基于或有可转债的债务悬空应对方法及其定价研究

2020-05-21秦学志

秦学志,宋 宇

基于或有可转债的债务悬空应对方法及其定价研究

秦学志,宋 宇

(大连理工大学 管理与经济学部, 辽宁 大连 116024)

债务悬空(Debt Overhang)会导致公司陷入财务困境,阻滞其开展正常的投融资活动。现有研究表明,发行或有可转债(Contingent Convertible Bonds,简称CoCos)有望成为一种应对债务悬空的有效方法。本文以债务悬空应对方法及其定价为研究主题,通过改进CoCos债转股的触发阈值,即以债务悬空发生时公司资产账面价值作为触发阈值,以解决现有CoCos产品在债务悬空应对的适配性方面的不足。具体地,结合债务悬空发生时公司资本结构的特征,考虑转股后的破产清算,基于结构化信用衍生品定价方法进行建模,进而得到CoCos债转股及破产清算时公司资产账面价值的触发阈值,并给出了公司资产、普通债、CoCos、股权价值的解析解,据此进一步计算CoCos和普通债的信用价差及公司的财务杠杆。最后,通过数值模拟,探析了波动率、发行期限以及息票支付的税盾效应对CoCos和普通债信用价差的影响,及CoCos和普通债的发行期限和数量对财务杠杆的影响;得到了通过适当提高CoCos合约的债转股比例,可以有效降低债务悬空发生可能性的结论。

债务悬空;或有可转债;触发阈值设计;结构化定价方法;信用衍生产品

0 引言

债务悬空是指公司的债务负担超出其偿还能力的现象,其概念最早由Myers于1977年提出[1]。现有研究表明,债务悬空会使公司陷入财务困境,阻滞其在市场上开展正常的投融资活动。在投资决策过程中,公司新增投资的决策权和收益求偿权应由股东所有,但债务悬空发生时,收益将优先被用于偿还超额债务,导致收益求偿权由股东向债权人转移,进而导致应对决策权和收益求偿权主体分离,这可能会导致公司决策效率降低,甚至会导致其参与新增投资活动的意愿发生扭曲,最终可能导致一些优质项目由于对股东的激励不足而被无奈放弃,同时,也可能会诱导股东在经营和投资决策过程中的道德风险。另外,债务悬空也将导致公司无法以增发新股或新债的方式继续在市场上获得融资,使公司陷入投融资“僵局”[2-4]。

目前,理论界和实务界已开展了一些关于债务悬空应对方法的研究,可将其大致可分为两类:一类是通过短期债务融资帮助公司摆脱融资困境的方法,其先导者是Myers[1],随后Gertner和Scharfstein[5]对其进行深入分析,认为该方法不能有效应对债务悬空,且可能导致公司提前破产清算;Diamond和He[6]以及Moyen[7]通过分析债务期限、发行时机等对债务悬空的影响,对Myers的结论进行了补充和修正。另一类是提前签订融资合约以保障公司在债务悬空发生时可以获得融资的方法,如Snyder[8]提出的公司在资产状况良好时,与银行签订贷款承诺协议,以应对潜在的由债务悬空导致的融资困境的方法。

上述方法在应对债务悬空导致的融资困境方面有一定的借鉴意义,但没有从根本上解决债务悬空导致的新增投资对股东激励失效进而导致公司参与新增投资意愿扭曲的问题,甚至,更多的债务可能会使扭曲的程度加深。

CoCos是一种在约定触发条件下,自动触发债转股的混合资本债券[9]。CoCos债转股的自动触发条款,使发行方能够在特定条件下,自动实施资本结构的调整,进而减轻其偿债压力。CoCos的特征有望用于有效应对债务悬空。McDonald基于股价和经济指数设计了一种含有双重触发条款的CoCos,并提出CoCos在债转股时,可减轻公司的偿债压力,进而降低债务悬空程度[10]。Squam Lake Working Group在研究报告中指出,在公司经营不善时,CoCos债转股可以吸收损失,并提高股东权益价值,降低债务悬空的负面影响[11]。Sundaresan和Wang基于核心一级资本充足率研究了与CoCos债转股相关的多重均衡和无均衡问题,并提及CoCos可以有效应对债务悬空导致的融资困境[12]。上述研究为基于CoCos的债务悬空应对方法的提出提供了重要的理论依据。但现有研究中,CoCos债转股触发条款的设计在债务悬空应对的适配性方面存在不足,这可能会给利益相关者带来负面影响:一是,这可能导致发行CoCos的公司在发生债务悬空时,不能以CoCos债转股的方式摆脱困境,削弱了CoCos的避险功能;二是,在触发CoCos债转股时,公司并未处于债务悬空状态,而债转股导致的不必要的股权稀释可能给利益相关者造成额外损失。

近年来,国内学者也做了很多与CoCos相关的研究,秦学志和胡友群等,基于财务报告披露的时滞性,通过转换点生存概率研究了CoCos的定价问题[13],基于债转股触发条款的差异性研究了CoCos对银行资本结构及其价值的影响[14],并以股价为触发器,设计了一种含有股权回售与赎回条款的CoCos,通过简约化方法和奇异期权复制方法研究了其定价问题[15]。赵志明和杨招军等基于内生性破产条件,研究了CoCos定价问题及其发行对公司资本结构的影响[16],并于后续工作中考虑管理者冒险约束,研究了CoCos和管理者薪酬设计问题[17]。向华和杨招军使用实物期权方法,研究了CoCos的转换水平与投资时机的选择问题[18]。

现有研究中,CoCos的触发条件主要可分为监管(如Dudley[19]的研究)、宏观经济指标(如Barucci和Viva[20]的研究)、股价(如Coffee[21]的研究)、资产价值(如Paul和Nouri[22]的研究)4类。前3类触发条款,不能够直接反应公司的资本结构特征,因此不适合应用于以债务悬空应对为目标的CoCos触发条款设计中。故本文以公司资产账面价值为触发器,改进CoCos债转股的触发条款,以期能够提供一种有效的债务悬空应对方法。

本文结构安排如下:首先,结合CoCos的条款设计及结构化信用衍生品定价模型提出本文的基本假设;其次,基于结构化信用衍生品定价方法建模并求解公司资产、普通债、CoCos与股权价值,分别计算CoCos转股和破产清算的触发阈值;最后,进行敏感性分析及对比分析,探析影响定价结果的因素及其风险蕴涵。

1 基本假设

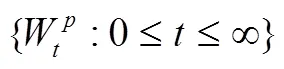

(1)假设在经济系统中共有3个市场参与者:股东、CoCos持有者和普通债持有者。股东具有有限责任,即股权价值不会低于0。假设公司资产账面价值V是连续变化的且服从如下几何布朗运动[23]:

(2)借鉴Leland和Toft[23]以及He和Xiong[24]的设定,假设公司发行的普通债具有稳定债务结构(Stationary Debt Structure),将其记为(1,1,1),即在任意时刻,公司普通债的总本金为1,年总息票为1,平均期限为1;每单位时间内,公司会对比例为11的普通债进行滚动展期,即赎回并重新发行比例为11的普通债。这样可将公司的普通债分为1份,每一份本金为111,年息票为111,每一份普通债距离到期日的时间不同,用1表示,且1∈[0,1],用(V,1)表示每一份普通债的价值,用(V)表示普通债总价值。

(3)假设公司发行的CoCos也具有如假设2)所述的稳定债务结构,将其记为(2,2,2),即在任意时刻,公司CoCos的总本金为2,年息票为2,平均期限为2;每单位时间内,公司会对比例为12的CoCos进行滚动展期,即赎回并重新发行比例为12的CoCos,直至触发债转股。这样可将公司的CoCos分为2份,其中每一份本金为222,息票为222,每一份CoCos距离到期日的时间不同,用2表示,且2∈[0,2],用(V,2)表示每一份CoCos的价值。

(4)设未发生债转股时,原股东权益价值为(V),将满足导数(V)=0的V值记为V,当V下降至V时,公司将陷入由债务悬空导致的财务困境,因为此时,(V)与V的正相关程度降为0,股东无法从公司改善经营的活动中获益,债务悬空导致股东参与新增投资活动意愿的扭曲程度达到最大。因此,按照前文所述,将V作为CoCos债转股的触发阈值。

(5)设CoCos债转股比例为,即债转股发生时,公司将为每单位面值的CoCos增发占其现有股份比例为的公司股票。设CoCos转股时,CoCos持有者共获得比例为的公司股权,可由=1/(1+1)计算得到。

(6)假设CoCos转股后,公司若再次陷入由债务悬空导致的财务困境,将被破产清算,设CoCos转股后的股权总价值为(V),将满足导数(V)=0的V值记为V,当V下降至V时,公司将再次陷入由债务悬空导致的财务困境,因此,将V作为公司破产清算的触发阈值。设CoCos转股后的公司总资产价值为(V),则(V)可由(V)=(V)-(V)求出。

(7)设税率为,则CoCos未转股时,公司每年可获得数量为(1+2)的税盾收益,CoCos转股后,公司每年可获得数量为1的税盾收益,破产清算后,公司不再获得税盾收益。

2 定价及债转股和破产清算阈值的计算

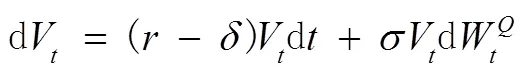

由假设1)可知,在风险中性测度下,公司资产账面价值V服从如下几何布朗运动:

下面计算公司资产价值、普通债价值、CoCos价值以及股权价值,并根据上述结果计算CoCos债转股和破产清算时,公司资产账面价值的阈值。

2.1 普通债价值

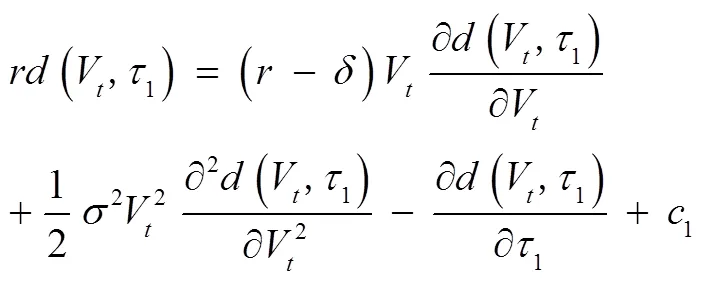

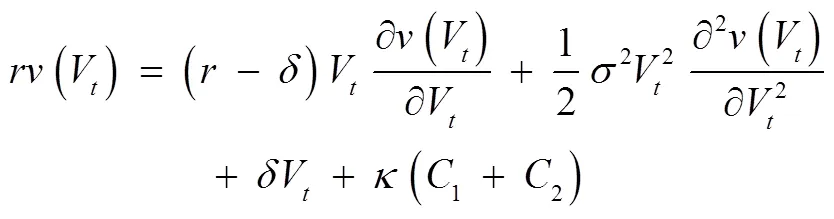

本节根据假设(2),在普通债具有稳定债务结构的前提下讨论的其定价问题。首先研究距离到期日时间为1(1∈[0,1])的单笔普通债价值(V,1)的定价问题,将其看作以V为标的资产价格的衍生证券价格,则在风险中性市场中,其期望收益率为无风险利率,对(V,1)使用伊藤引理(推导过程略),可得(V,1)满足下述偏微分方程(以下简称PDE):

其初边值条件为

其中,

表示V潜在的随机波动对(V,1)大小的影响程度;1表示单笔普通债持有人单位时间内收到的常数息票支付;式(4)为边界条件,表示破产清算时,单笔普通债持有者将按面值收到总清算回收价值αV的1/1份;式(5)为初值条件,表示债务到期时,单笔普通债持有者收到的面值偿付。

求解上述PDE,得到(求解过程略)

(·)为标准正态分布的累积分布函数,上述PDE求解结果与Leland和Toft[23]及He和Xiong[24]的结果一致。

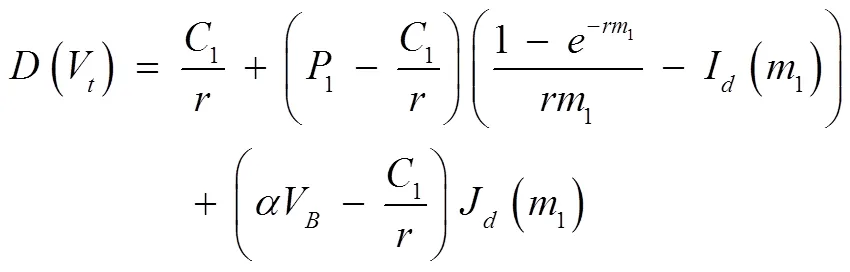

下面,计算普通债总价值(V),(V)可视为距离到期日时间(1∈[0,1])不同的全部单笔普通债价值的总和,即

将式(6)代入式(7),可得

上述积分求解过程可参考Leland和Toft[23]的研究,不再赘述。

2.2 公司资产价值

不同阶段的公司资产价值计算方法不同,可将其分为破产清算后、CoCos转股后破产清算前、CoCos转股前三个阶段,具体如下:

(1)破产清算后:由假设(1),V是连续变化的,当V降至V时公司将被破产清算,因此破产清算后的公司资产价值为αV。

(2)CoCos转股后破产清算前:由假设(6),此时的公司资产价值记为(V),可将其看作以V为标的资产价格的衍生证券价格,则风险中性世界下,其期望收益率为无风险利率,对(V)使用伊藤引理(推导过程略),可得(V)满足下述常微分方程(以下简称ODE):

其边界条件为

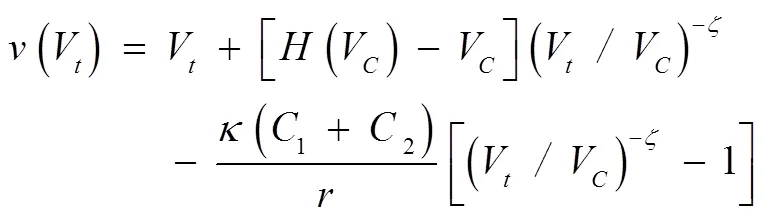

上述ODE的解为(求解过程略)

(3)CoCos转股前:将此时公司资产价值记为(V),可将其看作以V为标的资产价格的衍生证券价格,则在风险中性市场中,其期望收益率为无风险利率,对(V)使用伊藤引理(推导过程略),可得(V)满足下述ODE:

其边界条件为

上述ODE的解为(求解过程略)

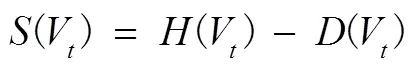

2.3 股权价值、CoCos债转股阈值和破产清算阈值

由假设(6)可知,CoCos转股后,股权价值(V)为

上述求解过程可参考Leland和Toft[23]的研究,不再赘述。

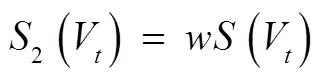

设CoCos转股后原股东和CoCos持有者持有的股权价值分别为1(V)和2(V),则由假设(5)可知:

下面计算CoCos转股前,原股东持有的股权价值(V)。因为CoCos转股后,原股东持有的股权仍以股权形式存在,因此可以使用衍生品定价法计算其价值,将(V)看作以V为标的资产价格的衍生证券价格,则在风险中性市场中,其期望收益率为无风险利率,对(V)使用伊藤引理(推导过程略),可得(V)满足下述ODE:

其边界条件为

上述方程的解为(求解过程略)

在各参数给定后,方程(25)中V为唯一未知量,可由Newton迭代法计算其数值解。

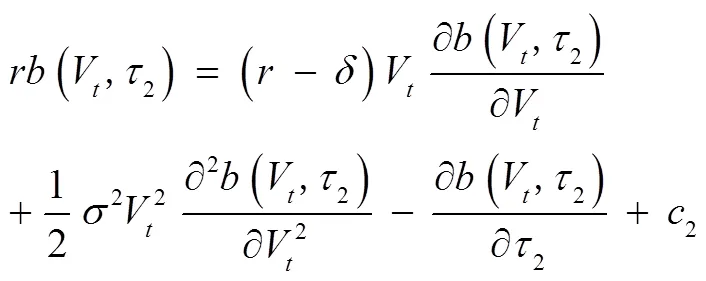

2.4 CoCos价值

本节根据假设(3),在CoCos具有稳定债务结构的前提下讨论其定价问题。首先研究距离到期日时间为2(2∈[0,2])的单笔CoCos价值(V,2)的定价问题,将其看作以V为标的资产价格的衍生证券价格,则风险中性市场中,其期望收益率为无风险利率,对(V,2)使用伊藤引理(推导过程略),可得(V,2)满足下述PDE:

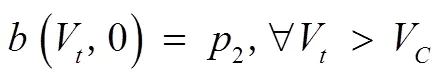

其初边值条件为

其中,

表示V潜在的随机波动对(V,2)大小的影响程度;2表示CoCos未转股时,单笔CoCos持有人单位时间内收到的常数息票支付;式(27)为边界条件,表示CoCos触发转股时,CoCos持有者将获得总价值为2(V)的股权,而单笔CoCos持有者将按面值收到其中的1/2份;式(28)为初值条件,表示CoCos到期时,单笔CoCos持有者收到的面值偿付。

求解上述PDE,得到(求解过程略)

(·)为标准正态分布的累积分布函数,上述PDE求解过程与式(6)相近,可参考Leland和Toft[23]以及He和Xiong[24]的研究,不再赘述。

下面,计算CoCos总价值(V),(V)可视为各距离到期日时间(2∈[0,2])不同的全部单笔CoCos价值的总和,即

将式(29)代入式(30),可得

上述积分求解过程与式(8)相近,可参考Leland和Toft[23]的研究,不再赘述。

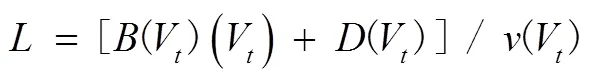

2.5 信用价差与财务杠杆

参考Hackbarth和Miao等的研究[26],分别计算普通债的信用价差1,CoCos的信用价差2,未触发CoCos债转股时,公司的财务杠杆比率,在给定息票1和2和无风险利率时,1,2和分别为

3 模拟计算与敏感性分析

上述模型基于债务悬空应对的视角,对CoCos触发债转股的阈值选择方法进行了改进,并在此基础上对不同时期的公司资产、CoCos、普通债和股权的定价问题进行了建模与求解。本章将通过数值模拟,着重对上述模型中,CoCos和普通债发行期限、资产波动率、税率、息票、发行量和债转股比例等对信用价差和财务杠杆率的影响进行敏感性分析,并通过进行债务总量一定时,同时发行CoCos和普通债的债务悬空阈值V和仅发行普通债的债务悬空阈值对参数的敏感性的对比分析,探析CoCos发行对债务悬空应对的有效性。

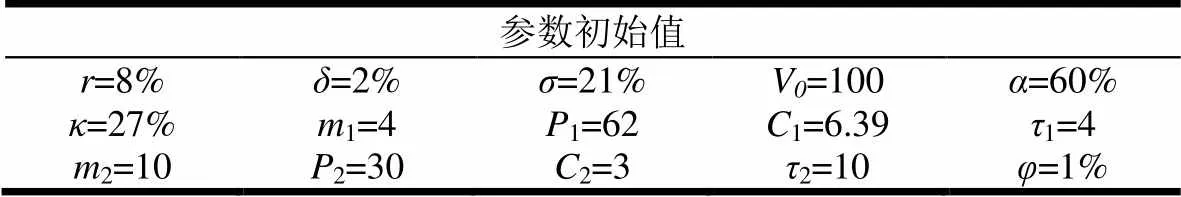

3.1 模型参数设置

对上述模型中的参数进行赋值,首先参考He和Xiong[24]以及牛华伟[25]的研究,对公司资产账面价值t的初始值0、波动率、常数红利支付比例、无风险利率、税率、破产清算回收率、普通债平均期限1、总面值1和年总息票1进行赋值,另设置CoCos平均期限2、总面值2、年总息票2和债转股比例。参数的初始值如表1所示。

表1 参数的初始值(时间单位:年,计价单位:亿美元)

通过上述初值,进行数值计算,结果如表2所示。

表2 数值计算结果(计价单位:亿美元)

3.2 参数的敏感性分析

在3.1参数设定基础上,本节进行1对1和,1对1和,2对2和,2对2和,对1和2,对1和2,V对敏感性分析。并在债务总量一定前提下,对两种策略下--发行普通债和CoCos与仅发行普通债,进行债务悬空阈值对敏感性的对比分析。

3.2.1 信用价差1和2对参数的敏感性分析

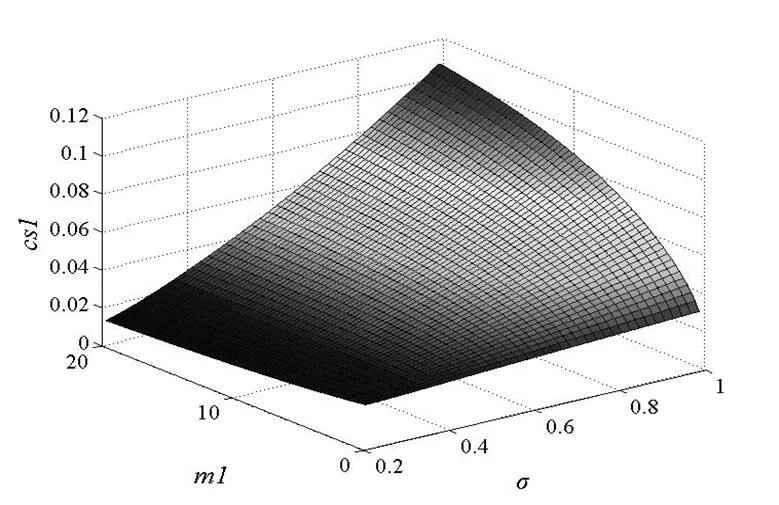

首先,进行1对1和,2对2和的敏感性分析,并对结果进行对比分析,敏感性分析结果如图1、2所示。

图1 普通债信用价差cs1对m1和σ的敏感性分析

Figure 1 Sensitivity analysis of ordinary bond credit spread1to1and

图2 CoCos信用价差cs2对m2和σ的敏感性分析

Figure 2 Sensitivity analysis ofCocos credit spread2to2and

通过对图1和图2进行观察和对比分析,可得如下结果:

(1)1与1和,2与2和均呈正相关,且随着的提高,1和2与1和2的正相关程度显著增强。这是因为的提高意味着公司经营的不确定性增加,这将导致CoCos债转股及转股后公司破产清算的可能性增加,而1和2的增加导致上述情况发生的可能性随之提高。

(2)在期限相同,且水平相同时,2显著高于1。这是因为CoCos和普通债的风险构成不同,CoCos有债转股的风险,且债转股后,若公司破产,CoCos持有者将以股东身份参与清算,其优先级低于普通债持有者。另外,CoCos的发行可以增强公司的风险抵抗能力并降低清算发生的可能性,进而降低1。

下面,进行1对和1,2对和2的敏感度分析,结果如图3、4所示。

图3和图4为公司发行的普通债和CoCos在息票率为7%~15%,税率为25%~40%范围内的敏感性分析结果,通过观察和对比分析可得如下结果:

(1)1与1,2与2均呈正相关关系。这是因为更高的息票水平,将提高公司债务偿还的负担,进而提高公司发生债务悬空的可能性,导致CoCos债转股及其债转股后公司发生破产清算的可能性提高,进而提高了公司的信用价差水平。

(2)1与2均与呈负相关关系,1与的负相关程度较弱,2与的负相关程度较强。这是因为,息票支付水平一定时,的提高会增加公司的税盾收益。在负相关程度上,1与明显弱于2与,是由于CoCos债转股先于破产清算发生,在CoCos转股前,税盾收益的提高将显著提高公司在CoCos转股前的偿债能力,进而降低债务悬空发生的可能性,即降低CoCos债转股的可能性,上述影响显然强于对普通债影响。

(3)在同等和息票率水平下,2显著高于1。原因如前文所述,不再赘述。

图3 普通债信用价差cs1对κ和C1的敏感性分析

Figure 3 Sensitivity analysis ofordinary bond credit spread1toand1

图4 CoCos信用价差cs2对κ和C2的敏感性分析

Figure 4 Sensitivity analysis ofCocos credit spread2toand C2

3.2.2 财务杠杆率L对参数的敏感性分析

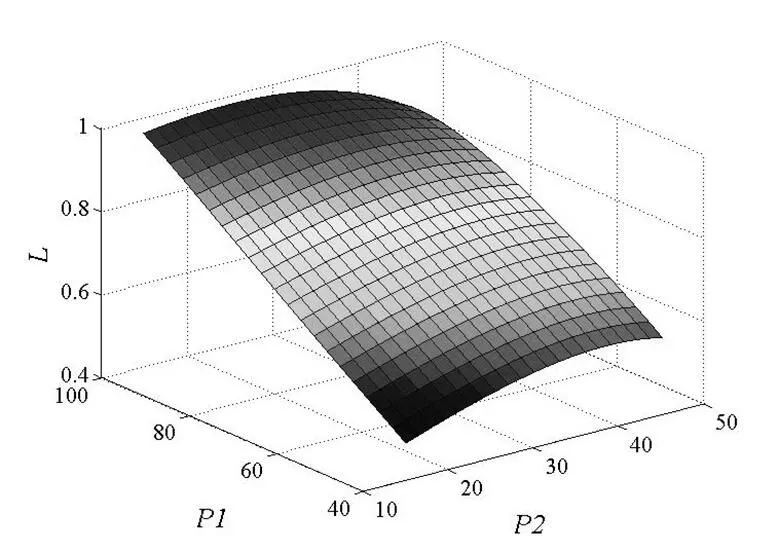

下面,进行对1和2,对CoCos和普通债发行量的敏感性分析,结果分别如图5、6所示。

图5 财务杠杆率L对m1和m2的敏感性分析

Figure 5 Sensitivity analysis of financial leverage L to m1 and m2

通过对图5进行观察和对比分析,可得如下结果:

(1)在2一定时,关于1敏感性随1的增加呈先降低后升高的趋势。这是因为,1越小,其面值偿付1对普通债价值的影响越大,进而对的影响越大,随1的增加1的影响迅速降低,但年息票支付1对的影响逐渐提高,使呈逐渐升高。

(2)在1一定时,关于2敏感性随1的增加逐渐降低,且随2的升高,上述趋势逐渐减弱。这是因为CoCos中隐含债务和股权两部分价值,随着2的升高,CoCos在到期前发生债转股的可能性提高,导致隐含的债务价值对CoCos价值的影响逐渐降低,隐含的股权价值对的影响逐渐升高,但由于CoCos转股会对其持有者权益造成一定减损,因此图5中随2呈逐渐降低并趋于平稳的趋势。

(3)1和2均较小时的取值达到最大,因为此时面值1和2的偿付对普通债价值和CoCos价值的影响最显著;在2=20且1≈3.5时,取值达到最小,此时,CoCos的估值最低,且1和1对的影响随1的增加处于均衡状态。

图6 财务杠杆率L对P1和P2的敏感性分析

Figure 6 Sensitivity analysis of financial leverage L to P1 and P2

图6为息票率固定时(1/1=10.31%,2/2=10%),公司的财务杠杆率关于普通债和CoCos发行数量(面值)1和2的敏感性分析结果,通过观察和对比分析可得如下结果:

(1)2较小时,随1的增加稳定升高;1较小时,随2的增加先升高后降低。这是因为, V初始值的0一定时,公司能够承受的债务发行数量是有限的,在承受范围内,随1的增加稳定升高,CoCos存在债转股风险,因此CoCos发行量的提高,会导致其债转股的可能性提高,因此随2的增加先升高后降低。

(2)2较大时,随1的增加先升高后降低;1较大时,随2上升趋势降低,且下降趋势增强。1和2较大时,超出公司承受能力的普通债和CoCos数量将导致公司发生债务悬空的可能性骤然升高,增加CoCos债转股及转股后公司发生破产清算的可能性,导致债务的估值大幅下降,进而出现如图6所示1和2较大时,骤然降低的情况。

3.2.3 阈值值对参数敏感性的对比分析

下面,进行V对的敏感性分析,结果如图7所示。并进行债务总面值一定时,不同发债策略下发生债务悬空的阈值值对敏感性的对比分析,具体如图8所示。

通过对图7进行观察分析可得如下结果:

V与呈负相关关系,且负相关程度随的升高逐渐降低。这是因为,的升高会增加CoCos债转股对原股东权益的稀释作用,增加CoCos债转股给原股东带来的潜在损失,提高了同等V水平下原股东持续经营的意愿,实现对公司风险的有效控制,降低债务悬空导致的投资意愿扭曲,进而使V降低。但公司普通债的发行数量,使得上述负相关关系随的升高逐渐降低。

图7 VC对φ的敏感度分析

Figure 7 Analysis ofVsensitivity to

图8 不同策略下阈值对σ的敏感性分析

Figure 8 Sensitivity analysis of threshold tounder different strategies

图8为债务总面值一定时,不同发债策略下发生债务悬空的阈值值对敏感性的对比分析,通过观察分析可得如下结果:

在高于23%时,公司采用同时发行普通债和CoCos策略发生债务悬空的阈值值显著低于仅发行普通债的策略,验证了CoCos发行在债务悬空应对方面的有效性,潜在的债转股导致的股权稀释效应对股东的负向激励会促使其持续改善经营,降低债务悬空导致的扭曲。且CoCos转股时,对资本结构的改变可以有效减缓债务悬空导致的财务困境。

4 结论与展望

4.1 主要结论

基于上述定价和数值分析,本文的主要结论如下:

(1)公司发行的CoCos的信用价差显著高于普通债的信用价差。

(2)本文结合债务悬空发生时,公司资本结构的特点改进了CoCos债转股的触发阈值选择,使CoCos有望成为一种有效的债务悬空应对方法。数值分析验证了CoCos在债务悬空应对方面的有效性:发现CoCos债转股对原股东的股权稀释作用能够降低债务悬空发生的可能性,且股权稀释作用越大,效果越显著;另外,债务悬空发生时,CoCos触发债转股可以改变公司的资本结构,在提高总股东权益价值的同时降低总债务价值,减缓由债务悬空导致的财务困境。

(3)通过数值计算,得到了关于资产波动率、发行期限的CoCos和普通债的信用价差曲面,以及关于税率、息票支付的CoCos和普通债的信用价差曲面,探析了经营风险、债务期限以及税盾效应对信用价差的影响;另外,通过财务杠杆比率关于普通债和CoCos的发行期限和发行量的敏感性分析,得到了合理选择债务期限有望降低财务杠杆比率的结论,并提供了一种在同时发行CoCos和普通债情形下,公司对其发行量承受能力的分析方法。

4.2 特色与创新

(1)本文结合公司陷入由债务悬空导致的财务困境时其资本结构特征,改进了现有CoCos设计与定价研究中,CoCos转股阈值的选择方法,进而提出了一种基于CoCos产品设计的债务悬空应对方法。相比现有研究,本文提供了一种解决现有研究[10][12]中,CoCos转股触发阈值的设计与债务悬空应对适配性不强问题的方法;同时,本文提供了一种能够在公司因债务悬空而陷入财务困境时,触发转股进而调整公司资本结构的自动触发式金融产品,改善了现有研究[8]在债务悬空应对方面的有效性,以及现有研究[27]在债务悬空应对方面适配性不足的问题。

(2)在定价过程中,本文考虑了CoCos债转股后的破产清算问题,并考虑了息票支付、税盾效应、债务期限等对CoCos价格的影响,提出了一种相较现有研究更完备的CoCos定价方法,解决了部分现有研究忽略息票支付进而忽略了公司信用价差期限结构的问题。

(3)本文使用结构化信用风险定价模型,解决了利益相关者的权益定价问题,得到公司资产、普通债、CoCos、股权价值的解析式,并进行了相关的数值模拟和对比分析,探析了公司资产账面价值波动、CoCos和普通债发行期限、发行数量、CoCos转股数量、税率和息票支付等对CoCos价格以及转股触发阈值(即债务悬空引发财务困境阈值)等的影响,以及利益相关者权益定价的影响因素。

[1] Myers S C. Determinants of corporate borrowing[J].Journal of Financial Economics, 1977, 5(2):147-1733.

[2] Krugman P. Financing vs. forgiving a debt overhang[J].Journal of Development Economics, 1988, 29(3): 253-268.

[3] Hennessy C A. Tobin's Q, Debt Overhang, and Investment[J].Journal of Finance, 2004, 59 (4): 1717-1742.

[4] Hennessy C A, Levy A, Whited T M. Testing Q, theory with financing frictions[J].Journal of Financial Economics, 2007, 83(3):691-717.

[5] Gertner R, Scharfstein D. A Theory of Workouts and the Effects of Reorganization Law[J].The Journal of Finance, 1991, 46(4):1189-1222.

[6] Diamond D W, He Z. A Theory of Debt Maturity: The Long and Short of Debt Overhang[J].The Journal of Finance, 2014, 69(2):719–762.

[7] Moyen N. How big is the debt overhang problem?[J].Journal of Economic Dynamics & Control, 2007, 31(2):433-472.

[8] Snyder C M. Loan Commitments and the Debt Overhang Problem[J]. Journal of Financial and Quantitative Analysis, 1998, 33(1):87-116.

[9] Flannery M J. Contingent Capital Instruments for Large Financial Institutions: A Review of the Literature[J].Annual Review of Financial Economics, 2014, 6(1):225-240.

[10] Mcdonald R L. Contingent capital with a dual price trigger[J].Journal of Financial Stability, 2013, 9(2):230-241.

[11] Spence A M. An Expedited Resolution Mechanism for Distressed Financial Firms: Regulatory Hybrid Securities[J].Squam Lake Working Group, 2009.

[12] Suresh Sundaresan, Zhenyu Wang. On the Design of Contingent Capital with a Market Trigger[J].Journal of Finance,2015, 70(2): 881–920.

[13] 秦学志,胡友群,尚勤等. 基于转换点生存概率的或有可转债定价研究[J].管理工程学报,2015,29(2):182-189.

Qin X Z, Hu Y Q, Shang Q, et al. Research on Pricing Contingent Convertible Bonds with Survival Probability-based Trigger[J]. Journal of Industrial Engineering and Engineering Management, 2015, 29(2): 182-189.

[14] 秦学志,胡友群,李静一. 或有可转债对银行资本结构及其价值的影响——基于触发点差异的研究[J].系统管理学报,2014,23(2):191-199.

Qin X Z, Hu Y Q, Li J Y. Impact of Contingent Convertible Bonds on the Bank's Capital Structure and Value: An Investigation based on Difference of Trigger Points[J]. Journal of Systems & Management, 2014,23(2):191-199.

[15] 秦学志,胡友群,石玉山. 含股权回售与赎回条款的或有可转债定价研究[J].管理科学学报,2016,19(7):102-114.

Qin X Z, Hu Y Q, Shi Y S. Pricing of share-putable & callable CoCos[J]. Journal of Management Sciences in China, 2016,19(7): 102-114.

[16] 赵志明,杨招军. 或有可转换债券的定价和公司资本结构[J].管理科学学报,2015,18(12):27-35.

Zhao Z M, Yang Z J. Pricing of contingent convertible bonds and capital structure[J]. Journal of Management Sciences in China, 2015,18(12):27-35.

[17] 赵志明,杨招军,罗鹏飞. 或有可转换债券和管理者薪酬设计[J].系统管理学报,2017,26(4):685-691.

Zhao Z M, Yang Z J, Luo P F. Contingent Convertible Bonds and Managerial Compensation Design[J]. Journal of Systems & Management, 2017,26(4):685-691.

[18] 向华,杨招军. 或有可转换债券与投融资分析[J].系统管理学报,2017,26(2):225-233.

Xiang H, Yang Z J. Contingent Convertible Bonds and the Analysis of Investment and Financing[J]. Journal of Systems & Management, 2017, 26(2):225-233.

[19] Dudley W. Lessons learned from the financial crisis[J].Speech, 2009.

[20] Barucci E, Viva L D. Countercyclical contingent capital[J].Journal of Banking & Finance, 2012, 36(6):1688-1709.

[21] Coffee J C. Systemic Risk after Dodd-Frank: Contingent Capital and the Need for Regulatory Strategies beyond Oversight[J].Columbia Law Review, 2011, 111(4):795-847.

[22] Paul Glasserman, Behzad Nouri. Contingent Capital with a Capital[J].Management Science, 2012, 58(10):1816-1833.

[23] Leland H E, Toft K B. Optimal Capital Structure, Endogenous Bankruptcy, and the Term Structure of Credit Spreads[J].Journal of Finance, 1996, 51(3):987-1019.

[24] Zhiguo He, Xiong W. Rollover Risk and Credit Risk[J].The Journal of Finance, 2012, 67(2): 391–430.

[25] 牛华伟.代理成本与“信用价差之谜”[J].管理科学学报,2016,19(8):54-66.

Niu H W. Agency costs and credit spread puzzle[J]. Journal of Management Sciences in China, 2016, 19(8):54-66.

[26] Hackbarth D, Miao J, Morellec E. Capital structure, credit risk, and macroeconomic conditions[J].Journal of Financial Economics, 2006, 82(3):519-550.

[27] Pennacchi G, Vermaelen T, Wolff C C P. Contingent Capital: The Case for COERCs [J].Journal of Financial and Quantitative Analysis, 2014, 49(3):541-574.

The design and pricing research of the method for dealing with the debt overhang based on contingent convertible bonds

QIN Xuezhi, SONG Yu

(Faculty of Management and Economics, Dalian University of Technology, Dalian 116024, China)

Myers first put forward the concept of debt overhang in the year of 1977. Debt overhang is the phenomenon that the existing debt is so great that the corporation cannot borrow more, which makes the corporation’s intention to invest in new projects unfavorable. It may even make the corporations fall into financial distress and make it hard for them to finance or invest in the market. Existing studies show that the issuance of the contingent convertible bonds (CoCos) can provide an effective method to deal with the debt overhang. However, in the existing studies, the designs of the CoCos conversion trigger condition in dealing with the debt overhang are still incompatible, and it may bring negative influences on the stakeholders: On the one hand, if the conversion trigger value is too low, it may lead to the situation that the CoCos conversion cannot help the corporation in time that has issued the CoCos to get out of the financial distress caused by the debt overhang. As a result, the hedging function of the CoCos becomes weakened accordingly. On the other hand, if the conversion trigger value is too high, when the CoCos start to convert to equity, the corporation hasn’t fallen into the financial distress caused by the debt overhang yet. As a result, the conversion is unnecessary, and the unnecessary equity dilution may lead the additional losses to the stakeholders.

This paper focuses on the design of the method to deal with the debt overhang and its pricing problems. It mainly improves the selection method of the CoCos conversion trigger value. The design in this paper can make the conversion trigger value reflect the critical state of the corporation asset book value when the corporation is just falling into the financial distress caused by debt overhang, and it is hopeful of solving the “suitability insufficient” problem in the existing studies about the CoCos contracts. In a detailed way, firstly, the pricing models are built based on the structural credit derivatives pricing method. The characteristics of the capital structure are taken into account, and these characteristics can describe the critical state of the corporation book value when the debt overhang causes the financial distress, thereby the selection method of the CoCos conversion trigger value is improved. The total equity value after the CoCos conversion is calculated by taking account of the bankruptcy liquidation problem. Then, with the application of Ito’s lemma, the ordinary differential equations (ODEs) for calculating the corporation asset values and the equity values before and after the CoCos being converted are provided, and the partial differential equations (PDEs) for calculating the CoCos value and the senior debt value are provided as well.

Secondly, by solving the PDEs and the ODEs, the analytical solutions of the corporation asset values, the senior debt value, the CoCos value, and the equity values are given. Based on the above research, the analytical solutions of the corporation bankruptcy liquidation trigger value is obtained, and the transcendental equation for calculating the CoCos conversion trigger value is provided. The transcendental equation can be solved with the Newton iteration method under the condition that values of variables are assigned. With the above results, this study calculated the credit spread of the CoCos, the credit spread of the senior debt, and the financial leverage ratio of the corporation.

At last, with the numerical simulations, the effectiveness of the CoCos in dealing with the debt overhang is tested. It shows that the dilution of the equity caused by the CoCos being converted can reduce the possibility of the debt overhang, and the effect is positively related to the degree of the dilution. Moreover, when the debt overhang causes financial distress, the CoCos conversion can change the capital structure, which can increase the total equity value and reduce the total debt value, and then the financial distress of the corporation can even be mitigated. In addition, several curved surfaces are provided, i.e. the curved surfaces that can show the changes of the CoCos credit spread and the senior debt credit spread with the asset book value volatility and their issuing maturities, the curved surfaces that can show the changes of the CoCos credit spread and the senior debt credit spread with their coupon payments and the tax rate, and the curved surfaces that can show the changes of the financial leverage ratio with the issue amounts and the maturities of the senior debt. Thereby, the influences of the volatility, maturities, and the tax shield of the coupon payments on the CoCos and the senior debt credit spreads are explored and analyzed. Also, this study explored and analyzed the influences of the maturities and the issuance amounts of the CoCos and the senior debt on the financial leverage ratio. Finally, we have concluded that by increasing the equity ratio reasonably, the CoCos holders may obtain through the potential CoCos conversion that can effectively mitigate the debt overhang problem.

Debt overhang; Contingent convertible bonds; Conversion trigger value design; Structural pricing method; Credit derivatives

2017-12-20

2018-06-29

F830.91

A

1004-6062(2020)03-0160-009

10.13587/j.cnki.jieem.2020.03.017

2017-12-20

2018-06-29

国家自然科学基金资助项目(71471026);国家自然科学基金资助重点项目(71731003);中央高校基本科研业务费联合资助(DUT17RW210)

秦学志(1965—),男,辽宁大连人;大连理工大学管理与经济学部教授、博士生导师,博士。研究方向:金融工程与风险管理。

Funded Project:Supported by the National Natural Science Foundation of China (71471026) , the Key Program of National Natural Science Foundation of China (71731003) and the Fundamental Research Funds for the Central Universities (DUT17RW210)

中文编辑:杜 健;英文编辑:Charlie C. Chen