基于弹性估计的“一带一路”沿线国成品油产能合作潜力测算:2019—2028

2020-05-18孙泽生蔡芳蒙

孙泽生,蔡芳蒙

(1.上海师范大学 商学院,上海 200434; 2.浙江科技学院 经济与管理学院,浙江 杭州 310023)

一、引言

在“一带一路”倡议落实过程中,包括石油在内的能源产业始终是国际产能合作的重要先导产业之一,各沿线国成品油贸易平衡状况存在明显差异(如图1,数据来源于联合国经社理事会国际贸易中心数据库)。目前,俄罗斯和多数中东资源国均继续将炼化产业发展置于极重要位置,以摆脱油气出口依赖;巴基斯坦、印度尼西亚和缅甸等沿线油气消费国则谋求国际投资来缓解石化产品进口依赖并拓展经济发展空间,产能合作需求很大。炼化产业合作极为契合中国的资金及技术优势与沿线国的资源及待开发市场优势,中国企业在沙特阿拉伯、巴基斯坦、哈萨克斯坦、俄罗斯和缅甸等国已有相当规模的炼油产能合作项目。但在推进能源产业国际合作过程中,因沿线国市场规模和发展水平等方面存在明显的差异,需要先评估不同国家未来时期内的需求缺口和产能合作潜力,才能主动地、有针对性地确定产能合作规模,有前瞻性地精准对接沿线国的需求变化,这是国际产能合作中实现双赢目标的重要基础。本文聚焦包含汽油和柴油在内的成品油产业,利用弹性分析和情境模拟方法来量化评估主要“一带一路”沿线部分国家未来较长时期内的合作潜力,以期为中国油气能源产业国际产能合作提供实证依据。

能源产业在“一带一路”倡议落实中的重要性已得到大量关注,但主流研究多聚焦于油气资源上游环节的合作,对炼油炼化产业合作的研究较少。孙泽生等和王耀青等利用竞争力测度方法估计了主要“一带一路”沿线国油气产业链不同环节的显性比较优势、竞争力和各国的产业合作位势,但并未涉及产能合作问题。[1-2]陶文娣利用消费系数法对“一带一路”区域的成品油需求进行了量化估计和预测,但研究并未深入到不同国家层面;[3]尽管这一研究还依据近期内的产能投资评估了部分沿线国未来时期的炼油产业增长状况,但对需求引致的产能合作潜力则未予以考虑。而且,消费系数法是将各行业消费进行分类预测和汇总最终得到消费总量的估计值,它需要细致的各行业数据。因“一带一路”沿线国数据条件极为有限且炼油产能投资回报周期较长,在预测较长时期需求和产能合作潜力时难以使用上述方法。

图1 “一带一路”沿线样本国家的成品油贸易平衡状况(2018)

另一种探讨产能合作潜力的思路是基于弹性估计方法。已有文献给出了通过OLS模型、面板模型、自回归分布滞后(ARDL)模型等方法来估计特定产业价格和收入弹性的实证思路[4-6],但多数针对大宗商品市场的研究主要估计的是价格弹性。而且,尽管ARDL模型和面板模型等均可用以估计弹性,但这些方法需要较高频或较长期的数据支持,而面板模型更适合估计特定区域或整个市场的平均弹性值;分国别的弹性估计多数使用OLS模型进行实证[7]。Fernandez尝试建构迪维西亚价格和数量指数(Divisia Index)并利用OLS模型来估计金属市场价格和收入弹性。[8]但以上述及的研究主要针对数据可得性较好的OECD国家或者国家组,对诸如“一带一路”沿线数据条件较差的发展中国家则少有涉及,利用已估计弹性值测算“一带一路”区域特定产业合作潜力的文献更为少见。

考虑到“一带一路”沿线很多国家因资本和技术等要素的约束而导致炼油产能难以满足其国内需求,在仅考虑沿线国自身经济发展导致的需求增长条件下,本文定义未来需求与2018年产量之差为其产能合作潜力预测值。由此,对贸易占经济规模比重较小的沿线国,这一预测值可作为投资者评估其未来产能合作空间的参考;如果沿线国产能还针对国际市场,则可以将这一预测值加净贸易量作为该国炼油产能合作空间的替代。为此,本文首先基于计量模型和弹性分析方法估计沿线国的成品油收入弹性,随后区分截至2023年和2028年的两个时段并设定不同情境来估计“一带一路”沿线不同国家的产能合作潜力,最后给出结论和政策建议。

二、方法与数据

参照Evans 等和Fernandez的文献,我们首先利用计量模型和弹性分析法估计各沿线国成品油需求的收入弹性,以捕捉各国差异化的成品油需求及其变化特征,而后再利用弹性估计值估算未来的需求和产能合作潜力。基于国别数据的实证利用了小国模型假设,即国际价格相对于一国市场供需而言是外生的,这可以避免单方程回归可能导致的内生性问题。但还需要说明的是,利用这一预测方法对单一国家收入增长及供需缺口变化进行研究,并未将供应国际市场的需求规模纳入合作潜力分析。

按照标准的需求模型,成品油需求主要受到收入(Income)和价格(Price)两个因素的影响,最简单的需求函数为:Q=α×Income+β×Price+ε。一般情况下,收入变化对成品油需求具有正向影响,而价格变化则对成品油需求有负向影响,ε表示残差项。但考虑到“一带一路”沿线国家成品油需求机制的差异性,我们将适应性预期形成纳入模型,即假设消费者可能会在成品油消费决策中考虑到上一期价格或收入因素的影响,需将价格和收入的滞后一期变量纳入实证模型。另外,我们还将时间趋势变量t引入模型以控制其他可能随时间变化的外生因素的影响,由此可得:

Q=α1×Income+α2×Income(-1)+β1×Price+

β2×Price(-1)+t+ε

(1)

将所有实际变量取对数后对上述模型进行回归,便可得到收入弹性和需求价格弹性的估计值。同时,考虑到不同国家成品油需求受收入和价格变化影响的差异性,若收入滞后期变量对成品油需求影响不显著,将以冗余变量检验判断是否将其剔除。如个别国家的弹性估计结果不显著,则将采用收入弹性的定义EI=(ΔQ/Q)/(ΔI/I)进行替代性估算。为控制异常年份导致的收入弹性急剧变动,考虑到数据时限特征,本研究将剔除两个极端各20%的估计值,然后计算剩余年份的平均收入弹性,以此作为这类国家收入弹性的估计值。

对以上方法所得出的弹性估计值,再设定不同经济增长和人口变化情境,可估计2019—2028年主要“一带一路”沿线国的成品油需求和产能合作潜力。参照主流的情境模拟方法,基准情境应假设为过往的历史趋势将在未来时期内持续。[9]由于当前可得的经济增长预测数据仅截至2023年,本文的产能合作潜力估计将被区分为两个时段:第一阶段为2019—2023年,利用权威国际组织给出的经济增长预测数据以及联合国给出的人口增长率预测数据进行估算;第二阶段为2024—2028年,选取国际金融危机之后的2010—2023年的各年份各国经济增长率数据,参照过往的历史趋势设定乐观、温和及悲观3种经济增长情境,分别指代以上时间跨度内的最大、平均和最低经济增长率,以此与不同人口增长率结合进行估算,我们可得到不同情境下的成品油需求和产能合作潜力。

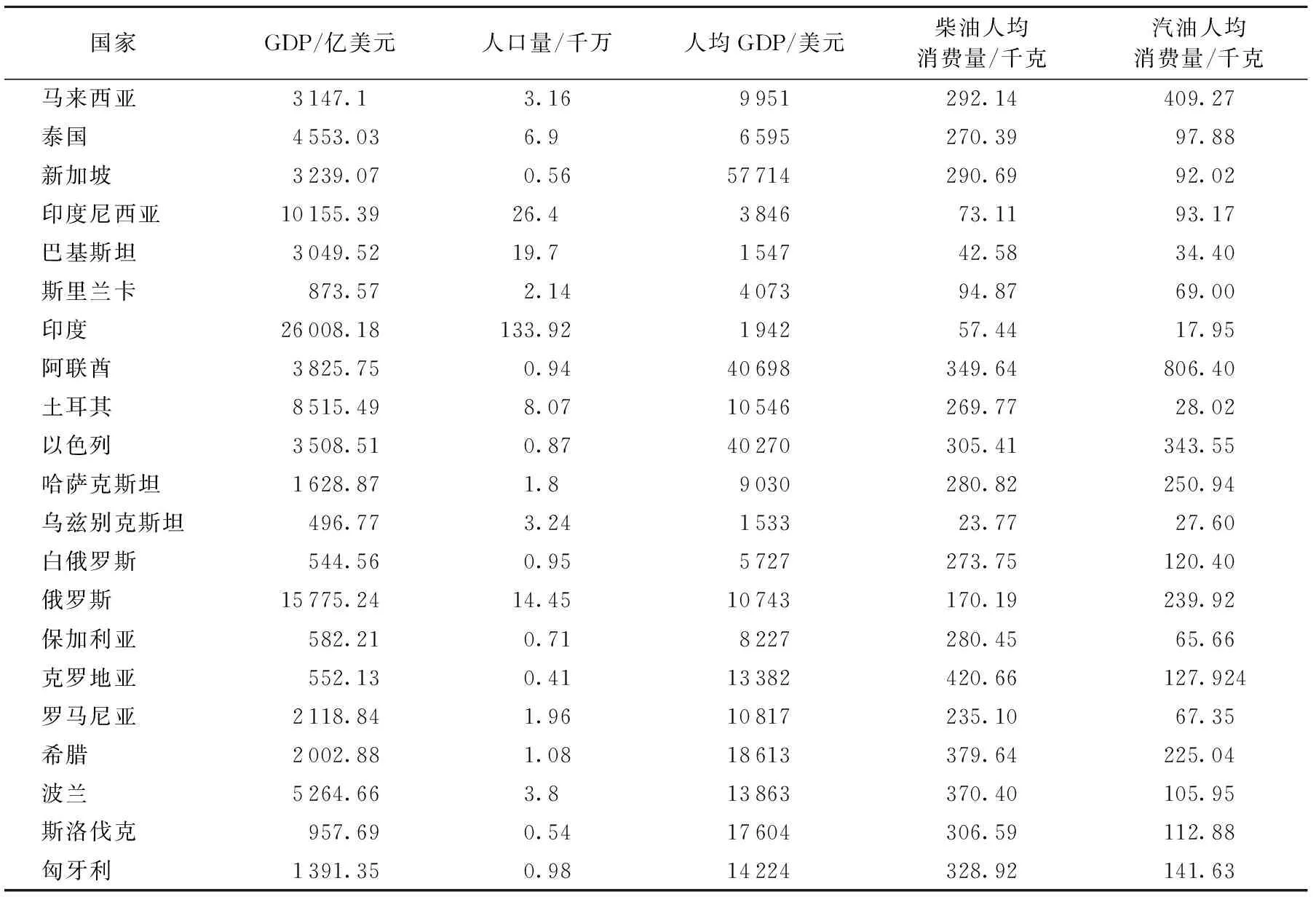

本文所使用的汽油和柴油等成品油数据来源于联合国统计司(UNSD)的能源统计数据库。根据数据的可得性,本文选择了包括中国在内的22个“一带一路”主要沿线国进行研究(见表1),可得数据期限为1997—2016年。我们以人均GDP作为人均收入的衡量,数据来源于国际货币基金组织(IMF);考虑到通货膨胀对各国人均收入的影响,从国际货币基金组织和各国统计局获取了消费者价格指数(CPI),对名义数据进行消胀处理。人口预测数据来源于联合国统计司(UNSD)的PopulationProspect,其中包含了截至2030年的各国人口的预测数据;未来的GDP增长率可从国际货币基金组织和世界银行(WB)获取,本文选用预测时序更长的IMF数据。

表1 除中国外的样本国家选择和描述性统计(2017年)

数据来源:人均柴油、汽油消费量数据均来自于UNDATA的UnitedNationsStatisticsDivision,人口数据来自于联合国的WorldPopulationProspects:The2017Revision,GDP数据来自于国际货币基金组织数据库。

三、弹性估计结果

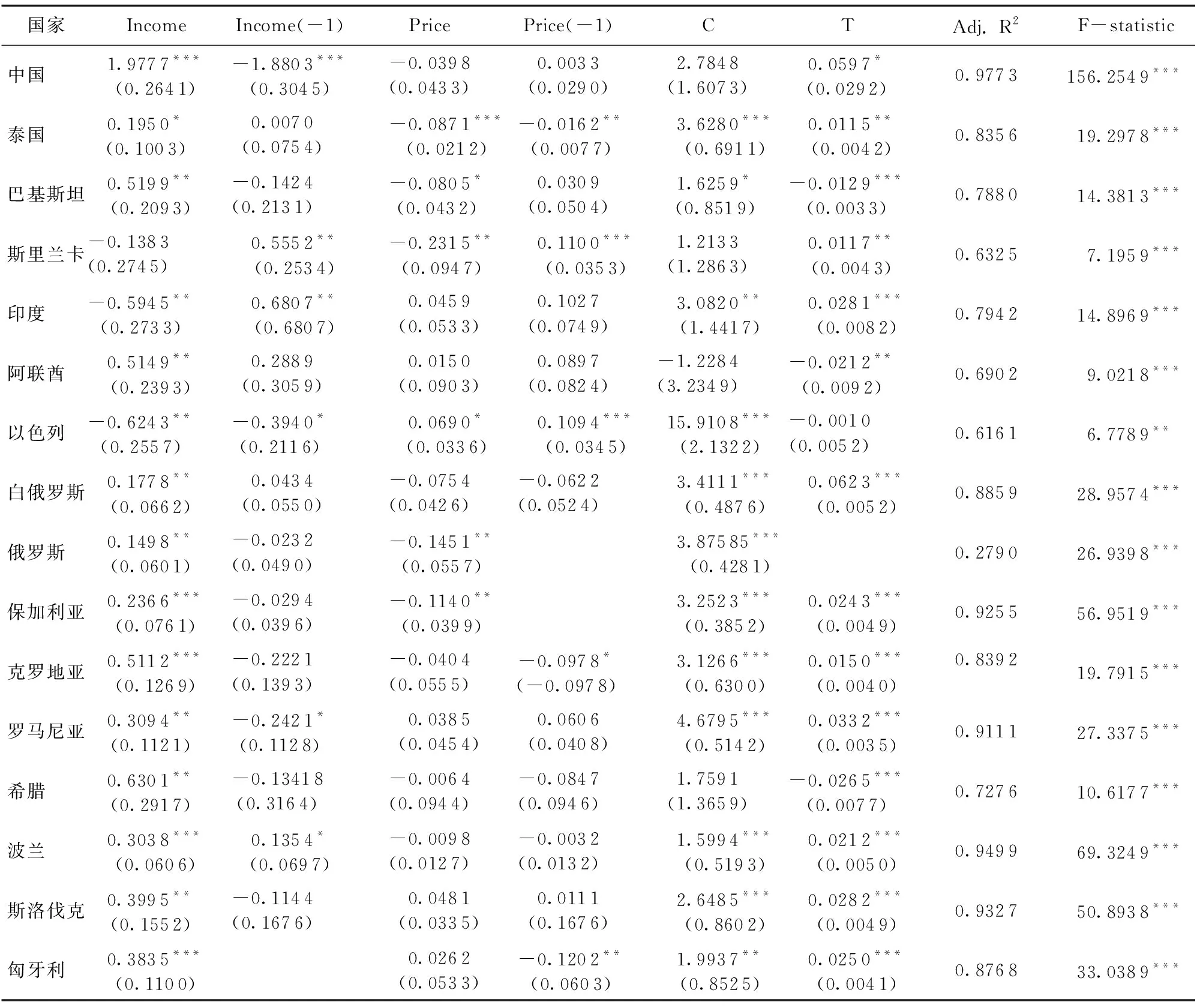

利用公式(1)对选定的22个样本国家的成品油需求进行OLS回归,得出各个国家汽油和柴油的收入弹性及价格弹性的估计值(见表2和表3),回归中我们利用序列相关LM检验和White异方差检验发现不存在自相关和异方差问题。由表2可见,16个国家的收入对汽油需求具有显著影响,而泰国、新加坡、印度尼西亚、巴基斯坦、乌兹别克斯坦和斯洛伐克6国的回归方程整体不显著,表2中未予以报告。其中,仅有印度的汽油收入弹性估计值显著大于1,其余国家的当期的收入弹性均小于1。对于汽油消费与价格变化的关系,除斯里兰卡、印度和阿联酋显著为负外,其余国家回归系数都不显著。其中,阿联酋和匈牙利滞后1期的回归系数为正,显示了上期价格和消费关系的回弹效应。此外,除中国、马来西亚和印度的时间效应不显著外,其余国家的时间序列都很显著,说明除收入和价格变量之外,还存在其他随时间变化而影响汽油消费变化的因素。

至于柴油,样本国家中马来西亚、新加坡、印度尼西亚、土耳其、哈萨克斯坦和乌兹别克斯坦6国的回归方程整体不显著,所以表3中未予以报告。其余国家中,仅有中国柴油收入弹性估计值显著大于1,其余国家的柴油需求较为缺乏弹性。同样,样本国家中价格弹性的估计系数大多数不显著,仅有泰国、斯里兰卡、俄罗斯和罗马尼亚的柴油价格弹性显著为负,这与预期符号相吻合。类同于对汽油需求的估计,除以色列和俄罗斯两国外,其余国家以时间序列T表征的时间效应都表现显著,说明以此控制其他随时间变化而影响柴油消费变化的因素的思路是合理的。

表2 基于回归模型的样本国家汽油收入和价格弹性估计

注:*,**和***分别表示10%、5%和1%的显著性水平。

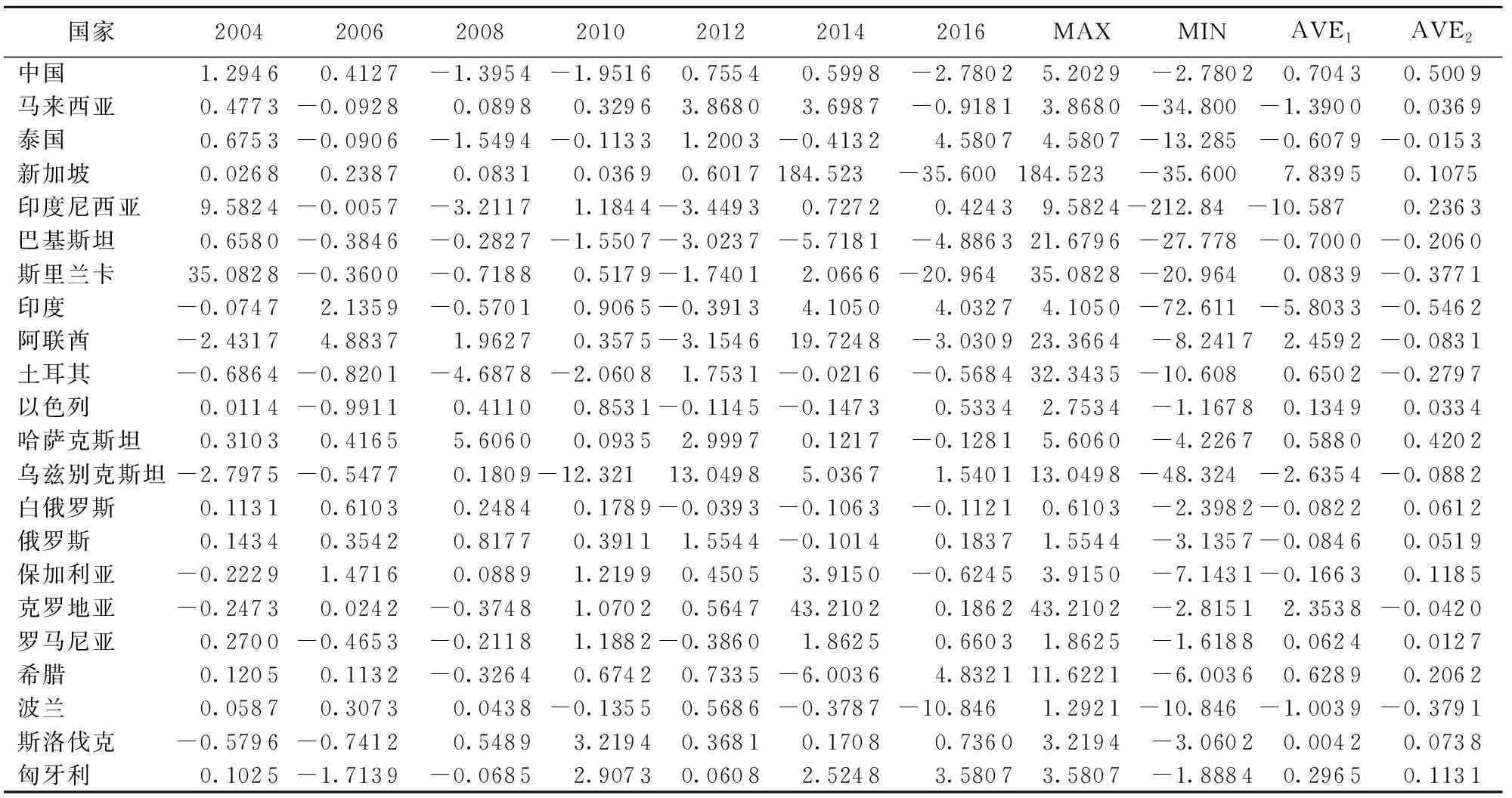

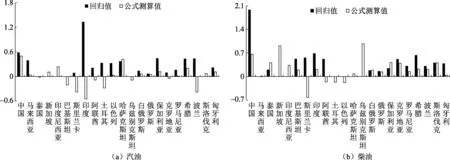

由于部分国家不能从上述回归模型中获得显著的收入弹性估计值,同时为了检验以上回归结果的稳健性,本文基于收入弹性定义测算出各国不同年份的收入弹性(具体见表4和表5)。为控制1997—2016年如2008年国际金融危机之类的外生冲击,考虑到这些冲击和异常波动的持续期,剔除最大以及最小各20%的年度收入弹性测算值,之后对剩余年份的测算值取算术平均值(AVE2),得到了各国基于定义的收入弹性测算值并与前述基于回归模型的估计值进行比较(如图2)。

由表4可见,印度尼西亚和乌兹别克斯坦等国在2008—2010年出现了汽油收入弹性的最小值且都为负数,可能是由于这期间的国际金融危机等外生冲击带来了严重的负面影响。在剔除了前后各20%测算值之后,除泰国、巴基斯坦、斯里兰卡、印度、阿联酋、土耳其、乌兹别克斯坦、克罗地亚和波兰等国的平均收入弹性(AVE2)为负之外,其余国家的弹性测算值均为正,且处于(0,1)的收入弹性区间。至于柴油,由表5可见,包括中国、泰国、斯里兰卡和斯洛伐克等国都在2008—2010年出现了柴油收入弹性最小值且都为负数,阿联酋的柴油收入弹性低至-55.043,也显示了这期间的国际金融危机等外生冲击的严重负面影响。同样,在剔除了前后各20%测算值之后,除斯里兰卡、阿联酋、土耳其和以色列4国的平均收入弹性(AVE2)为负外,其余国家的弹性测算值均为正,且处于(0,1)的收入弹性区间。

表3 基于回归模型的样本国家柴油收入和价格弹性估计

注:*,**和***分别表示10%、5%和1%的显著性水平。

表4 基于弹性定义的样本国家汽油收入弹性测算结果

注:AVE1为1997—2016年收入弹性测算值的平均值;AVE2为剔除最大和最小20%测算值的平均值。

表5 基于弹性定义的样本国家柴油收入弹性测算结果

图2 基于不同方法的成品油收入弹性估计值比较

由图2可见,新加坡、印度尼西亚、巴基斯坦、乌兹别克斯坦和斯洛伐克等国并未得到显著的汽油收入弹性回归值,但其测算值小于1;汽油收入弹性回归值大于测算值的国家包括中国、马来西亚、斯里兰卡和印度等15国,除印度外回归值取值范围多数居于(0,1)区间内;哈萨克斯坦的汽油收入弹性回归值略小于测算值。对于柴油,除马来西亚、新加坡、印度尼西亚、土耳其、以色列、哈萨克斯坦和乌兹别克斯坦7国的回归值不显著外,收入弹性回归值大于测算值的国家包括中国、巴基斯坦、斯里兰卡和印度等11国,除中国外回归值取值范围仍居于(0,1)区间,较为缺乏弹性;收入弹性回归值小于测算值的国家包括泰国、白俄罗斯、保加利亚和斯洛伐克4国,这4国的弹性测算值均小于0.6。

四、成品油产能合作潜力估计

基于回归和定义给出的主要“一带一路”沿线国成品油收入弹性估计,可以预测未来时期内各国的成品油需求和产能合作潜力。为控制收入之外的变量对消费的影响,我们优先选用基于回归的收入弹性估计值,在这一估计值不可得情形下再选用基于定义的收入弹性测算值。对回归值低于测算值的国家,后文的预测结果是相对保守的;对其他国家而言,因为已经在测算值设定中去掉了前后两端各20%的极值,所得测算值已偏向于保守。但仍需要对回归值明显高于测算值的印度汽油和中国柴油消费持较为谨慎的态度。虽然实证模型中还引入了价格和时间趋势等因素,但因价格波动与宏观经济周期波动相交织,本文主要考虑实际成品油需求和长期产能合作潜力,因此可以忽略价格短期变化的影响;同时,因多数国家时间趋势对成品油消费影响为正或者不显著,我们不纳入时间效应实际上会得到较为保守的预测结果。

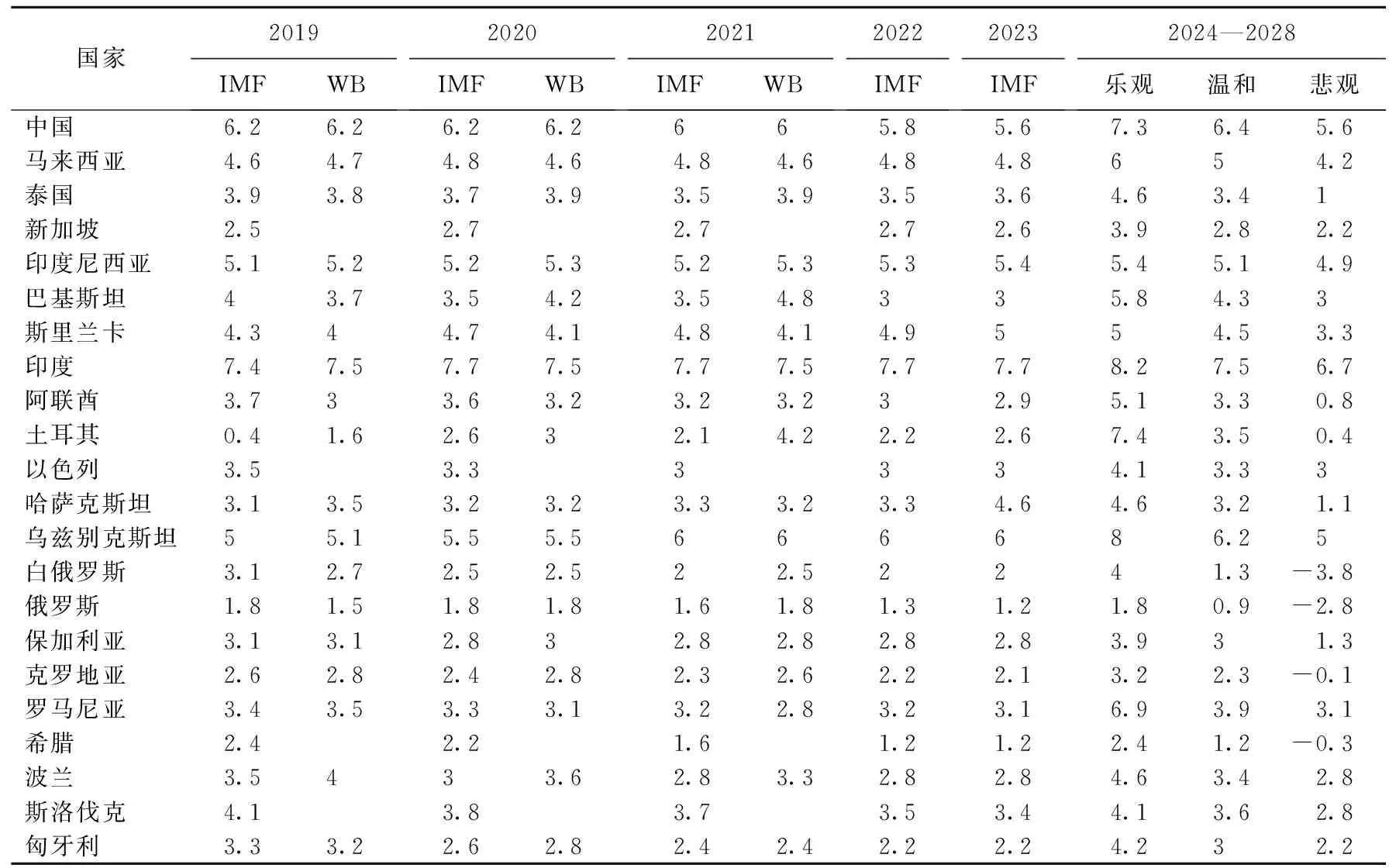

本文拟测算的成品油需求和产能合作潜力时期为2019—2028年,可以从国际货币基金组织(IMF)的《世界经济展望》报告或世界银行(WB)的《全球经济预测》报告中选取较权威的经济增长率预测数据。但考虑到国际货币基金组织的预测相对保守且覆盖的国家更全面、时限更长,我们选择使用国际货币基金组织对各国2019—2023年GDP增长率的预测数据(见表6)。对随后的2024—2028年这一时期,我们设定高、中、低3种经济增长率情境,分别以2010—2023年期间各国最高、平均和最低的经济增长率作为研究期经济增长的预测数据。因前文的弹性估计基于人均消费量和人均GDP数据,我们在2019—2023年期间按照不同人口增长预测设定了3种情境,每一年份均包括高、中、低三种情境下的人口预测数据。由此,我们可以得到2019—2023年期间三种情境下的成品油消费需求和产能合作潜力预测数据。以此为基础,在后续的2024—2028年期间我们又分别报告最大、最小及温和增长共9种情境的测算结果。

表6 样本国家2018—2028经济增长率预测 %

数据来源:WorldEconomicOutlook2019,IMF数据库;GlobalEconomicProspects,Jan2019, World Bank。

图3为汽油产能合作潜力为正且呈现增长趋势国家的模拟测算结果。由图3可以看出,在2019—2023年期间,各国在3种人口增长情境下的汽油产能合作潜力估算结果差别很小。原因在于,较高的人口增长率会摊薄人均收入水平,降低的人均收入水平与收入弹性的互动结果会削弱人均汽油消费需求,但较低的人均汽油需求乘以较高的人口增长率后收入摊薄效应又会削弱,导致不同人口增长情境下的产能合作潜力差别较小。随后的2024—2028年期间,不同情境下的汽油产能合作潜力开始分野,不同情境和不同国家出现明显差异。从样本国家所处区域看,斯里兰卡和印度等南亚国家和马来西亚以及印度尼西亚等东南亚国家的汽油产能合作潜力较大。印度的汽油合作潜力有望达到3 000万吨左右的水平,印度尼西亚和马来西亚的潜力测算值均将突破1 000万吨,斯里兰卡的合作潜力在120万吨左右。中亚国家中,哈萨克斯坦的汽油合作潜力自2015年起就在缓慢增长,至2028年可达到200万吨左右。位于中东的阿联酋和以色列均有一定的产能合作潜力,前者到2028年有超过250万吨的合作潜力,后者则超过60万吨;但中东欧国家合作潜力普遍较小。

图4为汽油产能合作潜力为负国家的预测结果。其中,新加坡是亚洲领先的炼油中心和汽油出口大国,在预测期内有近千万吨的汽油出口量。地处西亚的土耳其既是汽油的出口大国,也是里海、中东和欧洲之间的重要中转站,在预测期内将有300万吨左右的汽油出口量,其地理位置为其提供了一种独特的杠杆形式,并使其在全球能源市场上发挥了关键作用,所以土耳其的汽油产业基本保持在出口状态。作为产油国的俄罗斯其汽油出口能力也在不断跃升,聚焦国内消费的产能合作潜力较弱,但匹配出口市场的产能合作潜力值得关注。

图3 正向汽油产能合作潜力国家的预测结果

图4 负向汽油产能合作潜力国家的预测结果

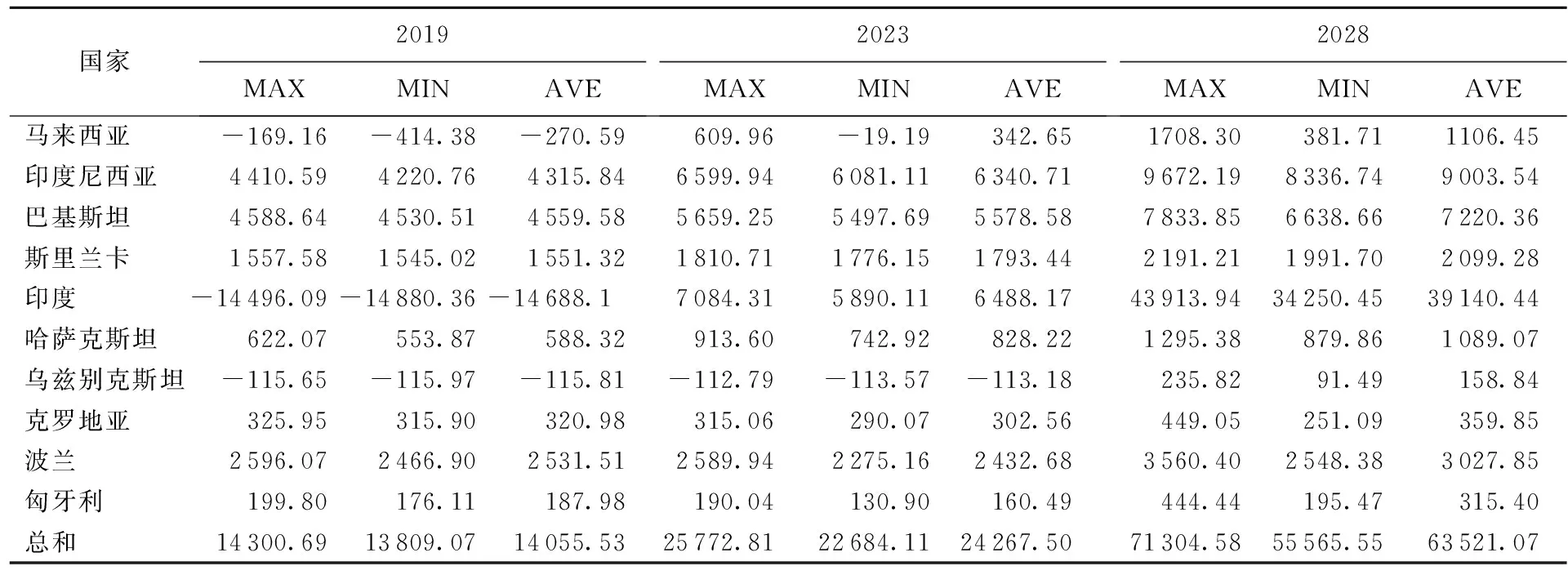

图5为柴油产能合作潜力为正且呈现增长趋势国家的模拟测算结果。由图5可见,类似于汽油估计结果,南亚的印度、巴基斯坦和斯里兰卡以及东南亚的印度尼西亚等国具有最可观的产能合作潜力。其中,印度将在2021年左右转负为正,到2028年预计达到3 000万吨左右的柴油合作潜力;印度尼西亚和巴基斯坦则分别达到800万吨和600万吨以上,合作潜力较大。样本中的中亚国家哈萨克斯坦和乌兹别克斯坦,前者的柴油合作潜能自2015年起就在缓慢增长,至2028年可达到130万吨左右,乌兹别克斯坦到2028年方有不超过25万吨的产能合作空间。中东欧国家中,波兰的柴油合作潜能较大,长期内有可能达到340万吨的规模,匈牙利和克罗地亚等国则受限于人口规模,产能合作潜力为正但规模较小。

还有部分国家柴油产能合作潜力为负,如图6,新加坡和俄罗斯是柴油出口大国,俄罗斯在预测期内可达到5 000万吨以上的柴油出口量,新加坡也能达到1 000万吨左右。此外,东南亚的泰国也是柴油净出口国,但其需求缺口呈现由负值逐渐缩小的趋势,地处西亚的阿联酋在预测期内将达到800万吨左右的柴油出口量。中东欧国家中,保加利亚的柴油合作潜力持续为负,罗马尼亚也出现柴油产能过剩的局面,希腊的柴油合作潜力同样为负值,总体上中东欧区域国家的柴油合作潜力都很弱。

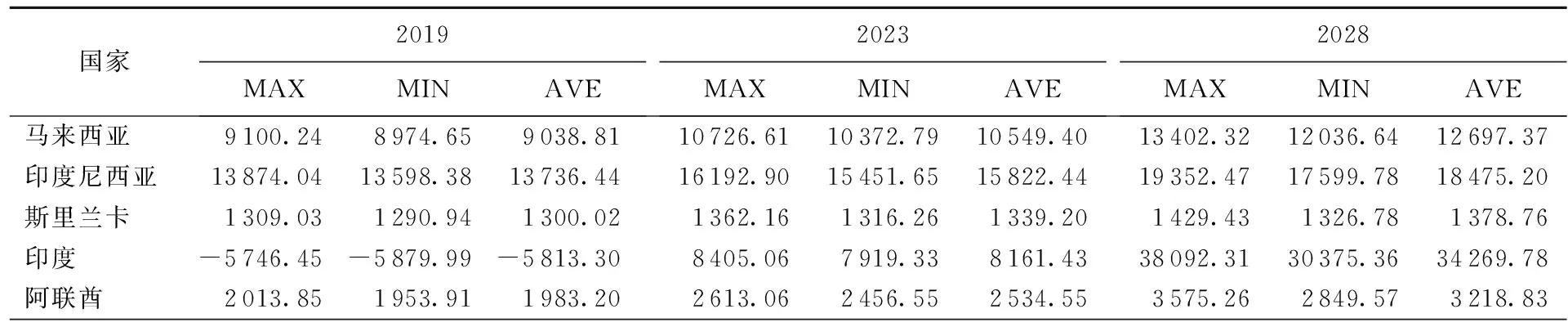

对估计的“一带一路”沿线国结合多种不同情境,去掉负向合作潜力国家并加总正向合作潜力可以得到预测期内的成品油合作潜力总量(见表7和表8)。由表7可见,从当前时期不同情境下的均值来看,马来西亚、印度尼西亚的汽油产业合作潜能均为900万吨以上,斯里兰卡、阿联酋、哈萨克斯坦的合作潜能均超过百万吨,这些国家都值得投资者关注。到2023年,除了上述国家的汽油产业合作潜能依然保持增长外,印度合作潜能由负转正,甚至达到了816万吨的规模。从总量上看,汽油合作潜能呈现正向的“一带一路”样本国家的合作潜力总量从2019年的2 833.3万吨上升到2023年的4 124.4万吨,到2028年又进一步增长到7 394.5万吨。对于柴油,就当前时期不同情境下的均值而言,印度尼西亚、巴基斯坦、斯里兰卡、波兰都有百万吨以上的产业合作潜能,哈萨克斯坦的合作潜能也超过50万吨,合作潜力可观。到2023年,印度、马来西亚合作潜力由负转正,印度甚至达到500万吨的规模。从总量来看,柴油合作潜力呈现正向的样本国家的潜能总量到2023年将上升为2 426.8万吨,到2028年将达到6 352.1万吨。总体来看,“一带一路”沿线国家有很大的成品油产能合作潜力。

表7 “一带一路”主要沿线国的汽油产能合作潜力估计千吨

国家2019MAXMINAVE2023MAXMINAVE2028MAXMINAVE 马来西亚9100.248974.659038.8110726.6110372.7910549.4013402.3212036.6412697.37 印度尼西亚13874.0413598.3813736.4416192.9015451.6515822.4419352.4717599.7818475.20 斯里兰卡1309.031290.941300.021362.161316.261339.201429.431326.781378.76 印度-5746.45-5879.99-5813.308405.067919.338161.4338092.3130375.3634269.78 阿联酋2013.851953.911983.202613.062456.552534.553575.262849.573218.83

续表7 千吨

表8 “一带一路”主要沿线国的柴油产能合作潜力估计 千吨

五、主要结论和政策建议

油气能源产业是“一带一路”倡议下中国推进国际产能合作的重要先导产业之一,本文基于弹性估计和情境模拟方法测算了截至2028年22个主要“一带一路”沿线国家的成品油产能合作潜力。研究发现:(1)印度、印度尼西亚和马来西亚等南亚和东南亚国家的汽油和柴油产能合作潜力均很大,印度具有远期巨大的产能合作潜力,印度尼西亚、巴基斯坦和斯里兰卡等国当前时期的合作潜力较大。(2)长期来看哈萨克斯坦的柴油合作潜力将达到百万吨以上,西亚的阿联酋则具有较大的汽油合作潜力,但中东欧国家中除波兰柴油产能合作潜力颇为可观外,其余国家的成品油产能合作潜力都比较微弱或者长期为负。(3)俄罗斯、土耳其和新加坡等国中长期内均显示出负向的产能合作潜力,以国内需求牵引的产能合作潜力极弱。(4)除中国外的21个主要“一带一路”沿线国柴油和汽油加总的合作潜能从2019年的4 238.8万吨上升至2023年的6 551.2万吨和2028年的1.374 7亿吨。

主流的“一带一路”油气能源合作研究更重视油气勘探和开发领域的合作,但由于可以带动产业链延伸并对经济增长贡献度高等原因,围绕炼油炼化部门的国际产能合作更受到沿线国的重视。“一带一路”沿线国经济发展和需求的增长也带来了颇为庞大的炼油炼化产能合作空间,正可以与中国具优势的炼油炼化产业实现优势互补和共同发展。本文以各国收入增长带动的需求增长为视角,对成品油国际产能合作的重点沿线国及未来时期的产能合作潜力给出了实证证据。在已估计的产能合作潜力下,可将“一带一路”倡议下的投融资机制与中国炼油产业的技术和成本优势相结合,精准聚焦特定东道国市场需求,匹配嵌入中国具有优势的产业链环节开展炼油产能合作。

由于数据限制,我们未能对菲律宾、缅甸和孟加拉国等成品油净进口国进行实证讨论,但总体上看,南亚和东南亚国家是当前及未来时期内中国开展成品油产能合作的重点区域,其人口规模和强劲经济增长将带来庞大的需求增长空间。在印度尼西亚、印度和缅甸等国有企业主导且政府干预较多的沿线国宜采取与东道国企业合资或者工程承包等方式进入;对巴基斯坦、马来西亚等炼油产业进入较为自由的国家,可借助亚投行和丝路基金等融资平台的支持,通过并购、独资及合资等多种方式开展产能合作,山东恒源石化在马来西亚并购壳牌石油炼油厂51%的股权,中国电建等在巴基斯坦的工程承包和合资炼油项目是此类产能合作的良好范例。

对包括中东欧在内的“一带一路”沿线小型经济体,成品油产能合作应该精准选择合作对象国,适配技术及投资规模,诸如哈萨克斯坦、阿联酋和波兰等国均值得关注,同时也应关注各国存量炼油产能的升级改造和工程承包服务。对于俄罗斯和中东主要油气资源国以及新加坡、土耳其等重要油气通道国,除利用中国技术和成本优势开展工程承包服务外,如果能明确出口市场需求并进行适当的风险评估,还可以在这些国家寻找新增产能合作空间。比如与东道国企业合资或者东道国产业-中国市场对接合作就是较为可行的路径,中石化集团和沙特合资的延布炼厂项目就体现了这一合作思路。但这时的合作潜力分析已超越了本文基于各国收入和需求增长的研究范围,需要逐一进行案例的探讨和投资判断。