农村金融机构普惠金融供给对其盈利水平的影响研究

——以农村商业银行为例

2020-05-14苏航

苏 航

(南京农业大学,南京 210095)

从2003 年开始,中央一号文件连续十六年聚焦三农问题,并在2019 年提出8 项具体要求:聚力精准施策,决战决胜脱贫攻坚;夯实农业基础,保障重要农产品有效供给;扎实推进乡村建设,加快补齐农村人居环境和公共服务短板;发展壮大乡村产业,拓宽农民增收渠道;全面深化农村改革,激发乡村发展活力;完善乡村治理机制,保持农村社会和谐稳定;发挥农村党支部战斗堡垒作用,全面加强农村基层组织建设;加强党对“三农”工作的领导,落实农业农村优先发展总方针。

金融是经济发展的血脉管道,是经济发展的必要保证,所以实现一号文件提出的目标以期彻底的解决三农问题,必须保证农村金融的发展,使其起到必要的积极作用。发展农村金融必须依靠农村金融主体,主要包括邮政储蓄银行,农村信用社,由农村信用社改制而成的农村商业银行以及作为新型农村金融机构主体代表的村镇银行。虽然我国农村金融机构数量以及种类日益增加,但农村金融市场的金融供给状况依然不足,农民贷款难、贷款贵的现象仍时有发生。为解决农村金融市场的供需矛盾,2015 年银监会设立普惠金融部,2016 年国务院出台《推行普惠金融发展规划(2016-2020)》,2018 年3 月《政府工作报告》中明确支持金融机构扩展普惠金融业务。普惠金融被定义为立足机会平等要求和商业可持续性原则,以可负担的成本为有金融服务需求的社会各阶层和群体提供适当、有效的金融服务。关于普惠金融的界定与作用,学界也有广泛的探讨。星焱(2016)提出普惠金融的“5+1”界定法,当金融服务至少符合“5”中之一,且针对特定服务客体,就可认为属于普惠金融[1]。何德旭等(2015)和白钦先等(2017)认为普惠金融是为解决金融排斥的必要手段[2-3]。陶建宏(2018)认为,普惠金融是为了凿穿传统金融的“天花板”[4]。谢红玫(2017)则认为,普惠金融是一种引导金融资源重新向实体经济和弱势群体配置的方式[5]。

虽然普惠金融业务有利于农村经济的发展,但作为普惠金融的供给方,农村金融机构的商业性质要求其追逐利润最大化,这与其普惠金融供给是否相冲突,学界对此持不同看法。谢地(2011)认为农村金融机构与广大农户间有很强的信息不对称,贷款存在道德风险和逆向选择问题,涉农贷款可能会具有较大的风险[6]。戴青兰(2016)认为农村地区在有效的担保方和可变现抵押物、融资项目信用风险评级、农业保险方面的缺乏,大大增加了金融机构的放贷风险。同时农村地区的信用意识、法律意识较为薄弱也削弱了金融机构涉农业务的盈利性[7]。魏建国,朱春(2013)认为由于农产品高度趋同,且受季节性影响,涉农信贷受到农产品市场以及自然因素的影响,盈利性不佳[8]。

但也有学者对农村金融机构普惠性与其商业性的统一抱有乐观态度。俆瑜青、刘冬、周吉帅,刘祥等均认为支农、支微,大力支持“三农”经济发展,这是农村金融机构的生存的基础和盈利来源,同时有利于其吸收本地县域闲散资金,作为资金来源之补充。

基于学界在农村金融机构的普惠性与其盈利性间的相互关系存在分歧,我们认为有必要利用经验数据进一步的量化探讨。

一、指标选取与研究方法

(一)指标选取

为探讨农村金融机构的普惠金融供给水平对其盈利水平的影响,我们分别选取指标衡量其普惠金融供给水平与盈利水平。以往的研究大多是从宏观层面上衡量普惠金融的供给水平,很少有研究从微观供给主体层面上去衡量普惠金融供给水平。因此本文参照傅玉、陈艺源(2017)提出的衡量银行业金融机构对普惠金融供给的能力和质效的IFS 指标[9],分别围绕普惠金融中的“普”与“惠”而提出的金融服务覆盖率、金融服务可得性两个维度来对银行业的普惠金融供给进行评价。我们采用农业贷款占比、无抵押贷款占比以及最大10 户贷款占比评价金融服务的可得性,用服务下沉水平来代表金融服务的覆盖率。因变量方面,我们选择银行净资产收益率作为回归子变量,因为正是对自有资产在普惠目标下的获利能力的担忧,才使得农村金融机构有了脱农的趋势,而其总资本的获利能力是股东次要考虑的。

另外,银行的盈利水平不止与银行的普惠供给相关,还与银行的资本安全,风险控制,经营管理等因素相关,这些都应该作为控制变量考虑进模型,否则会导致解释变量遗漏,导致回归结果的偏离。国内对于银行盈利性的影响因素有着较充分的研究,一般认为资本充足性,资产质量,管理效率,收入结构对银行盈利性有着较大影响。由于我们研究均是农村金融机构,并不是与城市商业银行对比,固而样本有着非常接近的收入结构(中间业务占比很低),所以收入结构不值得作为控制变量而无意义的消耗自由度。另外,考虑到银行的盈利性可能也受到规模效应影响,固而考虑把资产规模作为一个控制变量。因此,我们选取资产规模、不良贷款率、成本收入比以及资本充足率作为控制变量。

表1 指标选取

(二)研究方法

1.构建普惠金融供给指数

确定了普惠金融供给指标后,并不能立刻进行回归分析,因为不同供给指标之间可能具有较强的相关性,会导致回归系数的方差过大,影响结果的准确性。因此,基于普惠金融指标体系,我们需要选择合适的数学方法,把四项普惠金融指标合成普惠金融指数,以便于从总体上把握普惠金融供给状况。

Gupte 等(2012)简单采用几何平均法合成分项指标,这一方法对于指标之间替代关系的处理过于简单。Chakravarty 和Pal(2013)利用指数加总法合成维度指数,这一计算方法的不足在于,针对每个维度设定的普惠敏感系数主观性太强。Miahu(2017 ) , Camara 和Tuesta ( 2014)分别采用因子分析法和主成分分析法构建指数,权重计算依然缺乏内在稳定性。Sarma(2008,2012,2016)采用平均欧几里得距离构建普惠金融指数,这一方法避免了分项指标完全可替代性,满足良好指标的特性(单位无关,有界,单调),而且意义直观,易于计算。普惠金融指数的构建,在信息充分性的基础上,指数构建方法需要满足良好的指标属性(单位无关、有界、单调)、计算的便捷性(易复制)以及意义直观性[10]。基于已有文献,本文采用平均欧几里得距离构建普惠金融指数。

2.面板数据回归

利用净资产收益率(ROE)作为因变量,利用普惠金融供给指数(我们称之为IFS)以及控制变量作为自变量进行回归分析。由于农村金融机构数据获取的限制性,为扩大样本量,我们选择面板数据进行分析,对数据进行hausman 检验,视p>chi2 值选择固定效应模型还是随机效应模型。

原模型:ROE=β0+β1IFS+β2car+β3npr+β4cs+β5cr+μ

固定效应模型:ROE=β0+β1IFSit+β2carit+β3nprit+β4csit+β5crit+ai+μit

随机效应模型:ROE=β0+β1IFSit+β2carit+β3nprit+β4csit+β5crit+μit(μit=ui+vt+wit)

二、数据来源及实证分析

(一)数据来源

农村金融机构相对于大中型城市金融机构,其数据披露相对不足,数据获取较为困难。在当前主流的农村金融机构当中,只有农村商业银行能够较为准时的定期披露信息。因此,基于数据的可得性,以及统计口径的一致性,本文选取江苏、安徽、福建、湖北四省6 家农村商业银行2011年至2018 年8 年的经营数据进行实证分析。

(二)构建普惠金融供给指数

本文参考王婧(2013)的方法选用变异系数法[11]来确定各指标在普惠金融指数中所占的权重:分别计算第i(i=1…4)项指标的平均数m 和标准差std,变异系数Vi=stdi/mi,各指标权重为wi=vi/∑vi。

图1 样本银行IFS 指数变化情况

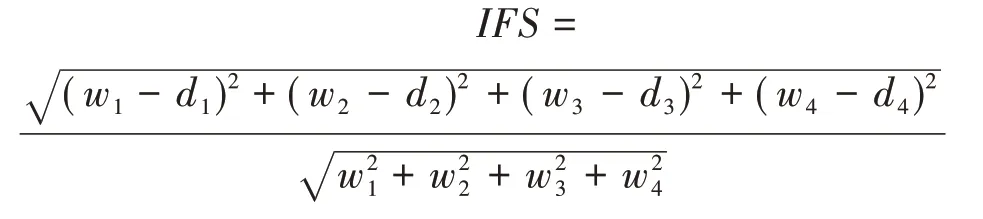

di为标准化后的第i 项数据,Ai为标准化前的第i 项数据,maxi和mini分别为第i 项数据中的最大值和最小值。最终的普惠金融发展指数IFS 可以表示为点D 与点W 之间的归一化的反欧几里得距离,如下所示:

上图描述了样本银行2011——2018 年的IFS指数变化情况。我们可以看到除了样本2 银行在2011-2012 年度的IFS 有着较为明显的下降外,2、3、4、6 农商行的金融供给较为稳定,样本1 以及样本5 银行有着较平缓的下降趋势。

(三)实证分析

1.hausman 检验

在进行面板数据回归前要进行hausman 检验,检验个体效应与回归元的正交性。如果误差项中包含的个体效应与模型中的解释变量不相关的假设成立,则选择随机效应模型而这一假设不成立,为防止引起参数估计的不一致性,故而选择固定效应模型。

利用stata15 软件进行hausman 检验,Prob>chi2 = 0.4254,所以模型不拒绝原假设,为节省自由度,我们选择随机效应模型。

2.异方差修正

考虑到面板数据经常出现的序列相关与异方差的问题,我们使用STATA15 软件进行检测,发现其存在异方差以及较弱的序列相关情况。我们选择使用GLS 估计来修正随机效应模型中的异方差现象。

3.回归分析

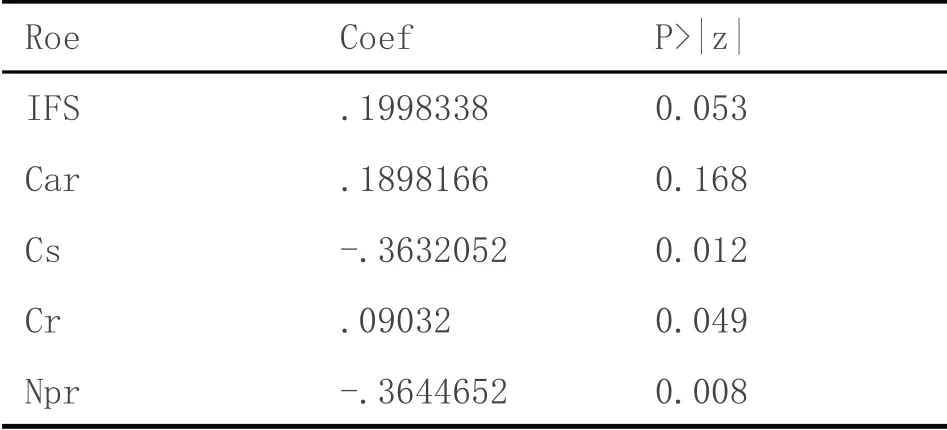

使用STATA15 软件进行回归,结果如下所示:

表2 回归结果

观察修正后的回归结果我们可以发现,核心解释变量IFS 以及控制变量Cr(成本收入比)在约5%的显著水平上显著,Cs(资本规模)和Npr(不良贷款率)在约1%的显著水平上显著,而Car(资本充足率)对盈利水平的影响不显著。

从回归系数看,核心变量普惠金融供给增加会促进农商行的盈利水平,控制变量中成本收入比与盈利水平呈正向关系,而不良贷款率的增加以及资产规模的扩大不利于农商行盈利水平的提高。

核心解释变量IFS 是描述金融可得性以及金融覆盖率的综合指标,IFS 的增加能够促进银行盈利水平的增加,说明提高农村金融的可得性以及扩大农村金融的覆盖面有利于农村商业银行盈利水平的提升。

控制变量中不良贷款率以及成本收入比对盈利能力的影响与经验相符,而资本规模的扩大却对盈利能力产生了不良影响。产生这一现象的原因可能是随着规模的扩大,银行的风险偏好逐渐激进,从而对盈利水平造成了影响。祝元荣(2015)的研究发现,就中小型银行样本而言,使用不同模型估计,银行资产规模对其盈利水平具有负向影响,且分别在10%和5%的水平下显著,即随着中小型银行的资产规模增长,其盈利水平呈下降趋势[12]。

三、结论与政策建议

(一)结论

本文探讨了普惠金融供给对农村金融机构的盈利水平存在何种影响。我们以分别描述金融可得以及金融覆盖的农业贷款占比、无抵押贷款占比、贷款集中度、网点下沉水平等指标构建了IFS 指数,并利用农商行数据进行了面板数据回归分析,证明农村商业银行加大普惠金融供给可以较显著的促进其盈利水平的提高。

(二)政策建议

基于以上研究结论,我们提出如下相关政策建议。

1.明确发展定位

农村金融机构要在激烈的市场竞争中获得一席之地,自身必须意识到其在服务三农方面的优势地位,农村金融机构不是要成为大银行,而是在实现自己商业目标与普惠目标的统一。

2.坚持小额、分散原则

农村金融机构面向农户和小微企业,原则上来看,小额、分散应该是与其业务开展对象特点吻合的。但是,“垒大户”现象也时有发生,有时候,农村金融机构倾向于贷款给当地规模较大的企业,以期提高自身收益水平。从回归分析结果看,贷款集中度的提高不但无助于农村金融机构提高收益水平,反而会降低其盈利水平。因而,坚持小额、分散原则是实现农村金融机构商业性与其普惠性统一的有力保证。

3.加深网点下沉深度

农村金融机构立足于县、市,但其业务重点应该在乡镇。只有保证农村金融机构网点的覆盖面以及下沉深度,才能在乡镇地区扎根站稳,并在乡镇地区拥有区别于大中型商业银行的竞争力,最后把当地的钱留在当地[13]。

4.加快建立农业信贷保险机制

虽然实证结果显示,涉农贷款以及无抵押贷款的占比增加可能会有利于农村金融机构的盈利水平提高,但该部分盈利水平的提高可能来自于政府的优惠政策等外部作用。仍不可否认的是农户、涉农的小微企业其信贷质量受季节性、气候性影响较大,而且其抵押品的不足可能会导致农村金融机构的信贷成本较高,所以农业信贷保险机制的建立与完善至关重要,只有在成本上帮助农村金融机构“降下去”,在村镇银行普惠与盈利的统一性上才能“提上来”。

5.加快金融产品和手段创新

农村金融机构面对的客户主要为农户与小微企业,农村金融机构与城市大、中型商业银行应该采取差异化的信贷政策,加快对其目标客户的金融服务与产品创新,并广泛运用手机银行、网上银行等信息化手段,缓解农村地区金融排斥现象。

6.做直接融资的中间人

小微企业融资中存在着麦克米伦陷阱,而在利率市场化背景下,直接融资趋势日益明显。农村金融机构应该在原有的贷款渠道外,开发新的融资工具,建立新的融资通道,将风险与银行隔离,农村金融机构成为资金交易的服务者,并不参与其中。利用农村金融机构在物理网点、专业团队、风险管理、业务经验、科技及电子信息运用,为小微融资双方提供平台服务。