非金融企业影子银行对宏观流动性的影响研究

2020-05-14熊婷慧

■肖 崎,熊婷慧

一、引言与文献综述

近年来,我国经济增速放缓,越来越多的融资优势企业将原本用于经营性业务的资源投资于金融资产,主动充当信用中介,通过委托贷款、委托理财和股权创新等多种方式为中小企业和非上市民营企业提供资金。非金融企业正逐渐成为我国影子银行体系中的一个重要参与主体。据笔者统计,2007年第一季度,上市公司中非金融企业参与影子银行的业务规模仅为3487.3亿元,至2018年第四季度,非金融企业影子银行业务规模则高达39527.9亿元。在此期间,GDP仅仅增长了4倍左右,而非金融企业影子银行业务规模却增长了10倍以上。

次贷危机后,有大量文献研究了影子银行对流动性和货币政策的影响。由于我国影子银行主要根植于商业银行,对传统银行有着较强的依从关系。因此,前期的研究主要是从银行类影子银行活动出发,如委托贷款、信托贷款、银行承兑汇票、同业业务等。如李波等(2011)和李扬等(2014)研究了影子银行的信用创造机制。裘翔等(2014)和郭晔等(2018)研究了我国影子银行对货币政策的影响。何平等(2018)和潘彬等(2018)研究了影子银行对流动性的影响。同时,还有大量文献研究了“企业金融化”问题。企业金融化是指非金融企业逐渐脱离传统产品生产和贸易活动,利润来源更加依赖金融投资。大多数研究是站在微观企业个体参与金融投资的角度研究其宏微观影响。微观角度主要考察企业金融化对自身经营绩效的影响:如研究对实业投资绩效的影响(Demir,2009)、对经营收益率的影响(宋军和陆旸,2015;李建军等,2017;戚聿东等,2018)、对生产效率的影响(刘笃池等,2016)、对创新创新绩效的影响(解维敏,2018)、对杠杆率的影响(刘贯春等,2018)、对企业财务风险的影响(黄贤环等,2018)等。宏观角度主要考察企业金融化对实体投资和金融风险的影响:如研究对实体投资的挤出效应(Orhangazi,2008)、对宏观经济波动的影响(朱映惠,2017)、对系统性风险的影响(李思龙,2017)、对实业投资率的影响(张成思等,2016)等。

近年,有部分文献把企业参与金融投资作为影子银行的一种新形式。如刘珺(2014)研究我国企业部门参与影子银行的业务机制及社会福利损失问题。张路(2015)认为我国相关法律规定,企业募集资金不能用于企业间的资金拆借活动,但金融部门监管的缺失导致上市公司容易挪动超募资金,从事影子银行活动,实现监管套利。王永钦等(2015)研究如何识别我国非金融企业影子银行活动。余琰等(2016)研究了参与以高息委托贷款为代表的影子银行业务对企业创新和未来业绩的影响。韩珣等(2017)研究非金融企业影子银行化与融资结构关系,认为经济增长放缓会加剧非金融企业影子银行化趋势,股权融资较债权融资对非金融企业影子银行规模的促进作用更强。Du et al.(2017)对包括中国在内的转型经济体非金融企业影子银行活动中的再贷款业务进行比较分析。

笔者认为“非金融企业影子银行”这一概念有别于“企业金融化”。一般认为,影子银行是指游离于金融监管之外,却行使着传统商业银行基本功能的经济主体。“非金融企业影子银行”概念的提出,是基于我国非金融企业大量参与影子银行活动的特征事实,把“非金融企业”作为我国影子银行的一种重要而特殊的形式。非金融企业主要通过充当信用中介和参与影子银行链条两种方式,连接金融市场和影子银行体系,在监管体系之外发挥着传统商业银行的信用创造、流动性转换和期限转换的等功能。“企业金融化”的研究更多的是站在微观企业参与金融投资的角度研究其微观影响。而影子银行体系因其信用创造功能、高杠杆、信息不对称程度高以及法律主体不明确等特点,使得其对宏观经济及稳定带来了不可忽视的影响。

综上所述,由于我国非金融企业参与影子银行业务是一种新的影子银行形式,现有少量文献涉及了非金融企业影子银行业务其产生的原因,机制和影响进行研究,尚未有文献从宏观角度研究非金融企业影子银行对宏观流动性的影响。本文的主要贡献就在于:选择非金融企业这类新的影子银行参与主体进行研究,从社会总体流动性和货币流动性两方面,考察其对我国宏观流动性的影响。

二、非金融企业影子银行对宏观流动性的影响机制

次贷危机之后,流动性问题引起全球央行的广泛关注,流动性一般分成四种层次:银行流动性、市场流动性、货币流动性和社会总体流动性。其中,前两者属于微观层面的流动性,后两者属于宏观层面的流动性。下文主要基于货币流动性和社会总体流动性两方面,研究非金融企业影子银行对宏观流动性的影响。

(一)对货币流动性的影响

货币流动性是为市场运行和资金流转提供流动性的货币储备,可理解为中央银行在整个经济实体中能控制的货币数量。非金融企业影子银行对货币流动性的影响有正负两方面:一方面,非金融企业通过参与影子银行链条帮助商业银行绕开监管,增强了银行信用创造的能力。商业银行的货币创造行为会受到现金制约、清算制约和准备金制约。非金融企业通过发行、购买银行理财,作为影子银行链条中的资金提供者和需求方,促使银行理财产品的规模扩大。而银行理财产品的准备金率低于法定存款准备金率。通过规避准备金率和资本充足率的监管,商业银行能以同样的成本获取更多盈利,盘活资金,在信用创造上更具主动性。因此,从这角度说,非金融企业影子银行会增加货币流动性。另一方面,非金融企业投向影子银行体系的资金,一部分来自内部盈余,一部分是从银行、股市和债市融得的资金。这两部分资金较少回流至银行存款,主要在资本市场空转。何平等(2018)认为由于影子银行的信贷创造是对传统商业银行业务的替代,一部分本应创造出流动性的银行信贷变成了无法创造货币流动性的影子银行信贷,因此影子银行规模的扩张会降低货币流动性水平。

(二)对社会总体流动性的影响

社会总体流动性可以理解为不同统计口径的货币信贷总量。非金融企业影子银行对社会总体流动性的影响也存在正负两方面:在非危机状态下,主要表现为正向作用。非金融企业通过非传统融资渠道规避监管,实现期限转换和流动性转换等功能,创造了大量非货币金融资产。在非危机时,这些资产在市场上的流动性较高,被纳入广义货币范畴中,增加了社会总体流动性规模,导致流动性过剩的局面。具体机制包括:第一,非金融企业通过股权创新等手段,持有长期股权、金融衍生产品和其他交易性金融资产,以达到规避金融风险和获取超额收益的目的。彭俞超(2018)指出的,从广义上看,企业在房地产、股票等资本市场上进行金融资产交易实现了投融资功能,也属于影子银行活动范畴。在此过程中企业将资金投入了股市和债市,增加了金融市场的流动性,促进社会融资规模的增加。第二,非金融企业将大量资金投入投资性房地产,增加了房地产市场和城投平台的融资流动性。第三,非金融企业的监管不足,财报披露相对不透明,相比传统影子银行,非金融企业影子银行挪用超募资金的余地更大。企业与证券公司、保险公司合作,通过买入返售、抽屉协议等手段为银行同业业务提供融资周转通道,这种方式创造的流动性进一步体现在银行的委托贷款和信托贷款规模上。然而,危机发生时,非金融企业影子银行对社会总体流动性的影响表现为负向作用。由于非金融企业影子银行创造的资产并非流动性认可度较高的货币,危机爆发使得非金融企业影子银行创造的非货币金融资产出现价值缩水,交易萎缩,市场流动性下降,进而导致社会总体流动性下降,出现流动性紧缩的局面。

三、非金融企业影子银行对宏观流动性的影响实证检验

(一)变量设定和数据来源

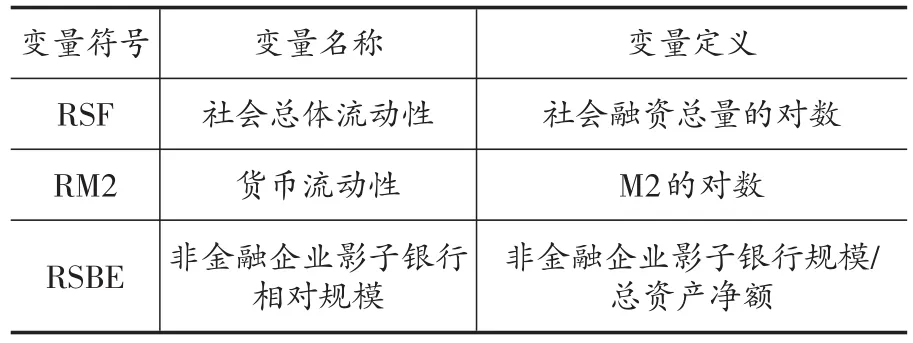

2011年,我国央行开始使用社会融资总量作为社会总体流动性的重要参考指标,因此笔者选择社会融资总量反映社会总体流动性。为了避免量纲的影响,对原时间序列作对数处理,指标含义是社会融资总量的对数(RSF)。选择广义货币存量M2来度量货币流动性,对M2序列同样作对数差分处理(RM2)。

参照彭俞超(2018)、刘珺等(2014)和宋军等(2015)的研究,使用上市公司财务报表中的长期股权融资、可供出售金融资产、投资性房地产、买入返售资产、交易性金融资产、衍生金融资产、持有至到期投资、发放贷款及垫款八个科目来衡量非金融企业影子银行的规模。考虑到2009年以后我国影子银行规模和形式的爆发性增长,因此使用上市公司中非金融企业的影子银行业务规模与这些企业总资产净额的比例,即非金融企业影子银行相对规模(RSBE)作为非金融企业影子银行业务的代理变量。全文数据来源Wind金融数据库,样本为2007第一季度至2018年第四季度上市A股公司,剔除金融行业、房地产行业以及ST的企业,共3324家非金融企业。各变量及其对应含义列于表1。

表1 各项变量的计算方式及其含义

(二)模型检验

1.平稳性检验

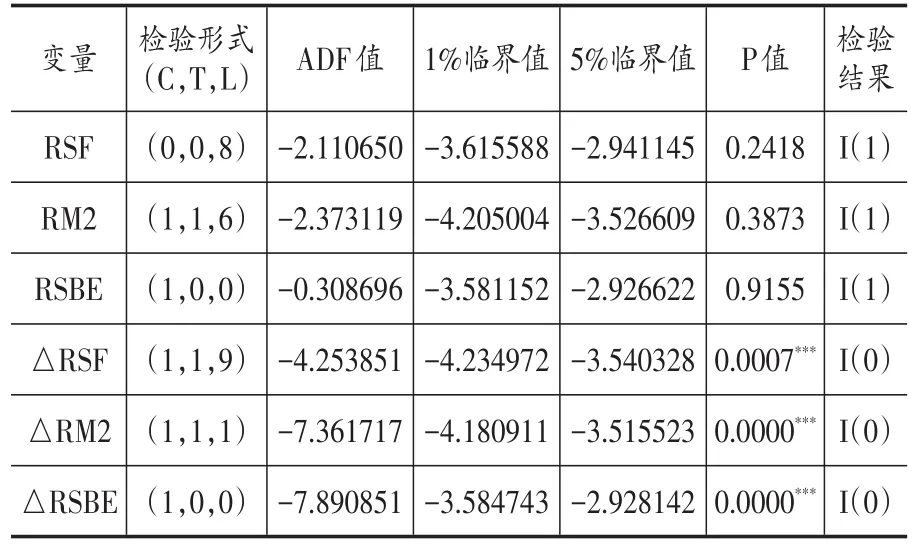

时间序列分析通常要求样本序列服从I(0)过程,即变量平稳,否则会出现伪回归问题。使用Eviews软件,对各变量序列进行ADF单位根检验,结合各变量实际走势确定是否加入常数项和趋势项,检验结果如表2所示。

表2 各变量及其一阶差分形式的ADF检验结果

2.协整检验

建立VAR模型一般需要使用平稳序列,对不平稳的序列一般进行差分处理,将其变成平稳序列再建立VAR模型。在差分过程中可能会失去很多信息,因此对非平稳序列可以考虑建立基于协整约束的VAR,即VEC模型。而建立VEC模型的前提是变量间存在协整关系,因此需要进一步做协整检验。根据单位根检验的结果,在1%的显著性水平上,RSF、RM2、RSBE都服从I(1)过程,即一阶同阶单整,符合协整检验的前提条件。分析可以得到根据LR、AIC、SC等各种准则确定的VAR模型最佳滞后阶数,如表3所示。

表3 VAR模型的最优滞后阶数

根据LR、AIC和SC准则,选取VAR最优滞后阶数P=6,因此做Jonhansen检验的最佳滞后阶数(P-1)是5。如表4所示,在5%的显著性水平下,拒绝协整关系个数K=0的原假设,接受K≤1的原假设,这表明在1%的显著性水平下,RSF、RM2、RSBE中存在一阶协整关系,因此可以建立向量误差修正模型(VECM)。根据VAR模型确定的最优滞后期数和Jonhansen检验确定的协整关系个数,本文建立滞后期为5、协整阶数为1的VECM模型。

表4 Jonhansen协整关系检验结果

表5 格兰杰因果关系检验结果

3.格兰杰因果检验

由表5列出的格兰杰因果检验结果可见,在1%的置信水平上,非金融企业影子银行相对规模(RSBE)与社会总体流动性(RSF)互为格兰杰因果,货币流动性(RM2)与社会总体流动性(RSF)互为格兰杰因果;在5%的置信水平上,非金融企业影子银行相对规模(RSBE)可以看作是货币流动性(RM2)的格兰杰原因,但是反之,货币流动性(RM2)不是非金融企业影子银行相对规模(RSBE)的格兰杰原因。

4.基于VECM模型的广义脉冲响应分析和方差分解

图1 RSF与RM2对RSBE的脉冲响应图、RSBE对RSF的脉冲响应图

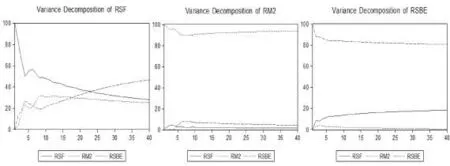

图2 RSF、RM2、RSBE的方差分解图

从图1和图2是脉冲响应和方差分解的结果可见,货币流动性(RM2)对非金融企业影子银行(RSBE)的冲击响应一直在零附近上下波动,波幅在10期以后迅速收敛于零,非金融企业影子银行(RSBE)的变动能够解释货币流动性(RM2)变动的5%~10%左右。因此,可以认为非金融企业影子银行对货币流动性有微弱的负向影响,但造成的波动程度较小,而货币流动性对非金融企业的影子银行行为并不敏感。这证实了非金融企业影子银行创造的不是真正意义上的货币流动性,通过非金融企业影子银行运作而变得具有流动性的资产不能纳入广义货币的范畴。

社会总体流动性(RSF)对非金融企业影子银行相对规模(RSBE)的冲击响应表现为明显的正向波动,波幅在15期以后趋于收敛于一个正的长期均衡,非金融企业影子银行相对规模(RSBE)的变动能够解释社会总体流动性(RSF)变动的50%左右。同时,非金融企业影子银行相对规模(RSBE)对社会总体流动性(RSF)的冲击响应也表现为明显的正向波动,后者的变动能够解释前者变动的20%左右。因此,可以认为非金融企业影子银行与社会总体流动性之间有互相促进的作用。非金融企业影子银行通过非传统融资渠道规避监管,实现期限转换和流动性转换等功能,让本来不能够流通的资金变得具有流动性,从而增加了社会总体流动性规模;反之,社会总体流动性增加,原本拥有融资优势的企业能进一步从社会融资增量中获取更多的资金,用于投入新一轮信用创造的资本,进一步增大非金融企业的影子银行规模。

四、结论与政策建议

基于2007年第一季度至2018年第四季度我国上市公司中非金融企业的财务数据,研究非金融企业影子银行对宏观流动性的影响。研究结果表明:第一,现阶段,非金融企业影子银行规模扩张会促进我国社会总体流动性,增加社会融资总量,社会融资总量的增加反过来会进一步增大非金融企业的影子银行规模。第二,非金融企业影子银行规模对货币流动性影响不大,略有挤出效应。基于上文的理论和实证分析,提出以下政策建议。

(一)中央银行需要进一步完善流动性指标的统计口径

目前,我国央行仍以货币供应量作为货币政策的中介目标,并以社会融资总量作为社会总体流动性的监测指标。考虑到非金融企业影子银行对社会总体流动性的影响已经存在,央行需要与时俱进,建立对社会总体流动性更加全面的监控体系,将发展具有一定规模的新的影子银行业务纳入宏观审慎框架,防范系统性流动性风险的出现。具体而言:央行应加强对非金融企业资金去向的监控,注意识别非金融企业影子银行资金拆借和再放贷的行为。另外,在统计时,需要考虑交叉统计问题,非金融企业影子银行涉及的机构之间可能互为对手或合作伙伴,其中可能存在复杂的多重委托代理关系。比如,通道业务可能既体现在企业的财务报表上,又出现在银行的委托贷款或信托贷款上。在统计总量时,对非金融企业或者银行的报表编制要求增设识别此类业务往来的子项,并严格信息披露规则。

(二)金融监管当局应加强对非金融企业影子银行业务的监管,防范风险积累

现阶段,非金融企业影子银行的快速发展总体上促进社会总体流动性,但当经济逆转,危机爆发时,这种影响可能会迅速转为负向,导致流动性紧缩,给金融稳定带来不利影响。因此,监管当局应加强对非金融企业日常行为的监管,约束其过度风险承担行为。第一,监管部门应对企业所投资的金融资产的范围、规模和经营资质做出明确的规定,同时密切关注企业资金投向和比例,防止金融投资挤占实体投资。第二,加强对企业债权融资的约束,支持企业通过增加资本积累、引入战略投资者、市场化债转股等多种方式加大股权融资,建立完善的风险审计制度,帮助企业控制杠杆率,确保企业杠杆率与其规模和管理水平相适应。第三,定期对企业风险状况进行检查,对于具有较高风险承担水平的企业可以要求其定期提交企业风险管理报告,鼓励企业制定与风险成本挂钩的薪酬体系,约束企业决策者过度承担风险的行为。

(三)配套改革

进一步落实供给侧结构性改革,促进财政政策、货币政策和产业政策间的协调配合,政府需要营造良好的实业投资和创新氛围,如通过更多的减税降费、技术补贴等引导企业投资实体经济,鼓励实体经济转型升级。另外,融资歧视导致的局部融资困境是非金融企业影子银行过快发展的原因之一。2019年,中央政治局首次强调了金融供给侧改革。为了让金融真正服务于实体经济,以市场需求为导向,应进一步提升金融业市场化水平,鼓励发展中小型金融机构,降低间接融资的比例,推进融资市场化,构建多层次金融市场。