世界主要发动机制造商2019年态势分析

2020-05-12范灵中国航空工业发展研究中心

■ 范灵 / 中国航空工业发展研究中心

世界航空发动机主制造商在2019年的总体格局变化不大,GE公司进行了疯狂的抛售,联合技术公司一拆为三,罗罗公司的遄达技术难题勉强解决……大家各自修行,冷暖自知。

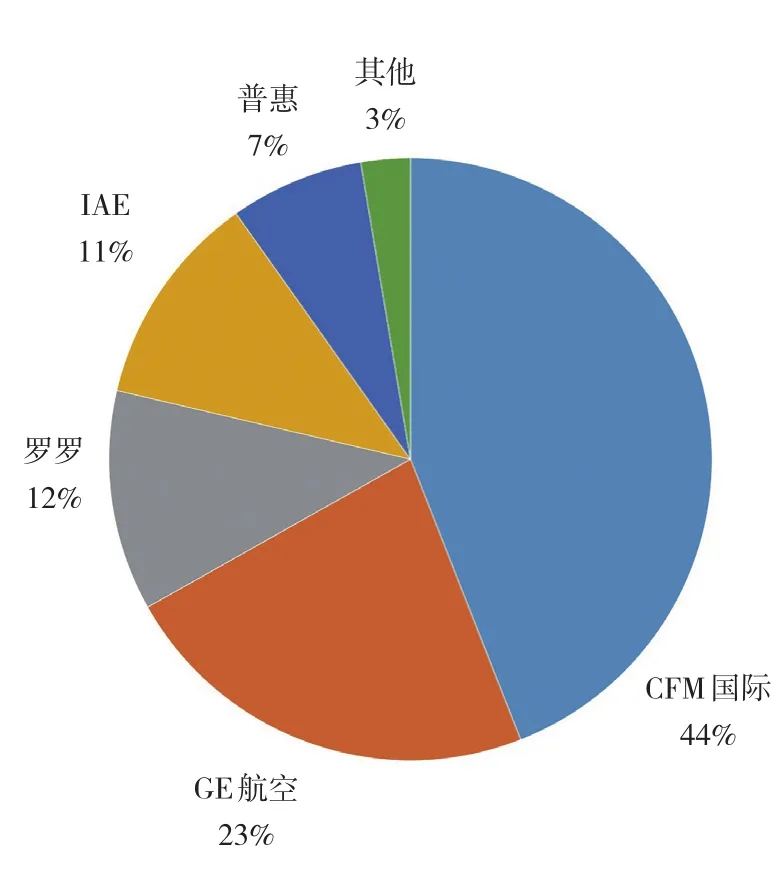

发动机是航空航天产业供应链上的重要一环。从民用飞机领域发动机市场份额来看,主要航空发动机制造商有CFM国际公司、IAE公司、GE公司、罗罗公司、普惠公司等。其中CFM国际公司由美国GE航空集团和法国赛峰集团合资成立。IAE公司由美国普惠公司、德国MTU航空发动机公司和日本航空发动机公司(JAEC)联合成立。

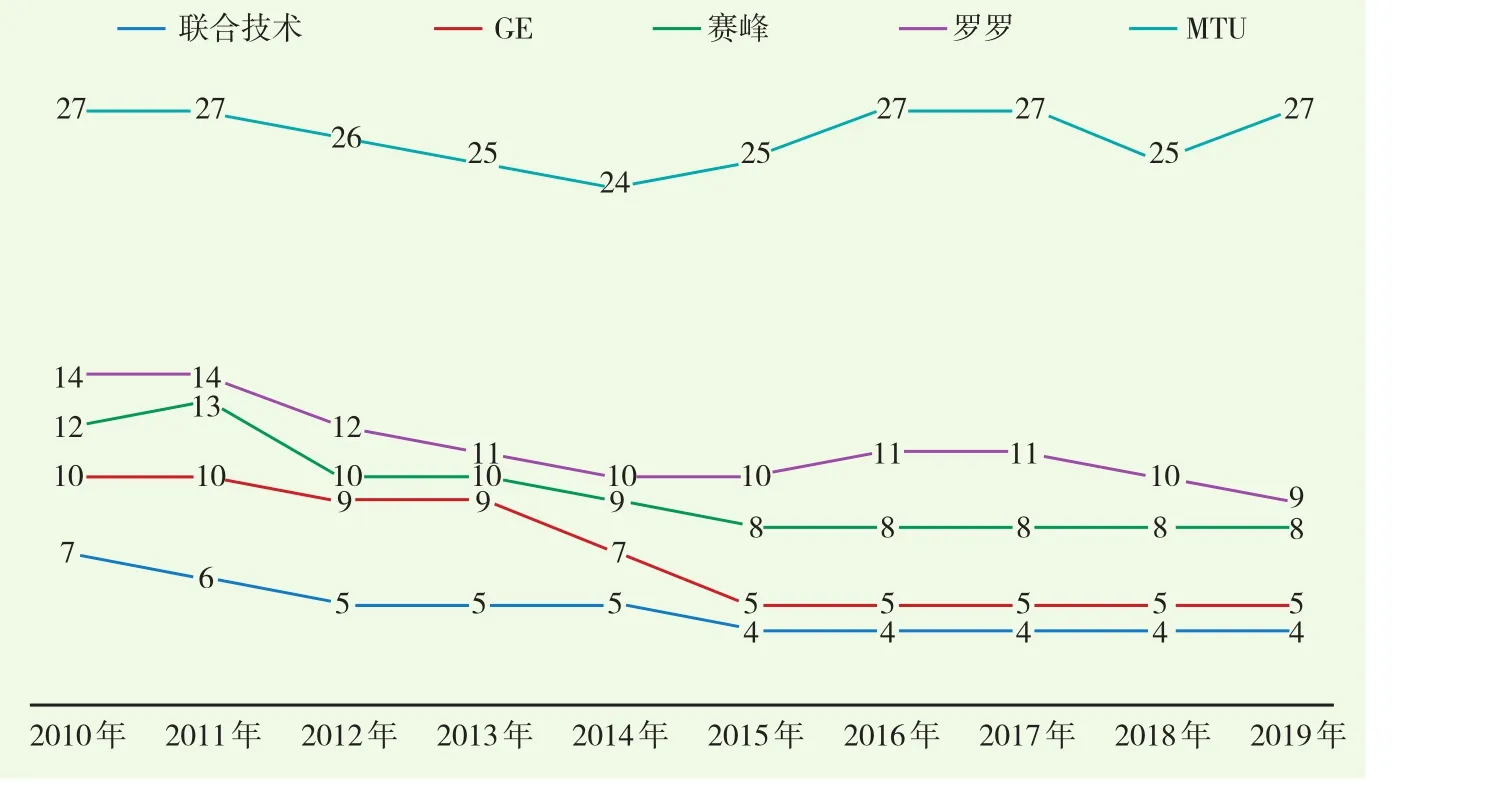

从历年航空航天百强排名来看,这些主要的发动机制造商总体的格局变化不大,特别是近3年,排名基本都比较稳定。

待交付的737MAX

民用飞机领域发动机制造商市场份额

近10年公布的主要航空发动机企业在航空航天百强中的排名

GE公司——抛售年

经历了痛苦的2018年后, GE公司在2019年进行了疯狂的抛售:2月GE运输部门与西屋制动(Wabtec)完成合并,又将生物制药业务出售给了美国丹纳赫公司;4月完成出售GE照明,接手的是美国纽约私募股权公司(AIP);9月宣布减持其在贝克休斯的股份,不再持有贝克休斯的控股权。尽管稳坐航空发动机市场中的老大地位,但737MAX的停飞乃至停产,导致GE公司的日子也不太好过,因为航空部门是GE公司的主要利润来源,LEAP发动机又是航空部门的主要增长动力。

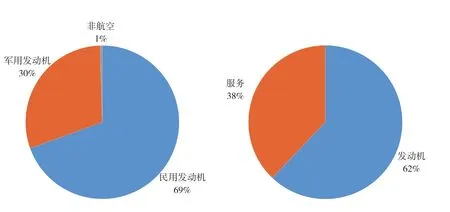

2019年,GE公司实现销售收入952.14亿美元,经营利润99.06亿美元。其中,GE航空集团实现销售收入328.75亿美元,同比增长7.6%;利润达到68.20亿美元,同比增长5.5%;利润率达到20.7%,超过了GE公司的其他所有业务。民用发动机是GE航空集团的主要收入来源,实现销售收入242亿美元。GE航空集团共有员工5.2万人,比2018年有所增加(2018年为4.8万人),与GE公司整体员工减少7.8万人形成鲜明对比。2019年,GE公司交付民用发动机2863台,其中LEAP发动机1736台,高于2018年的1118台;交付军用发动机717台。

GE9X发动机

如果说波音公司的737MAX拖累了GE公司的现金流,那GE公司的GE9X发动机又影响了波音777X的首飞。2019年7月,波音公司宣布将777X的首飞时间从2019年推迟至2020年,理由是发动机问题。GE9X发动机在第二轮测试中可调静子叶片装置出现了异常,磨损状况比预期严重。GE公司从波音公司召回了已交付的GE9X发动机,由于美国航空公司无力运输巨型的GE9X,租用由俄罗斯伏尔加第聂伯航空公司的安-124负责运输。改装后的GE9X于2019年12月重新交付给波音公司,777X也于2020年1月25日实现首飞。

GE航空集团2019年业务结构

在涡桨发动机方面,GE公司于2019年5月推出新款发动机“催化剂”(Catalyst),这是30多年来首款为公务和通用航空市场开发的全新的涡桨发动机,该发动机后又被XTI公司选择作为其TriFan混合电推进系统的核心部件。在涡轴发动机方面,GE公司的CT7-2F1涡轴发动机于2019年3月获得了美国联邦航空局(FAA)的型号认证,为贝尔525提供动力;T700涡轴发动机在2019年12月击败AETC公司(普惠公司和霍尼韦尔公司的合资企业)赢得美国陆军的新涡桨发动机合同。

2019年,GE公司继续拓展维修业务,9月与和德国汉莎航空技术公司在波兰合资开设了一个发动机维修中心,主要修理GEnx-2B和GE9X发动机,计划于2023年全面投产。11月宣布在未来10年内向新加坡现有的全球维修服务中心投资6000万美元,将显著提高GE公司在HA重型燃气轮机的全球维修能力,计划将于2021年开始维修HA重型燃气轮机部件。

联合技术公司——分拆年

联合技术公司于2018年11月宣布了分拆为3家公司的意向,2019年把奥的斯和开利分拆成独立公司的工作已经基本完成,2020年将迎来联合技术公司的航空业务(柯林斯宇航公司和普惠公司)与雷神公司的合并,这将形成一家拥有先进技术的超级系统供应商,合并后的公司命名为雷神技术公司(RTX)。联合技术公司2019年全年销售额为770亿美元,同比增长16%,净利润为55.37亿美元,同比增长5%。其中,涉及发动机业务的主要是普惠公司,实现销售收入208.92亿美元,同比增长7.7%;经营利润16.68亿美元,同比增长31.44%;利润率为8%,低于联合技术公司的其他所有部门。

民用和军用发动机是普惠公司的主要收入来源,其中民用发动机实现销售收入145.16亿美元,军用发动机收入为62.74亿美元。截至2019年年底,参与普惠公司主导的民用发动机项目的利益份额在13%~49%。联合技术公司在IAE公司持有61%的股份,普惠公司也享有合作项目59%的份额,包括给空客A320neo提供动力的PW1100G发动机和给伊尔库特MC-21提供动力的PW1400G。普惠公司还持有与GE航空集团合资的EA公司50%的股份,主要为A380生产GP7000发动机,但空客公司已经宣布2021年之后不再生产A380。军用发动机主要是为F-35战斗机提供动力的F135发动机。

普惠公司已交付 500 余台 F135 发动机

波音737MAX飞机正在全球停飞,这款飞机由普惠公司的竞争对手CFM国际公司生产的LEAP-1B发动机提供动力。如果航空公司需要更多配装齿轮传动涡扇(GTF)发动机的A320neo系列飞机,那么普惠公司是否能够生产出更多的发动机?普惠公司表示目前无法进一步提高GTF发动机的产量,主要是由于铸造和锻造方面存在瓶颈,而想在铸件生产环节增加产能是非常困难的。

在混合动力方面,联合技术公司发布了一个关于混合电推进系统验证机的“804项目”,目标是在3年内建造一架混合电推进验证机X-Plane并进行试飞。

2017年,普惠公司公布了全新EngineWise服务品牌,旨在向客户分享普惠公司的发动机专业知识与机队信息,便于优化发动机性能并令其运营保持平稳。GTF发动机维修网络作为公司EngineWise服务组合的一部分不断拓展。例如,普惠公司设在新加坡的普惠雄鹰服务亚洲公司(ESA)2019年已经迎来其首台PW1000G系列齿轮传动涡扇发动机的大修,达美技术公司2019年开始为PW1100G发动机提供维修服务。另外,2019年4月普惠公司与涡轮控制有限公司(Turbine Controls)签署零件维修服务协议,这是普惠公司首次为GTF发动机与第三方维修供应商签署协议。

普惠公司2019年业务结构

遄达系列发动机

罗罗公司2019年宽体机用大型发动机结构

罗罗公司民用航空2019年业务结构

罗罗公司——疲软年

英国罗罗公司2019年整体疲软,一方面是遄达1000发动机从2016年开始出现的发动机耐久性问题,到2020年2月底才基本得到解决;另一方面是宽体飞机市场整体低迷,而罗罗公司退出IAE之后,主要发动机业务都集中在双通道飞机市场。2019年罗罗公司实现销售收入165.87亿英镑,经营亏损8.52亿英镑,亏损主要是因为支付了遄达1000发动机的叶片修复费用。其中,民用航空实现销售收入81.07亿英镑,同比增长10%;利润0.44亿英镑,实现扭亏;利润率为0.5%,低于罗罗公司的其他所有部门。为加速实施电气化战略,罗罗公司2019年6月宣布收购西门子公司电动飞行部门,积极推动电动和混合动力飞机验证项目的开展。2019年7月,罗罗公司与西班牙英德拉公司谈判结束,最终决定不出售ITP航空。

遄达系列发动机是罗罗公司民用航空业务主要的收入来源,其销售收入占比71%,在役的遄达发动机数量超过4000台。2019年罗罗公司全年共交付510台宽体机用大型发动机。2019年2月,罗罗公司宣布退出波音的新中型飞机(NMA)的发动机选型竞争,主要是因为新发动机的研制恐难以满足NMA的进度要求,但由于波音公司为了应对737MAX危机而推迟这个新项目,使得罗罗公司未来还有继续参与的可能性。2019年5月,罗罗公司向庞巴迪公司交付首批生产型“珍珠”15发动机,10月还推出“珍珠”系列第二个发动机“珍珠”700,为“湾流”G700公务机提供动力。2019年12月,罗罗公司公布全电动飞机原型机,试图打造世界最快全电动飞机,这是公司“加速飞行电气化”(ACCEL)计划的一部分。

英国脱欧的3年历程演变成了一场闹剧,但对整个欧洲的打击绝不仅仅只存在于政治层面。英国继法国和德国宣布联合研发新一代战斗机后,立即公开了由自己主导的“暴风”战斗机项目,而罗罗公司将为其提供动力,预计2035年服役。2019年,罗罗公司为英国国防部开展高超声速推进系统研究,围绕英国下一代“暴风”战斗机计划开展技术演示验证,合作伙伴还包括英国BAE系统公司和英国反应发动机公司(REL)。

随着机队的扩大,罗罗公司正在通过进一步拓展全球服务网络来满足发动机维修服务的需求。罗罗公司建立了全球民航客户服务中心网络,旨在贴近客户。罗罗公司已经分别设立了亚洲、中东、美洲、欧洲和大中华区客户服务中心。罗罗公司的“全面呵护”(TotalCare)服务已成为罗罗公司航空发动机业务的重要支柱。如上述的“珍珠”发动机系列享受CorporateCare服务,是公务航空领域最全面的售后服务计划。

CFM56向LEAP完美过渡

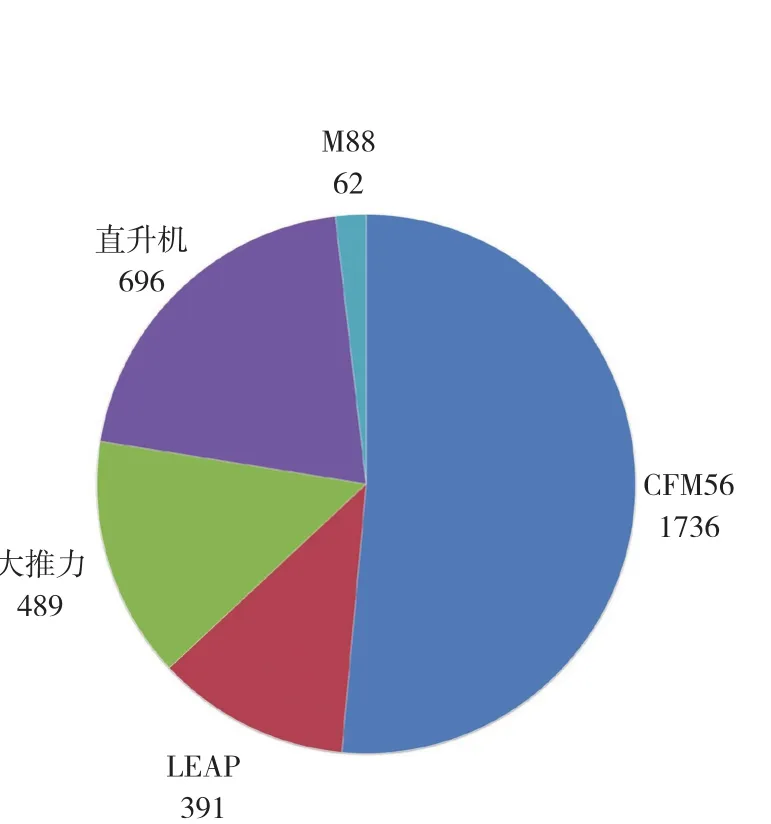

赛峰集团2019年发动机交付量

赛峰集团——调整年

不只是GE公司,波音737MAX的停飞停产还对共同生产LEAP发动机的合作伙伴赛峰集团带来了影响,赛峰集团成为第一批根据停产情况调整生产率的供应商之一,不过针对已经交付的发动机,波音公司已经同意支付停飞的737MAX发动机的费用,以减轻发动机供应商的负担。2019年,赛峰集团实现销售收入246.4亿欧元,同比增长17.4%,有机增长9.3%。经营利润38.2亿欧元,同比增长26.4%。其中航空航天推进板块实现销售收入120.45亿欧元,经营利润24.85亿欧元,利润率20.6%,超过了赛峰集团的其他所有部门。

赛峰集团发动机业务的发展得益于CFM国际公司的系列产品,包括LEAP发动机和CFM56发动机。除了生产速率的调整,从近年的交付量来看,其生产已从CFM56逐步调整为LEAP,实现完美转型。CFM56发动机交付量按计划逐步减少,2019年交付391台,2018年为1044台。

在公务机发动机方面,2019年7月,公务机制造商赛斯纳公司宣布取消赛峰集团的“银冠”发动机的供应合同,而在2017年年底法国达索公司就取消了“猎鹰”5X公务机计划,如此,“银冠”发动机成为没有任何有效订单的“裸机”。而根据赛峰集团的声明,“银冠”发动机仍将作为研究和技术平台继续发展下去。

在涡桨发动机方面,2019年9月,赛峰集团和两家德国公司共同开发了一型针对欧洲无人机市场的新型涡桨发动机。这是赛峰直升机发动机公司基于阿蒂丹3的Tech TP示范发动机的衍生产品。Tech TP验证机于2019年6月已经进行了首次地面试车,项目目标是验证并开发新一代涡桨发动机所需的技术,有20多个欧洲合作伙伴参与其中。另外,赛峰集团还参与了AS2超声速公务机项目,2019年被选择成为项目合作伙伴,为其设计刹车、起落架和发动机短舱,AS2计划于2024年首飞。

在下一代欧洲战斗机发动机方面,赛峰集团和MTU公司在2019年12月宣布已就欧洲“未来作战航空系统”(FCAS)达成协议,双方将在2021年年底前组建平股合资公司负责动力装置的开发、生产和售后支持活动,赛峰集团将主导发动机的设计和集成,具体包括燃烧室、高压涡轮和加力燃烧室。目前这一发动机尚没有具体的时间表,但空客公司和达索公司将战斗机首飞目标定在2026年。

赛峰集团与MTU航空发动机公司联合开发下一代欧洲战斗机发动机

MTU公司——合作年

在法国、德国打算加强欧洲自主防务体系建设的背景下,德国MTU航空发动机公司将与赛峰集团合作参与下一代欧洲战斗机发动机研发,其中MTU公司主要负责开发低压和高压压气机以及低压涡轮。同时为了平衡法国、德国的工作份额,发动机的服役和售后阶段将由MTU公司来主导。

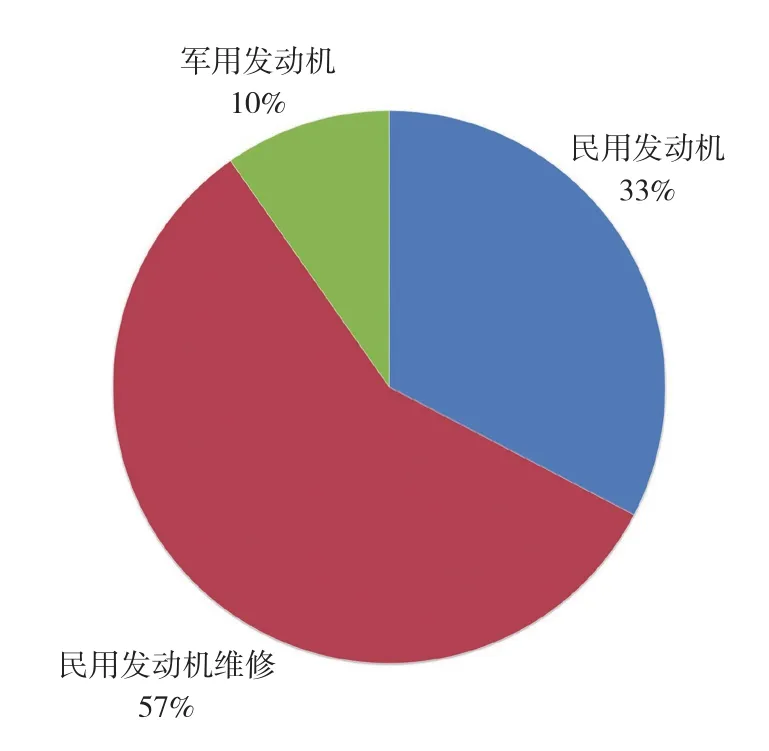

MTU公司2019年业务结构

2019年MTU航空发动机公司实现销售收入46.28亿欧元,同比增长了1%,营业利润达7.57亿欧元,同比增长13%,净利润也达到5.38亿欧元。其中,民用发动机销售收入15.37亿欧元,同比增长了10%,主要是由于A320系列飞机的V2500发动机、A320neo飞机的PW1100G发动机和配装波音787、波音747-8飞机的GEnx发动机。军用发动机销售收入4.59亿欧元,同比也增长了6%,主要源自欧洲“台风”战斗机的EJ200发动机。制造业务利润为4.96亿欧元,利润率24.8%。维修业务27.11亿欧元,同比有所下滑,主要源于V2500发动机以及支线和公务机发动机的CF34发动机。民用维修业务利润2.61亿欧元,利润率9.6%。

MTU公司与主要的几家发动机制造商都有合作,与普惠公司主要开展窄体和支线飞机发动机,包括GTF发动机系列。在GTF发动机项目中,MTU公司的市场份额在15%~18%。在GTF发动机维修方面,位于波兰的欧洲发动机公司计划今年开业,该公司由MTU公司和汉莎技术公司合资运营,投入运营后将首先为PW1100G和PW1500G发动机提供维修服务,并逐步拓展到PW1400G和PW1900G的发动机维修服务。

结束语

距离波音737MAX第二次空难已经过去1年,复飞的问题依然没有得到解决,美国《巴伦周刊》跟踪的航空航天供应商股价却上涨了16%,表现明显好于波音公司,可见世界航空制造业具有一定的韧性和弹性来抵御危机。然而一波未平一波又起,新冠病毒疫情(COVID-19)在全球大规模爆发则使事情变得更加复杂。资本市场恐慌情绪加剧,波音公司、空客公司的股价大幅下跌。波音、空客等公司均宣布为保护员工而进行短期停产,以遏制疫情的传播,如何更好地应对大概率危机将成为世界航空制造业必须研究的课题。