基于微笑因子的创业板公司价值驱动因素剖析

2020-05-08王玉静聂艳萍王亚楠

王玉静 聂艳萍 王亚楠

【摘要】基于我国创业板上市公司财务数据,首次从盈利能力、创新能力和营销能力三个维度构造综合性指标——微笑(Smile)因子,研究其对股票价格及收益率的解释能力。在Smile因子有效的基础上,运用Fama-French排序分组的方法构建SMC因子,用SMC因子替换原始三因素中的账面市值比因子,验证SMC因子在创业板市场的适用性。用SMC因子构建价值投资组合,比较SMC价值投资组合的累计收益与市场收益。结果表明,Smile因子对创业板市场股票价格及收益率有显著解释力,对未来有着良好的预测能力。另外,基于SMC改进后的三因素模型在创业板市场更加有效,市值因子对小规模公司的股票收益率影响更大且SMC价值投资组合收益明显高于市场收益。本研究为价值投资在我国创业板市场的适用性提供了有力的证据。

【关键词】Smile因子;SMC因子;Fama-French三因素模型;价值驱动

【中图分类号】F275 【文献标识码】A 【文章编号】1004-0994(2020)08-0066-7

一、引言

我国创业板市场于2009年10月23日成立,研究创业板市场的定价机制,可以认识创业板市场股票价格波动特质,从而为投资者提供有效的投资策略,也能为监管者提供政策支持。Fama-French三因素模型是研究市场资产定价的重要标杆,现有研究表明传统的Fama-French三因素不适用于创业板市场,对该模型进行改进,以挖掘创业板市场价值驱动因素,是当下创业板市场研究的重点。本文借鉴微笑(Smile)曲线的理念,从盈利、创新、营销等角度构造具有创业板特色的Smile因子,基于Smile因子构造定价因子SMC来进行价值投资组合,并基于此提出具有可操作性的价值投资策略。这不仅可以为投资者提供科学合理的决策依据,而且对促进我国创业板市场的健康发展有着重要的理论和实践意义。

二、文献综述与理论基础

(一)文献综述

自20世纪60年代Sharpe[1] 提出CAPM模型以来,不断有新的影响因素和资产定价模型被提出。Fama和French[2] 在CAPM模型的基础上增加规模因子和账面市值比因子,提出三因素模型,对学界和业界产生了极其深远的影响。其后学者从不同影响因素出发,对三因素模型进行改进。如Carhart[3] 将动量因子加入原有三因素模型,提出了四因素模型。Fama和French[4] 在之前提出的三因素模型中加入盈利因子和投资因子,构建了五因素定价模型。近年来,也不断有新的发现和定价因子被提出:Novy-Marx[5] 提出,上市公司单位资产利润与其股票的市场表现之间存在一定规律;Pontiff和Woodgate[6] 以及McLean等[7] 提出了股票发行量对收益有显著影响;George和Hwang[8] 提出了杠杆率因子;Hartzmark和Soloman[9] 提出分红显著影响股票收益;Frazzini和Pedersen[10] 认为由于投资者的融资约束,导致高β值的股票α较低,提出了BAB (Betting Against Beta)因子;Asness等[11,12] 以美国和其他24个发达国家资本市场为研究对象,从盈利性(profitability)、成长性(growth)、安全性(safety)和股利分配(payout)等四个方面定义了股票质量,并提出QMJ(Quality Minus Junk)因子。

在国内,也有一些学者检验资产定价模型在我国股票市场的适用性。吴世农、许年行 [13] 对沪深两市A股数据进行Fama-French三因素验证,得到的结论是账面市值比因子和规模因子表现显著,由此证明沪深两市存在规模效应和BM效应。赵胜民等[14] 也认为不包含公司盈利能力和投资水平的三因素模型较适合我国股票市场。李金凤[15] 、魏洁[16] 和王博然[17] 在创业板市场运用Fama-French三因素模型,验证了市场因子和规模因子对于目标股票组合的收益率波动有较好的解释,市场因子的解释力最强,但是账面市值比因子的解释力较弱,未能通过显著性检验。也有学者对三因素模型进行了改进和拓展。潘莉、徐建国[18] 发现市场平均回报率、市值、市盈率三个因子比原始Fama-French三因素的因子更加適合A股市场。田利辉、王冠英[19] 在三因素的基础上加入成交额和换手率构建了五因素模型。高春亭、周孝华[20] 认为在沪深市场加入投资因子和盈利因子的五因素模型要优于三因素模型。近年来,也有学者提出一些新的定价因子。胡熠、顾明[21] 首次从安全性、便宜性以及质量三个维度构造了综合性指标B-score,研究基于B-score因子的价值投资策略在我国的适用性。结果发现,B-score组合策略在沪深市场对股票未来收益具有很好的预测能力。李斌、冯佳捷[22] 以戈登股利增长模型为出发点,从盈利性、成长性、安全性和股利分配四个方面定义我国市场中A股上市公司的“质量”,并验证了基于上市公司“质量”的投资组合在沪深市场是有效的。

总的来看,国内学者的相关研究主要集中在沪深主板市场,对发展潜力巨大的创业板市场研究较少。另外,少部分聚焦创业板市场的学者也仅仅是对原始Fama-French三因素模型在创业板是否适用进行研究,研究结果并不是很理想,发现账面市值比因子在创业板市场不适用。

(二)理论基础

本文以微笑曲线[23] 为理论基础。微笑曲线自1992年被提出以来,备受业界认可,甚至成为诸多企业的发展哲学。 微笑曲线理论虽然简单却很务实,在附加价值的观念指导下,企业只有不断往附加价值高的区块移动与定位,才能获得持续发展与永续经营。价值最丰厚的区域集中在价值链的两端——研发和市场。微笑曲线如图1所示。

三、研究设计

企业以盈利为目的,研发和营销做得再好,没有盈利也是徒劳。基于微笑曲线,本文从盈利、创新和营销三个维度去构建Smile因子,基于Smile因子构建定价因子SMC,检验因子在创业板市场的适用性并基于定价因子SMC进行投资组合,与市场收益进行对比,检验收益效果。

1. Smile因子的构建。考虑到创业板的特殊性,并结合微笑曲线,本文从盈利、创新、营销三个维度定义创业板公司的价值。为了保证这三个维度能真实地反映股票价值,每个维度均选择多个财务指标进行等权重组合。由于原始数据量纲和数量级均存在差异,不能直接相加,故需要对其进行标准化。但各财务指标数据的分布各不相同,直接对其进行标准化也不能使其满足相同的分布,达到平均各指标权重的目的。因此,本文对每个财务指标首先进行排序,之后再进行标准化:

ri=rank(xi)

其中,xi为股票i的某项财务指标,ri为该股票的该项财务指标序数。

然后,计算该指标的Z值:

Zi(x)=Zx=(ri-μr)/σr

其中,μr为ri的横截面平均值,σr为ri的标准差。

(1)盈利因子的构建。本文参照Asness等[12] 的研究构建盈利因子,在盈利因子度量方面,选取单位资产利润(GPOA)、股东权益收益率(ROE)、资产收益率(ROA)、单位资产现金流(CFOA)、毛利润率(GMAR)、应计利润(ACC)来衡量创业板公司的盈利能力(Profitability)。需指出的是,本文认为6个指标的重要性没有显著差别,选择多个财务数据进行等权重组合主要是为了保证每个维度具有代表性和全面性,降低单个指标的片面性。用同样的方法对创新性和营销性指标进行构建。盈利因子的計算公式为:

Profitability=Z(ZGPOA+ZROE+ZROA+ZCFOA+

ZGMAR+ZACC)

其中:

GPOA=[ Assets]=[利润总额资产总额]

ROE=[ Equity]=[净利润所有者权益]

ROA=[ Assets]=[净利润资产总额]

CFOA=[ Assets]=[自由现金流资产总额]

GMAR=[Operating Revenue]=[利润总额营业收入]

ACC=[Depreciation-△Working CapitalAssets]

=[折旧-营运资本变动额资产总额]

(2)创新因子的构建。由于数据大量残缺,指标选取困难,本文在构建创新因子时只采用了研发支出(Research And Development Expenditures,RADE)这个指标:

Innovativeness=Z(ZRADE)

(3)营销因子的构建。销售人员数量的占比(Sales Man,SM)与销售费用的占比(Selling Expenses,SE)反映了公司的营销投入,营业收入的增长率(Operating Revenue,OR)也在一定程度上反映了营销效果,所以本文综合这三个指标构建营销因子:

Marketing=Z(ZSM+ZSE+ZOR)

在分别完成了盈利性、创新性、营销性这三个维度因子的计算后,将它们综合起来便可以得到综合性的Smile因子:

Smile=Z(Profitablity+Innovativeness+Marketing)

本文使用1月期国债到期收益率作为无风险利率Rf,使用市场平均收益率作为市场收益率Rm,从而得到市场风险报酬率MKT:

MKT=Rm-Rf

2. SMB和SMC因子的构建。按照Fama-French方法构建SMB因子,根据股票的市值(ME),将样本股票均分为大(B)和小(S)两组;每组再按Smile因子分为高(H)、中(M)和低(L)三组;这样共形成6个组合,分别为S/L(小规模—低Smile因子组合)、S/M(小规模—中Smile因子组合)、S/H(小规模—高Smile因子组合)、B/L(大规模—低Smile因子组合)、B/M(大规模—中Smile因子组合)、B/H(大规模—高Smile因子组合)。

SMB为每月三个小规模股票组合与三个大规模股票组合平均收益率之差:

SMB=[13](RS/L+RS/M+RS/H)-[13](RB/L+RB/M+RB/H)

SMC为每月两个高Smile的股票组合和两个低Smile的股票组合的平均收益率之差:

四、实证分析

本部分主要检验前文构建的Smile和SMC因子在创业板市场是否有效。用SMC进行投资组合,并将SMC投资组合的收益与市场收益进行对比,以此来判断投资组合的优劣。

(一)数据来源和处理

本文以创业板市场所有上市公司作为研究对象,数据选取时段为2011年6月 ~ 2018年12月,其中股票的市场数据以及公司财务指标的日度数据、月度数据及年度数据均来自wind数据库。在筛选样本时,剔除ST公司以及数据缺失的公司。样本从2011年开始是因为创业板2009年才建立,期初公司较少,同时考虑到我国证券法的相关规定,上市公司年报要在财政年度结束后4个月左右公布,为了保证数据的准确性,上一年的年报要在第二年五月份开始使用,以消除前瞻偏差,因此最终确定研究的区间为2012 ~ 2018年。

(二)Smile及SMC因子的检验和分析

1. Smile因子的稳定性分析。在进行核心实证分析之前,首先验证Smile因子的稳定性和延续性。在每月底,将所有股票按Smile因子分为 10 组,由低到高分别记为 P1,P2,…,P10;以市值为权重,分别计算每组的平均收益,得到这10个组合平均收益的时间序列数据。然后固定这10个组合,跟踪其 1年之后、2年之后……7年之后的收益是否按照Smile因子的排序变化。表1显示了Smile因子的稳定性。

由表1可以看出,按Smile因子由低到高排序的组合 P1,P2,…,P10,每年从P1到P10其收益率是递增的,并且增长迅速。由此可见,Smile因子在创业板市场是十分有效的,其对股票的收益率有着显著影响。另外,在组合构建之后的1年、2年、3年、4年、5年、6年、7年、8年,其收益仍按照Smile因子排序保持单调递增,这表明过去按照Smile因子排序收益较高的股票在未来也会保持较高的收益,可见Smile因子不仅有效而且具有稳健性。对照组 P10-P1是用来观察做多高Smile、做空低Smile的组合收益,从表1来看,有明显的正向收益。可见,基于Smile因子构建投资组合可以获得收益。

2. Smile因子对价格的解释能力。Smile因子由盈利、创新和营销三个维度构成,先观察每个维度对价格的影响,然后观察Smile因子对价格的影响,其中价格用市净率(P)表示。具体计算公式如下:

P=a1+b1Profitability+ε1

P=a2+b2Innovativeness+ε2

P=a3+b3Marketing+ε3

P=a+bSmile+ε

回归结果如表2所示。从整体来看,不论是复合后的Smile因子还是单个维度的因子,在与价格进行回归后都通过了T检验,说明每个因子对价格都有一定的解释能力。Smile因子的回归系数显著为正且对价格的解释明显优于单个维度,这表明三个维度复合的Smile因子对价格的解释能力更强,其与股票相对价格正相关,说明股票的Smile因子越高,则股票的相对价格也越高。Profitability 、Innovativeness 和Marketing的回归系数同样为正,说明这三个指标都对股价有正向影响。从单个维度对价格的解释能力来看,创新最为显著,营销次之,盈利最弱,说明在创业板市场,创新对股价的影响较大,这也与创业板市场的特点相吻合。

3. Smile因子分组风险分析。本文首先将所有股票按Smile因子排序分为 10 组。对于每个组合中的股票,以市值为权重计算平均收益率。表 3 展示了用 CAPM 模型对各组收益进行回归的结果。

从回归结果的β值可以看出,随着Smile因子评分的增大,β基本呈现逐渐减小的趋势,说明Smile因子越高,股票组合风险越小。

4. SMC投资组合收益风险分析。按照Smile因子排序分成10组,通过做多高Smile的股票、做空低Smile的股票,构建出SMC组合。用同样的方法对Profitability、Innovativeness和Marketing构建组合。四个组合之间的相关关系如表4所示。

从SMC与其他三因素组合的收益率相关性来看,Profitability、Innovativeness以及Marketing与SMC组合收益的相关性差异很大,创新能力与SMC相关性最好,营销次之,盈利能力最差,说明创新对SMC组合的收益率影响最大,这和前文中与股价回归的结果基本一致,也与微笑曲线的理论相吻合。从Profitability与Innovativeness以及Marketing的组合收益率的相关关系发现,Profitability与Innovativeness负相关,与Marketing正相关,说明营销在一定程度上会给企业带来盈利。Profitability与Innovativeness呈负相关关系,是因为研发过程需要投入大量资金且投入风险巨大,在研發初期,未形成无形资产的研发支出都以管理费用形式在报表中呈现,这不仅不能给企业带来利润,还会影响企业的收益。Innovativeness与Marketing正相关,说明二者具有相互促进的关系,创新和营销共同为企业带来附加值。

5. SMC因子对原始Fama-French因子的影响。表5展示了未加入和加入SMC因子对原始Fama-French因子的影响。可以看到,只有 MKT因子组合风险调整后收益的系数在 5%的显著性水平上异于零,其他因子组合风险调整后收益的系数均未通过检验。将 SMC 因子作为解释变量加入模型之后,在5%的显著性水平上SMC因子的系数基本显著异于零,即SMC因子对 SMB 因子、HML 因子均有一定的解释能力,模型的决定系数R2也明显提升。

在SMB组合的回归分析中,SMC 因子系数为负,与之前的实证结果吻合,即小市值公司收益率高、大市值公司收益率低。将加入SMC因子与未加入SMC因子的回归结果进行对比发现,SMB组合风险调整后的收益有一定程度改善,账面市值比效应明显增强,R2略有提升。在HML组合分析过程中,加入SMC因子后,SMB效果明显变好,R2显著提升,且对HML的解释力显著提高,说明SMC与HML相关性很强,这为下文用SMC替换账面市值比HML因子奠定了基础。综上所述,在原有模型中加入SMC因子,可以极大地改善模型的适用性。

五、原始Fama-French三因素模型与改进后模型的对比

本部分检验原始三因素模型和改进后模型在我国创业板的适用情况。Fama-French三因素模型的25个组合是经过两次分组得到,首先根据市值(ME)排序将所有股票分为五组,然后每组再按账面市值比(HML)排序分为五组。通过实验发现,原始三因素模型并不完全适用于我国的创业板市场。考虑到前面验证了SMC与HML因子具有极强的相关性且SMC在创业板市场有效,本文对其进行修正,将账面市值比替换成SMC因子,利用市值(ME)和SMC进行两次分组,同样得到25个组合,用三因素模型对25个组合进行回归分析。原始Fama-French三因素模型与改进后模型的回归结果见表6。

由表6可知,改进后的三因素模型显然更适用于我国的创业板市场,市场资产组合依然全部通过检验,并且通过改进后的三因素模型可以发现市值因子对小规模公司的股票收益率影响更大;原始三因素模型的规模因子和账面市值比因子约有半数没有通过检验,说明此指标并不是影响我国创业板公司股票价格与收益率的重要指标,而改进后的三因素模型下SMB因子通过检验更多且本文所构建的SMC因子几乎全部通过检验,由此可见,SMC在我国创业板市场是更加有效的。

六、SMC组合收益和市场收益比较

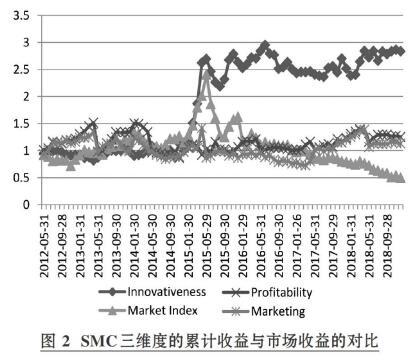

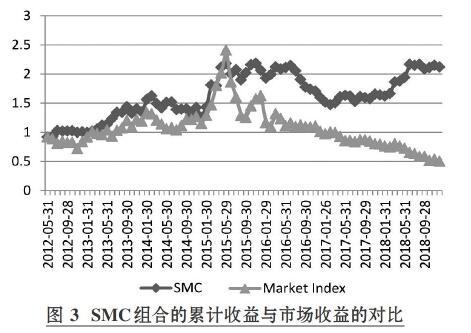

本部分验证SMC各个维度及SMC组合在市场上是否有效,验证方法主要是通过将SMC各个维度的组合累计收益及SMC组合累计收益与市场收益进行对比,看各个维度的组合累计收益与SMC组合累计收益是否高于市场收益,详见图2和图3。

从图2可看出,三个维度组合累计收益整体的趋势均高于市场收益。前几年三个维度的组合累计收益和市场收益基本持平,是由于创业板市场是新兴市场,各种制度体系尚不完善,市场处于非有效状态,市场指标和财务指标尚不能真实反映上市公司的价值,所以,本文所选指标的投资组合在初期效果不明显。随着市场的不断发展和完善,所选指标的投资组合收益明显有所改善,如图2所示,从2015年开始,所选指标的投资组合收益均高于市场,说明各维度指标选取均有效。需特别说明的是,Innovativeness因子对收益的影响十分显著,这不仅与前文的分析相吻合,也符合创业板市场的特点。

从图3可以看出,SMC组合累计收益在整个持有期间总体处于上升状态且高于市场收益。在初期,SMC投资组合累计收益仅略高于市场指数。但随着持有时间的延长,SMC投资组合累计收益一直在增加且明显高于市场收益,说明基于SMC的投资组合是有效的。

七、结论

本文以2012 ~ 2018年我国创业板市场所有上市公司数据为对象进行创业板市场股票价值投资驱动因素的研究。结果发现:Fama-French三因素模型对我国创业板市场适用性较差,进行三因素检验时账面市值比因子几乎一半未通过检验,规模因子效果也不好;根据创业板市场的特点加入创新和营销因子后新构建的Smile因子对股票价格及收益率有显著解释力和良好的预测能力,且具有稳定性,同时按Smile因子排序分成不同组合,呈现Smile越高的股票组合风险越小的趋势。

Smile因子之所以能很好地解释我国创业板市场的股票收益,有很大原因是它综合考虑了多方面的信息,比使用单一的指标更加具有代表性、更稳健;将基于Smile因子和Fama-French方法构建的SMC因子加入三因素模型后,规模因子效果明显变好且改进的三因素模型整体有效性也明显提高,并且通过改进后的三因素模型还发现市值因子对小规模公司的股票收益率影响更大。从组合收益来看,利用SMC进行投资组合的累计收益也明显高于市場收益,说明SMC因子在创业板市场是有效的。本研究为价值投资在我国创业板块市场的适用性提供了有力的证据。

【 主 要 参 考 文 献 】

[ 1 ] Sharpe W. F.. Capital Asset Prices:A Theory of Market Equilibrium Under Conditions of Risk[ J].Journal of Finance,1964(3):425 ~ 442.

[ 2 ] Fama E. F., French K. R.. Common Risk Factors in the Returns on Stocks and Bonds[ J].Journal of Financial Economics,1993(1):3 ~ 56.

[ 3 ] Carhart M. M.. On Persistence in Mutual Fund Performance[ J].Journal of Finance,1997(1):57 ~ 82.

[ 4 ] Fama E. F., French K. R.. A Five-Factor Asset Pricing Model[ J].Journal of Financial Economics,2015(1):1 ~ 22.

[ 5 ] Novy-Marx R.. The Other Side of Value:The Gross Profitability Premium[ J].Journal of Financial Economics,2013(1):1 ~ 28.

[ 6 ] Pontiff J.,Woodgate A.. Share Issuance and Cross-sectional Returns[ J].Journal of Finance,2008(2):921 ~ 945.

[ 7 ] McLean R. D., Pontiff J.,Watanabe A.. Share Issuance and Cross-Sectional Returns: International Evidence[ J].Journal of Financial Economics,2009(1):1 ~ 17.

[ 8 ] George T. J., Hwang C.. A Resolution of the Distress Risk and Leverage Puzzles in the Cross Section of Stock Returns[ J].Journal of Financial Economics,2010(1):56 ~ 79.

[ 9 ] Hartzmark S. M., Solomon D. H.. The Dividend Month Premium[ J].Journal of Financial Economics,2013(3):640 ~ 660.

[10] Frazzini A., Pedersen L. H.. Betting Against Beta[ J].Journal of Financial Economics,2014(1):1 ~ 25.

[11] Asness C. S., Frazzini A., Pedersen L. H.. Quality Minus Junk[ J].Social Science Electronic Publishing,2015(10):N/A.

[12] Asness C. S., Frazzini A., Pedersen L. H .. Quality Minus Junk[ J].Review of Accounting Studies,2019(24):34 ~ 112.

[13] 吴世农,许年行.资产的理性定价模型和非理性定价模型的比较研究——基于中国股市的实证分析[ J].经济研究,2004(6):105 ~ 116.

[14] 赵胜民,闫红蕾,张凯.Fama-French五因子模型比三因子模型更胜一筹吗——来自中国A股市场的经验证据[ J].南开经济研究,2016(2):41 ~ 59.

[15] 李金凤.中国创业板市场股票定价研究[D].厦门:厦门大学,2014.

[16] 魏洁.Fama-French模型及其流动性修正模型在我国创业板的适用性研究[D].天津:天津大学,2014.

[17] 王博然.深圳创业板市场的Fama-French三因素模型适用性研究[D].青岛:中国海洋大学,2015.

[18] 潘莉,徐建国.A股市场的风险与特征因子[ J].金融研究,2011(10):140 ~ 154.

[19] 田利辉,王冠英.我国股票定价五因素模型:交易量如何影响股票收益率?[ J].南开经济研究,2014(2):54 ~ 75.

[20] 高春亭,周孝华.公司盈利、投资与资产定价:基于中国股市的实证[ J].管理工程学报,2016(4):25 ~ 33.

[21] 胡熠,顾明.巴菲特的阿尔法:來自中国股票市场的实证研究[ J].管理世界,2018(8):41 ~ 54.

[22] 李斌,冯佳捷.中国股市的公司质量因子研究[ J].管理评论,2019(3):14 ~ 26.

[23] 崔晓杨,闫冰倩,乔晗,胡毅,汪寿阳.基于“微笑曲线”的全产业链商业模式创新——万达商业地产案例[ J].管理评论,2016(11):264 ~ 272.