50ETF期权定价模型比较

2020-04-14胡德贵

胡德贵

【摘要】上证50ETF是国内首只开放式指数基金,针对其的期权定价产品对我国的期权定价有着指向性作用。本文通过B-S模型和基于时变GARCH模型的蒙特卡洛算法分别对50ETF看涨和看跌期权成交价格进行仿真模拟,并将两种算法下所得到的理论价格与市场实际成交价格相比较。而对于仿真模拟所得到理论定价与实际定价之间的偏差,得到了基于时变GARCH模型的蒙特卡洛算法在多数期限的期权定价方面优于传统的B-S期权模型定价方法。

【关键词】B-S公式,GARCH模型,蒙特卡洛算法,ETF期权

一、引言

上证50ETF期权是典型的欧式期权,它赋予期权购买者在未来某特定时间,以特定价格买入或者卖出上证50指数交易开放性指数基金的权利。上证50ETF期权分为认沽期权(看跌期权)和认购期权(看涨期权)两种,是我国首支场内开放期权产品。该期权是以华夏上证50ETF为资产标的,而华夏上证50ETF选取上海证券交易所中最具代表性的50只股票组成样本股的,而这些股票一般具有规模大,流通强的特点以便综合反映证券市场中一批龙头企业的整体状况。对于证券市场而言,上证50ETF期权不仅对于完善资本市场的风险管理和价格发现机制有着莫大的作用,还可以对未来我国相关期权产品定价和风险控制做出借鉴的意义,因此我们在这里讨论其定价机制以及其定价的偏差影响因素有及其深刻的意义。

对于期权的理论定价,B-S模型因严谨的推导,合理的定价思路以及简单的计算过程得到广泛的认可。其公式中所需求的参数只包括可观察到的或可估计出的客观变量,而避免了对投资者风险偏好的偏主观的变量加以考虑。使得对于金融资产的定价更加有效率,从而得到大幅应用。但随着金融业的不断发展,大量的数据证明了期权的价格时期的不同而出现很大的差异。而时间序列建模技术,特别是波动率技术的发展为期权定价模型提供了新的方向,为了更好对于上证50ETF期权进行定价分析,本文通过B-S模型与基于GARCH时变下的蒙特卡洛算法对上证50ETF期权的成交价进行仿真模拟,从而得出两种方法得出基于GARCH时变下的蒙特卡洛算法在看跌期权下全面优于传统的B-S模型,而在看涨期权下除t=185的期权品种外,其余期限的期权品种定价基于GARCH时变下的蒙特卡洛算法在看跌期权下全面优于传统的B-S模型。

二、50ETF期权定价仿真分析

(一)50ETF指数波动率分析

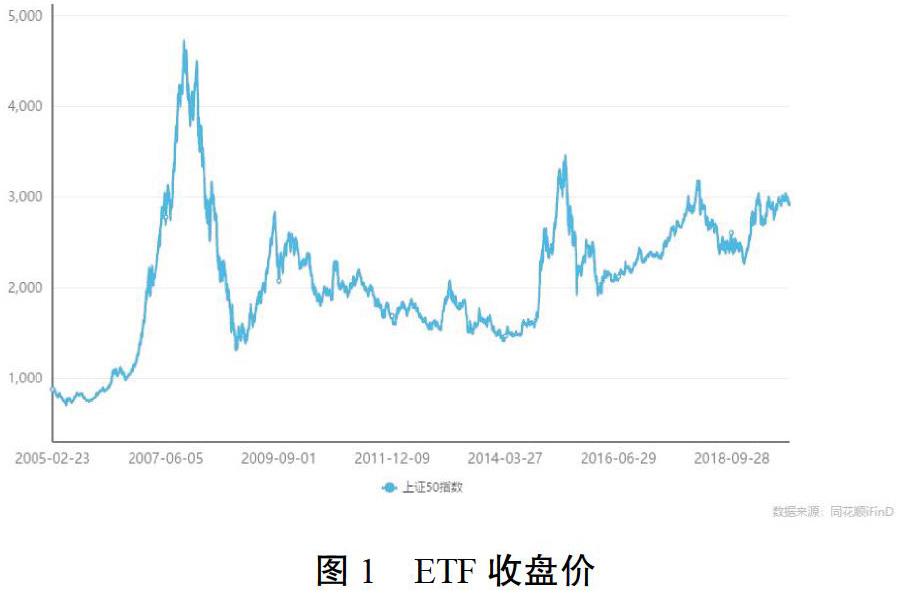

我们选取上证50ETF指数2005年2月23到2019年12月24号的收盘价。

从图1我们不难看出ETF收盘价在近12年内有明显的4个阶段:2005到2006年中段的稳定上涨,从2006年中段到2008年末的剧烈波动,2008年到2015年的小范圍波动,以及2015到2019年末较大的较大波动。笔者认为ETF收盘价的波动反映了整个中国证券市场,甚至中国经济的大致走势,而这几个波动的时间节点也相应代表了中国宏观经济中一些大事件。

在2006年之前,中国在进入世贸组织后的几年里,经济贸易大幅度增长,国内以制造业为主各种实体经济支撑起了中国GDP增长指数连续几年均在二位数以上,所以作为实体经济的反映,证券市场中ETF价格是稳中有升的。而在2006年中期,由于股改之后IPO新规正式实现,人们对于证券市场热情大幅提高,拉动整个证券市场的繁荣,也使得ETF收盘价达到历史最高点。但随着国际金融危机对我国国内市场的波及以及之前投资者对于证券市场过度的投资后的平复,使得ETF价格在2007到2008剧烈下挫,而在2008年末,ETF出现较大幅度上涨,笔者认为这是由于我国所实现的“四万亿计划”使得投资者形成了对我国经济较好的预期,从而拉动证券市场整体价格。而2015的大幅度震荡则反映了05年股市的疯狂上涨和暴跌,而之后的反复震荡则是中美贸易战等各种因素刺激而成。

我们从上面分析可以看出,ETF价格波动与宏观经济和股市有着较为紧密的联系,也体现了金融时间序列波动率的时变性和聚类性特征,但从这个角度大体上看,基于GARCH时变下的蒙特卡罗算法相对于固定波动率的B-S模型更有效,但是在具体定价中,那种理论价格更符合实际价格,还待实证分析检验。

(二)基于BS和基于GARCH模型的蒙特卡罗模拟定价比较分析

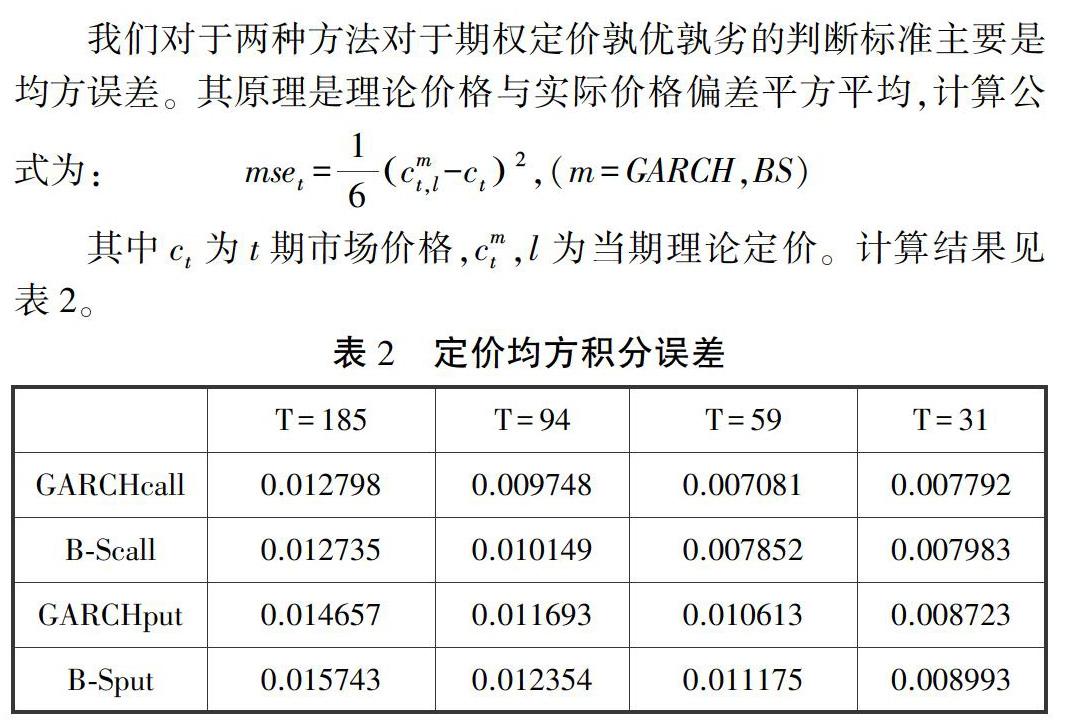

由表2可见,根据上证50ETF看涨期权存续期内市场价格和理论价格数据统计算得到对于看涨期权而言,在短期基于时变的GARCH模型优于B-S模型,但就存续期t=185的看涨期权而言,B-S模型定价下的均方积分误差小于基于GARCH模型下的蒙特卡洛算法,即B-S模型对于存续期为t=185的看涨期权定价更为合理,而基于GARCH模型下的蒙特卡洛算法在ETF看跌期权定价上无论是长短期均优于B-S模型。

参考文献:

[1]王鹏,杨兴林.基于时变波动率与混合对数正态分布的50ETF期权定价[J].管理科学,2016(4):149-160.

[2]吴恒煜,朱福敏,胡根华,温金明.基于参数学习的GARCH动态无穷活动率Levy过程的欧式期权定价[J].系统工程理论与实践,2014,10:2465-2482.

[3]李斌,何万里.一种寻找Heston期权定价模型参数的新方法[J].数量经济技术经济研究,2015(3):129-146.

[4]魏洁,韩立岩.GARCH模型下基于偏最小二乘的欧式股指期权定价——来自香港恒生指数期权市场的证据[J].数理统计与管理,2015(3):550-560.

[5]何晓斌,吴泱,赵晓慧.BS与SV模型在欧式和美式期权定价中的比较研究[J].上海金融,2015(9):87-93.

[6]吴恒煜,朱福敏,温金明.基于ARMA-GARCH调和稳态Levy过程的期权定价[J].系统工程理论与实践,2013,11:2721-2733.

[7]张利花,张卫国,许文坤.美式障碍期权定价的总体最小二乘拟蒙特卡罗模拟方法[J].数理统计与管理,2013(5):923-930.

[8]韩立岩,叶浩,李伟.股指期权定价的非参数数值方法研究[J].中国管理科学,2012(1):23-29.

[9]鲍群芳,陈思,李胜宏.VIX期权定价与校正[J].金融理论与实践,2012(4):67-70.

[10]郑晓阳,仲崇雨.ARIMA-GARCH随机收益鞅过程下幂型交换期权定价[J].哈尔滨工程大学学报,2011(3):389-394.

[11]韩立岩,崔旻抒.人民币指数美式期货期权定价研究[J].管理科学学报,2010(3):50-63.

[12]唐勇,陈继祥.基于时变波动率的期权定价模型实证研究[J].重庆大学学报(社会科学版),2009(3):34-38.

[13]王学勤,刘菁,王静.中国商品期货期权定价及实证研究[J].财贸经济,2007(2):43-51.