利率市场化的发展及对我国居民消费的影响

2020-04-13徐伟强

徐伟强

摘 要:为了推进金融市场的发展,构建完善的市场经济体制,我国一直在实行利率市场化的改革,利率市场化的推进对我国居民消费的影响也成为了关注的焦点。为了探析利率市场化与我国居民消费的动态关系,本文首先梳理中国利率市场化进程及发展现状,从理论上分析其对我国居民消费的影响。其次通过构建VAR模型,采用脉冲响应分析和方差分解来研究利率市场化与居民消费的动态关系。结果发现,我国利率市场化的推进对于居民消费水平有着正向的促进作用,且居民消费的方差分解结果表明利率市场化的贡献率曾逐年上升的情形,故利率市场化对居民消费的影响会随着时间的推移而加深。

关键词:利率市场化;经济发展;居民消费;VAR模型

0 前言

央行在2019年8月中旬正式决定开始LPR即贷款市场报价利率形成机制的推进工作,这一决定意味着长期以来我国存在的利率双轨问题(存贷款利率和货币市场利率分别运行)开始得到解决。这是自2015年我国完全放开人民币存款利率浮动范围以来又一影响深远的改变。长久以来我国存在着货币市场利率与存贷款利率之间传导不通畅的现象,这一改革的实施不仅意味着将逐渐扫清阻碍利率传导的障碍,也表明利率市场化改革将向更深处进发。

自1986年我国开始利率市场化改革,至今已历经了33个春秋。1986年是利率市场化改革的突破年,这一年我国试探性的开始放开银行间拆借利率,期间历经不断的努力直到1996年才实现彻底放开。自此,利率市场化改革步伐加快,到1999年经过多年的探索利率市场化改革再摘硕果,实现了债券市场利率的放开。而针对改革的重中之重——存贷款市场,我国则按照分币种、分市场、分范围等步骤一步一步进行改革。到2013年终于把贷款利率的浮动范围限制彻底去除,到2015年又实现了人民币存款利率的自由浮动。至此我国各种利率的浮动范围基本上可以实现由市场来决定。

回望利率市场化的改革历程,在不同的时期,随着改革的目标和力度的变化,其也从不同方面对经济发展和居民消费带来了改变。利率市场化的发展首先会使我国金融市场发展更加完善,货币政策实施更加有利,与此同时它增强了我国经济的抗冲击能力,则必然会使我国经济的波动性降低,从而给居民创造了一个更加稳定的消费环境。而在整个利率市场化改革的进程中最重要也是影响最深远的部分莫过于存贷款利率市场化的改革。存贷款利率市场化的改革使得银行拥有自主定价的权利,一方面加强了银行的竞争能力,另一方面为了吸引存款,银行会提高存款利率,而存款利率的提高则会使居民财富得到增值。因此無论是对宏观经济变量的影响又或者对微观主体的影响,利率市场化的改革最终会影响到居民消费的变动,那么这种变动是正向的还是负向?是长期的还是短暂的?本文将对这些方面展开探索。

1 文献综述

近年来随着内外部经济环境的改变,我国GDP增速有所放缓,经济发展也面临着来自各方的冲击。此时,进行产业结构升级、拉动居民消费成为经济改革发展的重点,但一直以来居民消费的整体表现却差强人意,且自2010年以来社会消费品零售总额增速持续放缓,虽然这几年我国有着消费升级的趋势,但总体来看居民消费率仍然偏低,内需不足仍然是制约我国经济发展的重要因素。如何有效拉动内需、增加居民消费及其在经济中的比重,成为各方思考的问题。

诸多学者也从不同的方面探索了影响我国居民消费的原因,其中金融市场的发展程度无疑是影响居民消费的重要因素。不发达的金融市场不利于居民财产性收入的增长从而会抑制居民对服务消费的支出,而金融发展程度提高则会增加居民对各类消费品的支出。此外,长期以来我国金融市场存在着流动性约束的现象,而流动性约束的存在成为制约我国居民消费发展的重要因素。甘犁等(2018)采用微观数据对此进行了研究,结果表明我国金融市场流动性约束的存在显著提高了家庭储蓄率,且对低收入家庭的影响更大,而低收入家庭的消费倾向明显高于高收入家庭,因此流动性约束大大制约了我国居民消费的增长。而利率市场化的推进则会推动我国金融市场的发展程度,加速银行竞争进而推动居民消费信贷的发展。

然而,一直以来我国的利率管制政策抑制了居民消费的提升。原因是多方面的,一方面利率管制使得不同的企业取得资金成本有所差异,大企业特别是国企取得的贷款利率低于中小企业,资金成本的降低会带来产出效率的提高,则企业便会降低劳动投入,那么劳动收入占比的下降会直接导致消费支出的降低,这也是我国居民消费率下降的原因。陈彦斌等人(2014)的研究印证了这个结论,他们认为利率管制的存在使得贷款利率降低了,从而降低了整个社会的资本成本,促进了产出的提高,但这一增长带来了投资率的上升和消费率的下降,此外在利率管制下由于政府还要征收“扭曲税”,使得居民可支配收入减少,消费水平下降。陈小亮和陈伟泽(2017)则通过构建一个一般均衡模型研究了利率管制的影响,结果表明利率管制的存在强化了垂直生产结构的影响,这种影响的存在弱化了非国有企业的投机动机,导致资源错配,从而不利于居民消费的增长。而利率市场化的推进则会弱化这种影响,从而提高产出,使居民消费可以增加66.9%。

金中夏等(2013)的研究表明,单纯的提高实际工资仅仅促进了居民消费水平的提高,但不会带来消费投资结构的改变,而利率市场化的推进则会通过提高实际利率,进而提高生产效率,使得消费在GDP中的比重上升。利率的提升不仅增加了居民获得财产性收入增长的机会进而购买更多消费品,而且生产效率的提高会推动投资和经济的发展来刺激消费。此外,利率上升还会使居民预期收入增加从而提高现在和未来的消费水平,但当期的消费还要受到财富效应和替代效应等两方面的影响。因此要想提高居民消费,改善收入分配制度就需要坚定不移地推进利率市场化改革(陈斌开和李涛,2019)。

2 理论机制

通过以上的文献梳理,我们发现利率市场化可以从多方面对居民消费产生影响,这些影响有直接的也有间接的。当利率管制存在时,造成了偏低的存款利率,而中国居民偏好储蓄的特点造成储蓄率比较高,从而使得财富从居民手中流向企业,特别是流向那些可以取得低贷款利率国有企业,最终造成财富分配的不均衡和收入差距的扩大,这种情况在一定程度上挤出了居民消费。特别是对于低收入人群,低收入人群具有收入低、消费倾向大、投资渠道窄、偏好储蓄等特点,但储蓄带来的财产性收入少,则低存款利率对消费的抑制效应就变得更加明显。而利率市场化则会使存款利率提高,并从两个方面对居民消费带来影响。一方面是替代效应,即利率市场化导致存款利率上升,使得人们更愿意储蓄从而获得更多收益并放弃了当前消费。另一方面,存款利率的上升又会使居民收入增加,从而使人们愿意增加消费支出,这种实际财富的增长带来消费的增加是收入效应。最终居民消费增加与否取决于替代效应和收入效应的相互作用。

从间接影响来看,影响居民消费的因素有很多,比如消费习惯、经济发展水平、工资性收入、金融市场发展程度等,利率市场化的推进也会通过影响这些间接因素进而传导到居民消费或者消费率。一方面,利率市场化使得贷款市场竞争加强,使企业在贷款时拥有更多议价能力,降低了企业融资成本,增加了产出,进而会提高居民消费。同时融资成本的降低也会促进房地产行业的发展,固定资产价格的增加又会通过财富效应来促进居民消费。此外,利率市场化对经济发展水平和金融市场的完善都有推动作用,金融市场发展程度越高,居民收到的消费约束越少,则消费容易增加,经济发展水平越高,则居民可获得的收入也越高,且对未来良好的预期也会带来消费的增长。

总而言之,利率市场化对居民消费所带来的影响是多方面的,但综合影响究竟是正向的还是负向的则值得进一步探索。

3 实证分析

3.1 数据及指标的选取

本文选取了1995—2015年的时间序列数据来研究利率市场化对居民消费的影响,因为在1995年之前利率市场化水平不高且基本没什么变化,而到了2015年除外币存款外我国基本上实现了存贷款市场的利率市场化改革。在指标选取上为了消费异方差的影响和方便计算本文分别采用取了对数的实际人均居民消费水平(lnC)来表示居民消费和取了对数的实际人均GDP(lnGDP)来表示经济发展,这两个指标数据均来自国家统计局。

对于利率市场化的变化本文参考王舒军和彭建刚(2014)的研究,编制了利率市场化指数(IRLI),编制步骤如下:

首先将利率市场化的过程分为四大类,涉及四个市场即存贷款市场、债券市场、货币市场和理财市场,并分别赋予相应的权重。再将四大市场细化为12个指标,其中存贷款市场包括本外币存贷利率这四个指标,货币市场包括两个指标即同业拆借利率和票据贴现利率,债券市场则包括债券的发行、回购利率以及现券交易利率,最后再把理财市场也考虑在内,其包含理财产品、信托和基金等三种利率。然后把每个指标根据其在市场中的重要性赋予一定的权重,并根据每个指标所对应的市场权重细化出其在整个市场中的占比,然后根据每年利率市场化的改革程度,对每项指标的市场化程度分别赋予0-1的权重,最后将两种占比相乘得出利率市场化综合指数。

3.2 单位根检验

在建模分析数据前,本文首先对数据的平稳性采用ADF单位根检验的方法进行了验证。在对原序列进行检验后发现数据都是不平稳的,而二阶差分后的数据则满足平稳性条件,检验结果如下:

由以上结果可知二阶差分后的数据是平稳的,符合同阶单整的条件,因此可以进一步做协整检验,以验证变量之间是否存在长期均衡的关系。

3.3 协整检验

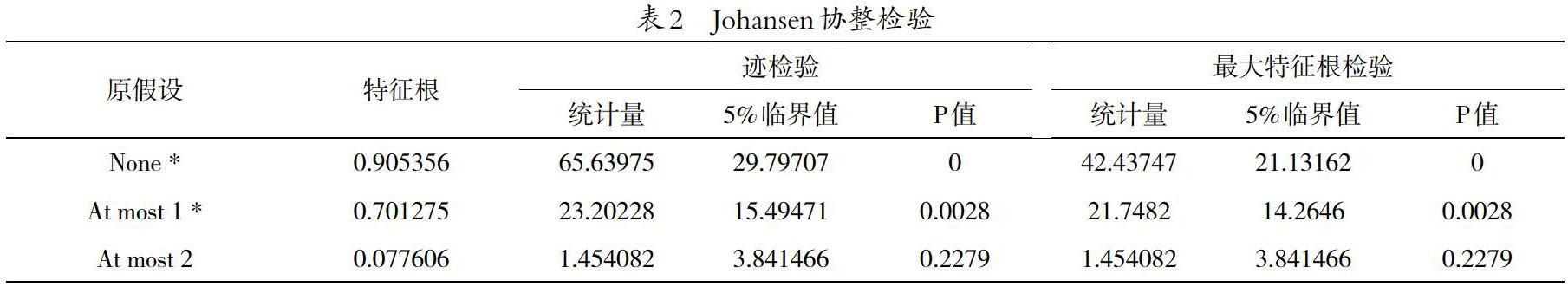

本文采用Johansen协整检验的方法来检验变量之间是否存在长期均衡的关系,检验结果如下表所示:

上表显示了迹检验和最大特征根检验的结果,研究显示在5%的显著水平下存在2个协整关系,因此变量之间存在长期均衡的关系。

3.4 脉冲响应分析

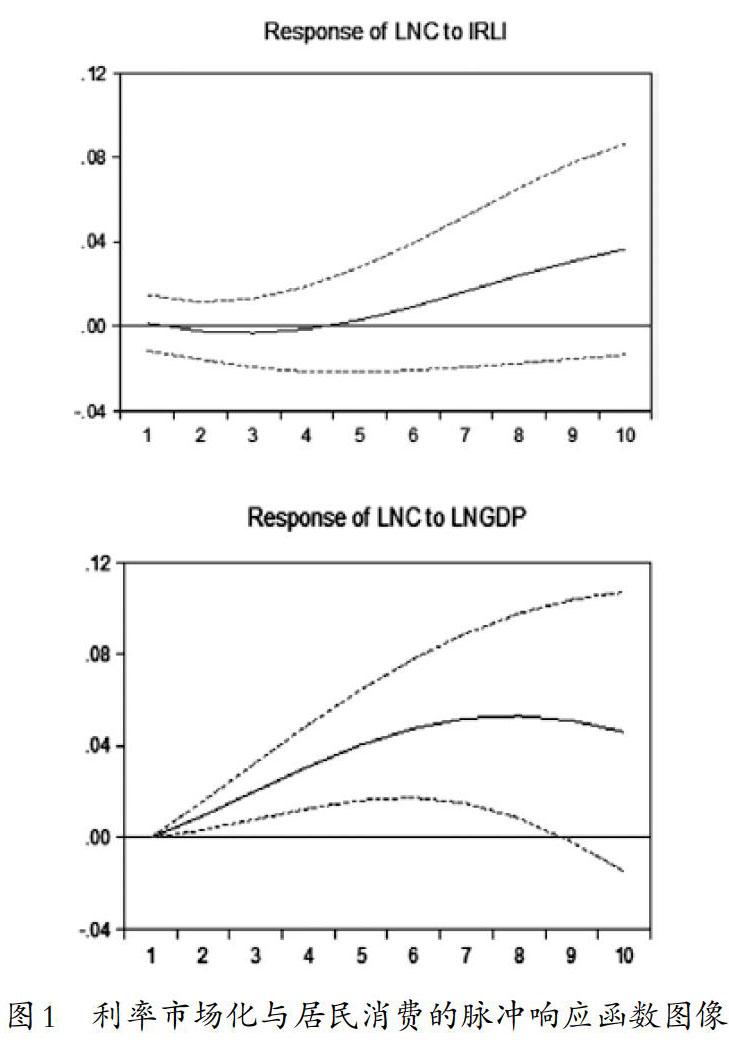

由于脉冲响应分析可以衡量一个来自内生变量的冲击对VAR模型内其它内生变量的影响,所以本文采用脉冲响应分析从两方面来检验变量之间存在的动态关系。一方面考察利率市场化对消费的直接影响,另一方面考察在利率市场化影响下经济发展水平对消费的影响。所考察的脉冲响应函数图像如下:

从以上脉冲响应函数图像可以发现,来自利率市场化的一个随机冲击下,居民消费首先有一个负向的反应,但反应并不明显,直到4期以后才逐渐转为正向且影响力逐渐递增。从居民消费对于经济发展水平的脉冲响应函数图像来看,从一开始居民消费水平就有一个正向的反应,且这种影响逐渐递增,直到7-8期开始达到顶点,然后逐渐走弱。因此无论是直接影响还是间接影响,利率市场化对居民消费最后都会有一个促进作用。

3.5 方差分解

从居民消费水平的方差分解可以看出,居民消费受到来自利率市场化、经济发展和其自身的三方面影响,在前三期主要受来自自身的影响比较大并在4期以后影响力开始变小,且其影响力从一开始便逐渐降低。来自经济发展水平的方差贡献率逐渐上升并在8期以后开始下降,且其波动性在6期以后趋于稳定。而利率市场化的方差贡献率虽然一开始比较小,但除3-4期有小幅下降,其它期数都是呈现上升态势,且幅度在5期以后逐渐增强。

4 结论及建议

本文研究了我國利率市场化的发展状况以及其对于居民消费的影响,并且在VAR模型的框架下,分析了利率市场化与居民消费的动态关系。从以上研究的结果来看:第一,利率市场化的推进在短期内对于居民消费的影响有限,但随着时间的推进,利率市场化程度的提高对于居民消费有着正向的影响,且影响程度在加强。第二,利率市场化对经济发展水平的影响比较明显,而经济发展水平也推动了居民消费的提升。说明利率市场化对其它变量的影响同样也会使消费水平得到提高。

根据以上结论,我们得出利率市场化的发展促进了消费的增长,在持续扩大内需的基调下,我们应该坚定不移地推进利率市场化改革提高金融市场发展程度。具体而言,有以下几点:

第一,在存款市场上鼓励金融机构推出更加多样化的产品以满足居民的存款和理财需求,增加居民财产性收入,让利率市场化的改革成果更大程度地惠及普通居民。此外还要对存款市场进行监管,鼓励合理竞争,以防过度竞争可能导致的存贷款利率倒挂的情况发生。

第二,在利率传导机制的改革上还要更进一步,当前我国存贷款市场虽然实现了利率由市场来决定,但仍然存在利率的非正式干预,这种“暗管制”和发展滞后的金融市场,最终阻碍了利率的变化从货币政策端传导至存贷款市场。而改善传导机制实现利率双轨的并轨,有助于降低贷款利率,从而促进企业和经济的发展,进而使居民拥有更多的可支配收入,从而促进消费的增长。

第三,积极发展非银金融,促进整个金融市场的繁荣,可以降低企业进行贷款的成本。与此同时还要减少流动性约束,一方面鼓励消费信贷的发展,另一方面打击不正当的消费信贷,在鼓励居民扩大消费的同时,维护消费信贷市场的健康发展。

参考文献:

[1]王舒军,彭建刚.中国利率市场化进程测度及效果研究——基于银行信贷渠道的实证分析[J].金融经济学研究,2014,29(06):75-85.

[2]金中夏,李宏瑾,洪浩.实际利率、实际工资与经济结构调整[J].国际金融研究,2013(08):4-12.

[3]陈彦斌,陈小亮,陈伟泽.利率管制与总需求结构失衡[J].经济研究,2014,49(02):18-31.

[4]甘犁,赵乃宝,孙永智.收入不平等、流动性约束与中国家庭储蓄率[J].经济研究,2018,53(12):34-50.

[5]陈小亮,陈伟泽.垂直生产结构、利率管制和资本错配[J].经济研究,2017,52(10):98-112.

[6]陈斌开,李涛.利率市场化与中国城镇居民消费[J].经济科学,2019(04):31-43.