个税汇算清缴,你会算吗

2020-04-07张盼盼

张盼盼

新的一年到来,人事及财务的工作似乎变得更加艰巨。而新政颁布后的首次个人所得税汇算清缴,可谓让无数企业和财税工作人员手足无措、绞尽脑汁。究竟哪些员工要申报,由谁申报,去哪申报,都成为了困扰他们的难题。

2019年12月14日,国家税务总局发布了《关于办理2019年度个人所得税综合所得汇算清缴事项的公告(征求意见稿)》,明确了个人所得税综合所得汇算清缴的有关政策问题。做好新政颁布实施后的第一次汇算清缴,可以从以下几个方面展开。

明确2019年度汇算的核算内容

依据税法规定,2019年度汇算仅以本年度取得的综合所得收入(如下图)为计税基础,不涉及以前或往后年度,也不涉及财产租赁等分类所得。

同时,也不包含按规定可以不并入综合所得计算纳税的全年一次性奖金、解除劳动关系、提前退休、内部退养取得的一次性补偿收入,以及上市公司股权激励。主要包括:

●工资、薪金所得

指个人因任职或受雇而取得的工资、薪金、奖金、年终加薪、劳动分红、津贴、补贴以及与任职或受雇有关的其他所得。

要注意,个人取得的所得,只要与任职、受雇有关,不管是其单位的资金开支渠道或是以现金、实物、有价证券等形式支付的,都是工资、薪金所得项目的课税对象。

●劳务报酬所得

指个人从事设计服务、技术服务、介绍服务、经济服务、代办服务等其他劳务取得的所得。

●稿酬所得

指个人因其作品以图书、报纸形式出版、发表而取得的所得。这里所说的“作品”,是指包括中外文字、图片、乐谱等能以图书、报刊方式出版、发表的作品;“个人作品”,包括本人的著作、翻译的作品等。个人取得遗作稿酬,应按稿酬所得项目计税。

●特许权使用费所得

指个人提供专利权、著作权、商标权、非专利技术以及其他特许权的使用权取得的所得。提供著作权的使用权取得的所得,不包括稿酬所得。如果将自己文字作品手稿原件或复印件公开拍卖(竞价)取得的所得,应按特许权使用费所得项目计税。

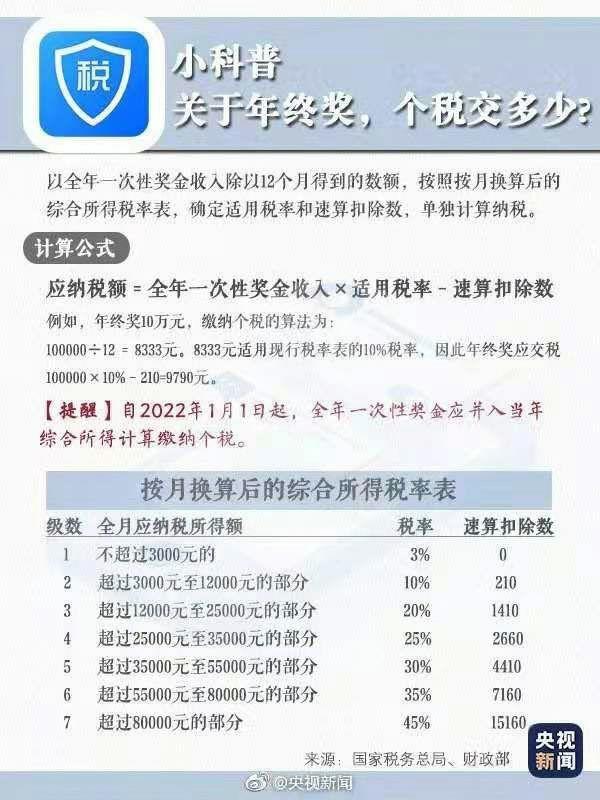

明确计算方式

以2019年1月1日至12月31日取得应计税收入金额,减除费用6万元以及专项扣除、专项附加扣除和依法确定的其他扣除后,适用综合所得个人所得税税率并减去速算扣除数,计算本年度最终应纳税额,再减去2019年度已预缴税额,得出本年度应退或者应补税额,向税务机关申报并办理退税或补税。

计算公式如下:

2019年度汇算应退或应补税额=[(综合所得收入额-60000元-专项扣除-专项附加扣除-依法确定的其他扣除)×适用税率-速算扣除数]-2019年已预缴税额。

扣除主要包括 :

●专项扣除

(1)个人三险一金:包含养老保险、医疗保险、失业保险、住房公积金。

(2)个人公益捐赠:包含对教育、扶贫、济困等公益事业捐赠,未超过申报的应纳税所得额30%的部分,可以从应纳税所得额中扣除。

●专项附加扣除

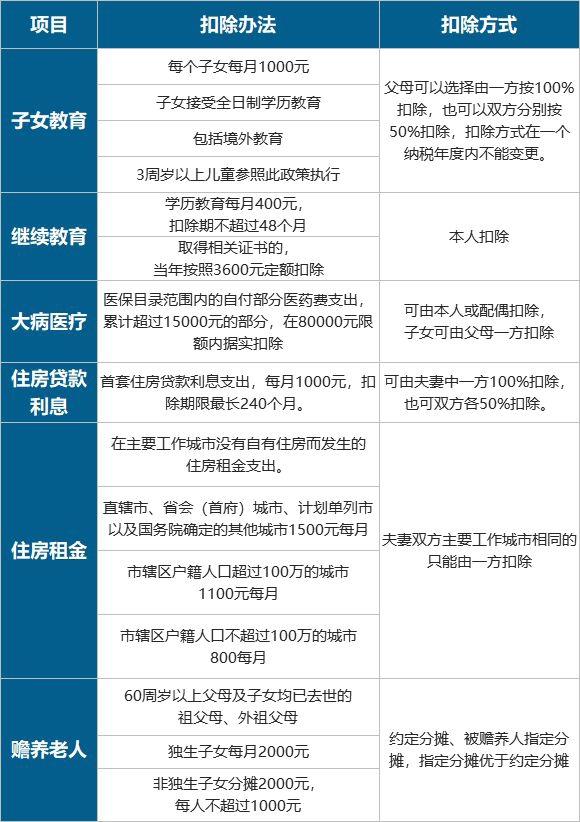

专项附加扣除:包含子女教育、继续医疗、大病医疗、住房贷款利息、住房租金、赡养老人。

●其他扣除

(1)企业/职业年金

本人缴纳工资计税基数的4%标准内的部分。

(2)税优商业健康险

保单注明:税优识别码(一人一单一码), 2400元/年(200元/月)。

(3)税收递延型养老保险

当月工资薪金、连续性劳务报酬收入6%和1000元孰低(到期领取时7.5%比例税率)。

(4)公务用车电话补贴

视各地情况和标准扣除。

明确纳税人无需办理汇算的情形

符合下列情形之一的,纳税人不需要办理年度汇算:

(一)纳税人需要补税但综合所得年收入不超过12万元的;

(二)纳税人年度汇算需补税金额不超过400元的;

(三)纳税人已预缴税额与年度应纳税额一致或不申请年度汇算退税的。

值得注意的是:纳税人只要综合所得年收入不超过12万元,则不论补税金额多少,均不需办理年度匯算。此政策实质上也是在经过测算后、基于需补税额较低的前提下提出的。例如,在该政策下纳税人最高平均月收入1万元,则每月社保及公积金最低承担1300元左右,以此测算在不考虑任何专项附加扣除的情况下,纳税人年纳税额为1920元左右,税额较低,涉及的补税金额不会很高。

纳税人只要补税金额不超过400元,则不论综合所得年收入的高低,均不需办理年度汇算。一般来讲,只要纳税人平时已预缴税额与年度应纳税额不一致,都需要办理年度汇算。以上政策充分体现了国家为切实减轻纳税人负担,结合实际情况做出了巨大努力。

非居民个人不需办理年度个人所得税汇算清缴,非居民个人即在中国境内无住所,且在一个纳税年度内在中国境内居住累计不满183天的个人。

明确纳税人需要办理汇算的情形

依据税法规定,符合下列情形之一的,纳税人需要办理年度汇算:

(一)2019年度已预缴税额大于年度应纳税额且申请退税的。2019年度综合所得收入额不足6万元但已预缴个人所得税;年度中间劳务报酬、稿酬、特许权使用费适用的预扣预缴率高于综合所得年适用税率;预缴税款时,未扣除或未足额扣除减除费用、专项扣除、专项附加扣除、依法确定的其他扣除,以及未享受或未足额享受综合所得税收优惠等情形。

(二)2019年度综合所得收入超过12万元且需要补税金额在400元以上的。需要办理2019年度汇算的情形,总体可分为退税、补税两类;需要退税的,依法申请退税是纳税人的权利。

从充分保障纳税人权益的角度出发,只要纳税人因为平时扣除不足或未申请扣除等原因导致多预缴了税款,无论收入高低,无论退税额多少,纳税人都可以申请退税。

补税是纳税人的义务。但如上所述,从有利于纳税人的角度出发,国务院对年度汇算补税作出了例外性规定,即只有综合所得年收入超过12万元且年度汇算补税金额在400元以上的纳税人,才需要办理年度汇算并补税。

有一些常见情形,将导致年度汇算的结果需要或可能需要补税,提醒纳税人注意。比如:在两个以上单位任职受雇并领取工资薪金,预缴税款时重复扣除了基本减除费用(5000元/月);除工资薪金外,纳税人还有劳务报酬、稿酬、特许权使用费,各项综合所得的收入加总后,导致适用综合所得年税率高于预扣预缴率等等。

明确汇算期间可继续享受的税前扣除

下列未扣除或未足额扣除的税前扣除项目,纳税人可在年度汇算期间办理扣除或补充扣除:

(一)纳税人及其配偶、未成年子女在2019年度发生的,符合条件的大病医疗支出;

(二)纳税人在2019年度未申请享受或者未足额享受的子女教育、继续教育、住房贷款利息或住房租金、赡养老人专项附加扣除,以及专项扣除、依法确定的其他扣除;

(三)纳税人在2019年度发生的符合条件的公益性捐赠支出。

办理时间

纳税人办理2019年度汇算的时间为2020年3月1日至6月30日。在中国境内无住所的纳税人在此期限前离境的,可以在离境前办理年度汇算。

办理方式

纳税人可自主选择下列办理方式:

(一)自行办理年度汇算。

(二)通过取得工资薪金或连续性取得劳务报酬所得的扣缴义务人代为办理。纳税人向扣缴义务人提出代办要求的,扣缴义务人应当办理。由扣缴义务人代办年度汇算的,纳税人应及时向扣缴义务人提供本人除本单位以外的2019年度综合所得收入、扣除、享受税收优惠等信息资料,并对其真实性、准确性、完整性负责。

(三)委托涉税专业服务机构或其他单位及个人(以下称受托人)代为办理。受托人需与纳税人签订授权书并妥善留存。

需要注意的是,由企业作为扣缴义务人代办年度汇算的政策,其出发点在于,可以继续发挥源泉扣缴的传统优势,尽最大努力降低纳税人办税难度和负担。

同时,税务机关将为扣缴单位提供申报软件,方便扣缴义务人为本单位职工集中办理年度汇算申报,也便于税局集中管理。但此政策对于企业来说并不是一个好消息。

按照规定,一旦员工要求企业办理,企业是无权拒绝的,这就会导致很大部分员工将这“烫手的山芋”交由企业处理,这对企业的业务量和沟通工作都会造成不小的挑战。

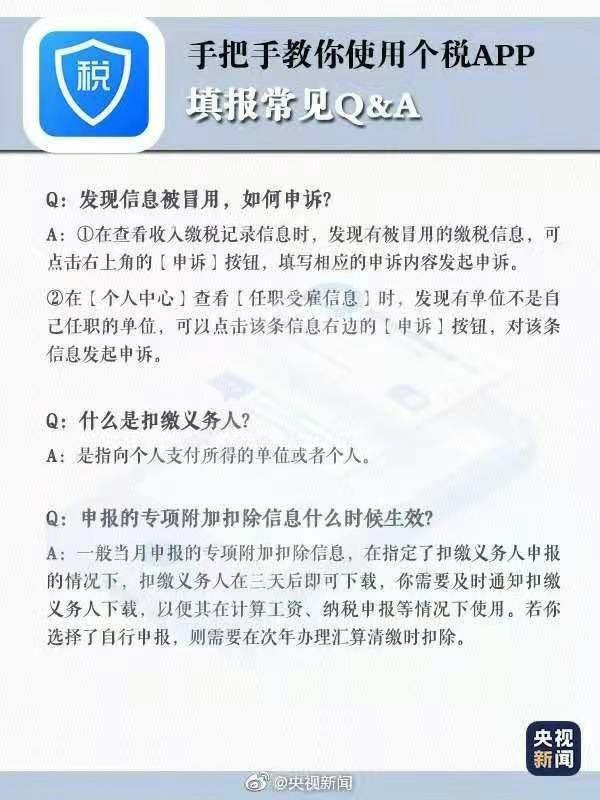

办理渠道

为便利纳税人,税务机关为纳税人提供了高效、快捷的网络办税渠道。纳税人可优先通过网上税务局(包括个人所得税手机APP)办理年度汇算,税务机关将按规定为纳税人提供申报表预填服务;不方便通过上述方式办理的,也可以通过邮寄方式或到办税服务厅进行办理。

接受年度汇算申报的税务机关

按照方便就近原则,纳税人自行办理或受托人为纳税人代为办理2019年度汇算,要向纳税人任职受雇单位所在地的主管税务机关申报。

有两处及以上任职受雇单位的,可自主选择向其中一处单位所在地的主管税务机关申报。纳税人没有任职受雇单位的,向其户籍所在地或者经常居住地的主管税务机关申报。扣缴义务人在年度汇算期内为纳税人办理年度汇算的,向扣缴义务人的主管税务机关申报。

年度汇算的退税、补税

纳税人申请退税的,只需在申报表的相应栏次上勾选“申请退税”,即完成了申请提交。税务机关按规定履行必要的审核程序后即可为纳税人办理退税,退税款直达个人银行账户。然而,为避免税款不能及时、准确退付,纳税人一定要准确填写身份信息资料,以及在中国境内开设的符合条件的银行账户。

对2019年度综合所得年收入额不足6万元,但因月度间工资薪金收入不均衡,或者仅取得劳务报酬、稿酬、特许权使用费所得,偶发性被预扣预缴了个人所得税的,税务机关将提前推送服务提示、预填简易申报表。

纳税人只需确认已预缴税额、填写本人银行账户信息,即可通过网络实现快捷退税。同时,为让纳税人尽早获取退税,建议这部分纳税人在3月1日至5月31日期间,通过该简易方式办理退税。

纳税人办理年度汇算需要补税的,可以通过网上银行、POS机刷卡、到银行柜台、非银行支付機构(即第三方支付)等转账方式缴纳应补税款。

个人所得税年度汇算,虽然看起来困难重重,但是此次个税改革是完善我国税收体系极其重要的一步。通过个税汇算可以更加精准、全面落实各项税前扣除和税收优惠政策,更好地保障纳税人的权益。

对于未及时享受的扣除项目,可以提醒纳税人“查遗补漏”,使其充分享受改革红利。

纳税人平时取得综合所得,先按月或按次计算并预扣预缴税款,这几乎是世界上所有开征个人所得税国家的普遍做法。

但由于实践中的情形十分复杂,无论采取怎样的预扣预缴方法,都不可能使所有纳税人的平时已预缴税额与年度应纳税额完全一致。

此时,两者之间就会产生“差额”,通过年度汇算,才能准确计算纳税人综合所得全年应该实际缴纳的个人所得税,如果多预缴了税款,就要退还给纳税人,以达到合理和公平。