互联网P2P用户借贷行为实证研究

2020-04-01陈帅王景

陈帅 王景

★基金项目:上海理工大学科技发展项目(项目编号:2017KJFZ017)。

摘要:通过综述国内、外文献,本文将美国互联网P2P平台Lending Club用户作为研究对象,将被解释变量分为显性信息和隐性信息,以借款人“借款是否满标”和“借款是否违约”为目标变量,通过广义线性混合模型实证研究了美国投资者决策影响因素和借款人按期偿还贷款影响因素。结果表明:借款人自愿提供工作职位对借款按时偿还有显著正向影响。其次,借款人对投资者表达感谢对“借款满标”有显著正向影响。投资者决策时不但考虑借款人信用状况、借款目的和投资报酬率等,而且与借款人产生了共鸣,促使借款人和投资者建立起社会价值认同感。最后提出了美国互联网P2P用户借贷行为对我国市场发展的啟示。

关键词:互联网P2P用户;借贷行为;广义线性混合模型;美国

引言

作为全球最大互联网P2P平台,位于美国加州Lending Club截至2015年底已经实现259.8亿美元贷款总额,成为互联网借贷平台佼佼者。2008年金融危机使银行紧缩银根,越来越多企业和个人通过P2P网贷平台参与投资和贷款。为了降低坏账率,减少投资损失风险,美国对投资者审查要求日益苛刻。2012年6月,Lending Club的贷款总额和收入均已跃居美国P2P行业首位,Prosper排名第2紧随其后。根据贷款期限和贷款评级的不同,这两大P2P平台的贷款利率从3.9%-31.7%不等,违约率从1.3%到11.2%浮动,如表1所示(数据来源:网贷之家)。一些传统金融机构的管理层也以董事或投资者的身份参与到P2P企业中,表明这种新兴金融模式逐渐成为主流。从贷款限额方面来说,Lending Club允许借款人申请1000美元到4000美元不等的非担保贷款需求,标准期限为3年期。2014年,Lending Club成功上市,IPO首发10亿美元,成为当年美国科技型企业之最。

1、国内、外文献综述

Lin等(2012)认为借款人社会资本越丰富,越容易以较低成本获得贷款,而且违约率越低。Everett(2010)研究发现借款人社会网络越多,贷款违约率和利率越低。Puro(2010)研究发现,个人总负债偿还率、信用评价和违约记录是贷款成功率主要因素。Malekipirbazari等(2015)等提出通过随机森林算法预测借款者的未来信用风险,比利用信用评分的预测准确程度更高。Zhang等(2016)提出贷款信息、社交信息和评级信息是决定贷款人是否违约的主要因素。Cai等(2016)以拍拍贷为例,探究了首次借款人、没有投资经历的多次借贷人和有投资经历的多次借贷人3种不同类型借款人借款成功的因素。Chen等(2016)研究发现群体成员和群体可信性、群体可认证性对借款成功率和违约概率影响不显著,而群体包容性对借款成功率和违约概率有负向影响。Dorfleitner等(2016)以欧洲两大P2P借款平台为对象,从借款人描述信息出发,发现错误拼写、描述字数对借款成功率和违约率有指示作用。SerranoCinca等(2015)发现贷款目的、年收入、目前住房状况和信用状况与贷款是否违约相关性最强,其中最能解释信用违约的是借款人信用等级指标,但是如果在解释变量中加入其他因素,会提升模型解释效果。Chen等(2014)通过拍拍贷用户数据发现借款人信用程度对借款成功率有影响。对P2P平台信任程度显著影响投资者投资意愿。Lu(2012)认为Smava平台投资者直接诉求不会产生对借款人的怜悯之心,反映了市场中理性投资者占大多数。Lopez(2009)揭示了社会家庭成员关系参与会增加贷款满标可能性。刘巧莉等(2017)发现订单风险等级、借款人年龄、借款人身份照片等信息披露对投资行为有显著影响,信用评价指标中信用评分对投资行为存在显著正向作用,并且信用评价和借款利率之间存在显著相关关系,风险较高的借款人提高利率对投资意愿正向影响作用更大。

2、变量、数据和模型

2.1 变量选取

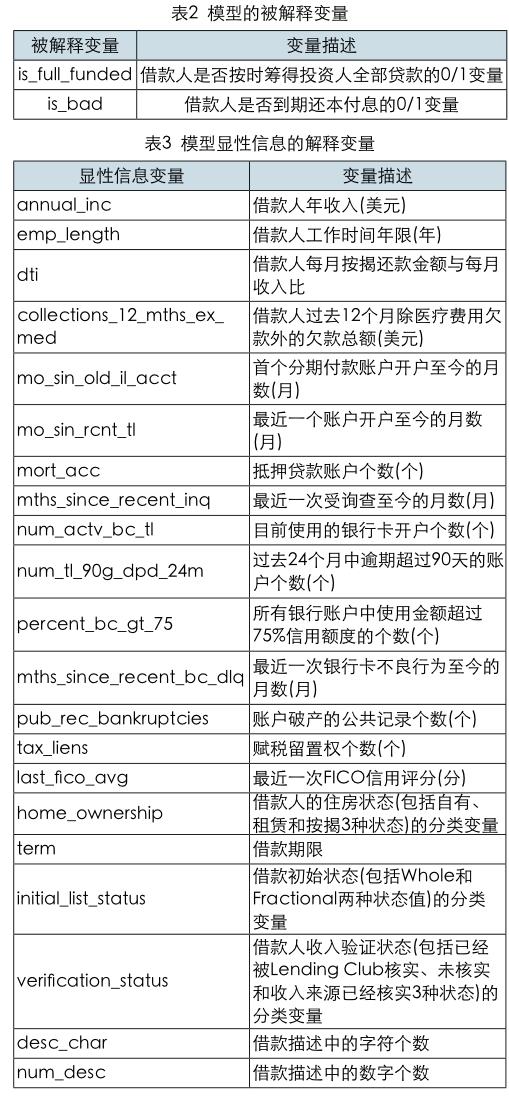

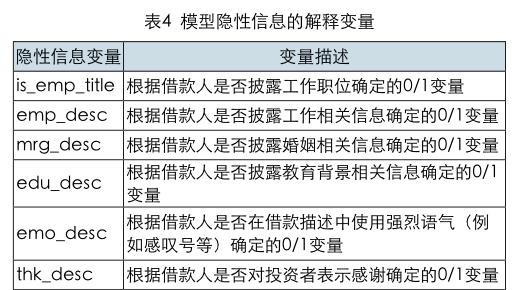

本文选取了Lending Club平台从2012年1月1日至2016年9月30日共计410228条完结贷款记录,这些贷款状态不包含“Current”的记录。经过检查删除835条缺失属性值的记录,最终得到共计409393条完结贷款记录。表2,表3和表4显示,为了研究社会价值认同隐性信息对借贷双方投资行为的影响,本文将投资者的决策过程分为“借款是否满标”和“借款是否违约”2个方面。其中,“借款是否满标”由借款人是否在规定期限内全额获得第3方投资者的资金为标准来判断,若借款人申请借款金额(loan_amnt)金额等于Lending Club平台第3方投资者(funded_amnt_inv)的投资金额,则将该记录的“借款是否满标”(is_full_funded)字段设定为1,否则设定为0。Lending Club根据每笔借款的状态不同而进行标记,共分为“Current”,“Fully Paid”,“Default”,“Charged Off”,“In Grace Period”,“Late(16-30 days)”和“Late(31-120 days)”,分别代表“正在履约”,“完全偿还”,“拖欠”,“已冲销”,“在宽限期”,“未还款16天到30天”和“未还款30天到120天”。而“借款是否违约”(is_bad)可以根据借款人是否到期还本付息来决定。因此,本文将“Default”,“Charged Off”,“In Grace Period”,“Late(16-30 days)”和“Late(31-120 days)”贷款记录的“借款是否违约”(is_bad)字段设定为1,将“Fully Paid”设定为0。由此,本文建立2个二元被解释变量,第1组模型研究借款人是否获得第3方投资者全额贷款,第2组模型研究借款人是否到期偿还借款本金和利息。

2.2 数据处理

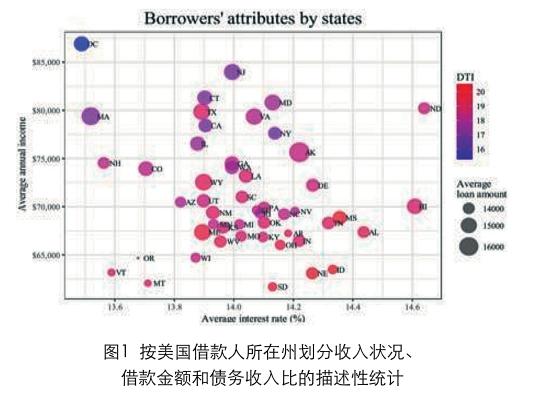

借款人所在美国的州(区)不同,借款人性质有很大差异。总体上,对于不同州(区)来说,借款人的平均年薪越高,其借款利率越低。对于收入较高的州(区)的借款人,其借贷金额相对偏高,负债收入比相对偏低,包括经济条件较为富裕的加利福尼亚州、新泽西州、新罕布什尔州、康涅狄格州和马萨诸塞州负债收入比低于美国平均水平,占据领先位置,而中部和南部地区相对欠发达州的负债收入比相对偏高,包括內布拉斯加州、密西西比州和爱达荷州等。对美国数据的描述性统计如图1所示(数据来源:基于R软件运行结果)。

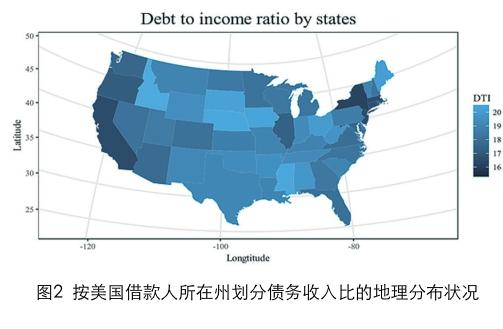

由密度曲线图来看,当用户信用等级较高时,借款用户的借贷金额集中在10000美元上下,即大多数借款为小额信贷,只有少数借款达到40000美元借款上限。但是当借款人信用等级越低,借款金额越大,当信用等级最低时,绝大多数贷款集中在金额较大的35000美元上下,如图2所示(数据来源:基于R软件运行结果)。因此,本文将grade(信用评级),purpose(贷款用途)和addr_state(借款人所在州)选择为随机效应加入广义线性混合模型,考察模型中3个变量对模型中的反应变量产生变异的影响,即筹款成功或者违约。

2.3 建立模型

广义线性混合模型的一般形式为:

其中,Y为N?1维列向量组成的目标变量;X为N?p维矩阵组成的解释变量;β为p?1维列向量,作为固定效应的回归系数;Z为N?q维矩阵组成的q个随机效应的系数矩阵;γ为q?1维列向量组成模型中的随机效应;最后,ε为N?1维列向量组成的误差项系数列向量,包含Xβ+Zγ中无法解释的部分。本文首先对拟合变量进行标准化处理,消除变量间的量纲关系,从而使数据具有可比性。由于信用等级grade、借款用途purpose和借款人所在州(区)addr_state不同,贷款利率在不同群组之间存在很大差异,贷款记录之间不符合一般逻辑回归的独立性假设,因而采用混合效应模型。将信用等级grade、贷款用途purpose和借款人所在州(区)addr_state设定为“随机效应”加入模型,反映这些类别之间个体的差异性。

3、实证研究

3.1 控制模型:显性信息对目标变量的实证分析

在模型1中,本文选择将所有相关显性信息变量分别对“借款是否满标”(is_full_funded)和“借款是否违约”(is_ bad)建立广义线性混合模型。如表5所示(数据来源:基于R软件运行结果),借款人年收入水平、工作年限和债务收入比对借款是否满标影响不显著,而在0.1%的显著性水平对借款是否违约有显著影响,即借款人年收入越高,工作年限越长,债务收入比越小,借款人违约的可能性越小。最近1次受询查至今的月数和目前使用的银行卡开户个数均对借款是否满标和借款人是否违约有显著影响,即投资人认为借款人在5年以前接受询查相比1年以内接受询查不重要,因而受询查至今的月数越大,投资者越有可能参与投资,借款者违约风险也更高。而借款人目前的银行卡开户数对投资者是否参与投资有反向影响,借款人银行账户越多,借款满标率越低者反映投资者对借款人财务管理能力的判断。“最近一次银行卡不良行为至今的月数”指标,即银行卡有不良行为记录的时间约久远,投资者其认为对当前决策判断的负面影响就越小。借款人过去12个月除医疗费用欠款外的欠款总额(collections_12_mths_ex_med)显著与“借款是否满标”负相关,这表明借款人相关欠款越高,投资者在选择投资标的时越谨慎,投资金额越小,但是这项看似对借款人不利的信用不良行为却不是其借款违约的显著指标。借款人税收留置权的个数对于“借款是否满标”在10%的置信水平下有负相关的显著影响,但是对“借款是否违约”在0.1%的置信水平下有负向显著影响。而FICO信用评分是“借款是否违约”的重要影响因素,但是投资者没有引起足够重视,因为这项指标对“借款是否满标”不存在显著影响。借款描述的字符数(desc_char)和其中的数字个数(num_desc)与借款是否满标存在显著负相关,反映投资者并没有由于借款人的更加冗长的信息披露而做出投资决策,反而负面影响了借款人的借款成功率。另一方面,借款描述字符数与借款违约率成反向关系,这表明选择自愿分享更多额外信息的借款人更加愿意履行信用约定,借款人对特定群体的承诺会增加其履约压力,从而减小违约的概率。而不分享较少额外信息或者不分享额外信息的借款人趋向于违反借款合约。相比于36个月期限的贷款,60个月的贷款更不容易从投资者筹集资金,借款人也更倾向于违约。因为Lending Club的投资者重视贷款的流动性,不愿承担较长期限的无担保信用借贷潜在的风险。和预期结果一致,借款初始状态(initial_list_status)为全额(Whole)时,对“借款是否满标”存在显著的正向影响,即投资者在此条件下只能选择投资全部金额。但是全额投资的贷款也往往是贷款发生坏账的重要因素。关于收入核实状态的变量系数均为负,即收入已被核实的借款人不容易获得满标贷款,而且较易发生借款违约行为。另外,投资者对于借款人住房状况的信息披露不敏感。

3.2 實验模型:显性信息和隐性信息对目标变量的实证分析

将前文设定的模型的隐性信息变量加入到模型1中,得到含有所有显性信息和隐性信息变量的模型2,将模型1中的变量作为控制变量。模型的拟合结果如表6所示(数据来源:基于R软件运行结果),可以看出,借款人是否自愿提供工作职位(is_emp_title1)对投资者的投资决策影响不显著,但是对于借款是否按时偿还有显著的正向关系,即自愿披露其工作职位的借款人违约概率明显低于不主动提供工作职位的借款人,这表明为解决借贷双方信息不对称,提供信息解决问题的借款人有意愿约束自己的信用行为,按照合同的约定履行责任和义务。但是行为对于投资者来说有相反的作用,使得潜在投资者不愿意参与资金配置。从模型拟合结果来看,借款人是否披露的有关婚姻、教育等个人信息的影响并不显著,表明它们并不是投资者是否参与投资的考虑因素。而对于借款者在借款描述中披露与职业相关的信息可以增加借款满标的概率,提高借款成功率。借款人描述中使用带有强烈情感的表达方式对投资者的决策没有显著影响。另外,借款人对投资者表示感谢(thk_ desc1)变量对“借款是否满标”显著正相关,表明了Lending Club的P2P平台投资者决策时并非仅仅考虑借款人信用状况、借款目的或投资报酬率等因素,而且对于借款人的感谢和诉求产生了共鸣,这种由道德情感引发的投资行为表明了借款人和投资者之间建立起了社会价值的认同感,当投资者与群体其他成员的心理联系之后,容易产生对投资对手的信任感和帮助借款人完成其某项活动的社会责任感,从而促进借款交易的形成。但是借款人的感激和诉求没有对借款违约提供更多信息。

3.3 模型检验

在模型检验时,选择AIC和BIC指标最小的模型。本文通过似然比检验比较2组不同的模型,研究结果如表7和表8所示(数据来源:基于R软件运行结果)。加入隐性信息变量的模型AIC和BIC下降,Chisq检验量显著,P值很小。

通过模型检验表明:不论是“借款是否满标”,还是“借款是否违约”,隐性信息变量对于模型的反映变量产生了显著影响,表明隐性信息使模型具有高准确度,加入这些因素是必要的。

4、结论和启示

本文以互联网P2P平台借贷用户双方的影响为基础建立实证模型,根据美国Lending Club平台用户行为受显性信息和隐性信息影响的假设,研究发现美国市场用户不同于其他互联网P2P贷款平台的行为特征。第1,无论是对于“借款是否满标”还是“借款是否违约”,在其他P2P网贷平台上有很显著解释能力的显性信息在Lending Club中对借款偿还和投资决策的影响不明显。第2,借款者的年收入水平、受雇佣年限和负债收入比显著影响借款人到期偿还借款,但是这些因素与投资者参与投资的决策无关。借款人过去12个月除医疗费用欠款外的欠款总额的增加显著地抑制了投资者的投资金额,但是与借款人是否到期偿还借款无关,即投资者在贷款风险判断时考虑的因素与影响实际贷款偿还的因素不同。这些结论也证明了对其他P2P平台用户行为有影响的显性信息对于Lending Club无效,即互联网P2P借款平台的平台间存在差异性。第3,研究表明借款人在借款描述中额外披露的隐性信息和社会价值相关信息有效地解释了Lending Club平台借贷双方用户的决策行为。婚姻和教育状况对其他平台有效,而对Lending Club用户行为缺乏解释能力。第4,在隐性信息方面投资者更加关注借款人的工作相关的额外信息,但是借款人披露其职位信息显著影响了借款是否违约。第5,Lending Club平台投资者表现出明显的群体归属感和责任感,受借款人的感激影响显著,而在其他平台Prosper对投资者的投资有抑制作用。P2P平台的营运制度和政策改变了借贷双方的偏好假设,导致不同的经济行为。

参考文献:

[1] Lin M., Prabhala N.R. and Viswanathan S. Judging borrowers by the company they keep: Social networks and adverse selection in online peer-to-peer lending[J]. Management Science,2012,59(1):17-35.

[2] Everett C. Group membership, relationship banking and loan default risk: The case of online social lending[J]. Banking and Finance Review,2011,21(9): 118-124.

[3] Lauri Puro,Jeffrey E. Teich,Hannele Wallenius and Jyrki Wallenius. Borrower decision aid for people-to-people lending[J]. Decision Support Systems,2010,49(1):52-60.

[4] Milad Malekipirbazari and Vural Aksakalli. Risk assessment in social lending via random forests[J].Expert Systems with Applications,2015,42(10):4621-4631.

[5] Yuejin Zhang, Hengyue Jia, Yunfei Diao, Mo Hai and Haifeng Li. Research on credit scoring by fusing social media information in online peer-to-peer lending[J]. Procedia Computer Science,2016,91:168-174.

[6] Shun Cai, Xi Lin, Di Xu and Xin Fu. Judging online peer-to-peer lending behavior: A comparison of firsttime and repeated borrowing requests[J]. Information & Management,2016,53(7):857-867.

[7] Xiangru Chen, Lina Zhou and Difang Wan. Group social capital and lending outcomes in the financial credit market: An empirical study of online peer-to-peer lending[J].Electronic Commerce Research and Applications, 2016,15:1-13.

[8] Gregor Dorfleitner, Christopher Priberny, Stephanie Schuster, Johannes Stoiber, Martina Weber, Ivan de Castro and Julia Kammler. Description-text related soft information in peer-to-peer lending-Evidence from two leading European platforms[J].Journal of Banking & Finance,2016,64:169-187.

[9] Serrano-Cinca C, Gutiérrez-Nieto B and López-Palacios L. Determinants of default in P2P lending[J].PLoS ONE, 2015,10(10):e0139427.

[10] Dongyu Chen, Fujun Lai and Zhangxi Lin. A trust model for online peer-to-peer lending: A lenders perspective[J].Information Technology and Management,2014,15(4):239-254.

[11] 劉巧莉,温浩宇.P2P网络信贷中投资行为影响因素研究——基于拍拍贷平台交易的证据[J].管理评论,2017(6):13-22.

作者简介:

陈帅,上海理工大学管理学院,讲师、硕士生导师,研究方向:电子商务;

王景,上海理工大学管理学院,硕士研究生,研究方向:电子商务。