2019-2020年中国煤炭产业经济形势研究报告

2020-04-01中矿北京煤炭产业景气指数课题组

中矿(北京)煤炭产业景气指数课题组

(北京绿能煤炭经济研究基金会,北京市海淀区,100083)

1 中国煤炭产业经济景气度

2019年第四季度,中矿(北京)煤炭产业景气指数为98.79,比2018年同期上升0.51点,比第三季度上升0.75点。景气指数表明,我国煤炭产业整体保持平稳运行态势。景气指数变化见图1。

2 煤炭经济运行情况

从跟踪研究的4个维度10大指标看,2019年,煤炭供求基本平衡、韧性增强、波动较小,产业运行总体平稳、稳中向好。

2.1 供给

2.1.1 生产

2019年,全国累计生产煤炭37.5亿t,同比增长4.2%,增速较2018年放缓1个百分点。其中,第一季度产煤8.1亿t,同比增长0.4%;第二季度产煤9.5亿t,同比增长6%;第三季度产煤9.8亿t,同比增长8.9%;第四季度产煤10.1亿t,同比增长6.1%。近5年我国原煤产量及同比增速见图2。

2.1.2 进口

2019年,全国累计进口煤炭3亿t,同比增长6.3%,增速较2018年同期加快2.4个百分点。其中,第一季度进口煤炭7462.8万t,同比下降1.8%;第二季度进口煤炭7985.8万t,同比增长13.1%;第三季度进口煤炭9608.7万t,同比增长15.8%;第四季度进口煤炭4910.1万t,同比下降6.1%。近5年我国煤炭进口量及同比增速见图3。

图1 新世纪中矿(北京)煤炭产业景气指数(先行、一致、滞后指数)变化图

图2 近5年我国原煤产量及同比增速

图3 近5年我国煤炭进口量及同比增速

2.1.3 库存

2019年末,全国重点电厂存煤8296万t,可用17 d;秦皇岛港库存煤炭560万t,同比下降4.4%。

煤炭产成品资金占用为631.1亿元,同比下降3.5%,降幅比2018年同期收窄6.9个百分点。其中,第一季度末产成品资金占用592.8亿元,同比下降16.2%;第二季度末产成品资金占用622亿元,同比下降11.6%;第三季度末产成品资金占用650.4亿元,同比下降6.6%。近5年我国煤炭产业产成品资金占用及同比增速见图4。

2.2 需求

2.2.1 营业收入

2019年,煤炭产业营业收入为24789亿元,同比增长3.2%,增速较2018年同期放缓1.1个百分点。其中,第一季度营业收入5478.6亿元,同比增长5.4%;第二季度营业收入6218.7亿元,同比下降8.2%;第三季度营业收入6608.3亿元,同比下降0.3%;第四季度营业收入6483.4亿元,同比增长22.9%。近3年我国煤炭产业营业收入及同比增速见图5。

图4 近5年我国煤炭产业产成品资金占用及同比增速

图5 近3年我国煤炭产业营业收入及同比增速

2.2.2 出口

2019年,全国累计出口煤炭602.5万t,同比增长22.1%,2018年同期为同比下降39%。其中,第一季度出口煤炭182.4万t,同比增长88.5%;第二季度出口煤炭115.3万t,同比下降17.5%;第三季度出口煤炭124.1万t,同比增长14.2%;第四季度出口煤炭180.7万t,同比增长21.9%。近5年我国煤炭出口量及同比增速见图6。

图6 近5年我国煤炭出口量及同比增速

2.2.3 价格

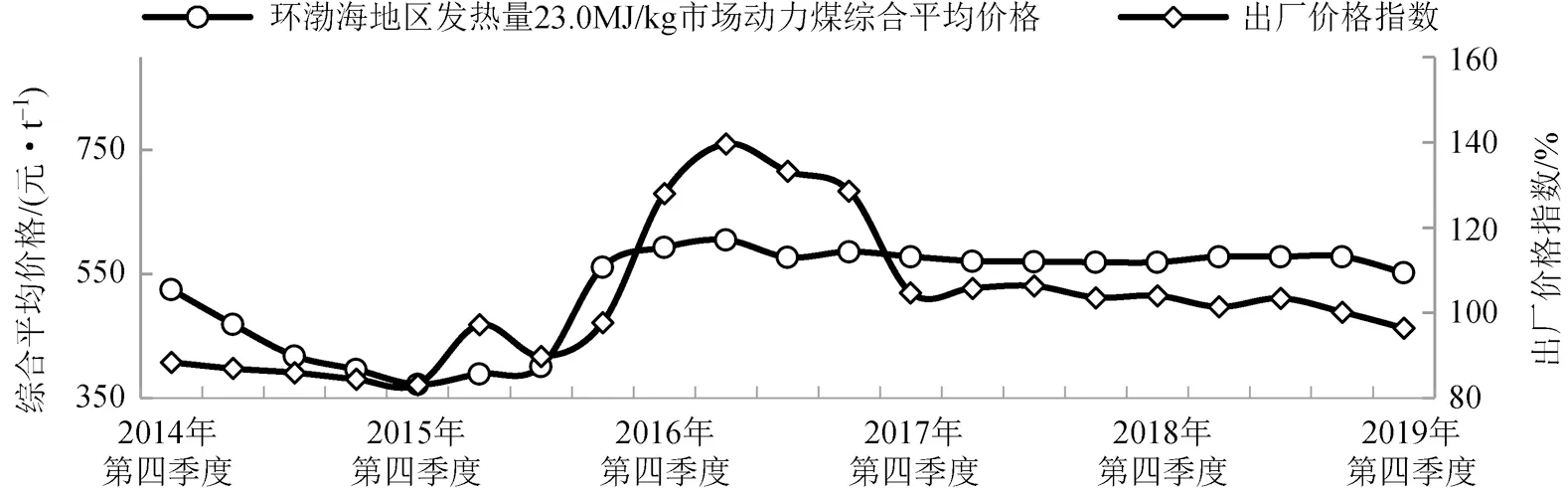

2019年末,环渤海地区发热量23.0 MJ/kg动力煤价格为552元/t,同比下跌3%,跌幅较2018年同期扩大1.4个百分点;出厂价格指数为96.4%(2018年同期为100%)。近5年我国煤炭价格走势见图7。

2.3 效益

2.3.1 利润

2019年,我国煤炭产业实现利润总额2830.3亿元,同比下降2.4%。其中,第一季度实现利润总额589.5亿元,同比下降18%;第二季度实现利润总额801.6亿元,同比下降2.2%;第三季度实现利润总额773.9亿元,同比增长1.4%;第四季度实现利润总额665.3亿元,同比增长18.7%。近5年我国煤炭利润总额及销售利润率见图8。

2.3.2 回款

2019年末,全国应收票据及应收账款为3510.5亿元,同比下降3%。其中,第一季度末应收票据及应收账款为3425.8亿元,同比下降6.5%;第二季度末为3574.6亿元,同比下降10.2%;第三季度末为3641.7亿元,同比下降6.3%。近5年我国煤炭产业应收票据及应收账款、同比增速见图9。

图7 近5年我国煤炭价格走势

图8 近5年我国煤炭利润总额及销售利润率

图9 近5年我国煤炭产业应收票据及应收账款、同比增速

2.4 发展

2.4.1 投资

2019年,煤炭产业固定资产投资总额3634.8亿元,同比增长29.6%;增速较2018年同期加快23.7个百分点。其中,第一季度固定资产投资总额为308.9亿元,同比增长17.3%;第二季度为1090.6亿元,同比增长26%;第三季度为1191.2亿元,同比增长28.7%;第四季度为1044.1亿元,同比增长39.2%。近5年我国煤炭产业固定资产投资总额及同比增速见图10。

2.4.2 资产

2019年末,我国煤炭产业资产总计56360亿元,同比增长3.7%,增速较2018年同期回落1.2个百分点;资产负债率为64.89%,较2018年降低0.8个百分点。其中,第一季度末资产总计54207.8亿元,同比增长3.7%;第二季度资产总计54138.6亿元,同比增长2.2%;第三季度资产总计56448.4亿元,同比增长4.4%。近5年我国煤炭产业资产总计及资产负债率见图11。

图10 近5年我国煤炭产业固定资产投资总额及同比增速

图11 近5年我国煤炭产业资产总计及资产负债率

3 原因分析

2019年,在国内外不确定性明显上升的复杂局面下,我国经济运行总体平稳、稳中有进,主要预期目标较好实现,全面建成小康社会取得新的重大进展。煤炭产业实现了供求基本平衡的局面,韧性增强、波动小、总体平稳、稳中向好。

3.1 党中央、国务院的坚强领导和正确战略部署

当今世界正面临“百年未有之大变局”,国际环境复杂多变。面对国际能源供需格局深度调整和能源新形势、新挑战,中央不断增强忧患意识和发展信心,保持战略定力,注重稳扎稳打,把贯彻落实党的十九大精神和能源安全新战略引向深入。按照“巩固、增强、提升、畅通”八字方针,坚定不移推进能源领域供给侧结构性改革,着力推动能源发展质量变革、效率变革、动力变革。及时正确处理能源高质量发展面临的重大现实问题,切实加强推动能源高质量发展的支撑保障,扎实推进能源产业朝着更高质量、更有效率、更加公平、更可持续的方向发展。

3.2 得益于供给侧结构性改革的持续深入推进

供给侧结构性改革是我国经济工作的一条主线。煤炭产业作为供给侧结构性改革的主战场,近年来持续推进去产能工作,并逐步从总量性去产能转向结构性优化产能。经过多方努力,煤炭市场供需实现从严重供大于求到基本平衡的转变,煤炭产业结构不断优化,大型现代化煤矿成为行业“主力军”,市场价格保持在绿色区间,整体效益稳步回升。2019年,能源系统坚决淘汰落后过剩产能,深入推进煤炭结构性去产能,组织实施30万t/a以下煤矿分类处置,关闭退出落后煤矿450处以上,淘汰关停2000万kW煤电机组的“十三五”去产能任务超额完成。

3.3 转变发展方式的具体体现

进入21世纪以来,我国煤炭产业先后经历了“黄金十年”的高速发展和“寒冬四年”的深刻教训。在我国宏观经济正处于增长速度换挡期、结构调整阵痛期和前期刺激政策消化期“三期”叠加的宏观大背景下,煤炭产业传统的粗放型发展方式难以为继。在“五大新发展理念”的引领下,煤炭产业自觉适应新时代、新业态的需要,主动践行由高速增长转为高质量发展的发展思路,遵循“四个革命、一个合作”的能源安全新战略原则,以创新为动力,实现煤炭开发利用全过程、全要素、全周期、全方位的高质量和可持续发展。

3.4 煤炭产业大军特别能战斗

新中国成立70年来,在党和政府的正确指导下,煤炭产业发展了一批“特别能吃苦、特别能战斗、特别能奉献”的产业大军,上至行业主管部门,下至微观企业主体,齐心协力,共同维护煤炭产业的平稳发展。

在世界能源格局指向性明显,风能、核能、太阳能等新能源快速发展,迅速挤占煤炭市场的大背景下,行业主管部门明确提出煤炭在未来一定时间内仍将保持我国基础能源地位不动摇,坚定了煤炭行业发展的信心。

2019年4月25日,“一带一路”能源合作伙伴关系成立,“一带一路”倡议提出近6年来,能源领域合作成果丰硕,一大批标志性能源项目顺利落地,将更有助于推进煤炭产业的开放合作。

另一方面,微观企业主体也持续发力。例如,同煤集团以循环经济建设助推企业高质量发展,遵循“减量化、再利用、再循环”的“3R”发展思路,实现了经济效益、生态效益和社会效益并举;山西焦煤集团自“双百行动”改革方案全面实施以来,市场化经营机制改革取得突破,历史欠账和遗留问题有效消化解决,企业活力动力明显提升。

4 前景展望

2020年,在全球经济不稳定、不确定性因素增加,国内经济增速下行压力加大,加之煤炭供应总量过剩,进口规模不减,下游需求不振,煤炭行业下行压力逐步加大。预计全年煤炭市场供应格局、消费格局、运输和竞争格局发生显著变化,风险和机遇并存。

4.1 国际经济形势不稳定、不确定,面临下行风险

当前,世界经济增长持续放缓,仍处在国际金融危机后的深度调整期,世界大变局加速演变的特征更趋明显,全球动荡源和风险点显著增多。

2019年10月,国际货币基金组织(IMF)发布的报告认为,2020年各经济体增长步调预计将出现分化,全球经济增速可能从2019年的低谷中温和回升0.4个百分点到3.4%。但由于不稳定、不确定因素增多,该预测值面临着下行风险,下行风险可能来自贸易形势恶化、英国脱欧干扰以及金融市场突然涌现避险情绪等。

发达经济体2020年整体增速预计和2019年持平。美国随着财政刺激措施解除,2020年增长预期将小幅减缓至2.1%。日本消费税率增长或将对经济增长产生不良影响,2020年增速预期降至0.6%。随着德国汽车产业受到欧洲新环保标准的负面影响逐渐减弱,以及法国和意大利经济回升,欧元区经济增速2020年有望企稳回升。

新兴经济体经济增速虽然分化依旧,但绝大部分国家经济增速有望实现同步回升,加之陷入经济动荡国家逐渐走出困境,将可能拉升整体经济增速至4.7%,并对全球经济形成一定程度的支撑。

考虑到全球经济增长主要来源于欧元区及新兴经济体的恢复性增长,且各国政策空间收窄,全球经济增长依然缺乏稳定基础,面临着下行风险。

4.2 国内经济下行压力不减

2020年是全面建成小康社会和“十三五”规划的收官之年,是实现第一个百年奋斗目标的决胜之年,也是脱贫攻坚战的达标之年。

不过,我国正处在转变发展方式、优化经济结构、转换增长动力的攻关期,结构性、体制性、周期性问题相互交织,“三期叠加”影响持续深化,经济下行压力加大。

在各项宏观调控政策综合作用下,预计2020年我国经济增长6.0%左右。预计2020年全社会固定资产投资将达到71.6万亿元,名义增长5.5%,增速比2019年提高0.4个百分点。预计2020年社会消费品零售总额将达到44.4万亿元,名义增长7.8%,增速比2019年回落0.3个百分点。预计2020年进出口有望实现小幅正增长,货物贸易顺差有所收窄。预计2020年居民消费价格指数(CPI)上涨3.4%,核心CPI上涨2.0%,工业生产者出厂价格指数(PPI)下降0.5%。预计2020年农村居民人均纯收入和城镇居民人均可支配收入分别实际增长6.2%和5.1%,农村居民人均纯收入实际增速持续10年高于城镇居民人均可支配收入实际增速。预计2020年我国财政收入196万亿元,增长3.2%,财政支出260万亿元,增长7.9%。

4.3 煤炭产业经济下行压力较大

4.3.1 煤炭供应保障能力将会增强,供应过剩压力不断增大,煤炭产业结构将继续优化

2020年,煤炭新增产能将进入新一轮集中释放期,新产能规模更大,技术更先进,供应能力更强。煤炭进口量可能逐步增加,预计2020年国内煤炭产量加进口量在40.5亿t左右,供给过剩预计在1.5亿t左右。2020年取消煤电价格联动机制,火电强烈诉求压低煤价,煤炭价格面临较大调整压力,煤炭市场向买方市场过渡。

随着煤炭行业供给侧改革深入推进,结构性去产能、系统性优产能,煤炭产业结构将持续优化。2020年,有关部门将组织实施30万t/a以下煤矿分类处置,关闭退出落后煤矿450处以上。此外,持续推进煤炭优质产能释放,120万t/a及以上煤矿产能达到总产能的3/4,进一步向资源富集地区集中。监管方面,按照国务院和应急管理部的有关要求,各地区、各有关部门和单位将加强安全风险防控和隐患排查治理各项责任措施落实,集中开展煤矿安全生产整治,坚决遏制重特大事故。总体来看,预计2020年,我国煤炭供应保障能力将稳步提升,煤炭安全监管比较严格,煤炭产业结构持续优化。

4.3.2 消费增量受限

2020年宏观经济下行压力加大,加之在国内经济增速换挡和产业优化中,能源需求增速和能源消费强度将进一步下降,能源需求总量难有增加。此外,火电受水、风、光及核电等替代能源的影响不断增大,火力发电设备平均利用小时数不断下降,电煤需求不稳定的问题突出,且未来需求总量将有所下降;化工、建材、冶金行业受制于政策调控、环保约束、基建投入收缩及调峰停产等影响,对煤炭的需求或减少,但中短期内将保持相对稳定的发展,非电煤预期还有一定增量空间。

4.3.3 煤炭运输格局和竞争格局持续调整优化

煤炭铁路运量将逐步增长。2020年,铁路部门将继续以晋陕蒙新4省(区)煤炭外运为核心,以煤炭“公转铁”为增量,重点针对公路煤炭运量仍然较大的区域,从扩大铁路运煤的供给、加大装备设施投入等多方面综合施策,力争实现煤炭增运1亿t 以上。随着节后各地企业陆续开工,煤炭需求将逐渐回暖,预计铁路煤炭运量将逐步增长。

“公转铁”和货运增量行动实施以来,强化了核心产区跨区域、长距离保供能力,“西煤东运、北煤南调、公铁转运、铁水联运”大运输网络不断完善。同时,也将倒逼煤炭企业提升矿区储装运系统能力,进一步向铁路主导型煤炭供应链转变。

4.3.4 煤炭产业加快由“要素驱动”向“创新驱动”转变

经过近年来的供给侧结构性改革,我国已提前完成“十三五”去产能目标,先进产能加快释放并向“三西”地区集中。大型煤炭企业已经具备全面推动数字化、智能化矿山建设的能力和动力,煤炭高质量供给将进入新的发展阶段。

从流通环节来看,煤炭营销与信息化技术加快创新融合是大势所趋,“十四五”期间,随着人工智能、物联网、5G通信、大数据、区块链为代表的新一代信息技术加速突破应用,将赋予煤炭流通企业更快、更好、更全面的掌控和运用数据信息资源的能力,未来几年将是煤炭流通企业把握互联网机遇,不断催生出煤炭供应链新形态、新模式的关键时期。

5 政策建议

5.1 坚持稳中求进的总基调,推动煤炭产业高质量发展

2020年煤炭产业要进一步筑牢“稳”的根基,不断拓展“进”的空间。新冠肺炎疫情对我国经济发展带来了一定程度的影响,煤炭产业要在主动做好疫情防控的同时,稳妥组织推进企业复工复产,确保煤炭供应总体平稳,满足人民群众的能源消费需求。

同时,要不断提升产业发展认识高度,将推动煤炭行业高质量发展作为一项长期坚守的事业来推动,一方面要站在保障国家能源安全的高度,认真落实十九大关于“推进能源生产和消费革命,构建清洁低碳、安全高效的能源体系”的相关部署;另一方面要始终围绕供给侧结构性改革这条主线,贯彻创新、协调、绿色、开放、共享的新发展理念,通过煤炭行业的转型升级与结构调整,围绕煤矿发展质量变革、效率变革和动力变革,不断增强科技创新,提升煤炭产业价值创造能力水平。

5.2 加强政策规范与引导,助力煤炭产业稳健合规发展

煤炭产业的健康发展是保障我国能源安全的前提。外部环境不确定性因素增加,国内经济转型“三期叠加”压力,这些都对煤炭产业稳健发展提出了严峻挑战,因此煤炭产业政策要保持定力。

(1)要加强宏观调控和市场监管。坚持按照“总量性去产能要转向系统性去产能、结构性优化产能为主”的总体原则淘汰落后产能,建立化解产能严重过剩矛盾的长效机制,推动产业转型升级,确保煤炭总体供需平衡。

(2)加强煤炭行业绿色发展的政策优化。煤炭行业探索绿色发展的进程中,逐渐暴露出产业政策执行与生态保护、土地利用、煤炭开发、能源安全、民生问题之间存在的矛盾关系,需要按照中央经济工作会议提出的“树立全面、整体的观念,遵循经济社会发展规律,重大政策出台和调整要进行综合影响评估”要求,结合行业发展实际动态优化产业政策,平衡好改革与发展的关系,因地制宜、因时制宜完善煤炭产业政策。

(3)处理好当下财政和长远税源的关系,为煤炭行业高质量发展提供良好的政策环境。各地政府应建立煤炭企业对政府政策的合理预期,避免朝令夕改,确保企业在良好的政策环境和制度约束下从事市场竞争,实现稳健合规、积极高效的发展。

(4)落实切实可行的激励政策,鼓励煤炭企业转型升级。着力从产业发展政策、财税优惠扶持政策和其他相关扶持政策上,增强煤炭资源节约与综合利用支持力度。通过专项资金投入、调整价格、专项转移支付、税收优惠等经济手段激励调节,鼓励煤炭企业采取多种形式拓宽资金渠道,提高煤炭资源开发与综合利用水平。

5.3 加强组织推动,形成产业发展合力

(1)科学编制“十四五”发展规划,持续推动高质量发展。2020年是“十三五”的收官之年,煤炭行业要坚定不移贯彻新发展理念,继续科学编制“十四五”发展规划。首先,要在广泛调研、科学分析研判的基础上,摸清煤炭产业家底,积累资源、产能、建设规模等产业数据,运用大数据精准研判产业走向,实现煤炭产业供给规模可预测、供需矛盾能预警。其次,要在规划中特别注重煤、电在量和空间上的匹配性,为产业总体规模与空间布局明确规划目标。最后,要平衡好先进产能建设与落后产能退出的关系,防止新增产能过快增长。

(2)打造煤炭产业发展与技术创新平台,组织政府部门、科研院校、煤炭企业和中介单位等联合开展研究攻关,加强官产学研之间、不同地区和煤炭企业之间的互联互通,共享信息、资源和人才,形成产业发展共识,凝聚产业发展力量。

(3)结合产业技术发展尽快出台相关技术标准,尤其是在煤炭资源节约与综合利用相关技术领域,产业主管部门应尽快制定统一的相关领域技术标准,指导技术推广应用,助力技术有序规范发展。

(4)进一步加大煤炭行业安全生产监管力度,不断完善安全监察体制,加强煤矿安全生产法治建设和基础建设。引导企业不断强化安全生产责任意识,鼓励在煤炭生产过程中引进先进自动化、智能化技术,从制度和技术两方面着手为企业安全生产保驾护航。

5.4 顺势而为谋转型,主动创新求发展

(1)大力推动企业转型升级。尽早制定“十四五”期间发展战略,谋划科学合理的发展蓝图,通过扩大有效投资、增强技术研发能力,加强新技术、新工艺的开发、推广与应用,加快实现发展方式向“清洁化”转变。

(2)进一步深化企业改革。巩固中国特色现代企业制度建设,不断创新投融资发展模式,拓宽投融资渠道,用好资本市场助力企业自身转型,通过市场化改革,聚焦企业重点问题,凝聚改革共识,汇集改革合力,释放改革红利。

(3)大力推进科技创新。企业内部要营造良好的创新氛围,树立建设世界一流科技创新体系建设的决心,因企制宜实施创新驱动战略,鼓励企业职工进行关键核心技术攻关、两化深度融合,提高企业核心竞争力。

(4)顺势而为谋发展。企业自身要把握好政府逆周期调节的节奏与企业自身发展的关系,根据产业景气周期适度调整企业经营策略,避免在煤炭产业仍处较高景气周期内,出现投资力度过度、投资范围过广等新问题。头部低负债率企业要在中央经济工作会议“稳杠杆”和逆周期调节要求下主动稳定杠杆率;中间高负债率企业要稳步推动企业降杠杆;微利或亏损企业确保杠杆率先稳后降。