多元化经营战略与审计费用

2020-03-30陈天志周虹

陈天志 周虹

【摘要】鉴于现有研究较少系统全面地探讨多元化经营战略对审计定价决策的影响,故以2010 ~ 2018年我国A股上市公司为样本进行实证检验,结果发现,多元化经营企业比专业化经营企业显著负担更多的审计费用,同时多元化经营企业随着多元化程度提升而显著增加审计费用。对比相关多元化企业,非相关多元化企业显著支付更多审计费用,非相关多元化与审计费用的正相关性更强。国际四大会计师事务所对多元化经营企业收取更多审计费用。从平均水平来看,上交所上市公司多元化程度大于深交所上市公司,支付了更多的审计费用。研究有助于上市公司与会计师事务所更好地理解多元化经营战略对审计定价决策的影响,为证监会对采取非常规多元化经营战略的企业加强监管提供决策支持。

【关键词】战略;审计费用;国际四大;非相关多元化经营;相关多元化经营

【中图分类号】 F239.43;F276 【文獻标识码】A 【文章编号】1004-0994(2020)06-0084-11

一、引言

随着全球化经济的持续发展和产品市场竞争的日益激烈,众多企业基于各种经济管理因素朝向多元化战略发展[1] 。然而,多元化经营如同一把双刃剑,既为企业创造良好发展机遇,同时也给企业带来较大的经营风险,稍有不慎便容易落入多元化经营的“陷阱”,甚至最终导致企业破产[2] 。由此引发国内外学者进行了针对相关议题的广泛探讨,主要涉及对企业的经营绩效[3,4] 、盈余质量[5,6] 、融资决策或财务风险[7,8] 、企业有效税负[9] 等方面的影响研究。

审计收费一直是审计市场研究的重要热点之一,其既会影响会计师事务所的独立性,同时也会影响审计质量。近年来,国内外审计市场竞争愈发激烈,审计费用越来越受到理论界、实务界和政府监管部门的关注。现有研究分别从客户属性因素[10,11] 、会计师事务所特征因素[12,13] 、审计契约特征因素[14] 等不同层面探索影响审计收费的各种经济因素。

在企业多元化经营浪潮下,所有者和管理者之间的委托—代理问题逐渐加深[15] ,信息不对称问题越来越严重[16] ,这些因素导致多元化折价现象越来越明显[17] 。作为资本市场重要参与者之一的审计师,其制定的审计定价是否受到企业多元化经营影响及其差异程度如何等问题,似乎还未引起学者的广泛重视。目前探讨客户业务复杂性与审计费用关系的研究中,只分析了客户业务复杂性对会计师事务所承担的审计风险和审计成本的影响,以及其引发的审计费用补偿诉求[18,19] 。同时,客户业务复杂性使用的代理变量大多为子公司的数量[20,21] 、业务部门的数量[10] 、组成公司的行业数量[22] 、应收款项及存货之和的比率[23,24] 、关联方交易[25] 、并购活动[26] 、母子公司间的投资层[27] ,仅少数学者使用企业多元化程度的赫分达尔指数[28] 或熵指数[29] 。然而,企业多元化经营也会引发很多问题,如提高代理成本和信息不对称程度[30] ,现有研究未进一步比较分析非相关多元化经营和相关多元化经营对审计收费产生的影响,因此客户业务复杂性可能无法完全体现企业多元化经营的经济内涵。

已有研究较少系统全面地探讨不同多元化经营战略对审计定价决策的影响及其差异。鉴于此,本文以2010 ~ 2018年我国A股上市公司作为样本进行实证研究,为减少内生性的可能影响,使用自变量滞后一期多元回归模型检验多元化经营战略与审计费用之间的关系。实证结果表明,审计师对多元化经营企业比专业化经营企业收取更多的审计费用,同时审计费用随着多元化程度的提升而增加;非相关多元化企业比相关多元化企业显著支付更多的审计费用,而且与相关多元化企业相比,非相关多元化企业与审计费用的正相关性更强;被国际四大会计师事务所审计的企业,多元化程度越高,被要求支付的审计费用越多。为使主实证结果更具稳健性,在内生性问题的处理上采用固定效应模型和工具变量法、剔除特殊事件发生的年度样本及对研究变量使用不同替代变量。进一步检验中,上交所上市公司平均多元化程度大于深交所上市公司,从平均水平来看支付了更多的审计费用。

本文的贡献主要体现在如下方面:首先,丰富了审计费用影响因素的相关研究。现有研究主要从审计成本、审计风险角度,探讨企业客户财务和业务、会计师事务所以及契约等特征因素对审计收费的影响。本文将多元化经营战略引入我国上市公司审计费用影响因素的研究,进一步拓展了多元化经营战略与审计费用之间关系的探索范围。其次,充实了多元化经营战略的相关研究文献。已有关于多元化经营战略的经济后果研究主要从代理理论和市场势力理论的角度出发,研究其对企业的经营绩效、盈余质量、融资决策或财务风险、企业有效税负等方面的影响,尚未有研究从审计费用的视角探讨多元化经营战略的经济后果。最后,研究不同多元化类型对审计费用的影响,为证监会、发改委、市场监督管理总局的政策制定提供一定参考。

二、理论分析与研究假设

(一)多元化经营企业、专业化经营企业与审计费用

根据美国审计准则公报第99号(SAS 99),组织或业务结构的复杂性是增加财报风险的机会因素。在审计费用决定因素中,来自审计客户属性的变量——企业业务复杂性程度越高,代表会计师事务所完成审计任务所需投入的时间越长,且承担的审计风险越高[19] 。企业业务复杂性研究中使用的代理变量大多为子公司的数量[31,32] 、业务部门的数量[10] 、企业涉及的行业数量[33] 、应收款项及存货之和的比率[23,34] 、企业规模[35] 、关联方交易[31,32,36] 、并购活动[22,26] 、母子公司间的投资层[27] 。另有部分研究使用企业多元化程度的赫分达尔指数[37] 或熵指数[29] 来衡量企业业务复杂性。然而,企业多元化经营将同时增加代理成本和信息不对称[30] ,即使是企业业务复杂性也无法完全体现企业多元化经营的全部经济内涵。随着企业业务复杂性增加,为完成必要的审计任务的耗费也随之增加。由此推知,相对于单一经营业务企业,会计师事务所在核查相当规模的多元化经营企业的各项经济业务时,必然耗费更多人力、物力和时间等资源,要求的审计费用自然更高。

此外,从代理理论的角度看,企业多元化经营导致组织结构变得复杂,增加经营的不确定性、沟通成本和部门间的协调成本,加剧股东与管理层间的信息不对称[38,39] ,从而增加代理成本。当所有权与管理权分离时,管理层为其职业发展考虑,经常通过实施多元化战略来规避经营风险,并获得更多的权利和更高的薪酬,从而加重代理问题[40] 。为了减少代理成本或缓解代理问题,部分研究发现,多元化经营的客户对更高质量的审计师有较高的需求[41] 。基于声誉保护假设,高质量的审计师在接受多元化的客户时,会比照常规标准履行更多的审计程序,使审计失败的可能性得以不随客户业务多样化而上升[28] ,由此将要求收取更高的审计费用。此外,Dunn和 Nathan[30] 认为,多元化企业业务范围跨度较大,内部交易更为隐蔽和复杂,外部分析技术往往会趋于无效,进一步增加了外部投资者与内部管理者之间的信息不对称,会计师事务所面临的审计风险更大,要求的溢价风险损失补偿更高。

综上所述,本文提出假设1:

假设1:在其他因素不变的情况下,多元化经营企业比专业化经营企业将支付更多的审计费用。

(二)企业多元化程度与审计费用

多元化经营企业比专业化经营企业面临的状况更为复杂,因此更容易产生主营业务部门经理与其他业务部门经理之间的内部信息不对称[39] 。实施多元化经营的业务交易更为隐蔽和复杂,外部分析师更难以对多个经营领域进行综合评价,容易使分析出现误差,增加外部信息不对称的问题[42] 。Habib等[43] 研究发现,当企业越趋多元化经营时,信息不对称程度就越严重。此外,Hadlock等[44] 主张,专业化经营企业的财务报表所含信息量要高于多元化经营企业,企业多元化程度与信息不对称程度正相关。多元化程度越高,企业经营和信息越复杂,信息不对称程度越严重,会计师事务所面临越大的审计风险,要求被审计单位支付越高的审计费用[41] 。

由于管理层在开展多元化经营时大多需要保留较多的自由现金流,可以从中谋取更多收益,进而提高了企业在多元化经营项目上的舞弊风险并加剧了代理问题[45] 。为了缓解代理冲突,企业所有者将会考虑聘任较高素质的注册会计师或鼓励注册会计师投入较多的资源进行审计,因此多元化经营企业支付的审计费用更多[46] 。由此可知,当企业多元化程度越高时,代理冲突越严重,被审计单位支付的审计费用越高。

综上分析,本文提出假设2:

假设2:在其他因素不变的情况下,企业多元化程度与审计费用呈正相关关系。

(三)相关多元化、非相关多元化与审计费用

多元化战略使企业内部复杂度提高,财务分析的准确度不会随着人力资源投入的增加而增加,加剧了外部投资者与内部管理者之间的信息不对称[47] ,致使会计师事务所面临更大的审计风险,由此要求更高的溢价补偿风险损失。同时,在所有权与管理权分离的情况下,存在代理问题,为减少代理成本,多元化程度越高的客户越要求高质量的审计服务[41] 。

实施非相关多元化战略的企业主要希望通過内部不相关产品各部门之间的金融经济创造价值[48] 。与外部观察员和投资者相比,这类企业集团的最高管理层掌握了与部门实际业绩和未来前景有关的更完整和可靠的信息[49] ,信息不对称程度越高,外部观察员和投资者对集团内部信息的获取越困难,越难对此类企业内部资本市场进行外部监控[50] ,演变成金融欺诈的可能性越大[51] ,从而增加欺诈性报告风险[52] 。相反,相关多元化的企业比较关心开发流程和技术创新,致力于各项活动和竞争能力的有效共享[48,53] ,从而建立更紧密的相互依赖关系[53] ,创建一个对等监控系统,降低欺诈性报告风险[54] 。随着多元化程度的增加,相对于相关多元化企业,非相关多元化企业面临更大的欺诈性报告风险[29] 。此时,会计师事务所承担了更大的审计风险,自然会要求被审计单位支付更高的审计费用[41] 。

综上分析,本文提出假设3、假设4:

假设3:在其他因素不变的情况下,非相关多元化企业比相关多元化企业要支付更多的审计费用。

假设4:在其他因素不变的情况下,与相关多元化程度相比,非相关多元化程度与企业审计费用的正相关性更强。

(四)国际四大会计师事务所与审计费用

国际四大会计师事务所为行业里的领军企业,其审计定价要高于其他会计师事务所,该定价是基于国际四大会计师事务所具有的良好国际服务声誉,一旦出现审计失败,将会给其带来严重的后果,所以一般情况下,国际四大会计师事务所提供的审计服务质量较高。过去学者已证实会计师事务所规模与审计质量呈正相关关系,国际四大会计师事务所是优质大规模会计师事务所的代表,因此其收费也较高。有关代理理论的文献表明,业务多样化增加了运营不确定性和经理工作复杂性,从而增加了股东和管理层之间的信息不对称[38,39] 。基于代理理论,雇用国际四大会计师事务所的审计师的多元化经营企业可以减少管理层和外部投资者之间的信息不对称,为了应对多元化经营企业的审计风险,国际四大会计师事务所将收取更高的审计费用[41] 。此时,多元化程度越高的企业,为缓解所有权与管理权分离引起的代理问题,也更愿意聘任高质量的国际四大会计事务所的审计师。

由此分析,本文提出假设5:

假设5:在其他因素不变的情况下,国际四大会计师事务所更容易对多元化程度较高企业提高审计收费。

三、研究设计

(一)研究样本

考虑到2008年全球金融风暴引起的经济断层,并配合自变量滞后一期的数据处理需求,本文以2010 ~ 2018年我国A股市场的上市公司作为初始样本,并剔除以下样本:①金融与保险行业的上市公司;②ST企业;③某一年中缺少审计费用以及其他相关变量数据的企业;④九年均不实施多元化经营战略的专业化经营企业。最后共得到987家上市公司,计8883个公司-年份样本观察值。研究中使用的数据来自WIND及CSMAR数据库。

(二)变量定义

1. 被解释变量:审计费用。审计费用乃审计师在为企业提供审计服务之后向企业收取的费用。为了平滑数据,使预测结果更接近于实际情况,消除数据中存在的异方差问题,本文对各企业每年的审计费用取自然对数(LnFees)。

2. 解释变量。

(1)多元化经营类型(虚拟变量)。①多元化经营(DIV):企业有多个行业收入来源属于多元化经营,取值为1,根据2017年国民经济行业分类及代码(GB/T 4754—2017),确立收入来自多个不同属大类为多元化经营;反之,单一行业收入来源的企业归为专业化经营,取值为0。②非相关多元化经营(UDC):由于多元化经营企业收入同时包含来自相同行业集的收入及不同行业集的收入,为了便于区分,当相关多元化熵指数为0时定义为非相关多元化经营,取值为1;反之,将非相关多元化熵指数为0的企业归类为相关多元化经营,取值为0。

(3)多元化程度与会计师事务所类型的交叉项(DT[×]Big4)。其中,进行审计的会计师事务所为国际四大时Big4取值为1,否则为0。

3. 控制变量。根据国内外相关文献,审计费用可能受被审计企业的规模、业务复杂度、长期偿债能力、盈利能力、公司治理、股权性质以及审计意见类型影响[57-59] ,另考虑避免受到跨年度和跨行业的影响,本文将被审计企业规模(LnAssets)、企业业务复杂度(IRA)、企业长期偿债能力(LEV)、企业盈利能力(ROE)、公司治理(Dual)、股权性质(Nature)、审计意见类型(Type)、行业效应(Ind)、年度效应(Year)作为控制变量。相关变量描述如表1所示。

(三)模型设计

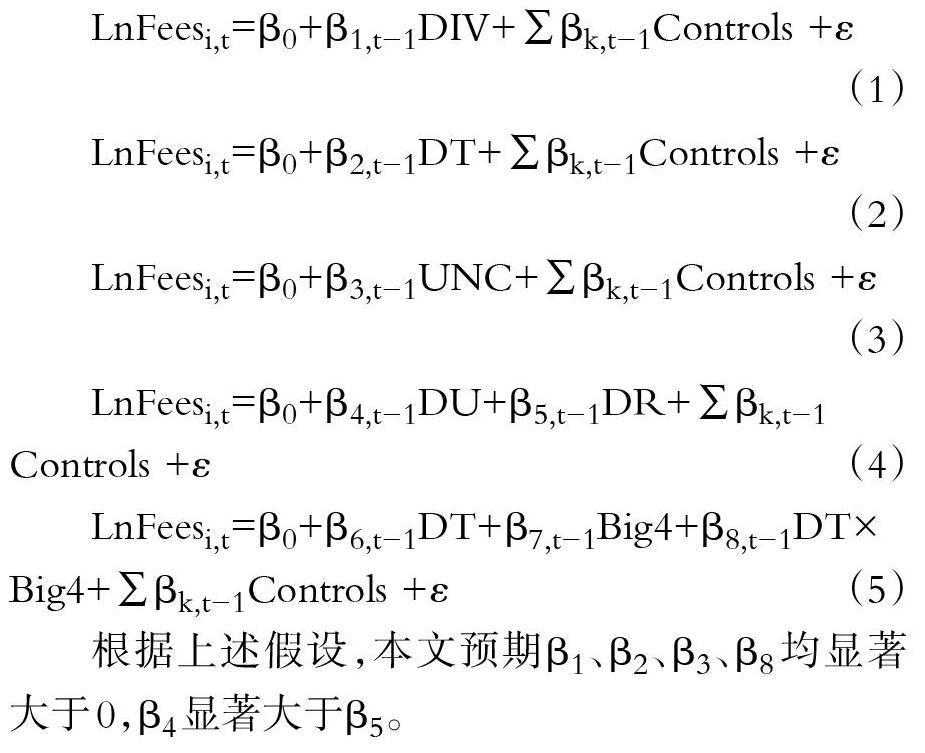

为验证前述假设,借鉴Simunic[18] 基本审计定价模型,另为减少可能内生性产生的影响,以下五个检验模型中的自变量滞后一期(t-1)处理。

四、实证结果分析

(一)描述性统计和相关性分析

表2为相关变量的描述性统计。其中,被解释变量审计费用(LnFees)的标准差为0.7386,说明不同企业之间支付的审计费用存在一定程度的差异;平均值大于中位数,表示少数企业审计费用较平均值高。由总体熵指数(DT)最小值为0可知,部分企业为专业化经营;中位数大于平均值,显示多数企业实施了多元化经营战略。样本企业中非相关多元化熵指数(DU)中位数为0.5551,对比相关多元化熵指数(DR)中位数0.1075,说明企业实施多元化经营战略时多数明显采用的是跨行业经营模式。由多元化经营(DIV)的中位数大于平均值可知,绝大多数企业属于多元化经营。是否由国际四大会计师事务所审计(Big4)的平均值为0.0640,表明由国际四大会计师事务所审计的A股上市公司占比不高。

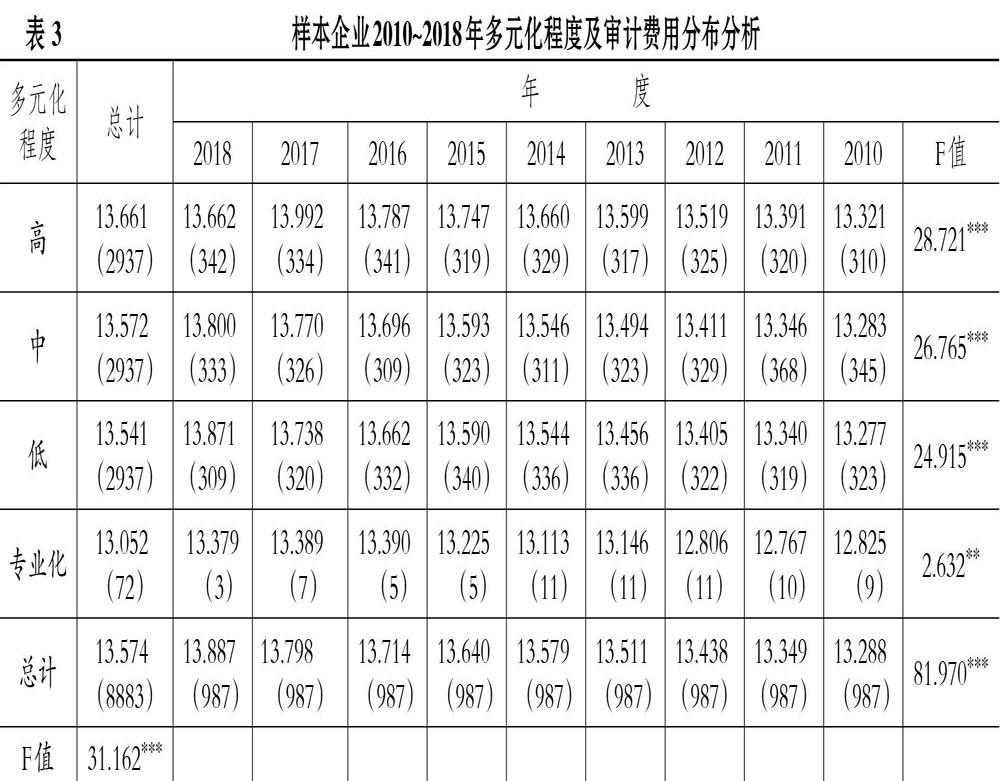

为了解样本企业多元化程度及审计费用的分布状况,首先本文依据总体熵指数(DT)数值大小将多元化程度分成高、中、低及专业化等四类等级。由表3可知,不同多元化程度企业间的审计费用在1%水平上存在显著差异,且随着多元化程度增加而增加,说明多元化程度与审计费用显著相关。其次,不同年度不同多元化程度下的审计费用至少也在5%水平上呈现显著差异,表示不同年度審计费用差异明显。最后,高度和中度多元化的样本观察值稳中带升,低度专业化的样本观察值呈下降趋势,说明企业实施多元化经营战略已渐成常态。

主要变量的相关性系数如表4所示,PERSON适用于正态分布样本检验,SPEARMAN适用于非正态分布样本检验,两种方法的检验结果一致。其中约80%的自变量与被解释变量显著相关,但普遍小于0.4,同时自变量的VIF都小于1.7,显示自变量间不存在明显多重共线性问题。多元化经营(DIV)、多元化程度总体熵指数(DT)、非相关多元化经营(UNC)、多元化程度与国际四大会计师事务所的交叉项(DT×Big4)与审计费用(LnFees)至少都在10%水平上显著正相关;非相关多元化熵指数(DU)与审计费用(LnFees)的相关系数为0.056,大于相关多元化熵指数(DR)的0.053。

(二)回归结果分析

由表5回归结果可知,模型(1)中多元化经营(DIV)的系数为0.164在1%水平上显著为正,支持假设1,说明多元化经营企业比专业化经营企业要支付更多的审计费用。模型(2)中总体熵指数(DT)的系数为0.091在1%水平上显著为正,表示多元化经营程度越高的企业被收取的审计费用越高,假设2获得支持,也与Chakrabarty[29] 的研究发现一致。模型(3)中非相关多元化经营(UNC)系数为0.068,且在5%的水平上显著,假设3得证,表明审计师向非相关多元化企业比相关多元化企业收取更多的审计费用。模型(4)中非相关多元化熵指数(DU)和相关多元化熵指数(DR)的系数都在1%的水平上显著为正,分别为0.103和0.062,两者在1%水平上呈现显著差异(t=2.578),假设4成立,说明对比相关多元化企业,非相关多元化企业与审计费用的正相关性更强。从模型(5)发现,总体熵指数与国际四大会计师事务所交叉项(DT[×]Big4)的系数0.155在1%水平上显著,证实国际四大会计师事务所倾向对多元化程度更高的企业收取更高审计费用,假设5得到验证。

控制变量中,企业规模(LnAssets)、企业盈利能力(ROE)、公司治理(Dual)、股权性质(Nature)以及审计意见类型(Type)的系数符号和显著性与预期一致(表1中根据以往研究对控制变量系数符号做了预测)。唯企业业务复杂度(IRA)和企业长期偿债能力(LEV)的符号与预期相反,表示应收账款与存货之和比率、资产负债率可能未必是衡量企业业务复杂性、企业长期偿债能力的最优变量。

(三)稳健性检验

1. 内生性测试。为解决可能存在的内生性问题,本文分别使用固定效应回归和工具变量法对企业多元化经营战略与审计费用之间的关系加以验证。

(1)固定效应回归。为消除不同企业间个体差异产生的影响,使用固定效应回归重新检验模型(1) ~ (5)。表6呈现的各模型检验结果与表5主检验结论完全一致,表明之前研究发现不受所使用的回归模型的影响。

(2)工具变量法。如果总体熵指数(DT)是内生变量,则估计结果可能会有偏误或遗漏变量,因而借鉴孟丁[60] 的方法,将股权制衡度(STRATIO)作为工具变量,当股权制衡度越高时,大股东越难以通过多元化经营谋取个人私利。从表7得知,第一阶段总体熵指数(DT)与股权制衡度(STRATIO)显著负相关(P<0.01),表示企业股权制衡度越差,大股东越容易在多元化经营过程中谋取个人利益。第二阶段加入工具变量的总体熵指数(Instrumented DT)和其与国际四大会计师事务所的交叉项(Instrumented DT[×]Big4)都与审计费用显著正相关关系(P<0.01),此结果与表5主检验结论一致。

2. 剔除2010年和2015年样本数据。2010年为了推动我国会计师事务所做大做强,各省级财政、工商行政部门积极响应《国务院办公厅转发财政部关于加快发展我国注册会计师行业若干意见的通知》(国办发[2009]56号),致力于推动中大型会计师事务所全面采用特殊普通合伙组织形式,导致转制的会计师事务所需要花费精力完善公司治理、健全管理制度并总结经验,促使审计师的法律责任增大,进而加大审计风险,影响审计收费。此外,我国股市在2015年出现A股史上最大的停牌潮,两市停牌股票占比超40%,可能使得當年的样本出现异常。因此,剔除2010年和2015年的数据后重新对所有模型进行回归分析。从表8可知,其结果完全与表5主检验结论一致,表示之前的研究发现不受2010年和2015年特殊事件影响。

3. 对多元化程度及非相关多元化类型使用不同替代变量。改用赫芬达尔指数(H)衡量多元化程度,重新检验假设2和假设5。此外,原始数据将相关多元化熵指数为0时定义为非相关多元化经营,非相关多元化熵指数为0时归类为相关多元化经营,如此样本数从8883大幅减少至3409。为避免大幅减少样本数使样本失去代表性,增加一条样本筛选标准,剔除非相关多元化熵指数与相关多元化熵指数两者之差额比0大或比0小的各自邻近15%样本。得到的样本中,若前者大于后者属于非相关多元化经营,反之为相关多元化经营,再重新检验假设3。表9结果显示,模型(2)、模型(3)、模型(5)的回归结果与表5主检验结论一致,表明之前研究发现不受不同替代变量的影响。

五、进一步检验

上交所和深交所在地理位置、交易制度和托管等方面存在一定差异,同时,上交所上市的公司基本上都是大型企业,深交所除大型企业构成的主板市场外,还包括中小板及创业板市场。由此推测,两个大交易所及板块间的上市公司可能采取不同的多元化经营战略,进而影响审计师的审计收费。本文拟进一步分析两大交易所间及板块间是否存在多元化程度和审计费用上的差异。

从表10可知:首先,深交所平均总体熵指数(DT)为0.844,上交所平均总体熵指数为0.874,表明上交所上市公司更倾向于多元化经营,进而显著负担更多审计费用(P<0.01),即使只对比两交易所主板,也得到相同结论。其次,比较深交所不同板块,主板公司审计费用(LnFees)平均值为13.561,数值最高,创业板平均值为13.247,数值最低,审计费用显著与盘股大小有关(P<0.01)。然而,企业多元化程度呈现相反现象,创业板公司平均总体熵指数为0.992,数值最大,积极追求多元化发展;主板公司平均总体熵指数为0.793,数值最小,缺乏追求多元化的动机,不同板块间多元化程度存在显著差异(P<0.01)。

为了更好地考察上交所和深交所两个板块上市公司在多元化程度和审计费用方面的差异,另设虚拟变量SE(当上市公司在上交所挂牌为1,否则为0)。由表11获知,在控制其他变量的情况下,相较深交所上市公司,上交所上市公司多元化程度在1%水平上显著更高,同时在5%水平上也显著支付更多的审计费用,说明两交易所由于存在多元化程度上的差异,促使会计师事务所据此订定不同审计收费政策。

六、结论与启示

本文以2010 ~ 2018年我国A股上市公司为样本,通过实证研究发现,多元化经营企业比专业化经营企业显著负担更多的审计费用,同时多元化经营企业随着多元化程度的提高审计费用显著增加。此外,非相关多元化企业比相关多元化企业显著支付更多的审计费用,且对比相关多元化企业,非相关多元化企业与审计费用的正相关关系更强。国际四大会计师事务所更容易对多元化程度较高的企业收取更多的审计费用。在内生性问题上使用固定效应模型和工具变量法、剔除特殊事件发生的年度样本及使用不同的替代变量等方法后,主实证结果依然稳健不变。进一步检验中发现,上交所上市公司多元化程度大于深交所上市公司,由此负担的审计费用也较高。

本研究拓展了多元化经营战略的经济后果和影响审计费用因素的相关研究,并分别探讨了不同类型的多元化经营及不同规模的会计师事务所产生的不同经济效应,有助于上市公司与会计师事务所更好地理解多元化经营战略对审计定价决策的影响机制,为证监会对实施非常规多元化经营战略的企业加强监管提供决策支持。

【 主 要 参 考 文 献 】

[ 1 ] 邢立全,陈汉文.产品市场竞争、竞争地位与审计收费——基于代理成本与经营风险的双重考量[ J].审计研究,2013(3):50 ~ 58.

[ 2 ] 李佩,张精.我国汽车行业上市公司多元化经营与财务风险——管理层堑壕行为的调节效应[ J].经济论坛,2018(6):111 ~ 116.

[ 3 ] 王颖,刘劭春.多元化经营对农业上市公司绩效影响的实证研究——基于农业产业链视角[ J].上海管理科学,2019(1):107 ~ 112.

[ 4 ] Garrido-Prada P.,M. J. Delgado-Rodriguez,D. Romero-Jordán. Effect of product and geographic diversification on company perfor-mance: Evidence during an economic crisis[ J].European Management Journal,2019(3):269 ~ 286.

[ 5 ] Khanchel I.. Accrual and cash flow anomalies in diversified firms: Impact of segment portfolio management[Z].Department of Research,Ipag Business School Working Paper,2014.

[ 6 ] 孙悦,孔荣.多元化经营与盈余质量关系的研究——基于A 股畜牧业上市公司的经验证据[ J].黑龙江畜牧兽医,2019(8):8 ~ 12.

[ 7 ] Tong Z.. Firm diversification and the value of corporate cash holdings[ J].Journal of Corporate Finance,2011(3):741 ~ 758.

[ 8 ] 梁亚松,钟田丽,胡彦斌.产品多元化战略与融资结构决策: 理论模型与实证检验[ J].管理评论,2016(4):8 ~ 12.

[ 9 ] 胡洁怡.多元化经营对企业有效税负的影响[ J].北方经贸,2017(8):121 ~ 124.

[10] Carcello J. V.,D. R. Hermanson,T. L. Neal,R. A. Riley Jr.. Board characteristics and audit fees[ J].Contemporary Accounting Research,2002(19):365 ~ 384.

[11] 唐斯圆,李丹.上市公司供应链地理距离与审计费用[ J].审计研究,2019(1):72 ~ 80.

[12] Hay,D.,W. R. Knechel,H. Ling. Evidence on the impact of internal control and corporate governance on audit fees[ J].International Journalof Auditing,2008(12):9 ~ 24.

[13] 劉泽海.IPO审计收费影响因素的实证研究——基于我国A股市场2014年和2015年的数据[ J].江苏第二师范学院学报,2018(4):36 ~ 46.

[14] 谢盛纹,陈美芳,王洋洋.年报预约披露推迟与审计契约持续性[ J].证券市场导报,2016(7):11 ~ 19.

[15] Stulz R. M.. Managerial discretion and optimal financing policies[ J].Journal of Financial Economics,1990(1):3 ~ 27.

[16] Nanda V.,M. P. Narayana. Disentangle value: Financing needs firm scope and divestitures[ J].Journal of Financial Intermediation,1999(8):174 ~ 204.

[17] 韩忠雪,朱荣,林王宁.超额控制、董事会构成与公司多元化折价[ J].南开管理评论,2007(1):16 ~ 20.

[18] Simunic Dan A.. The pricing of audit services: Theory and evidence[ J].Journal of Accounting Research,1980(1):161 ~ 190.

[19] Raghunandan K.,D. V. Rama. SOX section 404 material weakness disclosures and audit fees[ J].Auditing: A Journal of Practice &Theory,2006(1):99 ~ 114.

[20] Ferguson A.,D. Stokes. Brand name audit pricing,industry specialization,and leadership premiums post-big 8 and big 6 mergers[ J].Contem-porary Accounting Research,2002(1):77 ~ 110.

[21] 司晓彬,袁建华.我国农业上市公司审计收费影响因素实证研究[ J].商业会计,2019(1):79 ~ 83.

[22] Simunic Dan A.. Auditing,consulting,and auditor independence[ J].Journal of Accounting Research,1984(2):679 ~ 702.

[23] Simon D. T., J. R. Francis. The effects of auditor change on audit fees: Tests of price cutting and price recovery[ J].The AccountingReview,1988(2):255 ~ 269.

[24] 陳峻,杨旭东,张志宏.环境不确定性、企业社会责任与审计收费[ J].审计研究,2016(4):61 ~ 66.

[25] 王进朝,王振德.关联方交易、内部控制质量与审计收费[ J].中国注册会计师,2017(4):33 ~ 38.

[26] Lee Hye Seung(Grace),Xu Li,Heibatollah Sami. Conditional conservatism and audit fees[ J].Accounting Horizons,2015(1):83 ~ 113.

[27] Gul F. A., A. W. Hsu,S. H. Liu. Parent-subsidiary investment layers and audit fees[ J].Journal of Accounting,Auditing & Finance,2018(4):555 ~ 579.

[28] Hung Yu Shun,Yu Chen Cheng. The impact of information complexity on audit failures from corporate fraud: Individual auditor levelanalysis[ J].Asia Pacific Management Review,2018(23):72 ~ 85.

[29] Chakrabarty S.. The influence of unrelated and related diversification on fraudulent reporting[ J].Journal of Business Ethics,2015(4):815 ~ 832.

[30] Dunn K., S. Nathan. The effect of industry diversification on consensus and individual analysts' earnings forecasts[Z].Georgia State UniversityAtlanta GA Unpublished Working Paper,1998.

[31] 马建威,李伟.关联方交易对审计收费的影响研究——基于2007-2010年沪市A股上市公司的经验证据[ J].审计研究,2013(1):79 ~ 86.

[32] 罗勇,蒋素芝.上市公司关联方资产交易与审计费用实证研究[ J].中国注册会计师,2014(4):42 ~ 47.

[33] Low L. C.,P. H. N. Tan,H. C. Koh. The determination of audit fees: An analysis in the Singapore context[ J]. Journal of Business Financeand Accounting,1990(2):285 ~ 295.

[34] 李浩田.审计收费影响因素的实证分析[ J].财经界,2015(7):309 ~ 311.

[35] 邱金平,李薇.股权结构、公司规模与审计费用[ J].财会月刊,2017(7):102 ~ 105.

[36] 连竑彬.中国上市公司财务报表舞弊现状分析及甄别模型[D].厦门:厦门大学,2008.

[37] Chan Philip,Mahmoud Ezzamel,David Gwilliam. Determination of audit fees for quoted UK companies[ J].Journal of Business Finance &Accounting,1993(6):765 ~ 786.

[38] Myerson R. B.. Optimal coordination mechanisms in generalized principal-agent preambles[ J].Journal of Mathematical Economics,1982(1):68 ~ 71.

[39] Harris M.,C. H. Kriebel,A. Raviv. Asymmetric information,incentives and intra firm resource allocation[ J].Management Science,1982(6): 604 ~ 620.

[40] Jensen M. C.,K. J. Murphy. CEO incentives -- It's not how much you pay,but how[ J].Harvard Business Review,1990(3):138 ~ 149.

[41] Liu C. L.,S. M. Lai. Organizational complexity and auditor quality[ J].Corporate Governance: An International Review,2012(4):352 ~ 368.

[42] Bushman R.,Q. Chen,E. Engel,A. Smit. Financial accounting information,organizational complexity,and corporate governance systems[ J].Journal of Accounting & Economics,2004(37):167 ~ 201.

[43] Habib M. A.,D. B. Johnsen,N. Y. Naik. Spinoffs and information[ J].Journal of Financial Intermediation,1997(2):153 ~ 176.

[44] Hadlock C.,M. Ryngaert,S. Thomas. Corporate structure and equity offerings: Are there benefits to diversification?[ J].Journal of Business,2001(74):613 ~ 635.

[45] Jensen M. C.. Agency costs of free cash flow,corporate finance and take-overs[ J].American Economic Review,1986(2):323 ~ 339.

[46] Jensen M. C.,W. Meckling. Theory of the firm:Managerial behavior,agency costs and ownership structure[ J].Journal of Financial Economics,1976(3):305 ~ 360.

[47] Krishnaswami S.,V. Subramaniam. Information asymmetry,valuation,and the corporate spin-off decision[ J]. Journal of Financial Economics,1999(53):73 ~ 112.

[48] Hitt M. A.,R. D. Ireland,R. E. Hoskisson. Strategic management competitiveness and globalization: Concepts and cases[M].IA: South-Western Cengage Learning,2009:N/A.

[49] Chakrabarty S.,D. Whitten. The sidelining of top IT executives in the governance of outsourcing: Antecedents,power struggles,andconsequences[ J].IEEE Transactions on Engineering Management 2011(4):799 ~ 814.

[50] Healy P. M.,K. G. Palepu. Information asymmetry,corporate disclosure,and the capital markets: A review of the empirical disclosure literature[ J].Journal of Accounting and Economics,2001(1-3):405 ~ 440.

[51] Fairfield P. M.,L. Pinkowitz,V. W. Tang. Acquisitions to mask earnings management[Z].Georgetown University Working Paper,2008.

[52] Brush T. H.. Predicted change in operational synergy and post-acquisition performance of acquired businesses[ J].Strategic Management Journal,1996(1):1 ~ 24.

[53] Gupta D.,Y. Gerchak. Quantifying operational synergies in a merger/acquisition[ J].Management Science,2002(4):517 ~ 533.

[54] Zardkoohi A.,L. Bierman D. Panina,S. Chakrabarty. Revisiting a proposed definition of professional service firms[ J].Academy ofManagement Review,2011(1):180 ~ 184.

[55] Jacquemin A. P.,C. H. Berry. Entropy measure of diversification and corporate growth[ J].The Journal of Industrial Economics,1979(4):359 ~ 369.

[56] Krishna Palepu. Diversification strategy,profit performance and the entropy measure[ J].Strategic Management Journal,1985(6):239 ~ 255.

[57] 李海珍.淺析我国上市公司审计费用与相关风险因素的关系[ J].中国证券期货,2013(5):64 ~ 64.

[58] Super S. O.,N. C. Shil. Determinants of audit fee in the manufacturing sector in Nigeria[ J].IUP Journal of Accounting Research & AuditPractices,2019(2):62 ~ 75.

[59] 朱鹏飞,张丹妮,周泽将.企业风险承担会导致审计溢价吗?——基于产权性质和费用粘性视角的拓展性分析[ J].中南财经政法大学学报,2018(6):72 ~ 80.

[60] 孟丁.民营企业多元化经营的影响因素研究[ J].技术经济与管理研究,2012(5):60 ~ 64.