扩张渠道,创新工艺潮宏基:轻奢珠宝新打法博弈存量时代

2020-03-19张天伦

张天伦

一直坚持自营模式以把控品牌形象的潮宏基,如今为了抢夺三四线市场,主动改变打法,加大加盟店扩张力度,其品牌效应也反哺到加盟店的经营中,单店营收已高于同业。加盟门店净增速的提升,给了潮宏基更高的业绩弹性。

作为定位轻奢时尚的珠宝品牌,潮宏基顺应国潮春风,开创性地将“花丝镶嵌”这一非遗工艺应用到K金、钻石等核心产品中,使得古法工艺的传承与创新成为其新生卖点。潮宏基联合国际顶级设计师佐藤大共同设计的花丝糖果系列,在阿里鱼众筹平台上线12小时,销售额便突破200万元,创造了珠宝单款短时间销售纪录。?

中国经济由投资向消费拉动切换之下,大消费类行业不乏牛股聚集。作为其中分支的珠宝业,本应明珠璀璨,事实却是,其“冷冬”已持续数年。2014年起,珠宝业高增速即已不再,2016至2019年的4年间,申万珠宝首饰指数更累计下跌68.61%。

行业低迷中,作为最先登陆A股的珠宝企业,潮宏基(002345)近年在资本市场的表现虽不如其他牛股亮眼,但其近5年的营收复合增速仍接近10%,超过一批头部珠宝企业。

为了更快适应存量博弈市场,潮宏基仍在主动求变?改变商业打法、深耕古法工艺……渠道扩张叠加工艺提升,潮宏基的未来值得期待。

存量时代,Z世代搅局珠宝市场

长期以来,珠宝首饰企业间层级分明。纵观全球品牌,宝诗龙(Boucheron)、蒂芙尼、卡地亚、海瑞·温斯顿(Harry Winston)等海外珠宝商主要面向奢侈珠宝市场,处于行业超一线梯队。而中国品牌多以黄金、银饰等传统产品为主,凭借较高的性价比提供婚嫁、送礼、保值的广泛选择。

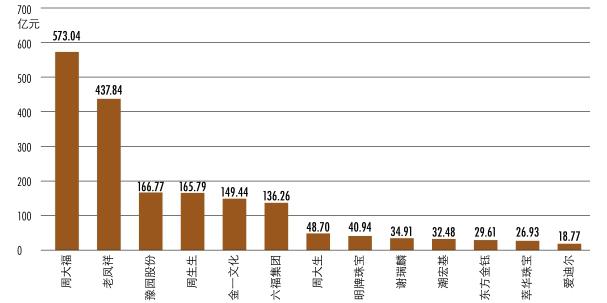

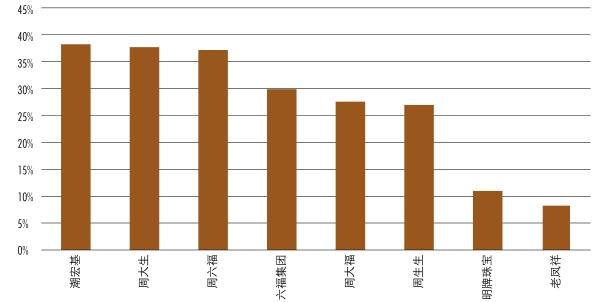

如今A股及H股中,以珠宝首饰类业务为主的中国品牌有13家,单从营业收入看,周大福(01929.HK)、周生生(00116.HK)、六福集团(00590.HK)等港资品牌以及老凤祥(600612)、老庙黄金(豫园股份)等内地老牌珠宝企业遥遥领先。相较之下,周大生(002867)、潮宏基等营收均低于50亿元(图1),位于第二阵营。

相比欧美和香港品牌,内地珠宝品牌的创立时间普遍较晚,除老凤祥(由老凤祥银楼发展沿革而来)外,均成立于1982年后(表1)。而直至2003年,央行停止執行包括黄金制品生产、加工、批发、零售业务在内的26项行政审批项目后,国内珠宝首饰市场才迎来全面开放。包括潮宏基、周六福、周大生在内的一批内地珠宝企业,在此期间跑马圈地,开始进入众人视野。周大福、周生生等港资品牌也加速进入内地一二线城市。

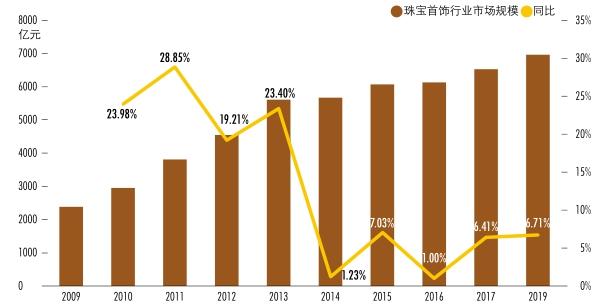

此后,中国珠宝首饰行业顺势迎来十年井喷期。受益于线下渠道的扩张及居民收入的提升,2003至2013年间,金银珠宝类企业零售额由162.7亿元增至2959.3亿元,年复合增速达33.65%。但进入2014年,受金价持续下行、反腐等因素影响,行业增速急转直下,跌至个位数。Euromonitor数据显示,2014至2018年间,中国珠宝首饰行业规模由5674亿元增至6965亿元,累计增幅为22.75%,占全球总规模的30%(图2)。

经过数十年发展,中国珠宝品牌在营收上正不断追赶海外同门。2019年,德勤依据各公司在2018年6月前结束的2017财年的奢侈品营业额公布了《2019年奢侈品全球力量报告》,周大福、老凤祥、周生生等中国珠宝品牌分列第9、15、30名(表2)。海外品牌方面,素有“珠宝界皇后”美誉的蒂芙尼排在18名,而如宝格丽(Bvlgari)、尚美巴黎(Chaumet)、卡地亚、梵克雅宝(Van Cleef&Arpels)、万宝龙(Montblanc)等分属于路威酩轩(LVMH.BSI)、历峰等集团中,单品牌规模也十分有限。

图1:2018年国内珠宝企业营收情况

表1:各珠宝品牌创立时间

图2:中国珠宝首饰行业增长至2014年开始放缓

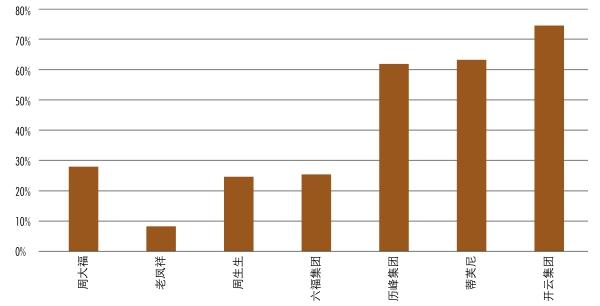

图3:2018财年,中国珠宝企业与世界奢侈品公司毛利率差距较大

不过,在品牌溢价上,中国企业与超一线品牌仍是泾渭分明。以更能反映商品“品牌定位”的销售毛利率比较,周大福、老凤祥等中国珠宝企业与海外顶级奢侈品牌间差异明显(图3)。中短期看,国内品牌难以进入超一线阵营。原因一方面在于,金银过于透明的价格压制了消费者为设计付费的意愿;另一方面,中国企业在产品设计、品牌历史等方面依然与海外企业有较大差距。

相比之下,国内品牌之间的竞争相对胶着。在存量竞争环境下,行业集中度向品牌力更强的头部企业偏移的案例并不少见,但自2013年以来,从国内珠宝行业集中度(Concentration Ratio)看,前五大企业(CR5)的规模却不升反降。

新财富结合前瞻产业研究院与公司营收数据测算,2013至2018年间,珠宝行业CR5(周大福、老凤祥、周生生、老庙黄金、六福集团)的市场占有率由26.80%下滑至21.25%。再结合各大珠宝企业近5年的营业收入复合增长数据可见,除老凤祥外,CR5中其余4家企业的营收复合增速均有着不同程度的下滑,而如周大生、潮宏基等追赶者依然在存量洗牌期保持着稳定的增长(表3)。

年轻一代新消费观念的形成,以及头部企业想要抢占它们所处的中端市场存在诸多顾虑,或是周大福等头部企业难以在存量时代攻城略地的重要因素。

世界黄金协会的调查显示,中国Z世代(1995-2009年出生人群)对黄金饰品的情感联系并不强烈,18-24岁群体中愿意买金饰犒劳自己的比例为50%,而在55-65岁群体中,这一比例高达86%。2018年,中国Z世代购买过黄金饰品的比例仅为18%,甚至低于全球26%的水平。年轻一代对黄金保值型珠宝的需求明显下降,消费偏好逐渐转向以高端时尚为特点的钻石、K金等品类,客观上促进了潮宏基所定位的时尚珠宝类企业的需求增长。

表2:2019年奢侈品全球力量排名

表3:珠宝企业近年来营收增速

随着新兴消费群体经济实力逐步增强,自我犒赏型消费料将增多。而相较婚嫁、保值等需求,自我犒赏以及送礼的频率也会增加,这将给时尚珠宝类企业带来更高的预期。据贝恩咨询数据,2018年国内黄金饰品需求占比为47%,K金及钻石类饰品比例仅为20%,相较之下,国际市场中同类比例分别为40%、48%,提升空间明顯。另外,Z世代的人群多是独生子女,住房拥有率高达70%,较低房贷压力下,购买力也会相应提高。这意味着,对潮宏基这样位于第二阵营的时尚珠宝商而言,即使身处于存量时代,依然不乏成长空间。

与此同时,经过多年发展,各珠宝品牌的目标客户群体较为固定,不易被争夺。在高端品类中占据优势的头部企业想要降维打击,首先需要考虑主品牌利益,若主品牌定价过于杂乱,品牌力无疑会受到影响,因此,在时尚珠宝类产品中,头部企业的定价往往要高于第二阵营企业(表4)。

在此情况下,头部企业往往通过自创子品牌的模式,入局中端及轻奢市场,以抹平定价劣势。如周大福近年来相继创立了自有钻石品牌T Mark、潮流平价品牌MONOLOGUE、轻奢蜜恋珠宝品牌Soinlove等,以丰富K金、钻石类时尚珠宝产品矩阵。

但相较潮宏基等以时尚珠宝为主业的企业而言,头部企业的子品牌起步时间更晚,品牌优势并不明显。另外,主品牌与子品牌间若联系过于紧密,或会使消费者在购置时产生心理落差,不利于子品牌发展。因此,头部企业在下沉过程中,并不容易将其本身的品牌价值向下赋能。

可以说,消费者偏好更迭之下错综复杂的竞争格局,为潮宏基在内的第二阵营的珠宝首饰企业带来了机遇。

收购扰动业绩的风险逐步释放

潮宏基成立于1996年,总部位于广东汕头。其创始人廖创宾,作为潮汕的创一代,1989年入行,1996年创业。在30年的从业中,亲历了本土珠宝行业走向繁荣的全过程。

在廖创宾的带领下,潮宏基不甘流俗,一直试图做一个进取的珠宝厂商。2000年起,潮宏基确立“设计领先”的品牌定位,组建自有设计团队,以挣脱国内珠宝首饰产品的同质化竞争格局,并迅速在市场站稳脚跟。

2010年1月28日,潮宏基在深交所挂牌,成为首家登陆A股的珠宝企业。此后,其表现颇为亮眼,2010年至2013年间,营业收入由8.3亿元激增至20.74亿元。

2012年,资本市场并购扩张潮起,珠宝行业存量竞争压力下,追赶者们试图通过并购实现规模增长。潮宏基也谋划通过资本运作实现品牌联动和快速发展。为此,其开始布局两项收购。

其一,是收购时尚女包品牌“FION菲安妮”,打造珠宝和女包为核心的多品牌平台。

当年12月,潮宏基通过全资子公司潮宏基国际有限公司(简称“潮宏基国际”),以5.17亿元的代价受让Hunters Worldwide Group Limited(简称“Hunters”)持有的通利(亚太)有限公司(简称“通利亚太”)22%的股权和卓凌科技融资有限公司(简称“卓凌融资”)持有的卓凌科技控股有限公司(简称“卓凌控股”)64.3%的股权,从而间接持有菲安妮36.89%的股份。在此之前,潮宏基全资子公司汕头市潮宏基贸易有限公司、广州市豪利森商贸有限公司已分别持有菲安妮0.2%、0.18%的股权,因此公司间接持有菲安妮股权共37.27%。

2014年2月,为了全面收购菲安妮,潮宏基国际与Hunters、卓凌融资、通利亚太签订《股权置换协议》,潮宏基国际与卓凌融资以各自持有的卓凌控股股份为对价,认购通利亚太增发股份。通利亚太拆分及增发股份完成后,潮宏基间接持有菲安妮股份不变,通利亚太更名为“FION LIMITED”(图4)。

股权置换完毕,潮宏基于次月便通过潮宏基国际,以7.01亿元的转让对价受让Hunters持有的菲安妮50.28%股权,紧接着于同年6月以1.78亿元的转让对价受让卓凌融资持有的菲安妮12.69%股权。至此,潮宏基共计耗资13.96亿元获得菲安妮100%的股权。

表4:主要珠宝企业产品线分布

图4:股权置换完成后各方持有菲安妮股权比例情况

其二,是收购美容美体SPA连锁企业上海思妍丽实业股份有限公司(简称“思妍丽”),试图继续拓展“她经济”市场。公告显示,思妍丽在全国40多个城市拥有逾百家门店和超过10万名会员,并建设了BIOYAYA自有品牌,在国内主要城市开设7家医疗美容机构。

2016年12月,潮宏基与汕头市潮鸿基投资有限公司(简称“潮鸿基投资”)签订了《股权转让合同》,受让其全资子公司汕头市琢胜投资有限公司(简称“琢胜投资”)100%的股权,交易价格为6000万元。琢胜投资持有思妍丽26%股权,为其第二大股东。

2018年3月30日,潮宏基继续推进收购思妍丽事项,并于同年10月公布收购草案,拟以发行股份及支付现金的方式购买思妍丽74%的股份,总计收购价格为13.37亿元。其中,潮宏基以支付现金的方式购买潮尚精创、中兵金正、复轩时尚、周德奋持有的思妍丽40.36%的股份,以发行股份的方式购买潮尚精创、复轩时尚、横琴翰飞、渣打直投、渣打毛里求斯持有的思妍丽33.64%的股份。

此时,投资机构安博凯(Hawk Investment Limited)与潮宏基进行接洽,愿承接潮宏基原拟收购的潮尚精创、复轩时尚、周德奮持有的思妍丽股份。最终,安博凯以现金购买三者分别持有的思妍丽5.07%、5.88%、11.76%股份,潮宏基也撤回了重组申请文件。

两项收购中,达成的对菲安妮的收购,尽管初期带来了潮宏基利润的增长,但隐忧此后显现。

潮宏基收购菲安妮的初衷,在于看好中国“她经济”的崛起趋势,而菲安妮“轻奢”的品牌定位亦与潮宏基珠宝品牌定位相符。潮宏基在2014年年报中表示,其希望通过整合各品牌业务资源,加速推进各业务模块在市场推广、客户资源、渠道拓展及经营管理等方面的全方位协同发展,为公司创造利润增长点的同时,也拓宽了多品牌战略实施空间。

潮宏基收购菲安妮时,正逢女包市场快速发展。根据Euromonitor统计,2010-2014年间,轻奢品牌女包市场份额上升1.1%,营收年复合增长率为21.6%,高于同期奢侈品女包13.3%的年复合增长率。菲安妮亦拥有较高的知名度,据中投证券研究所数据,2011年菲安妮在百货商场的市场占有率达3.12%,而蔻驰(Coach)、沙驰分别为4.47%、3.09%,差距并不明显。

另一方面,菲安妮在2010至2013年间保持着10.46%的年营收复合增速(表5),这也体现在其估值中。据平安证券研究所统计,2014年初国际知名女包品牌的平均PE约为21.65倍,其中蔻驰、Michael Kors的PE分别为14.25、33.3倍,相较之下潮宏基收购菲安妮时所定的PE为12.8倍。

但由于菲安妮发力时间较早,致使其门店主要集中于传统百货卖场中,因此在2015年前后,当大量三四线城市在新型商业广场的建设浪潮中完成新旧商圈的更迭时,菲安妮的业绩开始受到影响。

单以万达广场为例,据万达官网数据,2015至2018年间,万达广场新开业数合计达174家,比2011至2014年时段提升135%,2016年后超80%的万达广场均落地于三线及以下城市,大量消费者开始从传统百货分流而出。

相较之下,2014年是菲安妮门店扩张保持高增速的最后一年,当年净增80家门店,合计门店数达到297家。但此后,菲安妮门店扩张速率几近停滞,未能将门店铺向新商圈。公告显示,2015年至2019年上半年,其门店数量分别为308家、304家、290家、313家以及309家。

而彼时潮宏基珠宝门店以自营为主的发展战略,需要占用较多资金,因此亦无力将更多资源偏向菲安妮。2012年,潮宏基曾通过非公开发行股票的方式募集资金6.72亿元用以扩张珠宝门店,在定增支持下,潮宏基2013至2014年间的门店增速维持在较高水平(表6)。此后,受制于宏观及行业环境变化,潮宏基未再直接融资用于拓展门店,珠宝门店增速有所放缓。

这一背景下,此次收购也为潮宏基带来了2018年的商誉减值。2014年收购菲安妮后,公司按企业合并成本高于应享有的菲安妮净资产公允价值差额确认为商誉11.63亿元。尽管收购菲安妮之时并不存在业绩承诺情况,但按照资产组对2019至2023年现金流及13.05%的税前折现率计算现值确定可收回金额,并与包括商誉在内的可辨认资产组的账面价值进行比较,菲安妮在2018年计提了2.09亿元商誉减值准备金。

受此影响,潮宏基2018年仅实现净利润0.72亿元,同比下滑74.65%。但若剔除商誉减值影响,潮宏基2018年预计能实现净利润约2.81亿元,同比仅下滑1.06%。

如今,随着各大上市公司对并购扩张回归理性,潮宏基也在不断反思。其总裁廖创宾坦陈:“我一直在反思潮宏基在公司运作方面究竟存在哪些问题。”

加速门店下沉速率,三、四线城市消费潜力不容忽视

资本运作受阻,潮宏基开始重审经营思路。“接下来潮宏基将更多聚焦于珠宝行业本身,做一个引领潮流的品牌,并争取成为中国珠宝设计的象征。”廖创宾称。

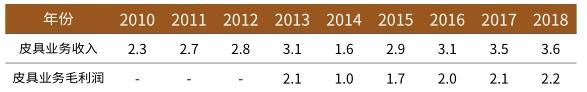

表5:菲安妮业绩情况(单位:亿元)

表6:潮宏基珠宝门店增速及间接融资情况

表7:2018年末主要珠宝企业门店情况

通过加盟模式,加快向三四线城市的布局速率,是潮宏基2018年以来推进的重要经营战略之一。

在过去的高速发展期间,珠宝业内选择以自营模式为主的企业不多,仅有周大福、潮宏基、周生生等寥寥数家(表7)。特别是内地企业,通常会选择加盟代理模式完成渠道扩张。

相较自营,加盟模式占用企业自有资金少,既能释放经营风险,更能快速实现规模扩张。自营模式下,企业需要承担门店销售、场地、装修、员工费用,其管理及销售费用会随着自营店数量的增加呈线性增长趋势。因此,潮宏基的管理、銷售费用要显著高于周大生等企业,这也是潮宏基近年扩张速度显著低于周大生、周六福的原因之一(表8)。

但自营模式的优点在于,统一管理之下,潮宏基能更为有效地传达品牌理念,保护品牌形象,避免串货、夹售私货、诱导消费、乱打折等不规范现象。卡地亚、宝格丽、蒂芙尼等海外品牌均采用自营模式经营内地市场。

在廖创宾看来,自营门店是树立品牌形象至关重要的一环。“经营珠宝品牌如同做东北菜,只能慢炖而不能快炒。在货品选择上,加盟商与潮宏基往往会存在长、短期利益方面的冲突。例如在款式选择上,加盟商更多会出于成本、销售等方面考虑,而自营渠道可以按自身理念去推荐款式。”

但近年来,为了更快抢占三、四线城市市场,潮宏基、周大福等以自营为主的珠宝商纷纷加大了加盟门店的扩张力度。咨询公司麦肯锡在其《2020年中国消费者调查报告》中表示,当前中国消费者行为正在出现分化,中低线城市新生代的购买力明显增强,三四线及以下城市的电子商务支出已显著高于一二线城市,正成为国内奢侈品市场的新增长引擎。而香港地区不稳定的局势,也提升了内地居民在本地购买珠宝首饰的动机。据Wind数据,2019年下半年,内地游客赴港旅游人数仅为1620万人,同比减少40.66%。

除此之外,潮宏基还在调研中发现,不同地区的客户在对于饰品的需求存在较大差异。“不仅是大城市与小城市间,南方与北方的城市同样会存在差异。加盟商会更了解当地顾客的喜爱,并且加盟商需要盈亏自负,因此更能反映顾客的真实需求。2020年,潮宏基加盟门店扩张的目标是150家以上。”廖创宾表示。

这个速度与同行相比并不快。公告显示,2018年至2019年上半年,潮宏基加盟店数量净增加131家。相较之下,同期周大福加盟门店净增加697家,远高于自营门店119家的扩张速度,而其扩张门店主要选择在三线及以下城市,净增加门店达434家。而以加盟为主的周大生、周六福也并未放慢开店速率,在此期间加盟门店分别净增856家、798家。潮宏基控制速度的目的,在于保证扩张质量。

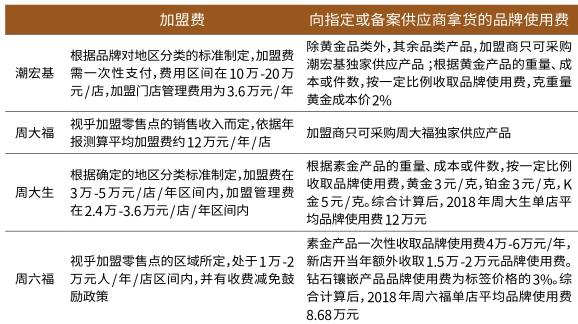

比较各企业加盟政策,也可见潮宏基、周大福等企业的加盟门槛较高,这有助于筛选出更高质量的加盟商,有利于品牌的长远发展(表9)。

而受益于自营模式下潮宏基在品牌形象上的把控,其品牌效应也正反哺到加盟门店的经营中。对比同样以时尚珠宝为主打产品的周大生及周六福,潮宏基加盟门店的单店收入更高,这或许会为潮宏基在后续扩张过程中吸引到更多加盟商的关注(表10)。

另一方面,持续的科技投入也为潮宏基在加盟门店的扩张上提供了便利。2017年7月19日,潮宏基非公开发行股票6030万股,实际募集资金5.81亿元,用于珠宝云平台创新营销项目建设。“新的IT系统已准备上线。过去加盟商下单时需要预付30%的货款,并且45天后才能拿到货品,现在下单一周内能拿到50%的货品。”廖创宾表示,新的IT系统能够更加准确、高效地解决货品的周转问题,破解了珠宝饰品固定生产周期给加盟商造成的困扰。

截至2018年底,此次非公开发行股份所募集资金使用率仅为12.37%。对此廖创宾解释道:“潮宏基在募资时对珠宝云平台创新营销项目建设的预计总投资约为12亿元,但在建设过程中,我们发现美国RITANI系统总体功能与珠宝云平台创新营销项目的基本需求有高度的匹配性,因此开发成本节省很多。”

表8:加盟模式下潮宏基管理费用及销售费用较高

表9:各企业加盟政策一览

表10:潮宏基加盟门店单店收入较高

加盟门店的扩张,或将为潮宏基的未来业绩带来更大的弹性。2018年,潮宏基加盟店单店营收约为171万元,若以2020年增加150家加盟店的增量测算,在公司经营维持稳定的情况下,预计能在2020年带来约2.6亿元的营收增长,对业绩将有显著的拉动效应。但对潮宏基而言,能否在加盟门店扩张的同时实现对门店的精细化经营管理,或是决定其扩张成败的关键。廖创宾表示,未来会增加神秘访客对加盟店的走访以及其他措施,以做好加盟与品牌管理间的平衡。

轻奢当道,古法工艺能否撑起一片天

作为近十年来最让人刮目相看的珠宝企业,潘多拉(Pandora)抓住消费者对轻奢类珠宝饰品的需求,实现了规模与品牌价值的双重提升。这家创立于哥本哈根的珠宝品牌,在2000年推出标志性串饰手链Moments系列,顾客根据自己的喜好自由搭配珠宝饰品,从而进入快速发展期。根据Wind数据,2008至2018年间,潘多拉营业收入由21.46亿元增至239.63亿元,完成超十倍的飞跃。

潘多拉的珠宝饰品并不昂贵,其饰品多以镀18k金、925银、皮革为主要材料,价格区间约在200元至700元间。但是基于合理的价格区间及独特的设计理念,潘多拉在中国迅速风靡。2018年,潘多拉亚太地区营业收入约为50亿元,占其总收入的比重已由2010年的13.4%增至当年的21.1%。2019年一季度,潘多拉中国区的营业额同比增长15%至5.5亿元,成为全球前七大市场里唯一保持正增长的区域。

内地为何迟迟没有诞生“潘多拉”?原因之一在于消费者为设计付费的意愿较弱,企业也较少将精力放在产品设计上,通常以品牌联名方式推出差异化产品。而小部分愿意为设计付费的消费者,海外品牌也能满足其需求。因此,传统珠宝饰品大部分以“原材料价格+手工费”方式定价,价格透明。

图5:主要珠宝企业毛利率情况

表11:珠宝企业在小红书中颇为活跃

但随着珠宝饰品保值性需求的逐渐弱化,设计工艺的重要性逐渐凸显。特别是在各大珠宝企业向三四线城市下沉的趋势下,轻奢类珠宝饰品的价格区间更符合新消费者的需求。六福集团、周生生等企业均针对这类产品打造子品牌,试图通过原创设计+轻奢理念占领市场。

潮宏基自成立以来,便将“推动中国原创设计”作为核心理念,1999年主动出资,与中国宝玉石协会合作举办了第一届“中国珠宝首饰设计大奖赛”。而前期以自营为主、如今控制加盟门店扩张速率,均体现出潮宏基希望将更多精力放在品牌建设,而非规模扩张之上。

研发费用的高投入,可以更好反映潮宏基对设计和工藝方面的重视程度。2019年上半年,潮宏基研发费用占营业总收入比为1.66%,远超行业平均水平。潮宏基表示,消费者对其设计工艺的认可,可体现在复购率上。据其对客户行为分析,潮宏基客户复购率长期在40%以上。

相较海外奢侈品牌主打悠久历史及设计工艺,中国珠宝首饰同样不缺乏历史与工艺底蕴。玉器在中国的历史可以追溯到史前红山文化的玉猪龙时代,明清时期的花丝镶嵌、景泰蓝、金漆镶嵌将传统工艺带至顶峰,“燕京八绝”更是皇家工艺之代表。近年来,国潮春风兴起,并逐渐吹至珠宝行业,兼具宫廷因素及传统工艺的古法饰品也顺势成为国内珠宝企业提升品牌竞争力的重要抓手。潮宏基也于2009年开始启动“花丝镶嵌保护项目”,重拾花丝镶嵌、鎏金、锤鍱等古法工艺,同时研究将古法工艺推至商用,让其焕发新的生命力。2016年,“花丝镶嵌保护项目”获国匠荣耀·手工艺创新盛典推动奖。2019年,潮宏基基于古法工艺已先后发布古法黄金系列、花丝糖果系列产品,受到市场的热捧。

古法工艺的重现,一改黄金在消费者心中的固有印象,体现出新的时尚感,并有望将抬高金银类饰品的利润率。相较素金、素银类饰品透明的定价模式,时尚珠宝的设计费用更高。这使得潮宏基、周大生等时尚珠宝企业的毛利率要高于传统黄金饰品企业(图5)。