上市商业银行流动性风险敞口异质性分析

2020-03-19刘志洋

刘志洋

(东北师范大学 经济与管理学院,长春 130117)

一、引言

商业银行流动性风险敞口过高会影响金融体系的稳定。2008年金融危机证明,流动性风险会引发系统性金融危机。在2008年金融危机中,依赖短期融资市场的商业银行在危机期间均受到高短期融资利率和融资可得性低的困扰,许多银行甚至无法获得滚动短期融资,进而威胁其偿付能力。然而,并不是所有的商业银行在金融危机中都受困于流动性风险。这说明,即使出现系统性金融危机,但由于商业银行之间存在异质性,商业银行的流动性风险敞口是不尽相同的。这就需要测度每家商业银行对金融市场整体流动性风险的风险敞口。

当前,测度商业银行流动性风险指标主要分为两类。第一类使用商业银行资产负债表的数据描述商业银行流动性风险,比如资产流动性或者融资稳定性等指标。第二类主要是关注银行体系整体流动性情况,比如银行间市场利率等。但对整体流动性指标如何影响商业银行个体流动性风险的研究相对较少。流动性风险具有系统性的特征,因此有必要研究不同商业银行对整体流动性风险的敞口,从而达到提前判断风险的目的。

2017年中国共产党十九大报告中指出,“健全货币政策和宏观审慎政策双支柱调控框架”“守住不发生系统性金融风险的底线”。银行体系流动性风险往往会引发系统性金融危机,而货币政策对银行体系流动性也有显著的影响,因此无论从货币政策角度,还是从宏观审慎监管角度,关注流动性风险都是至关重要的。在宏观审慎监管框架中,截面维度主要关注风险的传染性问题。由于金融机构经营具有异质性,因此提前明晰每家商业银行流动性风险敞口状况,有助于监管当局提前判断风险,并针对不同的商业银行采取不同的监管措施,加强风险管理的及时性,进而有助于保证银行体系的稳定。

二、相关文献综述

流动性风险反映了一家商业银行在规定的时间内,使用可得的流动性资产或者现金了结金融交易义务或者增加融资的能力(Drehmann 和 Nikolaou,2013)。当前学术界对使用商业银行资产负债表数据和货币市场数据测度银行体系流动性风险的研究较为丰富。

在使用商业银行资产负债表数据测度银行体系风险的文献中,学者主要关注融资稳定性、资产流动性和资产负债缺口等指标。融资稳定性是稳定债务资金来源的比率。Acharya 等(2011)指出,存款流出或者是无法获得滚动融资意味着流动性损失,因此会造成流动性风险。因此商业银行流动性风险就是以合理的成本获得稳定资金的能力。在学术研究中,学者往往使用短期融资占总融资量的比率,或者存款的利率风险来刻画商业银行流动性风险(Dietrich 等,2014)。对资产流动性风险的刻画主要关注流动性资产的比率。然而Brunnermeier 和 Pedersen(2009)指出,资产流动性水平与金融市场流动性状况有关。当金融市场流动性干涸时,商业银行也无法通过出售流动性资产来获取现金。在测度资产流动性指标中,学者主要使用的指标包括现金比率、流动性资产比率、贷款占总资产比率(Pagratis 和 Stringa,2009)、在中央银行的准备金余额(Acharya 和 Merrouche,2012)、商业银行日度存款准备金(Cocco 等,2009)。此外,学者还使用资产负债缺口来刻画商业银行流动性风险。比如Aikman 等(2011)使用贷款与短期负债之差测度商业银行流动性风险。Pagratis 和 Stringa(2009)使用流动性资产与总负债的比值来测度商业银行流动性风险[1-8]。

第二类对商业银行体系流动性风险的研究主要集中在商业银行整体层面。在银行整体层面测度流动性风险,使用的数据频率较高,但也较为宏观,且往往与系统性流动性风险有关。然而Hong 等(2014)指出,对系统性流动性风险很难定义。根据Kaufman 和 Scott(2003),系统性流动性风险是整个货币市场无法正常运行的可能性。系统性流动性风险在2008年金融危机期间表现非常明显,比如资产支持证券市场无法正常运行(Brunnermeier,2009)、资产支持商业票据市场无法正常运行(Covitz 等,2013)、回购市场无法正常运行(Gorton 和 Metrick,2012)、联邦基金市场无法正常运行(Afonso 等,2011)等[9-14]。

对于银行体系流动性风险的指标主要为银行间市场利率水平。Hong等(2014)使用Euribor或者Libor与国债收益率之差作为银行体系流动性风险的指标[9]。Hui 等(2011)使用银行间市场利率与隔夜指数互换利率之差作为银行体系流动性风险指标[15]。Gorton和 Metrick(2012)使用回购市场折扣率作为银行体系流动性风险指标[13]。Schwarz(2014)使用德国主权债券收益率与德国KFW机构债券收益率之差作为银行体系流动性风险指标,因为两类债券的信用水平相同,都是以政府信誉为担保[16]。

总之,测度银行体系流动性风险,或者是测度单家银行流动性分析的研究非常丰富。然而,使用商业银行资产负债数据存在较多的不足。比如,资产负债表数据无法说明当商业银行面临流动性冲击的融资能力、商业银行之间的资产负债之比之间由于存在异质性而不可比、资产负债表数据不是向前看的、资产负债表各个指标的相互关系难以刻画(Jean-Loup,2017)[17]。此外,商业银行体系整体流动性风险如何影响单家商业银行流动性风险,无论对监管当局还是商业银行高管,都是一个需要思考的问题。虽然Brunnermeier 等(2012)将每家商业银行的流动性风险进行加权得到了整体的流动性风险,但研究整体流动性风险如何影响单家商业银行流动性风险的研究存在不足[18]。本文尝试以中国上市商业银行为研究样本,使用股票交易数据,研究中国商业银行流动性风险敞口,以期为中国实施宏观审慎监管提供参考。

三、研究方法与样本数据

(一)研究方法

本文使用风险因子模型研究商业银行对整体流动性风险的风险敞口,其核心思想是测度商业银行股票交易表现对整体流动性风险的敏感度。Baele 等(2015)对该方法在商业银行研究领域的使用情况进行了完整综述[19]。在表示整体流动性风险因子选择方面,Hess 和 Laisathit(1997)使用三个月联邦机构债券收益率与国债收益率之差[20];Dewenter 和 Hess(1998)使用三个月存款利率与三个月国债收益率之差[21];Schuermann 和 Stiroh(2006)使用商业票据收益率。然而,这些研究均表明,流动性风险不是系统风险因子的有效表示变量[22]。

(1)

(2)

商业银行既可以从整体流动性风险变化中受益,也可能会遭受损失。一方面,在危机期间,金融体系整体流动性恶化会使得银行无法以合理的成本获取所需资金,且政府或者中央银行的流动性救助往往也在危机发生之后。然而,商业银行一旦接受政府的救助,就会造成由于污名效应(Stigma effect)所导致的损失(Ennis 和 Weinberg,2013)[25],存款挤兑也会发生。然而,另一方面,一旦出现系统性流动性危机,商业银行会出现流动性囤积行为(De Haan 和 Van den End,2013)[26]。这一方面是商业银行经营策略的选择(Acharya 等,2012)[27];另一方面也是商业银行的预防性措施(Allen 等,2009)[23]。因此,当金融体系流动性风险增加时,由于各个商业银行对系统性流动性风险的风险敞口存在异质性,各个商业银行的表现也不尽相同。

(二)样本数据

股票市场数据在2008年金融危机爆发后,被大量用来研究商业银行风险,其主要原因是股票市场数据具有前瞻性,表达了市场参与者对银行风险的基本判断。本文研究样本为2016年之前上市的16家上市商业银行,具体包括中国工商银行、中国建设银行、中国银行、中国农业银行、交通银行、中信银行、光大银行、华夏银行、民生银行、兴业银行、浦发银行、平安银行、招商银行、北京银行、宁波银行和南京银行。截止到2016年年末,在选取的16家上市商业银行中,5家国有大型商业银行的资产总额合计占商业银行总资产的比例为50.21%,8家股份制商业银行的资产总额合计占商业银行总资产的比例为21.49%,3家城市商业银行的资产总额合计占商业银行总资产的比例为2.24%,16家上市商业银行的资产总额合计占我国商业银行总资产的比例达到73.94%。无论从资产规模还是商业银行发展历史来看,以本文选取的16家上市商业银行作为研究样本来测算我国银行业系统性风险均具有充分的代表性。

本文使用沪深300指数作为商业银行市场系统风险因子的表示变量。对于表示整体流动性风险的变量选择,根据Christensen 等(2014)[28]、Haq 和 Heaney(2012)[29]以及Hong 和 Wu(2012)[30],本文使用三个月Shibor与三个月AAA级国债收益率之差作为整体流动性风险的表示变量。虽然此差值会包含信用风险成分,但本文认为,虽然中国利率市场化基本完成,由于存款保险制度的建立以及国家声誉资本的注入(张杰,2003)[31],中国商业银行出现挤兑危机的概率极低。这种情况与Schwarz(2014)[16]的研究非常相似,即有国家隐性担保金融机构债务的信用水平与国债基本一致。本文数据来源为wind数据库。

四、实证结果

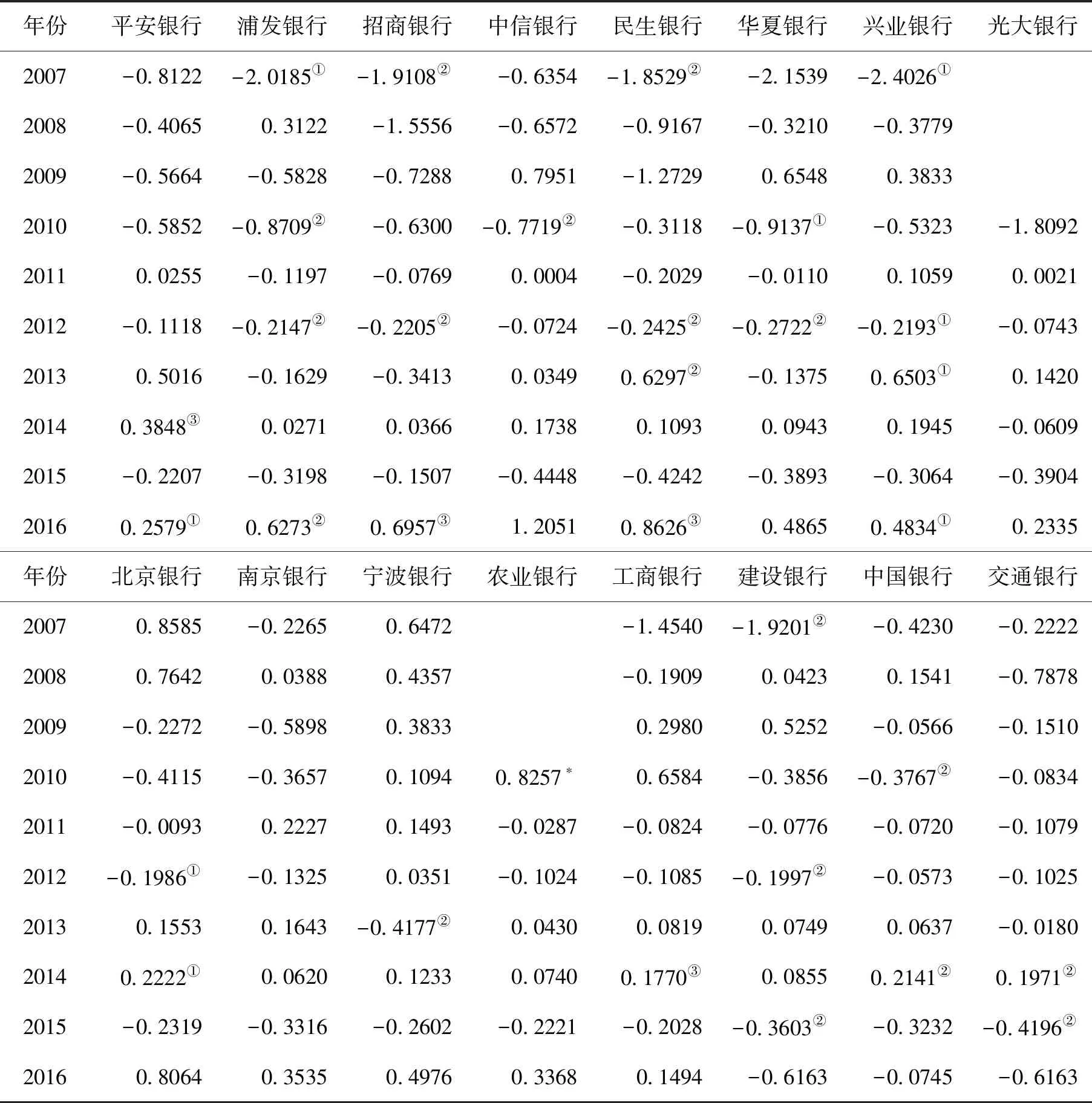

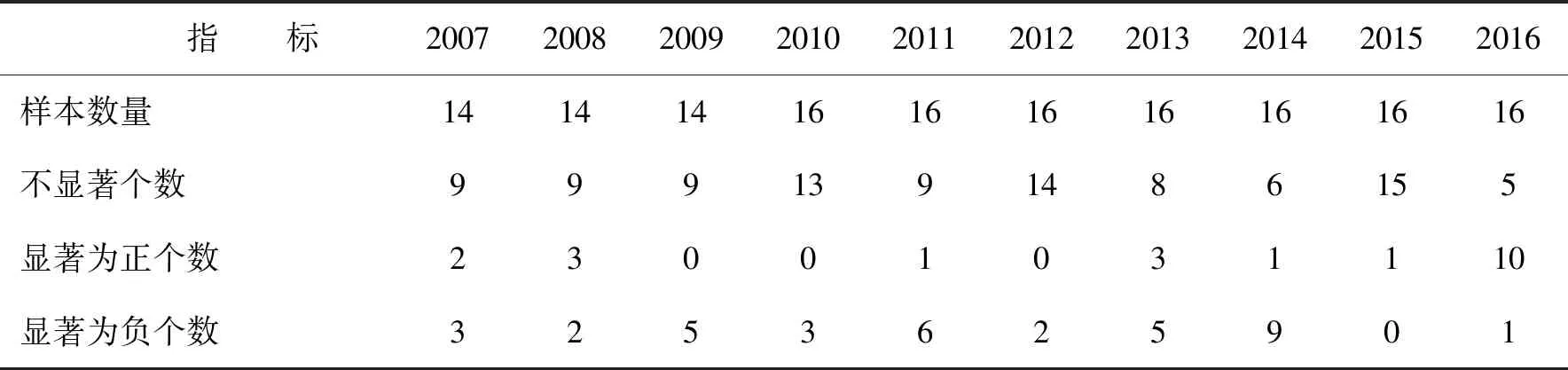

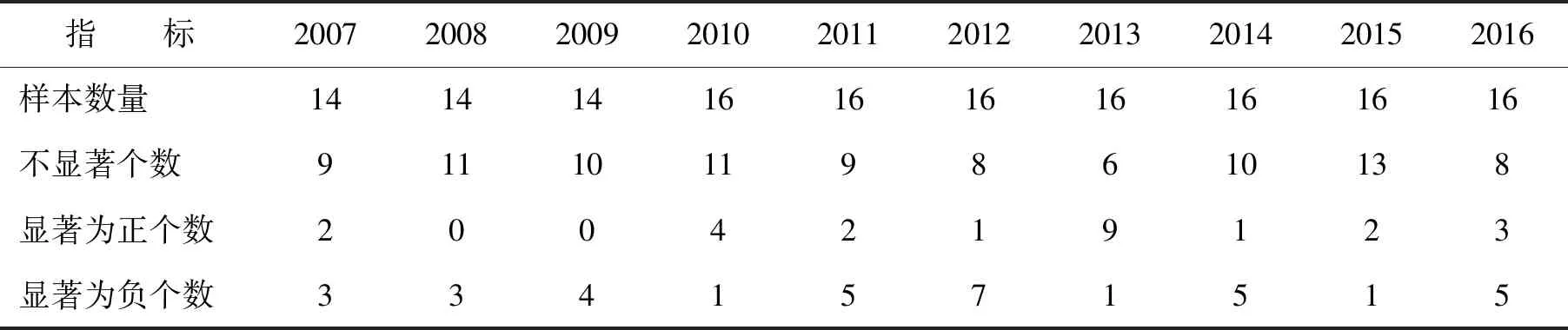

本文以每年为单位,对每家商业银行在每一个年份对(1)式和(2)式进行估计。估计结果见表1和表2。与之前学者研究结论类似,βL的估计结果大都不显著。这说明整体流动性风险不适合作为系统风险因子,这与Schuermann 和 Stiroh(2006)[22]等学者研究的结论基本一致。这说明市场参与者相信,一旦出现系统性银行业流动性冲击,中央银行及政府会积极向市场中注入流动性,因此系统风险因子不应包括整体流动性风险。

ωL表示个体商业银行的风险对整体流动性风险的敏感度,因此具有个体特征。表3为ωL的统计结果。在2007年次贷危机爆发至2008年全球金融危机全面爆发样本中的14家银行中,9家银行对整体流动性风险敞口估计结果不显著,这说明整体上,银行间市场流动性并没有影响商业银行流动性风险。由于在2008年金融危机全面爆发阶段,我国商业银行整体参与国际金融市场程度不高,因此国际金融危机并没有快速传染至我国商业银行体系。虽如此,在金融危机全面爆发后,中国政府积极干预金融市场,货币政策释放大量流动性,全面缓解金融危机的负面影响。在金融危机最为严重的2009年,我国商业银行对中国金融体系整体流动性风险敞口暴露仍旧不显著,且没有正向风险敞口。这说明中国商业银行积极囤积流动性,保证自身偿付能力,降低危机的影响程度。

从2010年到2015年,在此期间,中国政府全力稳增长、调结构,中国经济增长良好,成为世界经济增长的重要力量。在全球其他国家经济增长乏力的时期,中国经济保持了良好发展态势。此外,中国人民银行保持了稳健的货币政策使得中国金融体系流动性没有产生大幅波动,因此中国商业银行整体流动性风险敞口不显著的商业银行较多,且样本内许多家商业银行的流动性风险敞口为负值。虽然中国银行间市场在2013年6月出现了“钱荒”事件,但由于中国人民银行的及时干预,并没有出现流动性危机。然而,在2016年,样本中16家上市商业银行中,有10家商业银行风险敞口为正值,说明商业银行对整体流动性风险非常敏感,一旦出现流动性冲击,商业银行流动性风险就会增加。其原因是在经济增长放缓的背景下,商业银行不良贷款率上升,债务问题、金融市场及新型金融业态的风险逐渐向银行体系传导,国际资本流动与国际金融风险等问题相互叠加,相互影响,流动性风险将以各种方式显现出来。

总体来讲,从估计结果来看,参数ωL不显著情景较多,且即使在2016年ωL估计结果显著的情况下,大量的样本也呈现出同时显著的特征。因此,本文实证结果表明,商业银行的流动性风险具有明显的同质特征。

五、流动性风险敞口的影响因素

表1 ωL估计结果

注:③ 表示99%水平显著;② 表示95%水平显著;① 表示90%水平显著。

z在x变量的选择方面,银行规模(用size表示)是研究银行方面问题的主要考虑因子。Cocco等(2009)对西方商业银行的研究表明,大型商业银行倾向于依赖批发融资市场,因此其流动性风险敞口较高[7]。然而,Bijlsma et al(2014)也指出,由于存在“大而不倒”的预期,公众倾向于向大型商业银行提供资金,尤其是在金融体系动荡时期,因此大型商业银行流动性风险敞口不高[32]。总之,规模因素应该是影响商业银行流动性风险敞口的主要因素之一。在偿付能力风险方面,资本充足率越低的商业银行,其抵御流动性冲击的能力也越低,因此资本充足率水平(用cap表示)应该影响商业银行流动性风险敞口。从融资角度来说,存款是商业银行最稳定的融资来源。受存款保险保护的存款者在流动性危机期间是不会挤兑商业银行的。本文使用存贷比(用ltd表示)和存款占负债比重(用dep表示)表示商业银行存款来源的稳定程度。在信用风险方面,Eisenbach 等(2014)研究表明商业银行不良贷款率与商业银行流动性风险密切相关,因此本文将商业银行不良贷款率(npl)引入Tobit模型[33]。同时,本文使用贷款占资产的总体比重(用Loan表示)表示资产流动性风险。

表2 βL估计结果

注:③ 表示99%水平显著;② 表示95%水平显著;① 表示90%水平显著。

表3 ωL统计特征

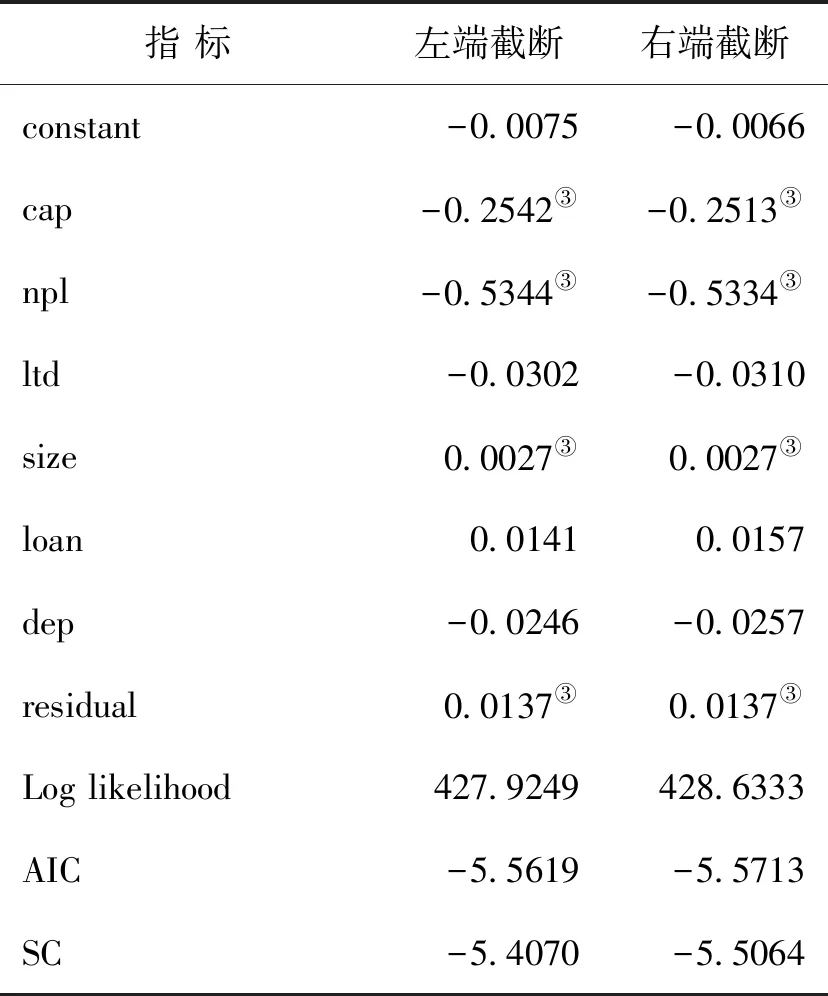

表4 Tobit模型估计结果

注:③ 表示99%水平显著;② 表示95%水平显著;① 表示90%水平显著。

表4为Tobit模型估计结果。从表4可以看出,当商业银行资本充足率越高时,商业银行偿付能力较强,因此商业银行对流动性风险敞口应会下降,即高资本充足率为商业银行提供了吸收流动性冲击的缓冲。从规模因素来看,规模越大的商业银行流动性风险越敏感,这与Cocco等(2009)[7]的结论一致,说明我国大型商业银行倾向于业务的扩张,对流动性的囤积相对不足,这也从侧面说明“大而不倒”的预期还存在于商业银行体系中。与西方学者研究结论不同(Eisenbach 等,2014[33];Iyer 和 Puri,2012[34]),npl系数估计值显著为负,这说明即使中国商业银行体系不良贷款率很高,商业银行流动性风险敞口也非常低。作者认为,此结论符合中国国情,因为西方学者的研究结论是站在存款者对银行资产质量怀疑继而出现挤兑的假设前提下。但是,在中国,中国政府曾多次干预商业银行不良贷款剥离,因此市场参与者认为即使商业银行不良贷款率增长,由于中国政府信用的隐性背书,且中国商业银行资本充足率非常高,因此在商业银行没有出现偿付能力问题的前提下,商业银行也不会出现流动性危机。此外,由于中国没有出现过因为贷款质量和存款人挤兑的银行业危机,因此表示存贷状况的变量(dep、loan和ltd)估计结果都不显著。

六、稳健性检验

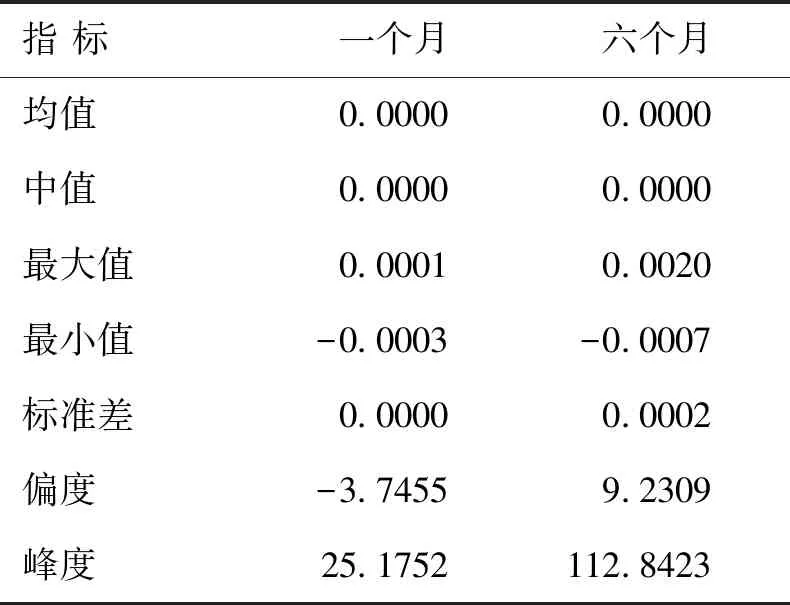

本文将表示整体金融市场流动性状态的指标进行调整,分别使用一个月Shibor与一个月AAA级国债收益率之差、六个月Shibor与六个月AAA级国债收益率之差作为整体流动性风险的表示变量,表5和表6为实证结果。从表5和表6可以看出,结论与之前分析基本一致。值得说明一点,当使用1个月期限数据时,在2013年显著为正值非常多,说明2013年“钱荒”事件对商业银行短期流动性风险的影响还是比较大。从表7可以看出,虽然这两种情况存在一些显著的流动性风险敞口,但数据非常小,几乎都为零。从侧面说明,商业银行对一个月和六个月的流动性风险敞口相对都很低,表现出很强的同质性。

表5 一个月Shibor与一个月AAA级国债收益率之差

表6 六个月Shibor与六个月AAA级国债收益率之差

表7 一个月和六个月ωL的统计特征

注:不显著的回归结果设为零。

七、结论

了解个体商业银行对整体金融市场流动性状况的流动性风险敞口,对稳定商业银行体系具有重要意义。本文使用中国上市商业银行股票市场交易数据,对商业银行的流动性风险敞口进行实证分析。实证结论表明,商业银行流动性风险敞口具有较高的同质性,要么是样本内大多数商业银行不受金融市场流动性状况的影响,要么是出现正向明显多于负向,或者负向明显大于正向的情况。本文认为,出现此同质性的原因在于中国尚未发生过大规模的银行业危机,“大而不倒”的预期广泛存在于市场参与者的预期中,且中国商业银行经营同质性高,资本充足情况良好,这就会使得商业银行流动性风险敞口的影响因素基本趋同,进而导致商业银行流动性风险敞口的特征也具有趋同的趋势。