中国是否拥有原油的国际定价权?

——基于油价间独立性与传导性视角

2020-03-09田洪志

田洪志,姚 峰,李 慧

(1.西北大学经济管理学院,陕西 西安 710127;2.西北大学中国西部经济发展研究院,陕西 西安 710127;3.香川大学经济学部,日本 高松 7608523)

1 引言

随着经济体量的增大、原油需求的增加,中国2017年成为世界第一大原油进口国,所以原油国际定价权问题对于中国具有特殊意义。国际安全层面,李艺和汪寿阳[1]认为中国长期以来一直重视实物商品的进出口贸易,忽略了贸易定价领域的竞争,导致中国在国际贸易定价领域缺乏相应的影响力,蒙受了巨大经济损失。李继尊[2]强调中国石油消费是全球最大的增量,对外依存度持续攀升,石油安全已成为制约中国发展的“达摩克里斯之剑”。经济影响层面,林伯强和牟敦国[3]、魏一鸣等[4]、任若恩和樊茂清[5]、李霜等[6]、谭小芬等[7]研究均发现原油价格波动会给中国经济带来重要影响。基于以上事实,汤珂[8]认为中国应积极争取包括原油在内的大宗商品国际定价权。

欲争取原油国际定价权,应先考察国际原油的定价机制。田利辉和谭德凯[9]发现股票指数通过跨市交易影响期货定价,期货市场通过库存和预期等渠道影响现货定价。所以发展期货市场和加强政府监管,有助于中国应对包括原油在内的大宗商品现货定价的金融化和美国化问题。刘红[10]也发现应发展期货市场提升大宗商品的国际定价权。陶士贵和别勇杰[11]发现美国通过绑定美元与大宗商品,获取大宗商品国际定价权,并建议逐步渗透大宗商品人民币定价与计价结算,同时在大宗商品的供需端搭建产业联盟,大力发展大宗商品期货市场,提升大宗商品的人民币定价权。同样,巴曙松和王柯[12]认为在人民币的国际货币功能拓展(结算货币—计价货币—储备货币)路径上,应借鉴美元模式,掌握大宗商品定价权,以人民币计价为突破口。

在当前全球原油期货价格决定现货价格、依靠期货市场生成原油国际基准价格指标的现实背景下,上海国际能源交易中心于2018 年3 月应运而生,生成了中国国内的原油期货价格(INE)。张大永和姬强[13]利用2018年3月26日至7月31日的数据量化分析了INE与国际基准油价、上证指数与人民币汇率之间的风险溢出关系,发现INE 与WTI、Brent的信息关联密切,中国原油市场处于信息的接收方,国际油价波动信息对中国原油期货市场存在明显的正向冲击,中国原油期货尚未形成独立的价格发现机制。施训鹏等[14]发现INE 指标的每日收益率、日内波动率都显著受到WTI与Brent油价的影响,而反向则不成立。这些结果说明中国原油期货市场在上市初期很大程度上依然受到纽约商业交易所与伦敦洲际交易所原油期货的影响。

与上述结论不同,周颖刚[15]发现:第一,INE 价格指标与WTI、Brent油价高度相关,相关系数达到0.7以上,并且INE的变动已经对WTI与Brent的价格变化产生了显著的正向拉升作用;第二,INE与WTI、Brent期货存在双向溢出效应,市场间信息传递良好;第三,在目前纽约商业交易所、伦敦洲际交易所与上海国际能源交易中心的原油期货交易中,相较于价格上升,任意两个市场的价格下跌,二者间价格相关程度都会加大,反映出中国原油期货市场已与纽约商业交易所、伦敦洲际交易所的原油期货品种深度融合。同样,Yang Chen 等[16]发现INE的收益率与大庆、胜利、阿曼、WTI和Brent原油现货价格的收益率存在均衡关系,并且支持INE期货价格在亚太地区的定价效率。而张奇等[17]在总结日本、俄罗斯、印度等国原油期货市场运营成败的基础上,同样建议中国应首先以争取亚洲原油定价权为发力目标。

可见,前期研究就上海原油期货价格与WTI、Brent油价之间的关系存在不同见解。那么,应该如何科学评价上海原油期货价格与WTI、Brent油价之间的关系?上海国际能源交易中心的成功运营是否意味着中国已经拥有了原油的国际定价权?其研判标准是什么?虽然已有研究也对上述问题进行了探讨,但是多局限于考察期货市场是否处于有利的市场环境、是否位于交易中心的地理位置[14],即使更为广泛意义上还包括该国的政治、军事、经济等实力对该商品定价的影响力,以及本国货币是否是世界基准货币、大宗商品的国内产量、平抑价格波动的储备能力等多重结构性权力等因素[18],定量分析比较少见,使得包括原油在内的大宗商品国际定价权问题的理论建设与实践进程均缓慢滞后。

在秉承先行研究中定性判别因素的基础上,本文的创新点在于开拓理论研究中尚未明确的关键因素进行定量分析,建设性地给出了判断一国是否拥有原油国际定价权的独立性、传导性的客观定量标准。基于科学分析的理念,通过研究WTI、Brent、INE油价之间动态变动的因果关系来验证本文所提出的判别体系是否具有合理性与科学性,最终为中国原油期货价格是否拥有国际定价权给出研究结论。

2 研究思路与分析方法

本文方法上的创新在于通过定量方法来检验国际原油期货价格之间的独立性和传导性,但是常用的格兰杰因果关系检验无法满足这一要求。

2.1 研究思路

根据当前国际原油市场的现状,存在WTI、Brent、INE等不同的原油期货价格指标,这些价格中可能仅有个别油价是国际基准指标。我们研究问题的思路是先通过理论上的逻辑推导,提出国际基准油价应具有独立性与传导性特征,然后再测算这些油价之间的因果关系方向,确认哪些指标符合这些特征。

期货价格的独立性标准,指该期货市场所生成的某一商品价格不受其它期货市场价格的影响,具有价格独立性。在大宗商品市场快速发展的今天,某一期货市场如果可以真实代表本地区该商品的供需情况,反映市场参与者套期保值、短期投机、价格发现等金融性功能,并且以本国货币作为计价货币基本不受国外各种势力的影响而保持汇率稳定,则该价格基本具备了独立性。同理,其它原油期货市场所生成的价格如果也具有这些特征,则也应具有独立性。例如,如果WTI是北美地区的基准油价、Brent是欧洲地区的基准油价,则二者间应相互独立,不应存在因果关系。

期货价格的传导性标准,指该期货市场所生成的某一商品基准价格对非基准期货价格具有影响能力,并成为其它价格指标生成过程中的重要参考。显然,期货价格的传导性是获取原油国际定价权的关键性指标。只有基准价格具备了传导性,成为大宗商品国际贸易的双边或者部分地区的参考基准,才真正实现了从期货合约走向现货交割。需要注意的是,只有基准油价之间才不会产生传导性,但是基准油价可能会受到非基准油价的影响,因为非基准油价生成过程中即受到了基准油价的很大影响,反过来因果关系上也会影响到基准油价。

为了验证上述逻辑正确与否,需要测算原油期货价格之间动态变动的因果关系。实证分析中Granger[19]给出了被广泛应用于时间序列因果分析的非因果性理论构架。假设两个随机变量分别为X、Y,如果X的过去值参与到Y预测时的效果优于仅依赖于Y过去值单独的预测效果时,则可以认为变量X是变量Y的格兰杰原因。虽然该方法在实证分析中获得了广泛应用,但是该方法不能满足本文对于原油期货价格之间因果关系分析的细致要求。首先,因为上海国际能源交易中心运营时间较短,可供分析的样本量有限,本文希望通过一定长度的样本区间可以发现,甚至推导出油价之间短、中、长周期内的变化规律。其次,虽然WTI、Brent与INE的美元价格在数值表现上较为接近,但是本文希望实证分析能够提供任意两个油价之间的因果强度大小。所以,本文选择能够根据有限样本区间揭示变量间长期因果关系、能够描绘出因果关系动态强弱变化的单方向因果测度模型进行测算,以期满足上述要求。

多变量时间序列单方向因果分析方法目前已在国际贸易、对外投资、股票价格指数等诸多问题的研究中获得了成功[20-28],中文相关文献可参见姚峰和史宁中[29]、姚峰和伍业艳[30]、姚峰和 李 瑶[31]、张秀武和姚峰[32]等研究。

2.2 单方向因果测度

为了弥补传统格兰杰因果关系检验方法不能描述变量间因果影响强度大小的问题,测度非平稳时间序列因果关系的强弱,Hosoya[33-34]给出了频谱域、时间域的三个因果测度定义式,成功奠定了单方向因果分析(one-way effect causal analysis)的理论基础。在此基础上,Yao 和Hosoya[28]进一步给出了单方向因果测度的Wald统计量,解决了多变量协整过程单方向因果测度的计算机制问题,确立了运用单方向因果测度分析动态经济系统的全新方法。该方法在检验时间序列间因果关系存在与否的同时,还可以检验单方向因果影响的强度大小,以及频谱域上的具体动态变化特征,将格兰杰因果关系存在与否的单一结论丰富为短期、中期与长期内的历史变化路径,即实现了因果关系测度从点到线的扩展。应用这一方法,可以将格兰杰非因果性检验归结为全测度为零的单方向因果检验的一个特例。

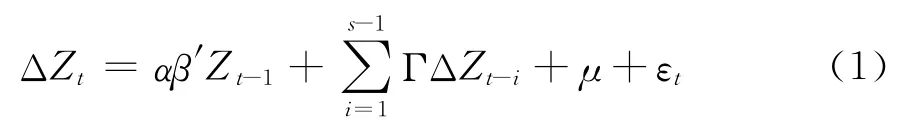

统计分析方法简单概括如下,详情可参考Yao and Hosoya[28]。假设Zt=(Xt,Y t)′代表非平稳时间序列的k维列向量,X t、Y t的维度分别为k1,k2,记k=k1+k2。非平稳时间序列的误差修正模型如下:

式(1)中α、β均为k×r阶满秩矩阵,其中β为协整向量矩阵,Γ为系数矩阵;μ是k维常数向量,εt是k维高斯白噪声向量,其协方差矩阵为Σ。把模型(1)中的参数运用最小二乘法进行估计之后随机误差项的协方差记为为p阶单位矩阵,λ表示频率为模型(1)参数构成的复数值矩阵多项式,其伴随矩阵为,记 Λ(e-iλ)为复平面单位圆{z:|z|<1}内无根的k×k阶矩阵解析函数Λ(z)的边界值,基于模型(1)的频谱响应函数:

模型(1)的谱密度函数最优推定量的矩阵分解形式如下:

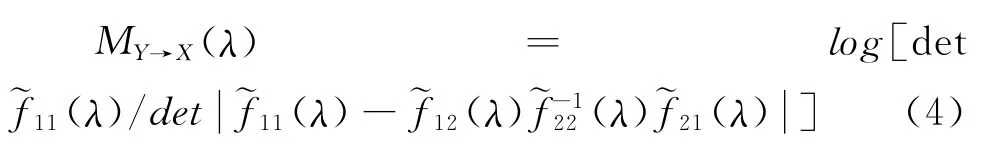

格兰杰非因果的Wald统计量渐近服从自由度为1的χ2分布,具体形式如下:

3 中国是否拥有原油国际定价权?

为了考察中国原油期货价格是否已经拥有了国际定价权,运用单方向因果测度理论,本文将INE、WTI与Brent原油期货价格分别进行两两测算,考察任意两个价格体系之间的变动依赖关系。如果INE原油期货价格变化不是由其余二者的变化引起,则可以认为INE原油期货价格形成了独立的价格发现机制。进一步,如果INE 原油期货价格变化引起了WTI、Brent中一个或者两个价格指标的变化,则说明上海原油期货市场已与世界原油期货市场深度融合,不仅具有反映中国原油市场供给与需求的价格体系,还拥有了传导性。

3.1 指标选取与数据来源

首先,中国原油期货价格本文选取上海国际能源交易中心的INE原油期货价格来表示,即日度的SC0价格指数。因为上海原油期货交易市场以人民币进行计价与结算,所以本文首先利用INE 人民币期货价格直接与WTI、Brent的美元价格进行测算。其次,因为原油属于重要的国际大宗商品,国际油价均采用美元定价,上海原油期货市场的交易主体不可能不顾及美元汇率因素,而实证研究Mensah等[35]、Kumar[36]表明2008年金融危机之后,特别是2014年国际油价大幅下跌之后,美元汇率与国际油价出现非线性关系等新特征。为了考虑这些因素的影响,我们利用人民币兑美元汇率把INE 人民币期货价格转化为美元价格。模型中变量定义如下:INER t表示INE 的日频率人民币价格,INEU t表示INE的日频率美元价格。WTI t代表纽约商业交易所WTI原油期货在样本区间内的日频价格,Brent t表示伦敦洲际交易所Brent原油期货的日频价格,二者均以美元标价。

中国原油期货的INE人民币价格数据、纽约商业交易所的WTI原油期货价格、伦敦洲际交易所的Brent原油期货价格采集自Wind数据库,人民币兑美元汇率数据来自中国人民银行官方网站的中间价数据。

3.2 数据的基本特征与平稳性检验

为了直观考察INE 与WTI、Brent原油期货价格之间的关系,图1 描绘出三者的时间序列走势。该图显示INE 美元价格与WTI、Brent油价走势基本相同,且从2018年下半年开始与Brent指标关系密切,二者均高于WTI油价指标。依图1 直观理解,可能会得出INE、Brent具有与WTI相同因果关系的谬误。而本文采取的单方向因果测度方法可以克服这些谬误,细致地区分出三者之间的微妙关系。

图1 INE人民币价格、美元价格与WTI、Brent价格曲线

关于各变量的描述性统计参见表1。该表显示INE美元价格均值在人民币兑美元汇率作用下较其余二者稍大,但其标准差在三者中最小,体现出了较好的稳定性。依据时间序列的平稳性表现,单方向因果测度有不同的测度方法,而变量间存在协整关系的前提条件是各序列具备相同的差分平稳过程,所以我们首先对选取序列的水平值与一阶差分后的数据进行平稳性检验。本文采用ADF(Augmented Dickey-Fuller test)方法进行检验,结果列于表2之中,显示本文所选取的变量在水平值下均为非平稳时间序列,而在一阶差分后平稳,表明四列数据均服从I(1)单整过程,满足单方向因果测度的前提条件。

表1 各变量的统计特征

表2 变量的平稳性检验

3.3 INE的独立性与传导性检验

为了考察中国原油期货价格与WTI、Brent二者之间的独立性与传导性,本文将三类油价指标分别进行两两测算,进而分析中国争取原油国际定价权的具体进程。

3.3.1 中国原油期货价格的独立性检验

INE与WTI、Brent的因果作用方向层面。由表3可知,WTI与Brent原油期货价格在单方向因果测度下均显著影响到了INE 的人民币价格、美元价格,即中国原油期货市场的价格生成过程明显受到其余二者的影响,暂不具备独立性。这一结果说明上海原油期货市场的交易者在交易时不仅参考了中国原油市场的供求情况,还关注国际原油市场的整体行情,受到纽约商业交易所与伦敦洲际交易所原油期货价格的影响。同时,这一结果从侧面反映出WTI、Brent原油期货价格均对INE 的人民币价格、美元价格产生了因果影响,符合本文提出的国际基准油价应具有传导性的特征。

下一步来验证WTI和Brent之间的独立性。表3 最后两行的实证结果显示接受原假设,即WTI、Brent价格不存在单方向因果关系,均未引起对方的变化,相互独立,佐证了本文所提出独立性标准的科学性与合理性。近年来,随着页岩油革命、美国成为世界第一大产油国、中国成为世界第一大原油进口国等新变化的发生,国际原油市场格局发生了巨大变化,但是,纽约商业交易所与伦敦洲际交易所凭借其成熟的金融市场、国际原油用美元定价等有利条件,牢牢地掌握着世界原油定价权,并且对中国新兴的原油期货市场产生了影响作用。该结论与张大永和姬强[1]、施训鹏等[2]先前的研究结论一致,符合现实情况。

INE与WTI、Brent的因果作用强度层面。借助于单方向因果测度模型的先进性,表3的新发现在于,INE原油期货人民币价格受到二者的因果影响强度分别仅为0.0169、0.0199,非常微弱。而WTI、Brent油价对INE 美元价格的因果强度分别是人民币价格体系下的9.97 倍、47.3倍。即使这些倍数内包含了美元兑人民币汇率因素,考虑本文样本区间内美元兑人民币汇率的均值为6.7140,剔除掉汇率因素后WTI、Brent对INE 美元价格场景较人民币价格场景依然大于1,反向说明INE 原油期货采用人民币计价可以有效降低来自WTI、Brent美元价格的影响力。这一发现证明上海原油期货市场采用人民币计价非常有利于中国摆脱WTI、Brent美元价格的传导性、有利于增强中国形成独立的价格形成机制,是中国争取大宗商品国际定价权策略中应坚持的重要原则。所以,下一步中国面临的问题是如何加快推进人民币的国际化进程。

表3 WTI、Brent对INE单方向因果测度、Wald统计量和因果测度置信区间的估计值

3.3.2 中国原油期货价格的传导性检验

表4给出INE 对WTI、Brent的单方向因果全测度、置信区间的计算结果。该表显示4组单方向因果关系中统计量均在1%显著性水平下显著,说明不论是人民币价格还是美元价格,INE 均对WTI、Brent油价产生了显著性影响,具备了传导性。进一步,即使考虑美元兑人民币汇率因素的影响,剔除本文样本区间内美元兑人民币汇率的均值6.7140,INE人民币价格对WTI、Brent油价的传导强度依然分别是美元价格影响强度的1.2717倍和1.8270倍,同样彰显出人民币定价的优势所在。

究其原因,第一,作为世界上最大的发展中国家、第二大经济体、世界第一大原油进口国,中国目前处于工业化与城镇化进程之中,必然消耗大量的原油以支撑经济、社会发展。所以,2018、2019连续两年中国的原油对外依存度均超过70%,巨大的对外原油需求信息会传导给国际原油市场。第二,上海国际能源交易中心运营仅100天时,成交量即已位居世界第三,凸显了其广泛的市场影响力,必然引发海外交易者的密切关注。实际上,到2018年5月底,上海国际能源交易中心已完成23家境外中介机构的备案,来自香港地区,新加坡和美国、英国的境外投资者都已进入上海市场参与交易,国际交易者的持仓占比接近全市场的约5%,到同年8月底,境外中介机构备案数已达到32家,并且国际交易者持仓量已占全市场的15%左右,在2019 年底该数字已达到了56家,市场占比继续上升。这些数字表明境外客户的参与度正在逐渐增加,背后是上海原油期货的吸引力与影响力,使其越来越具有全球性市场的特征。

表4 INE对WTI、Brent单方向因果测度、Wald统计量和因果测度置信区间的估计值

3.4 INE 与WTI、Brent因果关系在频谱域上的动态变化

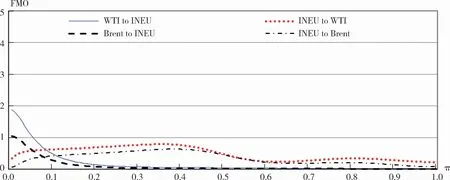

虽然表3、表4给出了INE、WTI与Brent三种油价指标之间的因果方向与因果强度,但是无法体现出因果关系在短、中、长周期上的具体变化过程,无法捕捉动态性变化。某一期货市场根据原油的供需状况,经过保值、套利等目的进行交易产生期货价格之后,对其它原油期货市场可能存在复杂的传导过程与影响机制。实际上,大宗商品国际定价权的形成需要长期的市场洗礼,但再长的样本区间终归有限。为了保持逻辑的一致性,需要给出变量间的长期因果关系测度,而单方向频谱测度恰好可以根据有限的样本推断出变量间的长期情形。为了捕捉因果关系的远期变化、细致评判上海原油期货争取国际定价权的具体进程,本文在图2~3中描绘出单方向频谱测度的分布,同时略去不存在因果关系的频谱图。

图2 INE人民币价格与WTI、Brent油价之间的单方向频谱测度分布图

不同于时域分析方法,频谱分析理论将时间序列看作不同谐波的叠加,且周期与频率的乘积等于2π。图2、3中横轴表示频谱域,在原点0.0π近旁表示变量间的长期因果关系,对应无穷多个周期;在1.0π近旁表示短期因果关系,对应2 个样本周期,即2天时长的单方向因果影响强度。因为频谱域在(-π,π]内具有对称性,所以我们只画出 [0,π]之间的情形。因为上海国际能源交易中心的原油期货交易采用人民币计价与结算,所以我们首先测度出人民币价格体系下的频谱图,再给出美元价格下的情形。

图2给出INE人民币价格体系下,INE 与其余二者之间单方向因果关系在频谱域上的短、中、长周期变化。该图显示,第一,虽然WTI、Brent对INE人民币价格产生了因果作用,但是仅仅局限于0.025π之后的长周期情况,相当于80天之后才产生影响,二者并未在短、中周期对上海原油期货的人民币价格产生显著性影响。这些证据表明上海原油期货价格在短、中期内一定程度上摆脱了二者的影响,初步具备了价格发现功能,只是在长期内依然受到二者的影响。第二,上海原油期货价格诞生后,在1.0π的短周期内立即对WTI、Brent产生了显著、持续的因果影响。虽然随着时间的推移,长期因果强度有所衰减,但是其影响力在0.005π处,即400天后依然未衰减为0。可见,上海原油期货价格虽然成立时间短,但是因为代表的是世界上最有活力经济体的原油供需情况,所以其波动性、变异性较纽约、伦敦成熟的原油期货市场具有更多的信息外溢性。第三,在因果关系强度上,不论是WTI还是Brent,上海原油期货的人民币价格在短、中周期内对二者的因果强度均为反向因果强度的400~500倍,所以上海国际能源交易中心采用人民币计价显著增强了上海原油期货价格的独立性与传导性。

图3 INE美元价格与WTI、Brent油价之间的单方向频谱测度分布图

图3给出INE 美元价格体系下,INE 与其余二者之间单方向因果关系在频谱域上的短、中、长周期变化。WTI、Brent对上海原油期货美元价格的影响与人民币价格场合类似,均在长期内存在因果关系影响,表明即使考虑美元汇率因素,已经成熟的纽约与伦敦原油期货交易市场对于上海原油期货价格的影响力依然有限。而在因果关系影响频域上,图3显示早在0.2π处WTI与Brent即开始对INE 产生影响,较图2直至0.005π时才开始发挥作用早了300天。这表明美元汇率因素在时间上紧密了三大原油期货市场之间的因果关系。

图3还显示上海原油期货的美元价格在短期内对WTI、Brent油价的影响较为微弱。但是在0.6π处,即大约3天后开始逐渐发挥其影响力,经过40天后因果关系逐渐衰减。由此可见,表4只可以显示出上海原油期货价格具有传导性,以美元为计价单位时其传导性大为减弱,而频谱图的优点在于可以发现INE美元价格影响二者的时间较晚、持续的时间也较为短暂。

3.5 INE的国际原油市场地位分析

通过对比图2与图3的结论,我们可以发现国际原油期货市场的一些特征,借此来评价INE 是否拥有独立性与传导性,进而发现其国际原油市场地位。

首先,图2与图3的结果表明不管用何种货币进行计价,虽然上海原油期货价格在短、中周期内几乎没有受到WTI、Brent原油期货价格的因果影响,但是在长期内均受到了二者的显著影响,说明在目前国际原油市场中,WTI作为北美原油期货价格基准、Brent作为欧洲原油期货价格基准的地位没有发生改变。纽约商业交易所与伦敦洲际交易所成立三十多年来,借助于美元的强势地位、完善的金融交易体系等优势牢牢掌握着原油的国际定价权,所以是否拥有原油国际定价权的根本特征之一是拥有对非基准油价的长期传导性。上海原油期货价格在短、中周期内摆脱了二者的传导性,拥有了初步的原油期货价格形成机制,反映出中国争取原油国际定价权已经取得阶段性成效。这表明中国在总结上世纪90年代初国内石油期货交易所实践经验的基础上,经过多年筹备的上海国际能源交易中心已经开始稳定运营,基本上具备了期货市场的价格发现功能。

其次,上海原油期货的人民币价格较其美元价格在短、中周期内对WTI、Brent油价产生了强度更大的影响,说明上海国际能源交易中心采用人民币计价、结算的政策很大程度上增强了INE 的独立性与传导性。所以,作为上海原油期货宝贵的成功经验之一,未来其它大宗商品期货交易所争取国际定价权时应注意人民币计价的积极作用。图3 显示WTI、Brent对INE美元价格的因果作用比图2明显提前,从侧面佐证了二者掌控原油国际定价权的实现工具之一是美元与原油的绑定。中国未来争取中质含硫原油的区域定价权、亚洲定价权,乃至全球定价权,应始终坚持的原则之一就是采用人民币计价、保持人民币稳定的汇率。

最后,图3 显示上海原油期货的美元价格对WTI的影响强度大于对Brent的影响强度,反过来,WTI对上海原油期货美元价格的影响强度大于Brent对上海油价的影响强度。所以在这三个原油期货市场之中,上海国际能源交易中心与纽约商业交易所的关系较为密切,或者说上海原油期货市场交易者长期关注纽约商业交易所的原油期货交易行情。这一发现说明中国原油期货市场的国际竞争压力主要来自美国,INE 若要具备长期独立性需要逐步摆脱美国的影响力,若要形成长期传导性则要主攻美国市场。所以,中国原油期货价格目前具备了短、中期的独立性与传导性,但是缺乏长期的国际原油市场影响力。

4 结语

本文将原油国际定价权理论进行拓展,通过逻辑推理发现基准油价之间应具有相互独立性、基准油价对非基准油价应具有传导性,并通过单方向因果测度模型定量计算INE、WTI与Brent原油期货价格之间的因果方向以及强度大小。实证分析发现:第一,上海原油期货无论是采用人民币计价还是美元计价,在短、中期内均未检测到WTI、Brent油价对其产生影响作用,说明在短、中期内INE 已具有独立的价格发现功能,但尚不具备长期独立性;第二,在短、中期内,上海原油期货的人民币价格对WTI、Brent产生了显著的影响作用,说明其具有传导性,但长期传导性非常微弱;第三,剔除掉美元汇率因素后,INE人民币价格对WTI、Brent油价因果强度大于其美元价格的影响强度,说明存在人民币计价优势;第四,WTI、Brent作为世界目前通用的原油期货价格基准指标,满足本文所创建的独立性与传导性标准,说明本文指标体系构建的合理性与科学性。

依据本文的测算结果,可以获得两点启示:第一,上海国际能源交易中心采用人民币计价的优势作用,为中国下一步建立天然气等大宗商品的期货市场提供了有益借鉴。第二,上海原油期货价格长期内对WTI、Brent的影响力较为微弱,说明中国争取原油国际定价权是一项长期任务,原油期货价格需要形成长期的独立性与传导性。

需要强调的是,独立性与传导性标准仅仅抓住了全球大宗商品市场金融化趋势下,期货价格易成为现货价格的参照系,且最终成为基准指标这一重要特征。为了追踪中国争取原油国际定价权的进程,未来本文将密切关注INE 独立性与传导性是否获得长期特征,以此来思考中国的后续战略规划。