低硫时代的“开场白”

2020-03-08文|

文|

21世纪的第3个10年来了,航运业却“揣着”许多困惑与无奈,迎接新的时代。国际海事组织(IMO)2020限硫令于1月1日正式生效,大连港和青岛港已分别于1月2日和1月3日查获燃油含硫超过0.5%上限的船舶。

应对IMO2020限硫令,基于成本与管理方面等综合考虑,低硫油成为船东的主流选择。不过,基于对初期低硫油供应量与供应价格等忧虑,部分船东选择为高油耗船舶加装脱硫塔。此外,立意长远的船东也在尝试利用清洁能源作为船舶驱动燃料。

面对一年超过3亿吨的船用燃油需求,究竟哪一种是明智之选呢?2020年首周,低硫油价格令船东“不忍直视”;加装脱硫塔获得溢利但非长久之选。“绿色”大背景下船东在考虑更多可替代“绿色”燃料……

眼下的“困惑”

2020年,不平凡的起点:长长的船队等待加载燃油,没有折扣,价格畸高的船用燃油报价继续上行。

尽管大量船舶已在2019年11月开始切换低硫油,但低硫油供应链中的基础设施和可用性仍然受到限制。由此导致在IMO 2020限硫令正式实施后,供给设施更加紧张。Alphaliner不无焦虑地表示,部分满载的集装箱船正聚集在加油港附近锚地,等待供应商的低硫油供应到船以便继续航行。目前,尚不清楚受影响的船舶在申请燃油非可用性报告后,是否能够继续航行。

在船舶排队等待低硫油供应的同时,低硫油价格也在持续上涨,其相对于高硫油的价格溢价已大大扩大。2020年1月6日,全球四大加油港的低硫油与高硫油价差几乎全线超过300美元/吨,其中阿联酋富查伊拉港的低硫油价格高达793美元/吨,与该港的高硫油价差达到471美元/吨。由于低硫油价格大幅上涨,船用柴油价格也迅速上涨,1月6日,富查伊拉港船用柴油报823美元/吨,新加坡港报745.5美元/吨(见表1)。

表1

此时,不禁想到油轮船东Euro nav在2019年二季度和三季度,以平均每吨447美元价格收集40余万吨低硫油,是何等明智之举。

图1

新加坡港和富查伊拉港的低硫油价格更高,低硫油与高硫油间的价差也更大。造成这种现象的原因,或与亚洲船东基本持“被动等待”态度有关,导致IMO2020限硫令生效后,亚洲地区对低硫油的需求急剧增加。欧洲、美洲地区的航运企业已经提前为部分船舶加装脱硫塔,因此这些区域燃油需求相对均衡。

燃油成本大幅上涨,航运企业不得不通过物流链来分摊成本。在2019年11月开始切换低硫油时,班轮公司已经开始加收燃油附加费。不过,由于近来低硫油价格大幅飙涨,达飞轮船宣布,2020年2月1日起,将以275美元/吨征收低硫油附加费。此前,达飞轮船根据2019年10月的高低硫油的价差,在2019年12月1日起以200美元/吨征收低硫油附加费。

且不论混兑低硫的燃油的粘度、稳定以及兼容性等质量问题,及时加供与价格问题已让初期的转换十分混乱。马士基航运最近以在餐厅用餐为例在宣传其线上订舱产品解决的痛点,油商何时才能让“船舶餐厅”无需等位就可以享受价优的“餐品”?

中期的“港湾”

加装脱硫塔的船舶在2020年迎来“好日子”,燃油供给充足,燃油加供无需等待。最主要的是这些船舶租金已经在市场上获得溢价。

尽管干散货船市场仍显颓势,加装脱硫塔的海岬型散货船日租金却在冲击2万美元。根据克拉克森统计数据,2020年1月3日,2015年建造加装脱硫塔的海岬型散货船现货市场等价期租租金(TCE)为17667美元,而需使用低硫油同型船舶的TCE为10041美元;2010年建造加装脱硫塔的海岬型散货船TCE为14436美元,而需使用低硫油同型船舶的TCE为4196美元。

由于油运市场的强势,加装脱硫塔的超大型油轮(VLCC)获取的日租金溢价已超过2万美元。2020年1月3日,2015年建造加装脱硫塔VLCC的TCE为121219美元,使用低硫油同型船舶的TCE为104144美元;2010年建造加装脱硫塔的VLCC的TCE为116586美元,使用低硫油同型船舶的TCE为94286美元。

Argus估算,假定VLCC航速为13节,油耗为70吨/日,低硫油与高硫油的价差在300美元/吨,那么加装脱硫塔的VLCC每日节约燃油成本2.1万美元。航运咨询Cleaves表示,在VLCC上加装脱硫塔的费用约为660万美元,其中包括40天安装期停航的收入损失。以此计算,最多一年可以收回脱硫塔的加装费用。

不过,全球可以享受脱硫塔“红利”的船舶并不多,根据DNV-GL数据,截至2020年1月1日,全球加装脱硫塔船舶数量(在营与在建)不及4000艘。其中,散货船为1277艘;集装箱船为809艘;油轮为552艘(见图1)。克拉克森的数据则显示,截至2020年1月3日,加装脱硫塔的船舶仅占水上总吨位的约12%(到2020年年底将升至19%)。普氏能源表示,目前长途贸易中占主导地位的高油耗油轮加装脱硫塔的比例较高。其中,VLCC为32%;苏伊士型油轮为26.4%;阿芙拉型油轮为17.1%。

图2

由于经济性驱使,更多的船舶前往修船厂加装脱硫塔。Alpha liner最新周报显示,2019年年底,全球有95艘、92.48万TEU集装箱船退出运营加装脱硫塔;15艘、13万TEU集装箱船在锚地等待修船厂坞位,以期加装脱硫塔。

有业内人士表示,随着时间的推移,高硫油的供给量将逐渐降低供给价格会渐高,低硫油的供给量将逐渐加大供给价格也逐渐降低,加装脱硫塔的经济性也会随之消失。另有专业人士表示,加装脱硫塔仍是初期几年的上佳选择。

此外,《航运交易公报》刊载的《环保大时代限硫令大限在即的“无措”》一文曾详细阐述,由于开式脱硫塔直接将中和物排向海洋,海洋环境相对封闭的港口国难以接受,多港口国宣布在其管辖海域禁止开式脱硫塔的使用。

未来的“进击”

IMO2020限硫令正式生效,为航运业抑或整个物流链带来挑战,当然初期也无可避免出现种种无序,但是航运业向“绿色”迈进已经是无可争议的趋势。无论航运的“绿色化”是政治性需求,是经济性需要,抑或是表层的技术性革新,于2020年开启的船用燃油规格的转变或只是“绿色华章”的第一节。

尽管初期燃油转换的情况异常混乱,但干扰最严重的时期终将过去。不过,业内专家预计,燃油转换初期的市场影响减弱后,一场新的旷日持久的“绿色化”战斗或将开启。

IMO的最初战略是到2030年将单艘船舶的碳排放量从2008年的水平减少40%,到2050年使航运业的温室气体总排放量至少减少50%。

无论IMO的战略目标是否可如期达成,从目前情况看,助于航运业迈向“绿色”的船用燃料并不是唯一的。在“2019年中国国际海事技术学术会议和展览会”上,中国船舶集团推出以NH3为驱动燃料的零碳排放2.3万TEU型船,液化天然气(L NG)与燃油双燃料船舶的研发与建造正有加速趋势,更大吨位的电动船舶研发也在进行,氢燃料、生物燃料、太阳能、风能驱动船舶的论断也不一而足。

在这些可替代的清洁船用燃料中,LNG处于领先地位。根据DN V-GL统计,截至2020年1月1日,全球有381艘船舶加装LNG燃料驱动系统(包括在营和在建船舶)。目前,包括壳牌在内的一些石油巨头已经投入大量资金建设基础设施。

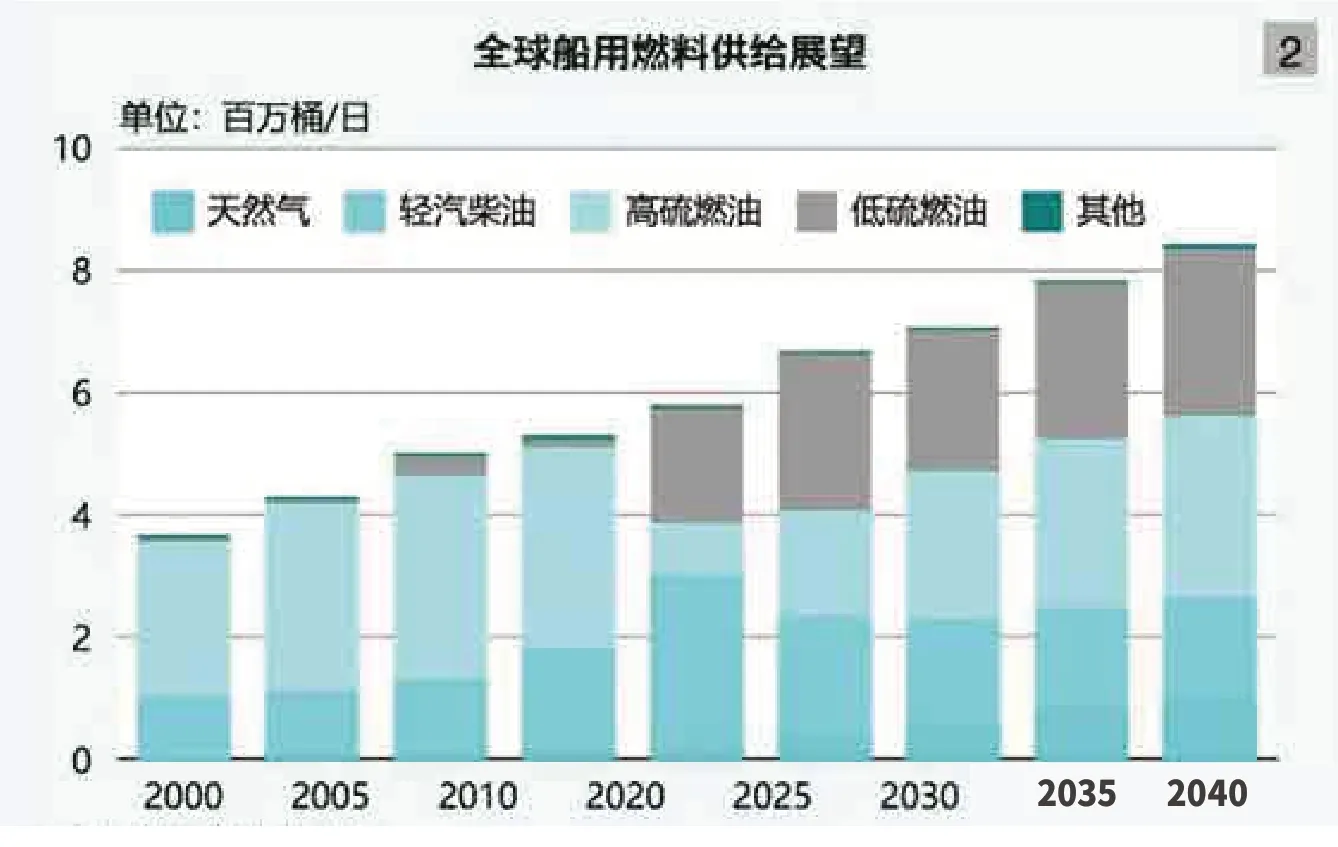

不过,据普氏能源估计,到2040年,燃油仍是主流船舶驱动燃料(见图2)。

无论怎样,基于何种需求,航运作为全球经济贸易“大动脉”的基础性作用不能被破坏。中国经济的正常运行需要航运,全球经贸的顺畅运转离不开航运。