谁能成为中国医疗器械领域的3M

2020-02-29许冰清王姗姗

许冰清 王姗姗

从“劳保公司”到“创新大厂”的3M

数据来源:根据公开资料整理

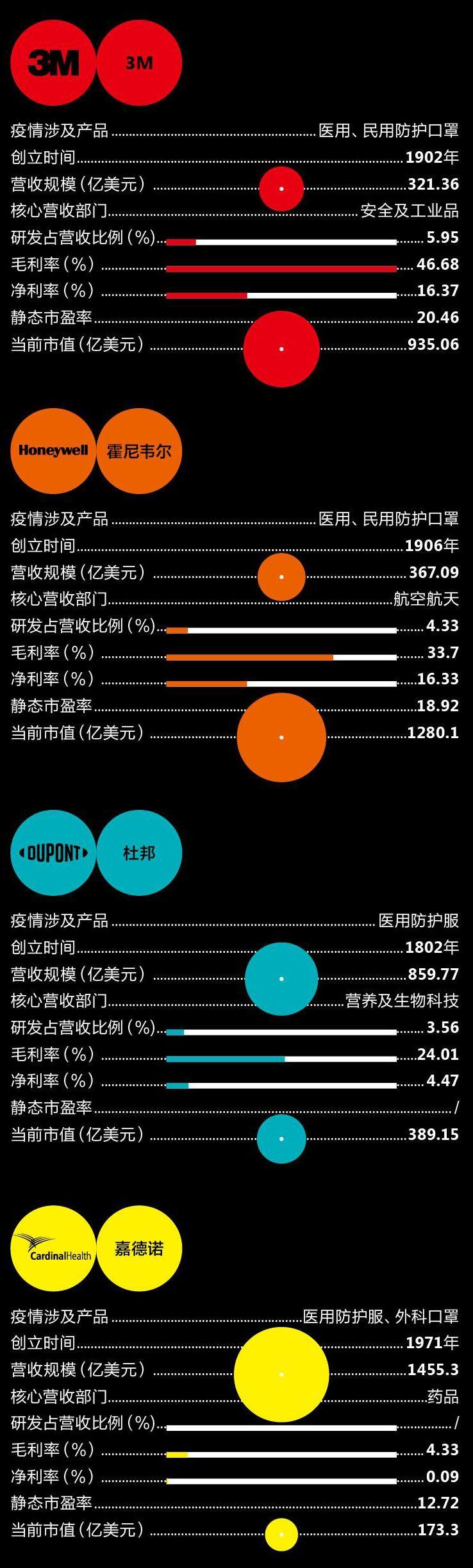

在疫情中因医疗耗材受到关注的国际品牌

数据来源:各上市公司最新财年数据及股票信息

一场席卷全国的新冠病毒肺炎疫情,再次让生产“N95口罩”的美国3M公司在公众视野中曝得大名。

疫情发展尚不明朗,白色的“N95口罩”依然是消费市场上极为稀缺的防护用品,更不用提能够隔绝病毒、同时防血液、酒精渗透的淡蓝色“医用N95口罩”了。“3M是一家口罩公司”的印象可能会在国内更加深入人心。

但對于已有百年历史的3M而言,专业防护口罩只是其业务的冰山一角。相对于更赚钱的材料、电器、建筑、能源、医疗等业务领域而言,口罩更接近于这家公司起家时的主营业务—劳动用品。

3M成立于1902年,几位创始人看上了美国明尼苏达州的铁矿石资源,合伙建立了“明尼苏达矿业和制造公司”(Minnesota Mining & Manufacturing Co.),简称“3M”。由于开采出的铁矿石品质不高,3年后公司被迫转型为一家砂纸制造厂。

1914年,时任3M芝加哥办事处负责人威廉·麦克奈特,对产品品质提出了更高的要求,推动3M建设了内部实验室,成为兼具研发和生产实力的新兴公司—虽然主营业务只是不太起眼的砂纸和胶带。

当然,推动这家公司真正实现销量和声誉指数型增长的,还是第二次世界大战为美国国内带来的大量军需。3M在“二战”期间累计研发了超过100种不同特性的黏合剂产品,其中还包括救治伤员可用的止血胶带。

一些针对军需的研发成果,后来被利用在了民用领域。此外,3M十分鼓励各类内部探索,研发人员每周可以拿出15%的工作时间研究自己感兴趣的东西。著名的“Post-It”便利贴,就是3M工程师将黏性不强的黏合剂研发成果,运用在生活需求上的一项发明。现在,3M公司手中握有超过1万个专利,以及覆盖安全及工业品、交通及电子、医疗健康和消费品四大类场景的超过7万种产品。在自主研发之外,这些专利和产品中有相当一部分也是大举收购的成果。据不完全统计,2001年至2019年,3M收购了77家公司,利润率较高的医疗健康和安全防护两大领域是布局重点。

没有选择一个细分方向持续发展,而是不断扩张自己的业务边界,是这次疫情中因为医疗用品闻名的3M、霍尼韦尔(Honeywell)、杜邦(DuPont)等公司的共同特点。

它们都是所谓的“百年老店”,杜邦的历史更是超过200年;但目前贡献最多营收的业务部门,往往都不是其发家的方向—霍尼韦尔在1986年收购了航天公司Sperry之后,目前从营收结构上看更像是一家航天技术研发企业;杜邦2015年经历了与陶氏的千亿美元级并购;3M在各处收购的同时,也在不停剥离出售原有业务中盈利水平下降或是发展过于平稳的传统业务。

还有一类企业则善于纵向整合,比如嘉德诺公司(Cardinal Health),早期是医药批发企业,后期则通过并购整合,一步步覆盖了行业咨询、药品包装、医药批发及终端零售的几乎全产业链;不涉足更上游的药品研发,也使得公司省下了大笔的研发费用。

上述这些品牌,通过与包括中国在内的代工厂合作,建立起全球化的供应链。品牌握有技术专利和消费者美誉,代工厂商却很难突破输出低价值简单劳动的惯性—这是耗材型医疗器械产业的常态。

想要摆脱这一惯性,只能向技术要求更高、利润率也更高的各类精细化产品寻找突破,比如心脏瓣膜、人工关节等等。医疗器械领域的巨头公司“美敦力”(Medtronic)便是典型的高投入、高回报的高值耗材型医疗器械企业,以自主研发的各类心脏起搏器最为知名。目前,美敦力的市值超过1500亿美元,2019财年营收在300亿美元以上。

一场十余年不遇的疫情所造成的医疗物资短缺,也让国人关注到,中国的医用耗材和医疗器械制造产业中,何时能出现实力和市场地位如3M、美敦力这样的自主品牌?顺应“技术研发”和“并购拓展”这两项关键禀赋,《第一财经》杂志选择了奥美医疗(SZ002950)、蓝帆医疗(SZ002382)及微创医疗(HK0853)3家公司,尝试分别分析它们与“国产3M”这一理想之间的距 离。

奥美医疗:代工大厂

在全民寻找口罩的时点上,湖北境内一家上市公司和一家准上市公司的动作特别令人关注。

后者是2019年12月20日(武汉部分医院已接诊“不明肺炎”患者)就果断决定取消高管年终武汉会议、元旦后即全力生产口罩等医疗用品的稳健医疗,12月20日也是该公司向深交所提交招股书、申请创业板上市的日子。前者则是2019年在A股成功上市、医用敷料连续10年国内“出口规模第一”的奥美医疗。

所谓“医用敷料”,指的主要是纱布、无纺布、绷带等一次性医用卫生材料,广义范围内也包括疫情期间紧缺的医用口罩。相比于行业下游常见以加工为主的中小企业,作为出口代工领域“龙头企业”的奥美医疗拥有从纺纱、织布、脱漂、加工、包装、灭菌、检测等所有生产环节的完整产业链,并具备自动化、规模化等生产优势。

A股永远不乏概念炒作,疫情也不例外。从1月22日开始,奥美医疗作为“口罩概念股”的代表,连续8个交易日涨停,市值最高突破200亿 元。

2月5日奥美医疗作为“疫情防控重要医用物资骨干企业”,获得2亿元央行疫情防控专项再贷款资金,贷款从申请到发放,仅耗时4天,成了宜昌市内首家疫情贷款获批企业。财报显示,奥美医疗的钱根并算不宽裕,2019年第三季度财报显示其账面上的现金及等价物总计只有2.64亿元。

不过从经营层面看,它仍算得上是一家不错的制造业公司—单季度收入稳定提升到了6亿元,毛利率超过30%,资产负债率则不到40%。

中国目前已经是全球医用敷料的生产基地,奥美医疗是代工领域的代表企业。招股书显示,奥美医疗2017年来自国际市场的收入占到了96.67%,其中又有6成来自北美市场。但是,过度依赖贴牌出口的外销产品获得收入,正是奥美医疗在商业模式上存在的一个较大风险。

在申报上市时,奥美医疗就曾提示过投资者,其业绩可能会受到来自原料价格波动和外销收入变化的影响。其中,如果外销产品的销量减少10%,公司的毛利润会相应减少9.43%。而在中美贸易形势不断变化的2019年年初,奥美医疗生产的多种产品也被美国政府列入加征25%关税的名单,直到2019年年中才被剔除。此间便体现了国际市场上贸易政策对中国低值耗材类医疗器械公司的直接影响。

奥美医疗2019年半年报显示,涉及口罩相关的“感染防护类产品”在其营业总收入中的占比仅为2.86%;内销收入在整体收入中的占比为12.11%。2020年2月9日,奥美医疗召开分析师电话会议通报称,为支援抗疫前线的物资供应,其单日产能已从过去13万个医用外科口罩,火速提升到50万个医用外科口罩和10万个N95口罩,成为湖北本地供应量最大的口罩生产企业。但此次大规模组织生产口罩到底是一时救国家所急,还是此后有可能成为奥美医公司拓展国内C端消费市场的基础,尚不可知。短期内,奥美医疗的业务布局仍高度集中在医疗敷料和服务海外B端客户的局面,并不会发生明显变化。

全球最大医疗器械企业美敦力发展稳健

数据来源:美敦力财务及股票数据

各类医疗耗材的市场增长速度不一

数据来源:《中国医疗器械蓝皮书(2019版)》

外销市场波动对奥美医疗的利润影响很大

数据来源:奥美医疗招股书,根据公司2017年财务数据测算

在“代工”已经充分竞争的行业态势里,奥美医疗急需展开围绕产品和渠道多元化的战略思考。

蓝帆医疗:商誉压顶

相比奧美医疗,蓝帆医疗则上演了一幕令行业内意想不到的转型故事。

2017年年底,当时停牌已5个月的创业板上市公司蓝帆医疗突发公告称,计划以近60亿元人民币的总价,并购全球第四大心脏支架生产企业新加坡柏盛国际。为此,蓝帆医疗找到中信产业基金介入,60亿元的收购款中包含了30亿元的债务,从而实现了杠杆收购。这一收购案耗时616天,最终于2018年10月告捷。

在收购之前,蓝帆医疗的主要业务是生产PVC医用手套和健康防护手套,产量位居全国第一,在全球市场份额的占比达22%。相比奥美医疗所做的棉织品,蓝帆医疗的手套业务毛利率仅为20%左右,是典型的“薄利多销”。公司为控制橡胶等原材料的成本、提高利润,只能从减少手套的克重数上做技术攻关。

柏盛国际并入蓝帆医疗体内后,帮助后者快速实现了“低值耗材+高值耗材”的双轮布局。柏盛国际主营各类心脏支架的研发生产,其产品销往全球90多个国家和地区。“Excel”“Excrossal”等成熟产品线,在中国的市场占有率合计已达19%,另有两个系列产品已在欧美、日本市场上市。按照交易时的对赌协议,柏盛国际在2020年需要实现23.9亿元的营收,以及5.9亿元的净利润。而蓝帆医疗2019年中报披露的营收规模,不过是16.87亿元。

经过这笔“蛇吞象”的并购交易,在资产规模层面,蓝帆医疗的商誉价值在2018年内从0.18亿元暴增至63.79亿元,商誉在总资产中的占比超过80%,压力至今未解。蓝帆医疗董秘钟舒乔在2018年接受媒体采访时曾表示:“对于商誉,不必谈虎色变。……高值医疗器械公司前期的投入很多都会转化成为看不见摸不着的资产。”

值得关注的是,A股市场2018年年报中计提了商誉减值的上市公司共有871家,累计减值金额达到1658.61亿元,成为2019年A股最大的负面新闻之一。蓝帆医疗发展至今,一直不乏通过并购来扩大自身业务线的操作。但它也曾因整合不力,在一年时间内先收购、后抛售了其在血液透析领域布局的几家公司的股权。2016年由于出售了珠海大生和上海透析的股权,公司一次性计提776万元的商誉减值。

2019年,蓝帆医疗再度出手,收购了瑞士心脏瓣膜企业NVT的100%股权。NVT把持着一项微创心脏瓣膜置换技术,患者无须开胸即可完成心脏瓣膜置换。而蓝帆医疗通过此项收购,不仅为自己的总资产再增2亿元商誉,也正式进军了心脏病治疗相关的高值耗材市场。

显然,蓝帆医疗已经无法满足于“PVC手套第一大厂”的定位了。

微创医疗:“小美敦力”

市值已经超过155亿港元的微创医疗,被视为国内医疗器械产业中“最像美敦力”的一家上市公司。

成立于1998年的微创医疗业务出发点是冠脉支架,后凭借这一核心业务的稳定盈利相继布局了起搏器、心脏瓣膜、骨科关节等众多领域。以微创医疗为母公司、相继孵化出的独立业务公司有17家,其中主营主动脉及外周血管支架的心脉医疗是2019年首批上市的25家科创新股之一。

国内如微创医疗这样做多种类型、高附加值医疗器械的上市公司还有几家,如先健科技、乐普医疗、威高股份等。但从研发支出的水平上,可以相对明显地看出这几家企业间的差别。

以2019年中报数据计算,微创医疗当期的研发支出占到了同期公司营收的17.3%,而威高股份的这一比例仅为3.5%;同期,美敦力的水平为7.5%,与乐普医疗相当。

微创医疗长期重视研发,2013年至2018年在研发上的投入复合增速为32%。研发的高投入,使得公司平均每年可以向市场推出3至5个新产品,能做到在市场上销售一代产品时,二代产品已在研发、三代产品开启基础研究的节奏,成为该领域“国产替代进口”的主力军。

蓝帆医疗要承受激进并购带来的商誉压力

数据来源:根据蓝帆医疗财务报告及公开资料整理

微创医疗及其竞争对手的研发强度比较

数据来源:根据上市公司財报数据整理 *注:美敦力财年计算方式不同,以近似自然年的季度数据合计计算

公司在骨科、心率管理这两项业务上的开拓,既靠自研,也靠并购。2013年,微创医疗斥资2.9亿美元,收购了美国老牌骨科企业Wright Medical旗下的关节重建业务OrthoRecon;2014年,微创医疗从强生手中收购Cordis公司,由此获得第三代自主研发药物洗脱支架“火鹰”的关键性技术。2018年,微创医疗与云锋基金合作,斥资1.9亿美元完成了对全球第五大心律管理设备供应商LivaNova旗下心率管理业务的收购。

目前,骨科医疗器械已成为微创医疗的第一大营收来源,但利润的最大来源仍有赖于公司传统的心血管介入产品。OrthoRecon被微创医疗收购后,花了近4年时间才扭亏为盈。有行业分析因此认为,微创医疗此前在骨科市场布局不足,即使通过并购,也无法为公司积累后发优势。

但是,谁又能轻易否认,接近100项行业内并购对美敦力业务拓展的决定性作用。这其中既包括价值近500亿美元的柯惠医疗收购案,也包括各类10亿美元上下的极细分领域创新公司并购。

总之,想要崭露头角的中国医疗器械公司们,若无技术驱动基因,靠资本力量促成产业能力整合,也不失为一种有效模式。而如果放在一个更长的时间线来观察、跟踪中国医疗器械行业的发展过程,在通往“国产3M”或是“国产美敦力”的道路上,眼下这场全国性的新冠肺炎疫情,可能也只是一个插曲。