互联网金融对货币政策有效性影响的实证分析

2020-02-20王欢韩佳敏黄颖

王欢 韩佳敏 黄颖

摘要:在“互联网+”的时代背景下,为深入研究互联网金融对货币政策有效性的影响,本文基于理论研究,通过VAR模型实证分析发现:互联网金融加大了数量型货币政策工具的操作难度;相较利率传导渠道,对信贷传导渠道的冲击较大,并表现出不稳定性。针对研究结论,重点提出优化货币政策目标体系和完善货币政策传导机制的建议。

关键词:互联网金融 第三方支付 货币政策目标体系

一、引言

2018年5月,《“十三五”现代金融体系规划》明确将互联网金融纳入宏观审慎政策框架。2018年末,我国P2P网贷行业交易规模达0.11万亿元,第三方互联网支付交易规模达29.1万亿元,第三方移动支付交易规模达190.5万亿元。伴随着4G/5G/WIFI网络建设的逐渐普及,大数据及云技术的迅速发展,我国已正式步入“互联网金融时代”。

“互联网金融”作为新业态,是否会对传统的货币政策有效性产生影响呢?从货币需求角度分析,互联网金融使交易性和预防性需求降低,提升了投机性需求的比重。造成货币需求结构稳定性下降,对利率变动更加敏感。同时降低了广义货币流通速度;从货币供给角度分析,互联网金融使得部分资金跳出法定存款准备金范畴,同时减少了超额存款准备金需求,使央行法定存款准备与再贴现政策不能完全发挥作用,强化了公开市场业务对基础货币的调控能力,弱化了央行货币政策工具的有效性;从利率传导机制角度分析,互联网金融提高了利率市场的竞争性,进一步促进利率市场化。而互联网金融对利率敏感性的增强将对货币政策有效性产生影响;从信贷传导机制角度分析,互联网金融产生了类似银行“存、贷、付”的业务体系,即与货币当局类似的货币创造机制,而且相对于传统金融体系的信用创造更具有内生性,削弱了信贷传导机制的有效性。

二、互联网金融对货币政策有效性影响的实证研究

(一)指标选取与数据处理

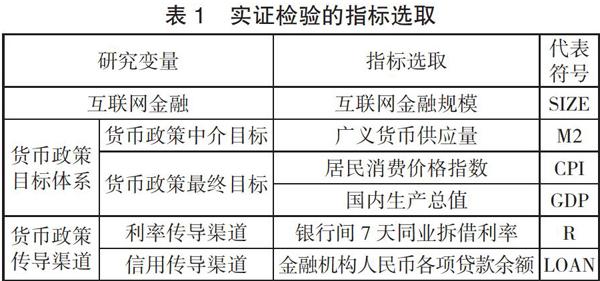

本文假设互联网金融通过对货币政策目标体系、货币政策传导渠道产生影响,进而影响货币政策的有效性。具体指标如下:

参考以往文献,互联网金融规模的指标很难界定,普遍选用第三方互联网支付交易规模代替互联网金融规模。但是,结合实际,互联网金融的发展体现在第三方互联网支付、第三方移动支付和P2P网贷三个方面。故本文大胆创新,采用三者之和作为互联网金融规模的代理变量,更贴近真实水平。第三方网络支付交易规模和第三方移动支付交易规模数据来源于艾瑞咨询数据库;P2P网贷贷款余额数据来源于网贷之家数据库。

本文采用的是2009年1月至2018年12月的月度数据,共计720个数据,使用的处理软件是Eviews 8.0。

本文首先采用Eviews中Seasonal Adjustment将第三方网络支付交易规模、第三方移动支付交易规模和GDP公布数据从季度数据转换为月度数据。其次,由于各数据规模不同,波动情况不同。本文对全部月度数据做取对数处理,处理后数据分别记为:LSIZE、LM2、LCPI、LGDP、LR、LLOAN。

(二)模型选择和变量检验

通过研究国内外相关文献,关于货币政策有效性的分析普遍使用VAR模型(向量自回归模型)。为避免发生伪回归,本文首先采用ADF单位根检验法分别验证各指标的平稳性,检验结果显示,所有指标在5%的显著水平上表现平稳,可以建立向量自回归模型。

根据AIC准则与SC准则取值最小准则确定滞后期为2。根据单位根分布图显示,全部根的倒数都落在单位圆内,证明VAR模型稳定。

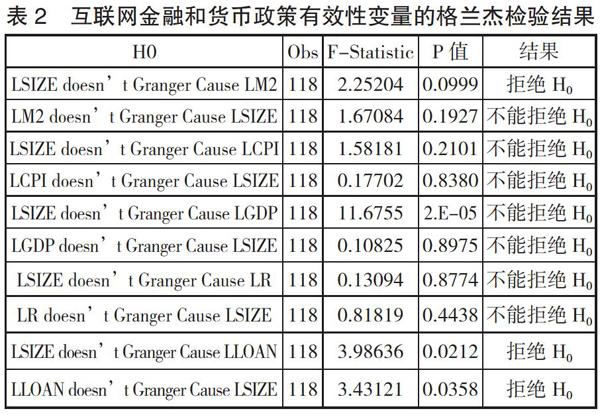

(三)格兰杰因果检验

从表2可以看出,LSIZE与LLOAN存在双向格兰杰因果关系。可见,金融机构贷款余额的变动与互联网金融规模的变动此生彼长,互联网金融的发展会影响金融机构贷款余额的变动,在一定程度上降低信用传导渠道的有效性。

另外还可以看出,LSIZE与LM2存在单向格兰杰因果关系。可见,互联网金融的变动能够引起货币供应量的变动,进而削弱货币政策最终目标的有效性。从实证角度进一步说明,互联网金融的发展加大了货币供给的内生性,将增加我国数量型货币政策工具的操作难度。

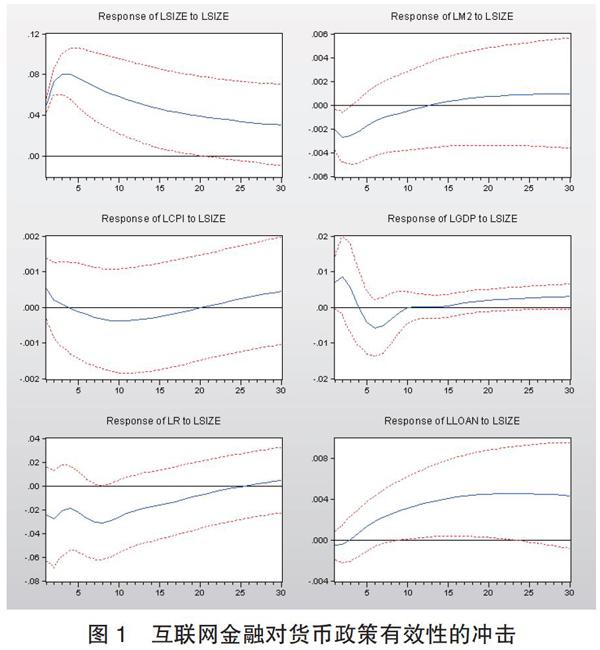

(四)脉冲响应函数分析

互联网金融对货币供应量的冲击在前期表现为负向冲击,从第13期开始方向轉为正向冲击。可见,随着互联网金融规模的扩大,短期内会造成货币供应量下降,但是长期而言会造成M2的增加,影响货币政策中介目标的可控性。

互联网金融对国内生产总值的冲击在前期表现为正向冲击,从第4期开始变现为负向冲击,最后趋于平稳。可见,互联网金融会对经济增长产生波动性影响,对货币政策有效性产生影响。

互联网金融对居民消费价格指数的冲击前期表现为正向冲击,从第4期开始变为负向冲击,在第10期冲击影响达到最大,随后冲击减弱,长期内冲击趋于稳定。由此可知,互联网金融的发展会对CPI造成波动影响,影响币值稳定。

互联网金融对利率的冲击前期表现为负向冲击,长期内冲击趋于稳定。但是,基于理论分析,互联网金融会促使商业银行利率越来越趋向真实市场利率,表现为正向影响。此实证结果原因如下:脉冲响应函数是基于2009-2018年历史数据而来,在此期间央行多次实施降准政策,对我国利率变动存在隐形约束。并且互联网金融刚刚起步,金融业务还不能与商业银行抗衡,因而从现有数据分析,互联网金融发展会对利率产生负向冲击。可是从长远来看,互联网金融的发展会引导利率回归真实水平。总的来说,互联网金融的发展会增加银行间同业利率的敏感性,增加货币当局对利率调控的复杂性。

互联网金融对金融机构贷款余额的冲击表现为正向冲击,长期内对冲击的反应是不稳定的。从实证角度进一步说明,相较利率传导渠道,互联网金融对信贷传导渠道的冲击较大,并且表现出不稳定性。

三、建议

(一)优化货币政策目标体系

互联网金融弱化了货币供应量的可测性、可控性及其与最终政策目标的相关性。因而,应重新审视货币政策目标体系,侧重价格型目标的作用。另外,我国货币政策中介指标应从货币供应量转变为其他更加合理的指标。加强监测互联网金融工具的流动性,并适时纳入相应的货币供应量层级划分。

(二)完善货币政策传导机制

互联网金融创新了信用体系,我国货币政策不能只局限于对商业银行的调控,应针对当前金融环境建立多元化信贷传导政策,加强对互联网金融产品的控制。应将互联网金融信用创造相关指标纳入监测,并逐步调整由盯住银行信贷转向关注社会信用总量。同时,加快利率市场化改革步伐,侧重培育利率传导机制。

(三)建立健全互联网金融统计及监测体系

一是建立健全相关统计及监测制度。当前各互联网金融数据库统计指标体系不一、统计结果各异。建议将互联网金融各业务形态按对经济金融的影响大小进行分层统计及监测;二是在加强监管的同时鼓励互联网金融创新,按照“适度、分类、协同、创新”的监管原则,促进其健康有序发展,以便为实体经济提供多维度的金融服务。

参考文献:

[1]李春琦.中国货币政策有效性分析[M].上海:上海财经大学出版社,2003:60-82.

[2]邹新月,罗亚南,高杨.互联网金融对我国货币政策影响分析[J].湖南科技大学学报(社会科学版),2014(4):84-89.

[3]吴燕生,戴朝忠,张景智.互联网金融对货币政策传导的影响研究[J].武汉金融,2016(3):18-21.

[4]徐邵军.互联网金融对货币乘数影响的实证分析[J].经济视角,2015(7):30-35.

作者单位:中国人民银行承德市中心支行