人格特征对保险排斥的影响

2020-01-11冉光圭苏行

冉光圭 苏行

摘要:本文基于中国家庭追踪调查项目(CFPS)数据,实证研究了户主人格特征对家庭保险排斥的影响以及家庭收入在其中发挥的传导机制作用。研究结果表明,“大五”人格模型中户主的开放性维度下的“行动力”、顺同性维度下的“信任感”以及神经质维度下的“多愁善感”对家庭受保险排斥有显著的负向影响,且家庭收入在其中扮演着显著的中介效应作用。通过家庭收入中介效应,“乐群性”人格特征对家庭受到保险排斥明显提升影响。本文研究结论对于深入理解和积极消除我国居民家庭受保险排斥现象有重要的理论和实践意义。

关键词:人格特征;保险排斥;家庭收入;中介效应

中图分类号:F832.35

文献标志码:A

文章编号:1674-8131(2020)06-0027-11

一、引言

2020年是我国全面建成小康社会的收官之年,也是我国建设普惠金融体系的攻坚之年。按照国务院《推进普惠金融发展规划(2016-2020年)》提出的目标,到2020年要建立与全面建成小康社会相适应的普惠金融服务和保障体系。发展普惠金融需要防止“金融排斥”问题(易纲,2016),金融排斥是普惠金融领域的核心问题之一。探讨金融排斥问题的动因,有效平衡金融机构的商业利益与普惠金融的社会责任,一直是学术讨论的核心问题。现实生活中,金融排斥问题也是政府关注、百姓关心和媒体热议的话题。金融排斥(Financial exclusion),是一个多维度的动态复合概念,通常指社会中的某些群体没有能力进入金融体系,没有能力以恰当的形式获得必要的金融服务。金融排斥是全球普遍存在的、难以短期消弭的现象,不仅受到地理区域、经济发展总体水平、社会治理能力和历史文化传统的影响,也受到家庭或个人的受教育水平、健康状况、性别、年龄、民族及人格特质影响,是多因素综合作用的结果。

近年来,金融排斥相关问题已成为学者们关注的重要研究领域,研究成果也较为丰富。但已有文献多从区域宏观角度入手,如金融服务网点密度等金融机构的可达性上,以及区域金融额度总量等方面;微观角度上多是从家庭人口社会学特征入手,如家庭人口、户主性别等。鲜有文献研究户主人格特征对金融排斥的影响,特别是没有深入探究其中的内在作用机制。

本文以家庭受到保险排斥的现状表征金融排斥,基于中国家庭追踪调查项目(CFPS)数据,实证研究了户主人格特征对保险排斥的影响,并深入分析了家庭收入在其中发挥的中介效应作用。研究发现:户主人格特征中的行动力对家庭受保险排斥有负向影响,且家庭收入在其中存在显著的中介效应。除此之外信任感及多愁善感等人格特征对家庭受保险排斥有显著的负向影响作用,且家庭收入在其中存在部分中介效应。通过家庭收入中介效应,乐群性人格特征对家庭受到保险排斥提升作用。进一步研究发现收入不同的群体中人格特征对金融排斥影响的差异性。本文的主要贡献在于:第一,以“大五”人格分类法为基础,较早地诠释了中国制度背景下户主人格特征对保险排斥的影响;第二,深刻揭示了人格特征影响保险排斥的作用机理。本文的研究结果丰富了关于家庭金融排斥的影响动因及其作用机制的认识,对于推动解决我国居民家庭金融排斥问题具有重要的实践意义。

二、文献回顾及研究假设

1.文献回顾

金融排斥是指社会中的弱势群体缺少足够的途径或方式接近金融机构,以及在利用金融产品或服务方面存在诸多困难和障碍(Affleck,2000)。Leyshon and Thrift(1993)从金融地理学的视角最早提出了金融排斥的概念,并分析了金融排斥的表现形式。之后,Devlin(2005)通过地理学分析方法对发达国家的金融排斥进行了地理空间分析,结果表明:金融排斥具有较为明显的地理空間倾向,不发达地区存在更严重的金融排斥。Fuller(1998)、Affleck and Mellor(2000)、王修华(2009)、李涛等(2010)、高沛星和王修华(2011)、董晓林和徐虹(2012)在后续的分析中也得到了相似的研究结论。英国金融管理局(FSA,2000)认为,社会、经济因素是金融排斥的最主要因素,包括人力资本市场的变化、收入状况、人口总量的变动、财政政策的改革以及住房政策的变动等。程惠霞(2014)认为,现阶段我国农村金融。市场失灵”更多的是农村金融机构的“理性排斥”行为所致。

20世纪末,学界开始转变研究视角,更多地从金融服务的需求方——居民和家庭角度研究金融排斥的影响因素,研究方法上更加注重对居民个体及家庭的调查研究,并由纯理论探讨转变为理论和实证研究并重。Kempson and Whyley(1999)认为,金融排斥是一个多维度的动态复合概念,不仅与金融服务的地理可达性即地理排斥有关,还包括渠道排斥、条件排斥、价格排斥、营销排斥和资源排斥五种维度。除此之外,金融排斥还有可能源于自我排斥,即由于金融知识欠缺等因素,居民自己担心获取相应的金融服务时会被拒绝而决定不去尝试获得那些金融服务。隋艳颖和马晓河(2014)利用内蒙古赤峰市和鄂尔多斯市的调查数据,研究发现:户主的年龄、对金融知识的了解程度等是影响农村金融排斥的主要因素。谭燕芝等(2014)基于中部六省667县(区)的经济数据,发现县域经济发展水平及农村金融机构多寡是家庭或居民受金融排斥的主要影响动因。林春等(2019)基于省级数据发现区域发展程度显著影响金融排斥程度。他们认为,推进城镇化水平、建设更富竞争性的农村金融市场是破解农村金融排斥难题的关键。曹信邦和陈强(2014)基于2790份调查数据分析发现,身体健康和家庭收入等影响参加商业保险意愿。倪澜和冯国忠(2018)基于31个省级地区的面板数据,也发现收入对商业保险需求影响较为显著。李亚国和宋文俊(2017)经济发展状况、居民保险意识等对保险需求提高有正向作用。徐美芳(2007)研究发现,不同收入群体对保险的需求有着不同的态度,导致其决定因素较大差别较大。

近年来,关于人格特征对各类经济行为影响的学术探讨引起持续的关注。Elwin(2004)、Rosen and Wu(2004)、Guiso et al.(2008)、Christiansen et al,(2009)分别研究了年龄、健康状况、受教育程度、婚姻状况等社会人口学特征对金融排斥状况的影响,认为这些影响可能通过认知能力、收入和财富能力等途径起间接影响作用。而其他人口学特征如性别、政治面貌可能通过风险态度、家庭收入等来间接影响金融排斥。Brown and Taylor(2014)利用英国追踪调查数据分析发现,英国家庭户主的外向性等人格特征显著影响家庭收入和负债情况。Conlin et al.(2015)利用芬兰的数据分析发现,人格特征对股市参与有着显著影响。李涛和张文韬(2015a)利用中国家庭追踪调查数据发现,家庭户主开放性维度的价值感显著地影响家庭参与股票投资。总之,人格特征形成后相对稳定,并对家庭金融决策有重要的影响作用。

综观国内外研究文献,国外关于金融排斥的研究起步早,对包括家庭、小型企业及个体户在内的金融排斥状况及影响因素分析更为集中。在国内,王修华(2009)、李涛等(2010)、高沛星和王修华(2011)、许圣道和田霖(2010)、李春宵和贾金荣(2012)、何德旭(2015)等从地域差异、社会经济、家庭收入及财富状况、个体特征等角度作了卓有成效的研究和尝试。然而,鲜有文献研究居民个体的人格特征对金融排斥的影响,特别是缺乏对人格特征影响保险排斥的作用机制的研究。

2.研究假设

人格特征会影响个体偏好和认知,从而影响其的行为决策和行为结果。且人格特征是相对稳定的思想、感受和行为模式,体现了某种情景下个体做出相应反应的倾向。“大五”人格模型(Big Five Model)是目前被广泛认可和接受的人格特征分类方法。按照Costa and McCrae(1992)的归纳,“大五”人格特征包括严谨性(Conscientiousness)、顺同性(Agreeableness)、开放性(Openness)、外向性(Extraversion)和神经质(Neuroticism)五个方面。其中,人格特征影响个体行为选择,影响劳动生产率和家庭收入,进而影响家庭或居民获取金融服务的意愿和水平。具有不同人格特征的个体,面对决策时,其行为偏好迥异,行为后果往往也存在较大差异。严谨性高的个体考虑问题周到长远,更精于理财,更乐于积极主动参与金融决策;外向性和开放性的个体更愿持有较高水平的家庭金融资产和金融负债,外向性高的个体喜欢追求即时的快乐,更偏好于把收入用于当期消费而不是储蓄:神经质易促使个体自我强迫式购买,而严谨性和顺同性则对自我强迫式购买具有抑制作用,等等。为此,本文提出如下假设一:

H1:在其他条件一定的情况下,家庭户主的人格特征对家庭收入有影响,进而影响家庭受保险排斥的可能性。

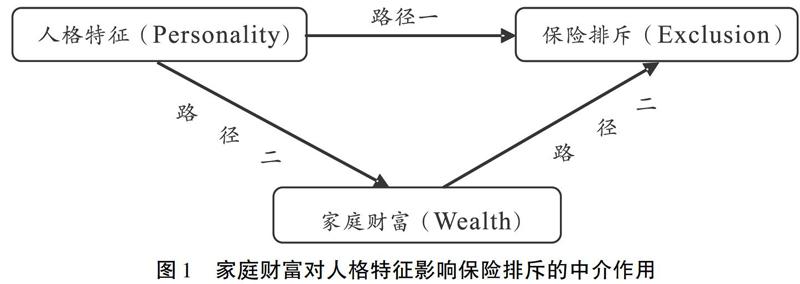

Heckman et al.(2006)研究发现,人格特征既可以通过影响劳动生产率直接影响工资,又可以通过对家庭教育决策的影响间接地影响工资,从而揭示了人格特征影响家庭经济的作用机制。家庭收入代表着家庭拥有的资源和能力,较高的家庭收入增强了金融服务机构的客户选择偏好,使得富裕居民家庭成了金融服务机构的首选客户,从而更容易获得金融产品和服务。我们推测,家庭收入在人格特征与保险排斥之间起着中介作用。简而言之,户主的人格特征通过两条途径影响家庭保险排斥:路径一,户主的人格特征可以直接影响家庭保险排斥;路径二,户主的人格特征影响家庭收入进而间接降低家庭受保险排斥的可能性(见图1)。

基于以上分析,本文提出假设二:

H2:在其他条件一定的情况下,家庭收入在户主的人格特征影响家庭保险排斥中存在显著的中介效应,即户主的人格特征对家庭保险排斥的作用部分是通过家庭收入的中介效应实现的。

三、研究设计

1.数据样本

本文数据来自北京大学中国社会科学调查中心实施的“中国家庭追踪调查”项目(China Family Panel Studies,CFPS),该项目收集个体、家庭、社区三个层次的数据,调查范围覆盖25个省(自治区、直辖市)。2010年基线调查共采访约14960户家庭42590人,之后每隔两年于2012年、2014年、2016年和2018年持续开展追踪调查。

本文的数据处理如下:考虑到人格特征的稳定性和实证检验的要求,我们利用2018年数据获取家庭及经济情况,用2016年数据获取家庭户主的人格特征及其他控制变量。首先,以数据库中的家庭代码作为标识匹配了调查中的成人问卷数据和家庭问卷数据,再从筛选得到的样本中,在成人问卷数据中考察户主的社会人口学特征、家庭信息及人格特征等信息,在家庭问卷数据中获取家庭规模、家庭收入情况等信息。其中,人格特征变量取自具备家庭财务决策权的户主,家庭受保险排斥情况的信息取自2018年追踪调查数据的家庭问卷数据。剔除了缺失的样本后,共获得11686个有效观测值。为了克服同年数据的反向因果问题,本文被解释变量取自2018年数据库,滞后于人格特征等解释变量及相关控制变量。

2.模型设定

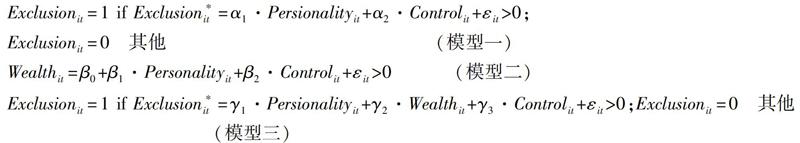

为了检验本文的假设,我们构建如下三个模型。其中,模型一检验户主的人格特征对家庭保险排斥的直接影响,系数α1表示户主的人格特征对家庭保险排斥的总效应;模型二检验户主的人格特征对中介变量家庭收入的影响,系数β1表示户主的人格特征对中介变量家庭收入的效应;模型三检验户主的人格特征和家庭收入对家庭保险排斥的共同影响,系数α1×γ2表示户主的人格特征经过家庭收入对家庭保险排斥的中介效应或间接效应。

模型中,Exclusion代表家庭保险排斥,Personality代表人格特征,Wealth代表家庭收入,Control为控制变量。模型一和模型三采用Probit回歸。

3.变量说明

保险排斥变量Exclusion:借鉴李涛等(2010)和罗杰(2015)做法,本文以“是否拥有保险账户”的0-1虚拟变量度量家庭受保险排斥,若居民家庭没有商业保险时,赋值为1;反之赋值为0。

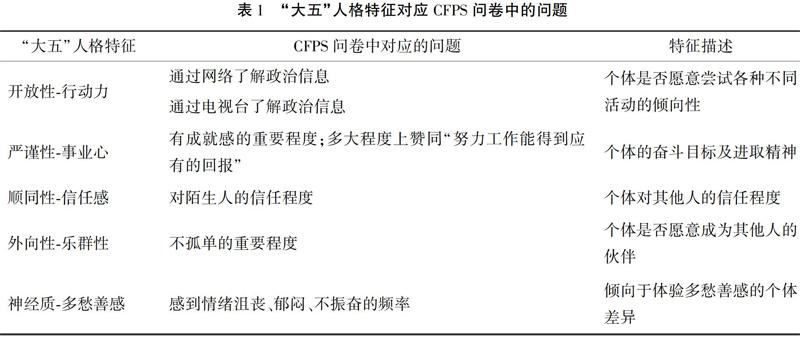

人格特征变量:借鉴李涛和张文韬(2015a)的做法,本文按照“大五”人格模型分类法用严谨性维度下的事业心、外向性维度下的乐群性、顺同性维度下的信任感、开放性维度下的行动力和神经质维度下的多愁善感五个维度刻画户主的人格特征(见表1)。户主的开放性维度下的行动力人格特征用Actions表示,嚴谨性维度下的事业心用Enterprise表示,顺同性维度下的信任感用Trust表示,外向性维度下的乐群性用Gregarious表示,神经质性维度下的多愁善感用Sentiment表示,赋值1到5,越高则程度越大。

中介变量:家庭收入用家庭年度收入的自然对数来衡量,记作Wealth。

控制变量包括:(1)家庭规模Size,用家庭人口数表征;(2)户主教育水平Education,用户主受教育程度表征;(3)户主性别Gender,男性赋值为1,女性赋值为0;(4)户主年龄Age;(5)户主健康状况Health,赋值为1-7,赋值越高越健康;(6)户主是否加入党团组织Organize,用户主的党员及民主党派等身份来表征,是赋值为1,否则为0;(7)家中是否养育有小孩Child,“有”赋值为1,否则为0;(8)家中是否赡养老人Aged,“有”赋值为1,否则为0。此外,模型中还加入市场化指数作为控制变量,表征区域市场特征,数据取自王小鲁和樊纲等(2019)编制的《中国分省份市场化指数报告(2018)》。

四、实证结果与分析

1.描述性统计分析

表2报告了主要变量的描述性统计分析结果。样本家庭中,受到保险排斥的样本比率占到69.3%,这其中部分包含了居民家庭对于金融服务的认知偏差。这和李涛等(2010)发现的排斥比率相较有了一定改善。控制变量中,户主的个人特征如下:52.6%的户主为男性,平均年龄48.8岁,受教育等级为2.4(按照CFPS技术报告大致处在小学至初中阶段),10.1%的户主加入了包括共产党及民主党派等组织,平均健康状况为一般偏下。家庭特征为:平均家庭规模为3.56人,54.5%的家庭养育有未成年人,26.8%的家庭赡养着老人。中介变量家庭年收入,均值为84859.6元,中位数为53850元。

2.全样本回归分析

表3报告了“大五”人格模型中户主人格特征对保险排斥的影响及其中介效应的检验结果。参照温忠麟等(2004)提出的中介效应检验程序及其应用,对家庭收入的中介效应检验按如下程序进行:首先检验回归系数α1,显著则依次检验系数β1、γ2,如果都显著,意味着自变量对因变量的影响至少有一部分是通过中介变量实现的。之后检验系数γ1,显著则说明存在中介效应,如果γ1不显著则说明存在完全中介效应。

首先报告户主的开放性维度下的行动力人格特对家庭收入的影响作用。模型一中,系数α1为-0.021,且在1%水平上显著,说明户主的行动力人格特征显著地降低了家庭受到保险排斥的可能性。经济意义上说明一个家庭的户主如果行动力比较突出,那么他所在的家庭受到保险排斥的可能性降低了2.1%。从模型二回归结果可以看出,系数β1为0.064,且在1%水平上显著,表示行动力对家庭收入有显著的正向作用。经济含义上说明一个家庭的户主如果行动力比较突出,那么他所在的家庭收入增加了6.4%。模型三报告了行动力以及加入中介变量家庭收入后对保险排斥的影响作用,从回归结果可以看出,系数γ2为-0.135,且在1%水平上显著,表示家庭收入对家庭受到保险排斥有显著的负向作用。经济含义上说明家庭收入每增加一个单位,那么他所在的家庭受到保险排斥的可能性降低了13.5%。而且,系数γ1为-0.013,仍然在1%水平上显著,说明家庭收入在户主行动力人格特征对保险排斥的影响中起着部分中介作用。也即通过家庭收入中介效应,行动力人格特征对家庭受到保险排斥有明显的抑制作用。经济意义上说明一个家庭户主如果行动力比较突出,家庭收入会得到提升,而家庭收入的提升显著地降低了家庭受保险排斥的可能性。

同样地,信任感和多愁善感起到相似的作用,通过家庭收入中介效应对家庭受到保险排斥有明显的抑制作用。作用机制和行动力相同,限于文字要求不再详细说明。

其次报告乐群性对家庭收入的影响作用。模型一中,系数α1为-0.013,有一定显著性,说明户主的行动力人格特征降低了家庭受到保险排斥的可能性。从模型二回归结果可以看出,系数β1为-0.068,且在1%水平上显著,表示乐群性对家庭收入有显著的负向作用。经济含义上说明一个家庭的户主如果乐群性比较突出,那么他所在的家庭收入减少了6.8%。模型三报告了乐群性以及加入中介变量家庭收入后对保险排斥的影响作用,从回归结果可以看出,系数γ2不显著。说明家庭收入在户主乐群性对保险排斥的影响中起着完全中介作用。也即通过家庭收入中介效应,乐群性人格特征对家庭受到保险排斥明显的正向影响。经济意义上说明一个家庭户主如果乐群性比较突出,热衷于社交,家庭收入会得到降低,而家庭收入的降低也显著地提高了家庭受保险排斥的可能性。

最后,从模型二可以看出,事业心对家庭收入有显著的正向作用。但从模型一和模型三看出事业心对于保险排斥的影响并不显著。除此之外,可以看出控制变量中家庭规模、受教育程度以及加入党组织(含民主党派)通过中介变量家庭收入对家庭受到保险排斥有明显的抑制作用。市场化程度通过中介变量家庭收入的完全中介作用对家庭受到保险排斥有明显的负向作用。而家庭中有老人和小孩会降低家庭收入,但对于保险排斥的影响并不显著。

3.进一步研究

为了进一步分析家庭收入的相关影响机制,我们按家庭收入高低分为低于平均家庭收入和高于平均家庭收入两个样本组,并检验模型一中户主的人格特征对家庭保险排斥的影响,回归结果见表4所示。

回归结果显示,在低于平均家庭收入样本组中,行动力人格特征对保险排斥的平均边际效应系数为-1.3%,且在1%的显著性水平下显著。在高于平均家庭收入样本组中,行动力人格特征对保险排斥的平均边际效应系数为-1.5%,同样在1%的显著性水平下显著,即在两个样本组中行动力对保险排斥都有显著的负向影响。这表明不管在“高”“低”收入家庭中,户主的行动力越强,越主动寻求持续保障的安全需求,从而提升了购买保险的可能性:另一方面高收入家庭也是保险机构的目标客户,这无疑也降低了其家庭受保险排斥的可能性,从而对家庭受保险排斥有显著负向影响。结果也进一步验证了上文研究结果的稳定性。

而回归结果同时显示,信任感在高于平均家庭收入分组中对家庭受保险排斥有显著负向影响:多愁善感在低于平均家庭收入分组中对家庭受保险排斥有显著负向影响:乐群性在两个分样本组的作用不显著。这显示了收入不同的群体中户主人格特征对金融排斥影响的差异性。从以上回归结果不难发现开放性维度下的行动力对家庭受保险排斥有显著且稳健的抑制作用。如果家庭财务决策者保持好奇心、愿意尝试新事物相应地会降低家庭受到保险排斥的可能性。

五、结论及政策启示

本文基于中国家庭追踪调查项目(CFPS)数据,实证研究了户主人格特征通过家庭收入对家庭保险排斥的影响及其传导机制。本文的实证表明,户主的行动力、信任感及多愁善感等人格特征对家庭受保险排斥有显著的负向影响作用,且家庭收入在其中存在部分中介效应。通过家庭收入中介效应,这些人格特征对家庭受到保险排斥有显著抑制作用。而乐群性人格特征通过家庭收入完全中介效应对家庭受到保险排斥有增加的可能性。进一步研究发现,在高于和低于平均家庭收入的两个样本组中,行动力人格特征对保险排斥的负向影响仍然显著且稳健。信任感在高于平均家庭收入分组中对家庭受保险排斥有显著负向影响;多愁善感在低于平均家庭收入分组中对家庭受保险排斥有显著负向影响。这显示了收入不同的群体中人格特征对金融排斥影响的差异性。这些结果对于深入理解和采取积极措施消除我国居民家庭受保险排斥现象有重要的理论和实践意义。

由于居民的人格特征形成后短期不易改变,保险市场和保险业在制定政策时需考虑人格特征带来的差异性。本文的政策启示在于:一是保险机构及保险业协会等机构应该主动向社会推介保险知识,介绍成熟国家地区的经验,提升社会对保险认知,逐步消除保险排斥中的“自我排斥”现象;二是保险业应当加强客户金融行为研究、改善客户结构、升级产品供给,如面向城乡群众且愿意尝新的家庭提供一些精准性强的保险金融产品:提升市场服务化及开放水平,如依照人格特征差异制订特色化营销手册,丰富一线保险业服务人员面对家庭财务决策者推介和服务手段的灵活性:三是各级地方政府规划实施各类“文化工程”,采取百姓喜闻乐见的方式开展扶智扶志活动,引导城乡贫困群众形成积极向上、开放包容的心态,激发他们愿意干事创业的精气神,同时“下细功夫”,针对不同特征的家庭,精准施策,提升家庭收入,减少金融排斥。这既是新時代精准脱贫的重要途径,又是扩大金融服务“共享面”、消除金融排斥现象的重要抓手,也有利于建立与全面建成小康社会相适应的普惠金融服务和保障体系。

(编辑:莫远明)