高管团队教育背景、风险投资与企业绩效

2020-01-10

(武汉大学经济与管理学院 湖北 武汉 430072)

一、引言

随着中国经济快速发展,风险投资在中国也进入高速发展阶段。根据《2015—2016年中国风险投资统计年鉴》,4 480家风险投资机构发起了31 025起历史投资事件,其中不乏投资数额过亿元的事件。在决定投资某个项目之前,天使投资人通常关注两个关键因素:一是项目,二是创业者。项目的可行性、创新性以及未来能否带来巨大的利润,这些是天使投资人决定投资时关于项目的考量。对于创业者的考察,除了执行力、毅力及创新性等不可量化的部分之外,天使投资人是否会将创业者的教育背景作为一个重要因素来考虑?此外,创业团队的教育背景、是否获得风险投资等因素,是否会对企业上市后的绩效产生显著影响?

尽管这些问题在创业者组建创业团队、吸引风险投资及企业经营管理等方面具有重要意义,但是迄今为止,少有文献将高管团队教育背景、风险投资与企业绩效三者结合起来进行研究。随着风险投资的快速发展,将这三者联系起来探究其背后的关联已经迫在眉睫。目前,研究高管团队教育背景与企业绩效的相关文献较多。随着高层梯队理论的提出(Hambrick and Mason,1984),许多学者从高管团队的人力资本特征出发,如年龄、教育、背景等,研究团队特征对企业绩效的影响。大多数研究表明,高管团队教育水平与企业绩效呈显著正相关关系。

与以往研究不同的是,本文加入风险投资因素,研究获得风险投资与未获得风险投资的企业之间的绩效差异。更进一步地,在获得风投的企业中,探讨高管团队教育背景差异对企业绩效的影响。对这一问题的研究,有助于企业在组建高管团队、引进风险投资等方面进行决策,对国内初创企业具有重要意义。最后根据这两部分的研究结果,做出合理解释并对企业经营提出相关建议。

二、国内外研究概况

目前,许多学者研究高管团队或CEO教育背景与企业绩效之间的关系。Hambrick 和 Mason(1984)提出 “高层梯队理论”,认为管理者特质影响他们的经营决策,进而影响企业的行为。此后,在研究企业绩效方面,管理者背景为越来越多的学者所重视。Bhagat、Boltonet和Subramanian(2010)研究了CEO教育背景与企业绩效之间的关系,结果表明具有MBA教育背景的新任CEO与企业短期绩效呈现正相关关系,但与企业长期绩效无显著系统性关系。何韧、王维诚、王军(2010)基于1 109家样本企业的调查数据,发现管理者学历水平与企业绩效有显著正相关关系,但海外教育背景与企业绩效没有显著关系。杨浩、陈暄、汪寒(2015)在“高层梯队理论”基础下,运用最小二乘法模型进行实证分析,结果发现创业型企业高管团队教育背景与企业绩效存在显著正相关关系。黄继承、盛明泉(2013)运用事件分析法,研究高管背景特征对股价的影响。研究结果发现学历与股价呈现倒U形关系。

除高管的教育背景对企业绩效存在影响之外,企业是否接受风险投资也会影响绩效。许多学者认为,与未接受风投的企业相比,有风险投资支持的企业在IPO时有更低的抑价率,而且这类企业在IPO后的市场表现也更好。当然,少数学者认为风险投资对企业绩效并没有显著的正向影响,两者在上市后的业绩并无显著差异,甚至在某些样本及模型研究下,有风险投资支持的企业,其市场表现远低于无风投支持的企业。李九斤、叶雨晴、徐畅(2016)选取深交所创业板企业数据,运用最小二乘法回归模型研究风险投资对企业绩效的影响。根据实证结果,引入风险投资可有效提升企业盈余质量,并强化盈余质量与企业绩效间的正相关关系。

在研究教育背景与吸引风险投资之间相关关系方面,董静、孟德敏(2016)做了详细的研究,结果表明高管团队教育水平越高,越容易在早期引进风险投资。综上所述,在高管团队教育背景、风险投资及企业绩效三者中,目前研究两者之间关系的文献较多。本文将从三者之间的关联出发,通过实证研究,探讨三者之间的相互影响,为创业企业组建高管团队、引入风险投资提出建议。

三、变量选择、数据来源以及模型设定

首先,本文根据国内外学者研究现状以及国内上市公司的实际情况,选择合适的被解释变量、解释变量以及控制变量,并对变量的选取进行说明。其次,解释研究样本的选择及来源。最后,参考相关文献,并结合具体情况,设定计量模型。

(一)数据来源与样本选择

考虑到我国上市公司获得风险投资支持的实际情况,本文选取截至2011年12月31日前在创业板成功上市的企业作为研究样本。首先,根据万得数据库中的中国PE/VC库,搜索创业板上市企业在2003年1月1日至2018年6月1日是否接受过风险投资①。其次,对于获得风投的企业,我们再比较上市企业的上市时间与获得风险投资支持时间。如果企业在上市前接受风险投资,则根据招股说明书中的高级管理人员变动情况,获得企业在接受风投时的高管平均学历数据。如果企业在上市之后接受风险投资,则从万得数据库中的深度资料获取高管教育水平数据。最后,对于没有接受风险投资的企业,其高管平均学历统一使用招股当年数据。

由于创业板企业大多在上市前接受风投,而引入风险投资时的相关控制变量难以获取,因此企业员工人数、资产负债率统一以2012年末数据替代。控制变量还包括研究企业的主营业务是否为高风险行业,高风险行业包括生物技术、IT、医疗以及新媒体等。这一数据根据深圳证券交易所官网信息手工收集。

本文的被解释变量为企业是否接受风险投资,解释变量是高管平均学历,控制变量包括企业员工人数、资产负债率及企业是否从事高风险行业。企业员工人数从一定程度上反映企业规模,大企业需要更多流动资金运转、经营,更有可能获得风险投资支持。资产负债率反映企业的资本结构,资产负债率高说明企业的资金来源中,来自债务的资金较多,即财务风险相对较高。企业如果引入风险投资并且从事高风险行业,一方面意味着风投机构面临更多的机会及获得高收益的可能性,另一方面说明风投机构要面临更高的风险。

本文的数据均来自万得数据库以及深圳证券交易所官网,变量的名称、含义等具体说明详见表1。

表1 变量说明

(二)模型设定

根据以往学者的研究方法,本文选择OLS模型进行回归分析。模型设定如下

Venture=β0+β1Edu+β2Employ+β3Leverage+β4Industry+u

其中,βi为系数,是否引入风投(Venture)为被解释变量,高管平均学历(Edu)为解释变量,企业员工人数(Employ)、资产负债率(Leverage)以及是否从事高风险行业(Industry)为控制变量,u为误差项。

四、实证分析

(一)描述性统计

本文首先应用stata对237家企业数据进行描述性统计分析。从表2可以看到,截至2011年12月31日,在创业板上市的企业中,超过半数企业曾经引入风险投资。企业高管平均学历总体而言相差不大,最低平均学历水平为1.5,最高平均学历水平为4.33,标准差为0.55。说明创业板上市企业的高管教育水平总体而言较高,且分布较为集中。资产负债率的最小值为1.53,最大值为76.41,且标准差为13.76,说明离散程度较高。这与企业从事的行业差异与管理者习惯有关。对于企业是否从事高风险行业这一虚拟变量,其均值为0.25,说明只有少数企业从事高风险行业。

表2 描述性统计

(二)回归分析

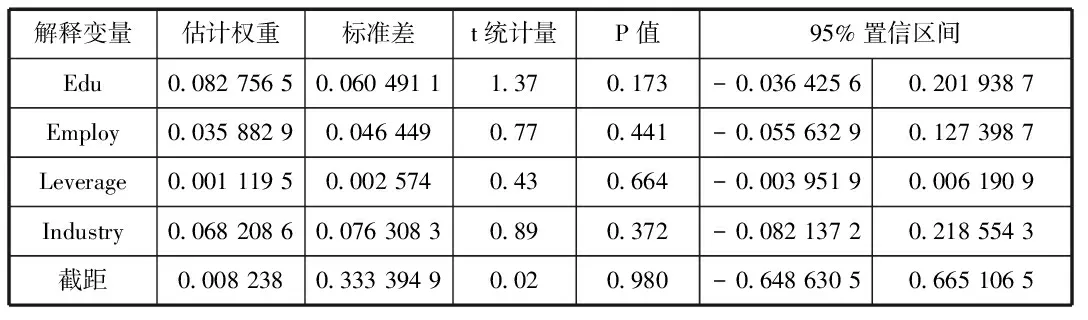

为了验证变量之间的相关性,本文根据前文的模型对样本数据进行回归分析。回归结果见表3。

表3 OLS模型回归结果

根据表3中的回归结果,我们可以进行如下分析。本文研究的解释变量为企业高管团队的平均学历。回归结果表明高管团队教育水平对企业引入风险投资具有正向影响。这是由于风险投资机构在决定是否投资某个企业时,通常将高管教育水平纳入考核标准。一般而言,高学历意味着高管拥有较强的学习能力、抗压能力及优质的社会资源,这三点在领导团队及管理企业中至关重要。高管教育水平这一系数的P值为0.173,并不存在显著性。一方面,本文所选取的样本量较少。截至2011年12月31日成功在创业板上市且相关数据完整的企业共有237家。其中,引入风险投资的企业有131家,未接受风险投资的企业共106家。另一方面,风险投资机构除了考虑高管团队的平均学历水平外,同样会将高管的创新性、领导力、潜在的资源等不可量化部分纳入考察范围。这两方面可能是最终回归结果不显著的原因。

文章的控制变量包括企业员工人数、资产负债率以及是否为高风险行业。企业员工人数一定程度上代表企业规模。回归结果表明风投机构偏好规模大、企业经营运转良好的公司。资产负债率是评价企业负债水平的综合指标,不同行业资产负债率的适宜水平并不相同。结果显示,资产负债率与企业是否引入风险投资存在正相关关系,但是回归结果并不显著。说明资产负债率对企业是否引入风险投资影响不大。企业是否从事高风险行业对引入风险投资的影响并不显著。相关系数取值接近0.07,说明企业主营业务若为高风险行业,则大概率会引入风险投资。出于支出和风险的考虑,从事高风险行业的公司有更大的可能性寻求风投的支持,而风险投资机构基于对项目以及收益的考量,也十分有可能选择投资该类企业。

(三)绩效分析

本文采用超额收益率衡量企业经营情况。首先,根据万得数据库股票数据浏览器中的数据,选择所有样本的2013年年收益率作为绩效分析对象,市场收益率采用全体股票年收益率的算术平均值。将所有公司的年收益率减去市场收益率,得到超额收益率。其次,将238只股票分为三类:无风险投资支持的公司、有风险投资支持但高管团队平均学历较低的公司、有风险投资支持且高管平均学历较高的公司。本文选择研究生学历作为分界线,当高管平均学历取值大于4时,该公司划分到高学历队列。最后,将三个队列的超额收益率取算术平均值。

年平均超额收益率的计算公式为

ARi=Ri-MR

其中,i表示企业,R表示企业年收益率,MR表示所有创业板上市企业年收益率的算术平均值,AR表示超额收益率。

表4 平均超额收益率

根据表4结果,我们可以知道,未引入风险投资的公司,其超额收益率为负数,表明公司收益率为超过所有创业板上市企业的平均收益率。而引入风险投资但高管团队平均学历较低的企业,其平均年超额收益率为1.27%。有风险投资支持且高管团队学历较高的企业,其年超额收益率为21.59%。说明有风险投资的企业,其市场表现优于未引入风险投资的企业。在获得风投支持的企业中,拥有高学历高管团队的企业,其市场表现优于高管团队学历较低的企业。

五、结论

根据上文的讨论,结果表明,高管团队平均学历与企业是否引入风险投资存在正相关关系,但结果并不显著,还需要增加样本量进一步研究两者之间是否存在显著的相关性。另外,在企业绩效分析方面,我们得出以下结论:有风投支持的企业,其市场表现优于没有风投支持的企业;高管团队如果拥有高学历,那么企业的市场表现也要远远好于其他企业。

根据以上分析,我们可以对如何提高企业绩效给出一些建议。一方面,企业应该挑选优质人才担任高管,其中学历是一个非常重要的衡量标准。另一方面,对于创业板上市企业,引入风险投资可能会对企业的绩效产生正面影响,风投机构可以为企业提供大量的资金以及公司经营方面的建议,这些都有助于公司长期发展。

注释:

① 本文所指风险投资均为广义上的风投,即包括私募股权投资(Private Equity,PE)。