重庆固定资产投资对经济波动影响分析

2020-01-01周科成

周科成

投资是区域经济发展的重要推动力,无论是经济总量的增长还是结构的转换,都需要巨额的投资作为支撑。重庆市近30年来经济稳步增长,投资也处于体制转型和结构转换的关键时期,总结投资取得的成就及存在的问题,旨在准确地判断和把握重庆投资运行的规律、特点以及未来演变的趋势,进而明确重庆投资在新时期发展的战略定位和发展思路,为建成长江上游经济中心,保持经济增长健康稳定提供保证。

一、重庆经济与投资波动的测定

为了分析固定资产投资与地区GDP时间序列的相关性上分析经济增长的波动,选取重庆最近30年左右(1988-2018年)各年固定资产投资变动率与GDP增长率进行分析。通过增长率的对比可以看出在20世纪80年代与90年代中期都出现过投资热,经济波动呈现出明显的周期性。但投资对经济发展影响的形成通常需要一个滞后期,所以生产总值曲线上的峰谷值出现的时间相对于固定资产投资曲线具有时滞效应。生产总值增长波动的轨迹比较平缓、稳定,而固定资产增长波动较为剧烈。在投资增幅轨迹中, 1993至1995年投资增幅较大,其次是在2002年至2004年期间。GDP增幅中1992至1994年较大,其实是2010年至2011年。从2001年开始的新一轮增长中,固定资产投资增幅相对之前变得平滑,呈现稳步上升态势,到2006、2007年左右受金融危机影响,出现小幅度下滑,2009年又开始了上升趋势,从2011年开始增速下滑,一直持续到2018年。

从30年以来固定资产投资增长和GDP增长率变化曲线可以看出,国内生产总值的变化趋势与固定资产投资额的变化趋势保持着大体的一致性。这只是两者直观的表现,要进行本质的研究就需要进行定量分析,因此需要对两变量进行时间序列分析。

二、序列平稳检验与协整检验

(一)平稳检验

通过对固定资产时间序列特征的分析,找出其与重庆市GDP增长间的相互关系,只有在证明时间序列是平稳的之后才能进行因果检验。先对重庆市固定资产投资与GDP对数形式LNINV与LNGDP进行平稳性ADF检验,以确定该序列的趋势特性,检验结果见表1。

表1 ADF检验结果

检验结果显示,表明LNGDP、LNINV及其一阶差分都为非平稳序列,在两者的二阶差分5%显著性水平下,GDP增长率时间序列指标拒绝了含有单位根的假设,即该序列是平稳的,因此两变量都是二阶单整时间序列。

(二)协整检验

为了判断上述两个变量之间是否存在某种平稳的线性组合关系,需要利用Johansen方法来进行协整检验。

表2 协整检验结果

统计量表明在5%显著性水平下,变量之间存在一个协整关系,根据检验得到均衡向量为:

方程为:LNGDP=0.648811462 LNINV+3.091405316

该方程表明两个变量之间存在长期均衡,GDP与固定资产投资存在正向变动关系。

三、固定资产投资与重庆市地区经济波动因果分析

通过Granger 和Sims 创造的因果关系检验法可以进行验证两者何者为因,何者为果,或互为因果关系。

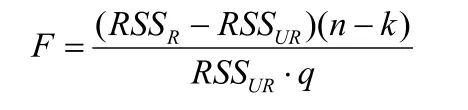

借助F统计量:

RSSR和RSSURfalse分别是有约束和无约束回归的残差平方和,n为样本容量,k是回归方程中待估计的参数的个数,q是有约束条件下参数的个数。对GDP与固定资产投资进行Granger检验,将滞后期设置为1、2,检验结果见表3。Granger检验中滞后长度表现的是敏感程度,即不同的滞后期会对因果性的判断造成影响,所以在Granger检验中应对不同的滞后长度分别进行试验,以确信因果关系检验中的随机误差不存在序列的相关来选取适当的滞后期。故接下来反复调整滞后长度,分别设为3、4,得出不同结论,结果见表3。

表3 Granger检验汇总

LNINV 不是LNGDP的原因LNGDP 不是LNINV的原因 3 26 5.17901 0.01085 拒绝0.15207 0.92683 不拒绝LNINV 不是LNGDP的原因LNGDP 不是LNINV的原因 4 25 2.24897 0.11987 不拒绝0.14051 0.96407 不拒绝

上述结果表明,在5%显著性水平下,当滞后期较短时(设置为1),投资与GDP相关性不强,当滞后期设置为2、3时可以看出投资是引起GDP变动的原因,而GDP不是投资的原因。而当滞后期为4时,固定资产投资变动与GDP变动之间因果关系减弱了,根据检验的滞后期的设置,可以看出,固定资产投资变动与GDP变动之间2-3年的因果性最强,且表现重庆市经济增长主要依靠投资拉动,而反过来经济增长对投资的促进作用不明显。其次,投资具有先行性,当投资增加或减小时,会经过2-3年反映到GDP的变动中。投资周期与经济周期具有明显“趋同性”和“时滞效应”。当投资额扩大时,整个经济随之扩张,当投资额收缩时,国民经济也随之发生收缩,而且投资波动幅度往往大于国民经济的波动。

四、减少固定资产投资对经济波动影响的思考

(一)投资预算约束

随着经济体制改革的不断深化和经济市场化的推进,使企业的软预算约束不断地“硬化”,企业需要为自己的投资行为真正负起责任。在开放经济条件下,为防止外部风险,需要不断矫正资源配置中的种种扭曲,如要素价格的扭曲、政府的隐性担保等。这些都会抑制投资冲动,减少投资的盲目扩张。

(二)公平鼓励和扩大社会资本投资

放宽社会资本的投资领域,允许社会资本进入法律法规未作限制的基础设施、公益事业等行业和领域。政府通过注入资本金、贷款贴息、政策扶持等措施,鼓励和引导社会资本以独资、合资、合作、联营、项目融资等方式,参与具有经营特征的公益事业、基础设施建设,并实行招标选择业主的方式优化配置信贷资金、土地资源等生产要素,促进经济结构调整和经济增长方式的转变。

(三)引导投资方向,化解过剩产能

投资主管部门要积极向金融机构推荐符合国家产业政策和信贷政策的固定资产投资项目,合理引导贷款投向。对适应社会经济发展的行业,如近来兴起的人工智能、大数据产业要大力支持,对环境污染较大的产业和没有市场需求的落后产业要严格限制。此外还要提高投资资金流入特定区域内的比例, 提高此投资对此特定区域经济发展的拉动效果。

(四)投资决策进行供给侧结构性改革

投资主管部门主要从国家法律法规、产业政策、行业准入标准,以及是否属于项目备案范围等方面进行备案确认,为企业自行投资决策提供咨询引导,作为其他相关行政主管部门和金融机构把握产业政策的基础。一方面加快资源从供给老化行业的退出速度,另一方面在于加快培育新供给,形成新动力。去产能、去库存、老供给的转型,形成新供给、新需求。