股权集中度对现金股利发放的影响

2019-12-24

(南京信息工程大学 江苏 南京 210044)

一、引言

1932年,Berle和Means在《现代公司与私有产权》一书中,对企业董事权利和经理人代理效率问题进行了定义和解说,由此开始很多学者进行了激烈而深刻的讨论。其中最热门的问题则是所有权集中与否对公司产生的影响。在上市公司中,大股东的意见常常对企业有决定性的影响,甚至一些中小型企业,大股东能实际控制整个公司。因此,大小股东的冲突问题才是公司管理的根本问题。具体表现在大股东高派息,把整个公司“掏空”(Shleifer and Vishny,1997;李小荣等,2008;陈红,2011)。直接损害到其他小股东利益。这在我国的金融市场上,尤为严重。

理论上来说,股权集中度角度是企业治理问题很好的切入点。虽然众多学者在对公司治理问题研究的角度已经从股权分散模式下的股东—代理人冲突,转变为股权集中下股东—代理人冲突,但是到现在为止还没有形成完备的理论框架。尤其是我国现状下,金融市场缺陷较大。因此,对股权集中度的深入研究确实能在一定程度上丰富公司治理理论;对股权集中度对现金股利发放的影响研究,能够从人性(性善、性恶)方面深入了解股东。在股权集中度较高和较低水平下,大股东会对现金股利发放做出怎样的选择。为完善公司治理效率理论提供了重要的理论依据。

二、研究假设

在不同的股权集中度水平上,会呈现不同情况的现金股利发放水平,特别是当股东持股水平处于较高或较低时,此种现象尤为严重。当大股东的股权持续上升,超过某一临界值时,特别是当大股东处于绝对控股水平时,从中小股东身上可以侵占到的已经很少了。同时因为大股东持股比例的大大增加,公司效益已经与大股东自身绑定,为了不错过优质的投资机会,也为了降低企业潜在风险,会降低现金股利的发放,使公司现金流增加,这种效应被称为“利益协同效应”。所以当超过某一临界值时,随着股权集中度的进一步上升,企业现金股利的发放可能会逐步下降。由此得出假设H1。

假设H1:股权集中度与现金股利发放水平呈倒“U”形关系。

三、研究设计

(一)数据来源

选用2012—2016年A股183家企业为样本,并按照以下标准整理和筛选:(1)筛选出ST企业,从初选中筛除;(2)将相关数据不全的企业剔除;(3)将有异常的数据删除。将得出的915组样本数据制作为面板数据进行回归分析。

本文所有数据均引用国泰安数据库,其他相关指标通过对这些数据的计算得出。本文所使用的数据处理软件为excel 2010,分析统计软件为stata11。

(二)变量定义

表1 变量名称表

(三)模型设计

本文需要检测的是现金股利发放与各自变量之间的统计关系,因此根据假设,需要建立如下模型。

股权集中度:

(1)

(2)

(3)

四、实证分析与结果

(一)相关性分析

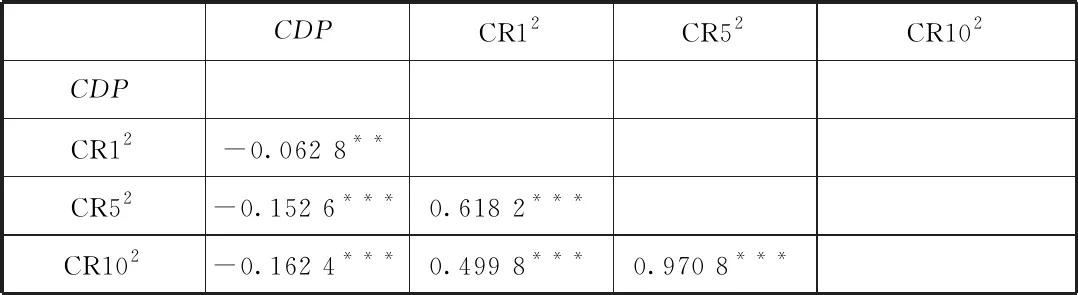

在进行实证研究分析之前,一般会先进行相关性检验,以此来证明符合回归分析的条件。

表2 相关性分析表

从上表2中可以看出,相关性均小于0.8,表示可以该组样本数据进行回归分析。还可以发现第一大股东、前五大股东、前十大股东持股比例与税后现金股利呈显著的负相关。

(二)回归分析结果

为了进行股权集中度、股权制衡度与现金股利的回归分析,引入了股权集中度相关的三个指标:Cr1、Cr2、Cr3;现金股利一个指标CDP。

表3 实证分析表

注:*p﹤0.1 **p﹤0.05 ***p﹤0.01。

上表中表示股权集中度的三个指标Cr12、Cr52、Cr102与税后每股现金股利分别在0.1、0.05、0.01上显著,且其系数为负。说明企业的股权集中度与现金股利发放呈倒“U”形,这验证了假设H1。

五、总结

(一)总结发现

通过对上市企业的实证研究,发现股权集中度和现金股利发放呈倒“U”型关系。在股权集中度较低的情况下,虽然第一大股东仍掌握着最多的股权,但是并没有足够高到对其他中小股东有压倒性的胜利,所以现金股利不高;当股权集中度发展到能够压住其他投资者时,大股东会通过大量发放现金股利的手段,侵害其他股东利益;股权集中度继续提高,这时的公司已经变成实际意义上第一大股东的“一言堂”。从股权层面上讲,这个公司的实际控制人和持有人都是大股东一人。本着公司价值最大化的理论,会减少现金股利发放。

(二)政策建议

1.吸引更多专业性投资

在公司内部对大股东的行为进行管理和制衡,优化企业股权结构,力求形成企业内部多个大股东制衡的局面。现阶段我国企业大部分属于高股权集中度的情况,大股东容易搞“一言堂”。因此我们需要合理引进外部投资,进行专业化、多元化的转型,从而减少控股股东通过高额现金股利侵害中小股东利益情况的发生。

2.加强保护中小投资者的利益

发展中国家在现阶段的股利政策方面,更多的是偏向于大股东的利益而忽略中小股东利益。大股东可以拥有绝对的话语权和控制权,并且从信息对称角度上来讲,中小股东也处于绝对劣势地位。这从长远发展来看,对企业和市场是极其不利的。因此,我们需要进一步加强对中小投资者的保护。

3.对现金股利政策的披露程度增加

大小股东的信息不对称也是导致中小股东利益被侵害的重要原因之一。在新的委托代理理论之下,信息披露政策应当不仅仅限于管理层和股东之间,更应该是大股东和中小股东之间的信息披露制度要完善。在我国当前的股权制度下,中小股东很难和大股东拥有对称的信息,他们无法得到有效信息,所以时常会做出非效率的判断和决策。因此,要尽快完善我国的信息披露政策。