丸美股份:高成长的美妆龙头

2019-12-06周少鹏

周少鹏

市场方面,MSCI今年纳入计划完成后,很多人担忧A股市场会因为增量资金中断而下跌,但从估值来看,A股整体估值还十分便宜,似乎也跌不到哪去。海通证券对A股估值做了统计,数据显示,A股整体估值仍处偏低位置:1)A股PE(整体法)为16.6倍、处于2005年以来自下而上24%分位,剔除银行为24.1倍、44.8%,中位数为24.1倍、13%,整体估值不贵,和前四次市场底及年初低点基本接近;2)从风险溢价、股债收益率和大类资产配置角度看,当前A股风险溢价处于高位,大类资产比价效应明显;3)若以沪深300指标作为基准,由于商誉减值拖累了创业板的业绩,若计算创业板指扣除非经常性损益后的利润,1903创业板指归母扣非净利润累计同比为46.4%,扣非后PEG仅为1.10倍,创业板估值盈利匹配度并不差。

临近年底,海通证券还从资金的角度表达了对明年A股走牛的乐观观点。其认为,股市资金进出与牛熊周期高度相关。上证综指2440点以来市场进入第六轮牛市。参考历史,牛市第一阶段资金入场温和、第二阶段入场加速,19年资金净流人5000亿左右,符合历史同阶段特征。展望2020年,牛市第二波上涨逐步展开,机构和个人权益配置比例将上升,预计股市增量资金超万亿,其中资金流人方面:散户资金预计流人6000亿元,杠杆资金预计流人4000亿元,公募基金预计流人1100亿元,私募证券基金预计流人600亿元,基金专户预计流出4360亿元,银行理财预计流入1570亿元,券商资管预计流人900亿元,信托预计流入2150亿元,保险类资金預计流入6000亿元,外资预计流人3000亿元。资金流出方面:IPO预计流出3000亿元,产业资本减持预计流出3000亿元,各项税费合计预计流出4000亿元。整体来看,2020年资金合计流入20960亿元,流出10000亿元,净流入10960亿元,与14年情况较为接近。

每周金股:丸美股份

本期笔者推荐丸美股份。丸美是国内领先的护肤品企业,产品主要分眼部、护肤和洁肤三大类。当前看好公司的主要逻辑有三点:1)化妆品行业规模大,龙头成长空间广;2)公司构筑了渠道、营销和产品等竞争优势,过往财务数据优异,盈利能力明显高于行业平均水平;3)近期股价大幅回调,与三季度机构建仓成本相近,买人性价比高。

化妆品行业规模庞大

根据欧瑞数据库的数据,2018年下半年以来,国内社会零售增持放缓,但国内化妆品社零增速不降反升,依然保持稳定增长趋势,规模由2013年的2492亿元上升至2018年的4105亿元,年复合增速高达8.7%。2019年前三季度化妆品零售额同比增速已经爬升至12.8%,连续7个月维持双位数增长,在限额以上商品零售额中占比已经提升至1.92%。市场预计2019年化妆品市场规模有望超4400亿元,到2024年可超过6000亿元。

化妆品的细分领域很多,其中护肤品是主要消费市场。根据欧睿数据,国内美妆个人市场内护肤品占比超过50%,紧随其后的是头发护理,口腔护理(包括电动牙刷)和彩妆,这三个品类市占率均超过10%。

由于长期口碑积累及产品质量过硬,加上精准化营销,这些市场一直被国际品牌占据,但经过20余年的竞争,以珀莱雅、上海家化、丸美和华熙等为代表的优质本土品牌也逐步走出来。目前化妆品的行业集中度还是偏低,最大的护肤品市场行业CR4只有25%。丸美在护肤品和眼部化妆品领域市场份额居行业前列,2019年上半年护肤、眼部和洁肤三个业务营收占比依次为58.67%、26.88%和12.94%,作为国内护肤品龙头,未来将显著受益行业增长红利。

具备较强的竞争力

公司在产品、营销和渠道方面构筑了较强的竞争优势。渠道方面,日化渠道是公司原来最大的单一销售渠道,如今已被电商取代,2018年电商渠道收入高达6.58亿元,2011年以来年复合增速高达129%,截止2018年末公司线上渠道市占率不到1%,未来还有很大的提升空间。而在线下渠道,2018年底公司在全国拥有202个经销商、1.65万个终端渠道,渠道网络覆盖广,而且大部分下沉至三线及以下城市,与国际大牌错位竞争。

近年来智能手机及视频APP兴起,国内化妆品市场具有可视化、年轻化、高端化的趋势,无论是营销还是产品,公司都是顺应行业趋势在做定位。在营销方面,公司持续推行“代言人+爆款单品+广告投放”的策略,以抖音、快手、小红书等社交化媒体渠道进行产品宣传。而在产品方面,公司顺应高端化趋势,卡位竞争较为离散的高端抗衰老产品赛道,以眼部护理为突破口成功逆袭,成为眼部护理国产第一品牌。

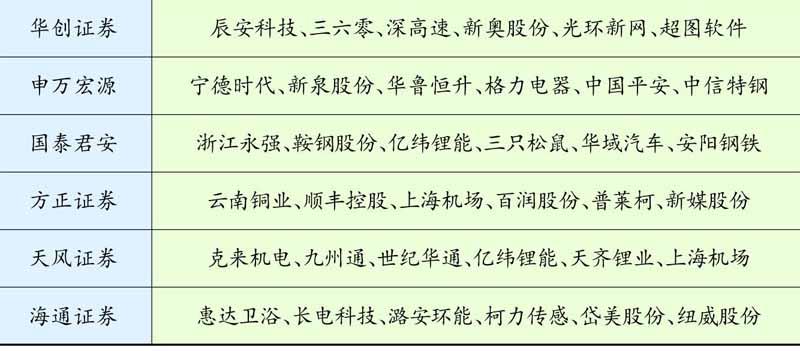

本周券商晨会报告重点推荐个股一览

财务数据表现优异

公司2011年-2018年收入和净利润年复合增速均保持在14%左右,增长颇为平稳。净利率常年保持20%以上,毛利率虽然近几年有所下滑,但仍保持68%左右,其中主力产品眼部护肤品收入占比超30%以上,毛利率仍维持73%的水准,明显高于国内其他竞争对手。而在费用率方面,公司的销售费用率和管理费用率均低于竞争对手。此外,反映消费品企业经营质量的重要指标——存货周转天数和应收账款周转天数,2018年分别录得87.2和1.4天,另一家化妆品龙头珀莱雅则只有89.1和10天,领先优势明显。

2019年前三季度公司营收和净利润增速逐季攀升,营收同比分别增长8.88%、14.38%和21.28%,净利润分别为25.01%、40.22%和164%。四季度有“双十一”和“双十二”两个购物大节加持,营收和净利润可能还会继续提速。

三季度公司前十大新晋股东全是机构投资者,建仓成本预计在55元左右,跟目前价格相差不远。公司质地优异,行业增长红利还在释放期,是较佳的中长线投资标的。