不同市场环境下股票收益与波动性的关系研究

2019-12-04高传三蒋月娥

高传三 蒋月娥

摘要:基于沪深A股不同市场环境下的交易数据,实证分析了股票收益与波动性之间的关系,得出了波动性因子是股票收益行为独立影响因素的结论,并且,在不同的市场环境中波动与股票收益之间的关系具有不同的表现形式,牛市中正相关,熊市中负相关。

Abstract: Based on the transaction data of different market environments in Shanghai and Shenzhen Stock Market, the paper empirically analyzes the relationship between stock returns and volatility and draws the conclusion that the volatility is an independent determinants of stocks' return. Under different market environment, the relationship is different, it is positively correlated in bull market but negatively correlated in bear market.

关键词:收益;波动性;市场环境

Key words: return;volatility;market environment

中图分类号:F830.91 文献标识码:A 文章编号:1006-4311(2019)31-0120-03

0 引言

自世界上首家证券交易所在荷兰诞生以来,股票的收益问题始终是证券市场上最受关注的话题,而股价的波动性则是这一话题中毋庸置疑的核心。多年来,无论是学界还是业界,关于股票收益与波动性之间关系的研究数不胜数,人们不断尝试从各种角度,运用不同的方法描述这种关系,得出了许多有意义的结论,极大地推动了理论研究的深化,并促使全球证券市场日益走向成熟。然而,遺憾的是,这些研究并没能得出完全一致的结论,关于股票收益与波动之间关系的研究仍处于不断探索的过程中。

本文即将致力于进一步探索股票收益与波动性之间的关系。基于对中国证券市场的观察,以近年来发生的两次牛熊交替行情为背景,运用横截面回归法,采用我国沪深股市的行业日收益率作为研究对象,分析并对比不同市场环境下股价波动性对股票收益的影响。

1 实证方案设计

1.1 模型的建立

为考察股票收益与波动性之间的关系,建立模型如(1)式所示:

其中,R为个股或组合的收益率,是模型的被解释变量;VLA为波动性因子,是模型的解释变量;rf为无风险收益率,rm为市场收益率,(rm-rf)、PRI和LIQ为控制变量,分别为系统风险因子、名义股价因子和流动性因子。

1.2 样本选择

回顾我国证券市场的历史,最近的两轮“牛市”行情分别是2006-2007年和2014-2015年。这两轮行情,所处的时间节点不同,其发生时国际国内的经济大环境亦不相同,因此其中包含的交易信息也必然有所不同。为了验证我们主张的意外冲击条件下波动性价值及其相关因子对股票收益行为的解释能力,我们将尝试分别用这两轮行情中的交易数据来检验基于可交易过程的股票波动性价值实证模型。

我们将包含2006-2007年行情及其之前低迷期的时段记为第Ⅰ轮,将包含2014-2015年行情及其之前低迷期的时段记为第Ⅱ轮,同时,在每轮中,均选择两段不同市场环境下的样本数据,并将其中处于低迷状态的阶段记为A段,处于快速上涨状态的阶段记为B段。由此,可以得到四段样本数据,分别是:

——ⅠA段。2004年1月1日至12月31日,金融市场表现为股指下降,市场低迷且市场信心受到打击,此时市场处于“熊市”状态;

——ⅠB段。2006年10月9日至2007年9月28日,在此阶段,市场复苏高涨,股指快速上升,由此市场信心修复并开始高涨,进而表现为一段“快牛”的行情;

——ⅡA段。2013年6月17日至2014年6月13日,自2008年股市大幅下挫以来,股指持续低位已经多年,市场低迷,虽然从指数上看,这一时段的股指不仅并没有明显下降,反而还略有升高,但总体上仍处于“熊市”的末端。

——ⅡB段。2014年6月16日至2015年6月12日,这一时段中,“快牛”行情再现,市场极度兴奋。

对比两轮行情中的A段和B段,不难发现A段中市场处于低位运行的状态,股指变化较小,成交量极度萎缩,市场所受到的外部冲击不明显,而B段中股指迅速上涨,成交量急剧放大,市场及其参与者持续受到新息的冲击。因此,我们分别选择两轮行情中的A段和B段数据研究不同市场环境下股票收益与波动性之间的关系。

在我国沪深A股主板市场根据以下原则对上述四个时段的所有个股的日交易数据进行筛选:

第一,如果个股在样本期内被特别处理或其他处理,去除被处理个股相关交易日的数据,剔除该股恢复正常交易后前5个交易日的数据,保证样本涨跌幅限制的一致性;

第二,去除净资产小于零的个股,保证与其他有关研究的可比性;

第三,去除新股前20个交易日的交易数据。

同时,对上市公司的红利、配股、拆细等行为进行了相关调整。经过选择,在有效样本中,第Ⅰ轮共有1218支个股,涉及485个交易日,其中ⅠA段243个ⅠB段242个。第Ⅱ轮涉及2216只个股,488个交易日,其中ⅡA段243个,ⅡB段 245个。

令ri,t为股票i在第t个交易日的对数收益率,prii,t为收盘价,liqi,t为换手率,vlai,t为波动率,其中i=1,2…3434;t=1,2…973,具体的,i=1,2…1218为第Ⅰ轮时点,i=1219,1220…3434为第Ⅱ轮时点,t=1,2…243为ⅠA段数据,t=244,245…485为ⅠB段数据,t=486,487…728为ⅡA段数据,t=729,730…973为ⅡB段数据,波动率由Garch(1,1)模型计算得到,记rft和rmt为第t个交易日的日无风险收益率和流通市值加权平均市场日收益率。样本期间停盘股票相关数据记为空值,不参加后续计算。

1.3 组合及因子构造

根据证监会行业分类将所有个股分成13组,分别是:采掘业;制造业;建筑业;房地产业;农、林、牧、渔业;电力、煤气及水的生产和供应业;交通运输及仓储业;批发和零售贸易;金融、保险业;社会服务业;传播与文化产业;信息技术业;综合类。对每一个交易日,计算每个组合的算术平均对数收益率,记为该组合当日的收益率。

参照Fama-French模型的因子构造思路,在每个交易日t(t=2,3…243;245,246…485;487,488…728;730,731…973),将交易的个股股价按上一个交易日从低到高排序,并以大约3:4:3的比例划分,股价最低的30%记为LP组、股价居中的40%记为MP组、股价最高的30%记为HP组,令M_prit为名义股价调整系数因子的代理指标,记为HP组与LP组的日算术平均收益率之差;在每个交易日t(t= 2,3…243; 245,246…485;487,488…728;730,731…973),按同样的方法对交易个股的换手率和波动率进行排序、分组,令M_liqt为流动性因子的代理指标为高换手率组(HE组)与低换手率组(LE组)的日均收益率之差,M_vlat为波动性因子的代理指标为高波动率组(HV组)的日均收益率与低波动率组(LV组)的日均收益率之差。

1.4 实证思路

对13个行业组合的日收益率采用横截面回归法进行实证分析:

第一轮对组合的时间序列数据进行回归,估计各组合的回归系数。将式(1)改写为:

其中cl为截距项m=ⅠA、ⅠB、ⅡA或ⅡB,l=1,2…13)分別为四段样本数据中13个组合的波动性因子、系统风险因子、名义股价调整因子和流动性因子的时间序列影响系数。根据式(2)分别对13个组合中t= 2,3…238(ⅠA段),t=245,246…480(ⅠB段),t=487,488…723(ⅡA段),t=730,731…968(ⅡB段)的样本数据进行时间序列回归,可得回归系数(m= ⅠA、ⅠB、ⅡA或ⅡB、l=1,2…13)。

第二轮依式(2)对第一轮回归中得到的各组合的回归系数再次进行横截面回归:

其中,rl,m-rfm(m=ⅠA、ⅠB、ⅡA或ⅡB、l=1,2…13)为第l组中t=239,240…243(ⅠA段)和t=481,482…485(ⅠB段)、t=724,725…728(ⅡA段)和t=969,970…973(ⅡB段)的样本数据的算术平均日风险收益率为波动性因子、为系统风险因子为名义股价调整系数因子,为流动性因子(m=ⅠA、ⅠB、ⅡA或ⅡB)的横截面回归影响系数,表示截距项。

2 实证过程及结果分析

2.1 数据描述统计分析

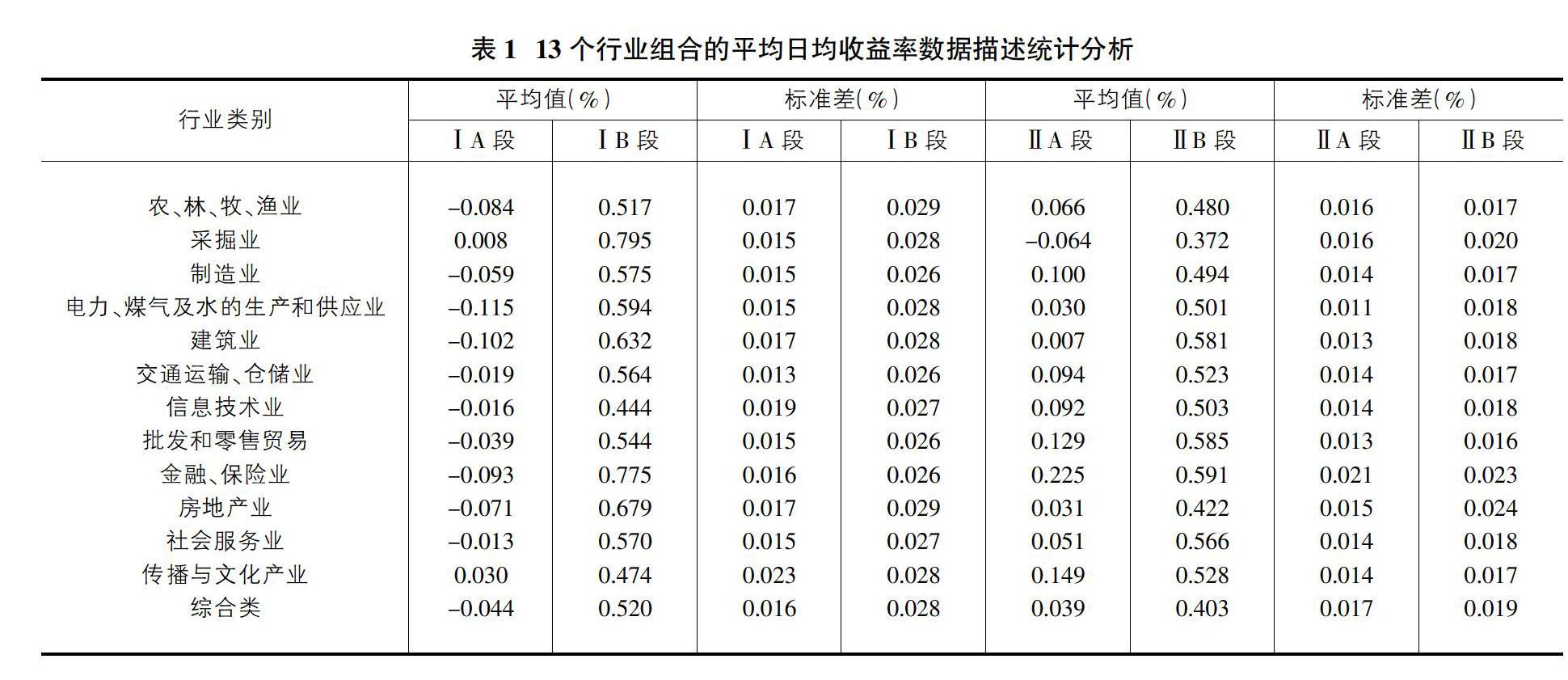

分别计算两轮四段行情中各组合所包含个股的算术平均对数收益率,13个行业组合在两段样本区间内的平均日均收益率数据的描述统计分析如表1所示。

可见,股票收益的表现在不同的市场环境下完全不同。第一轮中,ⅠA段数据显示13个行业中有11个日均收益率平均值为负,收益率的标准差较小,表明在熊市的市场环境,股票组合的收益率普遍较低,负收益股占绝大多数且个股间收益的差距较小。ⅠB段数据显示13个行业一年内平均收益的均值均为正,且日均收益率的中位数均高于平均数,收益率标准差相对较大,表明在牛市的环境中,大多数股票可获得正收益,但收益的差异相对较大。第二轮中,ⅡB段数据的均值和标准差均明显高于ⅡA段,表明在牛市中较高的收益率水平和较大的收益波动。对比两轮行情,可以发现ⅠA段的均值数据大多为负,而ⅡA段却大多为正,这表明,相对而言,ⅡA段的熊市特征较ⅠA段弱,结合指数数据,我们也发现ⅡA段期间,指数其实并未下降,而是略有上升,因此,可以认为是出于熊市的尾声阶段。此外,虽然同为牛市轮,绝大多数组的ⅡB段均值数据小于ⅠB段,表明2015年牛市中,市场的收益率不如2007年,这一点,从有关指数和典型个股的涨幅中,也能有所体现。

2.2 回归结果分析

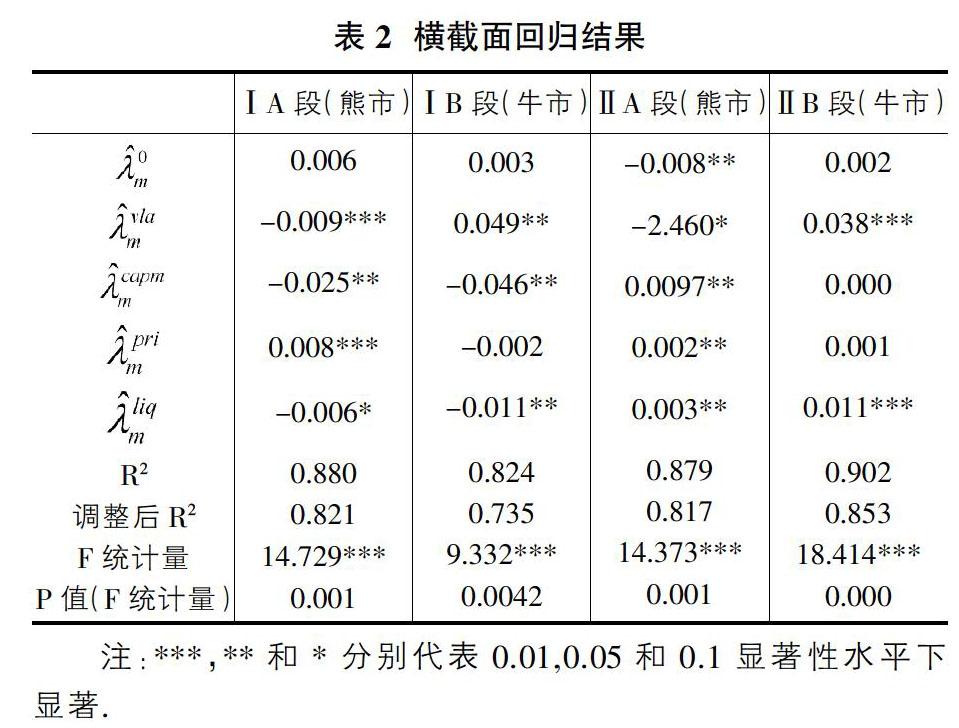

依据式(2)和式(3)进行两轮回归后,结果如表2所示。

总体上,两轮四段数据中模型的F统计量均在0.01显著性水平下显著,表明模型正确;调整后R2的结果表明模型的拟合程度较好;■在0.1显著性水平下不显著,可以认为回归方程截距项为0,模型能够比较全面地解释我国沪深A股的行业横截面日均收益率。

作为模型的解释变量,波动性因子在两轮四段数据中都是显著的,且在不同市场环境中回归系数的方向不同。在代表熊市的ⅠA和ⅡA段数据中,波动与股票收益之间呈现负相关关系,即波动越大,收益越小;而在ⅠB和ⅡB段数据中,二者却呈现正相关关系,波动越大,收益越大。这样的结果证明,波动性是股票收益行为的独立影响因素之一,在不同的市场环境下,波动性对股票风险收益的影响还可以具有不同的表现。

作为控制变量的三个因子中,首先,系统风险因子在三段数据中是显著的,表明在一定的市场环境中,传统CAPM模型提出的系统风险因子,总体上对股票收益是具有解释能力的。其次,名义股价调整因子在ⅠA和ⅡA段数据中显著为正,但在ⅠB和ⅡB段中并不显著。表明在市场整体比较低迷的时候,名义股价可能会是市场参与者考虑的众多因素之一,但市场处于急速上升的大好行情中时,市场参与者可能便不再过多关注名义股价了。最后,流动性因子在两轮四段行情中显然都是显著的,且显著性水平都还比较高,这表明无论如何,流动性都是股票风险收益的重要影响因素,无论波动性是否被独立检验,流动性的影响都客观存在。

3 结论

通过对我国沪深市场2007年和2015年前后两轮牛熊交替行情的分析,本文重新审视了不同市场环境下股票收益与波动性之间的关系,得出了波动性因子是股票收益的独立影响因子,且二者的关系将随着市场环境的变化表现出不同的特征的结论,即市场环境相对低迷时,波动水平与市场收益负相关,而当市场环境积极向上时,波动性水平却与市场收益正相关。表明在熊市中,波动不被市场参与者所欢迎,但在牛市中,却可能正好相反。

参考文献:

[1]郑振龙,汤文玉.波动率风险及风险价格——来自中国A股市场的证据 [J].金融研究,2011(4):143-157.

[2]HO H C, LIN C C. Influence of Heterogeneous Beliefs on Volatility when Agents Degree of Confidence Differs [J]. Applied Economics Letters, 2011, 18(10):955-959.

[3]陈炜,袁子甲,何基报.异质投资者行为与价格形成机制研究[J].经济研究,2013(4):43-54.

[4]史永东,蒋贤锋.内幕交易、股价波动与信息不对称:基于中国股票市场的经验研究[J].世界经济,2004(12):54-64.

[5]文凤华,龚旭,黄创霞,陈晓红,杨晓光.股市信息流对收益率及其波动的影响研究[J].管理科学学报,2013(11):69-80.

[6]張普,陈亮,张名誉.现金股利、多层次资本市场体系与股票价格波动[J].统计与决策,2018,34(12):168-172.

[7]AN H, ZHANG T. Stock Price Synchronicity, Crash Risk, and Institutional Investors [J]. Journal of Corporate Finance, 2013, 21(1) :1-15.