“硬核科技”有多“硬”

2019-12-04宋谊青

文_本刊记者 宋谊青

一直以来,中国版“纳斯达克”是很多投资者心中的期待。然而,从创业板到新三板,每一次的推出都让投资者从“满怀期待”跌到“丝丝失望”。终于,市场盼来了科创板并试点注册制。

多路资金输血来“硬”的

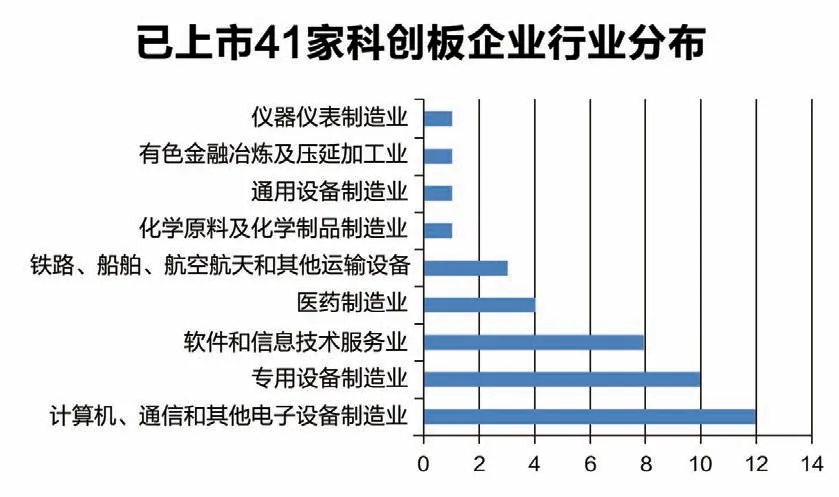

科创板,英文是Sci-Tech innovation board,2018 年11 月5 日首届进博会上宣布设立,时至2019 年11 月5 日,已经过去整整一年。这块“试验田”在这一年里,历经了设立、开板、上市与改革,如今果实已经初长成:截至11 月6 日,上市企业数量已达到50 家,总市值高达6445.02 亿元,流通市值911.81 亿元,平均市盈率为64.54。

对此,证监会主席易会满用“经过一段时间,相信科创板会培育出伟大的科技公司”来评价科创板的成效。

事实上,任何一家企业的成长过程中,“融资”都是一个不可避免的话题。而对于科技型企业来说,融资历程似乎有更多的辛酸:在融资市场上,盈利慢、抵押物少的科技型企业,往往难以进入传统金融机构的“法眼”。

设立科创板,一个重要的意义在于给这些科创企业“输血”,为科技创新提供资金活水。“通过上市,公司的资金需求得到了大大缓解。原计划融资10 亿元,最后超出预期,达到了15.5亿元。这对于研发资金需求量大的芯片制造设备而言,是极好的机会。”中微公司董事长兼总经理尹志尧说这为企业的快速发展创造了许多可能。

近期,中央和地方均出台政策或搭建对接平台引导金融机构支持科创企业。而在政策引领下,不仅各类产业投资基金和政府引导基金对科创企业的融资助力持续加大,多家银行也纷纷创新贷款服务模式,输血科创类企业。科创板囊括了新一代信息技术、生物医药、高端装备等战略性新兴产业,这些企业将迎来更多融资支持。

2019 年前三季度,募资市场收紧且头部效应明显,大多数投资机构持谨慎态度。不过,在科创板利好下,硬科技赛道尤为吸金,也缓解了退出难困境。“目前科创板受理的企业,超八成获得过VC/PE 的投资。”投中研究院院长国立波指出,以生物医药产业为例,由于其前期资金投入多、盈利周期长,创业投资便可在天使轮、A 轮就进入与企业一起成长。

有统计显示,2019 年前三季度,中国股权投资市场受科创板利好影响,被投企业IPO 案例数增至999 笔,同比上升54.4%。其中,科创板总计372 笔,涉及250 家机构。截至2019年9 月30 日上市的33 家科创板企业中,有31家获得VC/PE 机构支持,渗透率高达93.9%。被投企业IPO 也为其带来了丰厚回报。

科创板企业虽然普遍规模较小,但大多都是“硬科技”企业,在发展过程中对资金的需求十分迫切。能够让企业更快地募集到资金,正在征求意见的《科创板再融资办法》将对我这些企业发展产生深远影响。益学投资金融研究院院长张翠霞表示,这些举措都会增加科创板企业的再融资规模,对企业的发展无疑是重磅利好。但对上市公司而言,则需要进一步强化信息披露质量。“如果上市公司内部没有好的经营业绩,外部又没有严格的信息披露要求,未来的再融资就可能会变味,甚至会有上市公司打着再融资旗号变相圈钱的现象出现。”

市场检验需自身“硬”

从开板至今,市场各方都在观望,因为破发是科创板走向成熟的第一道坎,也是向成熟市场靠拢的标志之一。从美股情况来看。破发是非常常见的现象,多家知名企业都出现过破发。

第一只破发的科创板股票会在何时出现,又会是哪家企业?

11 月6 日,昊海生科在上市的第6 个交易日,开盘价88.53 元/股,跌破发行价89.23元/股,为科创板首例破发个股。而上市第二天的久日新材在开盘四分钟后,就最低触及了66.01 元/股,跌破了66.68 元/股的发行价,尾盘收跌6.5%,报66.35 元,由此创下了2014年新股IPO 新政后最快破发纪录。

破发会损害科创板的投资价值吗?

对此,多数公募基金表示,现阶段还不会参与二级市场交易,主要是不管“好企业”还是“差企业”的估值都太高,“下不去嘴”。在发行价格逐步合理之后,长线资金将会逐步配置质地优秀的标的,获得长期投资价值。知名投行人士王骥跃表示,“新股破发损害的只是打新者的利益,其他市场参与者反而是受益者”,新股破发后,投资者可以以较低的价格寻找合适投资标的。

与开市之初的躁动相比,近期资金在科创板中不再“雨露均沾”,而是集中于部分强势品种。以首批25 只股票中的两只个股为例:

南微医学、中国通号近期的股价走势截然相反,其背后,两融交易者的态度也大不一样。

南微医学虽在上市初期表现并不抢眼,但近两个月内股价持续攀升,11 月4日最高触及每股182.80 元,创上市后新高,最新收盘价报每股180.99 元,距离再创新高仅一步之遥。

南微医学股价走强背后,也有融资客的持续追捧。在过去2 个多月中,南微医学合计获融资净买入2901.63 万元,高居25 只个股首位。截至11 月18 日,南微医学融资余额报2.19 亿元,在科创板中仅次于市值规模为其3 倍的中国通号。

中国通号股价则呈现另一个极端,近两个月内持续走低,11 月21 日最低探至每股6.43 元,再创上市后新低,较上市首日最高价回撤近六成多。在过去两个月中,中国通号遭融资净卖出3006.65 万元,融资净卖出额居25 只个股首位,融资资金持续流出成为该股屡创新低的原因之一。

中信建投证券首席经济学家张岸元表示,科创板成功与否的评判标准不是上市公司股价和成交量短期表现,而应以更长的时间维度去衡量。能否经过一段时间的运行筛选出科技创新企业中的优质标的并对其准确定价,能否为我国资本市场深化改革探索出可复制可推广的经验,能否孕育出伟大的科技公司推动我国经济转型升级,才是评判科创板是否成功的价值尺度。

科创底色相当“硬”

其实,这些科创企业登陆科创板不是靠“纸上谈兵”,而是以“硬科技”作支撑。研发费用投入是衡量“硬科技”企业“含金量”的重要标准之一。

首先,是科创板企业所拥有的专利数量。

对科创板企业而言,科技与创新两个词,缺一不可。因为科创板主要服务于符合国家战略、突破关键核心技术、市场认可度高的科技创新企业。而这些企业的特点之一,就是必须是科技型的;其二,要有创新性。那么,科技创新的最终成果的一个体现,就是专利技术。

那么,科创板上市公司的专利情况如何?我们看到,不管是已经上市的企业,还是递交了申报材料的企业,多多少少都有属于自己的专利。

比如,中微公司就申请了1201 项专利,其中发明专利1038 项,海外发明专利465 项;已获授权专利951 项,其中发明专利800 项;光峰科技在全球范围内获授权专利792 项,同时正在申请授权的专利超700 项。由此可见,在专利方面,科创板上市公司的“硬实力”是相当“硬”的。

其次,是科创板企业在研发费用上的投入。

前三季度显示,已上市科创板公司研发费用占收入比平均为13%;其中,研发费用最高的是中国通号,今年前三季度达9.08 亿元;8 家公司研发费用占比超过20%;首批25 家公司上市后持续加大研发投入,第三季度研发费用同比增长14%。这样的研发投入,远高于传统行业上市公司,显示出鲜明的“科创底色”。

近日,泽璟生物的成功过会特别引起市场关注。泽璟生物是一家专注于肿瘤、出血及血液疾病、肝胆疾病等多个治疗领域的创新驱动型新药研发企业。该公司十分“特殊”,所有产品均处于研发阶段,尚未开展商业化生产销售,产品尚未实现销售收入。该公司2016 年至2018 年以及2019 年上半年均亏损超过1 亿元,经营活动产生的现金流量净额均为负值。泽璟生物有望成为登陆A 股市场的首家亏损企业,充分体现了科创板上市条件的包容度,也将提升“硬科技”企业的上市意愿。

目前,有多家“硬科技”企业处于前期技术攻关和产品研发期,存在暂时性亏损,或研发阶段还没有产生收入的特点,按A 股市场原有的标准很难争取到IPO。而科创板畅通市场的“进口”,制度设计大幅提升了上市条件的包容度和适应性,不仅弱化了企业前期盈利能力、财务指标要求,而且允许同股不同权。

截至10 月31 日,40 家已上市的科创板公司实现营业收入和利润整体双增长,共计实现营业收入691.16 亿元,同比增加14%;净利润85.81 亿元,同比增加40%。多家“硬科技”企业业绩表现不错。

进入10 月份,科创板IPO 有所提速,上市委共审议了28 家企业。市场预计,明年一季度科创板有望上市公司数量超过100 家。科创板将让投资者分享到更多“硬科技”企业成长的成果。如中国证监会主席易会满所言,不少科创板企业在细分领域是领军者,业绩增速明显高于全市场,上市带来的增信效应、声誉效应、示范效应开始显现。

打造品牌“硬”实力

在企业争相进军科创板的同时,公众对这些企业普遍感到陌生,一位品牌分析人士表示,随着申请科创板的企业越来越多,上市公司品牌价值也成为资本市场新格局中的关键因素。

在经济繁荣时候,多数有核心技术的企业都能赚到钱,但在经济下行背景下,多数企业的盈利能力将会出现下滑,企业的品牌价值,就成为企业业绩出现差异的关键。

前阵子,星巴克的猫爪杯刚一推出,门店外便排起了长龙。很快,猫爪杯便一售而罄;而在另一边,物美价廉的搪瓷杯则静静地躺在售卖摊位上,鲜有人问津。同样是用于盛水的两个杯子,为什么待遇差别这么大?在这两个小小杯子的背后,直观地折射出了当下中国经济转型升级的整体趋势与方向。

在这之中,有一股力量在默默主导,那就是品牌。

刚从新三板转板至科创板的久日新材董事长赵国锋表示,上市以后,对企业的品牌、实力、凝聚力都有很大的提升。尤其是资金的注入让公司能做很多事情,使公司整体实力大大提高,将来也会很快做大做强。

有同感的还有科创板上市企业宝兰德的董事长兼总经理易存道,他表示在科创板上市以后,感受到的最大的不同就是对公司品牌有很大的提升。“原来招聘员工比较难,现在招人时候可以介绍宝兰德是科创板的企业,招人就变得比较容易一些。另外一点,对于公司长期发展来说,资源比从前大大提高,可以更多地考虑一下长期怎么做,而不像以前更多考虑企业的生存问题。”

由此可见,资本市场的新兴业态让优秀企业有了更多脱颖而出的机会,但在成长的过程中如何通过品牌溢价获得高额利润,同时,还能通过品牌优势挤压竞争对手的生存空间是一件值得细细研究的事情。

中国铁路通信信号股份有限公司科创板注册生效