表外业务对货币政策传导机制有效性的影响研究

2019-12-02中国人民银行铜仁市中心支行青年课题组

中国人民银行铜仁市中心支行青年课题组

摘要:本文基于VAR模型广义脉冲函数,运用货币政策传导机制的利率渠道、资产价格渠道和贷款渠道三种传导路径,分别就表外业务通过不同传导渠道对最终调控目标的影响程度进行实证分析,以验证表外业务对货币政策传导机制有效性和重要性的影响。

关键词:表外业务 VAR模型 货币政策传导机制

一、引言

随着社会融资结构多元化和表外业务的迅速发展,打破了我国以银行信贷为主的间接融资格局,当央行通过稳健性货币政策压缩整体信贷规模时,商业银行通过委托贷款及信托理财等表外方式增加社会融资规模。近年来,商业银行表外业务规模不断扩大,截至2017年末,表外业务规模为302.11万亿元,同比增长19.17%,相当于表内总资产规模的119.69%,同比提高10.54个百分点①。商业银行表外业务的迅速发展在增加银行经营和发展风险的同时,也对货币政策传导机制的畅通及宏观调控的效果带来了未知的影响。

二、理论基础

货币政策传导机制是指货币政策工具的运用到货币政策目标的实现之间的作用过程。Mishkin(1995)根据货币与其他资产之间的不同替代性,将货币政策传导机制分为两大类,即货币渠道和信贷渠道。货币传导渠道包括利率渠道、资产价格渠道和汇率渠道,信贷渠道包括贷款渠道和资产负债表渠道。

表外业务的发展一方面对货币供给起到了扩张作用,另一方面对利率水平、资产价格以及信贷变化产生影响,通过货币政策传导机制,对最终的宏观调控目标产生作用。本文通过图中的利率渠道、资产价格渠道和贷款渠道这三种传导路径,运用VAR模型就表外业务通过货币政策传导机制途径对最终调控目标产生的作用进行实证分析。

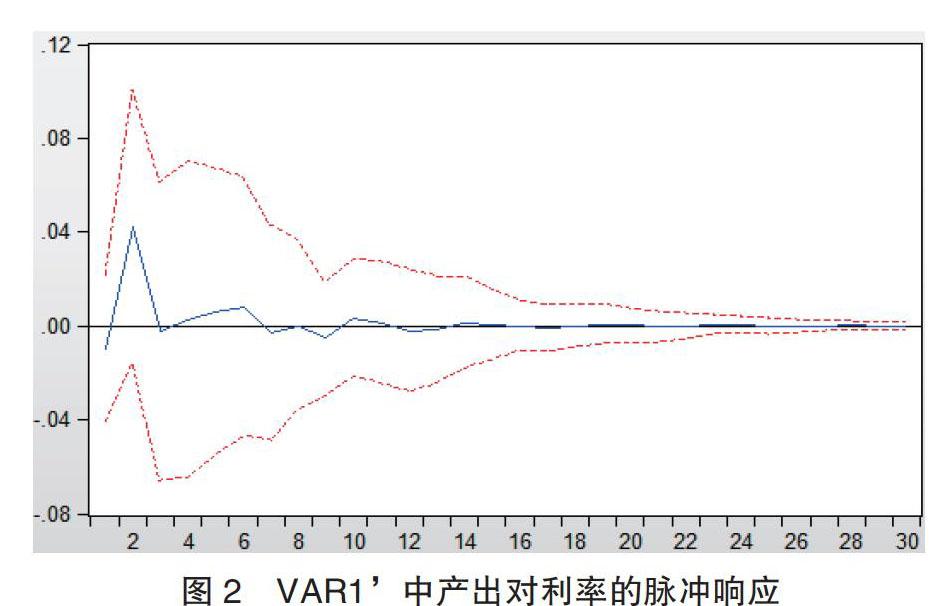

本文在向量自回归模型的基础上,使用广义脉冲响应函数和方差分解,对表外业务与最终目标之间的动态关系进行实证研究。VAR模型的定义式为:设是N×1阶时序应变量列向量,则p阶VAR模型:

式中,是第i个待估参数N×N阶矩阵;是N×1阶随机误差列向量;Ω是N×N阶方差协方差矩阵;p为模型最大滞后阶数。VAR脉冲响应函数是用来估计:一个变量的扰动会随时间在所有变量间产生连锁反应。方差分解是通过分析每一个结构冲击对内生变量变化的贡献度,进一步评价不同结构冲击的重要性。

三、实证研究

(一)变量选取

本文变量包括经济增长,用GDP表示,利率、资产价格和贷款余额,用3年期国债利率R、上证综合指数INDEX和金融机构贷款余额LOAN表示,货币供应量、全国固定资产投资和消费支出,分别用M2、I和C 表示,表外业务规模,用OBS表示。数据来源于国家统计局、人民银行、中債网、上海证券交易所及Bankscope数据库,区间为1995年-2017年。

(二)平稳性与协整检验

ADF平稳性检验结果显示,所有变量的自然对数在二阶差分层面都属于平稳序列,符合本文的经济性研究条件。为避免单整变量因没有协整关系而出现伪回归,分别对变量进行Johansen 协整检验,结果表明变量在5%的显著水平下均存在协整关系。

(三)脉冲函数分析

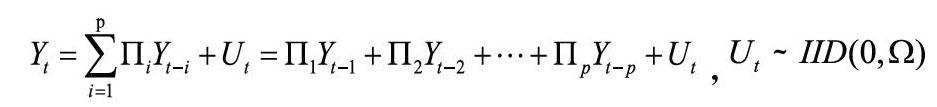

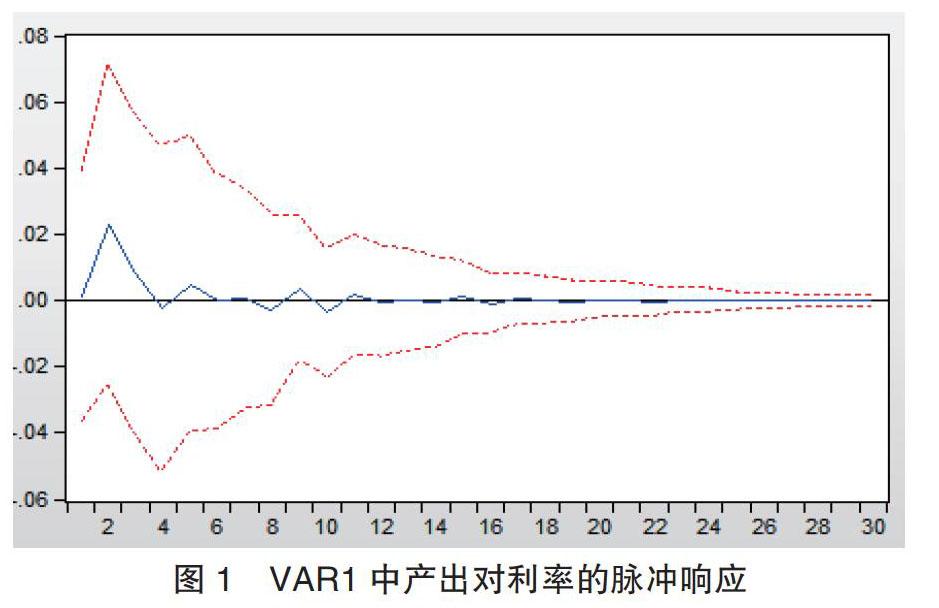

1.利率传导渠道。利率传导渠道是由于货币增发导致利率降低,使得投资和产出增加。首先在没有OBS因素的VAR1模型中,估计利率对产出的脉冲响应函数如图1;然后在加入OBS因素的VAR1模型中,得出脉冲响应结果如图2。

图1中,产出对利率产生正向冲击,在第二期达到最大值,随后波动减弱,趋于稳定。在表外业务影响下(见图2),产出对利率的正向冲击,趋势大致相同,但波动幅度更大。说明表外业务的发展货币政策传导机制产生了积极的正向作用,可能是由于表外业务的发展扩大了实体经济融资的可获得性,从而促进了总体经济的发展。

2.资产价格传导渠道。该渠道是由于货币增发导致股票价格上涨,进而使得消费支出和产出增加。在加入OBS后,产出对于资产价格的冲击,波动幅度更大,且需要更长时间趋于平稳(见图4)。这是因为表外业务资金大部分都在金融机构内部流转,一方面表外业务资金没有流入实体经济,另一方面加大了资产价格的波动,增加了金融市场风险,对实体经济的发展造成了较大影响,进而削弱了货币政策资产价格传导效果。

3.信贷传导渠道。该渠道是由于货币增发引致银行发放的贷款增加,进而使投资和产出的增加。图5中,产出对信贷的冲击刚开始是由低到高产生了正向响应,随后降低,趋于平稳;在加入表外业务变量后(见图6),波动幅度更大,产出对信贷投放的冲击在0-2期时产生了负向响应,第4期达到最大。这是由于现在的表外业务资金脱实向虚现象较严重,从而导致表外业务在一定程度上在一开始抑制了产出的增长,增加了产出的波动性,弱化了货币政策贷款传导渠道宏观调控效果。

(四)方差分解

由图7可知,表外业务通过货币政策三种传导渠道对总产出目标的预测方差贡献度由大到小依次为:资产价格传导渠道、利率传导渠道、信贷传导渠道,其稳定期贡献率分别为43.58%、37.60%和15.46%,说明表外业务通过影响资产价格进而对货币政策经济增长目标的传导效果影响更大。

四、结论与启示

从对经济增长目标的影响来看,表外业务通过利率传导渠道强化了货币政策传导效果,通过资产价格和信贷传导渠道削弱了货币政策宏观调控的有效性。这是由于表外业务增加了资产价格波动性及资金脱实向虚所致,因此应当强化对表外业务价格形成机制的建设,做好资金投向的引导及运行规范性的监管。从对经济增长贡献度的角度看,表外业务通资产价格传导渠道对货币政策传导机制有效性贡献度最大,其次是利率传导渠道和信贷传导渠道。实证结果表明,表外业务主要通过资产价格渠道对经济增长产生作用,因而,应当重点加强表外业务对资产价格影响的监管与分析,通过制度规范和市场引导降低其对经济增长的波动性影响。

注释:

①数据来源于中国人民银行《中国金融稳定报告(2018)》。

参考文献:

[1]〔美〕米什金、李扬等译《货币金融学》,中国人民大学出版社,1998.

[2]陈雄兵,邓伟. 商业银行表外业务与货币政策信贷传导[J].国际金融研究,2016,(8).

(课题组组长:陈华勇;成员:杨莉、雷薇、周骁骁、胡晓、彭璐)

(作者单位:中国人民银行铜仁市中心支行)