中国上市银行A股规模异象及表现特征

2019-11-30王萌

王萌

[摘要] Candhi和Lustig选取美国上市银行股的数据,对其规模与收益的关系进行研究,称之为规模异象。本文采用组合价差法,考察中国上市银行A股规模异象及表现特征。结果显示,中国上市银行A股存在显著的规模异象,即大规模银行相对于小规模银行具有显著的高收益、低风险特征,这与美国股票市场中银行规模异象正好相反;这种规模异象是一种短期行为,规模套利组合在持有期达到12个月时其获利能力消失;规模套利组合收益显示出较强的时变特征,原因在于小规模银行组合收益的波动性较大。

[关键词]上市银行;规模异象;异常收益;组合价差法

中图分类号:F830.9

文献标识码:A 文章编号:1008-4096( 2019)05-0075-08

一、问题的提出

规模效应( size effect)最早被Banz发现。Banz[1]基于纽约交易所上市的所有普通股股票1926-1975年数据,分析收益率与市值之间的关系,研究发现经过风险调整后,小市值股票比大市值股票平均有较高的异常收益率。这种现象被称为规模效应。Reinganum[2]分析了1963-1977年在纽约交易所和美国股票交易所上市的公司,研究发现规模效应的存在,尤其在研究年度区间内,规模效应的表现更为突出,小市值股票的异常收益率平均超过20%。之后,有学者[3]一[5]又进行了深入研究,都证明了规模效应在美国股票市场上的存在。特别是.Fama和French[6]运用Fama - Macbeth[7]的横截面回归法对1963-1990年美国股票市场数据进行了详细考察,研究发现市值和账面市值比对股票收益有显著的解释力,进而Fama和French[8]提出了Farua-French三因子模型,将规模效应作为定价因子纳入多因子定价模型之中。

其他国家股票市场中也存在与美国股票市场一样的规模效应。Rouwenhorst[9]通过分析来自20个发展中国家1 907家上市公司的1982-1997年数据,研究发现在新兴股票市场上影响预期股票收益的横截面差异的因素与发达国家股票市场相一致,小市值股票的表现优于大市值股票,进而证实了发展中国家股票市场同样存在规模效应。Daniel等[lO]检验了日本股票市场规模效应的存在,研究发现在1975-1997年规模因素在Fama-French三因子模型是可以起到解释作用的,进而证明规模效应在日本股票市场的存在。Annaert等[11]基于欧洲多国1973-2000年相关数据,研究发现整体上有较强的规模效应。

对中国股票市场规模效应的研究开始于2000年左右。總体上对规模效应在中国股票市场是否存在没有一致的结论。陈信元等[12]使用上海证券交易所上市的A股公司1996-1999年全部股票数据,研究发现规模因子对股票收益率有显著的解释能力。还有学者[13-14]采用不同方法对中国沪深两市不同样本区间的股票数据进行研究,证明了规模效应在中国股票市场是存在的。但是,同样有一些文献研究表明,中国股票市场中不存在规模效应。张强和杨淑娥[15]研究发现中国A股市场上在1997-2000年有较强的规模效应,但在2000-2004年规模效应基本消失。佟孟华[16]在流动性溢价存在性研究的基础上,证明规模效应在上海股票市场不存在。

研究股票收益规模效应的文献中,绝大多数会把金融行业的数据剔除,主要原因是金融行业的高杠杆特征。Gandhi和Lustig[17]认为银行不同于非金融公司,考虑到政府更加关注银行的整个资产负债表,而不仅仅考虑银行的所有者权益,所以本文同时采用账面价值这个指标来排序组合,并对市值排序和账面价值排序得出的两个结论进行比较分析。通过对1970-2013年美国上市银行股票数据研究发现,不论按市值还是账面价值的大小排序,银行规模组合的异常收益与银行规模呈负相关关系。这一现象与之前的规模效应存在较大的差异,虽然都可以通过做多小规模股票、做空大规模股票进行套利。然而,两者之间的收益来源不一样,非金融股票的规模套利来自做多小规模股票,而银行股票的规模套利却来自做空大规模股票。Gandhi和Lustig将这一现象称之为规模异象( size anomaly)。

对中国金融类股票规模效应或规模异象的研究严重缺乏,现有的相关研究[18]主要集中在金融类股票或银行股票检验CAPM模型和Fama -French三因子模型。学者们基于中国上市银行股不同年份的数据对CAPM模型或Fama-French三因子模型进行实证检验。研究结果基本相似,多数表明CAPM模型对中国银行股的收益情况解释能力显著。仅有两篇文献考察了银行股票或金融股票的规模效应。常媛媛[19]分别将CAPM、APT、Fama-French因子模型用于银行类股票的分析中,研究发现Fama-French三因子模型对中国上市银行股解释能力最强,并且有较明显的规模效应:周小亮和王理政[20]通过对比CAPM模型和Fama-French三因素模型在中国金融类股票数据下的解释能力,证明了中国金融类股票存在规模效应。然而,并没有文献专门研究中国上市银行的规模异象。

鉴于此,本文拟采用组合价差法研究中国上市银行A股的规模异象,分别用上市银行的流通市值、总市值、账面价值和总资产值将上市银行从小到大进行排序,然后三等分将上市银行分成小、中、大三个不同的规模组合,采用比较分析和异常收益分析,考察中国上市银行A股中是否存在规模异象。

二、研究设计

(一)数据与变量

截至2019年6月底,中国A股市场中上市银行共32家。考虑到上市不足半年的股票定价存在异常,本文剔除2019年上半年上市的青岛银行、青农商行、西安银行和紫金银行4家银行,选取28家银行上市公司作为研究样本。考虑到2007年有7家银行上市后使得上市银行家数增加至14家,本文将样本区间选定为2008年1月至2019年6月。另外,由于刚上市的股票定价存在异常,所以本文样本从银行上市之日的第6个月开始。

除了银行A股收益率数据之外,本文还用到上市银行股票的流通市值MV、总市值TMV以及上市银行的账面价值BV和总资产值AV,这些数据的绝大多数来自国泰安数据公司的CSMAR数据库,少部分财务数据由作者从网上搜集得到。另外,本文所用的Fama-French五因子(包括市场因子MKT、规模因子SMB、价值因子HML、盈利能力因子RMW和投资因子CMA)数据也来自国泰安数据公司的CSMAR数据库,无风险收益率来自锐思RESSET数据库。

(二)方法与模型

本文采用组合价差法考察中国上市银行A股的规模异象。期初样本仅有14家上市银行,我们采用三等分法,根据上市银行的规模(包括流通市值MV、总市值TMV和账面价值BV、总资产值AV)在每个月将所有样本银行分成小规模组合、中规模组合和大规模组合,然后分别统计各组合的月均收益率(包括收益率和超额收益率)、波动率、夏普比率等,用以比较不同规模组合的收益与风险是否显著不同。

具体而言,第一,在样本区间2008年1月,根据月初银行的流通市值MV、总市值TMV、账面价值BV、总资产值AV对所有样本银行从小到大进行排序。第二,采用三等分法将所有样本银行分成三组,前1/3为小规模银行,中间1/3为中规模银行,后1/3为大规模银行,全部用等权重构建组合,分别称之为小规模组合、中规模组合和大规模组合。第三,用各样本银行A股月收益率计算各组合在本月的月度收益率。第四,滚动时间,重复前面三步,直至2019年6月,这样我们可以得到小规模组合、中规模组合和大规模组合在样本区间2008年1月至2019年6月内的月收益率序列,每个组合都有138个月收益率。第五,计算这些组合的月均收益率、月均超额收益率及其波动率、最小值、最大值和夏普比率。

本文还用到三个常用的因子定价模型(包括CAPM模型、Fama - French三因子模型和Fama-French五因子模型)估计规模组合和套利组合的异常收益率,据此判断规模组合和套利组合的优劣。

三、中国上市银行规模异象的存在性检验

(一)描述性统计

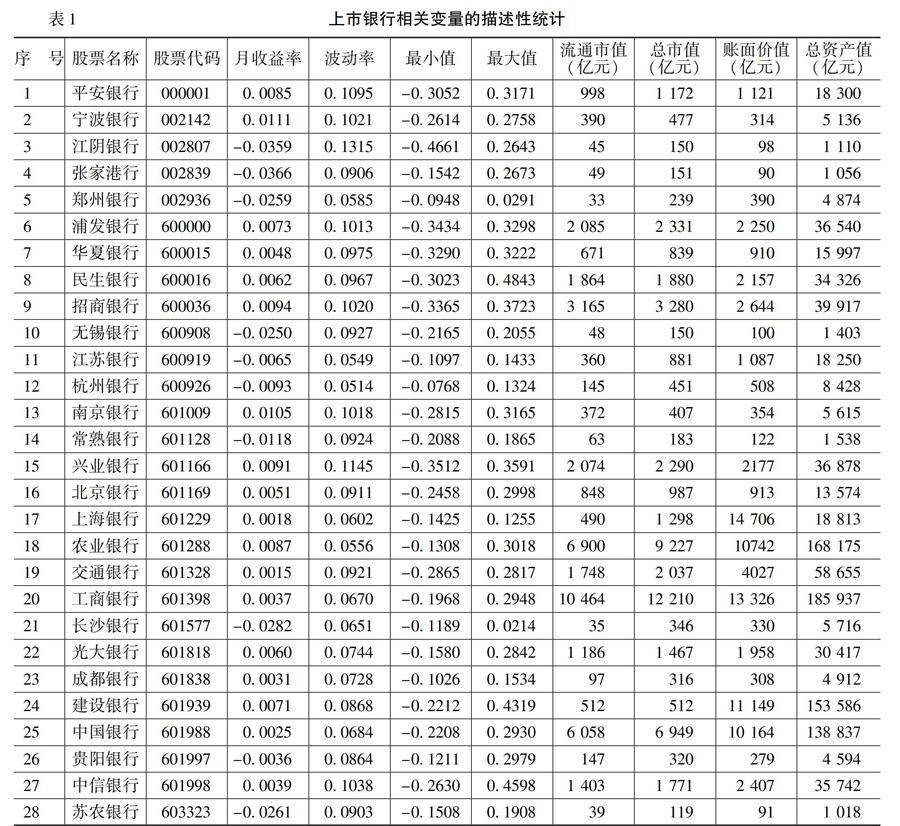

上市银行相关变量的描述性统计如表1所示。表1列出了样本区间内上市银行A股月均收益率、标准差(波动率)、最小值和最大值,以及流通市值MV、总市值TMV、账面价值BV和总资产值AV的月平均值。

从表1可以看出.28家样本银行中有10家银行A股的月均收益率的均值为负数,无论是用股票的流通市值MV、总市值TMV还是公司的账面价值BV和总资产值AV来度量,这10家上市银行都属于小规模银行。相反,其他18家银行的规模相对较大,且其月均收益率全部大于零。这说明,样本区间内大规模银行相对具有较高的月均收益率。

简单统计可得,月均收益率为正的银行A股的平均收益率是0. 06%,月均收益率为负的银行A股的平均收益率是-1.41%,两者相差1. 47%。然而,月均收益率为正的银行A股的波动率是8. 88%,月均收益率为负的银行A股的波动率是8. 04%,两者相差较小。

(二)不同规模组合的统计分析

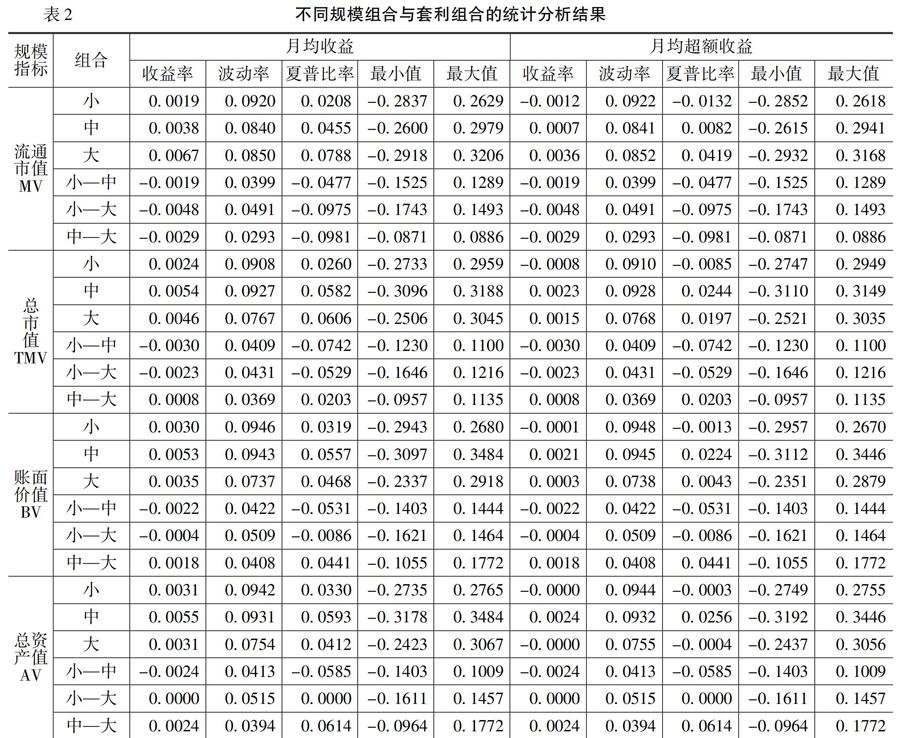

本文分别用上市银行流通市值MV、总市值TMV、账面价值BV和总资产值AV将上市银行分成小、中、大三组不同规模组合,其相关变量统计结果如表2所示。

表2中前1/4内容显示,用流通市值MV作为规模度量指标,小市值组合的月均收益率是0. l9%,中市值组合的月均收益率是0.38%,大市值组合的月均收益率是0.67%,月均收益率随着市值规模的增加而增加,小市值组合的月均收益率比大市值组合的月均收益率低0.48%。从波动率来看,小市值组合、中市值组合和大市值组合的波动率分别是9.20%、8.40%和8.50%,小市值组合的波动率高于中市值组合和大市值组合的波动率,说明小市值组合的风险大于中市值组合和大市值组合的风险。月均收益率和月均收益波动率两个指标说明小市值组合具有高风险、低收益特征,中市值组合和大市值组合具有低风险、高收益特征。实际上,这一结果可以从夏普比率中看得更清晰。小市值组合、中市值组合和大市值组合的夏普比率分别是0. 0208、0. 0455和0.0788,大市值组合的夏普比率几乎是小市值组合的4倍,中市值组合的夏普比率也比小市值组合的夏普比率高很多,是小市值组合的2倍之多。

从不同规模之间的套利组合来看, “小一中”套利组合、 “小一大”套利组合和“中一大”套利组合的月均收益率分别是-0.19%、-0. 48%和-0.29%,说明如果我们采用做多市值较大的组合、做空市值较小的规模套利组合可以获得正收益。相对于单边的大规模组合月均收益率0.67%而言,尽管“小一大”套利组合和“中一大”套利组合的收益率会减少一部分,但其波动率却是大幅度下降,分别降低至4.91%和2. 93%,风险下降几乎一半或2/3。因此,规模套利组合(做多大市值组合、做空小市值或中市值组合)相对于单边的规模组合更佳。

从另一个风险指标——收益范围(即最大值减去最小值)来看,小市值组合、中市值組合和大市值组合的收益范围分别是54.66%、55. 79%和61.24%,说明其风险随着市值规模的增加而增加,只是增加不多。与收益指标一样,超额收益及其波动率等相关统计量值也展示了相同的结果。

表2中第二个1/4内容显示,用总市值TMV作为规模度量指标,结果显示:(1)中规模组合的月均收益率最高,波动率最大,收益范围最大,说明中规模组合具有高收益、高风险特征。(2)大规模组合的夏普比率最大,因为其波动率相对低的多。(3)做多中规模组合、做空小规模的套利组合具有最高的夏普比率,几乎是小规模组合夏普比率的3倍。(4)超额收益及其波动率等相关统计量值也显示了类似结果。

表2中后1/2内容显示,用账面价值BV或总资产值AV作为规模度量指标,其统计分析结果大致一样:(1)中规模组合的月均收益率最高,波动率最大,收益范围最大,说明中规模组合具有高收益、高风险特征。(2)中规模组合的夏普比率最大,因为其月均收益率相对高很多。(3)做多大规模组合、做空小规模的套利组合基本上不能获利,甚至远不如做多中规模组合、做空大规模的套利组合,这主要是因为大规模组合与小规模组合的月均收益率基本上没有差异。(4)超额月均收益率及其波动率等相关统计量值也显示了类似结果。

统计分析结果显示,以流通市值MV或总市值TMV作为规模度量指标,中国上市银行A股中存在明显的规模异象,即小规模银行相对于大规模银行具有低收益、高风险特征,做多大规模银行、做空小规模银行的套利组合可以获得最高的夏普比率;以账面价值BV或总资产值AV作为规模度量指标,中国上市银行A股中不再存在这种规模异象,或至少说这种规模异象不再明显。当然,这个结论还需要进行进一步详细检验。

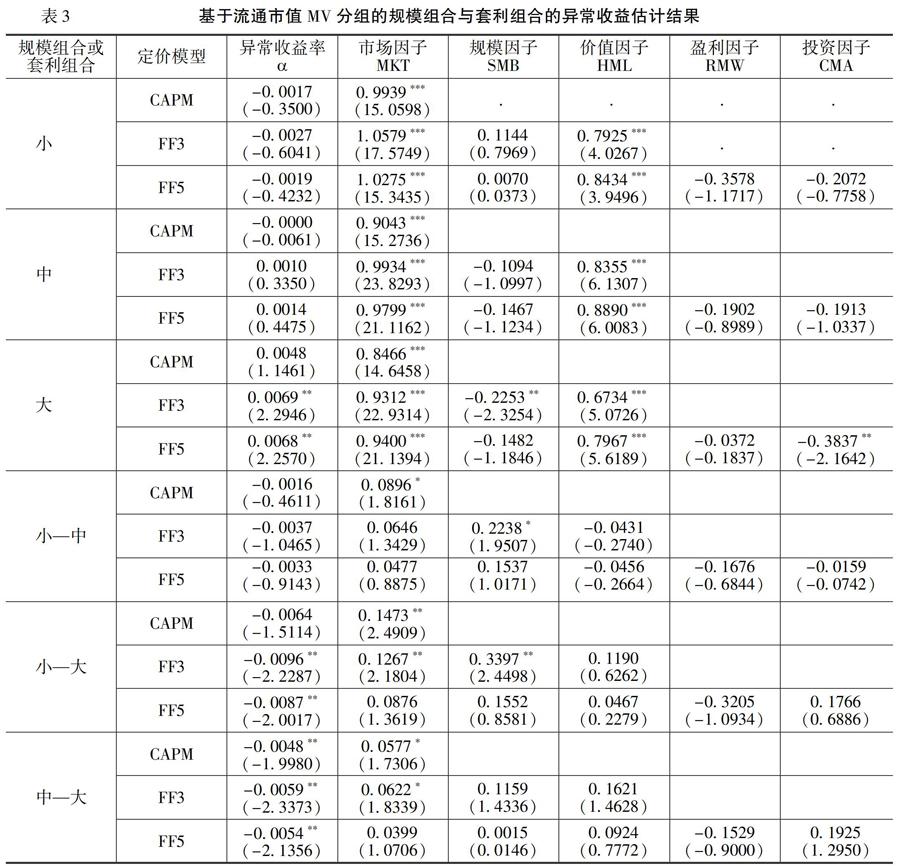

(三)不同银行组合的异常收益估计

基于流通市值MV将所有银行分成三组,其规模组合与套利组合的异常收益估计结果如表3所示。结果显示:(1)大市值组合具有显著的正异常收益,基于Fama - French三因子模型和Fama-French五因子模型的异常收益率分别是0. 69%和0.68%,其显著性水平为5%,而中市值组合和小市值组合没有显著的异常收益。(2)“小一大”套利组合和“中一大”套利组合有显著的负异常收益,而“小一中”套利组合却没有显著的异常收益。 “小一大”套利組合基于Fama-French三因子模型和Fama - French五因子模型的异常收益率分别是-0.96%和-0.87%,“中一大”套利组合基于Fama - French三因子模型和Fama-French五因子模型的异常收益率分别是-0. 59%和-0.54%,说明做多大市值组合、做空小市值组合或中市值组合的套利组合可以获得显著的正异常收益。

基于总市值MV将所有银行分成三组,其规模组合与套利组合的异常收益估计结果①显示:(1)大规模组合具有显著的正异常收益,基于Fama-French三因子模型和Fama-French五因子模型的异常收益率分别是0. 51%和0.52%,其显著性水平为10%,而中规模组合和小规模组合却没有显著的异常收益。(2)“小一大”套利组合有显著的负异常收益,而“小一中”套利组合和“中一大”套利组合没有显著的异常收益。“小一大”套利组合基于Fama-French三因子模型的异常收益率是-0.66%,考虑到Fama -French五因子模型中盈利能力因子和投资因子均不显著,参数估计时可以剔除这两个因子。因此,我们以Farua-French三因子模型的估计结果为准。这说明,以总市值MV为规模分组指标,做多大规模组合、做空小规模组合的套利组合亦可获得显著的正异常收益。

本文也考察了基于账面价值BV和基于总资产值AV分组情况,结果显示没有任何一个规模组合或规模套利组合具有显著的异常收益。

总的来看,基于因子定价模型的估计结果显示,以流通市值MV或总市值TMV作为规模度量指标,中国上市银行A股中存在显著的规模异象,具体表现为大规模银行相对于中规模银行和小规模银行具有显著的正异常收益,做多大规模组合、做空小规模或中规模组合的套利组合可以获得显著的正异常收益;以账面价值BV或总资产值AV为规模度量指标,中国上市银行A股中不再存在这种规模异象。这一结果与前面的统计分析结果完全一致。

四、中国上市银行规模异象的表现特征分析

(一)银行规模异象的持续性分析:短期收益还是长期收益?

为了考察规模组合与套利组合的买人持有收益率随持有期增加而变化情况,本文计算出不同规模组合与套利组合的2个月期、3个月期、4个月期、5个月期、6个月期、9个月期、12个月期、24个月期和36个月期的买人持有收益率,具体结果如表4所示。由表4可知,以流通市值分组的三个规模组合的买人持有收益率随其持有期增加而单调增加。但是,它们增加的速度不一致,由于小市值组合的买人持有收益率增加得相对较快,在持有期增加到12个月时,小市值组合的买人持有收益率已经超过了中市值组合和大市值组合的买人持有收益率,说明做多大市值组合、做空小市值组合的规模套利组合获得正收益的持续时间不会超过12个月。从“小一中”规模套利组合、“小一大”规模套利组合和“中一大”规模套利组合的买人持有收益率随持有期变化情况来看,“小一中”规模套利组合和“小一大”规模套利组合的买人持有收益率在持有期不超过9个月时为负,到持有期12个月时变为正,说明这两个规模套利组合获利的持续性不超过12个月,而“中一大”规模套利组合的买人持有收益率在2个月时就变为正,说明该套利组合获利的持续性仅有1个月。综合来看,做多大市值组合、做空小市值或中市值组合的规模套利组合获利是一个短期行为,不具有长期持续性。

(二)银行规模组合收益率的时序变动

为了考察规模组合收益率随时间变化的特征,观察基于流通市值分组的规模组合的买人持有收益率随时间变化的趋势。结果显示: (1)三个市值组合收益率随时间变化的特征基本一致,多数情况下,小市值组合、中市值组合和大市值组合的收益率基本差不多,表现出“齐涨齐跌”的现象。(2)整体上看,大市值组合的收益率比小市值组合和中市值组合的收益率高一些,反映出大市值组合的收益率大于小市值组合和中市值组合的收益率。(3)总的来看,与中市值组合和大市值组合的收益率相比,小市值组合的收益率有更多的相对高点和相对低点,反映出小市值组合的收益率具有更大的波动性。(4)小市值组合的收益率在2016年前后总体表现高于中市值组合和大市值组合的收益率.2017年至2019年6月总体表现低于中市值组合和大市值组合的收益率,显示出一定的时变特征。

(三)规模组合及其套利组合的累计收益率变动

为了进一步考察规模组合收益率随时间变化的特征,本文计算出基于流通市值分组的规模组合的累计收益率,并观察其随时间变化的趋势,结果显示:(1)大市值组合在样本区间内的累计收益率明显高于中市值组合的累计收益率,远远高于小市值组合的累计收益率,表现出一个长期的“赢家”异象。(2)整体上看,大市值组合的累计收益率在大多数的不同持有期内高于小市值组合和中市值组合的累计收益率,反映出大市值组合的累计收益率大概率能战胜小市值组合和中市值组合的累计收益率。(3)与小市值组合和中市值组合相比,大市值组合的累计收益率在2009年前后相对较低,之后很快超过,反映出金融危机背景下大市值组合在熊市中具有“跌幅深、反弹快”的特点。(4)小市值组合的累计收益率在2017年初表现优于大市值组合的累计收益率,之后快速下跌,远远地拉开与大市值组合的差距,反映出2017年初爆炒小市值银行及其之后的漫漫“熊”途,例如,小市值银行的典型代表无锡银行和江阴银行从不足10元在短期内被投机者快速爆炒至24元,之后两年多的时间一直下跌至2019年6月底的5.6元左右(以复权价计算),这显示出小市值银行组合具有较大的时变特征。

更直接地,考察规模套利组合的累计收益率随时间变化的特征,计算出基于流通市值分组和基于总市值分组的规模套利组合(包括“中一小”规模套利组合、“大一小”规模套利组合和“大一中”规模套利组合三个组合)的累计收益率,观察基于流通市值分组的规模套利组合的累计收益率随时间变化的趋势。结果显示: (1)从最终结果来看,“大一小”市值套利组合在样本区间内具有最高的累计收益率,而“大一中”市值套利组合的累计收益率次之,“中一小”市值套利组合的累计收益率最低,“大一小”市值套利组合和“大一中”市值套利组合的累计收益率总体上随着时间的推移而增长,说明中国A股中市值相对较大的银行其股价收益率表现出一个长期的“赢家”异象。(2)尽管“大一小”市值套利组合的累计收益率在样本区间内最高,但它的波动性很大,主要是因为小市值组合的累计收益率波动较大引起的。(3)从累计收益率和波动率两个指标综合来看,“大一中”市值套利组合的表现应该更好。

五、结论

本文采用组合价差法检验中国上市银行A股规模异象的存在性,并分析基于规模异象的规模套利组合收益的表现特征。第一,中国上市银行A股存在顯著的规模异象,即大规模银行组合相对于小规模银行组合具有显著的高收益、低风险特征,买人大规模组合、卖空小规模组合的规模套利组合具有显著的正异常收益,其收益主要来自大规模组合的做多行为,这一规模异象与美国股票市场中银行规模异象的表现正好相反,在美国股票市场中银行规模异象主要表现为大规模银行组合的负异常收益。第二,中国上市银行A股中的规模异象是一种短期行为,即规模套利组合仅在持有较短的时间内获利,在持有期达到12个月时其获利能力完全消失。规模异象的这种短期行为与动量效应类似,不过它比动量效应持续性还弱。第三,做多大规模组合、做空小规模组合的规模套利组合收益在2008年1月至2019年6月的样本区间内显示出较强的时变特征,其原因主要在于小规模银行组合收益的波动性较大。

参考文献:

[1] Banz,R W.‘the Relationship Between Return andMarket Value of Common Stocks[J].Journal ofFinancial Economics, 1981, 9(1):3-18.

[2] Reinganum,M.R Misspecification of Cqpital AssetPricing: Empirical Anomalies Based on Eamings'Yields and Market Values[J]. Joumal of FinancialEconomics, 1981, 9(1): 19-46.

[3] Brown,P.,Kleidon,A.W.,Marsh,T.A. NewEvidence on the Nature of Size Related Anomalies inStock Price[J]. Joumal of Financial Economics,1983,12 (1):33-56.

[4] Keim, D.B. Size - Related Anomalies and StockReturn Seasonality: Further Empirical Evidence[ J].Journal of Financial Economics, 1983, 12(1):13-32,

[5]Lamoureus,C.G.,Sanger,G.C.Firm Size and Tum -of-the-Year Effects in the OTC/Nasdaq Market[J].Joumal of Finance, 1989, 44(5): 1219-1245.

[6] Fama,E.F.,French,K R The Cross - Section ofExpected Stock Retums[J]. Journal of Finance,1992, 47(2):427-465.

[7] Fama,E.F.,Macbeth,J.D. Risk, Return, andEquilibrium: Empirical Tests[J].Journal of PoliticalEconomy,1973, 81(3): 607-636.

[8] Fama,E.F.,French,K.R.Common Risk Factors inthe Returns on Stocks and Bonds[J].Journal ofFinancial Economics, 1993, 33(1):3-65.

[9] Rouwenhorst, K.G. Local Retum Factors andTurnover in Emerging Stock Markets[J].Journal ofFinance, 1999, 54(4): 1439-1464.

[10] Daniel,K.,Hirshleifer,D.,Subrahmanyam,A.Overconfidence, Arbitrage, and Equilibrium AssetPricing[ J]. Journal of Finance, 2001, 56(3):921-965.

[11] Annaert,J.,Van Holle,F.,Crombez,J.,Spinel,B.

Value and Size Effect: Now You See It, Now YouDon't[J].SSRN Electronic Journal, 2002.

[12] 陈信元,张田余,陈冬华,预期股票收益的横截面多因素分析:来自中国证券市场的经验证据[J].金融研究,2001, (6):22-35.

[13] 陈收,陈立波,我国上市公司“规模效应”的实证 研究[J].中国管理科学,2002, (6):8-12.

[14] 张祥建,许晋,郭岚,上海股票市场“规模效应”的实证研究[J].管理科学,2004,(3):35-38.

[15] 张强,杨淑娥,我国股市规模效应及成因研究[J].当代财经,2007, (8):55-58.

[16] 佟孟华,上海股市“规模效应”和“价值效应”——基于流动性溢价的实证检验[J].财经问题研究,2008, (9):23-43.

[17] Candhi,P.,Lustig,H. Size Anomalies in U.S.Bank Stock Returns[J]. The Journal of Finance,2015,70(2):733-768.

[18]勾东宁,王维佳.CAPM模型的实证检验——基于我国上市银行股2011-2014年的数据分析[J].管理世界,2016, (3):172-173.

[19] 常媛媛,基于三因素资本资产定价模型的我国上市银行股收益研究[D].济南:山东大学硕士学位论文.2011.

[20]周小亮,王理政,三因素模型对我国金融类股票投资的适用性分析[J].福建行政学院学报,2017,(2):93-101.

(责任编辑:韩淑丽)