山西省制造企业融资约束的影响因素研究

2019-11-28段伟宇刘婷王艳东李孟汝游苗武勇

段伟宇 刘婷 王艳东 李孟汝 游苗 武勇

[摘 要] 融资约束制约了实体企业的发展,而企业诸多的自身条件又对融资约束起到了不同程度的缓解或加剧作用。基于山西省在沪深A股上市的38家制造企业2013-2017年连续5年的平衡面板数据,采用面板数据固定效应回归模型,实证分析了影响山西省制造企业融资约束的内部因素。结果表明,盈利能力、机构投资者、企业年龄和企业规模对融资约束都具有显著的缓解作用;而财务杠杆和现金持有对融资约束则具有显著的加剧作用;国有企业的融资约束程度要显著小于民营企业;商业信用对融资约束的作用并不显著。为有效缓解山西省制造企业面临的融资约束,对地方政府、社会主体及企业自身三个方面提出对策建议。

[关键词] 融资约束;内部因素;制造企业

[中图分类号] F425 [文献标识码] A [文章编号] 1009-6043(2019)10-0091-04

Abstract: Financing constraints restrict the development of real enterprises, and many of their own conditions have played a different degree of mitigation or exacerbation role in financing constraints. Based on the balanced panel data of 38 manufacturing enterprises listed in Shanghai and Shenzhen A-share market from 2013 to 2017, using panel data fixed effect regression model, this paper empirically analyzes the internal factors that affect the financing constraints of manufacturing enterprises in Shanxi province. The results show that profitability, institutional investors, enterprise age and enterprise size have significant mitigation effects on financing constraints, while financial leverage and cash holding have significant aggravating effects on financing constraints, the degree of financing constraints of state-owned enterprises is significantly smaller than that of private enterprises, and that the effect of commercial credit on financing constraints is not significant. In order to effectively alleviate the financing constraints faced by manufacturing enterprises in Shanxi province, countermeasures and suggestions are put forward for local governments, social subjects and enterprises themselves.

Key words: financing constraints, internal factor, manufacturing enterprise

一、引言

《中國制造2025》(国发[2015]28号)指出,制造业是我国国民经济的主体,是立国之本、兴国之器、强国之基。然而,随着我国经济发展进入新常态,特别是近年来金融领域呈现的“脱实向虚”态势,融资约束已成为制约制造企业稳步发展的一个普遍问题。山西省自从被国务院设立为国家资源型经济转型综合配套改革试验区以来,一直在积极推动全省制造企业的转型升级,但由于外部环境和自身条件的限制,制造企业所面临的融资约束困境同样较为普遍(山西省“十三五”工业和信息化发展规划,晋政发[2016]56号)。

学术界对企业融资约束问题的实证研究,始于Fazzari等(1988)。目前,研究主要从两个方面进行:一是采用实证模型对企业融资约束的程度进行衡量,这方面的代表性成果有KZ指数(Kaplan和Zingales,1997)、WW指数(Whited和Wu,2006)、SA指数(Hadlock和Pierce,2010)、Q指数(李焰和张宁,2008);二是对企业融资约束的影响因素进行实证检验,学者们主要从企业外部环境和内部条件两方面进行研究(Faccio,2006;Gorodnichenko和Schnitzer,2013;郭丽虹和徐晓萍,2012;张晓玫等,2013)。从现有研究来看,不仅对企业融资约束的衡量方法存在争议,而且关于影响企业融资约束的因素也观点不一。

二、理论假设

由于本文的研究对象(即山西省制造企业)所处的外部环境基本相似且来自于相同的行业,所以本文重点研究企业自身条件(即企业内因)对其融资约束的影响。根据国内外研究成果及研究对象的实际情况,本文主要从企业的股权性质、机构投资者、企业年龄、企业规模、财务杠杆、盈利能力、现金持有、商业信用八个方面分析其对融资约束的影响。

(一)股权性质与融资约束

本文所指的股权性质,是指企业的实际控制人的所有权类型。根据这一标准,可将本文研究对象划分为国有企业和民营企业两类。相较于民营企业而言,国有企业具有更强的社会关系网络,主要表现在国有企业与政府及银行保持着更强的政企关系及银企关系,而这种关系的存在,能够在一定程度上降低企业与政府及银行的信息不对称程度,从而有利于缓解企业所面临的融资约束。Faccio(2006)、郭丽虹和徐晓萍(2012)的实证研究也证明了这种效应的存在。基于以上分析,本文提出假设:

H1:相较于民营企业,国有企业面临的融资约束更小。

(二)机构投资者与融资约束

相较于其他类型的投资者而言,机构投资者由于其所具有的动机和能力方面的独特性,正越来越成为提高公司治理效率的一支重要力量。理论界和实务界都深刻认识到,机构投资者的积极参与,不仅可以有效缓解资本市场与公司之间的信息不对称,而且也可以有效降低公司的代理成本。这两方面的积极作用,不仅提高了外部投资者对公司未来发展的信心、优化了公司的外部融资环境,而且也极大地降低了公司外部融资的交易成本。因此,机构投资者的参与有利于缓解企业的融资约束程度。基于以上分析,本文提出假设:

H2:机构投资者持股越多,企业面临的融资约束越小。

(三)企业年龄与融资约束

根据企业生命周期理论,初创期的企业刚进入市场不久,还未与银行建立起良好的银企关系,同时其内部也缺乏健全的管理机制和规范的管理制度,因而,此时的企业与银行及外部投资者之间的信息不对称较为严重。而成长期的企业则开始进入盈利状态,其对资金有极大需求,但由于在资本市场的声誉依然不够高,银行给予的信贷配额较小,投资者依然处于谨慎状态。成熟期的企业已进入稳定阶段,具备较大的资产规模、较好的声誉以及较高的市场地位,从而有利于获得投资者的信任。张晓玫等(2013)的研究也表明了这一点。基于以上分析,本文提出假设:

H3:企业的发展年龄越长,其所面临的融资约束越小。

(四)企业规模与融资约束

信息不对称理论表明,信息在资本市场上具有极为重要的作用,而信息量的多寡导致了投资者具有不同的风险与报酬。小规模企业相较于大规模企业,信息披露不足,信息透明度更低,較为严重的信息不对称和委托代理问题使得小规模企业面临更为严重的融资约束;同时,小规模企业可用作抵押担保的资产数量少且质量低,投资者面临较大的投资风险,也使得小规模企业的融资环境更为严峻。郭丽虹和徐晓萍(2012)的实证研究就表明,小微企业面临更为严重的信贷约束。基于以上分析,本文提出假设:

H4:企业的资产规模越大,其所面临的融资约束越小。

(五)财务杠杆与融资约束

财务杠杆的大小,直接反映了企业债务水平的高低。虽然财务杠杆的存在,有利于提高股东的报酬率,但是过高的财务杠杆也给投资者带来了较大的财务风险。随着企业财务杠杆的提高,首先是给外部潜在的债权人带来了较大的偿债风险,因而就会加大企业的债务融资成本;其次,由于股东的索取权顺序位于债权人之后,财务杠杆的提高也最终加大了股东的投资风险,因而也会增加企业的股权融资成本。因此,财务杠杆越高的企业,其融资能力也将越低,因而其融资将更为困难。基于以上分析,本文提出假设:

H5:企业的财务杠杆越高,其所面临的融资约束越大。

(六)盈利能力与融资约束

盈利能力是指企业运用现有资产获取报酬的能力。一般而言,企业在资本市场上的资信等级很大程度上是由其盈利能力决定的。因而,盈利能力越强的企业,不仅能够形成较大的资产规模,从而有利于提高其外部融资的能力;而且也有利于提高外部投资者对该企业的信心,从而有利于降低企业的外部融资成本。此外,盈利能力越强的企业,其内源性资金也较为充足,因而也有利于缓解企业对外源性融资的依赖。基于以上分析,本文提出假设:

H6:企业的盈利能力越强,其所面临的融资约束越小。

(七)现金持有与融资约束

现金持有是指企业在一定时期内持有现金数量的多少。一般而言,企业持有现金的动机包括日常交易、预防意外、投资获利等。现有研究表明(王竹泉等,2015),在宏观经济环境呈现较大程度不确定时,面临融资约束较大的企业,为了满足上述动机,一般都会持有数量较多的现金。而自由现金流量假说认为,企业持有较多的现金,会加剧管理者的机会主义行为,给企业带来较高的代理成本,这种较为严重的代理问题又会进一步损害外部投资者的利益,因而不利于企业的外部融资。基于以上分析,本文提出假设:

H7:企业的现金持有越多,其所面临的融资约束越大。

(八)商业信用与融资约束

商业信用是指企业在日常的商品交易过程中由于延迟付款或延迟交货而形成的一种企业间的直接的借贷关系,主要表现为企业的应付账款和应付票据。关于商业信用对企业融资约束的影响机理,学术界有两种观点:一是认为商业信用的存在可以有效替代企业对外部银行贷款的依赖;二是认为商业信用的存在可以有效补充企业对银行信贷资金的需求。本文认为,这两种理论观点实际上都表明了商业信用对企业融资约束的缓解作用,其是通过降低交易成本和信息不对称而缓解了企业融资困境的。基于以上分析,本文提出假设:

H8:企业的商业信用越多,其所面临的融资约束越小。

三、研究设计

(一)样本选择

本文选取在我国沪深A股上市的山西省38家制造企业为研究样本,样本数据使用2013年至2017年连续5年的平衡面板数据,共190个观测值。对于样本数据中的个别缺失值和异常值,本文采用移动平均法进行处理。使用连续5年的样本数据,是为了使研究样本保持在相同的窗口期,从而避免研究对象的外部环境不一致所导致的样本选择偏差问题。本文所有样本数据均来自于CSMAR数据库。

(二)变量定义

1.被解释变量

本文的被解释变量是融资约束(用FC表示)。如前文所述,目前学术界对融资约束程度的衡量方法有多种,但考虑到KZ指数、WW指数及SA指数都是针对国外企业融资约束的衡量方法,其对中国企业的识别度有限(李焰和张宁,2008)。因此,本文采用李焰和张宁(2008)提出的Q指数来衡量企业的融资约束程度。

Q=0.18X1+0.16X2+0.17X3+0.11X4-0.11X5+0.12X6+0.15X7

其中,Q指数的值越小,表明企业的融资约束程度越大;X1表示企业本年度经营活动产生的现金净流量与上年度资产总额的比值;X2表示企业本年度资本性支出净额与上年度资产总额的比值;X3表示企业本年度较上年度的存货增长率;X4表示企业本年度货币资金存量与上年度资产总额的比值;X5表示企业本年度负债总额与股东权益总额的比值;X6表示企业本年度股利分配额与上年度资产总额的比值;X7表示企业本年度息税前利润与利息支出的比值。

2.解释变量

本文的解释变量包括股权性质(用OWN表示,按照企业实际控制人的所有权类型,国有企业取值为1,民营企业取值为0)、机构投资者(用INS表示,用机构投资者持股比例衡量)、企业年龄(用AGE表示,用企业成立年限的自然对数衡量)、企业规模(用LNA表示,用企业资产总额的自然对数衡量)、财务杠杆(用LEV表示,用企业资产负债率衡量)、盈利能力(用ROA表示,用企业资产净利率衡量)、现金持有(用CASH表示,用企业经营活动产生的现金净流量与资产总额的比值衡量)、商业信用(用COM表示,用企业应付账款、应付票据与预收账款三者之和与资产总额的比值衡量)。

(三)模型设定

本文采用多元回归模型来检验理论假设,建立的计量模型为:

FCit=α0+β1OWNit+β2INSit+β3AGEit+β4LNAit+β5LEVit+β6ROAit+β7CASHit+β8COMit+γi+γt+εit

其中,α0表示常数项;β1-β8表示解释变量的回归系数;γi表示控制个体特征的变量;γt表示控制时间特征的变量;εit表示误差项;i表示第i家样本企业,t表示第t年。

四、实证检验

(一)描述性统计

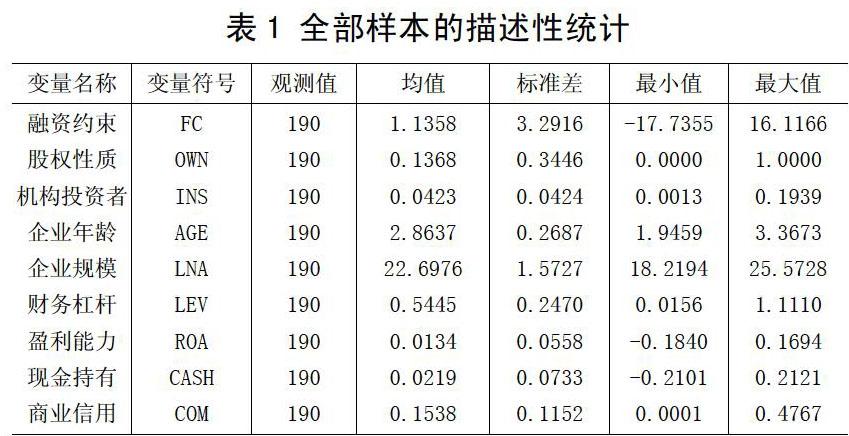

本文基于山西省38家制造企业2013-2017年连续5年的年度数据,对研究变量进行描述性统计,以考察样本企业的总体统计特征,结果见表1。

由表1可知,全样本企业融资约束程度的均值为1.1358,虽然根据李焰和张宁(2008)的判定标准,当Q值大于0.95时表示企业的融资约束较小,但考虑到样本企业融资约束的标准差(3.2916)较大,因而也说明样本企业中有相当一部分企业的融资约束程度较大;机构投资者持股的均值为0.0423,说明样本企业中机构股东的持股比例较低;财务杠杆的均值为0.5445,说明样本企业的债务水平较为合理;盈利能力的均值为0.0134,表明样本企业的盈利能力较弱;现金持有的均值为0.0219,表明样本企业的现金持有量较少;商业信用的均值为0.1538,表明样本企业较多借助商业信用的方式筹资。

此外,本文對样本企业的进一步分组统计发现,国有企业融资约束程度的均值为1.1479,民营企业融资约束程度的均值为1.0594,这总体表明国有企业比民营企业面临的融资约束更小;成立年限为6-10年企业的融资约束程度的均值为0.5604,成立年限为11-15年企业的融资约束程度的均值为0.2751,成立年限为16-20年企业的融资约束程度的均值为0.7699,成立年限为21-25年企业的融资约束程度的均值为1.3497,成立年限为26-30年企业的融资约束程度的均值为5.4478,这基本表明成立年限越长的企业面临的融资约束越小;资产规模较小企业的融资约束程度的均值为0.1415,资产规模中等企业的融资约束程度的均值为1.2010,资产规模较大企业的融资约束程度的均值为3.2014,这基本表明资产规模越大的企业面临的融资约束越小。

(二)回归结果分析

本文使用的样本数据是平衡面板数据。经过Hausman检验,表明本文适合采用固定效应面板数据模型进行回归,估计方法为Pooled EGLS(Cross-sectionweights),结果见表2。

由表2可知,股权性质(OWN)的回归系数为0.1156,显著性水平为5%,表明山西省制造企业中的国有企业要比民营企业所面临的融资约束程度更小,本文假设H1成立。机构投资者(INS)的回归系数为2.1941,显著性水平为1%,说明机构投资者持股越多,就越有利于缓解山西省制造企业所面临的融资约束,本文假设H2成立。

企业年龄(AGE)的回归系数为0.3173,显著性水平为10%,表明随着企业成立年限的延长,企业就越有能力破解面临的融资约束困境,本文假设H3成立。企业规模(LNA)的回归系数为0.0475,显著性水平为1%,但其影响程度较小,说明随着企业资产规模的扩大,企业所面临的融资约束程度将变小,本文假设H4成立。

财务杠杆(LEV)的回归系数为-2.9912,显著性水平为1%,这表明企业的债务水平越高,其融资难度也越大,面临的融资约束也将越大,本文假设H5成立。盈利能力(ROA)的回归系数为13.6280,显著性水平为1%,说明企业获取利润的能力越强,投资者就越信赖该企业,因而其所面临的融资约束就越小,本文假设H6成立。

现金持有(CASH)的回归系数为-1.4423,显著性水平为1%,表明企业持有的现金越多,主要是为了应对融资约束的困境,因而其融资约束也越大,本文假设H7成立。商业信用(COM)的回归系数为0.3132,但其影响并不显著,说明对于山西省制造企业而言,商业信用并不会对融资约束产生影响,本文假设H8不成立。

此外,从表2中各个解释变量回归系数的绝对值大小可以看出,对山西省制造企业的融资约束程度产生显著影响的各个因素,按照其影响程度的大小,依次是盈利能力(ROA)、财务杠杆(LEV)、机构投资者(INS)、现金持有(CASH)、企业年龄(AGE)、股权性质(OWN)、企业规模(LNA),而商业信用(COM)并不产生显著影响。

五、结论与建议

本文基于在我国沪深A股上市的山西省38家制造企业2013-2017年连续5年的年度数据,采用平衡面板数据固定效应回归模型,从企业内因的视角,理论分析并实证检验了影响山西省制造企业融资约束的因素。通过研究,得出以下结论:

第一,通过利用具有较好识别度的Q指数来衡量企业的融资约束程度,表明山西省制造企业普遍面临融资约束,并且其中有相当一部分企业的融资约束程度较大。

第二,盈利能力是缓解山西省制造企业融资约束的最重要因素,盈利能力越强的企业所面临的融资约束越小,说明“自力更生”才是改善企业融资困境的有效途径。

第三,财务杠杆则是加剧山西省制造企业融资约束的重要因素,财务杠杆越高的企业所面臨的融资约束越大,表明我国目前“去杠杆”政策对实体企业的重要意义。

第四,机构投资者持股、现金持有数量、所有权性质、企业年龄和企业规模也是影响山西省制造企业融资约束的重要内因,而商业信用对融资约束的影响并不显著。具体而言,机构投资者持股、企业年龄和企业规模都有利于企业缓解面临的融资约束程度;企业现金持有数量则不利于融资约束程度的降低;国有企业由于其具有较好的政企关系、银企关系等社会关系网络,更容易获得外部融资,因而其面临的融资约束程度较民营企业要小。

基于本文的研究结论,为有效缓解山西省制造企业面临的融资约束,提出以下三个方面的对策建议:

首先,地方政府方面。一是地方政府除了应进一步优化国家的货币政策与财税政策对企业的传导机制和路径外,还应注重受益企业的结构调整,尤其是让更多民营企业充分受益于各种政策优惠。二是地方政府及国家相关监管机构应进一步优化企业的外部治理环境,尤其是上市公司的信息披露环境;对于非上市企业则应进一步完善信用制度环境。

其次,社会主体方面。一是金融机构除了应进一步贯彻落实好国家对于扶持和鼓励实体经济发展的各项政策外,还应更加积极主动地开展多种服务实体经济的活动,尤其是银行机构应主动与实体企业建立健康的银企关系。二是应充分发挥社会主体的优势,积极设立多种营利性或非营利的面向实体企业尤其是中小微企业的融资担保机构或互助机构。

第三,企业自身方面。一是股份制企业应积极引入各种机构投资者,尤其是战略性的机构投资者,以改善自身的治理状况;非股份制企业则应更加注重自身的信用建设和规范化管理。二是企业应积极谋求自身的发展壮大,通过利用兼并重组、组建联盟等方式,建立企业的内部资本市场。三是企业应合理控制并积极调整自身的财务杠杆和现金持有水平。

由于数据来源的限制,本文的研究样本只是选取了上市企业,这可能导致样本的代表性受到一定影响,未来的研究应充分重视对非上市企业尤其是小微企业的实地调研来采集一手数据。此外,本文只是分析了影响企业融资约束的内部因素,未来的研究应进一步挖掘企业外部环境通过内部条件进而影响融资约束的机制和路径。

[参考文献]

[1]Fazzari, S. M., Hubbard, G. R., Petersen, B. C. Financing Constraints and Corporate Investment [J]. Brookings Papers on Economic Activity, 1988 (1): 141-206.

[2]Kaplan, S. N., Zingales, L. Do Investment-Cash Flow Sensitivities Provide Useful Measures of Financing Constraints? [J]. Quarterly Journal of Economics, 1997, 112(1): 169-215.

[3]Whited, T. M., Wu, G. Financial Constraints Risk [J]. Review of Financial Studies, 2006, 19(2): 531-559.

[4]Hadlock, C. J., Pierce, J. R. New Evidence on Measuring Financial Constraints: Moving Beyond the KZ Index [J]. Review of Financial Studies, 2010, 23 (5): 1909-1940.

[5]李焰,张宁.用综合财务指标衡量企业融资约束[J].中国管理科学,2008,16(3):145-150.

[6]Faccio, M. Politically Connected Firms [J]. The American Economic Review, 2006, 96(1): 369-386.

[7]Gorodnichenko, Y., Schnitzer, M. Financial Constraints and Innovation: Why Poor Countries Don't Catch up [J]. Journal of the European Economic Association, 2013, 11(5): 1115-1152.

[8]郭丽虹,徐晓萍.中小企业融资约束的影响因素分析[J].南方经济,2012(12):36-48.

[9]张晓玫,宋卓霖,何理.银企关系缓解了中小企业融资约束吗——基于投资-现金流模型的检验[J].当代经济科学,2013,35(5):32-39.

[10]王竹泉,赵璨,王贞洁.国内外融资约束研究综述与展望[J].财务研究,2015(3):16-26.

[责任编辑:王凤娟]