我国上市银行股权结构与经营绩效实证研究

2019-11-28

(浙江财经大学 浙江 杭州 310000)

一、引言

随着我国金融体制改革的不断加强,我国银行业得到了广泛的发展。股份制商业银行、国有银行、城商行和农商行等商业银行不断涌现。商业银行作为国家经济发展的中介机构,其高效经营对于国家的经济发展和推进有着重要作用。在股份制企业中,合理的股权结构是保证商业银行优良绩效的关键前提。随着银行体系股份制改革的有效推进,上市商业银行的结构逐渐规范,对于风险的监控也日趋完善。此背景下,对上市银行股权结构的实证研究,可为我国银行业股权结构的合理配置提供优化指导,从而能进一步提高我国银行业的运营绩效,同样这也是商业银行面临的重要课题和实践问题。

二、文献综述

国外学者Jensen和Meckling(1976)对股东进行重新的定义和分类,分为外部股东和内部股东,同时认为内部股东对公司价值影响更大,从此开始了股权结构和经营绩效的研究。Grove(2001)通过对商业银行股权配置和银行绩效之间的关系进行研究,发现银行的股权配置在财务成果的解释上更有说服力。Thomsen Steen(2003)对四百多家欧洲大公司的股权结构进行研究,发现了股权集中度对于公司的经营绩效的积极作用。Aymen(2014)通过静态面板的方法证明了在突尼斯股权结构变化会影响银行绩效。Sobia和Javid(2015)实证研究分析了股权的结构对银行绩效的影响,表明在巴基斯坦,股权的集中程度对于银行绩效有S形的影响。

国内学者许小年(1997)采用实证研究的方式分析我国上市公司的经营绩效与股本结构之间的关系,得出法人股和股权集中度与经营业绩的正向关系,国家股对经营业绩的反向关系。此外,吴吉森和曾峥(2016)在股权的分配对银行绩效的影响进行了实证研究,表明国有控股的方式并不利于上市银行经营绩效的提升,这一结论引发我们对银行业的进一步改革的深入思考。

随着我国银行业的深入改革,学术界对上市商业银行经营绩效和股权结构之间的关系研究层出不穷,但在有些方面并没有一致的结论。对于股权结构与经营绩效相关性的研究正逐渐从理论研究向实证研究转变,并且在实证方面的研究更加的广泛和深入。这也使得银行在战略经营方面具有更加有效的指导依据。

三、研究假设和研究设计

(一)研究假设

根据国内外研究学者对于上市商业银行绩效与股权结构关系的研究结论,如前文提到的学者许小年(1997)和段琳(2012),他们的研究结论均表明,法人股的占比对银行绩效有显著的正面影响;同时认为国家股的占比与经营绩效负相关;第一大股东的持股比重对银行绩效有显著的正相关关系。在总结学者们的研究结果和银行实际状况的情况下,本文提出如下假设:

H1:上市商业银行的法人股比例与银行绩效呈正向相关。

H2:上市商业银行的国家股比重与银行经营绩效呈负向相关。

H3:上市商业银行第一大股东持股比重与银行绩效呈负向相关。

(二)研究设计

本文选取了数据较完善的16家上市银行在2014-2018年这5年里的相关数据作为本次研究的样本。这些财务数据在各个银行的年报中均有公布,可随时获得,本文数据来自国泰CSMAR上市公司财务数据库和公司治理数据库。

自变量为股权结构,股权结构包括股权集中度和股本结构两个方面。在股本结构方面:法人股占比(X1)=法人股股数/总股数;国有股占比(X2)=国有股股数/总股数。在股权的集中程度方面,利用最大股东的持股比重来衡量,即第一大股东持股占比(X3)=第一大股东持股数/总股数。

因变量为银行经营绩效,商业银行绩效(Y)=ROE,其中ROE为净资产收益。

控制变量为净资产收益率和资产规模。资产规模(SIZE)=ln(会计期末总资产),资产负债率(DAR)=期末总负债/总资产。

四、实证分析

(一)相关性分析

通过eviews软件分别对法人和国有股、第一大股东持股占比与银行绩效的相关程度进行分析,结果表明,控制银行资产规模后,商业银行法人股比例与经营绩效相关性为0.300,存在显著正相关关系,国家股比例与经营绩效无显著相关性,第一大股东持股比例与经营绩效相关性为-0.456,显著负相关。在控制资产负债率的情况下,商业银行法人股比例与银行经营绩效相关性为0.317,存在显著正相关关系,国家股比例和第一大股东持股比例与银行经营绩效相关性分别为-0.413、-0.514,显著负相关。

(二)回归分析

1.通过平稳性检验发现,因变量经营绩效Y的单位根检验结果表明,P值均小于0.05,拒绝原假设,认为时间序列式平稳的。

2.通过选取样本区间为2014-2018年的样本数据做Johansen面板协整检验,发现P值均小于0.05,即拒绝原来认为不存在协整关系的假设,表明我国16个股份制商业银行绩效和股本结构以及股权集中度之间存在协整关系。

3.通过对样本进行Hausman 检验,结果统计量是67.50,P值是0.076,P值大于0.05,接受原假设,可以建立随机模型。

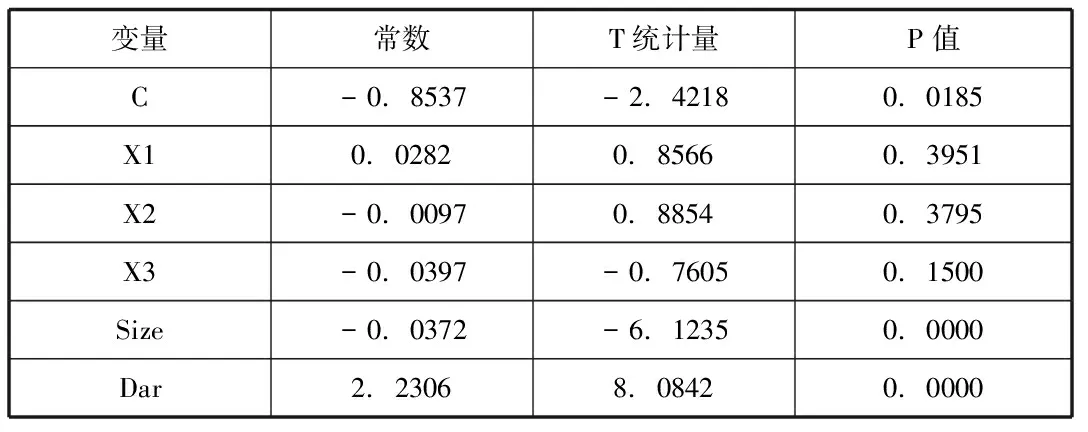

4.通过eviews8.0面板数据的实证分析,得到表4.1,由此可得经营绩效与法人和国有股以及第一大股东持股比例之间的多元线性回归方程为:

Y=-0.8537+0.0282*X1-0.0097*X2-0.0397*X3-0.0372*SIZE+2.2306*DAR

综上所述,在控制商业银行资产规模和资产负债率的情况下,法人股占比与经营绩效正向相关,国家股占比与银行绩效负向相关,银行第一大股东持股占比与经营绩效负向相关。

表4.1 回归系数

五、研究结论与展望

(一)研究结论与对策

通过对样本数据进行数据分析,得知银行股权的结构和银行绩效这两个维度确实存在显著性的相关关系。通过多元线性回归分析,证实了法人股占比与银行经营绩效呈正向相关关系,国有股和最大股东持股占比与经营绩效呈现反向相关。因此,三个假设得以证实全部正确。

不同银行的股权结构也会产生各种不同的内外部治理机制,从而影响着商业银行的经营绩效。首先,程度合理的股权集中度能够提高银行的管理效率。在选择投资主体时,考虑多元化的投资者以实现多股制衡。其次,银行业主要以国家控股为主,商业银行应适当调整结构,使中小股东也能在公司的治理活动中发挥有效作用。股权结构中“多股制衡”更好一些,有效防止一股独大,从而避免一些持股比例较大的股东对银行的随意操纵。最后,从长远角度来看,可以采用金股这一模式替代国有股的股权,它只有表决权没有收益权,可以将金股与其他性质的股票搭配,实现银行的股权结构中股东权益和责任的合理配置。

(二)研究展望

本文在研究上市银行股权的结构对银行绩效的影响时,用净资产收益率来衡量银行的综合绩效,它的构建仅是一种研究的参考思路,还是不够完善。在当前,学术界并没有一个准确的公认的可以作为银行绩效的衡量指标。然而,相比于那些将有关银行经营绩效的20个因子进行因子分析的学者而言,本文经营绩效的衡量指标略也显粗糙。实证研究中需要更大的样本容量,以得出更加有效的研究结论,以此可以有效指导待上市或是已上市的商业银行更好的调整本银行的治理结构。