可转债的投资策略研究

2019-11-27杨璇曾海妹

杨璇,曾海妹

(1.翔安区行政审批局,福建 厦门361000;2.中国社会科学院研究生院,北京100012;3.翔安区委组织部,福建 厦门361000)

1 引言

可转债的全称是可“转换公司债券”(Convertiblebond,CB)。它是由上市公司发行、在交易所上市公开交易的一种债券,其发行合同规定持有人可以在一定时间之后按规定的转换价格将持有的债券转换成发行公司的股票。在我国,可转债的期限为5~6年,目前以6年居多。本文所研究的可转债指由上市公司发行,在沪、深交易所上市交易的公募可转债。

我国发行可转债的时间较早,1992年11月,深宝安发行A股可转债,是我国第一支由上市公司发行的可转债。但由于设计转换价格时,没有考虑到股市的非正常的、剧烈的波动,同时又没有修正条款,导致宝安转债转股失败。1997年3月,国务院证券委颁布了《可转换公司债券管理暂行办法》,我国可转债市场才逐步开始走上正轨。1998年南宁化工股份有限公司可转换公司债券在交易所上市发行,是我国首单成功发行并完成兑换的可转换债券,为我国上市公司融资拓宽了道路。从此以后可转债慢慢进入了市场,并成为一种投资的工具和手段。

2 可转债的基本原理与价值分析

2.1 可转债的原理

可转债是一定条件下可以转换为公司股票的特殊债券。简单地说,就是转换前是债券,转换后是股票。因此,可转债具有双重特性,即同时具有债券和股票特性,俗称“债性”和“股性”。以纯债价值为债底支撑,有到期赎回价为安全垫,进可攻,退可守,可转债被广大投资者称为“保本的股票”。

2.2 可转债的价值研究

由于可转债具有债券和股票期权的特性,因此,其价值也是有两部分构成,即债券的价值和股票期权的价值:

可转债的理论价值=纯债价值+看涨期权的价值。

2.2.1 纯债价值

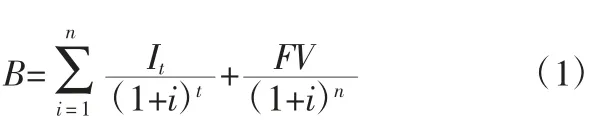

纯债价值是指在可转债仅当作债券持有的情况下,它在市场上的价值,主要由票息决定,也就是未来现金流的现价。纯债价值的计算公式是:

公式(1)中,I为每年利息额,i为预期收益率(或到期收益率),n为债券期限,FV为债券面值。

2.2.2 期权价值

期权价值的估算相对复杂,由于赎回条款、回售条款和下修条款的存在,转债隐含的期权是一个奇异期权。目前期权研究的主要方法有Black-Scholes 公式、二叉树法、蒙特卡洛法等。

在实践中采用的比较多的是BS 模型,其为诺贝尔奖得主哈佛商学院教授RoBert Merton和斯坦福大学教授Myron Scholes 建立的,为包括股票、债券、货币、商品在内的新兴衍生金融市场的各种以市价价格变动定价的衍生金融工具的合理定价奠定了基础。

B-S 公式中的股票收益率的标准差不能直接观察到,而是从历史数据、情景分析或其他期权价格中估计出来,因为股票波动率是估计出来的,所以真实的期权价格与用公式算出来的期权价格有可能不同。

通过B-S 模型计算期权的优点是简便清晰,缺点是B-S模型是计算欧式期权的,对于转债这种奇异期权的计算有一定的偏差。另外,赎回权、回售权、向下修正权这些重要条款均未考虑在内。

2.3 可转债的价格分析

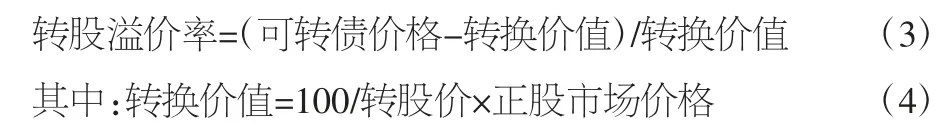

可转债的价格由转换价值和转股溢价率构成,即:

而公式(2)由下面转股溢价率的计算公式的转化而来:

可见,利用公式(3)对可转债进行估值,核心是确定一个合适的转股溢价率。所以该方法也被称为市场估值法,类似股票用PE来估值,是一种相对估值方法。转股溢价率是指可转债市价相对于转换价值的溢价水平,可以用来衡量可转债的股性强弱。

3 可转债的打新要点

从以上分析来看,可转债的转股价格越高,越有利于老股东而不利于可转债持有人,反之,转股价格越低,越有利于可转债持有人而不利于老股东。由于可转换债券的发行公司控制在老股东手中,所以发行人总是试图让可转换债券持有人接受较高的转股价格。发行的可转债的面值都是100元,而新可转债的价格一般都超过100元,因此,参与一级市场交易可转债就成为一个有利可图的投资行为。据东方财富统计,在转债新规出台后,可转债上市首日最大涨幅为34.87%。

尽管可转债打新是比较好的策略,但也不能无脑打新,要注意几个要点。

第一,看大盘。可转债上市后的溢价与市场行情有很大关系:在市场行情很好时,可转债会有比较高的溢价;如果市场行情不好,则可转债溢价比较少,甚至可能会跌破面值。例如,2018年A 股市场行情整体不是很好,可转债跌破发行价的就很多。而到了2019年上半年,在市场行情不断走高的情况下,可转债也普遍获得了比较高的溢价,基本上都在100元以上。

第二,看个股。个股有三个环节,债券评级、正股基本面和正股估值。一般而言,债券评级越高,则可转债违约风险就越低(当然目前为止国内未有可转债违约的案例);如果正股基本面良好甚至优秀,那么可转债的估值也得到非常好的支撑。可转债发行时,如果正股估值水平越低,则正股向上的弹性一般会越大,由于可转债价格与正股价格呈正相关关系,那么可转债后续爆发力越强。

第三,可转债发行规模大小、转股稀释率大小。一般来说,盘子大的正股其可转债融资规模也相对较大,当然评级也较高,设置网下申购方式的可能性越大,机构参与数量越大,则中签率预期越小。对于转股稀释率,即转股稀释率=可转债规模/(可转债规模+正股市值),转股稀释率越大,优先配售中每股可配到的金额越多,优先配售价值越大,但可转债预期触发强赎条款的时间越长。可转债规模小,弹性大,但流动性一般较低。

4 可转债的套利策略

除了打新策略外,可转债也存在套利的机会。

4.1 折价转股套利

因为可转债可以以约定价格转股,那么当转股后成本低于正股价时,就出现套利的计划,卖出即可获利。从上面的公式(2)和(3)可以看出,当溢价率为负时,存在套利空间;转股溢价率为正,则不存在套利空间。但在实操时,套利收益要大于1%才可以考虑,不然股价波动和手续费就可以磨平套利空间。例如:转股价是11元,当前转债价格是108元,买入转债,转股,转股后卖出可以获得110元,从而获得2元的套利收益。

具体操作步骤是:第一步,买入可转债;第二,在可转债进入转股期后,当转股溢价率为负,有套利空间时,选择转股;第三,如果转股后成本低于正股价时,卖出正股即可获利[1]。

4.2 低于面值套利

低于面值套利是指购入距离到期日较近的低于面值转债,待到期日以面值兑付的一种套利方式[2]。目前很多炒股软件,都提供可转债价格的实盘情况,在发现有低于面值套利情况时,用户可根据理论收益进行大致估算。

4.3 正股涨停转股套利

如果正股涨停后,正股无法买入,可以借道转债买入。如果买入后,可转债继续上涨,可以考虑卖出。如果第二天继续涨停,则套利更多。

4.4 博弈下调转股价套利

前文已经提到,上市公司一般都是有强烈转债的欲望的。因此,上市公司下调转股价时,转股的动机就会更加强烈。此时买入转债,如果能够成功转股,套利成功,获利空间也比较大。

5 结语

本文对可转债的投资策略进行了研究,在研究了可转债价值和可转债价格的基础上,对打新策略进行了详细的分析,最后还提出了五种套利的策略。研究表明,可转债是一种低风险、收益稳定的投资工具。