页岩油勘探开发成本研究

2019-11-15杨国丰周庆凡卢雪梅

杨国丰 周庆凡 卢雪梅

( 中国石化石油勘探开发研究院 )

0 引言

本文所讨论的页岩油为广义页岩油,指的是蕴藏在大套富有机质页岩层系中的石油资源,包括页岩及致密砂岩和碳酸盐岩夹层中的石油资源[1]。页岩油勘探开发的成功推动了美国石油产量在2010—2018年期间从550×104bbl/d增加到1090×104bbl/d[2],极大提高了美国的石油供应能力,使其“能源独立”从梦想成为现实,同时也影响了美国的能源和外交政策乃至世界能源市场格局,成为本轮油价下跌的重要因素。本文在调研美国页岩油勘探开发现状、主要页岩油公司经营情况和页岩油勘探开发成本构成的基础上,以巴肯页岩区为例对页岩油的勘探开发成本进行估算;同时对中国陆相页岩油资源潜力、勘探开发现状和费用情况进行了系统梳理,就中国页岩油百万吨年产量建设投资做了大体估算。

1 美国页岩油生产现状

美国能源信息署(EIA)的统计数据显示[3],2017年美国页岩油证实储量同比增加了近30%,为199.7×108bbl,约占全美石油证实储量的48%,其中二叠盆地页岩油证实储量从2016年的49.6×108bbl增至83.19×108bbl,成为第一大页岩油资源区,威利斯顿盆地的巴肯(Bakken)和墨西哥湾盆地的伊格尔福特(Eagle Ford)分别位居第二和第三,这3个地区拥有美国90%以上的页岩油资源(表1)。

表1 美国主要盆地页岩油证实储量[3]Table 1 Proven reserves of shale oil in major basins in the United States[3]

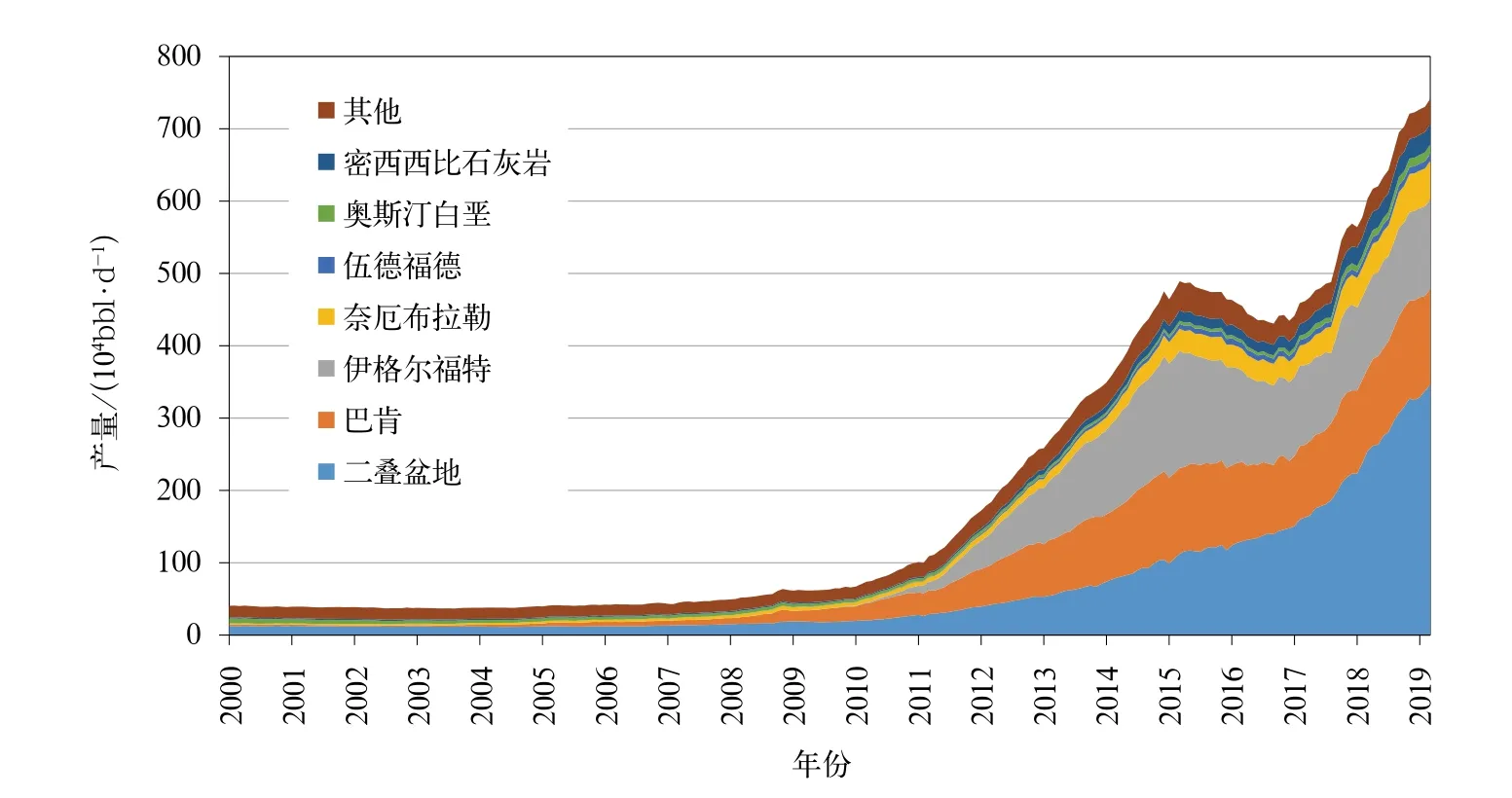

威利斯顿盆地巴肯组是美国页岩油产业的发源地,1953年便开始生产页岩油,但由于当时的认识和技术水平有限,页岩油产量很低,直到水平井、水力压裂等技术在页岩气勘探开发中成功应用并向页岩油转移后,美国页岩油开发才真正获得突破,产量在2008年前后开始快速增长,并一路高歌猛进,在2015年3月达到468×104bbl/d;在此后的一年半内,页岩油公司为应对低油价削减了投资和作业量,页岩油产量持续下降,2016年9月降至375×104bbl/d的阶段低值;此后在油价总体回升和页岩油项目经济效益改善的推动下,页岩油产量快速回升,不到一年便恢复到油价下跌前的水平。2018年,美国页岩油产量已超过640×104bbl/d,2019年第一季度创下733×104bbl/d的新高(图1)[4-8]。二叠盆地凭借独特的地质条件和地理优势成为美国页岩油产业发展的最大亮点,2019年第一季度产量已超过330×104bbl/d,占美国页岩油总产量的45%,巴肯和伊格尔福特分别以134×104bbl/d和124×104bbl/d的产量位居第二、第三。

图1 2000年以来美国页岩油产量变化[2](2019年为截至第一季度数据)Fig.1 Shale oil production changes in the United States since 2000[2] (by the first quarter of 2019)

虽然页岩油产量规模持续扩大,但美国页岩油生产商至今仍未能解决页岩油井产量递减快的问题,而且页岩油采收率较低,只有不到10%,新增钻井是生产商保持页岩油产量稳定和增长的主要手段。根据EIA的统计,二叠盆地、巴肯等页岩油主产区的月度新增钻井和完井数量自2018年初以来一直保持在1000口以上[2],但与2014年相比,相同产量增幅所需的钻井数量明显减少,表明页岩油的单井生产效率在持续提高(图2)。

图2 美国主要页岩油区带钻井完井数量与页岩油产量变化[2]Fig.2 The number of wells drilled and completed and production changes in major shale oil areas in the United States[2]

2 美国页岩油公司经营概况

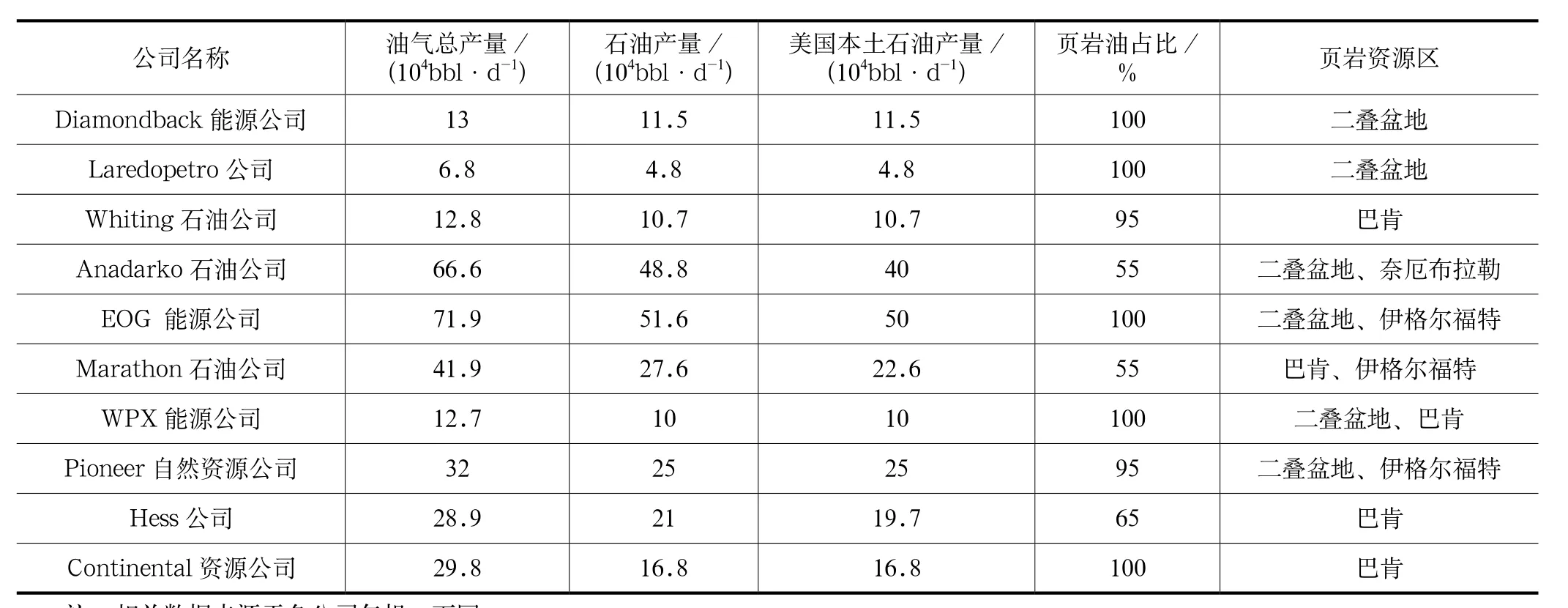

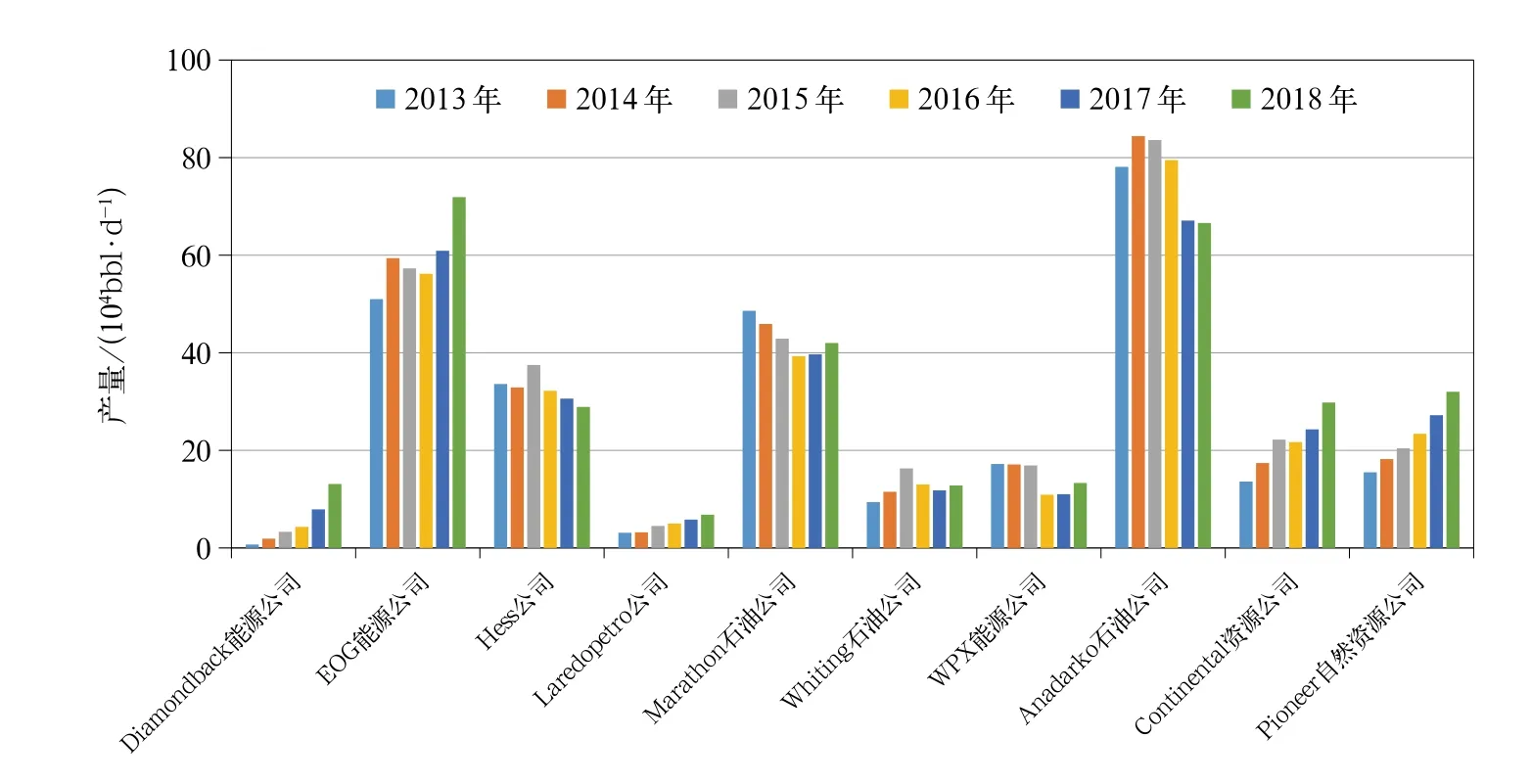

参与主体多元化是美国页岩油行业的一大特点,2014年油价下跌初期,每年在美国钻1口以上页岩油井的公司超过3000家;2015年和2016年油价持续走低,这一数字下降到不足2000家;2017年和2018年油价总体回暖,又恢复到2300家左右。本文按照上市公司、能获得连续5年以上年报、美国本土产量占公司总产量的60%以上、石油在公司油气产量中的占比超过60%、页岩油在美国本土石油产量中的占比超过50%的标准,从这些页岩油公司中选取10家作为研究对象,分析其在本轮油价下跌前后的经营情况。这几家公司2018年的产量和页岩油资产情况如表2所示。

表2 作为研究对象的美国10家页岩油公司2018年生产概况Table 2 Production of the targeted 10 US shale oil companies in 2018

对以上10家公司在2013—2018年期间的产量和自由现金流的统计情况表明,其油气产量已经恢复至甚至超过油价下跌前的水平(图3),2016年开始已有公司自由现金流为正,2018年除Hess公司、Laredopetro公司和WPX能源公司外,其余几家公司自由现金流均已转正(图4),全美页岩油公司也首次实现自由现金净流入,表明页岩油公司的经营状况开始好转。不过由于在前期运营中积累了大量债务,美国页岩油公司目前的资产负债率仍较高,上述10家公司的负债率普遍超过50%,有的公司在2015年和2016年时曾一度超过80%。石油行业资深研究人士Mike Shellman通过对政府公共债务和私人债务相关资料、新闻稿等的调查认为,页岩油公司的累计债务规模已经接近3000亿美元;2018年,美国页岩油公司每生产1bbl石油就需要拿出四分之一来作为债务利息;偿清所有债务需付出约90×108bbl的页岩油,大致相当于近10年页岩油产量之和[9]。因此,虽然美国页岩油公司正逐渐从之前一味追求规模的“粗放式”发展转为注重效益的“精细化”发展,但在可持续性方面仍有不确定因素。

图3 2013—2018年10家页岩油公司产量情况Fig.3 Production of 10 US shale oil companies from 2013 to 2018

3 页岩油勘探开发成本

成本是决定产业发展的根本因素,页岩油也不例外。自2008年美国页岩油产业快速发展以来,外界便开始关注其成本问题,不同机构和学者得出的结论也不尽相同。本文以美国能源信息署和IHS Markit的相关统计数据为基础[10],研究美国页岩油的成本构成,并据此估算巴肯页岩油的勘探开发成本。

3.1 页岩油勘探开发成本构成

页岩油的勘探开发包括矿权购置、钻井、完井、油田基础设施建设、油气的采集和处理、运输、污水处理等过程,据此将整个过程的成本分为以下5个部分。

3.1.1矿权购置成本

从事页岩油勘探开发必须先获得矿权,在美国现行矿产资源法案框架下,公司获得页岩油区矿权的方式有4种:

(1)早期战略性购置。作业者在页岩区块被开发前,仅以初步地质评价为依据购置矿权,此时区块内没有或仅有极少的页岩油钻探活动,且未开始先导生产,前景上无法确定。这类区块由于缺少成功的勘探和商业生产案例,可能面临后续勘探不成功、无法实现商业开发的危险,其风险较大,但获取成本一般非常低,在200~400美元/acre。

(2)常规矿权扩展。目前美国主要页岩油区均位于成熟盆地内,有较长的常规油气勘探开发历史,有些作业者的页岩油矿权是通过早期收购或前期持有的常规油气区块所获得。这类页岩油矿权获取方式的费用几乎可忽略不计,持有者有一定的成本优势。

(3)快速跟进购置。没有能力独立获取页岩油区块的公司,可能会选择与已有相关资产的公司组建合资企业的方式获得进入机会。这通常出现在目标区块内已有页岩油勘探开发成功案例,相关风险大幅降低之后。但由于此时甜点区尚不明确,存在所进入区块无经济生产潜力的风险。通过这种方式获得页岩油矿权所需的成本是第一种方式的10~20倍,单井费用通常会增加100万~200万美元。

(4)晚期跟随介入。即在页岩油区带已有成案例,且甜点已查明后购入矿权。此时页岩盆地或区块的风险已极低,但矿权购置成本是最高的,通常会是快速跟进购置时所需费用的3~4倍。

3.1.2 钻井和完井成本

钻井成本包括用钻机将一口井钻至目标层过程中所需的全部费用,可分为有形成本和无形成本两大类,前者包括套管、尾管等费用,后者包括钻头、钻机租赁、钻井液、测录井服务、燃料等费用。页岩油气水平井的单井成本与地质情况、深度、设计方案等有关,不同区带之间有较大差异。目前美国陆上页岩油气水平井的单井钻井费用为180万~260万美元。

完井成本包括完井过程中的射孔、压裂、供水及水处理等所发生的费用,也包括有形成本和无形成本两大类,前者包括尾管、油管、采油树、封隔器等费用,后者包括各类压裂支撑剂、压裂液(包括化合物、瓜尔胶、水等)、大型压裂设备租赁、作业服务、水处理等费用。目前美国陆上页岩油气水平井的单井完井费用为290万~560万美元。

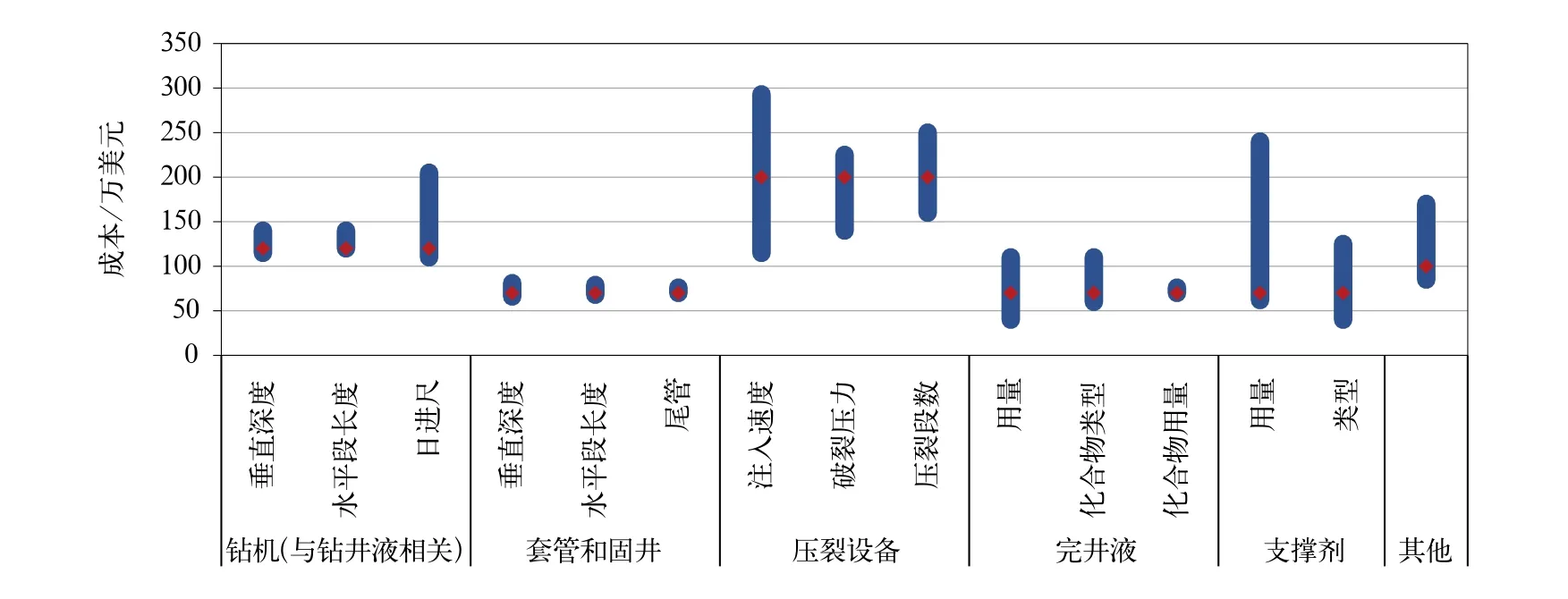

钻井和完井成本约占页岩油勘探开发井口成本的60%左右。美国页岩区带的钻井完井成本主要受五大因素影响,即与钻机有关的费用、套管和固井费用、水力压裂设备费用、完井液和返排液处理费用、支撑剂费用。其中与钻机有关的费用与钻井效率、井深、钻机日租费用、钻井液用量和动力费用有关,套管与固井费用主要受钢材价格、井身结构和地层压力影响,水力压裂设备费用主要与所需设备的马力和压裂段数有关,完井液费用主要受用水量、所使用的化学剂及压裂液类型(如瓜尔胶、交联凝胶或滑溜水)影响,支撑剂费用与支撑剂类型、来源和用量有关。通常在较浅和压力较低的井中会使用天然砂含量较高的支撑剂,在较深和压力较高的井中会使用更多的人造支撑剂。

3.1.3 基础设施成本

油田基础设施包括道路与井场建设、地表设备(储罐、分离器、干燥器等)及人工举升设备等。目前,美国页岩油气区内的基础设施费用在几十万美元左右,占页岩油气井总成本的2%~8%,平均为6%。

3.1.4 运营成本

运营成本是开发运营过程中发生的各种费用,会因产液类型、作业位置、井的规模和产量水平而有差异。一般而言,陆上页岩油气井的运营成本包括固定成本和可变成本两大类,前者是将油气采至井口的费用,主要包括人工举升、油气井维护、修井等费用,也被称为开采成本;后者是将油气从井口运至采购点、交易中心或炼厂过程中所发生的费用,主要包括采集、处理、运输等费用。在美国,输送油气的中游设施由第三方公司运营,上游生产者根据输油气量向中游公司支付费用。

(1)开采成本:不同页岩区带甚至同一页岩区带不同地区的开采成本差距较大,对于页岩油而言,其开采成本主要是人工举升费用。目前,美国页岩区带的开采成本为2~14.5美元/bbl油当量。就页岩油气井整个生命周期而言,产量越高所需的开采成本也越高。

(2)采集、处理与运输成本:是指页岩油气生产商向中游公司支付的费用,不同公司间差异较大,通常在某一地区占据主要份额的生产商能够享受较低的费率。页岩气干气的采集、处理与运输成本最低,从井口到采购点的费用一般为0.35美元/MBtu,不同页岩气区的干气从井口运至亨利中心(Henry Hub)的成本为0.02~1.4美元/MBtu。页岩气湿气中因为含有天然气液,需要经过分离处理后再运输,所以这部分成本要高于干气。目前页岩气湿气的采集和处理成本为0.65~1.3/MBtu,分离并收集天然气液的成本为2~4美元/bbl,天然气液的运输成本为2.2~9.78美元/bbl。对于页岩油和凝析油,通过管道集运的成本为0.25~1.5美元/bbl;卡车陆运的成本要高一些,为2~3.5美元/bbl;铁路运输的成本最高,为10~13美元/bbl。

(3)水处理成本:页岩油气生产过程中返排至地表的污水和压裂液需要进行处理。通常情况下,在页岩油气井开始生产30~45天后产生的返排流体和地层水处理费用会计入运营成本中。受处理手段差异、回注和循环利用影响,页岩油气井的水处理成本差距较大,通常在1~8美元/bbl。

(4)一般行政成本:目前美国页岩油气井运营的一般行政成本大致为1~4美元/bbl油当量。

3.2 巴肯页岩油勘探开发成本估算

巴肯页岩区2019年第一季度的产量为134×104bbl/d,创下历史最高水平,目前是美国第二大页岩油产区。选择巴肯页岩区作为页岩油勘探开发成本分析对象主要出于以下几方面考虑:①该区是美国页岩油的发源地,在美国页岩油发展过程中意义非凡;②巴肯页岩区虽然在北达科他州和蒙大拿州均有分布,但90%以上的产量集中在北达科他州,避免了州际政策因素造成的成本差异;③巴肯页岩区以产页岩油为主,所产的气为页岩油中的溶解气,目前气油比较低,为2000ft3/bbl,避免了气井对结果的影响;④巴肯页岩区产层单一。

3.2.1 矿权购置成本

根据IHS Markit的统计数据,2010—2014年期间,巴肯页岩区的矿权交易价格在6000~7000美元/acre的水平。该区的页岩油水平井单井井距为640acre,可钻探巴肯和下伏Three Forks两套层系,但在实际单井生产过程中会有10%~20%的面积无法有效使用。照此估算,收购矿权会使页岩油单井成本增加约250万美元,目前巴肯地区的单井估算最终可采资源量(EUR)为45×104bbl,由此可估算出巴肯页岩区矿权购置成本约为5.5美元/bbl。

3.2.2 钻井完井成本

如前文所述,钻井完井成本是页岩油勘探开发成本中最重要的组成部分,其费用水平主要受钻机、套管和固井、压裂设备、完井液、支撑剂五大因素影响。图5是不同地质和工程参数对钻井完井成本的影响程度。从图5可以看出,对钻井成本影响最大的因素是日进尺,目前巴肯页岩区钻机日进尺最快的超过900ft,最慢的仅410ft,二者的钻井成本相差近100万美元;垂直深度和水平段长度对钻井成本的影响相对小很多。影响完井成本的因素比较多,压裂设备的注入速度和支撑剂用量对完井成本的影响最大,均在200万美元左右,地层的破裂压力、压裂段数、完井液的用量和支撑剂类型的影响也比较大,在100万美元左右,化合物类型和用量等因素的影响相对较小。

图5 不同参数对巴肯页岩区钻井完井成本的影响[9]Fig.5 The effect of different parameters on drilling and completion costs in the Bakken shale area[9]

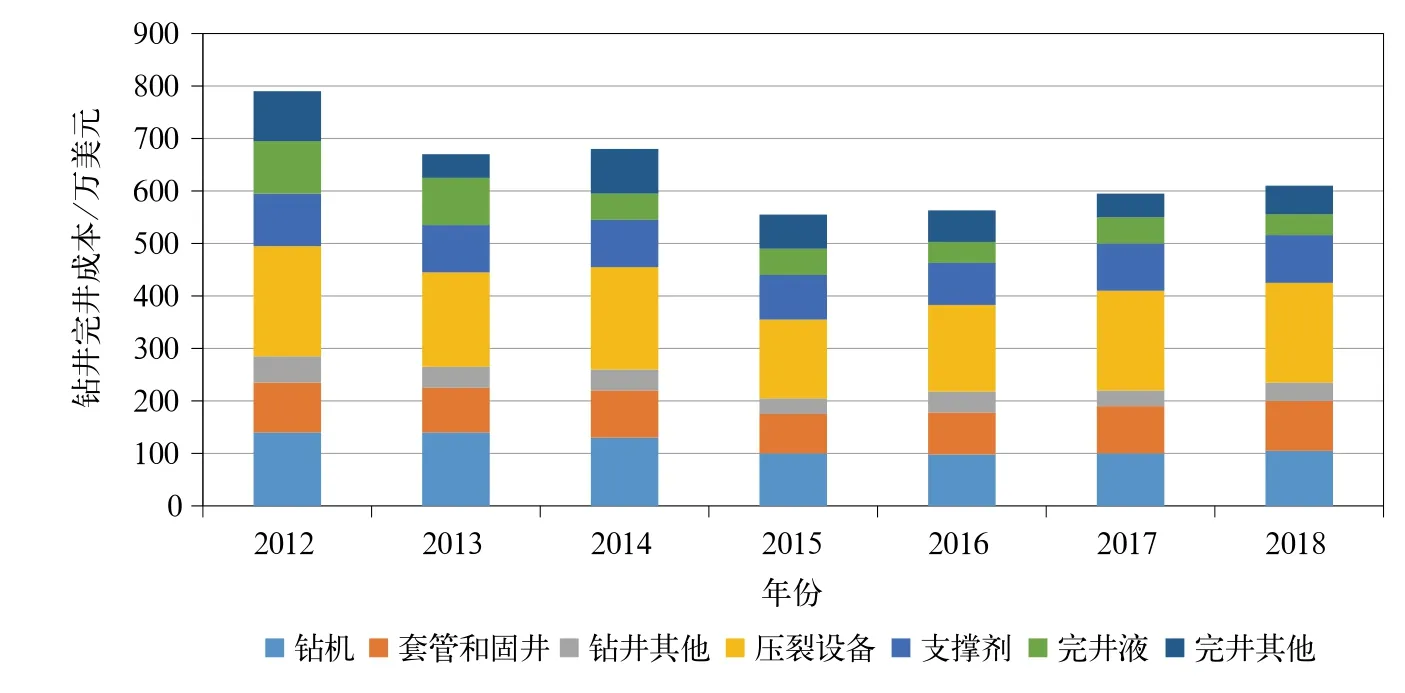

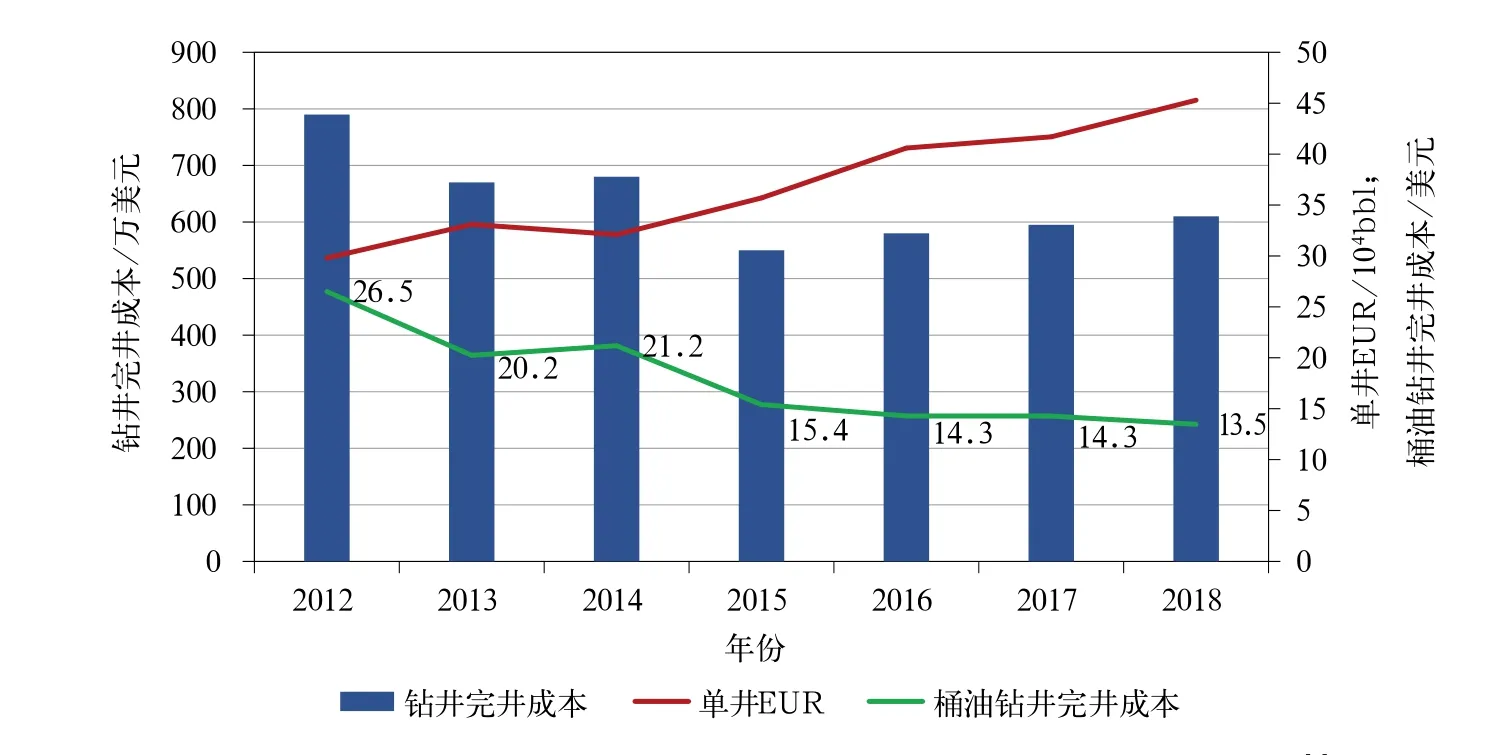

对巴肯页岩区平均钻井完井成本统计发现,其呈现先降后升趋势(图6),目前钻井完井成本在610万美元左右,较油价下跌前低25%左右,其中钻井成本的变化相对较小,约为235万美元,完井成本降幅较大,从之前的约500万美元降至400万美元以下,钻井完井成本比约为1∶1.6。2010年以来,巴肯页岩区水平井垂直深度几乎没有变化,但水平段长度、支撑剂用量和压裂段数持续增加,长水平段、大注入量也是页岩油公司在低油价下改善单井生产条件的主要措施,这恰恰是影响钻井完井成本的主要因素,因此虽然低油价以来钻井完井效率持续提升,单位成本不断下降,但总成本却呈增长趋势。根据钻井完井成本和单井EUR计算桶油钻井完井成本会发现,油价下跌以来桶油钻井完井成本总体呈下降趋势,由大于20美元降至13.5美元(图7)。

图6 巴肯页岩区钻井完井成本构成[9]Fig.6 Costs of drilling and completion in the Bakken shale area[9]

图7 巴肯页岩区钻井完井成本、单井EUR和桶油钻井完井成本[9]Fig.7 Drilling and completion costs, well EUR and drilling and completion costs per barrel of oil in the Bakken shale area[9]

3.2.3 运营成本

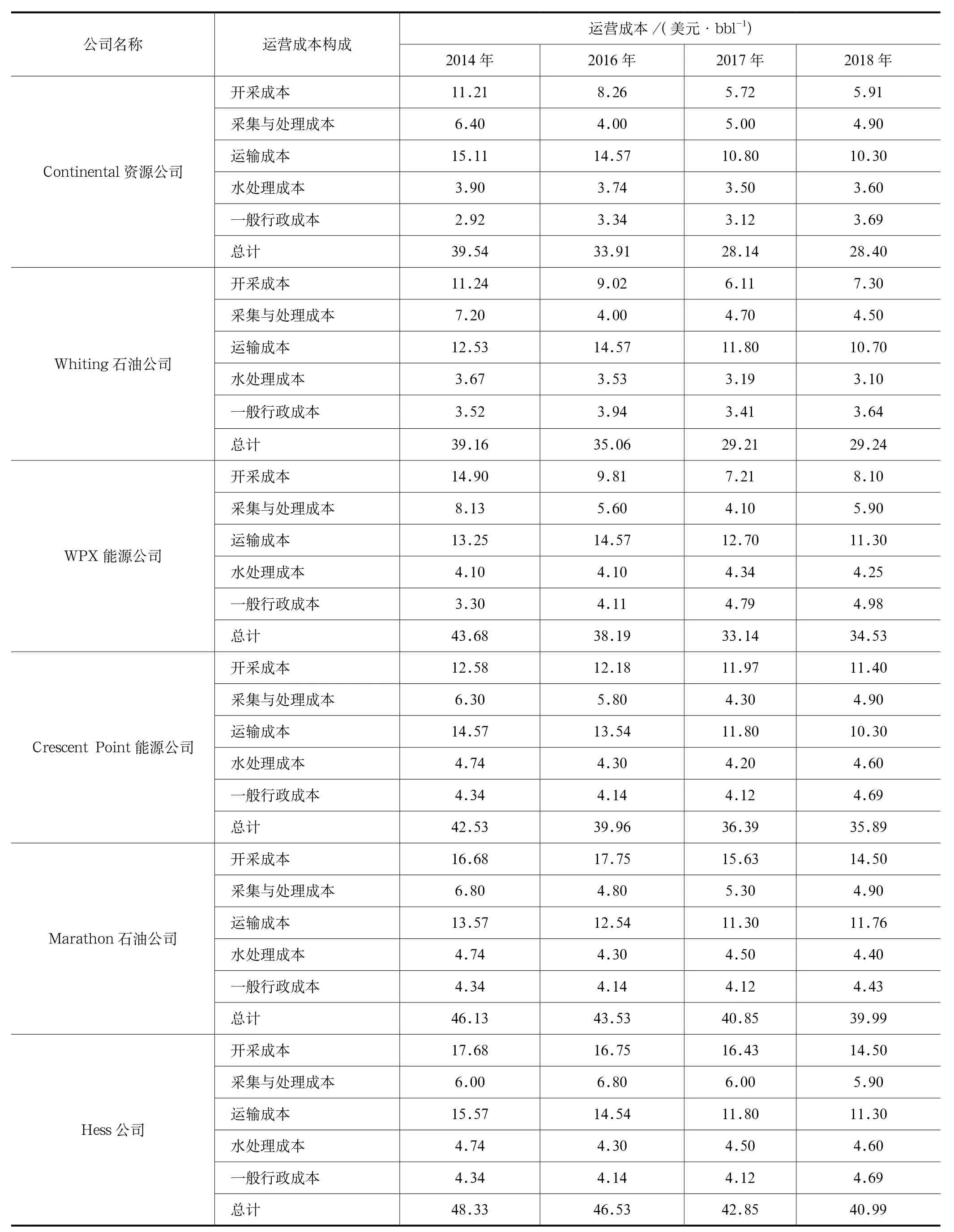

页岩油区带有“甜点”与“非甜点”之分,不同公司间的运营成本差异较大,很难用一个平均值来代表,因此本文选取几家页岩油产量主要来自巴肯页岩区的公司,通过它们的运营成本来估算巴肯页岩区的运营成本。

根据北达科他州工业委员会(North Dakota Industrial Commission)的统计数据,截至2018年底,在该州巴肯页岩区从事页岩油生产的公司有70家,在产页岩油井有13348口,页岩油产量为122.9×104bbl/d,占整个巴肯页岩区页岩油总产量的98%[11-13]。本文从这些公司中选取了巴肯页岩油在公司石油产量中占比较高的6家上市公司作为研究对象,其中Continental资源公司、Whiting石油公司、WPX能源公司和Crescent Point能源公司全部业务都集中在美国,且以页岩油气为主;Hess公司和Marathon石油公司在美国以外有上游业务,但美国本土油气产量占比超过了60%,且以页岩油气为主。截至2018年底,这6家公司在北达科他州巴肯页岩区内的页岩油产量合计约58.9×104bbl/d,约占该州巴肯页岩油总产量的47.9%。

如前文所述,页岩油项目运营成本包括开采成本(含税)、采集与处理成本、运输成本、水处理成本和一般行政成本五部分,这些成本在公司年报中都有披露,结合公司的产量情况,可以大体估算出以上6家公司在油价下跌前后的运营成本(表3)。

在这些公司中,Continental资源公司目前运营成本最低,不到30美元/bbl,同时该公司也是巴肯页岩区最大的生产商。Continental资源公司的低成本与其进入早和资产位置优越有关系,该公司自1972年成立之初就开始在北达科他州从事油气勘探开发,1992年开始在巴肯组上段钻水平井开发页岩油,而且其在巴肯区带的资产主要分布在威廉姆斯县东南部、邓恩县和马更些县东部,这些地区正是巴肯页岩区的甜点区域。Whiting石油公司也主要专注于巴肯页岩区勘探开发,资产集中程度与Continental资源公司相似,成本也与后者相差无几。WPX能源公司和Crescent Point能源公司处于第二梯队,它们的进入时间较晚,都是在2005年之后成立并开始进行页岩油生产的,资产条件较差,产量规模小,成本相对较高。Hess公司与Marathon石油公司的运营成本最高,均在40美元/bbl左右。这一方面是因为它们的油气业务呈现全球化特点,并非专门从事页岩油勘探开发的公司,关注页岩油的时间更晚一些,所持有区块的生产条件较差;另一方面可能是计算过程导致的高估,因为这两家公司公布的财报为合并报表,其中的大部分数据并未将巴肯页岩区单独列出,本文计算时采用的是其财报中的美国本土相关数据。

表3 巴肯页岩区6家样本公司的运营成本构成与变化Table 3 Composition and changes of operating costs of six sample companies in the Bakken shale area

总体来看,目前巴肯页岩区运营成本在30美元/bbl左右,其中开采成本在10美元/bbl左右,采集与处理成本为5美元/bbl,水处理成本和一般行政成本在4美元/bbl上下,运输成本为11美元/bbl。与其他页岩油区相比,巴肯页岩区的运输成本偏高,这是两方面因素造成的:一是该区离库欣和墨西哥湾地区炼厂较远,需要长距离运输;二是该区管道运输能力有限,40%左右的页岩油是通过铁路外运的,费用比管道高出很多。

由于页岩油生产采用的是工厂化作业模式,油田基础设施的总体费用较低,只有几十万美元,均摊到每口页岩油井上很少,本研究中忽略不计。

根据以上分析,巴肯页岩区的矿权购置成本约为5.5美元/bbl,钻井完井成本约为13.5美元/bbl,运营成本在30美元/bbl左右,分红、所得税、借款利息等会额外带来2美元/bbl左右的成本,因此巴肯页岩油勘探开发的总成本在50美元/bbl附近。二叠盆地和伊格尔福特因具有地质、地理、基础设施等优势,成本比巴肯页岩油低5~7美元/bbl。

4 中国页岩油勘探开发现状与投资估算

目前研究认为,中国泥页岩层系比较发育,有较大的页岩油资源潜力[14-19]。EIA评价认为,中国页岩油技术可采资源量约为44×108t,主要分布在江汉、苏北、准噶尔、塔里木和松辽等盆地[20];国土资源部估算认为,中国页岩油技术可采资源量为153×108t;2014年,中国石化石油勘探开发研究院研究认为,中国页岩油技术可采资源量可达204×108t[21],主要分布在东部断陷盆地古近系、松辽盆地白垩系、四川盆地侏罗系、鄂尔多斯盆地三叠系及准噶尔等盆地二叠系[22-31]。不过中国页岩油资源以陆相为主,成熟度低,原油黏度大、流动性差,而且中国地质条件复杂,水资源相对有限,页岩油开发面临一些挑战。

4.1 中国页岩油勘探开发现状

2010年以来,中国石油化工股份有限公司和中国石油天然气股份有限公司在国内页岩油勘探开发方面做了大量工作,虽然在2015年和2016年受低油价影响有短暂停滞,但2017年又重启了相关探索,并取得了一系列重大进展,已基本突破了出油关。中国石油新疆油田公司于2011年在准噶尔盆地吉木萨尔凹陷完钻的吉25井在二叠系芦草沟组获得页岩油发现,随后部署20口直井,其中14口井获工业油流;2018年初开始在全区实施密切割、高强度体积改造,获得成功。截至2018年底,在吉木萨尔凹陷芦草沟组完钻水平井37口,投产28口,日产油369.5t。中国石油大港油田公司于2013年开始,按照页岩油勘探思路,在渤海湾盆地黄骅坳陷沧东凹陷开展陆相页岩油研究,先后部署了22口页岩油探井,压裂后获得工业油流。2018年,在官东地区部署2口评价井,其中官东1701H井压裂16段,试获约60t/d石油和5200m3/d天然气;官东1702H井压裂21段,试获约50t/d石油和5947m3/d天然气。中国石化江汉油田分公司在潜江凹陷开展潜江组盐间页岩油勘探开发研究,优选潜34-10韵律层钻探了王99井、蚌页油2井、蚌页油1井,均获工业油流。

4.2 中国页岩油勘探开发投资估算

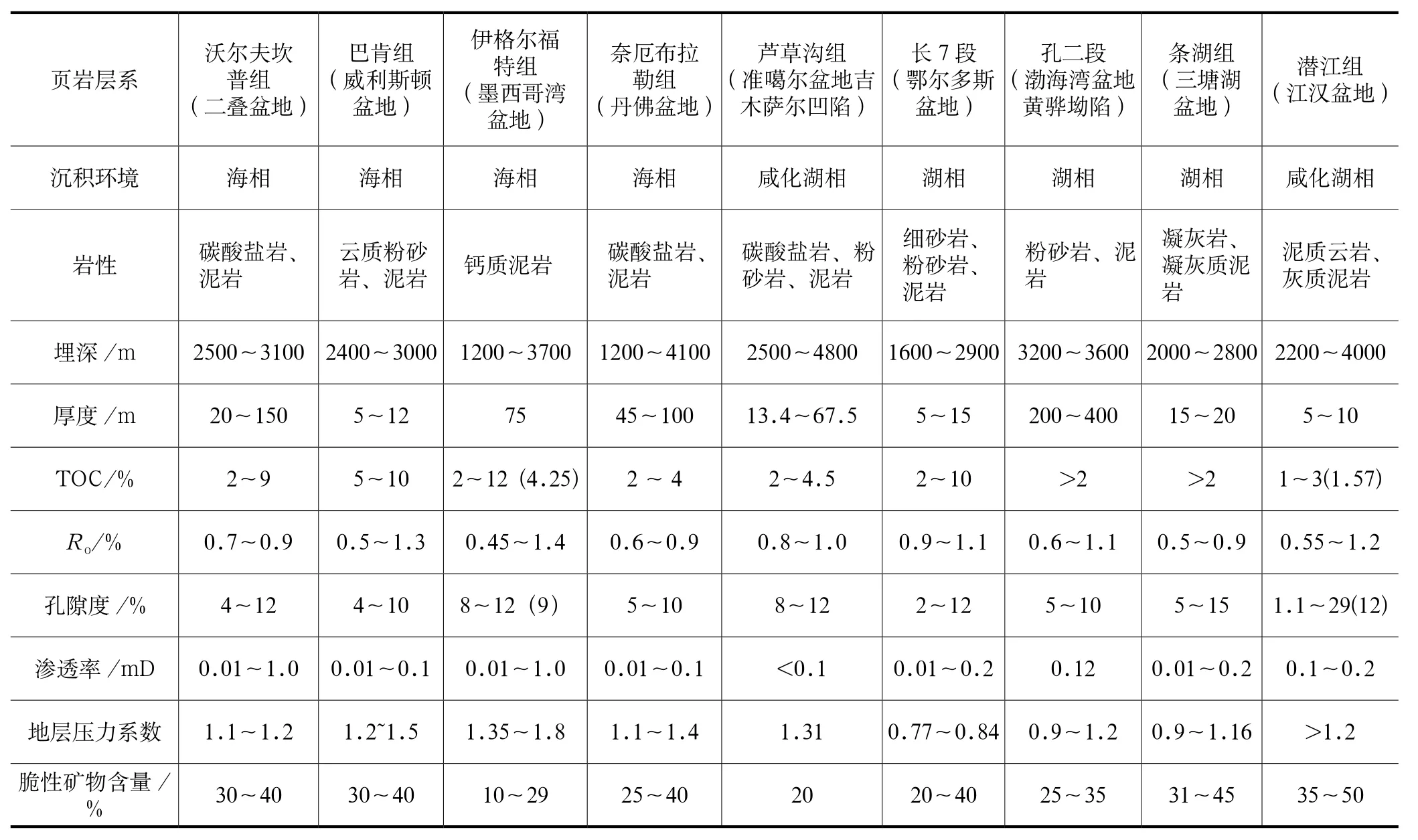

对比中国与美国主要页岩层系的地质条件(表4)可以发现,中国陆相页岩油成熟度、有机质含量和地层压力都较低,储层物性相对较差,开采难度大,很难达到二叠盆地、巴肯等页岩区的产量条件。国内油田现场的调研结果也证实了这一结论。目前中国页岩油单井钻井完井成本在4000万~6000万元,高于美国;单井EUR在3×104t左右,美国页岩油区单井EUR普遍高于6×104t;单井产量约为20t/d,首年累计产量为(0.6~1)×104t,与奈厄布拉勒页岩区大体相当,远低于二叠盆地、巴肯和伊格尔福特页岩区;产量首年递减50%,第二年递减30%左右,以后每年递减10%,递减率与美国相似;开采成本(含税)约为750元/t(约合15美元/bbl),考虑处理、运输等的综合运营成本约为1500元/t(约合30美元/bbl)。

表4 中国与美国主要页岩层系地质条件对比Table 4 Comparison of geological conditions between major shale formations in China and the United States

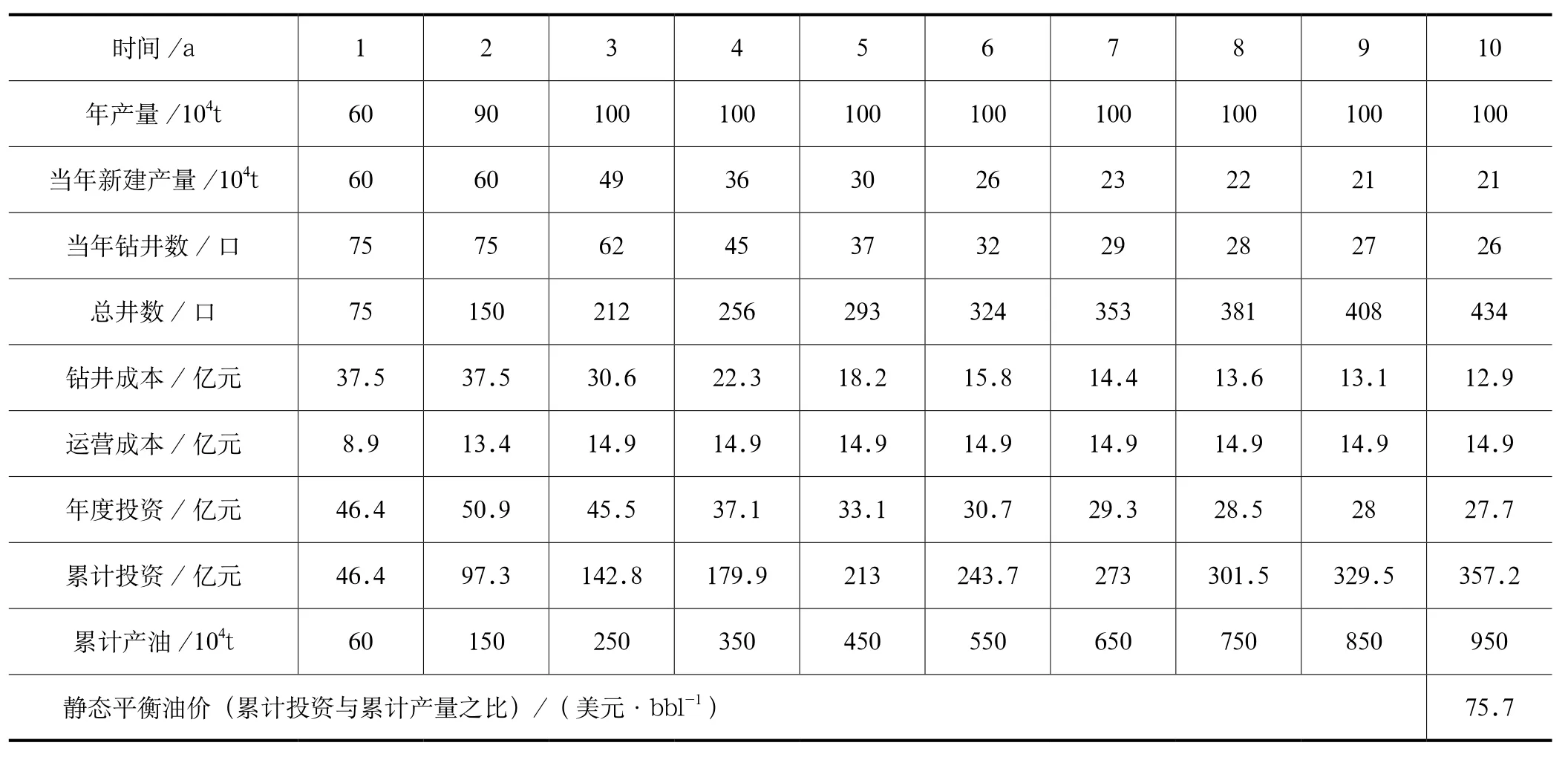

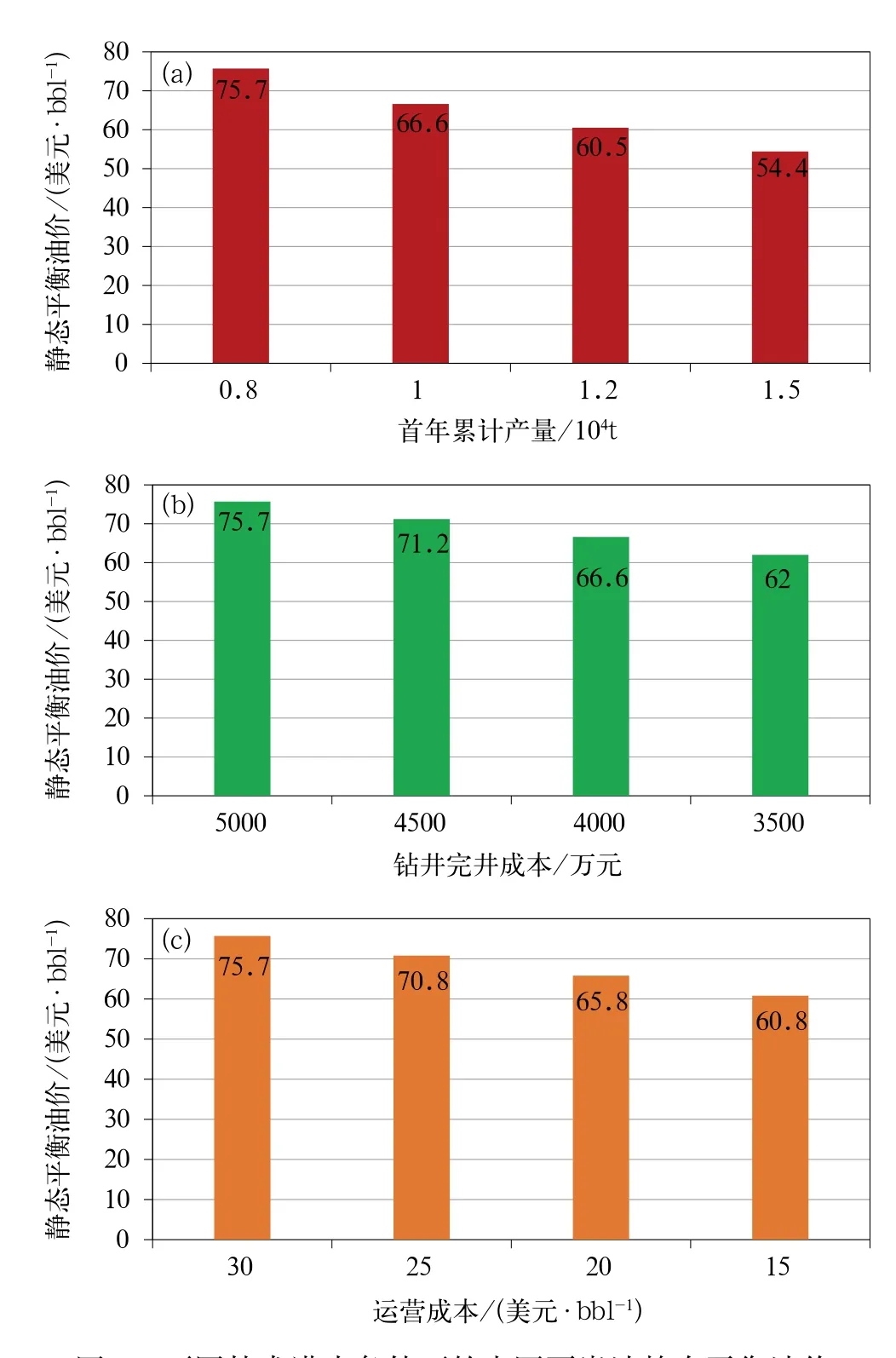

根据上述对比,在假设中国页岩油单井钻井完井成本为5000万元、单井EUR为3.2×104t、首年累计产量0.8×104t、第一年递减50%、第二年递减30%、以后每年递减10%、运营成本为30美元/bbl、单井生产周期为10年的条件下,单口页岩油井投产后3年内的累计产量约为1.5×104t,占EUR的47%,5年内累计采出约2×104t,占EUR的63%,10年共采出2.8×104t,占EUR的88%。按3年建成100×104t年产量、项目周期为10年估算,建产期每年需投入约50亿元,此后每年还需投入30亿元左右以维持产量稳定,静态平衡油价为75.7美元/bbl(表5)。以上估算是建立在单个页岩油产区建设基础上的,未考虑多区共享基础设施和服务的情况。随着页岩油勘探开发的规模展开和学习曲线优化,相同技术条件下,后期增量部分的静态平衡油价必定会低于上述估算水平。另外,随着技术进步和运营优化,此静态平衡油价也呈明显的下降趋势(图8)。改善单井生产和提高单井产能带来的静态平衡油价下降最为显著,是降低页岩油勘探开发成本最有效的途径,目前美国页岩油开发中采用长水平段、大注入量的目的也是提高单井产量和EUR,以达到降低单位成本的效果。

由于估算时选取的参数未经过严格测算,估算方法也非常简单,所以最终结果的参考价值还有待商榷。但本文旨在借此向读者表达一种观点:虽然目前国内页岩油勘探开发成本仍处于较高水平,面临规模化经济开发挑战,但未来通过技术和管理创新进一步降本的空间很大;而且从美国的发展历程来看,其页岩油勘探开发也曾经历了高成本时期,不过恰逢高油价,为规模展开和降本增效赢得了时间和空间,而中国页岩油勘探开发在初期面对的便是低油价,有困难在所难免,应该怀着更加积极乐观的心态去看待中国的页岩油发展前景。

表5 中国建成年产百万吨页岩油产量所需钻井和投资估算Table 5 Drilling and investment estimates for producing one million tons of shale oil per year in China

图8 不同技术进步条件下的中国页岩油静态平衡油价Fig.8 Static break-even oil prices at differenttechnological advancements in China

4.3 中国页岩油发展前景与意义

中国页岩油勘探开发尚处于起步阶段,虽然目前对于具体有多少资源还未形成统一,但具有较大资源潜力、可作为常规石油的接替资源是有共识的。近10年以来,中国通过借鉴美国经验和理论、技术攻关,在陆相页岩油赋存与流动机理、资源评价与地质评价方法方面取得了积极进展,初步形成了可用于页岩油甜点识别的地球物理技术,基本具备了长水平段密切割、多分支水平井、工厂化作业等页岩油勘探开发关键工程工艺技术。结合中国陆相页岩油地质特征和国内主要油田页岩油勘探开发进展情况,中国到2025年可落实20×108t以上的高成熟度页岩油技术可采资源,页岩油年产量可超过500×104t,若中—低成熟度页岩油原位改质等开发技术得以突破,到2035年,中国页岩油年产量有望达到2000×104t,成为确保国内原油2×108t/a稳产的重要力量,对保障中国能源安全意义重大。

页岩油是实现老油区可持续发展和社会稳定的重要途径。美国的巴肯、伊格尔福特、二叠盆地三大页岩区都位于有几十年生产历史的老油区,正是页岩油勘探开发的成功使老油区再次焕发青春。中国东部的大庆、胜利、大港等油田经过50多年的勘探开发,常规资源探明率已超过60%,后备资源接替不足,持续高产、稳产难度大,转向页岩油等非常规资源是必然选择。另外,东部老油田经过长期发展,形成了近百万人的职工队伍,在解决当地就业、推动地方经济发展和维护社会稳定方面做出了重大贡献。近年来,在低油价冲击下,东部老油田效益情况不容乐观,百万石油人面临生存困境,也给社会稳定带来不确定因素。中国东部断陷盆地拥有可观的页岩油资源,而且与中西部地区相比,东部老油区拥有完善的基础设施,具有较强的技术力量和丰富的勘探开发经验,且靠近主要能源消费区,借助这些优势,可以更快地实现页岩油降本增效和规模开发,助力油田可持续发展和当地经济与社会稳定。

5 结论

页岩油是近年美国石油储量和产量增长的主要来源,二叠盆地已成为美国最大的页岩油资源区和产区;经过低油价洗礼,美国页岩油公司更加注重发展质量和效益,经营能力显著提升,可能会开始进入盈利周期。

从勘探开发流程角度,美国页岩油勘探开发成本由矿权购置、钻井、完井、基础设施和运营五部分组成,钻井完井成本和运营成本是页岩油成本的主体;巴肯页岩区当前的页岩油勘探开发总成本在50美元/bbl左右,基本处于美国页岩油行业的平均水平。

中国页岩油资源潜力十分可观,但中美页岩油地质条件差异大,美国经验不可复制但可借鉴。目前中国页岩油勘探开发已突破出油关,虽然成本仍较高,但未来进一步降本增效空间巨大,具备页岩油规模、经济开发的资源潜力和技术基础。

美国页岩油革命并非一朝一夕实现的,经历了政府和业界长期、持续的投入与攻关,无论是理论与技术进步还是成本的降低都有一个过程。中国页岩油勘探开发刚刚起步,具备页岩油规模开发的资源基础和技术条件,需要国家和油公司共同努力,实现中国页岩油勘探开发的快速突破。一方面,建议石油企业把页岩油提到公司战略的高度,以“技术降本、管理提效”为目标,加快部署技术攻关和现场试验,通过加强企业间合作形成合力,突破页岩油勘探开发技术瓶颈。另一方面,建议政府从国家战略层面对页岩油给予一定的重视,做好产业发展顶层设计,并借鉴美国经验,配以适度的税费优惠政策,尽快实现中国页岩油规模效益开发,为保障国家能源安全奠定坚实基础。