详解软银投资策略

2019-11-12吴杨盈荟

吴杨盈荟

近六个月以来,软银集团的股票持续下跌。从2019年5月3日最高点56.08美元跌至10月25日的低点18.67美元,跌幅高达66.7%。

软银创始人孙正义10月接受日本媒体专访,谈到自己的投资业绩时,罕见地使用了两个重词——他表示自己感到“难堪”和“惶恐”(embarrassed and flus-tered)。

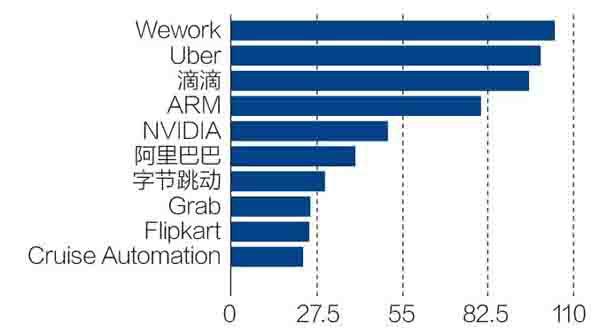

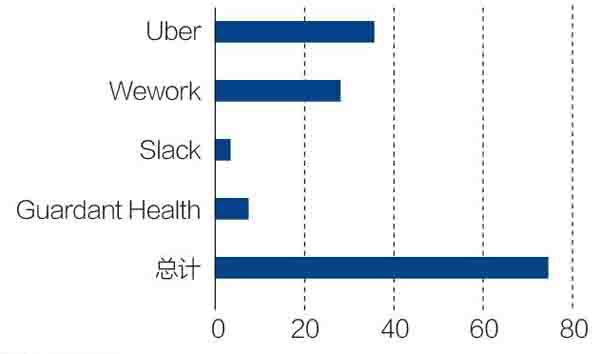

孙正义在Uber和WeWork两个项目上的投资巨额亏损是这场灾难的导火索。这两个项目是软银集团有史以来投资额最大的两家公司,投资额均高达约100亿美元。

但孙正义投下的大赌注没有证明他的判断。根据国际研究机构SanfordC.Bernstein分析师Chris Lane统计,Uber和WeWork给软银愿景基金目前带来的投资累计损失将可能高达63.6亿美元。

要理解孙正义和软银,就需要理解他投资动作背后的战略和战术。这篇文章将分成四个章节,详细讲述和拆解孙正义的投资策略:

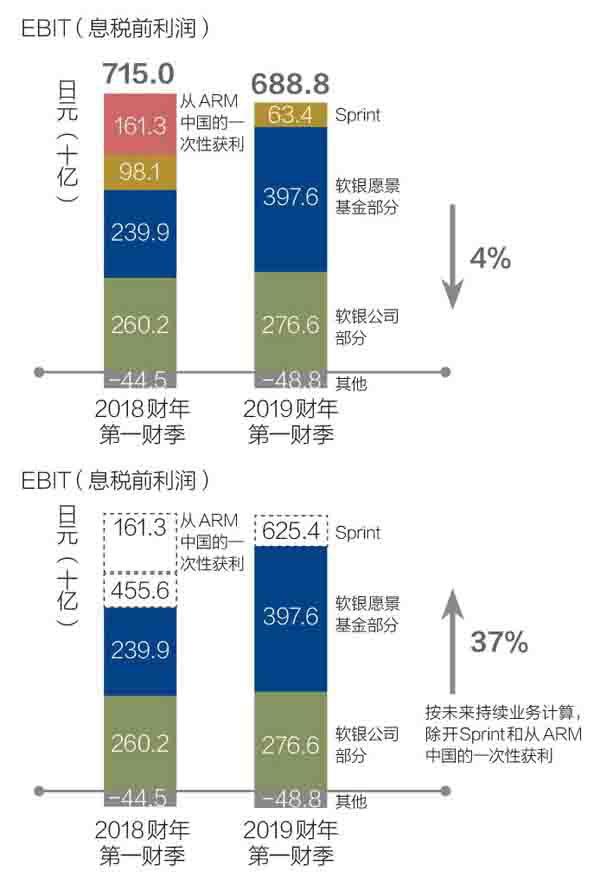

图1:剥离ARM、Sprint业务前后的软银集团EBIT(息税前利润)增速对比

资料来源:软银财报 制图:颜斌

1.战略:AI与“第一集群战略”

2.战术:“高投入+强控股”策略

3.代价:软银到底亏了多少钱?

4.信任危机:丧失耐L`的钱

1.战略:AI与“第一集群战略”

孙正义是一个自我意识极为强悍的投资者。这在循规蹈矩的日本社会中非常罕见。

他的投资风格可以总结为一句话:相信自己的判断,书且不惜代价维护自己的判断。这在“回报为王”的投资世界中,也是一个异类。

对于下个周期的投资机会,孙正义的判断简单明确:AI是未来。他在不同媒体的采访中都反复强调过对把握住AI时代的欲望与野心。他相信信息革命将持续300年——从PC到互联网再到AI,而他的使命是“使软银成为可持续发展300年的企业集团”。

同时,他对于过去毫无留恋。他曾经偏爱电信和IT的实体业务。这两大业务作为软银的优势业务为他赚取过巨额利润。但如今,他手起刀落,将它们一一与软银集团切割。

这个趋势在软银集团2019年一季度的财报里体现得尤为明显。软银在财报展示中,毫不掩饰整个集团“弃实体,转AI投资”的战略倾向。他们与传统实体业务ARM(芯片)、Sprint(电信)划清界限,屡次强调软银愿景基金。

软银集团的财报展示中,他们摘除了ARM和Sprint的业务,使集团整体EBIT(息税前利润)从同比下跌4%,变成同比增长37%.

摘除这两大业务后,软银集团只剩下两大核心业务——愿景基金和软银公司两大块。其中软银愿景基金的利润同比增长更是高达近66%0,贡献了2019年一季度软银集团整体EBIT的近68%,摘除ARM、Sprint业务后EBIT的近64%。

软银集团的商业动作与此一致。软银集团正在剥离传统电信和芯片业务。

孙正义一直试图将旗下美国电信公司Sprit出售给美国第三大运营商T-Moblie。但由于涉及垄断经营,合并遭到美国十余州反对,截至2019年10月仍未能成功。

此前软银集团在2018年6月,将旗下芯片制造商ARM中国子公司51%的股份以7.75亿美元出售给中国投资者。

近40年的科技迭代,孙正义带领软银集团登上电信和IT互联网两班快车道,没有被新技术浪潮淹沒。这在全球范围内都实属罕见。

软银近40年的故事,就是如何在互联网和电信两大业务中腾挪转换。

1981年,24岁的孙正义在日本创立软银公司,最开始从事推销套装软件。1996年,软银公司成为雅虎公司主要股东,正式迈人互联网行业。2005年,软银进入移动电话服务市场,2006年以165亿美元的价格收购沃达丰日本公司97.68%的股权,成为日本第三大移动运营商。

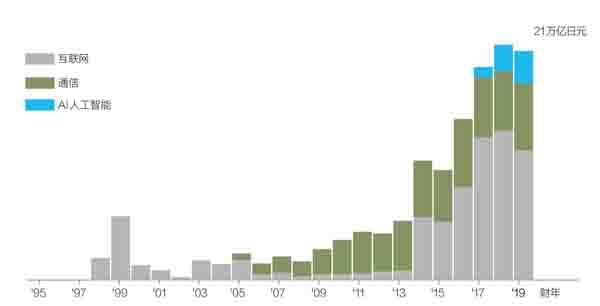

从1981年到2005年,IT和互联网业务在软银集团的股东价值中占据压倒性优势。从2006年到2013年,电信业务崛起,超越互联网成为软银集团的支柱产业。2013年之后,互联网再度超过电信,成为软银集团股东价值占比最大的产业。

孙正义相信自己看到了下一个浪潮的影子。他正在打造一个全新的软银集团,逐步放弃电信、lT等传统业务,转变为一家纯粹的AI投资公司。

从2017年开始,软银集团的股东价值中出现了和电信、IT互联网并驾齐驱的第三大产业——AI。从2017年到2019年,AI业务在软银集团的股东价值中的占比逐年递增。

图2:软银集团1998-2019年所持股份价值变化统计

资料来源:软银财报

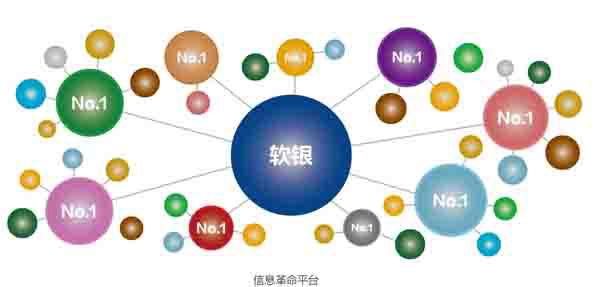

图3:孙正义的“第一集群战略

资料来源:根据公开资料整理

正是在同一年,孙正义成立软银愿景基金。募资额达到惊人的970亿美元,被外界称为“千亿美元基金”。这是全球历史上最大规模的科技基金。

建立愿景基金被孙正义视为,实现他“第一集群战略”(Cluster of NO.1Strategy)的有效手段。孙正义宣称,“第一集群策略”是他发明的一个新兴组织架构,能让公司生存300年。

“第一集群策略”的组织架构类似于太阳系:太阳系中心是软银,以入股方式拥有着信息革命中每个领域No:1的公司。孙正州人为,工业革命延续了300年,信息革命也将延续300年,这就是为什么“第一集群策略”能让软银生存300年。

“我专注于建立战略集团,而不是发展自己的业务。通过愿景基金,我聚集了志趣相投的企业家,并通过集群策略极大地扩大了我们的影响力。”他在接受日本媒体采访时说。

孙正义的目标简单明确——通过投资,建立一个Al时代的科技公司联盟,打造软银的“AI帝国”。

2.战术:“高投入+强控股”策略

要实现“第一集群战略”,孙正义必须保证两件事情:第一,找到AI时代中每条赛道的第一名。第二,在这些公司中拥子琳舌语权。

孙正义的策略是高投入、强控股——瞄准那些占据巨大市场份额的公司,通过强控股,占据这些公司外部投资者中的最大股份,获得最大话语权。

据CNBC报道,软银愿景基金投资的下限是1亿美元,大多数都在5亿至几十亿美元之间,通常是公司20%至40%的股份。他们瞄准市场份额在50%至80%之间的独角兽公司,并通过巨额投资使这些公司新业务能在全球范围内快速增长。

Cruncbbase数据显示,软银愿景基金截至2019年10月16日共投资了91个项目,其中有78个为领投,领投比例高达85%。

Uber是这种投资策略的典型案例。软银直到Uber的G轮融资才入局。2018年初软银愿景基金投资Uber,一出手便是高达77亿美元,一举拿下超过15%的股权,成为Uber占股最大的外部投资者。

软银愿景基金的平均投资额,高达全球风投行业平均投资额的100余倍。两年时间里,软银愿景基金一期共投资了81家公司,投资成本花费总计663亿美元,平均一家公司的投资成本约为82亿美元(截至 2019年6月30日)。

而据Crunchbase最新统计,2019年三季度,全球共实现9100笔风险资本交易,投资额为756亿美元,平均投资额为0.08亿美元,不到软银愿景基金投资额的1%。

和其他风投相比,软银愿景基金的投资策略颇为激进和有侵略性。它惯用的竞争策略是用大量的钱构建竞争门槛,将其他对手挤出投资。

软银愿景基金在人般公司后,往往通过大规模投资推高公司估值。其他早期风投机构由于资金量无法与之匹敌,难以继续追加投资,只能选择将股份出售给软银愿景基金。

典型例子是OYO。软银投资前,红杉、光速和Green Oaks已经人局。2015年,软银联合这三家投资机构一起向OYO投资1亿美元。此后的每一轮OYO的融资,软银都担任领投者的角色。

2019年7月,OYO完成了由创始人Ritesh领投的20亿美元的管理层收购。其中15亿美元用于从红杉、光速等早期·投资者手中收购老股,另外5亿美元用于购买新股。据《经济时报》报道,此次交易完成后,创始人kitesh的股份将从10%上升至30%,软银的股份将从45%上升至48%。

图4:软银集团前10大投资项目统计

单位:亿美元

资料来源:Crunchbase

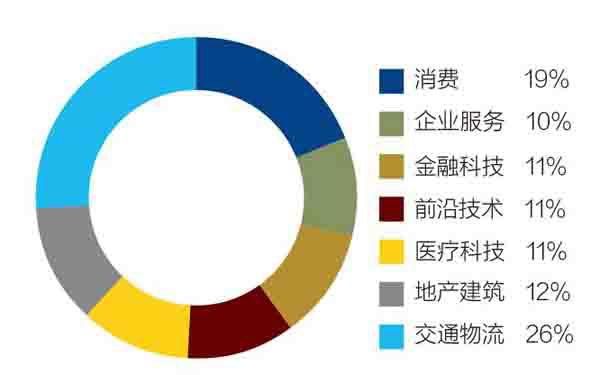

圖5:软银愿景基金一期投资企业

资料来源:软银财报

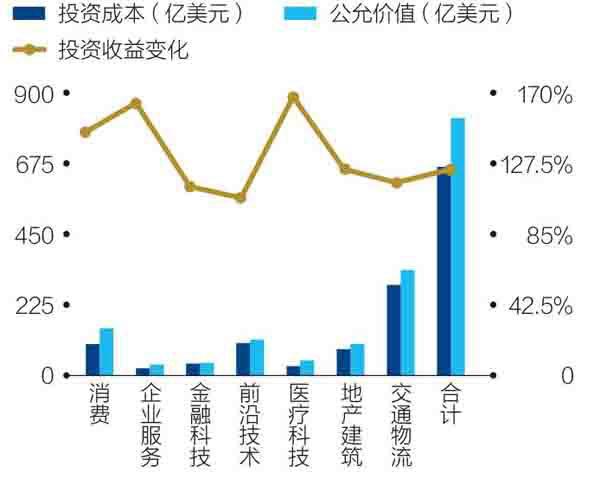

图6:软银愿景基金一期投资成绩统计

资料来源:软银财报

图7:软银愿景基金一期投资项目领域统计

资料来源:软银财报

图8:软银集团投资损失估算

单位:亿美元

资料来源:Sanford C. Bernstein

据《印度时报》报道,OYO公司章程第21.6条规定,未经创始人Ritesh、红杉、光速和Greenoaks的同意,禁止软银直接或间接收购公司全部股本的49.99%以上。一种可能性是,此次管理层收购能让软银绕开这条禁令,拥有更多OYO的股份。

软银采取如此激进的投资策略,其投资成绩究竟如何?根据软银财报公布的数据,我们统计分析了软银愿景基金一期两年的投资版图和成绩单。

从投资回报上看,软银愿景基金整体的确取得了不错的投资利润增长。81个投资项目,目前总体账面价值上涨至822亿美元,增长近24%。