房地产企业土地增值税纳税筹划分析

2019-11-11杨一帆安珂宇王晓梅

杨一帆 安珂宇 王晓梅

摘要: 在房地产企业所涉及的各项税收中,土地增值税占有相当大的比重,因此,对于房地产企业而言,有效的土地增值税纳税筹划将大大缓解企业的税收压力。本文以YT地产为例,对其地产项目进行筹划设计,针对YT地产的不同的产业类型进行定量分析,设计不同的筹划方案,将不同的方案进行对比,选择最优的方案。

Abstract: Land value-added tax accounts for a large proportion of all taxes involved in real estate enterprises. Therefore, for real estate enterprises, effective land value added tax planning will greatly relieve their tax pressure. In this paper, YT real estate is taken as an example to plan and design its real estate projects. Quantitative analysis is carried out for different industrial types of YT real estate to design different planning schemes and compare different schemes to choose the best one.

关键词:土地增值税;纳税筹划;房地产企业

Key words: land value-added tax;tax planning;real estate enterprise

中图分类号:F810.42 文献标识码:A 文章編号:1006-4311(2019)29-0051-03

0 引言

对于房地产企业来说,面对很多方面的税负,如何实现合理的纳税筹划是企业减轻税负、提高资源效率、实现利润最大化的当务之急。规范的纳税筹划更能营造良好的纳税氛围,加强纳税人的法律意识,促进该行业的持续健康发展。然而,随着税法政策的更新,历史的研究文献已经无法满足当前的房地产市场和新的税法政策,所以要针对新的经济形势下,进行合理合法的纳税筹划并结合实证研究,使研究成果可以在现实中有更好的实用价值。

1 纳税筹划分析

1.1 房价可以调节的纳税筹划

税法规定,纳税人建造普通标准住宅出售,增值额未超过扣除项目20%的,免征土地增值税;增值额超过扣除项目金额20%的,应就其全部增值额按照规定计税。

根据规定,在2016年4月30日之前的一般纳税人房地产项目可以采用简易征收的方法增值税税率5%,所以该房地产开发企业因老项目增值税实行简易计税,增值税可以按照5%计入土地增值税扣除项目,所以城建税7%,教育税附加3%,地方教育税附加2%,按照5%的增值税进行计算,所以综合税率=5%×(1+7%+3%+2%)=0.056。

根据YT地产的财务数据,该高层的销售价格为7600元/m2,销售面积12.8万m2,取得销售收入=122214.4。

筹划思路:YT地产开发的高层项目主要是针对普通标准住宅进行开发,所以可以合理利用定价策略来进行筹划。

筹划方案:适当降低高层项目的每平米售价。例如7500元/m2,通过计算得知降低后的增值率有22.3%降为19.3%,可以达到免税条件,进而直接减少了企业土地增值税税负5396.3万元。但是,增值额与扣除项目的比率约为19.3%,运用数学模型可以精确掌握筹划空间。

针对YT地产的项目,假设地产项目的原售价为X元/m2,每平方米增加的售价为ΔX,销售面积为S,因为除了相关税费之外的扣除项目为固定值所以设为Q,可扣除的相关税费=0.056XS,增值率为T。

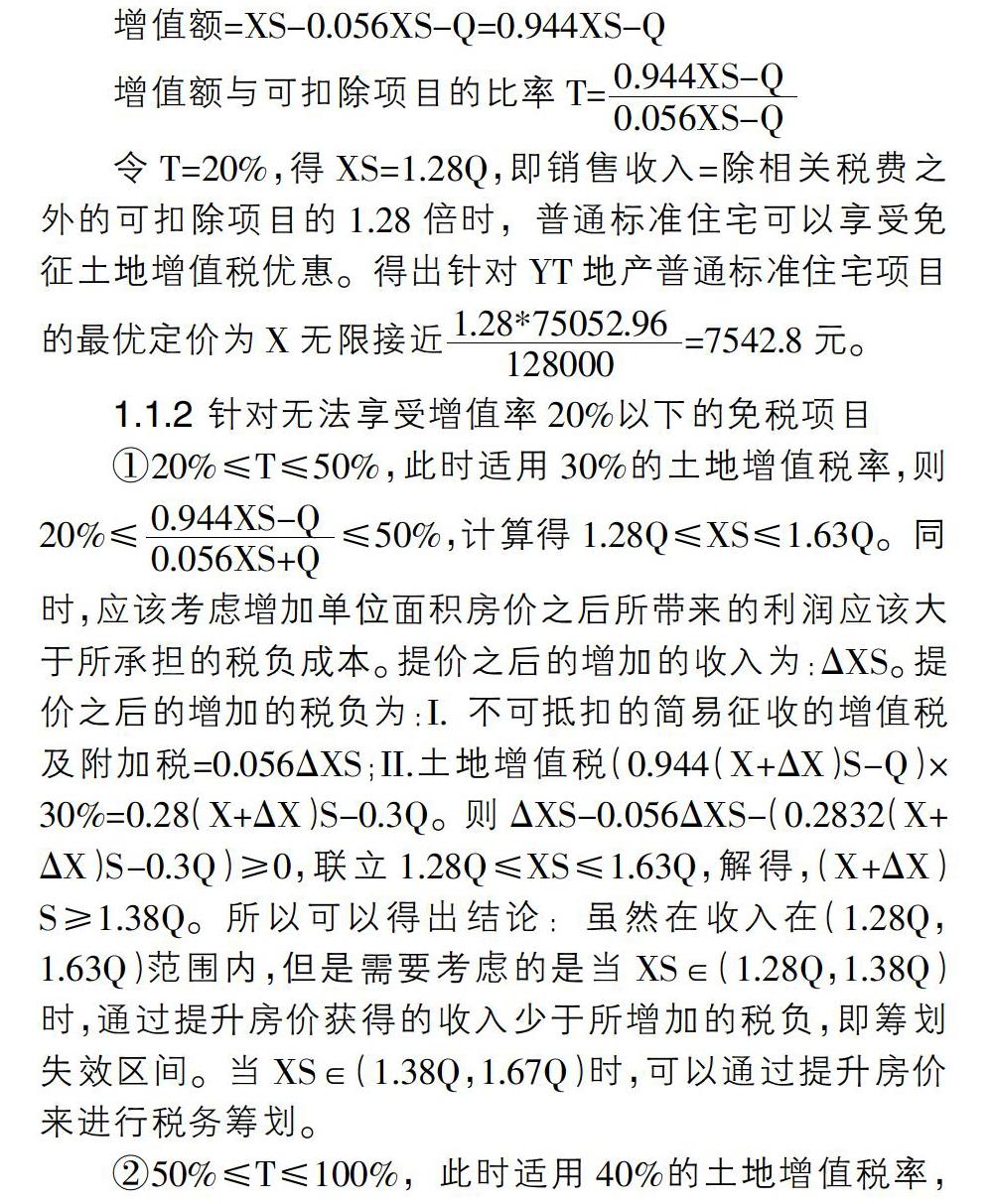

1.1.1 针对享受20%免土地增值税优惠的普通标准住宅项目

增值额=XS-0.056XS-Q=0.944XS-Q

令T=20%,得XS=1.28Q,即销售收入=除相关税费之外的可扣除项目的1.28倍时,普通标准住宅可以享受免征土地增值税优惠。得出针对YT地产普通标准住宅项目的最优定价为X无限接近1.1.2 针对无法享受增值率20%以下的免税项目

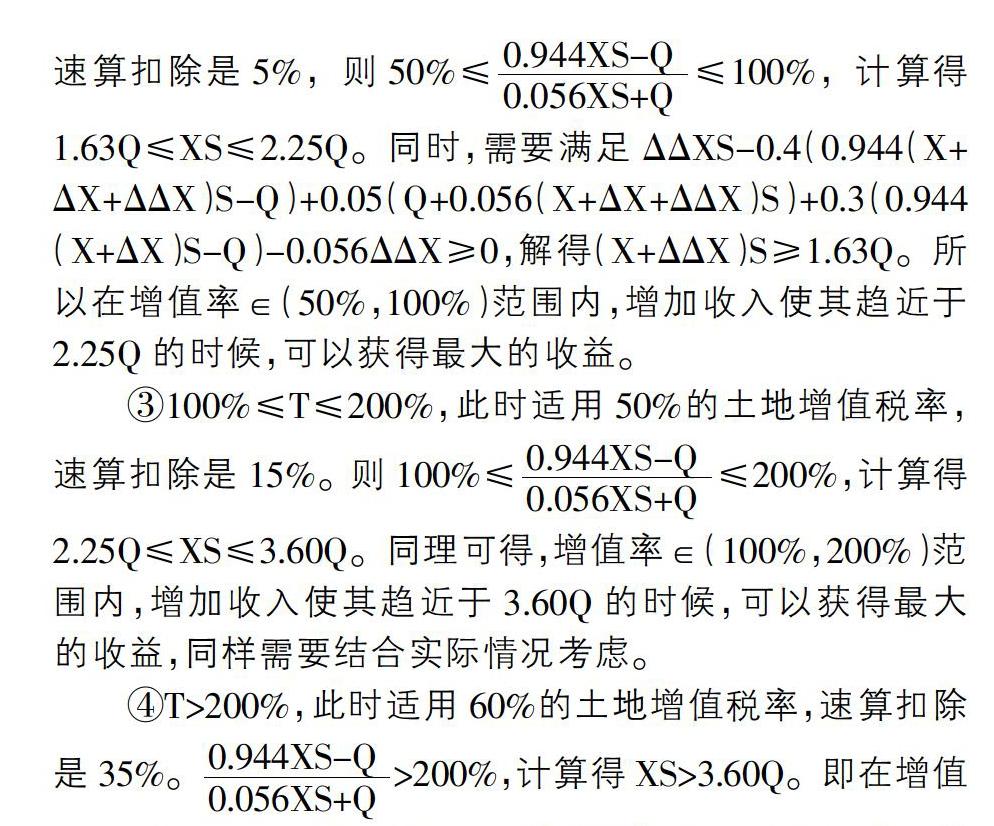

①20%≤T≤50%,此时适用30%的土地增值税率,则20%≤≤50%,计算得1.28Q≤XS≤1.63Q。同时,应该考虑增加单位面积房价之后所带来的利润应该大于所承担的税负成本。提价之后的增加的收入为:ΔXS。提价之后的增加的税负为:I.不可抵扣的简易征收的增值税及附加税=0.056ΔXS;II.土地增值税(0.944(X+ΔX)S-Q)×30%=0.28(X+ΔX)S-0.3Q。则ΔXS-0.056ΔXS-(0.2832(X+ΔX)S-0.3Q)≥0,联立1.28Q≤XS≤1.63Q,解得,(X+ΔX)S≥1.38Q。所以可以得出结论:虽然在收入在(1.28Q,1.63Q)范围内,但是需要考虑的是当XS∈(1.28Q,1.38Q)时,通过提升房价获得的收入少于所增加的税负,即筹划失效区间。当XS∈(1.38Q,1.67Q)时,可以通过提升房价来进行税务筹划。

②50%≤T≤100%,此时适用40%的土地增值税率,速算扣除是5%,则50%≤≤100%,计算得1.63Q≤XS≤2.25Q。同时,需要满足ΔΔXS-0.4(0.944(X+ΔX+ΔΔX)S-Q)+0.05(Q+0.056(X+ΔX+ΔΔX)S)+0.3(0.944(X+ΔX)S-Q)-0.056ΔΔX≥0,解得(X+ΔΔX)S≥1.63Q。所以在增值率∈(50%,100%)范围内,增加收入使其趋近于2.25Q的时候,可以获得最大的收益。

③100%≤T≤200%,此时适用50%的土地增值税率,速算扣除是15%。则100%≤≤200%,计算得2.25Q≤XS≤3.60Q。同理可得,增值率∈(100%,200%)范围内,增加收入使其趋近于3.60Q的时候,可以获得最大的收益,同样需要结合实际情况考虑。

④T>200%,此时适用60%的土地增值税率,速算扣除是35%。>200%,计算得XS>3.60Q。即在增值率∈(200%,+∞)范围内,需要结合实际情况进行考虑。结合YT地产的别墅业态情况来进行筹划讨论,由于别墅不属于普通标准住宅,所以不能参与增值率低于20%免税的优惠,那么就从其他方面进行筹划。根据YT地产的财务数据,YT地产拥有别墅项目的可销售面积为2.83万m2,售价为27000/m2。通过计算,收入76410万元,增值额34646.84万元,增值率83%,应纳土地增值税11770.58万元,增值率为82.96%∈(50%,100%)的范围内,则销售收入应该在(1.63Q,2.25Q)范围内,即单位房价范围为(21689,29831),根据范围取4组不同的房价(包括原始房价数据)进行对比。分别假设房价21700、29800、32000(单位元/平方米)时,通过计算(由于篇幅原因不再列示计算过程)得出企业所得税分别约等于3584万元、6846万元、7596万元,相应的利润为10754万元、20539万元、22789万元。随着单位售价的提升企业的利润也呈现正向波动。第三组数据中的企业利润最高,但是超出了100%的增值率且房价的升价幅度也达到了18.5%,所以企业可采用略微调升单位售价的方式进行筹划,以达到企业的利润最大化。

1.1.3 变相调节房价纳税筹划

企业可以采用将收入分解的方法来进行筹划,别墅项目的单位售价为27000元/m2,出售时与购买客户签订2份合同,一份为销售合同21000元/m2,另一份为装修合同6000元/m2。因为根据税法规定,分别签订合同的情况下,装修合同的金额无需缴纳土地增值税。

銷售收入=27000*28.3=76410万元

增值税及其附加税=(21000*28.3*0.05+6000*28.3*0.03)*(1+0.07+0.03+0.02)=3898.61万元

增值率==43.61%,采用30%的土地增值税税率,应纳土地增值税=5414.16万元。而在筹划前,增值率为82.9%,应纳土地增值税11770万元,利润为17157万元。根据数据,筹划后的企业利润明显高于筹划前,只是在签订合同的过程中需要企业与顾客之间的合理协商才能完成。此外,在计算预征土地增值税的时候也可以少缴一部分的预征费用,有益于企业的现金流。

1.2 房价无法调节的纳税筹划

1.2.1 开发成本的纳税筹划

根据YT高层房价为7700元/m2,假设不调整房价的情况下,考虑YT地产所处的地理位置,如果企业采用增加开发成本的方法,这样不仅可以增强竞争力,而且因此可以降低增值率。根据YT地产的数据,除了开发成本之外的可扣除项目的金额为53300.635万元,假设开发成本的金额为P,讨论在20%临界点处的情况。

解得P≈28520.50万元。所以当P<28572.53时,增值率低于20%;P>28572.53时,增值率高于20%。在这个范围内取-20%、-10%、0、10%、20%进行比对,如表1。

根据数据对比,可以看出在低于20%临界点的范围内,开发成本与企业利润呈反向变动,反之在高于20%临界点时,开发成本与企业利润呈正比。所以,最合适的开发成本的金额为保持增值率低于20%并趋近于20%的范围可以保证企业的利润最大化。

1.2.2 利息费用的纳税筹划

根据税法的规定:①纳税人可以计算分摊利息支出并且提供金融机构的贷款证明的,计算方式=利息+(取得土地使用权所支付的金额+房地产开发成本)×5%以内。②纳纳税人不能计算分摊利息支出或者不能够提供金融机构的贷款证明的,计算方式=(取得土地使用权所支付的金额+房地产开发成本)x10%以内。

假设利息为T,取得土地使用权所支付的金额和房地产开发成本为C,那么令Y=T+C*5%-C*10,可以得到T>5%C时,Y>0,表示采用第一种方法扣除金额更多;T<5%C时,Y<0,表示采用第二种方法扣除金额更多。所以可以得出结论,企业的利息金额较大时,则应该提供金融证明如实扣除,反之则应该采用第二种方法对企业更有利。例如YT地产的利息费用小于5%C但是企业遵循谨慎性原则,选择如实披露。所以在实际操作用应该考虑贴合实际的情况。

2 结论

企业纳税筹划是企业经营活动过程中必须要考虑的一个重要环节,土地增值税的纳税筹划是一个比较复杂的综合类问题,在筹划过程中,相关人员不仅要注意筹划方法的运用找出相对税负较低的措施,并且结合实际情况,分析使企业利润最大化。所以企业应该着重培养相关人员的业务水平和能力,不断提升纳税筹划的认知能力和规避风险的能力,在纳税筹划的过程中还应具备清晰的目标,从宏观的角度来把控筹划,做到提前筹划,提前防范。

参考文献:

[1]石红红.基于税收临界点的房地产企业土地增值税筹划实证研究[J].生产力研究,2011(07):44-45,92.

[2]乔亮国.房地产开发公司土地增值税纳税筹划案例分析[J].会计之友,2016(03):67-70.

[3]周国光,武鸿留.房地产企业土地增值税税务筹划模型研究[J].会计之友,2016(11):94-97.

[4]陈姗姗.房地产项目开发各阶段税务筹划方案设计——以H地产集团的L项目为例[J].财会通讯,2017(17):112-118.

[5]中国注册会计师协会.税法[M].北京:中国财政经济出版社,2019.