三变量模型与增长收敛性研究

——中国“增长奇迹”的虚拟经济解释

2019-11-08毛善成

毛善成

(淮阴工学院 图书馆 江苏 淮安 223003)

一、引言

长期研究收敛学说的罗伯特·巴罗(Robert J.Barro,2016)先生曾断言:“包括中国在内的所有国家都不可能永远违背‘收敛的铁律’。因此,中国人均GDP增长可能很快会从每年8%下降到3%~4%”[1-2]。许多学者认为中国的经济增长率长期以来一直高于按照条件收敛所预测的水平。这个超高部分是现有中、西方经济理论难以解释的,可称之为中国经济增长奇迹。关于“中国经济增长奇迹”问题的研究引起国内外许多学者的关注[3]。林毅夫、胡鞍钢[4]等认为中国经济增长奇迹问题不能用现有的经济理论解释。还有学者[5]认为中国经济高增长主要是高投资的缘故。笔者认为,不能把中国经济的全部增长看成是所谓的“增长奇迹”,只能是将超出西方经济理论计算结果的部分称之为“奇迹”。一般来说,西方经济理论可以解释中国经济增长率的70%左右,其余的30%左右是现有理论不能解释的,这30%才是问题的症结!如果要建立一个新模型或理论来解释中国的经济增长问题,新模型或理论必须包含西方经济理论(收敛学说)又能解释中国的“增长奇迹”即其余的30%问题。笔者在早些时候提出的三变量模型就能满足上述要求:一是推导收敛经验公式;二是解释中国增长奇迹问题;三是虚拟经济是否存在收敛性。三变量模型因只含有经济周期、年均增长率和恩格尔系数三个变量而得名,形如式如式(1),

其中,n代表经济周期(年),x代表一个国家或经济体的年平均增率(%),r代表初始年的恩格尔系数。

二、从三变量模型推导经济增长收敛律

三变量模型的假设与推导也可参考笔者早期的工作[6]。笔者[7-8]曾利用三变量模型推导出收敛规律,为了让读者更加明白有必要再次进行推导并作适当补充。

(一)三变量模型推导

根据“宏观经济学是一种乘数效应假设”,式(2)成立。

(GDP)n为第n年的GDP,(GDP)1为第1年(初始年)的GDP,根据假设式(2)成立。实际上,(GDP)n也可由(GDP)1按年均增长率(x)计算得到式(3)。

比较式(2)和(3),得式(4),

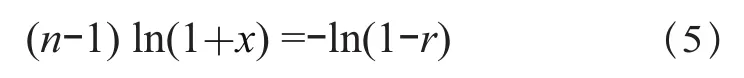

式(4)两边取自然对数得式(5)。

考虑在x较小的情况下ln(1+x)≈x。故式(1)成立。

(二)推导经济增长的收敛律

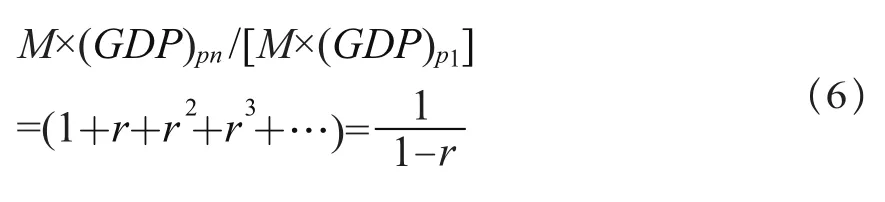

设第n年的人口总量为M,第1年的人口总量为m,第n年的人均收入为(GDP)pn,第1年的人均收入为(GDP)p1,根据式(2),有式(6),

式(6)两边取常用对数,得式(7),

由于 ln(1-r)=2.303lg(1-r)≈2.3lg(1-r),所以式(1)变为式 (8),

式(8)代入式(7)得式(9),

整理式(9)得式(10),

其中,(GDP)P1为初始年人均GDP,(GDP)pn为第n年的人均GDP,M为第n年的人口总量,m为初始年的人口总量。如果忽略人口增长,lg(M/m)=0,那么,式(10)就变为式(11),

xp为人均产出增长率,式(11)表示人均产出的增长率与人均收入的常用对数成负相关,人均产出增长的收敛速率为2.3/(n-1)。按照Robert J.Barro等[9]的经验估计,“条件收敛率为2.5%,达到稳态产出水平的90%需要89年”。令n=89,式 (11)的计算值为 2.3/(n-1) =2.3/(89-1) ≈ 0.026 =2.6%,误差小于10%。三变量模型的推导结果与新古典经济增长理论——经济增长收敛性经验假说是一致的。可见,三变量模型包含了经济增长收敛律。三变量模型的推导结果表明新古典经济增长理论收敛性假说可从经验上升到理论。经济增长收敛性或趋同性研究在当下中国经济研究中不再是热点问题,2018年底中国的人均收入现在已接近10000美元了,但2018年经济仍能保持6.7%的增长率。按照三变量模型的计算[10],当下中国的(实体经济)年均增长率只有4.9%,那么还有6.7%-4.9%=1.8%,约占实际经济增长率6.7%的26%[(1.8/6.7)×100%≈26%]是西方经济理论解释不了的。笔者创造性地将三变量计算结果作为实体经济增长率,其计算的相对误差①:[(实际年均经济增长率-三变量模型的计算值)/实际年均增长率]×100% 作为虚拟经济对经济增长的贡献率[11]。如果实际经济增长率大于三变量模型的计算值,其误差为正,说明虚拟经济对经济增长有较大的贡献,反之表明虚拟经济对经济增长有负的贡献。误差就是虚拟经济对经济增长贡献率的一种测度。经济学研究既要遵守西方的科学规范:一切客观存在都可以测量,也要有具体的东西——客观实在性,而不能完全看数据。中国的经济学家从20世纪的90年代开展的虚拟经济研究,并提出虚拟经济概念,笔者把三变量模型的计算误差与虚拟经济对应起来使得虚拟经济研究更加具有中国特色,同时又能与西方的经济理论接轨并形成一种超越。

三变量模型是通过测量虚拟经济对经济增长的贡献率来把握虚拟经济发展程度的。比如中国2000年至2009年周期,实际经济平均增长率为10.3%,经济周期n=10,2000年城市居民恩格系数为39.4%,农村居民恩格尔系数为49.1%,按照当时城市化率36.22%,加权平均后的恩格尔系 数 为 46.0%。 按 照x=[-ln(1-r)]/(n-1) =[-ln(1-46%)]/(10-1) =0.068=6.8%.比实际经济平均增长率10.3% 少了(10.3%-6.8%)3.5%。这3.5%就是所谓中国经济增长“奇迹”,是西方的经济学(收敛学说)理论不能解释的,而计算值6.8%是西方收敛学说可以解释的,从三变量模型能够推导出收敛律来看可以得出这一结论。3.5%是虚拟经济对中国(2000—2009)经济所作的贡献,贡献率为3.5%/10.3%=0.34=34%,也就是说,2000至2009年虚拟经济对中国经济增长的贡献率是34%。那么34%的贡献率能否反映中国虚拟经济增长的实际水平呢?这要通过对比泰国、美国发生金融危机前它们的虚拟经济对经济增长的贡献率才能下结论。同样的方法可以计算泰国、美国虚拟经济对经济增长的贡献率。

泰国1997年发生了所谓的亚州金融风暴。1986年至1998年,泰国虚拟经济对经济增长的贡献率为40%[12]。1986—1998年,泰国平均经济增长为5.9%,泰国1986年恩格尔系数为35%,周期n=13。按照三变量模型计算,x=[-ln(1-35%)]/(13-1)=3.6%,比实际平均增长率5.9%少2.3%。那么虚拟经济对经济增长的贡献率为2.3%/5.9%≈ 40%。美国1992至2001年周期,实际经济平均增长率为3.2%,三变量模型计算的理论值为2.2%,虚拟经济对经济增长的贡献率为(3.2%-2.2%)/3.2%=0.31=31%[13]。进入新世纪后,美国继续实行量划宽松的货币政策,说明其虚拟经济对经济增长的贡献率进一步上升,到2007年爆发了金融危机(次贷危机)。发生金融危机后,经济就会连续出现2年或以上的负增长,比如泰国,1997年经济增长为-3.7%,1998年为-8.2%,可见1997年危机发生前其虚拟经济对经济增长的贡献率肯定在40%以上甚至接近50%。再看美国1992年至2001年虚拟经济对经济增长贡献率达31%,进入2002年后货币政策继续量划宽松到2007年危机发生之前,虚拟经济对经济增长的贡献率肯定会继续上升,比如达40%。2008、2009年分别出现0.3%、3.1%连续2年负增长。2002至2009年周期,虚拟经济对经济增长贡献率只有13.3%。如果以贡献率的多少来考察虚拟经济利润的话,我们会发现美国金融危机发生的前一周期,虚拟经济的利润占比31%,到2002至2009年周期,虚拟经济的利润占比只有13.3%。显然,在金融危机发生周期内虚拟经济的利润显着下降,虚拟经济利润显着下降才是金融危机发生的根源[13]。

对虚拟经济的定量考察中,有些文献使用贡献度的概念,即虚拟经济在国民经济(GDP)中的占比,是统计学上的概念。例如文献[14]给出中、美两国虚拟经济的贡献度分别为3.8%和16%(1980年),10.8%和20.2%(2012年)。且不说1980年中国还处在计划体制,炒计划内物资才刚刚开始,虚拟经济在GDP中占比完全可以忽略不计。再看2012年美虚拟经济的贡献度为20.2%,中国虚拟经济只有10.8%的贡献度,显然与事实不符。2012年由于金融危机的余威未消,美国虚拟经济占比萎缩是可能的,但中国没有萎缩。由于2009年4万亿刺激计划,中国的资产尤其房地产价格轮番上涨,中国的M2数据在2012年已达97.42万亿元,当年GDP为53.85万亿元,M2/GDP=1.80。而美国的 M2/GDP ≈ 0.6 ~ 0.7[15]。怎能得出2012年中国虚拟经济贡献度只有美国的一半呢?另据张云[16]报道,美国虚拟经济贡献度1991年为28.07,2001年为31.84,2008年为32.63。可见,上述数据与文献[14]22的数据也很矛盾。

与虚拟经济贡献度相比,虚拟经济的贡献率是数学模型的计算结果,从得出的具体数据来看,中国虚拟经济的贡献率与美国的、泰国的金融危机发生前的虚拟经济贡献率具有可比性。对解释中国某些年份的经济增长率与能源(主要电力)消耗水平也相符[11]。所以,用三变量模型计算方法得出的虚拟经济贡献率更可靠。

三、虚拟经济的贡献率是正确处理虚拟经济与实体经济关系的定量基础

虚拟经济与实体经济的关系研究是虚拟经济研究的首要问题。2002年11月8日,江泽民总书记作的党的十六大报告中首次提出,“正确处理发展高新技术产业和传统产业、资金技术密集型产业和劳动密集型产业、虚拟经济和实体经济的关系”[17]。可见,虚拟经济在中国的研究已经上升到政治经济学的范畴。所以虚拟经济和实体经济之间关系是被问得最多的一个问题[14]79。研究虚拟经济与实体经济关系的目的是便于金融调控,具体讲就是要知道虚拟经济发展的度,多了会有大的金融风险甚至像泰国、美国那样发生金融危机,少了又会像日本那样损害实体经济发展。三变量模型是通过测量虚拟经济对经济增长的贡献率来把握虚拟经济发展程度的。

边际收益率趋于下降是西方经济学的基本假定,经济增长收敛性学说就是基于上述假定提出的经验结论。从三变量模型推导收敛律来看,实体经济服从边际收益递减规律。虚拟经济也应服从边际收益递减规律。虚拟经济和实体经济都有周期性,过度发展都会发生生产过剩的危机,任何不加限制地发展虚拟经济的做法都是错误的。三变量模型的直接计算结果为实体经济增长率,而直接计算结果与实际经济增长率之误差才为虚拟经济的增长率,这充分说明虚拟经济必须依赖实体经济的发展才能存在。现在国内有一种观点认为美国的实体经济在萎缩,其经济增长主要靠虚拟经济推动,这是站不住脚的。一方面,如果没有实体经济的发展,单由虚拟经济发展能够维持经济强国地位的。美国通过“广场协议”能让日本、欧盟的本币升值,这是由美国的科技、军事、经济实力的世界强国地位作为支撑的。另一方面,虚拟经济的利润最终是来自实体经济的。虚拟经济、虚拟资本、金融衍生品等都具有寄生性和剥削的本性。比如美国的苹果公司生产的苹果手机,就是通过代工形式生产,在中国等发展中国家进行加工,然后由苹果公司销售,苹果公司拿走90%的利润。苹果公司的经营方式就具有虚拟化的特征,寄生于发展中国家的实体工厂,间接剥削发展中国家的工人。苹果公司为什么能这样做,就是基于其科技实力和美国的强国地位。

由于利润的边际收益率趋于下降,虚拟经济的贡献率也不宜过大。从美国、泰国发生金融危机之前的水平来看,虚拟经济的贡献率控制在30% ~ 40%之间为宜。过大易发生金融危机,过低在国际贸易中会处于不利地位。中国当前虚拟经济的贡献率在30%以上,一些学者认为存在金融风险。国家从2018年的下半年开始严控房地产价格,防止资产价格泡沫过多,这对控制虚拟经济在中国的过度扩张起到非常好的作用。

四、从虚拟经济到虚拟经济学

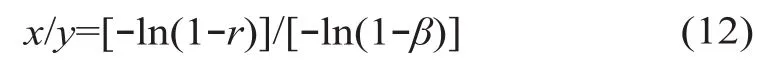

把虚拟经济作为经济学的研究对象是成思危等中国经济学家的一个创举,虽然马克思在其《资本论》中提到过虚拟资本的概念。笔者认为虚拟经济完全可以作为经济学的一门学科来加以研究,如同微观经济学、宏观经济学一样,可称之为虚拟经济学。虚拟经济学作为一门学科存在的基础就是一个重要过程——交易再交易,即反复交易,再加上一个重要概念——价格即价格虚高。三变量模型在对虚拟经济的研究中,推导出产出增长与投资增长比例关系式,如式(12),

x为经济增长率,y为投资增长率,r为恩格尔系数,β为消费系数即最终消费率。式(12)的推导过程见文献[18]。

对式(12)的进一步分析可看出,式中虽然没有价格、交易等概念的出现,但对商品价格的普遍上升和交易的频繁程度都有深刻的涉及。式左边给出的是产出增长与投资增长之比,如果比值小,说明产出增长少,投资增长大。当大量投资增长不能促进经济增长,投资的作用只能是推高物价的普遍上涨,进一步发展,自然会出现价格泡沫、价格虚高、资产泡沫,最终出现“滞胀”现象,这些都是宏观经济学和虚拟经济学的研究范畴。再看式的右边,只有反映人类消费结构和消费水平即消费行为的两个基本参数:恩格尔系数和消费系数,这是微观经济学研究的重点问题。显然,式(12)可作为宏观经济学与微观经济学联系的桥梁。在凯恩斯经济理论产生之前,并没有宏观经济学这样的学科概念。凯恩斯创立了宏观经济学并把经济学分为微观和宏观两大学科。随着凯恩斯经济学的兴起和凯恩斯反危机政策在美欧等发达资本主义国家的广泛应用,出现了令人头疼的所谓“经济滞胀”问题。西方经济学家未能对“滞胀”问题给予合理解释,而是形而上的抛出了两个概念:成本推动的通货膨胀、需求拉动的通货膨胀。大量投资增长而产出增长近乎零,看上去好像成本增加了,再加上物价的普遍上涨,就得出了成本推动的通货膨胀,这是缺乏抽象力的。由于受到供求决定论的影响,当西方学者看到物价的普遍上涨,认为商品供不应求,于是又抛出需求拉动的的通货膨胀。滞胀形成的原因到底是成本原因还是需求原因还是二者皆是呢,长期陷入争论不休的境地。后来的理性预期学说认为“政策不能长期使用,长期使用就会失效”。所谓的上有政策下有对策。好像是回答了凯恩斯经济学早期使用为什幺有效,后来的继续使用就会失效的原因,但卢卡斯等人的理性预期学说回避了“滞胀”问题的解释。可以说任何不能解释滞胀成因的经济理论都不能正确评价凯恩斯经济学。再后来,西方经济学者又提出了所谓的信息不对称学说,用国人的话说,就是买的不如卖的精(买卖间的信息不对称),那么请问政策和对策是对称的吗?如果二者之间是不对称的,显然,政策总是比对策有效。这两种学说岂不自相矛盾吗。如何科学评价凯恩斯经济学,这只能按照相对论和量子力学评价牛顿力学那样。相对论发现当物体的运动速度接近光速时,其质量就会增加倍,而牛顿力学假定质量、时间、空间任何情况下都不变,所以爱因斯坦自然就得出牛顿力学只适合研究低速运动现象。海森保发现原子内部的电子运动时,人们无法同时准确测定位移、动量等物理量,而牛顿力学就是用位移、速度等物理量来描述物体运动规律的,所以海森保自然得出牛顿力学不能用研究原子内部的电子运动规律,只适合研究宏观世界的物体运动。利用式(12)的分析,自然得出凯恩斯经济政策在恩格尔系数比较低、消费系数比较高的情况下就不正确了,如果继续使用凯氏刺激消费政策就会发生滞胀。当然,经济学不同于物理学,但大致的定量分析还是必要的。争论归争论,矛盾归矛盾,如何解释滞胀是经济学家的事,而企业家要急于摆脱投资量大而获利很少的境地,西方发达国家的企业家们终于找到“无本取利”的经营方式——虚拟经济。虚拟经济按照刘骏民[19]的定义,“成本和价格相比可以忽略不计。”所以虚拟经济的出现并非中国经济学家的别出心裁,而是经济发展的必然结果。所以建立“虚拟经济学”自然是水到渠成。加强对虚拟经济的研究,发展虚拟经济学对于理解中国和世界的经济增长、防范金融危机具有重要意义。

五、结 论

虚拟经济与实体经济之间的界限有些很难分清,统计方法很难行之有效,因此发展数学模型的计算方法就显得更有优势。

本文把中国的年均经济增长率分为两部分,一是西方的经济增长收敛规律能够预期的部分和不能解释的部分;二是把西方经济理论不能解释的部分称之为“中国的增长奇迹”。

三变量模型能够推导西方经济学的收敛律且能够经受住经验检验。这样,三变量模型用于虚拟经济的定量研究的理论基础就显得更加充分,用虚拟经济增长去解释中国增长奇迹就显得自然合理。

虚拟经济对经济增长的贡献率是正确处理虚拟经济与实体经济关系的定量基础,也是防范金融风险和解释金融危机的关键性概念。

注释:

① 文献[10]、[12]、[13]为早期的研究,相对误差是以{[GDP平均理论计算值 实际GDP平均增长率]/实际GDP平均增长率}×100%,故计算结果(贡献率)为负。