2019半年报:金融消费业绩稳健 传统周期盈利恶化

2019-11-04

截至8月31日,除了*ST长生(002680)以及刚刚上市的松霖科技(603992)外,3678家A股上市公司均已完成2019年中报业绩披露,其中深市2169家,沪市1511家。

整体来看,2019年上半年A股盈利增速继续下探,中小板净利增速较一季度有所回升。行业内增速出现明显分化,农林牧渔业绩增速最为亮眼,除汽车外的必需消费品业绩增长依旧稳健;保险、证券等金融行业营收、净利润维持较高增长;而钢铁、有色金属等传统周期行业盈利出现明显恶化。

A股业绩增速继续回落

受宏观经济下行需求走弱的影响,2019年上半年A股上市公司营收、净利润增速双双回落。根据Wind统计,2019Q2全部A股、全部A股(非金融)、全部A股(非金融两油)累计营业收入分别为23.43万亿、19.07万亿、16.38万亿,同比营收增速分别为9.36%、8.38%、7.90%,环比一季度分别下滑1.6、1.1和1.1个百分点。归母净利润方面,A股归母净利润累计增速为6.6%,较一季度下滑2.8个百分点;全部A股(非金融)上半年累计归母净利润增速再次下滑转负,为-2.55%;全部A股(非金融两油)累计增速为-1.75%,环比一季度大幅下滑约4个百分点。

分板块来看(见图1),主板、中小板、创业板三大板块累计营收增速分别为9.7%、6.4%和7.2%,环比分别下滑1.4、2.3、4.3个百分点。盈利方面,主板和创业板净利润增速再次回落,中小板净利润增速虽仍为负,但较一季度有所回升。2019Q2主板、创业板累计归母净利润增速分别为8.2%和-21.3%,较一季度增速分别下滑3.1和6.5个百分点,中小板累计归母净利润增速为-3.5%,较一季度提升1.9个百分点。

周期盈利下行 农林牧渔高景气

行业层面上,回顾2018年上半年,28个申万一级行业营收全部取得正增长,其中共有22个行业营收取得两位数以上增长,而今年上半年只有24个行业营收增速为正,实现两位数以上增长的行业个数缩水至10个。

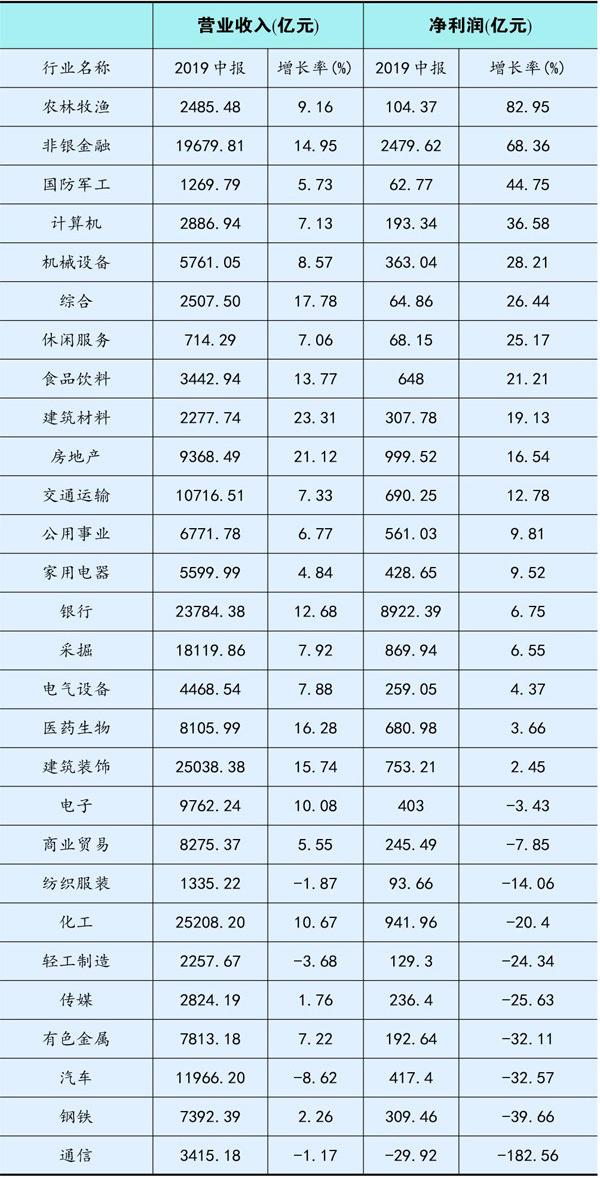

具体来看(见表1),建筑材料、房地产、综合、医药生物、建筑装饰的营收较去年同期有明显增长,增长率依次为23.31%、21.12%、17.78%、16.28%、15.74%;非银金融、食品饮料、银行、化工、电子营收增长较为平稳,同比增速达14.95%、13.77%、12.68%、10.67%、10.08%。其中综合、非银金融、银行、建筑装饰较去年同期营收呈现加快状态,分别较2018年上半年加快12.65、8.98、6.47、4.84个百分点。金融行业中,银行体量最大且稳定增长,非银金融收入增速表现亮眼,其中保险行业受益于减税新政以及投资收益,平安、人寿、人保、太保这四家保险公司贡献行业八成的收入,合计净利润占行业比重超过50%;证券行业则受益于资本市场改革,营收及净利润维持较高增长。

图1:三大板块净利润增速对比

4个呈现营收负增长的行业分别是汽车、轻工制造、纺织服装、通信,同比下滑依次为8.62%、3.68%、1.87%、1.17%。受制于市场需求疲软的影响,自2018年三季度以来车市下行明显,汽车销量下滑幅度仍有进一步扩大的趋势。上半年全行业销量同比下滑12.4%,增速较去年同期下降18个百分点。环比来看,一季度、二季度销量同比分别下滑11.3%、13.5%。盈利端,受销量下滑、去库存促销力度加大等因素影响,业绩下滑幅度远远大于营收,净利润增速同比下滑32.57%,长安汽车(000625)、一汽夏利(000927)等车企出现较大程度的亏损。

從净利润角度看,上半年,28个申万一级行业整体业绩放缓,增速出现明显分化(见表1)。通信、钢铁、汽车、有色金属、传媒、轻工制造、化工、纺织服装、商业贸易、电子这10个行业净利润增速为负,去年同期仅有6个。其中钢铁在2018年上半年净利润同比增速有128.22%,而今年上半年净利润增速转负,为-39.66%,是所有行业中盈利增速下滑最多的行业,差值为167.88个百分点。同样,建筑材料、化工、有色金属等传统周期行业盈利也出现恶化,净利润增速分别较去年同期下降70.88、67.54、64.10个百分点。这些受益于供给侧改革的传统周期行业整体盈利水平的下降,显示出前期政策红利已初步消化,叠加大宗商品价格波动及环保约束的影响。各行业出现了不同程度调整,目前下游房地产需求受制于国家调控,未来周期行业盈利增长或将有进一步下行的空间。此外,值得注意的是通信行业业绩增长昙花一现,在一季度盈利增长高达1148.70%后,二季度马上落入负增长区间,整个上半年业绩下滑182.56%。

表1:2019年上半年各行业营收及净利润情况

相对而言,共有18个行业上半年实现净利润正增长,农林牧渔、非银金融、国防军工、计算机、机械设备等11个行业实现净利润两位数增长。其中,农林牧渔上半年净利润增速居前,达到82.95%,单看二季度净利润增速变化幅度高达1559.55%。变动的主要原因有两点:一是去年同期基数较低;二是在非洲猪瘟影响下,猪肉价格大幅上行带动行业净利润显著改善,叠加禽类消费替代趋势下,鸡肉价格也出现上涨,白羽鸡股上半年业绩弹性明显,圣农发展(002299)、益生股份(002458)、民和股份(002234)均实现利润倍数增长。

除此之外,消费类行业中的休闲服务、食品饮料业绩增长稳健,净利润分别增长25.17%、21.21%。一方面受益于居民收入水平提高,带来消费升级,其中最为典型的就是食品饮料中的白酒行业,以茅台、五粮液、老窖为代表的高端品牌量价齐升,上半年盈利增长均超过25%,远远高于行业平均水平;另一方面,在出口增速下降,投资增速低迷的情况下,政府接连推出一系列刺激消费的政策,包括减税降费、降准等。

九成公司业绩飘红

个股层面上,从营业收入情况来看,超过万亿元的只有中国石化(600028)、中国石油(601857)两家公司,分别实现营业收入14989.96亿元、11962.59亿元。此外,中国建筑(601668)、中国平安等35家公司超过千亿的营收规模。增速方面,*ST仰帆(600421)由于去年同期营收为负,今年实现396.25万元的正收入,得以11718.83%的同比增速成为两市营收增速最快的公司。统计显示,营收增长率超过1000%还有两家,分别是ST坊展(6001490)、华资实业(600191);超过100%增幅的有89家;超过50%增幅的有300家。

表2:2019上半年盈利排名前五的公司

表3:2019上半年亏损排名前十的公司

从盈利规模来看(见表2),共有3232家业绩飘红,占比接近九成。上半年实现盈利的上市企业中,净利润规模达到亿元级别的有1478家,达到百亿级别的有31家,达到千亿级别的只有国内四大行。其中工商银行(601398)以1679.31亿元的累计归母净利润继续蝉联A股赚钱王,其次是建设银行(601939)、农业银行(601288)、中国银行(601988)分别实现归母净利润1541.90亿元、1214.45亿元、1140.48亿元,考虑到如此巨额的净利润规模,四大行依然能保持4.5%以上增长速率实属不易。

从亏损额来看(见表3),今年上半年净利润为负数的A股公司共有440家,其中*ST信威(600485)与乐视网(300104)是上半年的亏损大户,半年亏损均高达100亿之上。*ST信威自7月复牌以来,接连38个跌停,市值蒸发超过350亿,若今年公司仍未实现盈利,或将被暂停上市。除此之外,*ST华业(600240)、长安汽车、坚瑞沃能(600291)等11家A股公司亏损超过10亿元。

从盈利增速看,扣除28家科创板外,共有2085家相比去年同期净利润出现增长,其中有447家业绩成功翻番。腾达建设(600512)、中信国安(000839)、海航科技(600751)、开尔新材(300234)上半年归母净利润增幅均超过百倍,但这四家公司净利润的增长并非由主营业务增多所致,其业绩表现可以看作“伪增长”。从同比下滑的幅度来看,全通教育(300359)上半年归母净利同比下滑幅度高居榜首,达到9264.53%,成为240只中报盈转亏个股中的“变脸王”。此外,还有*ST沈机(000410)、邦联技术(300312)等32家公司归母净利润负增长超过1000%。

科创板:研发投入平均占比约13%

28家科创板公司也公布了上市后第一份成绩单。2019年上半年,已上市科创板公司合计实现营业收入329.63亿元,同比增长18%;实现净利润45.60亿元,同比增长25%。扣除体量较大的中国通号(688009),其余27家公司实现营业收入、净利润分别为124.52亿元、22.93億元,同比分别增长37%、38%。

2019年上半年,共有3家企业营业收入超过10亿元,23家企业营业收入在1-10亿元区间,2家企业营业收入不足亿元,其中中国通号收入最高为205.12亿元,占据科创板全部公司六成的营收规模,新光光电(688011)则以6145.16万元的营业收入排名垫底。盈利方面,航天宏图(688066)、铂力特(688333)呈现亏损状态,分别亏损2906.60万元、233.29万元。其余的26家公司均实现盈利,中国通号以实现归母净利润22.68亿元位居榜首,澜起科技(688008)、嘉元科技(688388)、杭可科技(688006)等9家公司净利润突破亿元,在1-5亿区间;虹软科技(688088)、西部超导(688122)等13家公司实现千亿利润,天准科技(688003)、瀚川智能(688022)、新光光电净利润仅有百万,分别为918.71万元、808.28万元、591.00万元。

科创板作为补充资本市场服务科技创新的短板,市场对其科研实力及研发投入尤为关注。上半年科创板企业平均研发费用为6758.05万元,其中中国通号、晶晨股份(688099)、澜起科技、中微公司(688012)研发费用超亿元,沃尔德(688028)、新光光电研发费用不足千万元。从研发费用占营收比来看(见表4),平均占比为12.56%,远远高于两市主板公司。16家公司研发投入占比超过10%,其中5家公司研发投入占比超过20%,分别是虹软科技(33.74%)、航天宏图(32.44%)、微芯生物(26.91%)、天准科技(21.17%)、安集科技(21.10%)。

表4:研发投入占比排名前十的科创板企业

文中表格数据均来源:wind资讯