中价·柴达木氯化钾价格指数(CKI)高位回落 预计下半年降势趋缓

2019-10-25国家发改委价格监测中心朱险峰

■国家发改委价格监测中心 朱险峰

中价·柴达木氯化钾价格指数(CKI) 数据显示,受供需基本面偏宽松影响,2019 年上半年氯化钾市场价格总体呈高位回落态势,其中进口氯化钾港口分销价格累计下降超过10%。目前来看,后期氯化钾进口量大概率减少,国产钾肥产量也可能有所缩减,氯化钾供需宽松局面有望缓解,加之现行大合同价格的成本支撑作用,预计下半年氯化钾价格指数降势可能趋缓,而如果今年后期不再签订新的大合同,冬储前氯化钾价格也存在明显回升的可能。

一.上半年氯化钾价格指数高位回落

中价·柴达木氯化钾价格指数数据显示,去年底氯化钾价格升至阶段性高点后,不管是生产环节、进口环节还是购进环节,今年以来价格均有不同程度回落,特别是进口氯化钾港口分销价格下降超10%。

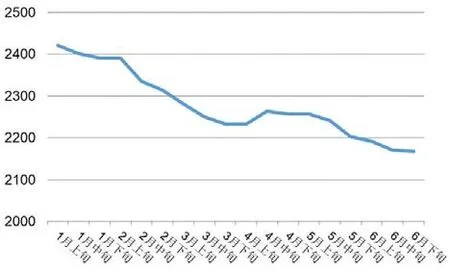

2019 年上半年国产(海西)氯化钾送到价格指数走势(元/吨)

(一) 生产环节。据对青海省海西州主要生产企业监测测算,上半年,国产(海西) 氯化钾送到价格共3 次下调,其中,3 月上旬每吨(下同) 平均下调50 元,3 月下旬平均下调20 元,6 月上旬平均下调14元,期间未有反弹。6 月下旬,氯化钾送到价格指数为2336 元,比去年底累计下降84 元,降幅3.5%;比去年同期上涨65 元,涨幅2.9%。

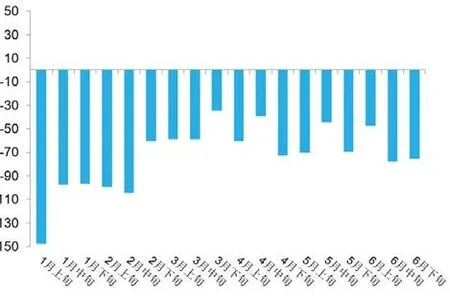

(二) 进口环节。据对主要港口监测测算,相比于国产氯化钾送到价格,进口氯化钾分销价格下行更加明显。上半年,进口氯化钾价格港口分销价格指数共有14 期环比下降,每期下降值2~56 元,平均每期下降20.6 元;指数仅有3 期持平和1 期小幅上涨。6 月下旬,进口氯化钾港口分销价格指数为2168 元,比去年底累计下降259 元,降幅10.7%;比去年同期上涨16 元,涨幅0.7%。

2019 年上半年进口氯化钾港口分销价格指数走势(元/吨)

(三) 购进环节。据对山东、江苏等主产省大型复合肥生产企业监测测算,氯化钾购进环节价格同样明显下行。上半年,氯化钾购进价格指数14 期环比下降,每期下降值在1~46 元,平均每期下降16.7 元;指数另有3 期小幅反弹和1 期持平。6 月下旬,氯化钾购进价格指数为2275 元,比去年底累计下降210 元,降幅8.5%;比去年同期上涨54 元,涨幅2.4%。

2019 年上半年氯化钾购进价格指数走势(元/吨)

2019 年上半年国产与进口氯化钾购进价格指数差价变动(元/吨)

从购进环节内部国产、进口氯化钾价格指数对比来看,虽然期间价差有所变动,但国产氯化钾价格一直低于进口氯化钾。指数显示,一季度国产氯化钾对进口氯化钾的价差总体持续缩小,3 月下旬价差缩至年内低点34 元,比去年底缩小113 元;二季度价差又有小幅扩大,大体在40~80 元之间波动。上半年国产氯化钾对进口氯化钾平均价差73 元,比去年下半年缩小30 元。

二.供需基本面偏宽影响上半年氯化钾价格走低

供需基本面趋宽是上半年国内市场氯化钾价格走低的主要原因。一方面,进口氯化钾集中大量到货,国产钾肥产量也有较明显增长,国内市场氯化钾供应较为充裕;与此同时,市场化肥需求则相对偏弱,钾肥供应增量消化困难,库存持续增加。

(一)进口氯化钾集中大量到货。去年9 月份进口钾大合同签订的到货效应,从去年12 月份左右开始显现并延续到今年上半年。据海关统计,今年1~5 月份,我国氯化钾月度进口量保持在82 万~108 万吨之间,累计进口量483 万吨,比去年同期增加73 万吨,增幅17.8%;月均进口量96.6 万吨,比去年7~11 月期间的月均进口量增长超过1 倍。随着进口氯化钾集中大量到货,国内市场特别是港口环节供给由偏紧趋向相对宽松,进口氯化钾港口销售价格因此明显回落并带动其他环节价格也有不同程度下降。

(二) 国产钾肥产量明显增长。与去年同期氯化钾产能释放受到一定限制,产量一度出现阶段性明显下降不同,今年前几个月国内最重要的钾肥生产地海西州氯化钾生产正常,产量有所增长,叠加进口量的增加使得国内市场供应更加充裕。据调查了解,2019年1~5 月份,海西州氯化钾产量为284 万吨,比上年同期增加71 万吨,增幅33.3%;其中盐湖集团和藏格钾肥两大生产企业氯化钾产量240 万吨,同比增加49 万吨,增长25.7%。

(三) 用肥需求不旺致氯化钾库存持续增加。因粮价走低、化肥价格上涨相叠加,2018 年农民种粮收益不高,一定程度影响了今年种粮积极性,春耕用肥需求不旺,氯化钾下游产品复合肥市场运行偏弱,价格走低。复合肥行业弱势运行相应影响了对氯化钾的需求,造成供应增量难以消化,库存持续堆积,特别是港口库存明显增长。据隆众资讯数据,上半年国内主要港口氯化钾库存持续增加,6 月底合计库存量在300 万吨左右,比去年底增加120 万吨左右,比去年同期增加100 万吨左右。

此外,今年3 月份起国际市场氯化钾价格运行转弱,较6 月底每吨价格下降10 美元左右,也是国内市场氯化钾价格走低的原因之一。

三、预计下半年氯化钾价格降势趋缓

目前来看,利好下半年氯化钾市场的主要因素包括,氯化钾进口量大概率减少,国产钾肥产量也可能有所缩减,原有大合同价格的成本支撑作用凸显。

(一) 下半年氯化钾进口量大概率减少。2018/19年进口氯化钾大合同执行期到6 月底已结束,新年度的大合同谈判还迟迟未开始,今年后期谈判不确定性较大。后期如果谈,达成协议的时间比去年还晚的可能性也比较大,从去年经验来看,难免将对下半年氯化钾进口造成一定影响,市场供应过剩局面可能得到一定程度缓解,价格下行压力也将相应减轻。而后期如果不谈,也就是今年不再签订大合同,据有关机构分析,今冬明春国内市场可能出现50 万~100 万吨的钾肥供应缺口,届时氯化钾价格将因此出现明显反弹。

(二) 原有进口大合同价格的成本支撑作用凸显。后期,仍将有部分新到货氯化钾继续按2018/19 年度大合同计价,即进口到岸价为每吨290 美元,据有关机构测算,加上港杂等费用,以目前汇率计算,以人民币计价的进口氯化钾在港成本大致在每吨2300元,已经比目前港口的销售价2168 元高出130 元左右;即使考虑到每吨20 美元的返利,目前销售价格也已在成本线上下。由此来看,从成本支撑的角度看,进口氯化钾价格经过上半年的明显下降后,后期下行空间有限,国产氯化钾价格也将间接得到支撑。

(三) 国产钾肥下半年产量预计也可能有所减少。据了解,今年五月份开始,青海藏格钾肥部分车间开始季节性减产,预计将在9 月份才能恢复正常生产水平;而盐湖集团从6 月中旬开始产量亦有所减少,暂时保持每日约1 万吨的产量,比前5 个月日均产量减少四分之一左右。从硫酸钾来看,最主要的资源型企业国投罗钾在五月底进入了夏季全面检修,产量为零,预计将在九月份恢复生产。初步来看,下半年国产钾肥产量可能有所减少,这也将一定程度缓解供应过剩,有利于氯化钾价格逐步止跌。

综合以上分析,同时考虑到现有高库存消化尚待时日,春夏用肥需求高峰已过、复合肥企业开工进一步走低等因素的利空影响,预计下半年中价·柴达木氯化钾价格指数(CKI)降势趋缓,而如果今年后期不再签订新的大合同,冬储前氯化钾价格也存在明显回升的可能。