需求和汇率风险下的全球供应链汇率风险对冲策略

2019-10-24杜娟

杜 娟

(1.西南科技大学 经济管理学院,四川 绵阳 621010; 2.电子科技大学 经济与管理学院,四川 成都 610054)

0 引言

近年来,全球供应链的风险管理问题引起了诸多学者的持续关注。由于跨越国界的运作特征,全球供应链遭受了来自市场需求、经济环境等多方面不确定性因素的影响。其中,终端市场的需求风险和跨国交易中的汇率波动风险尤为值得关注。例如,2001年,由于网络电子设备的市场需求骤减,导致思科公司销售额下降、股票价格下跌。另外,根据《新京报》2015年04月15日报道,攀钢钒钛2014年实现总营收167.7亿元,同比上涨7.55%,但净利润亏损20.9亿元,同比下降幅度达到482%。企业负责人表示,澳元汇率变动是导致业绩下降的重要原因之一。

对于上述两类风险因素,一方面,大量学者已对供应链需求风险的管理策略进行了研究和总结。其中,运作柔性和金融对冲是常用的两种应对方法。在运作柔性方面,Lin等[1]、Tanrisever等[2]、Glock等[3]、Kristianto等[4]分别从价格、产能、时间和库存等角度讨论了应对市场需求风险的灵活运作策略;而金融对冲的方式则主要指通过金融衍生工具,譬如期货、远期和期权等,来实现对供应链终端市场需求风险的规避[5~7]。其中,Dong等[5]研究了下游零售商通过期货和期权合约来规避市场需求风险的有效性。研究发现,期货和期权合约能够同时提高上、下游企业的收益。另一方面,应对供应链汇率风险的方法也可归纳为运作柔性和金融对冲两类。在随机变化的汇率环境下,柔性的定价决策、灵活改变供应链网络结构、适时调整决策时间等都是运作柔性策略的典型代表[8~10];而从金融对冲的角度来看,外汇期货、外汇远期和外汇期权等一系列基于外汇的金融衍生工具也能对汇率风险起到有效的规避作用[11~13]。其中,对外汇期货的研究主要着眼于外汇期货的套期保值比率。例如,Lai等[11]采用定量研究的方法探讨了最优套期保值比率的估计方法,相关研究结论有助于提高企业用外汇期货对冲汇率风险的套期保值效果。

除了考虑单一的需求风险或汇率风险的这类文献,另外一些学者也对同时存在两类风险下的相关问题进行了研究。Goh等[14]围绕需求和汇率等风险因素下的均衡决策变量求解问题进行了重点关注,但未涉及风险应对方法的讨论;相比之下,Hommel[15]对比了两类风险下的运作和金融两种对冲方式,其运作柔性策略体现为企业在汇率波动时调整生产、采购地,而金融对冲工具则为远期合约。该文献通过对比两种对冲方式的适用背景对二者的选择问题进行了重点关注,尽管所用的对冲方法相对简单,也没有针对汇率风险应对策略的有效性进行探讨,但其涉及的“远期合约”这种金融工具值得借鉴。另外,这类文献均未考虑不同的风险分布结构。例如,倪得兵等[16]关注了两类风险在供应链节点企业中的传递问题,其在模型构建过程中直接将上游制造商作为汇率风险承当方进行考虑。但是,从现实的角度来看,汇率风险在跨国供应链中的分布结构并不是单一的:以一个全球二级供应链为例,批发价合同结算货币如果是上游企业所在国货币,则汇率风险将由下游企业承担;反之则将由上游企业面临汇率风险;而当合同结算货币为第三国货币时,则上下游企业均会承担汇率风险。

基于此,一个跨国二级供应链(由上游制造商和下游零售商组成)的风险结构可相应地被描述为以下三种情形:风险结构一,制造商承担汇率风险,零售商面临市场需求风险;风险结构二,零售商同时面临需求和汇率两类风险;风险结构三,制造商承担汇率风险,零售商面临需求和汇率两类风险。对于风险结构一,作者[17]已对该情形下的外汇期货对冲策略进行了讨论,考察了该策略下两类风险对供应链运作决策和收益的影响方式。另外,对于风险结构二,作者[18]也对 “批发价激励”策略在供应链风险管理中的作用进行了研究,应当指出的是,尽管该文献也涉及了汇率风险对冲策略,但仅将其作为一般决策变量进行考虑,并未深入探讨其在风险管理中的作用。

本文将在风险结构二的情形下,讨论零售商的汇率风险对冲策略在供应链运作及风险管理中的作用。具体来看,汇率风险对冲策略是指:由于同时面临需求和汇率两类风险,下游零售商将通过购买外汇期货的方式对汇率风险进行对冲。零售商选择其未来将支付给上游制造商的外币货款中的外汇期货对冲比例,同时需要支付外汇期货市场中的交易成本。基于此,本文将研究以下问题:这种汇率风险对冲策略将给供应链运作带来怎样的影响?能否起到有效的风险规避作用?在该策略下,供应链绩效能否得到改善?进而其抗风险能力能否得以提高?

1 模型描述与符号说明

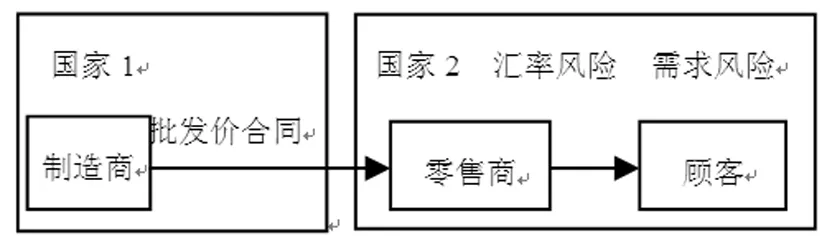

根据风险结构二的特征,模型背景如图1所示。

图1 供应链结构图

相关参数及变量如下:

接下来,将分别对无/有对冲策略两种情形下的模型背景进行介绍。

1.1 无对冲策略情形下的模型描述

在这种情形下,面临汇率风险的零售商不采用相应的对冲策略。其面临的终端市场需求函数为

p=a+ε-bq

(1)

进而有

(2)

(3)

对于上游制造商,假设不考虑其成本因素,则有

πm=wq

(4)

1.2 有对冲策略情形下的模型描述

在这种情形下,下游零售商将通过购买外汇期货的方式来对冲汇率风险。结合式(1)可得

(5)

进一步,零售商收益的确定性等价量和制造商收益的表达式分别同于式(3)和式(4)。

2 模型均衡求解

在两种情形下,上游制造商与下游零售商之间的动态博弈模型均可描述为子博弈精炼均衡问题。下面分别对两种情形下的双方决策顺序及模型均衡求解过程进行介绍。

2.1 无对冲策略情形下的模型均衡求解

在此情形下,上游制造商首先进行决策,决定w;下游零售商随后决策,决定q。根据逆向归纳法,首先对零售商决策进行求解:

(6)

根据式(2)和式(3)有

E(πr)=q(a-c-bq)-wq

(7)

(8)

(9)

进而根据一阶条件∂CE(πr)/∂q=0(经验证,二阶条件成立,下同)可解得

(10)

随后,结合式(4)和式(10)和对制造商决策进行求解:

(11)

同样根据一阶条件∂πm/∂w=0可解得

(12)

进而将式(12)代入式(10)可得

(13)

2.2 有对冲策略情形下的模型均衡求解

此情形下双方的决策顺序与2.1节相同。不同的是,零售商除了决策q,还需决定α。因此,零售商的决策为

(14)

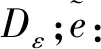

根据式(5)和式(3)有

E(πr)=q(a-c-bq)-wq-h(1-α)q

(15)

(16)

CE(πr)=q(a-c-bq-w)-h(1-α)q-

(17)

(18)

进而可得

(19)

随后,结合式(4)和式(19)对制造商决策进行求解:

(20)

同样根据一阶条件∂πm/∂w=0可得

(21)

进而将式(21)代入式(19)可得

(22)

由于α∈[0,1),则根据式(22)的第二个式子有

(23)

结合2.1节和2.2节,可得如下命题(为区别两种情形下的均衡决策变量,无对冲策略情形下的均衡变量加以上标以示区别)。

3 汇率风险对冲策略对供应链运作的影响

本节通过对比无/有对冲策略两种情形下的均衡决策变量及供应链系统的盈利性,讨论汇率风险对冲策略给供应链运作带来的影响。

命题2汇率风险对冲策略能够:(i)增加供应链系统的订货量(q*>q′*);(ii)降低供应链节点企业间的批发价(w*>w′*)。

证明由命题1和式(23)可得

归纳起来,命题2得证。

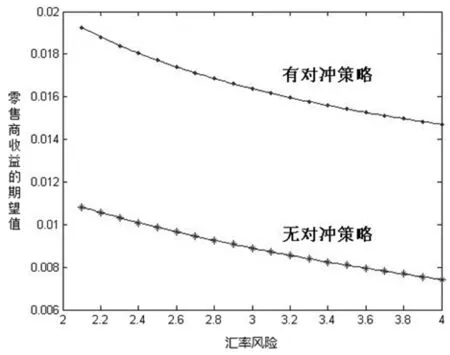

图2 零售商收益的期望值对比图

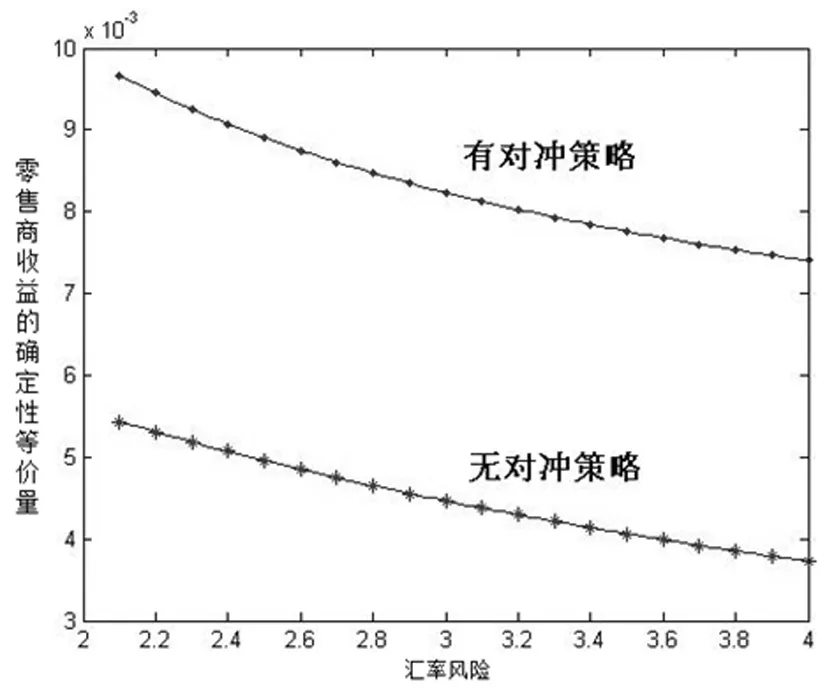

图3 零售商收益的方差对比图

图4 零售商收益的确定性等价量对比图

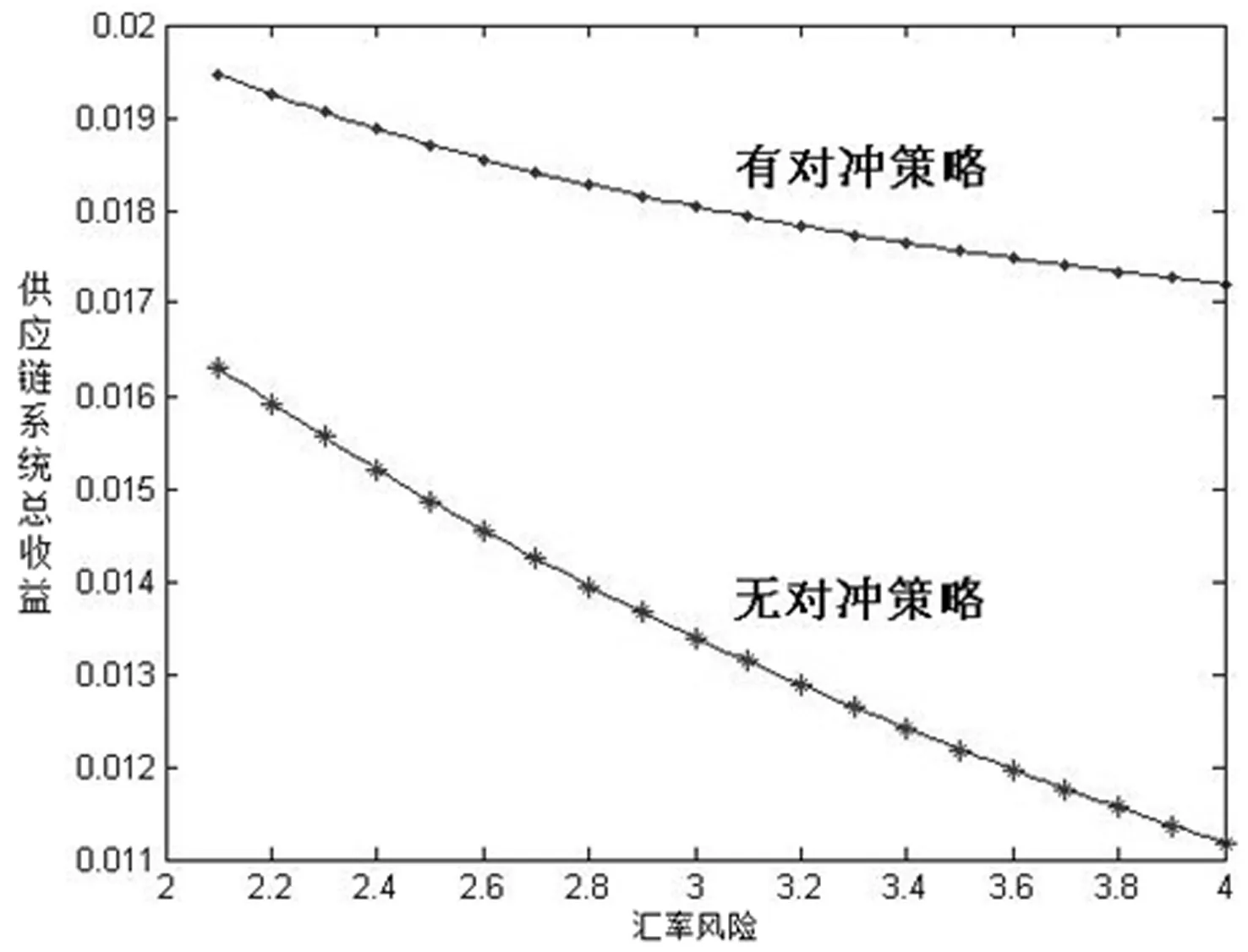

图5 供应链系统总收益对比图

由命题2的结论可以看出,同时面临两类风险的下游零售商通过购买外汇期货对汇率风险进行对冲后,供应链系统的均衡订货量将会增加,因此该对冲策略将有助于提高供应链系统的运作效率。

进一步,图2、图3、图4和图5展示了汇率风险对冲策略给供应链盈利性带来的影响:该对冲策略能够增加零售商收益的期望值、确定性等价量、及供应链系统的总收益,但零售商收益的方差也会增加。由此可见,零售商采用汇率风险对冲策略后,一方面其将获得更高的期望收益;另一方面,由于供应链系统均衡订货量的增加,零售商收益的波动性也将会更高,但最终其收益的确定性等价量将会得以提高。而对于整个供应链系统来说,汇率风险对冲策略将会增加其总的收益,即制造商收益和零售商收益的确定性等价量之和。

因此,从供应链风险管理的角度来看,零售商的汇率风险对冲策略是有效的。该结论的管理意义在于:在现实类似的供应链风险环境下,供应链决策者可以采用“通过购买外汇期货对冲汇率风险”这一风险管理策略,以提高供应链系统订货量、风险承担企业收益的确定性等价量、以及供应链系统的总收益。

4 外生风险对对冲策略下的供应链运作均衡的影响

证明结合命题1、式(4)、式(15)和式(16),通过一阶求导即可得证。

命题4w*不随Dε变化而变化,q*随着Dε增加而降低,α*随着Dε增加而增加。πm和E(πr)均随着Dε增加而降低,当ρ足够大时,var(πr)也随着Dε增加而降低。

证明证明过程同命题3。

进一步,由于需求风险增加时,w*不变,但q*会降低,则由式(4)可知,πm将会降低。另外,由式(15)可知,零售商的期望收益E(πr)由收入项aq和成本项cq+bq2+wq+h(1-α)q组成。当需求风险增加时,收入项比成本项降低得更快(|∂(aq)/∂Dε|>|∂(cq+bq2+wq+h(1-α)q)/∂Dε| ),因此E(πr)将会下降。最后,在ρ足够大(零售商的风险厌恶程度很高)的前提下,需求风险的略微增加即会导致零售商订货量的明显下降,故var(πr)会降低。

命题3和命题4展示了汇率和需求两类外生风险下,供应链均衡决策变量和盈利性的变化趋势。基于以上结论,现实中的供应链外部观察者可对两类风险下的供应链决策变量、节点企业收益及收益波动性的变化趋势进行预测和判断,以对其相关决策提供支持和参考。

另外,从命题3的结论可知,汇率风险对冲策略对汇率风险起到了有效的隔离作用,避免了供应链下游的汇率风险向上游企业传递,因而系统订货量、批发价、进而制造商的收益均未受到汇率风险的影响。由此可见,在汇率风险对冲策略的作用下,供应链系统对抗汇率风险的能力得以提高。进一步,命题3和命题4的结论显示,汇率风险对冲策略可以实现供应链收益与风险的权衡:供应链系统的收益和风险总是随着外生风险发生同向变化,高收益即意味着高风险。基于这种权衡,当汇率风险或需求风险较高时,下游零售商应分别采用提高外汇期货对冲比例(命题3)、减少订货数量(命题4)的措施,以降低外生风险给供应链系统带来的不利影响。

5 结论

本文对汇率和需求两类风险下的供应链汇率风险对冲策略进行了研究。构建了无/有对冲策略两种情形下的上游制造商和下游零售商的博弈模型,分别求解了均衡结果。在此基础上,讨论了汇率风险对冲策略给供应链运作带来的影响。结果显示:汇率风险对冲策略能够增加系统订货量、降低批发价,并能增加零售商收益的期望值和确定性等价量,增加供应链系统的总收益。进一步,研究了两类外生风险对供应链均衡决策变量和盈利性的影响方式。结果显示:汇率风险对冲策略对汇率风险起到了有效的隔离作用,避免了供应链下游的汇率风险向上游企业传递,故系统订货量、批发价、进而上游制造商的收益均未受到汇率风险的影响。且在该策略下,供应链系统能够实现风险与收益的权衡。