山东省农户信贷供给效率及约束因素研究

2019-10-21顾忠锐石新颜

顾忠锐 石新颜

摘 要:当前,山东省农户贷款规模不断提高,但信贷供给效率偏低,这是制约农户收入提高、农村经济发展和实现乡村振兴的重要障碍。本文界定了农户信贷投入和产出效率,基于山东省51家农商行样本数据,运用DEA方法测算农户信贷供给效率,并引入Random Forest方法分析影响效率的因素。结论表明,山东省农商行信贷供给效率有待提高,东部、中部、西部融资效率依次递减;其约束因素按照重要性由大到小排序依次是:存贷比、高学历人员占比、总资产收益率、成本收入比;总资产、不良贷款率对农户融资效率影响不显著。山东省农商行提高农户信贷供给效率的关键在于注重发展质量,不断提高经营管理水平。

关键词:农户;信贷供给效率;约束因素;农商行

中图分类号:F830.58 文献标识码:B 文章编号:1674-2265(2019)02-0085-06

DOI:10.19647/j.cnki.37-1462/f.2019.02.013

一、引言

多年来,农户①信贷供给效率偏低一直是制约农户收入提高、农村经济发展和实现乡村振兴的突出难题。农户融资困境折射出农村金融的特殊性:城乡经济二元化结构特征明显,农户经营规模小而分散,抵质押物匮乏,与此相适应,农户融资也具有“额度小、频度高、管理难、风险大”的特点(史方超等,2015)。而农村金融难以契合银行“三性”经营理念,农户不易获得银行的“垂青”。

农业生产的公共产品性、不稳定性、外部性、弱质性、周期性等特点,决定了政府必须对“三农”领域给予政策支持,而不能放任市场的“自由选择”(顾忠锐,2017)。2003年,国务院推动农信机构改革,山东等25个省(市、区)选择组建省级联社和多级法人模式,旨在把农信机构培养成为金融支农的“主力军”(白亚楠,2011)。2016年9月,山东省133家农信社全部完成银行化改革,服务“三农”能力增强。截至2017年末,山东省110家农商行各项存款余额16587亿元,各项贷款余额10440亿元,存、贷款规模居全省银行业首位。其中,农户贷款余额超过2600亿元,占全省半数以上。农户贷款规模增加的同时,如何推动农村金融资源合理配置、提高农商行支农效率,是亟须研究的问题。

二、理论综述

金融效率即指金融要素投入与国民经济运行结果之间的关系(杨德勇等,1997)。当前,学界对农户信贷效率没有统一定义,但归纳概括文献后提炼出两层含义:一是农户信贷投入效率:金融机构要素投入与农户信贷产出的关系;二是农户信贷产出效率:农户信贷投入与农村经济产出的关系。

第一层含义基于银行信贷供给视角,测算方法以DEA模型为主,分别把银行类比为生产型企业、金融中介或从资产负债表的角度(见表1),选择不同的投入产出指标,形成了生产法、中介法和资产法等3种方法(薛娇,2016),集中于对银行整体效率和小微企业信贷供给效率的研究,银行农户信贷供给效率方面的文献较少。第二层含义基于农村信贷需求视角,评价方法包括DEA模型、SFA模型、主成分分析法、模糊综合评价法、机器学习法等(温红梅等,2012),投入指标为农户贷款等银行经营指标,产出指标表征农村经济发展水平及农户消费收入水平,对农户贷款、农业贷款及农村贷款产出效率的研究均有涉及(见表1)。王硕(2015)、鞠荣华等(2014)等学者均认为农户信贷的有效性偏低,且存在地区差异。

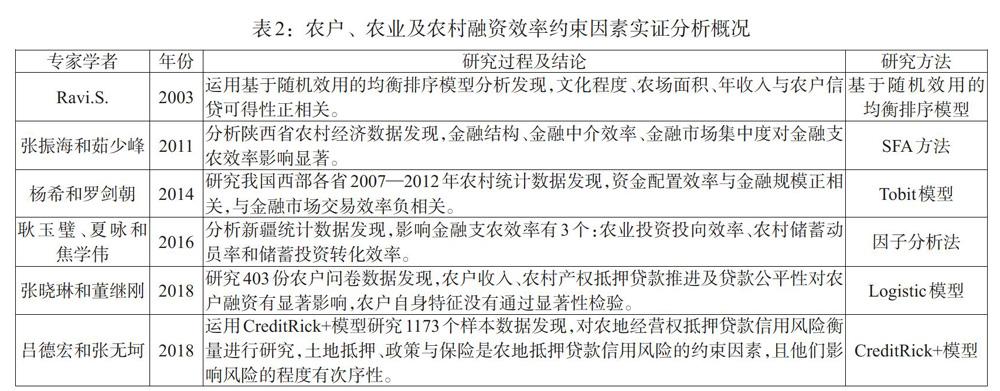

那么,农户信贷供给效率为什么偏低呢?学者从农户视角实证分析了农户信贷效率的约束因素(见表2),可分为两个方面:一是内在约束变量,包括:(1)自身特征变量;(2)家庭特征变量;(3)生产经营特征变量等。二是外在约束变量,包括:(1)金融机构的发展规模、数量;(2)贷款利率、期限、额度;(3)金融机构的服务水平;(4)对借款人资格条件的认定;(5)宏微观经济金融政策等。受不同区域环境等因素影响,有些因素影响不显著。

梳理国内外研究成果可知,宏观层面上,我国“三农”领域融资规模增长,但融资效率偏低,地区间差异较大,金融支农效率问题是约束农村经济发展的关键。微观层面上,农户信贷投入效率如何?受到银行哪些指标的制约?现有文献仍处于空白阶段。为此,本文从信贷投入的视角,基于山东省51家农商行样本数据,运用超效率DEA模型测度、比较山东省东中西部农户信贷供给效率水平,在此基础上,借助Random Forest方法剖析其约束因素,最后提出有针对性的政策建议。

三、指标选择、模型设定与数据来源

(一)指标选择

1. 农户信贷供给效率指标选取。山东农商行作为支持农户融资的主力军,农户信贷供给效率可用其投入产出效率(要素投入是否实现产出价值最大化)反映。

在指标选择上,选取分支机构数、业务及管理费、存款余额、在职人员数为投入指标,并用每个银行农户贷款余额占比②“分摊”投入指标,以此测算农户贷款各项投入指标。其中,分支机构数、业务及管理费衡量经营成本投入,分支机构数反映了银行的信息搜集、获取能力,而“软信息”掌握情况对农户贷款至关重要;业务及管理费占营业支出比重最大,用以衡量银行经营成本支出;存款作为最重要资金来源反映了银行的资金投入情况;职工数反映了农户融资过程中的人力资源投入情况。选取各农商行的农户贷款余额和农户贷款不良率③为产出指标,分别用以衡量农户融资的产出数量和质量,由于农户贷款不良率为负向指标,取倒数作正向化處理。

2. 农户信贷供给效率约束因素指标选取。专家学者的研究主要集中在经济金融形势、金融市场发展程度、政策法规、金融监管等宏观因素上,本文从微观视角实证研究其约束因素。

运用SE-DEA径向模型测算山东省农户信贷供给效率,效率值[≥]1的地区为有效;因变量Y表示信贷供给是否有效。此外,从银行规模、盈利能力、资产配置能力、成本控制能力、资产质量、人员素质等6个方面相应选取6个自变量,分别为:总资产取对数([lnX1])、总资产收益率④([X2])、存贷比([X3])、成本收入比⑤([X4])、不良贷款率([X5])、大学本科学历以上人员占比([X6])。

(二)模型设定

1. 农户信贷供给效率评价模型构建。传统的DEA方法只能判断决策单元是否有效,而难以区别有效决策单元的相对“优劣”。SE-DEA(超效率DEA)方法作为一种效率排序模型,能够对多个有效决策单元进一步比较。鉴于此,本文采用SE-DEA径向模型测算山东省农户信贷供给效率。SE-DEA模型如式(1)所示。

其中,[θsuper0]和[λj]分别为效率指数和输入、输出系数,均为决策变量;[xij]和[yij]分别表示第j个评价对象第i个投入与产出指标值;[s-i]和[s+i]分别为投入指标松弛变量和产出指标松弛变量。若[θsuper0≥1],认为决策单元有效,即投入转化为最大产出;反之,则得到相反结果。

2. 农户信贷供给效率约束因素模型构建。2001年,Breiman提出了Random Forest方法。它是一种机器学习方法,具有不易产生过度拟合、分类准确性高、对噪声容忍度好等优点。鉴于此,本文借助Random Forest方法剖析信贷供给效率的约束因素。

模型构建共分为5步(见图1):一是参数设置。设置参数mtree和ntry,mtree是节点中用于二叉树的变量数量;ntry是随机森林中决策树数量。二是选取指标。依据山东省农商行样本数据选取约束因素。三是区分样本。有效率样本赋值“1”,无效率样本赋值“0”,同时把全部样本集分为训练样本和测试样本两部分。四是代入数据。将训练样本代入Random Forest函数,反复测算满足精度要求。五是评价模型。建立信贷供给效率约束因素模型,并对特征变量排序。

(三)数据来源

本文以山东省农商行为研究对象,数据根据万得数据库相关资料及山东省农商行信息披露整理得到。为了全面分析农户信贷供给效率及其约束因素,选取51家农商行作为样本(样本占比46.36%),样本分布情况如表3所示,由表3可知,样本覆盖山东省17地市,分布较均匀,具有代表性。

四、山东省农户融资效率实证分析

(一)样本描述性统计

山东省经济发展水平整体上自东向西逐次递减,农商行发展水平也显现类似的趋势,西部各项投入产出指标处于最低水平,低于山东省各项均值(见表4),东中西部农户贷款占比依次为20.67%、22.99%和23.98%。从投入指标看,经营成本、资金来源、人力资源信息搜集及获取方面投入等存在明显差异,且东部和中部差距较小。从产出指标看,农户贷款余额东中西部梯度递减;农户贷款不良率中部最低、东部其次、西部最高。

(二)结果分析

通过EMS1.3软件,采用SE-DEA径向模型计算山东省51家农商行的农户信贷供给效率值、有效率农商行个数,分析结果见表5。

实证结果显示:从整体上看,51个样本农户信贷供给有效性为0.8657,效率值分布在区间[0.6102,1.3320]。其中,11个样本处在效率前沿面,占比21.57%;21个样本效率值高于样本总体均值,占比41.18%。从区域分布上看,东部地区17个样本平均效率值0.8947,高于山东省均值,有效样本5个,说明该地区金融支农效率最高;中部地區16个样本平均效率值0.8625,略高于山东省均值,有效样本4个,效率次之;西部地区17个样本平均效率值0.8276,低于山东省均值,与东中部区域相差较大,有效样本2个,效率最低。研究表明,山东省农户信贷供给效率偏低且具有区域差异性,大部分农商行存在较大改善空间。

五、山东省农户融资效率约束因素分析

(一)样本基本情况

山东省农商行总资产规模连续多年增长,截至2017年末,51家农商行总资产规模达到13054.47亿元;平均总资产收益率0.49%,盈利能力一般;平均存贷比62.20%,资产配置能力较好;平均成本收入比40.00%,经营成本偏高;平均不良贷款率5.35%,信贷风险高于5%的警戒线;高学历人员占比较高。

(二)结果分析

运用R软件中的Random Forest包计算6个自变量的相对重要性,并设置mtree=2,ntry=500,训练样本35个,测试样本16个,分析结果见图2、图3。

1. 模型精度分析。本文使用ROC曲线来对Random Forest模型进行科学评价,ROC曲线可以动态更改阈值,得到不同的真正类率(TPR)和假正类率(FPR)。从图2可知,AUC值为0.980[∈0.9,1],说明模型的分类效果很好,保证了模型预测的可靠性。此外,图3反映了Random Forest模型错误率的变化情况,由测试结果可知,模型在ntry=250后错误率趋于稳定,Random Forest袋外数据误差稳定控制在0.09以下。

2. 指标重要性排序。通过Random Forest模型能够测算6个自变量对模型的影响大小,进而判断哪些指标相对重要,评估各指标对农户信贷供给效率的贡献度。Mean Decrease Accuracy(MDA)测算将指标取值变为随机数后,模型预测准确度下降多少;Mean Decrease Gini(MDG)衡量各变量对分类树各节点上观测值异质性的影响,进而比较指标间重要程度。从表7可以看出,按照重要性从大到小对各指标排序,分别是:存贷比([X3])、大学本科学历以上人员占比([X6])、总资产收益率([X2])、成本收入比([X4])、总资产取对数([lnX1])、不良贷款率([X5])。其中,最后两项指标对信贷供给效率影响较小,可以忽略不计。值得注意的是,Random Forest模型只能对指标重要性排序,不能区分影响的方向,为此,借助“Y=1”和“Y=0”的均值判断指标的作用方向。从表7来看,[X4]指标在“Y=0”时的均值大于“Y=1” 时的均值,可以认定[X4]为负向指标;反之,其余5个指标在“Y=0”时的均值小于“Y=1” 时的均值,均为正向指标。此外,[X5]和[lnX1]在“Y=0”和“Y=1”时的均值接近,也印证了这两个因素对效率值影响较小。

3. 分析讨论。在满足流动性前提下,存贷比([X3])对农户信贷供给效率有显著的正向影响,存贷比越高,意味着农商行信贷投放量增加,创造利润能力提高;相反,较低的存贷比意味着经营成本上升。大学本科学历以上人员占比([X6])体现了农商行的整体人员素质,有助于提高农商行在成本控制、风险防控等方面的内部管理能力,同时加大创新力度为农户量身订制金融产品,满足农户多样化的融资需求,推动农户信贷规模增长和农户不良贷款率下降。总资产收益率([X2])直接衡量了农商行的盈利能力,间接反映了经营水准和资金投入效率,对信贷供给效率有正向影响。成本收入比([X4])衡量农商行的成本控制能力,农户贷款难的主要原因是农商行甄别信用农户、贷前审查抵(质)押物成本较高,农商行有效控制经营成本有助于推动农户信贷效率提高。

总资产取对数([lnX1])对信贷供给效率约束较小,可能因为农商行信贷投放增加以及资产规模扩大不一定带来盈利能力和经营水平的提高,规模效益存疑,总资产收益率([X2])是更好的指标。不良贷款率([X5])对信贷供给效率有两方面影响:一方面,不良贷款率较高意味着农商行经营效益下滑,增加拨备、冲销不良限制了其农户贷款投放能力。另一方面,不良贷款率较高的农商行更倾向于发放农户贷款以分散和降低信贷风险,推动农户信贷规模提高。

六、结论及启示

研究表明:第一,山东省农户信贷规模平稳增长,但农户信贷供给效率有待于提高且存在地域差异性,东中西部融资效率梯度递减。第二,农户信贷供给效率约束因素按照重要性由大到小排序依次是:存贷比、高学历人员占比、总资产收益率、成本收入比。三是总资产、不良贷款率对农户信贷供给效率影响不显著。

综上所述,本文认为山东省农商行提高农户信贷供给效率的关键在于注重发展质量而非发展规模,不断提高经营管理水平。具体来说,可以从以下四个方面着手:

一是立足“三农”领域,把握好农户贷款“质”与“量”的关系。扩大农户信贷规模更要提高农户信贷质量。充分发挥农商行网点搜集“软信息”的比较优势,及时捕捉农户信贷需求,有效甄别信用农户,在推动农户信贷规模增长的同时,努力降低信贷风险。此外,在当前经济下行压力下,农商行信贷投放的侧重点应从涉农企业向农户转移,分散信贷风险,满足传统农户和新型农户融资需求。

二是优化资源配置,坚持“开源”与“节流”并重的原则。一方面,提高对农户融资过程中投入要素的利用率,注重风险防控,对提升农商行的盈利能力和支农效率具有重要意义。另一方面,农商行还应控制金融支农过程中的经营成本,避免浪費现象。

三是提升经营水平,实现“流动性”与“盈利性”的平衡。树立稳健经营理念,在确保流动性的前提下,适当提高存贷比,降低资金成本,进而提高农户融资效率。

四是重视人才引进,发挥“整体效应” 与“海潮效应”的作用。一方面,农商行经营的是风险,信贷风险防范、经营成本控制、金融产品创新等业务专业性很强,是“技术活”;应重视人才引进,发挥他们在农商行经营管理各环节的“整体效应”。另一方面,要建立适当的激励机制,巧妙运用“海潮效应”,想办法吸引人才、留住人才和使用人才。

注:

①本文所称农户,指长期(一年以上)居住在乡镇(不包括城关镇)行政管理区域内的住户,还包括长期居住在城关镇所辖行政村范围内的住户和户口不在本地而在本地居住一年以上的住户、国有农场的职工和农村个体工商户。

②农户贷款余额占比=农户贷款余额/各项贷款余额[×]100%

③农户贷款不良率=农户不良贷款余额/农户贷款余额[×]100%

④总资产收益率=(少数股东损益+净利润)/总资产[×]100%

⑤成本收入比=业务及管理费/营业收入[×]100%

参考文献:

[1]史方超,董继刚.农户信贷需求影响因素实证分析[J].新疆农垦经济,2015,(9).

[2]顾忠锐.农村信贷资金供需影响因素与农村信贷模式创新研究——以德州市为例[D].山东农业大学硕士研究生论文,2017.

[3]白亚楠. 民族地区农村信用合作社研究[D].中央民族大学硕士研究生论文,2011.

[4]杨德勇,王敏.提高中国金融效率的基本方向[J].财经问题研究,1997,(7).

[5]薛娇.商业银行支持小微企业融资的效率研究[D].浙江工商大学硕士研究生论文,2016.

[6]温红梅,姚凤阁,宋春梅.基于效率视角的农村金融机构研究文献评述与启示[J].三农金融,2012,(1).

[7]王硕.中国农村金融融资效率分析[J].经济研究导刊,2015,256(2).

[8]鞠荣华,许云霄,朱雯.农户的信贷供给改善了吗?[J].农业经济问题,2014,(1).