中国股票市场的节日效应研究

2019-10-21刘维奇陈研研

刘维奇 陈研研

摘 要:为研究中国股市节日效应的存在性及特征,本文利用2007年12月28日—2017年10月30日上证综指日收益率数据,基于引入虚拟变量的GARCH(1,1)-M模型,从收益和波动两个角度研究中国股市的节日效应。综合检验发现,中国股市存在基于收益的节前效应,同时表现出基于波动的显著的节前和节后效应;节前节后股市风险均显著降低,但只有节前收益受到了风险的影响。具体分析每一节日发现,部分节日具有节日效应,且各节日的节日效应不同,个别节日的异常收益与风险有关。法定节日比传统节日的节日效应显著,这一现象的产生与休市有关,而休市能对节日效应产生正向影响。

关键词:节日效应;GARCH(1,1)-M模型;收益;波动

中图分类号:F830.91 文献标识码:A 文章编号:1674-2265(2019)02-0061-07

DOI:10.19647/j.cnki.37-1462/f.2019.02.010

一、引言

自有效市场假说被提出以来,便受到了广大学者的青睐,许多学者对其进行了研究,并认为大多数国家或地区均为弱式有效或半强式有效市场。这表明任何投资者都无法利用股市相关的历史信息来预测未来的股价,以获得超额收益或规避风险。然而,大量不能被有效市场假说解释的市场异象相继出现,市场异象与有效市场假说相悖,是对有效市场假说的巨大挑战。节日效应作为市场异象的一种,近年来在国内外各市场中崭露头角。当人们享受节日带来的祥和气氛的同时,股市却常常暴涨暴跌表现得非常不平静,这种现象已经引起投资者和监管部门的高度重视,但是各节日对我國股市的收益和波动具有怎样的影响?影响的程度如何?这些问题尚未有明确的结论。因此,本文将对这些问题进行探索。

有关节日效应的研究最早可以追溯到1934年,Fieds(1934)通过研究美国股票市场发现,在某些宗教节日以及一些其他节日休市前,股票收益往往比较高。Fobozzi等(1994)发现美国期货交易市场的节前收益显著高于其他交易日。Chong等(2005)认为美国、中国香港以及英国股票市场在1991—2003年间具有节前效应,并且节前效应呈现出下降的趋势。Tsiakas(2010)发现节日前后股市收益明显高于其他交易日,收益波动显著低于其他交易日。Bergsma和Jiang(2016)通过研究11个有新年节日的国家或地区发现,新年节日前后的股票收益明显高于其他交易日。Dodd和Gakhovich(2011)研究了14个新兴的中欧及东欧市场,发现部分国家不仅存在节前效应,而且存在显著的节后效应。

中国作为一个新兴的市场,近年来备受关注,一些学者好奇节日效应在中国市场上的表现,并对其进行了研究。李庆华和欧阳建新(2005)发现深市存在显著的假日效应,并且在实施新的放假办法后表现出长假效应,并证明了假日效应并不是由星期效应造成的。仪垂琳和刘淄(2005)运用虚拟变量回归法研究发现,上海市场存在显著的节日效应。Cao等(2007)研究表明中国股市具有显著的春节效应,元旦、劳动节以及国庆节的节日效应不显著。陆磊和刘思峰(2008)发现中国股市不仅存在节前效应,还存在节后效应,在考虑其他日历效应的影响后,发现中国股市的节日效应依然显著。周战强(2011)实证研究了公司规模与节日效应的关系,并表明仅大规模组存在节前效应,任一规模组都存在节后效应,星期效应、月度转换效应和风险不能完全解释节日效应。刘庆富等(2012)运用随机波动模型研究假日信息对商品期货收益和波动的影响,发现商品期货的收益和波动均受假前信息以及假后信息的影响,且不同品种的期货交易受影响的方向和程度存在差异。江一涛和杨林燕(2009)发现,传统节日和法定节日均具有节日效应,其中传统节日的节日效应更显著,圣诞节对中国股市的影响不显著;并证明了休市并不能导致节日效应产生。严太华和齐颂超(2011)通过研究深证成指和上证综指数据发现,中国股市存在显著的节日效应,在排除了周内效应的影响后,节日效应依然显著。严佳佳等(2017)通过研究28个行业发现,所研究行业的春节都表现出节日效应特征,并且各行业的节日效应表现有所差异。

以往学者的探索,为节日效应的研究夯实了基础。但是,总体看来仍存在以下不足:第一,已有文献只从收益的角度对节日效应进行了刻画,对节前节后股市的波动却鲜有研究,然而波动的研究是极为必要的,因为波动率的变化直接关乎市场风险的大小,风险是投资者进行投资时要考虑的首要因素,也是监管部门的主要监管对象。第二,以往研究主要聚焦于国外股市,对国内股市节日效应的研究比较少,特别是在2008年我国进行了休假制度改革之后,针对新时期的节日效应研究尤为罕见。第三,传统节日是我国节日的主要成分,对国民生活影响重大,然而已有的文献多数只研究法定节日,不研究传统节日,使得人们对研究结果产生怀疑。第四,大多数文献只研究了节前效应,忽略了节后效应的影响,只有少数文献对节前节后都进行了研究,然而采用的节前节后时间跨度往往不一致,使得节前效应和节后效应的可比性差。第五,已有文献通常采用最小二乘法和线性回归模型等研究问题,由于这些方法自身存在很大的局限性,使结论不具说服力。

基于以上不足,本文将针对节日效应在中国股市的表现展开研究并从以下几个方面进行突破:第一,摒弃以往只从收益角度研究节日效应的做法,本文同时从收益和波动两个角度对节日效应进行研究,使对节日效应的研究更深入、客观、全面。第二,为克服最小二乘法、线性回归模型等对节日效应研究上的不足,本文引入虚拟变量的GARCH(1,1)-M模型对中国股市的节日效应进行实证研究。第三,不同于以往只研究法定节日的做法,本文选取了传统节日和法定节日两类节日来研究节日效应,使问题的研究更真实、更全面。

一般地,节日效应是指由于节日这一特殊时间点而引起的金融变量显著异于正常状态的现象。通常选取股票收益作为代理变量来考察节日前后的异常变化,进而刻画节日效应。为了避免出现以往研究中因节前节后采用的时间跨度不同而使研究结果遭受质疑的现象,本文中的节前节后采取的时间跨度相同,均为节前或节后的第一个交易日。为方便问题的研究,本文将节日效应做如下界定:

在中国股市,如果节日前第一个交易日的收益(波动)与其他交易日的收益(波动)存在较大的差异,并且在统计上显著,则认为存在基于收益(波动)的节前效应;如果节后第一个交易日的收益(波动)与其他交易日的收益(波动)的差异显著,认为存在基于收益(波动)的节后效应。节日效应包括节前效应和节后效应,节前效应和节后效应中任一种效应存在,则节日效应存在。

二、理论基础

如前文所述,以往的研究一般采用最小二乘法等方法对节日效应进行研究,由于这些方法自身存在局限性,它们并不能够有效刻画时间序列的尖峰厚尾等特征。也有学者采用GARCH模型来研究节日效应, 虽然GARCH模型能够较好地描述金融时间序列的集聚性和持续性等特征,但是,作为GARCH模型的扩展,GARCH-M模型能够更有效地拟合金融时间序列的特殊性质。因此,本文以GARCH-M模型为基础来探索中国股市的节日效应。

GARCH-M模型可以用来衡量收益与风险之间的关系。在GARCH(p,q)-M模型中加入代表各节日的虚拟变量,还可用来检验各节日对股市收益和波动的影响。GARCH(p,q)-M模型可表达为:

[yt=γ+ρσt+μt (均值方程)σ2t=ω+i=1pβiσ2t-i+i=1qαiμ2t-i (方差方程)] (1)

其中,參数[ρ]用来衡量风险波动对[yt]的影响,[μt]代表残差项,[σ2t]为t 时期的条件方差。

一般地,p和q取值为1或者2便能够很好地模拟金融时间序列数据的独特性质。在拟合的过程中,我们发现当p和q值均为1时拟合效果最优。因此,本文采用引入虚拟变量的GARCH(1,1)-M模型,从收益和波动两个方面研究中国股市的节日效应。

GARCH模型有三种残差分布假设:正态分布、学生t分布以及广义误差分布(GED)。由于GED分布是对称的,并且允许时间序列具有超额峰度,它能够很好地刻画金融时间序列数据尖峰厚尾等的特征。所以本文采用GED分布来刻画GARCH(1,1)-M模型中的残差项。

三、数据及节日的选择

众所周知,2008年我国股市发生剧烈波动,并且在当年我国实行了全国休假制度改革。然而针对新时期新情况下的节日效应研究尚有空白,因此本文选取2007年12月28日至2017年10月30日的上证综指的日收益率数据为研究对象。之所以选择沪市股票,是因为沪市开市早,市值高,敏感性强。因此,对沪市股票进行分析更能反映中国股市的实际情况。日收益率定义为[Rt=Ln(Pt/Pt-1)×100],其中[Pt]为t期的收盘价。

为使对中国股市节日效应的研究更全面客观,本文选取传统节日和法定节日两类节日进行研究,并根据节日期间是否法定休市对国内节日进行归类。其中元旦、春节、清明节、劳动节、端午节、中秋节、国庆节为法定节日,元宵节和重阳节为传统节日。

四、实证分析

(一)样本数据描述性统计分析

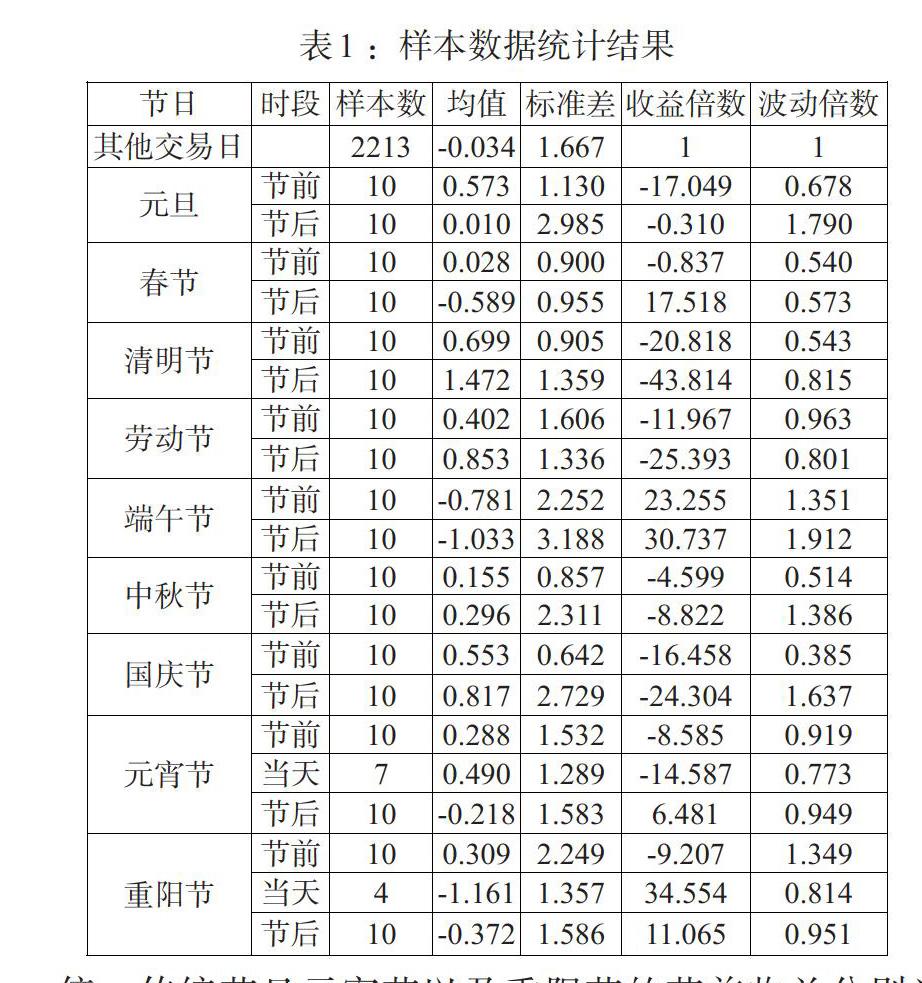

为研究节日前后市场收益及波动的变化,表1统计了2007年12月28日至2017年10月30日各节日的节前和节后、传统节日当天以及其他交易日的平均收益率和标准差。统计结果见表1。由表1可知:

1. 所有节日的节前和节后收益率均值都与其他交易日存在较大差异。其他交易日的平均收益率为

-0.0336。清明节、劳动节、国庆节的节前收益率均值以及节后收益率均值分别为:0.699,0.402,0.553;1.472,0.853,0.817,是其他交易日收益率均值的

-20.818、-11.967、-16.458、-43.814、-25.393、-24.304倍。传统节日元宵节以及重阳节的节前收益分别为0.288和0.309,是其他交易日的-8.585倍和-9.207倍。以上表明,中国股市可能具有基于收益的节日效应。

2. 不同的节日,收益率均值存在较大差异。表现为:节前收益率均值最大为清明节的0.699,最小为端午节的-0.781,是其他交易日收益率的-20.818倍和23.255倍。节后收益率的最大、最小值分别为清明节的1.472和端午节的-1.033,是其他交易日的-43.814倍和30.737倍。这说明,我国股市的节日效应可能只存在于个别节日。

3. 即使同一节日,节前节后的收益率也具有较大差异。如元旦节前平均收益为0.573,节后平均收益为0.010,是其他交易日的-17.049和-0.310倍。清明节前以及节后收益分别是其他交易日的-20.818和

-43.814倍。这意味着不同节日的节日效应可能表现不同,某些节日的节日效应可能表现为节前效应或节后效应中的一种,而某些节日可能同时具有两种效应。

4. 传统节日元宵节以及重阳节前后股市收益与其他交易日存在明显的差异,这说明传统节日可能也存在节日效应。但与法定节日相比,传统节日与其他交易日的差异明显较小,并且传统节日前后的股市收益普遍比法定节日低,然而传统节日与法定节日的主要区别在于节日期间股市是否休市,这意味着,休市可能会给节日前后的收益和波动带来正面影响。

5. 从波动上看,不同节日的节前节后标准偏差与其他交易日的差异较大。表现为:其他交易日标准差为1.667。元旦节后、端午节前节后、中秋节后、国庆节后以及重阳节前的标准差分别为:2.985、2.252、3.188、2.311、2.729、2.249,分别是其他交易日的1.790、1.351、1.912、1.386、1.637、1.349倍。这表明中国股市可能存在基于波动的节日效应。

6. 当节日前后的收益率均值与其他交易日表现出明显差异时,标准偏差与其他交易日的差异往往也比较大。那么,节日期间的异常收益可能与风险(方差)有关。

基于以上分析,本文提出以下假设:

假设1:中国股市存在基于收益的节日效应的同时,还存在着基于波动的节日效应。

假设2:中国股市的节日效应主要体现在个别节日上,并且各节日的节日效应不尽相同。

假设3:个别节日前后的异常收益与风险(方差)有关。

假设4:休市能够给节日效应带来正面影响。

(二)单位根检验

在分析时间序列数据时,为了避免出现“伪回归”,须首先检验收益率数据的平稳性。若不存在单位根,则样本数据为平稳序列,可做进一步的研究。本文利用ADF法检验数据的平稳性,结果见表2。表2中,t统计量小于各显著性水平下单位根检验的临界值,因此可判断样本数据不存在单位根,即收益率数据是平稳序列。

(三)节日效应检验

1. 节日效应综合检验。表1的结果虽然能说明节日前后的股市收益率及波动与其他交易日具有明显差异,但是并不能说明中国股市是否具有节日效应,因此我们需要对其进行实证研究,在GARCH(1,1)-M中加入代表节日的虚拟变量[Dk,j],新模型如下:

(2)

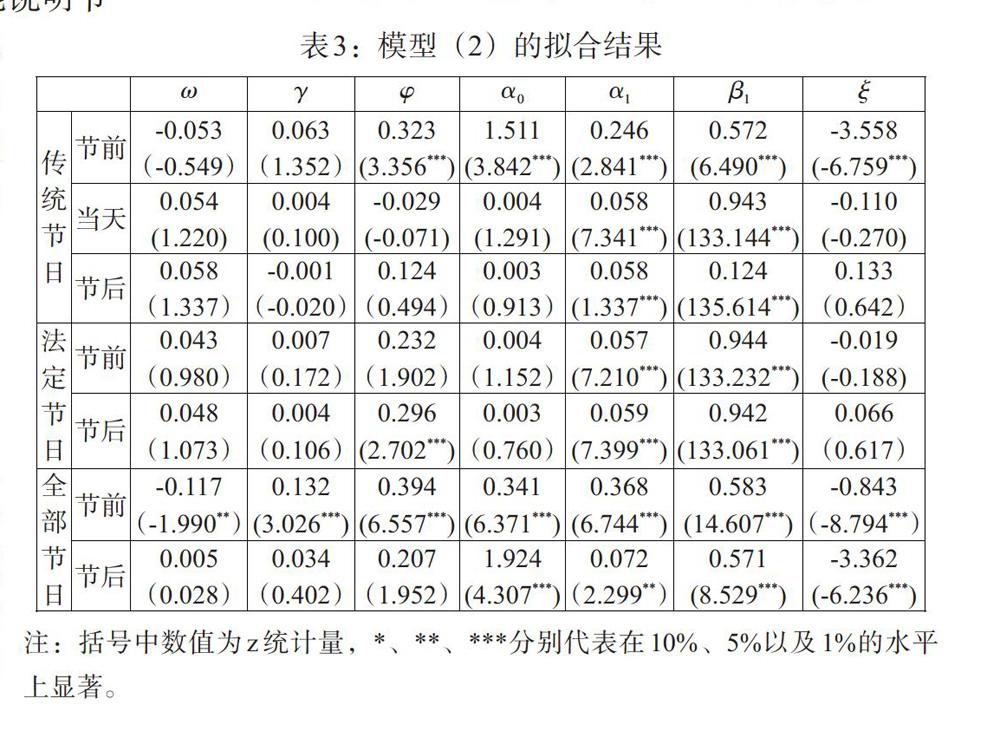

其中,k=1、2、3,分别代表传统节日、法定节日、全部节日(即文中所选的全部传统节日和法定节日);j取值为1、2、3,分别代表节前、节日当天、节后,当j表示节前(节日当天或节后)时,若[Rt]是节前(节日当天或节后)的收益率,则[Dk,j=1],否則为0;当[φ](或[ξ])值显著时,说明中国股市存在基于收益(或波动)的节日效应。当[γ]值显著时,则说明节日前后的异常收益与风险有关。模型(2)的拟合结果见表3。由表3可知:

(1)从[φ]值看,传统节日的节前[φ]值显著为正,当天以及节后[φ]值均不显著,表明传统节日总体存在基于收益的显著的节前效应;对于[ξ]值,传统节日节后以及节日当天的[ξ]值均不显著,说明传统节日当天以及节后对股市波动没有影响,市场风险较其他交易日几乎没有发生改变。节前[ξ]值显著为负,说明节前对波动影响显著,传统节日存在基于波动的节前效应。但是由于节前、节日当天以及节后的[γ]值均不显著,所以传统节日期间的异常收益与节日风险无关。

(2)法定节日的节后[φ]值在1%的水平上显著为正,节前[φ]值不显著,表明总体上中国股市的法定节日存在基于收益的显著的节后效应;对于[ξ]值和[γ]值,无论是节前、节后均不显著,表明总体上法定节日无论是在节前还是节后股市波动都几乎没有变化,法定节日前后的异常收益与节日风险无关。

(3)对于全部节日,节前[φ]值显著,节后不显著,表明中国股市存在基于收益的显著的节日效应,并且节日效应主要表现为节前效应;节前节后[ξ]值均在1%的水平上显著为负,意味着节前节后对股市波动影响显著,中国股市存在基于波动的节前效应和节后效应。节前节后市场风险显著降低,但是由于只有节前[γ]值显著,所以只有节前收益受到了节日风险的影响,节后的异常收益与节日风险无关。

以上结果表明中国股市不仅存在基于收益的节日效应,而且表现出基于波动的显著的节日效应,证明了假设1。

2. 各节日的节日效应检验。虽然表3的结果能够说明中国股市总体上存在显著的节日效应,但是从表2中可以看出各节日前后市场收益和波动呈现出一定程度的差异,这意味着各节日的节日效应可能会有不同的表现。因此,有必要单独检验一下各自对中国股市的影响。基于以上分析,我们在GARCH(1,1)-M模型中加入代表各个节日的虚拟变量[Dki],新模型如下:

[i]=1—9,分别代表元旦、春节、清明节、劳动节、端午节、中秋节、国庆节、元宵节、重阳节;[k]=1、2、3分别代表节前、节后以及节日当天。当[k]表示节前(节后或节日当天)时,如果所观察到的收益率[Rt]为节前(节后或节日当天)的收益率,那么[Dki]=1,否则[Dki]=0;[φi、ξi]为虚拟变量[Dki]的系数。实证结果见表4 。

表4给出了各节日效应的检验结果。元旦以及端午节的节前节后[φ]值均不显著,清明节前后、端午节前后、重阳节前、春节和劳动节的节后[φ]值均显著,表明元旦以及端午节没有基于收益的节日效应,国庆、中秋、清明表现出节前效应和节后效应;劳动节和春节具有节后效应;重阳节具有节前效应。除此之外,元宵以及重阳节的当天对股市收益均影响显著。

从[ξ]值来看,春节、国庆以及中秋节的节前节后[ξ]值均显著为负,表明春节、国庆节以及中秋节存在基于波动的节前效应和节后效应,并且这三个节日前后股市风险均显著降低;清明节、劳动节以及重阳节的节前[ξ]值均显著为负,说明清明节、劳动节、重阳节的节前对股市波动存在显著影响,这三个节日均存在基于波动的节前效应,其节前风险均明显降低;传统节日元宵节以及重阳节的当天均对股市波动影响显著,这两个时间段的市场风险都显著降低。

对于[γ]值,清明节前、劳动节前以及重阳节当天均显著为正,说明这三个时段的股市收益与股市风险正向相关。由于这三个时段股市风险均显著降低([ξ]均显著为负),受股市风险的影响,股市收益也会相应减少,但由表2可知,清明节前以及劳动节前的股市收益明显比其他交易日高,说明风险并不能完全解释节日期间的异常收益,除风险外,另存在一些因素给股市带来超额收益。其他节日前后的[γ]值均不显著,表明市场风险并没有通过风险溢价因子影响股市的收益率,异常收益几乎全部源于风险以外的因素。

系数[β1]均显著为正,并且接近于1,这表明条件方差具有较强的持续性。

以上分析结果说明,中国股市的节日效应主要体现在个别节日上,并且这些节日所表现出的节日效应各不相同;风险不能够完全解释节日前后的异常收益,部分节日前后的异常收益与节日风险有关。证明了假设2和假设3。

3. 传统节日与法定节日的节日效应对比。由以上分析可知,不同的节日对中国股市的影响不同,那么传统节日与法定节日哪种对股市的影响更大呢?为了比较传统节日与法定节日对中国股市的影响,在GARCH(1,1)-M模型中加入代表法定节日的虚拟变量[DS],以及代表传统节日的虚拟变量[DT]。新模型如下:

当所选[Rt]是法定节日节前或节后收益率时[Ds]=1,否则[Ds]=0;若选取的[Rt]是传统节日节前、节后或节日当天的收益率时[DT]=1,否则[DT]=0。模型(4)的回归结果见表5。由表5可知:[φS]为正,且在1%的水平上显著;[φT]也为正,但是不显著,表明相比传统节日,法定节日对中国股市收益的影响更大。

4. 休市对节日效应的影响研究。模型(4)的实证结果表明,总体上法定节日比传统节日对中国股市的影响更大。然而,传统节日与法定节日的主要区别在于传统节日期间股市一般不休市而法定节日期间股市休市,那么这两种节日对股市影响的区别是否与休市有关?休市能否给节日效应带来正面影响呢?本部分将对此问题进行研究。

在以上的实证研究过程中我们发现,并不是所有的传统节日都不休市(有些传统节日与法定节日重合而有些传统节日发生在周末)。因此,在GARCH(1,1)-M中加入代表所有节日的虚拟变量[DA],以及节日期间没有因与法定节日重合或周末而闭市的传统节日的虚拟变量[DO]。新的模型如下:

如果[Rt]是文中所选所有节日的节前、节后或当天的收益率,那么[DA]=1,否则[DA]=0。如果所观察到的[Rt]为不休市的传统节日的节前、节后或者节日当天的收益率,那么[DO]=1,否则[DO]=0。检验[φO]是否显著即可验证休市对节日效应是否有影响。实证结果见表5。

由表5的回归结果可知,[φO]以及[ξO]均为负且不显著,说明相比不休市的节日而言,休市节日基于收益以及波动的节日效应更大。因此,节日前后的高收益以及高波动率都与休市有关,休市能对节日效应产生正面影响。证明了假设4。

五、结论

本文运用引入虚拟变量的GARCH(1,1)-M模型,通过分析2007年12月28日至2017年10月30日的上证综指数据来研究中国股市节日效应的存在性及其特征。一改以往只从收益角度研究的做法,本文同时从收益和波动两个角度对节日效应进行研究。研究结果如下:

第一,综合检验节日效应发现,中国股市存在基于收益的节日效应的同时,也表现出显著的基于波动的节日效应。中国股市的节日效应主要体现为基于收益和波动的节前效应,以及基于波动的节后效应;节前和节后的股市风险均明显降低,但只有节前收益受到了节日风险的影响。

第二,传统节日总体存在基于收益和波动的节前效应,节前市场风险降低但没有给股市收益带来影响;法定节日存在基于收益的节后效应,但法定节日前后市场风险并无明显变化。

第三,分节日检验发现,不同节日的节日效应有所差异。从收益角度看,清明节、中秋节、国庆节同时具有节前效应和节后效应;重阳节具有节前效应,春节、劳动节表现出节后效应;除此之外,元宵节以及重阳节当天对股市的收益也具有显著的影响。从波动方面来看,春节、国庆节、中秋节表现出基于波动的节前效应和节后效应;清明节、劳动节以及重阳节存在基于波动的节前效应;元宵节以及重阳节的当天对波动也具有显著影响。

第四,部分节日前后的异常收益与节日风险有关。清明节前、劳动节前以及重阳节当天股市收益与股市风险显著正相关,然而节日风险并不能完全解释节日期间的异常收益。

第五,法定节日对股市的影响比传统节日大。

第六,休市无关于节日效应的产生,但是休市能够带给节日效应正向影响。

本文从收益和波动两个方面对节日效应的研究,有利于更充分更全面地认识中国股市的节日效应。投资者可以利用股市不同的节日对收益和风险的影响来优化投资策略以获得超额收益。本文的研究结果还可以为监管部门制定风险监管策略提供有价值而且必要的市场信息和证据支撑,使监管部门可以根据不同的节日信息合理地进行市场引导和风险监管,有利于维护市场的稳定。

参考文献:

[1]Fields,M.J. 1994. Security prices and stock exchange holidays in relation to short selling[J].The Journal of Business,(3).

[2]Fobozzi,F. J.,Ma, C. K.,Briley,J. E. 1994. Holiday trading in futures markets[J].The Journal of Finance,(1).

[3]Chong,R.,Hudson,R.,Keasey,K.,Littler,K. 2005. Pre-holiday effects: international evidence on the decline and reversal of a stock market anomaly[J].Journal of International Money and Finance,(24).

[4]Tsiakas, I. 2010. The economic gains of trading stocks around holidays[J].The Journal of Financial Research,(33).

[5]Bergsma, K.,Jiang,D. 2016. Cultural New Year holidays and stock returns around the world[J].Financial Management,(45).

[6]Dodd,O.,Gakhovitch,A. 2011. The Holiday effect in central and Eastern European financial markets[J].Investment Management and Financial Innovations,(4).

[7]Cao,Z.,Harris,R. D. F.,Wang,A. 2007. Seasonality in the returns, volatility and turnover of Chinese stock markets[J].Finance Letters,(6).

[8]李庆华,欧阳建新.基于深圳股市的假日效应研究[J].统计与决策,2005,(10).

[9]仪垂林,刘淄.上海股市法定节日及传统节日效应的实证研究[J].财经科学,2005,(5).

[10]陆磊,刘思峰.中国股票市场具有“节日效应”吗?[J].金融研究,2008,(2).

[11]周战强.上市公司规模效应、节日效应与投资者交易时机[J].改革,2011,(7).

[12]劉庆富,徐闻宇,方磊.中国商品期货市场的假日效应研究——基于收益和波动的视角[J].产业经济研究, 2012,(2).

[13]江一涛,杨林燕.中国股市的节日效应研究[J].经济经纬,2009,(6).

[14]严太华,齐颂超.股市的节日效应探源:基于上证综指和深证成指收益率[J].改革,2011,(1).

[15]严佳佳,王锴铭,王艳兰.我国股市春节的节日效应研究——基于28个行业数据的实证分析[J].金融发展研究,2017,(5).