中澳、中韩FTA对我国经济、贸易和产业的影响研究

2019-09-24赵金龙,赵静媛,杨帆

赵 金 龙, 赵 静 媛, 杨 帆

(1.上海大学 经济学院,上海200444;2.中信期货有限公司 研究院, 上海200120)

一、引言

2015年12月9日,中澳两国政府共同确认《中华人民共和国政府和澳大利亚政府自由贸易协定》(中澳FTA)于2015年12月20日正式生效。同日,中韩两国政府共同确认《中华人民共和国政府与大韩民国政府自由贸易协定》(中韩FTA)于2015年12月20日正式生效。中澳FTA规定:中国96.8%的税目将实现贸易自由化,占自澳大利亚进口总额的97%;五年内,澳大利亚对所有来自中国的产品将全部取消关税,自由化水平达到100%。同样,中韩FTA规定:经过最长20年过渡期后,中方参与降税的产品将达到92%,覆盖中国自韩国进口额的91%;韩方参与降税产品将达到93%,覆盖韩国自中国进口总额的95%。澳大利亚和韩国作为我国的两大贸易伙伴国,中澳和中韩FTA的同步实施将对我国经济和外贸产生深刻的影响。

虽然国内外关于中澳FTA和中韩FTA的研究已经大量涌现,但文献大多存在不足之处:(1)以往文献的研究主要针对单个FTA,未能将中韩与中澳FTA进行合并研究,两个FTA产生的贸易叠加效应将会产生明显的不同;(2)从研究方法上来看,以往文献在FTA减税方案设定上,基本采用了减免成员国50%或者100%进口关税的主观设定方法,与两个FTA的实际减税状况差异过大,因此,对于FTA产生的贸易效应度量也就产生较大的偏差;(3)从模型设定来看,以往文献的研究主要集中于对FTA的静态效应分析,而对于FTA引起的资本聚集和技术进步产生的动态效应少有涉及。本文在进行关税自由化调整的基础上,运用最新全球贸易分析模型(GTAP)数据库和可计算的一般均衡(CGE)校准模型,结合资本动态聚集效应和全要素生产率效应(TFP),模拟了中澳和中韩FTA对我国经贸产生的潜在影响。

二、中澳、中韩贸易特征及文献回顾

(一)中澳、中韩贸易分析

1. 贸易关系

澳大利亚与韩国均是我国重要的贸易伙伴。中澳在能源矿产、工业品等领域合作潜力巨大,经济互补性强。根据联合国商品贸易数据库,2016年,中澳贸易额达1 079亿美元,接近2000年的13倍,年均增长18.8%,澳大利亚成为我国的第五大货物贸易伙伴。同年,中韩贸易额高达2 538亿美元,是2000年的7倍多,年均增长14.5%,韩国成为我国第三大贸易伙伴。

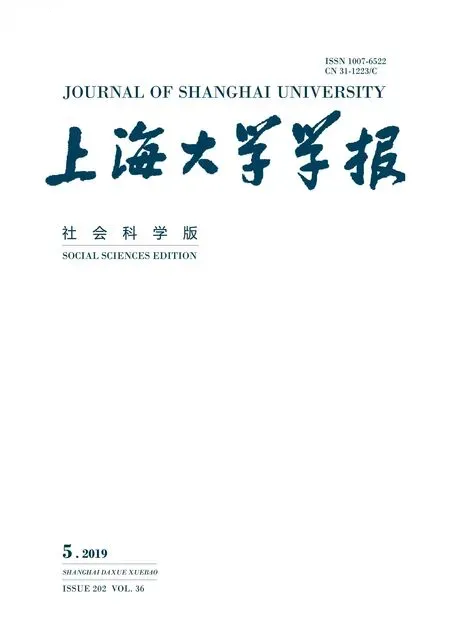

在对澳和对韩贸易中,中国长期处于贸易逆差状态。2016年,中国对澳大利亚贸易逆差326亿美元,对韩国贸易逆差645亿美元。然而,自2014年始,中国与两国贸易放缓,由于我国对两国的出口额降速低于进口额降速,从而导致中国对澳、韩两国的贸易逆差开始收窄(见图1)。

图1 2000-2016年中澳、中韩双边贸易状况(单位:亿美元) 数据来源:根据UN Comtrade数据库计算所得

2. 贸易结构

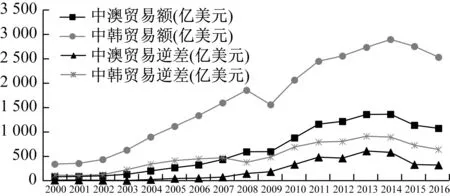

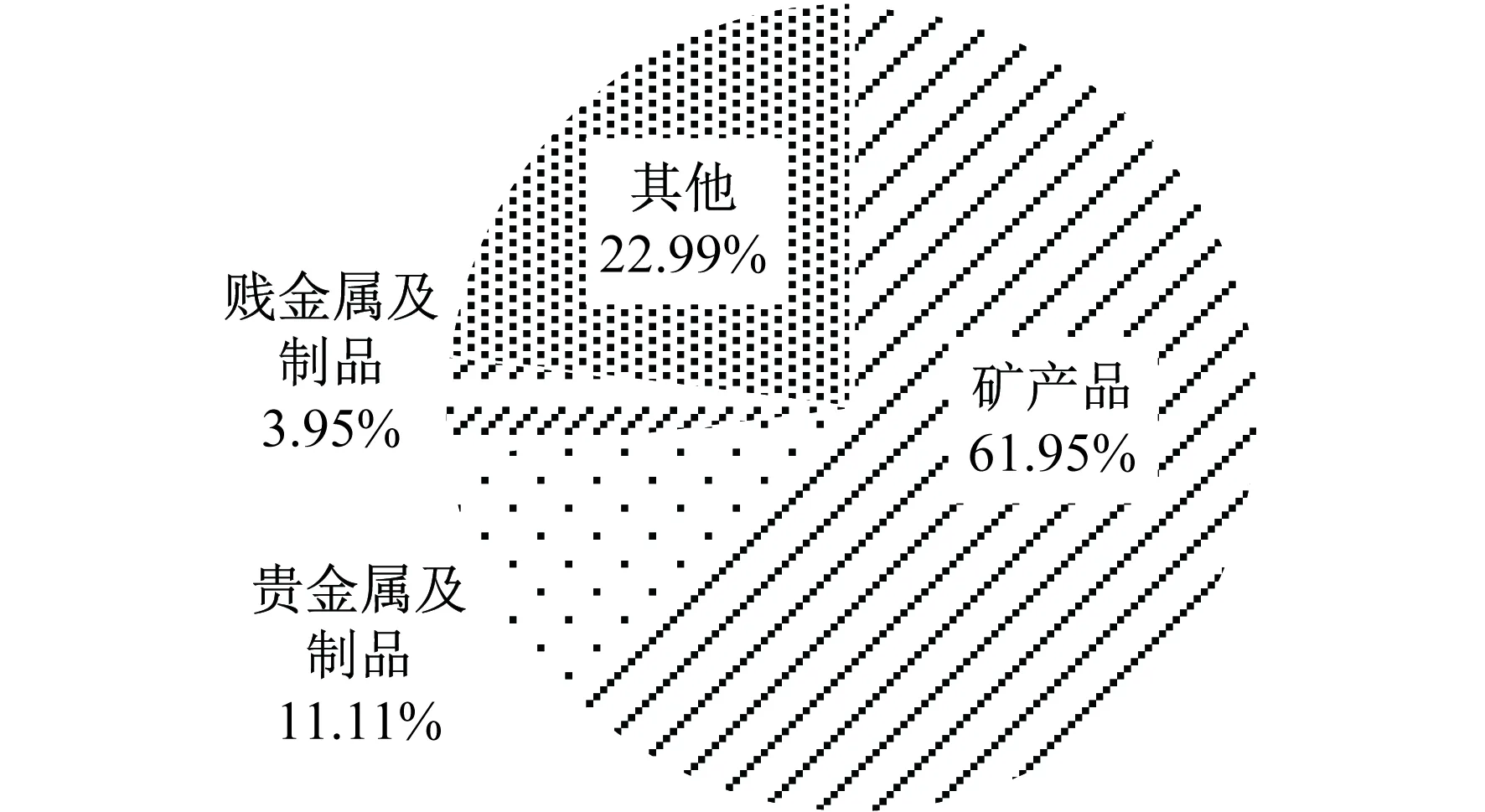

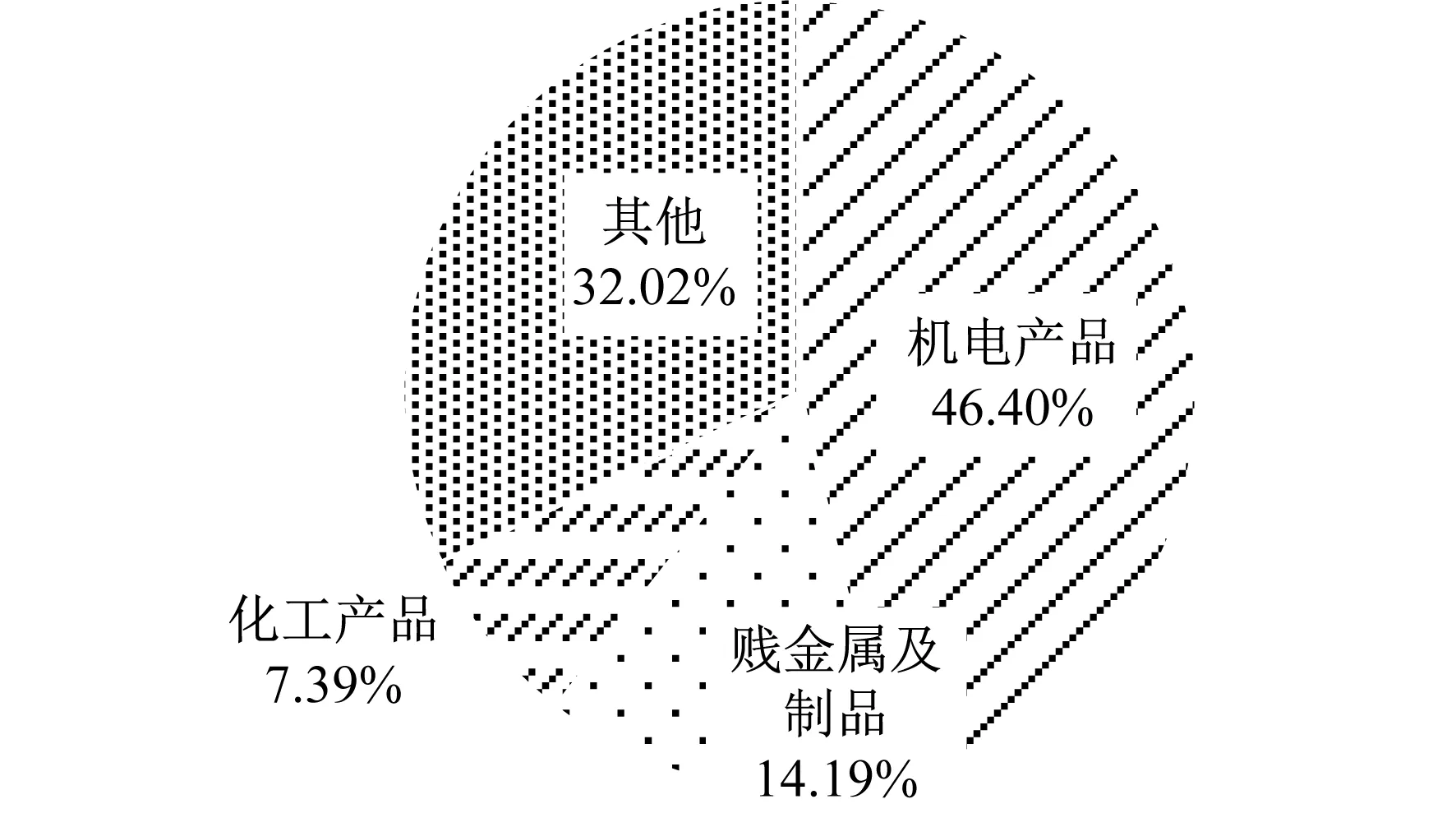

根据我国商务部统计,中国主要从澳大利亚进口矿产品、贵金属和贱金属及其制品。2015年,中国从澳大利亚进口的三类产品高达370亿美元,占中国自澳大利亚进口总额的77%。其中,矿产品占比62%,澳大利亚是中国最大的铁矿石来源地,铁矿石也是中澳双边贸易中的焦点商品。中国向澳大利亚出口的主要产品为机电、纺织品和家具玩具等。2015年,中国对澳三类产品的出口额为283亿美元,占中国对澳出口总额的61%,其中机电出口占40%。因此,中澳双边贸易的互补性很强,中国进口以矿产资源类为主,出口则以工业制成品为主。

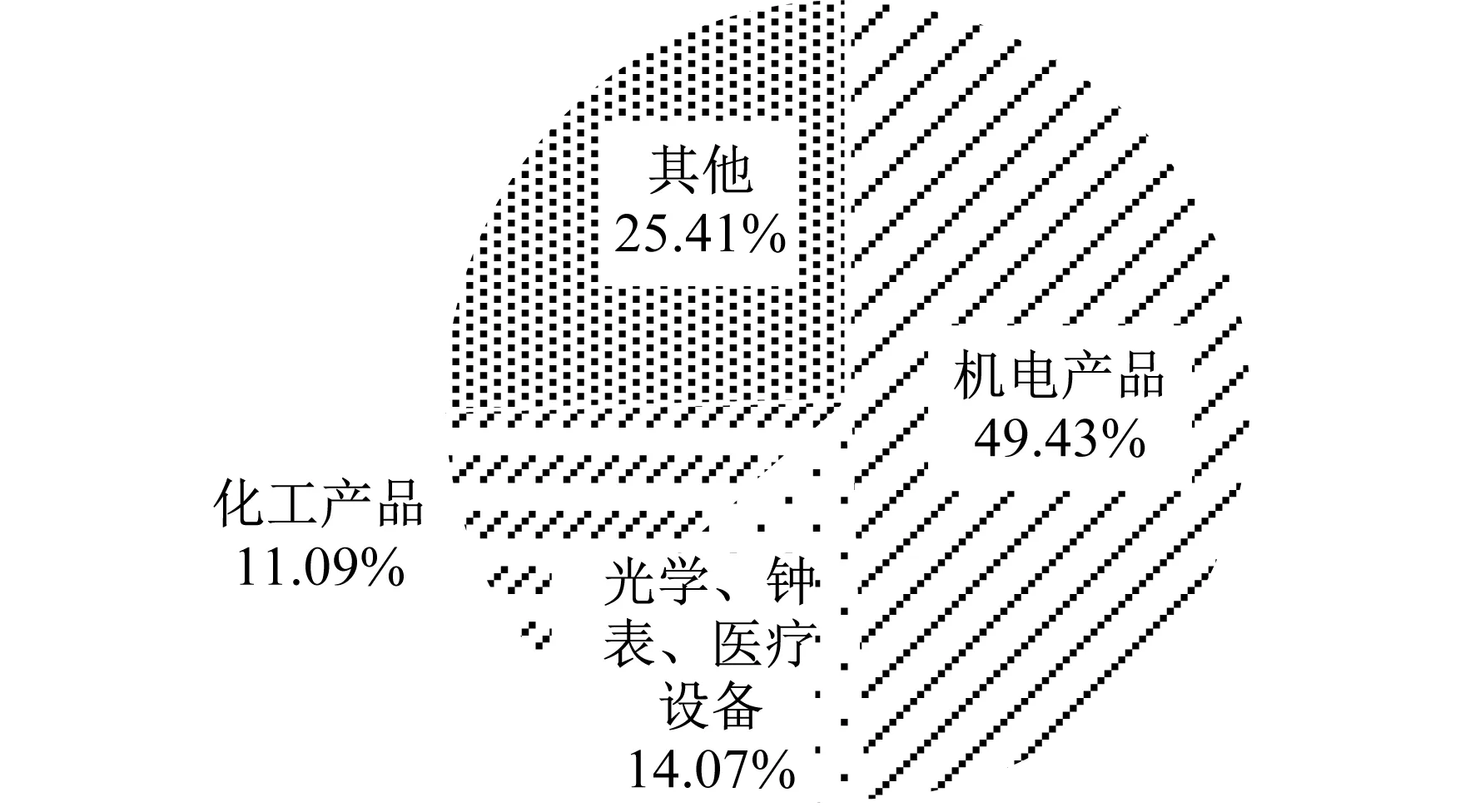

中国从韩国进口的主要商品是机电产品、光学医疗设备和化工产品。2015年,三类产品进口额为1 023亿美元,占中国自韩国进口总额的75%。中国向韩国出口的主要商品是机电产品、贱金属和化工产品。2015年,三类产品出口额共613亿美元,占中国对韩国出口总额的68%。因此,中韩双边贸易的产业内贸易份额较高,贸易竞争性相对较强。

图2 2015年中国从澳大利亚进口产品结构 数据来源:商务部国别报告

图3 2015年中国对澳大利亚出口产品结构

图4 2015年中国从韩国进口产品结构 数据来源:商务部国别报告

图5 2015年中国对韩国出口产品结构

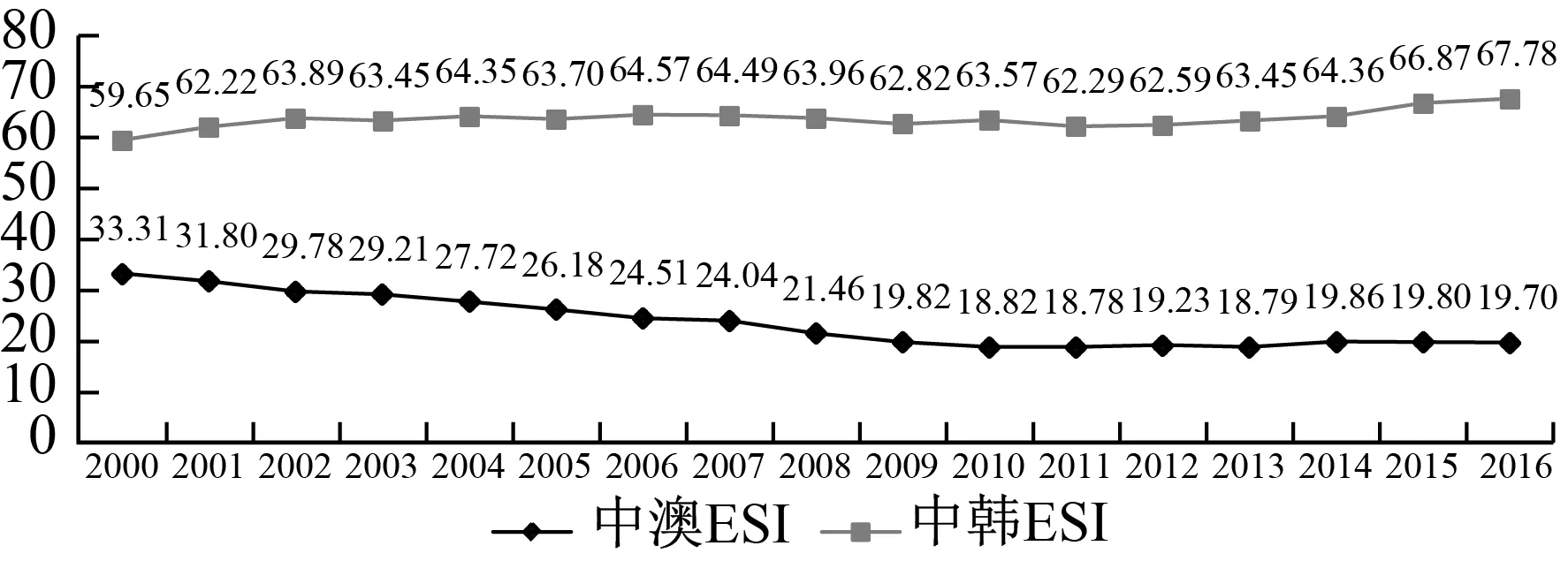

3. 贸易竞争力

Finger和Kreinin(1979)提出的出口相似度指数(Export Similarity Index,ESI)可以衡量两国间的出口竞争力:ESI(i,j)=∑kmin(Sik,Sjk) ×100,其中Sik和Sjk分别是国家i和国家j商品k对第三方市场的出口额占其总出口的份额。[1]ESI的变动范围在0~100之间,ESI=0表示两国出口商品结构完全不同,市场竞争较温和;ESI=100则表示两国出口商品结构完全相同,市场竞争激烈,ESI指数越大则表明出口相似度越高,市场竞争越激烈。依托HS两位产品编码分类,我们计算了中澳和中韩之间的ESI指数(图6)。ESI数据结果表明:(1)中韩ESI指数显著高于中澳ESI指数,中韩两国的外贸出口竞争较为激烈;(2)中澳ESI指数整体呈下降趋势,两国外贸专业化分工明显,出口商品差异化日趋增大,竞争趋于平缓;(3)中韩ESI指数近年来呈上升趋势,中韩两国的外贸出口竞争日趋激烈。

图6 2000-2016年中澳、中韩出口相似度指数 数据来源:根据UN Comtrade数据库计算所得

(二)研究现状

自中澳FTA和中韩FTA开始谈判以来,国内外学者纷纷对这两个FTA可能产生的经济效应进行了研究,文献主要采用局部均衡模型或CGE模型的事前研究方法。局部均衡侧重于产业效应分析,如李晓峰、桂嘉越以局部均衡为基础建立校准模型,从产业层面测算中韩FTA对两国贸易流量的影响,研究表明:中韩建立自由贸易区则更有利于两国比较优势的发挥。[2]杨励、吴娜妹基于SMART模型,模拟中澳FTA对中国乳制品行业的经贸效应,研究结果表明:中澳FTA建立后,使得中国的贸易创造效应比贸易转移效应更为显著,会进一步提升我国经济福利。[3]CGE模型的理论架构较为严谨,分析过程更为复杂:Mai Adams、Fan Li和Zheng运用Monash多国模型(MMC)对中澳FTA的潜在经济影响进行了定量研究,研究结果显示:中澳FTA 对全球的贸易创造效应影响较小。[4]何昱、赖明勇的研究显示:澳大利亚较少对华纺织品进口关税,对我国经济影响较小。[5]Kim等的研究显示:韩国-东盟FTA的存在,促进了其经济增长。[6]侯丹丹的研究发现:中韩FTA将给中国大陆、韩国带来正的经济效应,但对东亚其他经济体造成经济冲击。[7]Siriwardana和Yang采用可计算一般均衡模型对中澳FTA的经济效应进行了定量分析,结果表明: 中澳FTA对澳大利亚和中国都有积极的福利效应。[8]周曙东对中澳FTA产生的经济影响进行了情景模拟,结果显示:中澳FTA对中国的工业出口极为有利,而我国农业生产会受到一定程度的冲击。[9]王莉等的研究表明:中澳FTA的建立有利于我国整体经济发展,但会对国内奶业产生不利影响。[10]徐进亮、文静验证了原产地规则对中澳FTA的经济效应,结果发现:只有选择适中限制程度的原产地规则才会使中国在中澳FTA中的收益达到最优化。[11]

同时,由于GTAP模型对于储蓄率的外生或内生设定较为敏感,与GTAP静态模型相比,纳入资本累积效应的动态GTAP模型在FTA的潜在经济效应评估上具有更好的分析优势。[12]黄鹏、汪建新对比分析了不同框架下中韩FTA对两国宏观经济的潜在影响。总体来看, 尽管中韩自贸区的达成对双方均有利, 但由于利益在双方国内产业间分配不平衡, 双方在自贸区部分产品进行例外安排将不可避免。[13]张海森模拟了资本内生化条件下中澳FTA对世界经济的动态影响。结果显示:中澳建立自贸区从长期看将更有利于双方贸易的发展、经济的增长和福利水平的提高, 但是对不同行业和地区的影响存在差异。[14]

此外,值得注意的是,国际贸易是国家间实现技术溢出的重要渠道,出口国的技术研发、人力资本、技术知识等均可以通过国际贸易促进进口国全要素生产率(TFP)的提高。Van Meijl和Van Tongeren通过一般均衡模型研究了知识溢出和贸易政策对宏观经济和部门的影响,结果表明,内生的技术溢出对贸易政策产生了重要影响。[15]

本文主要创新之处:(1)本文利用FTA的官方实际减税方案进行情景设定,从而使得政策冲击更加接近现实情境,分析具有很强的现实意义,但由于涉及数万个关税条码,大大增加了文章数据整理和计算的困难; (2)本文将中澳FTA和中韩FTA同时纳入模拟情景,不仅对比分析了FTA各自的经济效应,同时综合分析了两个FTA共同生效时产生的协同效应;(3)采用最新的GTAP9.0数据库,提高了评估的准确度; (4)模型设定考虑到了FTA的资本聚集效应和技术进步效应(TFP), 使得冲击结果具有更高的稳健性。

三、中澳FTA和中韩FTA的降税安排

(一)中澳FTA的降税安排

在中澳FTA中,澳大利亚降税方式主要有三类:一是在协定生效时关税已经为零或立即降为零;二是协定生效后第3年关税降为零;三是协定生效后第5年关税降为零。三种降税方式所涉税目占澳大利亚总税目比重分别为91.6%、6.9%和1.5%,澳大利亚不同降税方式下产品进口量占自中国总进口的比重分别为81.5%、16.9%和1.6%。

表1 中澳FTA成员国进口具体减税方案

数据来源:中国自贸区服务网http://fta.mofcom.gov.cn/

中方降税方式大致分为五类:一是在协定生效时关税已经为零或立即为零,这部分产品税目占比为29.2%,进口额占自澳大利亚总进口比重(下称进口额占比)的85.3%;二是通过降税期将关税降为零,降税期分为3年、5年、6年、8年、9年、10年、12年和15年,这部分产品税目占比为67.6%,进口额占比为8.7%;三是通过降税期将关税降为零,同时实施特殊保障措施,这部分产品税目数占比为0.1%,进口额占比为0.9%;四是实施国别关税配额产品,这部分产品税目数占比为0.1%,进口额占比为2.1%;五是例外产品,即不参与关税减让,这部分产品税目数占比为3.1%,进口额占比为3%。

由上可知,澳大利亚降税过渡期为5年,而且分类降税税目占比与对应进口额占比大体相当;但中国情况差异较大,FTA生效时,虽然中国自澳方进口的零关税税目占比不到30%,但是对应的进口额却高达85.3%。同样,分阶段降为零的关税税目占比较大(67.6%),但对应的进口额比重却很低(8.7%)。换句话说,虽然FTA实施时,中国进口的零关税税目比例明显小于澳大利亚,但是从零关税税目对应的进口额占比来看,双方比例大体相当(澳81.5% :中85.3%)。

根据中国产品关税减让表,中国大部分产品将于10年内降税完毕,因此本文将中澳降税过渡期分为短期5年和长期10年两个时期来计算降税幅度并进行分析。根据中国关税减让表,中国共有7 786条HS-8位码降税税目。[16]我们首先将HS-8位码转换为HS-6位码,然后依托2011年澳大利亚自中国HS-6位码的进口数据计算不同税目的进口权重,最后按照税目权重系数和HS-GTAP对照表,将中澳FTA中中国全部进口商品关税减让方案转换至GTAP的57个部门;采用同样方法计算澳方的GTAP的57个部门关税减让方案,澳大利亚由于5年内关税全部降为零,因此,澳方5年和10年的降税幅度都为100%。

(二)中韩FTA的降税安排

中韩FTA的降税过渡期长达20年,降税分类相对复杂,但中韩双方大多数拟定零关税产品将在10年内取消关税。中国71%的产品将在10年内取消关税,覆盖中国自韩国进口总额的66%;韩国79%的产品将在10年内取消关税,覆盖韩国自中国进口额的77%。此外,中韩双方降税产品基本均在5年内完成FTA规定的降税,关税配额产品的配额内税率将在FTA生效后立即降为零。另有少量敏感类产品将在10到20年内逐步取消关税,或者采取部分降税、关税配额和例外等综合方式进行有区别的处理。

因此,本文将中韩降税过渡期分为短期5年、中期10年和长期20年三个时期计算降税方案。根据中韩FTA关税减让表:中国共有8 194条HS-8位码降税税目,[17]韩国共有12 232条HS-10位码降税税目。[18]本文首先依托2012年中韩双边贸易额逐级计算权重,将两国的HS-8和HS-10位码商品进口数据统一转换成HS-6位码,最后根据HS-GTAP对照表,汇总所有税目至GTAP的57个部门,形成最终的中韩FTA降税方案。

四、模型设定和情景模拟

GTAP模型是由美国普渡大学开发的多国、多部门一般均衡模型,模型通过建立每个国家或地区生产、消费、政府支出等行为的子模型,并根据国际间商品贸易和投资的流动关系,将各子模型连结成一个多国、多部门的一般均衡模型。GTAP基准模型假定所有市场完全竞争,并且市场出清,有家庭、政府、生产商三个主要行为主体。GTAP模型假定生产中有两种投入:生产要素和中间投入。该模型的生产结构可以分为三层嵌套。为了便于计算,GTAP模型虚拟了国际银行和国际运输两个部门,各个区域的储蓄按照收入的固定比例汇总到国际银行。

(一)资本累积效应

(二)技术进步效应

GTAP标准模型假定“一国技术水平恒定,FTA贸易开放和FDI流动不会导致成员国技术水平的变化”。但是,FTA的贸易自由化进程将通过多渠道促进成员国内部生产效率的提高。首先,FTA产生的成员国经济开放度扩大有助于细化“国际分工”,日益专业化的生产活动会不断优化生产要素配置,全面提高生产效率;其次,FTA产生的“贸易创造效应”有利于催生规模经济效应、降低企业生产成本,而且会增加生产企业的区域内竞争,不断加剧的市场竞争使生产要素逐渐向效率高、成本低的企业流动,进而提高了企业生产效率;最后,开放度扩大有助于提升FTA成员国之间的知识溢出与学习效应,区域内人力资本发展水平的提高最终带动全要素生产率的提高。

(三)模拟方案设定

本文采用2015年5月出版的GTAP9.0数据库,该数据库在GTAP8的基础上将129个国家和地区扩展为140个。根据研究需要,我们将数据库中的140个地区划分为9个区域:中国、澳大利亚、韩国、美国、日本、亚洲其他国家、美洲其他国家、欧洲、世界其他国家。贸易部门参照GTAP最初设定的57个行业。

根据中澳FTA和中韩FTA的关税减让方案划分为不同的过渡期,并根据过渡期进行情景设定。根据实际情况,我们将中澳FTA过渡期分为短期5年和长期10年,中韩FTA过渡期划分为短期5年、中期10年、长期20年。本文共设计了8个模拟情景(见表2),根据已计算的行业降税幅度,运用动态CGE模型分别模拟每个情景,并将福利进行分解,综合测度中澳FTA和中韩FTA对我国产生的经贸效应。

实验步骤如下:首先,我们详细测算了两个FTA的减税方案,并且将末端的商品关税率通过基期加权的方式进行合并,并与GTAP57个部门的分类标准相符;其次,我们根据国家、产业和生产要素的分类完成数据库的集成;最后,我们将数据库输入RunGTAP,校对关税和模型,进行冲击和模拟。

表2 模拟情景设计

五、中澳FTA和中韩FTA对我国经贸的潜在影响

(一)宏观经贸效应

本文依托9个地区、57个部门的GTAP模型,在考虑到资本积累和TFP效应的基础上,根据8个情境对中韩FTA和中澳FTA的经贸效应进行了模拟冲击,研究结果如下:

首先,中韩FTA将使得我国GDP在短、中、长三个时期分别增长0.72%、1.01%和1.17%;福利分别增长399亿美元、562亿美元和646亿美元。从贸易效应来看,中韩FTA将使得中国短、中、长三个时期的出口分别增加1.09%、1.53%和1.77%,进口分别增加1.06%、1.50%和1.73%。

其次,在短期和长期两个时点上,中澳FTA对我国GDP、福利和外贸的预期促进效应基本相似,差异较小。对比来看,中澳FTA对我国各项经贸指标的预期影响均小于中韩FTA,这主要因为:(1)中澳FTA五年内,澳方将削减全部进口产品关税,中国削减95%的进口税目,从而中澳FTA短期(5年)和长期(10年)预计对我国带来的经贸影响差别较小;(2)澳大利亚的经济体量较小,在我国外贸中的占比份额相对于韩国而言小得多,因此中澳FTA预计将对我国经济产生的整体影响小于中韩FTA。

数据来源:作者根据GTAP模拟结果整理

表4 中澳FTA和中韩FTA对我国的预期福利效应分解 单位:百万美元

数据来源:作者根据GTAP模拟结果整理

最后,中澳FTA和中韩FTA同时生效将使得我国GDP在短、中和长期分别增长1.05%、1.34%和1.50%,福利分别增长594亿美元、756亿美元和841亿美元。从贸易效应来看,中澳、中韩FTA的同时生效,将对我国短、中和长期的出口分别增加为1.63%、2.07%、2.30%,进口分别增加1.57%、2.01%和2.23%。

根据8个情景模拟结果我们发现:(1)中澳、中韩FTA均将促进我国的GDP、福利和外贸进出口,而且综合效应大于个体FTA效应;(2)随着贸易开放度的增加,两个FTA的潜在经济效应也呈递增趋势;(3)中韩FTA对我国的潜在经济促进效应显著大于中澳FTA。

中澳、中韩FTA的福利分解图如表4所示,模拟结果显示:(1)中澳、中韩FTA中,促进我国经济福利增加的主要原因是技术进步、资本累积效应和资源配置改善。其中,技术进步效应对福利的贡献度最大,资本累积效应次之,随着贸易自由化程度的加深,福利促进效应更加显著;(2)中澳、中韩FTA导致我国部分产业的贸易条件恶化,从而拖累了我国的福利效应,而投资储蓄效应具有不确定性。

从福利效应的产业角度分析:从技术进步效应来看,中澳FTA对我国福利贡献最大的是机械、化学塑料橡胶制品和电机及电子产品等部门;中韩FTA对我国福利贡献同样主要来源于机械、化学塑料橡胶制品等部门。从中澳FTA和中韩FTA的综合效应看,技术进步效应对我国福利贡献最大,我国技术进步最大的行业是机械、化学塑料橡胶制品、电机及电子产品、钢铁、非金属矿物制品等部门;我国配置效应改善最明显的是机械、汽车及零件、羊毛、石油及煤产品等部门;但从贸易条件预期分析,中澳、中韩FTA预期将导致我国纺织、电机及电子产品和机械等行业贸易条件恶化,拖累我国的整体福利获益。

(二)对我国各部门产出的影响

中澳FTA对我国产业冲击最明显的是农业部门,中澳FTA全面实施将使中国诸多农产品产出下降,其中预期降幅最大的产品为羊毛(-30.57%)。澳大利亚是世界上养羊业最发达的国家,目前澳大利亚对中国出口的羊毛占其羊毛总出口额的75%。我国对澳大利亚羊毛业的最初进口关税高达38%,全部取消进口关税必将严重冲击我国的羊毛产业。除羊毛外,我国农业部门预期产出如小麦(-0.95%)、屠宰生肉(-0.46%)、稻谷(-0.21%)、糖类作物(-0.18%)、糖(-0.16%)、米及制粉(-0.11%)等均受到不同程度的冲击。制造业方面,澳大利亚的纺织服装业关税保护程度较高,纺织业和成衣业的初始关税分别为7.43%和9.24%。模拟结果表明,中澳FTA预计将使得我国纺织业和成衣业的产出分别增加1.40%和0.84%,我国皮革及其制品、其他运输工具、木材制品、机械等部门产出也将有不同程度的增幅,产出增幅在0.02%~0.53%之间。(见图7、图8)

图7 中澳FTA农业部门受益、冲击前五(单位:%) 数据来源:作者根据GTAP模拟结果整理

图8 中澳FTA制造业部门受益前五(单位:%) 数据来源:作者根据GTAP模拟结果整理

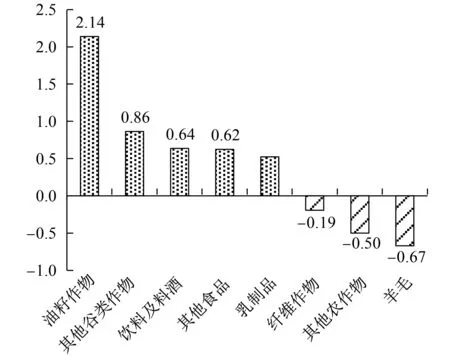

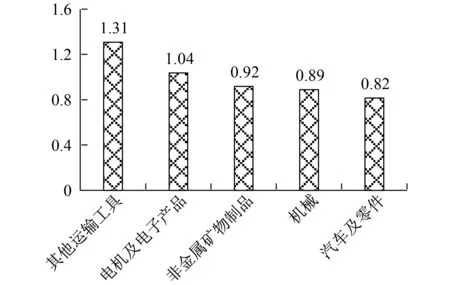

中韩两国产业结构相似,而且降税时间较长,短期降幅较小,因此,中韩FTA的全面实施对中国各产业产出的冲击相对较小(见图9和10)。中国制造业部门普遍受益于中韩FTA的全面实施,预期产出增加明显的制造业部门分别是:其他运输工具(1.31%)、电机及电子产品(1.04%)、非金属矿物制品(0.92%)和机械(0.89%)等。从农业部门来看,由于中韩FTA中韩国很多农产品受特殊保护,进口关税降幅有限,而且中韩两国农产品贸易量和占比较低,因此现实中FTA的影响有限。我国农产品产出中预期增幅最大的可能为油籽作物(2.14%),其他部门产出略有增幅,部分农产品产出略有降幅,如羊毛(-0.67%)、其他农作物(-0.50%)和纤维作物(-0.19%)等。

图9 中韩FTA农业部门受益、冲击前五(单位:%) 数据来源:作者根据GTAP模拟结果整理

图10 中韩FTA制造业部门受益前五(单位:%) 数据来源:作者根据GTAP模拟结果整理

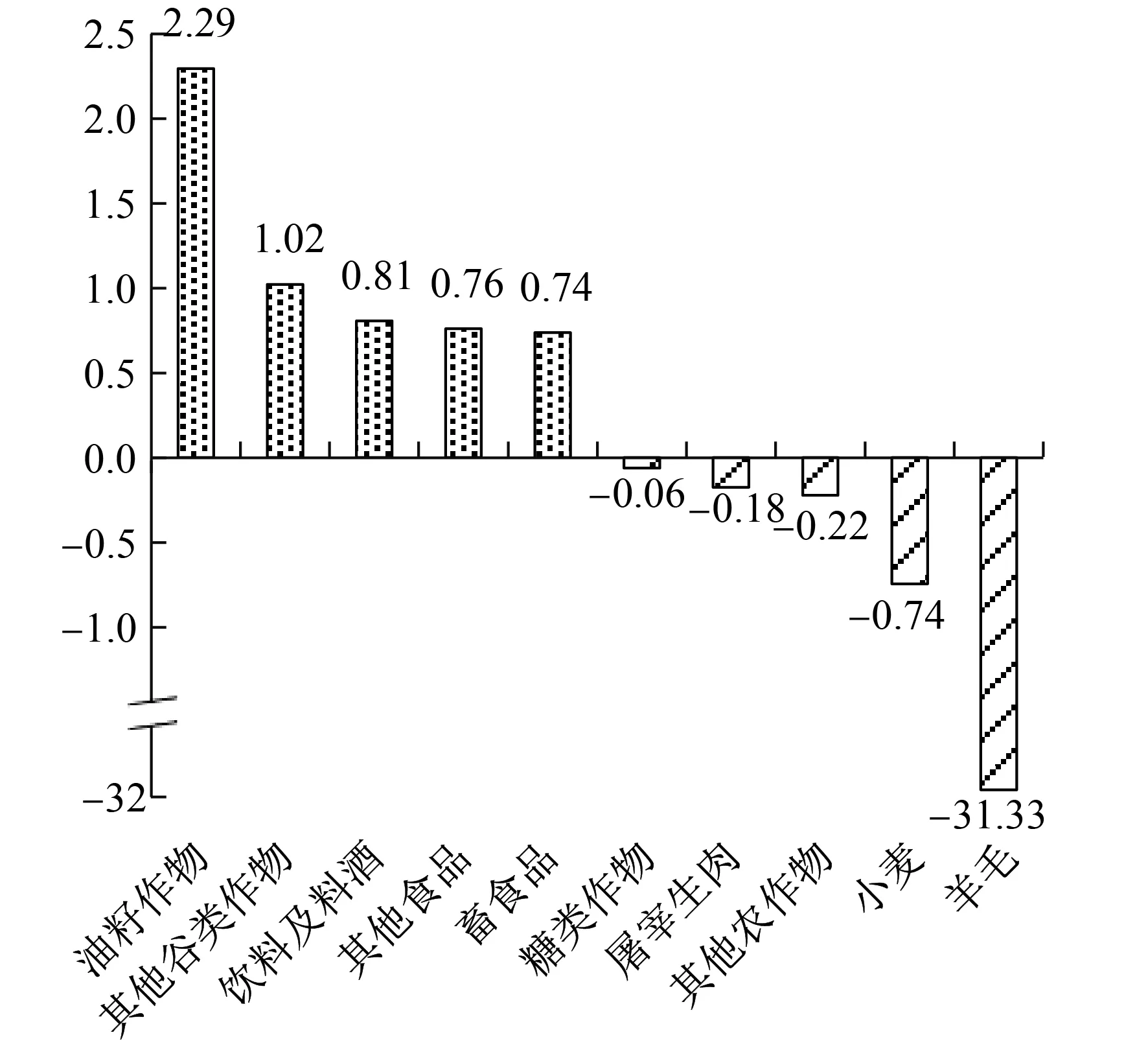

现实情境下,中澳FTA和中韩FTA的同时生效对我国各产业产出的影响将会增大:一方面可能会使得我国农产品中油籽作物(2.29%)和其他谷类作物(1.02%),制造业中其他运输工具(1.64%)、纺织(1.63%)、成衣(1.57%)、非金属矿物制品(1.13%)、机械(1.12%)等部门的产出增幅较大;另一方面,两个FTA的同时生效将使得我国羊毛等产业的产出降低,羊毛产出预计下降31.33%。此外,两个FTA的同时生效将缓解单个FTA生效时中国部分产业产出下降的程度。例如,原中韩FTA中产出下降的“纤维作物”(-0.19%)在两个FTA同时生效后,产出预计增加0.51%,“其他农作物部门”的产出降幅也将略有缓解;原中澳FTA中产出下降的稻谷(-0.21%)、糖(-0.16%)、米及制粉(-0.11%)等部门产出预计分别增加至0.01%、0.12%、0.25%,小麦、屠宰生肉、糖类作物等部门产出降幅也将有不同程度的缓解。(见图11、12)

图11 中澳、中韩FTA农业部门受益、冲击前五(单位:%) 数据来源:作者根据GTAP模拟结果整理

图12 中澳、中韩FTA制造业部门受益前五(单位:%) 数据来源:作者根据GTAP模拟结果整理

表5 中澳FTA对我国各部门进出口影响(变动前三位) 单位:%

数据来源:作者根据GTAP模拟结果整理

表6 中韩FTA对我国各部门进出口影响(变动前三位) 单位:%

数据来源:作者根据GTAP模拟结果整理

(三)对我国外贸进出口的影响

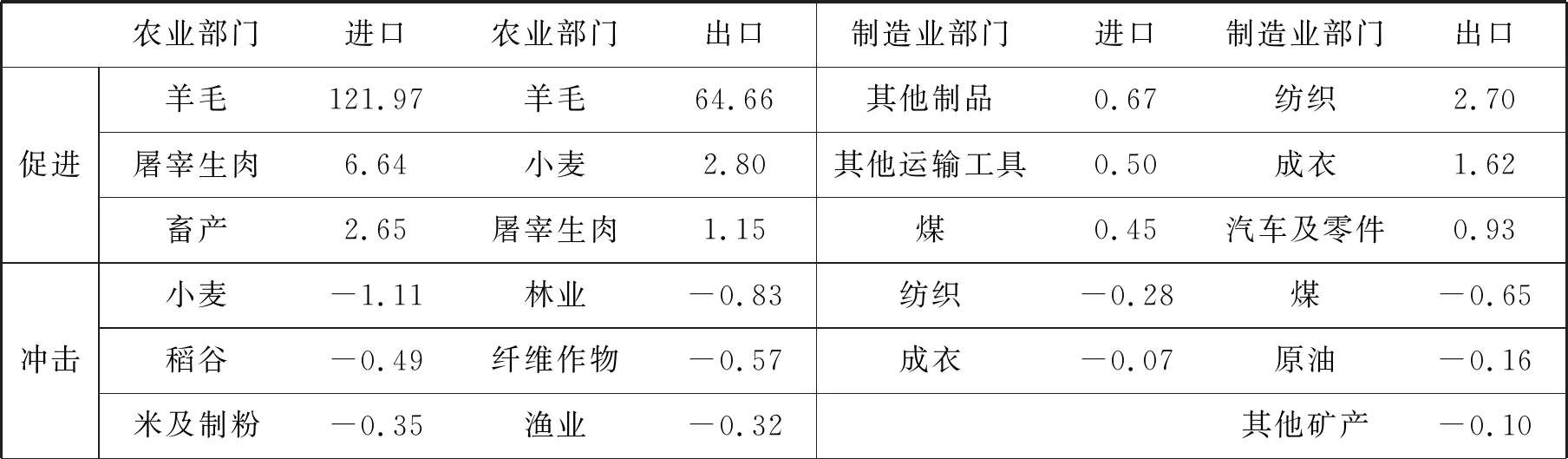

FTA产生的贸易创造和贸易转移效应会影响成员国间的贸易结构和产业竞争力,FTA实施以后,各成员国都会积极利用一体化的比较优势调整产业结构,提高本国经济竞争力。中澳FTA的全面实施,预计将使得我国进出口分别增加0.51%和0.53%,而不同行业间存在较大差异。从出口来看,农产品中预期出口增幅最大的依次是羊毛(64.66%)、小麦(2.80%)、屠宰生肉(1.15%)等部门,但林业、纤维作物、渔业等部门受到轻微冲击;制造业中预期出口增幅最大的依次是纺织(2.70%)、成衣(1.62%)、汽车及零件(0.93%)等部门,而煤、原油等矿产部门受到轻微冲击。从进口来看,羊毛产业预计将遭受严重冲击,其进口增幅高达121.97%,其余屠宰生肉(6.64%)、畜产(2.65%)等部门进口增幅较大,而制造业部门波动较小,在-0.28%~0.67%之间。

同样,中韩FTA的全面实施将促进我国总的进出口,但行业差异仍然存在。从出口来看,中国农产品的出口受影响较大,而工业品受影响较小,我国工业品部门出口普遍受益,预期出口增幅在0.07%~3.64%之间;农产品中预期出口增幅最大的是其他谷类作物(158.15%)和油籽作物(103.57%)部门,降幅较大的是羊毛(-4.80%)、生乳(-4.65%)和食用油脂(-3.49%)等部门。另一方面,从中韩FTA对我国的进口效应来看,我国各部门的进口预期将普遍增加,农产品中进口增幅最大的是稻谷(3.98%),工业品中进口增幅最大的是纺织业(4.23%)。

表7 中澳、中韩FTA全面实施对我国各部门进出口影响(变动前三位) 单位:%

数据来源:作者根据GTAP模拟结果整理

图13 中澳、中韩FTA全面实施后我国各产业产品附加值变化(单位:%) 数据来源:作者根据GTAP模拟结果整理

现实情境下,由于中澳FTA和中韩FTA同时生效,我国各部门外贸进出口的变动增大(见表7)。从农产品出口来看,我国其他谷类作物、油籽作物、羊毛等部门的出口预计将分别增加158.6%、104.1%和58.9%,饮料及烟酒(9.94%)也有较大增幅,其余大多农产品预期出口受到冲击, 其中受到冲击最大的农业部门是生乳(-3.88%),其次是食用油脂(-3.04%)、林业(-2.38%),其余农业部门出口也将受到不同程度的冲击。从农产品进口来看,我国羊毛产业的预期进口增幅高达124.9%,对国内羊毛相关产业冲击较大;此外,屠宰生肉(7.88%)、畜产(4.47%)的预期进口增幅也相对较大,其余农业预期进口增幅在1.00%~3.79%之间。

从制造业部门出口来看,制造业中预期出口增幅较大的依次是非铁金属(3.94%)、机械(3.60%)、纺织(3.46%)等部门;制造业中预期进口增幅较大的是金属制品(4.01%)、纺织(3.91%)、机械(3.89%)等部门,其余制造业预期进口增幅在0.35%~3.80%之间。

(四)产业附加值变化

从FTA对我国产业附加值的影响来看,与基期产品附加值相比,我国绝大部分产品的附加值预期将会增加,但同时少量产品附加值预期将会走低,如中澳FTA中受冲击较大的羊毛(-30.60%)和中韩FTA中的羊毛(-0.67%)和其他农作物(-0.50%)等农产品。

从实际情况分析,模拟结果显示:中澳和中韩FTA的同时实施将使得油籽作物(2.07%)、其他运输工具(1.42%)、纺织(1.41%)和成衣(1.34%)等部分的附加值明显增加,而羊毛(-31.48%)的附加值预期将明显下降(图7)。对比分析来看,附加值受冲击的部门和产出受冲击的部门基本相似,如我国国内产出中羊毛的产出下降幅度最大,其附加值下降幅度也最为显著,小麦、糖类作物和其他农作物等部门也呈现同一趋势。这说明产业附加值下降会弱化产品的国际竞争力,最终导致国内产出的下降。

六、结论

本文基于GTAP模型,结合资本累积和技术进步双重效应,对中韩、中澳FTA对我国的潜在经贸效应进行了对比分析,主要结论如下:(1)中澳和中韩FTA预期将促进我国的GDP、福利、外贸;中澳和中韩FTA的整体效应显著优于个体效应;随着贸易开放程度的加深,FTA产生的经贸效应呈递增趋势。(2)由于地理距离、经济规模、外贸占比等的明显差异,中韩FTA对我国的经贸促进效应预期将显著大于中澳FTA。(3)中澳和中韩FTA的贸易开放预期将提高我国的技术进步,将对提高我国经济福利做出最大贡献(50%),同时,资本累积和资源配置效应也将明显提升我国经济福利。(4)中澳和中韩FTA的实施预计将使得我国制造业产出和附加值普遍受益,部分农业部门的产出预计将遭受不同程度的负面冲击,其中羊毛产业受到的冲击最大。(5)从研究结论来看,资本聚集模型框架下进行的针对两个FTA的合并研究显示,FTA的经贸效应普遍大于前期文献得到的相关结论。

当前我国的FTA战略已经进入深水区,FTA合作伙伴的规模与深度前所未有,我国的区域经济合作战略已经从传统的以WTO为中心的多边合作调整为以多边和区域双轮驱动发展的战略。在中美贸易摩擦不断加剧和全球多边贸易体制受到严重冲击的形势下,我国以FTA为中心的区域经济合作战略需要提速提质,以便拓展我国的国际经济合作空间,构建深度合作的区域经济缓冲地带,增强我国经济抵抗外部风险的能力。中韩FTA和中澳FTA作为我国与亚洲两个大型发达经济体建立的区域自贸区,在当前背景下具有非常重要的战略意义。与西方发达国家构建的FTA相比,中韩和中澳FTA的自由化水平偏低,我国需要通过FTA升级谈判,继续提升两个自贸区的自由化与便利化水平,特别在服务贸易、国际投资以及人员流动等更广泛的领域,建立更加密切而深入的经济合作关系。

此外,本研究存在一定的不足之处,由于中韩FTA和中澳FTA仍然处在实施过程中,伴随减税方案力度的不断扩大,两个FTA对成员国产生的经贸效应将会不断释放,本文模型无法对此进行精确的动态评估。同时,我国正在实施FTA升级战略,由于本文依据当前FTA的自由化方案进行分析,一旦FTA升级后,其冲击结果和经贸效应都将发生较大变化,本研究未能对此展开进一步的分析。同时,伴随中国FTA战略的深入发展,我国将签署越来越多的自贸区,这些未来实施的自贸区将会对中韩FTA和中澳FTA产生一定的对冲效应,本文分析框架下也未能对此类效应进行有效的约束和评估。