董事会治理、企业社会责任与企业价值关系实证研究

2019-09-17高猛

高猛

摘要:以2010—2014年769家上市公司的2991份数据作为研究样本,分别从董事会治理(董事人数、独立董事比例、董事长与总经理两职兼任)和社会责任的角度,构建企业价值模型,分析三者之间的关系,解释董事会治理和社会责任对企业价值的影响。研究结果表明:董事会人数、独立董事比例、董事长与总经理两职兼任与企业价值正相关,通过完善董事会治理机制和治理结构,可以提高企业价值;企业履行社会责任与企业价值正相关,履行社会责任会使企业赢得较好的社会声誉,同时有可能降低融资成本、促进创新,从而有助于企业价值的提升。

关键词:董事会治理;社会责任;企业价值;独立董事

Abstract: Taking 2,991 data of 769 listed companies from 2010 to 2014 as the research sample, the enterprise value model was constructed from the perspective of board governance (number of directors, proportion of independent directors, concurrent chairman and general manager) and social responsibility. The relationship between the three explains the impact of board governance and social responsibility on corporate value. The results show that the number of directors, the proportion of independent directors, and the roles of chairman and general manager are positively related to the value of the company. By improving the governance mechanism and governance structure of the board of directors, the value of the enterprise can be improved; social responsibility is positively related to the value of the enterprise and will enable companies to win a good social reputation, may reduce financing costs and promote innovation, thus contributing to the improvement of corporate value.

Keywords: board governance;social responsibility;corporate value;independent director

一、引言

現代市场经济的进步离不开公司的发展,而衡量公司发展的重要指标就是企业价值,因此,对企业价值的分析可以帮助利益相关者合理地评价和预测企业发展,进而作出合理的经济或投资决策。就企业价值而言,其影响因素有很多,包含内部因素(治理结构、董事会、股权结构等)和外部要素(市场因素、制度因素、环境因素)。企业发展决定企业价值,而企业发展取决于公司决策的正确与否,而董事会代表着公司的最高决策层,因此董事会治理的好坏直接影响企业价值能否实现。董事会治理主要涉及董事会规模、独立董事所占的比例、董事长与总经理是否兼任、董事的知识水平等。与董事会治理一样,另一个需要注意的重要因素是企业社会责任。伴随社会主义市场经济的发展,企业是否承担社会责任、承担社会责任的多少也成为衡量企业的重要指标。关于企业社会责任,目前大部分研究主要是从利益相关者的角度,如股东、供应商、消费者、政府等,仅有少数研究从对企业社会整体评价角度来研究企业价值。本文具体分析董事会治理、企业社会责任与企业价值的关系,以期能对企业加强董事会治理、履行社会责任能提升企业价值提供理论支持。

二、文献综述与研究假设

(一)董事会治理与企业价值关系

刘银国和朱龙(2011)选取了2009年沪深两市共592家公司的数据,检验了董事会治理指标和企业价值的相关性,发现董事会治理水平影响企业价值,二者存在正相关关系,而且其对财务绩效的短期影响要比长期影响更为显著[1] 。

1.董事会的规模。一种观点认为董事会的规模越大,说明董事会可以吸纳更多管理经验丰富、专业能力强的董事,从而克服少数人控制董事会的可能性,更利于董事会作出利于企业长期发展的决策。李维安和曹廷求(2004)以城市商业银行和城市信用社为研究对象,选取了山东省和河南省各14家进行调查研究,研究发现:董事会规模与企业收益存在显著正相关的关系[2]。还有部分学者认为,董事会的规模越大,沟通成本越多,不利于尽快形成统一的决策,从而错过市场机遇,降低企业价值。伍伟(2008)以2007年沪深3000指标股为研究对象对公司治理和公司价值之间的关系进行研究,得出如下结论:在董事会规模较小时,增加董事可以增加企业价值,但当董事会规模较大时,这种影响就被大大减弱了[3]。综合以上研究,本文假设:

H1:董事会规模对企业价值存在正向的影响。

2.独立董事的规模。独立董事由于其在人格、经济利益、产生程序、行使权力方面上的独立性,能够对董事会决策作出独立判断,从而在一定程度上克服了内部人控制问题。向朝进(2003)在2001年底沪深1160家上市公司中选取了110家来研究上市公司财务绩效与公司治理结构的关系,他认为独立董事对于公司绩效有正相关作用[4]。朱平平和马广奇(2013)选取2008—2010年沪深两市所有公司来研究内部控制、公司治理与企业价值的关系,他们发现独立董事比例与企业价值正相关[5]。因此,假设:

H2:独立董事比例对企业价值存在正向的影响。

3.董事长和总经理两职兼任。为了巩固和加强CEO的地位,很多企业的董事长和总经理由同一人担任,这样既利于董事会更加快速了解管理层信息,也能够促进董事会决策的有效执行,因而有利于企业价值的提升。徐铁云和翁波意(2014)选取40家家族上市企业作为研究样本,研究发现,董事长与总经理两职兼任与企业价值之间存在正相关关系,并认为,两职兼任可以确保企业权力集中,利于确保企业发展方向和发展战略,保障企业顺利完成发展目标[6]。但是,两职兼任使得董事长既是监管者又是执行者,既降低了董事会决策的独立性,又削弱了董事会对管理层监督和控制,故认为其对企业价值存在消极作用。综合两种观点,本文假设:

H3:董事长和总经理两职兼任对企业价值存在反向的影响。

(二)企业社会责任与企业价值

Freeman(1984)提出了基于利益相关者理论的企业社会责任[7],随后的学者对利益相关者(债权人、股东、员工、政府、客户、公众、环境等)的社会责任进行了细分。一般说来,企业必须投入部分资源,才可以履行社会责任。而资源的有限性又决定了履行社会责任所运用的资源越多,投入到企业经营的资源就越少,因此,履行社会责任增加企业经营成本,削弱了企业的竞争力,从而降低企业价值。李正(2006)以上交所2003年521家上市公司为研究样本,研究了企业社会责任活动与企业价值的相关性,研究发现,企业承担社会责任短期内降低企业价值,但是长期来看至少不会降低企业价值[8]。唐俊峰和李立峰(2013)选取了2011年和2012年947家上市公司作为研究样本,研究发现,企业当期履行社会责任情况与当期企业价值、企业上期履行社会责任情况与当期企业价值均存在负相关的关系,即企业履行社会责任不利于提升企业价值[9]。于晓红和武文静(2014)选取2007—2011年1180家A股上市公司数据进行研究,实证分析得出企业承担社会责任对当期和后期的企业价值存在不同的影响,其与当期企业价值负相关,但与后续企业价值正相关[10]。唐鹏程(2016)选取了2013年和2014年479家上市公司的数据作为研究样本,从价值的视角研究企业社会责任投资,他认为企业社会责任存在降低企业价值与提升企业价值的两种影响,且这种影响并不矛盾,因为它们不是线性对称关系。另一方面,企业承担社会责任,能向利益相关者树立“负责任”的形象,赢得利益相关者的支持,长期来看,有助于企业价值的提升[11]。孙敏和张彦(2012)运用结构方程模型分析企业社会责任对企业价值的影响,研究认为企业履行社会责任的程度与企业价值正相关[12]。伍伦(2015)将2008—2010年商业银行作为研究对象,研究股权集中、社会责任与企业价值的关系,发现履行社会责任对当期和滞后一期的企业价值有正向作用,尤其对滞后一期的贡献更大[13]。黄珺和郭志娇(2015)以2010—2012年间中小板和创业板上市公司作为研究样本,从技术创新的视角研究发现,履行社会责任有利于提高企业创新水平,从而提高企业价值[14]。很多研究者依据以上关于利益相关者的责任分类,逐项分析各责任对企业价值的影響,能够区分各责任影响的详细情况。但是,各类责任不是割裂的,而是有机构成了一个社会责任总体。本文假设:

H4:企业社会责任对企业价值存在正向的影响。

三、研究设计

(一)样本选取

考虑到企业社会责任这一指标的特殊性,本文以润灵数据库发布的2010—2014年企业社会责任评级数据为研究样本,并剔除各企业数据不完整的样本,得到769家公司2991份数据。本文其余数据均来自国泰安(CSMAR)数据库,运用Stata14.0进行数据分析。

(二)变量描述

为了详细分析董事会治理、社会责任与企业价值的关系,本文在借鉴相关学者的同类研究做法和经验基础上,选取了9个变量,简要概述如下:

被解释变量:本文以董事会治理和社会责任对企业价值的影响为主要目的,国内外学者普遍采用托宾Q值作为企业价值的衡量指标,本文亦选择这一指标,该指标具体计算公式为TobinQ等于企业市值除以总资产。

解释变量:为了考察董事会治理对企业价值的影响,本文选取董事会董事人数、独立董事人数、独立董事比例、董事长总经理兼任作为董事会治理指标。为了考察企业社会责任对企业价值的影响,本文选取润灵企业社会责任评分作为企业社会责任指标,该指标综合考虑了企业利润、分红、员工、反商业贿赂、质量管理、客户、环保、公积、纳税等多方面要素,能够很好地反映企业履行社会责任的状况。

控制变量:选取公司规模、财务杠杆、资产收益率、年份作为控制变量,其中,公司规模为总资产的对数形式,财务杠杆选取资产负债率,资产收益率由净利润除以总资产余额求得。上述变量的详细表达见表1。

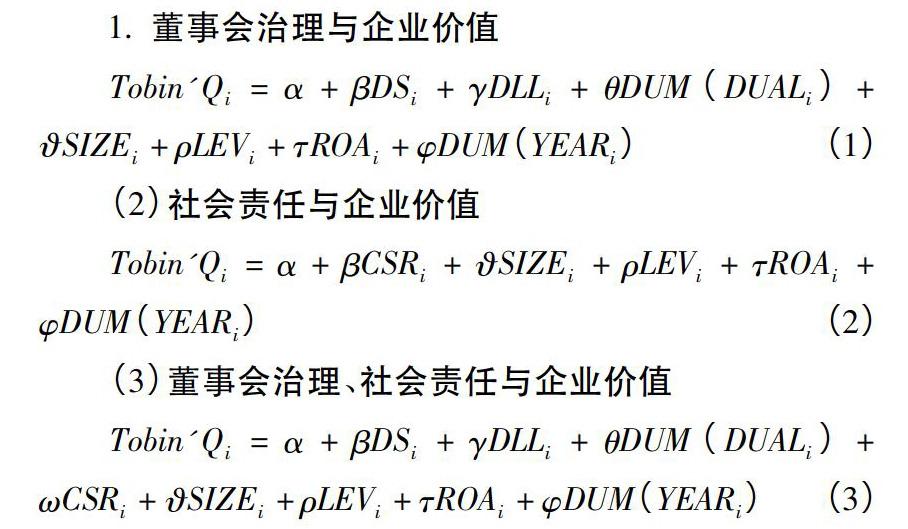

(三)模型构建

四、实证结果

(一)描述性统计

描述性统计表对研究样本的主要指标进行了简要统计(具体见表2)。可以看出,样本公司的TobinQ值最小值为0.0457,最大值为19.593,说明由于样本公司规模、行业、经营状况的不同,企业价值存在着较大差异。

在董事会治理变量中,董事会中董事人数(DS)最少的只有4人,最多的22人,这可能由于企业规模和管理制度的不同所引起。证监会《关于在上市公司建立独立董事制度的指导意见》要求上市公司董事会中独立董事在董事会中所占比例至少要达到1/3,但仍有部分公司的独立董事比例达不到标准,样本公司中独立董事比例的最小值为0.231,最大值为0.667,说明样本公司部分年份的独立董事比例达不到证监会要求的标准。董事人数(DS)、独立董事比例(DLL)的最大值与最小值之间差异较大,说明样本公司不管是董事规模还是独立董事规模,都存在比较大的不同。在所有数据中,董事长与总经理兼任的数据有448份,董事长与总经理非同一人的数据有2543份,说明样本公司数据中董事长与总经理非同一人的比例超过85%,即大多数公司选用董事长和总经理非同一人的安排来克服权力过于集中。

在企业社会责任变量中,企业社会责任得分(CSR)最小值为13.33,最大值为89.3,说明即便同为上市公司,在同样的社会关注和机构监管下,各公司对社会责任的重视程度不同,有的企业认为履行社会责任会阻碍公司发展,履行社会责任的意愿弱,具体履行时就会选择推脱和逃避,其社会责任得分就低;有的企业认为履行社会责任有利于企业发展,履行社会责任的意愿强,具体履行时就会积极参与其中,其社会责任得分就比较高。

在控制变量中,企业的规模(SIZE)最小值为19.541,最大值为30.657,该变量是样本公司总资产的对数,因此可知样本公司总资产之间差距明显,即公司规模存在较大差异。财务杠杆(LEV)最小值为0.008,最大值为1.141,说明企业可能面临的融资约束不同,或者企业选择的融资方式不同。部分公司融资约束较大,或未将债务融资作为其融资主渠道,所以其财务杠杆值接近于0;部分公司融资约束较少,或具有自身行业特点(如房地产、基础设施投资等行业),选择高负债运营,其财务杠杆值就高,样本公司中最大值甚至超过了1.14。资产收益率(ROA)最小值为-0.691,最大值为0.381,差异比较明显,其中部分企业的资产收益率为负,说明企业的经营状况有可能比较差,也可能因为经营初期资产投入较多,而受益较低。

(二)相关关系分析

从相关系数表看出,董事人数(DS)、董事长与总经理两职兼任(DUAL)、企业社会责任(CSR)、公司规模(SIZE)、财务杠杆(LEV)、年份(YEAR)与企业价值(TobinQ)均在1%的显著性水平上显著负相关,资产收益率(ROA)与企业价值(TobinQ)在1%的显著性水平上显著正相关,独立董事比例与企业价值在10%的显著性水平上依然不显著。除解释变量DLL与被解释变量TobinQ不存在显著的相关关系外,其余解释变量与被解释变量存在明显的相关关系,且在1%的显著性水平下显著,说明可以用这些变量来检验董事会治理、企业社会责任对企业价值的影响(具体见表3)。

相关系数表仅考虑单一解释变量与被解释变量相关关系的情况,董事人数与企业价值的相关系数为-0.214,呈现显著负相关,初步推翻了假设1;独立董事比例与企业价值的相关系数为0.022,虽然不显著,但也能给假设2一定支持;董事长与总经理两职兼任与企业价值的相关系数为-0.152,呈现显著负相关,也初步说明两职兼任利于企业价值提升;企业履行社会责任与企业价值相关系数为-0.192,呈现显著负相关,说明企业社会责任在一定程度上给予企业价值以负面影响。同时,大部分解释变量之间、解释变量与控制变量之间、控制变量之间存在着显著相关关系,但是相关系数均较小,其最大值为董事人数和公司规模之间的0.47,远没有超过多重共线性的临界值0.8,所以,解释变量之间不存在严重的多重共线性,可以进行回归模型分析。

(三)实证结果

模型回归结果表列示了模型(1)—(3)的回归结果,见表4。

其中,R2表示为回归模型的拟合优度R平方,R2_a为修正的R平方,F值为模型显著性检验统计量。模型中DUAL和YEAR分别采用虚拟变量引入模型,为了避免共线性,剔除DUAL=1和YEAR=2010。

1.董事会治理与社会责任的关系

从模型(1)的回归结果可知,模型F统计值为270.6,其在1%的显著性水平下显著,说明模型整体拟合效果较好。但是,模型(1)拟合优度为0.476,调整后的拟合优度为0.474,模型R2和R2_a的值均不高,说明解释变量对被解释变量的解释能力有限,当然,也说明还有其他影响企业价值的因素。此外,为了检验变量之间的多重共线性,计算可知,模型(1)的方差膨胀因子(VIF)值均小于5,说明各变量间不存在严重的多重共线性。

从具体解释变量看,董事人数(DS)与企业价值在1%的显著性水平下关系显著,且DS系数为正,说明董事会人数的增加丰富了决策层的知识能力、管理能力,因而有利于决策层作出科学合理的决策,帮助企业提升自身价值;独立董事比例(DLL)与企业价值在1%的显著性水平下关系显著,且DLL系数为正,说明假设2成立,即增加独立董事比例可以提升企业价值,大部分企业都存在控制性股东,独立董事比例的上升,可以促使董事会形成提升企业价值的决策,从而有效地防止大股东利用决策的控制权掏空上市公司,保护中小投资者的利益;董事长与总经理两职不兼任(DUAL=2)与企业价值在1%的显著性水平下相关关系显著,且其系数为负,说明当董事长与总经理两职不兼任不利于企业提升价值,也即两职兼任可以提升企业价值,因此,假设3得到验证,这说明:现阶段,我国上市公司董事长与总经理两职兼任,便于根据管理层的意见迅速作出适合公司发展决策,也便于根据决策层作出的战略决策迅速有效地执行,从而有利于企业价值的提升。

2.企业社会责任与企业价值的关系

根据模型(2)列示的回归结果,模型F统计值为334.5,其在1%的显著性水平下显著,表明模型整体拟合效果较好,但是,与模型(1)类似,模型(2)拟合优度为0.473,调整后的拟合优度为0.472,模型R2和R2_a的值均不高,说明解释变量对被解释变量的解释能力有限,当然,也说明还有其他影响企业价值的因素。变量之间的多重共线性检验结果:方差膨胀因子(VIF)值均小于5,说明各变量间不存在严重的多重共线性。

从解释变量上看,企业社会责任(CSR)与企业价值在1%的显著性水平下关系显著,且其系数值为正,验证了假设4,说明企业履行社会责任,有可能使企业获得较低的融資成本,或者赢得消费者和投资者青睐,亦或者通过创新渠道等,促进企业价值的提升。

3.董事会治理、企业社会责任与企业价值

模型(3)将董事会治理变量与企业社会责任变量统一纳入到企业价值的模型中,模型F统计值为250.2,其在1%的显著性水平下显著,表明模型整体拟合效果较好。模型拟合优度为0.480,调整后的拟合优度为0.478,模型R2和R2_a的值均不高,说明解释变量对被解释变量的解释能力有限,但是这两个拟合优度均好于模型(1)和模型(2),由于将两类解释变量纳入模型(3),使得模型(3)的拟合效果变好,从侧面证实将两类变量纳入模型(3)是合理的。模型(3)的多重共线性检验结果:方差膨胀因子(VIF)值均小于5,也说明各变量间不存在严重的多重共线性。

从解释变量看,董事人数、独立董事比例、董事长与总经理两职兼任等变量均在1%的显著性水平下显著,而且模型(3)得到的DS、DLL、DUAL系数与模型(1)中解释变量的系数符号一致,系数差距不大,证实了假设1、2,即董事人数与独立董事比例呈正相关;董事长与总经理两职兼任与企业价值呈负相关,拒绝了假设3。企业社会责任(CSR)在1%的显著性水平下显著,而且模型(3)得到的CSR系数与模型(2)中解释变量的系数符号一致,均为正值,证实了假设4,即企业履行社会责任有助于提升企业价值。

五、结论与建议

本文以我国2010—2014年润灵数据库公布的包含社会责任评价得分的上市公司为研究样本,从董事会治理和企业社会责任的两方面来探讨企业价值,实证检验了董事会治理、企业社会责任对企业价值的影响。研究结果表明:1.董事会人数的增加,充实了决策层的知识、能力、经验,更有利于制定科学有效的企业战略,从而帮助企业更为有效地创造价值。2.独立董事比例的提升,可以有效监督董事会对决策权的控制,使得决策不仅仅考虑少数大股东的利益,而是从企业大局出发,有利于企业价值的提升。3.董事长和总经理两职兼任,有利于决策层加深对企业执行层的了解,同时,使得董事会决策能够在执行层快速、有效地贯彻执行。4.企业积极履行社会责任,虽然会耗费部分资源,但是,通过提高公司声誉、降低融资成本、促进企业创新等方面使得企业获得比耗费的资源更大的利益,从而提高企业价值。

为提高公司价值提出以下建议:首先,优化董事会结构,增加董事会人员规模,并提升独立董事在董事会中的比例,可以提高董事会决策和管理水平,防止董事会被少数董事控制,提升企业核心竞争力;其次,鼓励监督机制完善的公司实行董事长和总经理两职兼任制度,建立决策层与管理层的上下行沟通渠道,便于管理信息的上报,同时,利于战略决策的执行;再次,强化企业社会责任意识,促使企业积极履行社会责任,在奉献社会的同时,帮助企业建立社会声誉,通过多渠道提升企业价值;最后,监管部门要不断完善公司治理和社会责任方面的政策法规,有效地监督企业改善董事会治理、履行社会责任。

[参考文献]

[1]刘银国,朱龙.公司治理与企业价值的实证研究[J].管理评论,2011,23(2):45-52.

[2]李维安,曹廷求.股权结构、治理机制与城市银行绩效——来自山东、河南两省的调查证据[J].经济研究,2004(12):4-15.

[3]伍伟.基于托宾.q的公司治理与公司价值关系的实证研究[J].南京社会科学,2008(7):39-46.

[4]向朝进,谢明.我国上市公司绩效与公司治理结构关系的实证分析[J].管理世界,2003(5):117-124.

[5]朱平平,马广奇.内部控制、公司治理对企业价值影响分析[J].商业经济研究,2013(32):93-94.

[6]徐铁云,翁波意.上市公司董事会治理特征与企业价值研究——来自家族上市公司数据[J].财会通讯,2014(6):39-42.

[7]Friedman M. The Social Responsibility of Business Is to Increase Its Profits[J]. New York Times Magazine, 2006, 32(6):173-178.

[8]李正.企業社会责任与企业价值的相关性研究——来自沪市上市公司的经验证据[J].中国工业经济,2006(2):77-83.

[9]唐俊峰,李立峰.企业社会责任与企业价值关系实证研究[J].财会通讯,2013(36):64-67.

[10]于晓红,武文静.公司治理、社会责任与企业价值研究[J].当代经济研究,2014(5):74-78.

[11]唐鹏程,杨树旺.企业社会责任投资模式研究:基于价值的判断标准[J].中国工业经济,2016(7):109-126.

[12]孙敏,张彦.公司治理、企业社会责任与企业价值[J].会计之友,2012(10):100-103.

[13]伍伦.股权集中度、社会责任与企业价值——基于我国上市银行的实证检验[J].税务与经济,2015(2).

[14]黄珺,郭志娇.社会责任履行与企业价值提升——基于技术创新中介作用的实证研究[J].华东经济管理,2015(3):29-34.

(责任编辑:张彤彤)