穿越牛熊的投资策略

2019-09-10黄凡

每次讲市场,我总是分为三个部分。第一讲基本面,尽管有句话是说,研究基本面就输在起跑线上,这是A股投资的特征,但我们把时间轴拉长一点,不是这么回事。第二部分会讲讲金融市场的总体状况。第三部分讲一种可以穿越牛熊的投资策略。

基本面:经济增长放缓

很多人都知道新常态,大家可能留意过相关的经济新闻。2019年初我们听到的是很多不好的消息,各种各样的股权质押出现问题,经济增长放缓;春节以后,我们听到的都是好消息,经济增长又开始恢复了,进出口的数据又开始好看了。这些消息很多,但是主线我觉得可以把握,总体的经济增长肯定是慢慢放缓的。

大家会不会想重新回到过去的高增长?我举个例子,一个少年,10岁到20岁之间身高平均每年长10厘米,20岁以后还会不会每年长10厘米?不可能,30岁以后更不可能。经济增长是一样的,过了高速增长期以后肯定不会再回去了,只有慢慢地缓下来。因此从1000点涨到6000点,估计不太会重现了。

如果不“服气”,一定要它涨得快,增加货币供应还不容易?开始的时候能拉动一点,后来效果就不那么明显了。新增的钱去了哪里?物价、房价。正因为我们一直不“服气”,经济增长放缓,我们就想办法来刺激,房地产的价格一下上来了。

钱从哪里来?要么是印,要么是借。2009年以后,所谓的杠杆率(就是整个的社会总的债务与每年创造的财富的比)逐年都在增加,到现在应该将近300%。如果不是去杠杆,杠杆率还会持续增长。大家肯定会说,只要经济在增长,债务就没问题,问题就在于,现在我们新增的GDP不足以覆盖债务利息,债务压力较大。

有几套房子的人都希望房子一直涨价,但是看看其他国家的历史经验,当你债务水平高到一定程度的时候,就会难以承受,打破现有的平衡。没有永不终结的繁荣,明斯基的观点大家肯定会听过。什么是正常的投资?正常的投资,就是你借钱投资获得的收益能够覆盖利息,也能够覆盖一部分本金,收益就很可观。比如,借100万付5万的利息,每年房子出租就有8万,付掉5万利息,还可以还一部分本金,等于让租客去供房,最后贷款还了,相当于白得了这个房子。

中国有这种好事吗?没有。现在在上海买个房子出租,租金的回报是百分之多少?百分之一点多。够不够覆盖本金加利息?贷款的利率是多少?5%已经是很优惠的。其实这就是明斯基所定义的,每年你的回报都不够覆盖利息,其实就等于是你越借越多了。当然你说无所谓,反正价格会涨,涨了我就卖。这话美国人当年说过,日本人当年也说过的。结果我们都知道,日本失去了20年,美国发生了次债危机。

如果楼市一直涨下去的话,结果就是贷款规模不断增大,存款的规模越来越小,大家都得拿更多的钱去买。消费会相应下来的,每个月赚到的钱你都付房贷去了,还怎么消费?

长期看股票资产投资回报最高

大家肯定会问,投资什么?我们看看海外的经验,長期而言哪一类资产是最值得投资的?还是股票类资产。假如美国股票市场出现时投资1块钱,到2013年就变成了将近100万。它的实际回报(扣除了通胀以后)每年为6.7%,比所有的资产类别回报都要高,房地产其实远远比不上股票。

大家肯定会说,那是美国不是中国。中国股票市场从2006年到2019年,有一定的涨幅,只是涨幅不多。其实中小板指数跟美国的纳斯达克不相上下,跟汤臣一品的价格甚至也差不多,跟内环最牛的楼盘来比,稍微差了一点点而已。把时间拉长一点来看,假如把波峰跟波谷剔除了,其实总体的趋势还是向上。

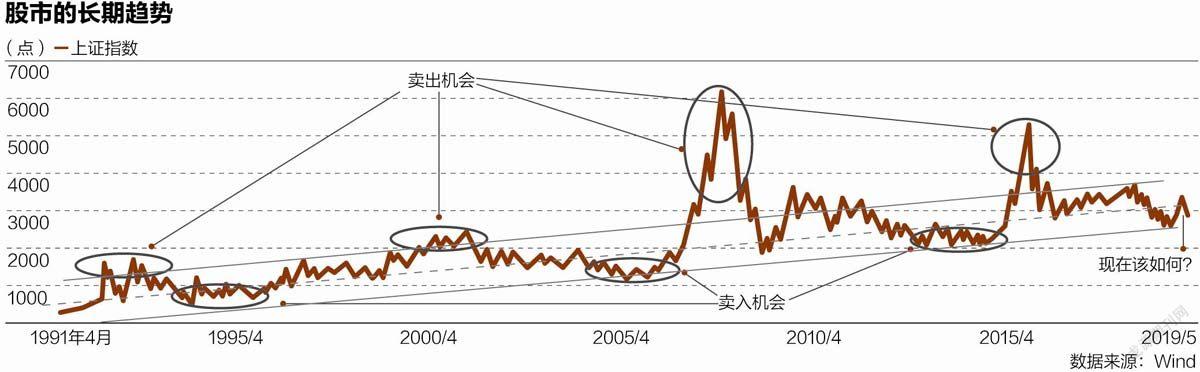

如何参与?长期而言A股的市场判断是相对容易的,你把K线拉得足够长,中间画一条线就是它的趋势线。但是我认为绝大部分投资股票的人不看这么长的趋势线,都是看几个星期的,甚至看一天内的波动,这种波动是没有任何规律的。你拉得长一点,明显看到在趋势线下方的时候,一定是买点很好的时候;当远远向上偏离了这个趋势的时候,其实是卖出的最佳时机。

现在基本上是在趋势线的中间了。2006~2008年这一段,不会再重演,因为经济基本面已经改变,当时是人民币升值,经济加速上涨,开放市场,资金全面涌入。2014-2015年这一次是杠杆牛。股市重现这两种场面的基本面不存在,我认为比较大的概率是慢慢来。

为什么会有今年这一轮牛市,真的如券商所说的是改革牛、强国牛吗?我个人认为这一次是为了解决很多问题应运而生的牛市,要解决什么问题呢?第一最迫在眉睫的问题是去年去杠杆环境下的严峻债务问题,债务不断爆雷,股票市场如果再继续跌,这些企业质押的股票就会陆续被平仓。我们还有窗口指导,不让平仓,不让平仓的话,谁亏?那就是银行、券商。这轮行情缓解了股权质押爆雷的问题。

科创板明确是注册制,所以如果科创板出来了,新股供应非常大,供需会达到平衡状态。

总体而言,其实长期的趋势很好判断。现在处于中间,长期而言我认为还是有一定的投资空间。

投资好的行业好的公司

低的时候应该买,高的时候应该卖,但趋势投资最考验的是人性,明明你是准备来低买高卖的,但是人性的贪婪跟恐惧会最后导致你高买低卖。假如做不到低买高卖,那就找一些正确的标的,买错了也没问题。

假如你现在考虑进场,你应该买什么?应该是买离历史中位数更低一点的这一类的大型的上市公司。目前它的价格估值更低一点,将来往上的空间会更大一点。

哪些标的可以长期持有?首先要选对行业,然后再选公司。好的行业,它有足够高的门槛,竞争对手是不能随便进来的。

金融行业有足够高的门槛,银行里面的优等生一定是好的,根据多年的财报分析,我们认为招商银行、宁波银行都是优等生。这些优等生即使你在最高的地方买了,即使时机是错的,假如一直持有,最终获利也非常可观。每一次低迷的时候,其实就是买的时候。

保险行业同样是一个非常好的行业,门槛高,发展空间也很广阔。手里有几套房的人很多,但手上有几张大额保单的人很少,大家都缺乏足够的保障。保险行业里的最优的公司,即使在最高的价格买,假如能坚持下来,回报依然非常可观。

白酒行业中的龙头企业贵州茅台和五粮液,带有中国独特的文化元素,享受着足够丰厚的利润。

好的行业好的公司,就是好的标的,就可以穿越牛熊。假如你找到了好的行业里面的好的公司,不需要逃顶,不需要抄底。其实要逃顶抄底都很简单,但容不容易?因为你要克服人性的贪婪跟恐惧,不随大众,其实不容易。我们只能退而求其次,找到一些标的,做错了也不要紧,做不到也不要紧,安心去持有就可以了。

投资这些公司其实最理想的状态,就是大家不想要的时候你去买,买了以后,假如买的价格足够低,就长期持有。你可以做一个实验,假如这些公司你找到一个低位买了就不再动了,十年十倍也没那么难。好的标的,你等到合理的价格,能够坚守就可以了。

【本文根据大华银行(中国)私人银行部主管黄凡4月23日在陆家嘴读书会投资沙龙上的演讲内容整理,记者张砚整理】