上市公司送转股信号传递效应分析

2019-09-10孙多娇

孙多娇

【摘要】从信号传递假说出发,实证检验上市公司送转股信号传递效应假说在我国的解释力。用事件研究法研究送转股预案公告期累计超额收益,结果显示在送转股预案公告期有送转股公司累计超额收益显著为正,且高于无送转股公司,但其长期累计超额收益下降且低于无送转股公司,说明我国上市公司的送转股行为不符合信号传递假说;用剩余收益模型(RIM)估计公司在送转股预案公告时的内在价值,结果显示上市公司的价值普遍被高估,在长期其股票价格会向真实的内在价值回归,因而股票价格会降低,长期没有累计超额收益,从公司价值角度解释了信号传递效应失灵的原因。

【关键词】送转股;信号传递;价值高估;股票价格;上市公司

【中图分类号】F832.5 【文献标识码】A 【文章编号】1004-0994(2019)06-0169-8

一、引言

股利政策是公司财务管理的重要组成部分,虽然MM理论提出股利与公司价值无关[1],但因为MM理论要求的假设条件过于理想,与实务不符,学术界和实务界都基本达成共识,认为股利发放与否直接关系到企业的市场价值。发放股利可以采取不同的形式,如现金股利、股票股利等,不同的股利形式对公司的影响也不同。近年来,我国不仅股票股利(送股)盛行,资本公积转增股本(转股)的情况也屡见不鲜。如2015年沪深两市公告股利分配方案的公司共2012家,其中537家进行了送转股,占比达27%,送股或转股比例超过0.5的公司高达408家(数据来源于CSMAR数据库)。由此可以看出,送转股已经成为股利分配的一种重要形式,且送转股比例很高。

股票股利(送股)是把未分配利润转成股本,资本公积转增股本(转股)是把公司的资本公积转成股本,转股不是一种股利形式,送股和转股都会使股东股数增加但持股比例不变,公司所有者权益内部结构发生变化,但不影响公司所有者权益总额,也不会有现金流出和资产的减少,因而不会影响企业价值。然而,我国证券市场起步较晚,成熟度和有效性不高,非理性投资气氛还比较浓厚,上市公司内部管理者与外部利益相关者之间存在严重的信息不对称问题,作为上市公司披露的重要财务信息,送转股往往被视为上市公司经营业绩的直接体现和真实价值的外在表现,在现实中作为股利政策被频繁采用。现有研究已经证明,在送转股公告期间,公司有正向市场反应[2-4]。然而,送转股真的是公司业绩良好的信号吗?

信号传递假说从信息不对称的角度解释了送转股的动机,认为公司内部管理者比投资者拥有信息优势,股票股利和股票分拆向投资者传递了未来企业盈余和成长潜力的乐观信息。也就是说,当企业经营情况良好、管理者对企业未来较乐观时,为了防止投资者对企业真实财务状况、经营成果不了解,通过送转股传递公司未来盈余的信号。信号传递假说实际上隐含了一个前提,即公司价值是被低估的,管理层希望通过送转股使投资者发现公司的真正价值,因此公司不仅在送转股公告期有正向超额回报,在长期也应该有正向超额回报。然而,若公司价值被高估,也就是说,送转股并没有传递公司真正的信息,长期股票价格一定会回归其真实价值,在长期没有正向超额回报也就顺理成章。

本文用事件研究法研究了送转股预案公告期累计超额收益,结果显示公告期送转股公司有显著的正向超额收益,且比非送转股公司有更高的超額收益。但在送转股之后的12个月内,送转股公司并没有显著正向超额收益,且其超额收益低于非送转股公司,这说明送转股后公司业绩并不好,送转股并非未来业绩良好的信号。借鉴Hou等[5]的模型预测公司未来三年的盈余信息,并应用剩余收益模型(RIM)估计公司在送转股预案公告时的内在价值,结果发现上市公司的价值普遍被高估,在长期市场会发现公司的真实价值,其股票价格会向其真实价值回归,因而股票价格会降低。所以,在长期没有累计超额收益,这从公司价值的角度解释了信号传递效应失灵的原因。

二、研究背景及理论分析

我国的送股与美国的股票股利相类似,我国的公积金转增股本又与美国的股票分拆相近[6]。关于股票股利和股票分拆的成因,国外学者提出了信号传递假说[7]、流动性假说[8,9]、股利迎合理论[10]等。

信号传递假说认为,管理层具有信息优势,通过股利政策向投资者传递公司未来业绩良好的信号。Grinblatt等[6]、Copland[7]指出,股票股利和股票分拆后短期股票价格有明显提高,管理层向市场传递了公司未来业绩情况良好的信息;McNichols、Dravid[11]研究发现,股票股利和股票分拆比例包含了上市公司关于未来盈余增长的信息,验证了信号传递假说。

流动性假说认为,公司的股价太高或太低都会影响股票交易,应该存在一个最佳的价格范围Maker、Powell[12]研究指出,进行股票分拆的公司会使股票的价格保持在最优交易的范围内,从而提高股票的流动性;Anshuman、Kalay[13]的实证研究证明了存在股票交易的最优价格,支持流动性假说。

股利迎合理论认为,上市公司之所以支付股利,主要是为了迎合投资者不断变化的股利偏好,以获得股利溢价。Li、Lie[14]利用美国证券市场的数据进行实证检验,证明存在股利迎合现象。

对于以上三种基本假说,国外都有经典研究进行验证并得出肯定的结论,虽然对一些问题并没有达成共识(如股票分拆后其长期累计超额收益是否为正、股票分拆是否真能提高股票流动性),但总体来说,这些经典假说在国外文献中得到了验证。

我国学者对送转股问题也进行了研究,并验证了基本经典假设在我国的解释力,但因为我国有不同于国外的特殊国情和市场环境(如公司股票分为流通股和非流通股、市场以中小投资者为主等),所以对此问题的研究并未得出一致的结论。何涛、陈小悦[15]对我国上市公司送转股行为进行研究,发现送转股行为导致上市公司的股票数量增加、价格下降,信号传递假说和流动性假说在我国的解释力并不强,并提出了“价格幻觉”假说;孔小伟[16]研究发现,公司股价“拆低”显著地提高了公司投资者的参与度,送转股行为增加了股票的流动性,验证了流动性假说;肖淑芳、彭云华[17]研究发现,送转股后公司存在短期和长期异常超额收益,间接说明在弱式有效的我国资本市场上,管理层通过送转股行为向市场传递了公司具有良好发展前景的积极信号,证明了信号传递假说的有效性;薛祖云、刘万丽[18]研究发现,我国上市公司股本规模对送转股数有显著影响,提出“股本扩张”假说。以上研究都是以国外的理论为基础进行验证,但因为我国经济和市场发展特点与国外有很大区别,所以得出的结论也与国外研究有很大出入,基本上经典假设在我国的解释力并不好。

意见分歧理论认为,在卖空约束条件下,投资者关于股票基本价值的意见分歧将会导致股票价格被高估,并且投资者意见分歧越大的股票其价格被高估的程度越严重[19]。导致出现意见分歧的原因是信息不对称,而信息披露可以加深投资者对上市公司的了解,发现公司的真正价值。徐寿福、徐龙炳[20]研究指出,信息不对称是导致上市公司市场价值长期偏离内在价值的根本原因。由于存在信息不对称,一方面,管理层需要通过各种方式传递公司内部信息,而股利政策是很重要的财务信息;另一方面,投资者无法合理预测公司价值,只能依靠企业披露的信息做出估计。若投资者根据管理层披露的送转股信息而做出企业未来业绩情况乐观的判断,必然会导致股价上升。然而,若企业送转股并不是未来业绩良好的信号,而是管理层避免现金流出、股权结构发生变化但又不能不发放股利的权衡策略,却被投资者误认为是未来业绩情况良好的信号,那么就会造成送转股公告期股价上升的结果。但是,当时股价实际上是被高估的,根据价值规律,长期股票价格一定会回归真实价值,从而造成长期超额收益降低甚至为负,故不符合信号传递假说。

三、研究设计

(一)送转股公告期的长短期超额收益

计算超额收益的方法主要有累计超额收益法(CAR)、随机相关系数回归法和比较收益法三种,本文选取应用比较广泛的累计超额收益法来计算超额收益。超额收益(AR)为实际收益率与正常收益率的差额,累计超额收益(CAR)为事件期超额收益率的累加。

本部分的研究目的是通过计算CAR来验证信号传递假说在我国是否有解释力。采用事件研究法,首先计算短期CAR。把送转股公告日作为事件日,公告期前后三天作为事件窗,用市场修正模型计算其事件窗的CAR。然后计算长期CAR。本文把长期界定为事件日后12个月,计算送转股公司每月平均的CAR将每月平均CAR加总计算未来12个月的CAR。为了排除公司基本面特征对公司超额收益的影响,本文比较了送转股公司和非送转股公司累计超额收益。

在短期,若送转股公司长短期CAR都为正,说明长短期都有超额收益,送转股确实传递了业绩良好的信号;若短期CAR为正,长期CAR为负,说明超额收益并不能持续,送转股并没有传递业绩良好的信号,送转股本身不能用信号传递假说来解释。

基本计算模型如下:

1.计算AR。

AR=R-E(R)(1)

其中:R代表i公司t日的收益率;E(R)代表事件期的预期收益率,在市场修正模型下,预期收益率就等于当期市场收益率AR代表i公司t日的超额收益率。

2.计算CAR。

其中:CAR代表累计超额收益率;[t1,t2]代表事件期。在事件期内,若CAR为正,则说明有正向的累计超额收益。

(二)公司内在价值的估计

股票价格是公司价值的外在表现,但股價并不总等于公司的真正价值,公司价值有可能被错误估计。公司价值到底是被高估还是被低估,要看股票价格和公司内在价值的差额,若股票价格和公司内在价值的差额为正,则公司价值被高估,反之则被低估。

AVALUE=P-V(3)

其中:P为股票价格;V为公司内在价值;ΔVALUE是衡量公司价值是否被高估的变量。若ΔVALUE>0,则公司价值被高估,否则被低估。P可以直接从股票市场获得,取公司内在价值估计日的收盘价,但V需要用专门的方法进行估计。

公司内在价值是股票价格的基础,但公司内在价值不像股票价格那样直观,可以在股票市场上直接取得,而是需要用合适的方法进行估计。估计公司内在价值的方法很多,有股利折现模型、自由现金流量模型和剩余收益模型[21]。相关经典文献[22-24]均发现,相对于股利折现模型、自由现金流模型而言,剩余收益模型的估值更为准确,并且对股票未来一至三年回报有更好的预测作用。所以本文用剩余收益模型估计公司内在价值。

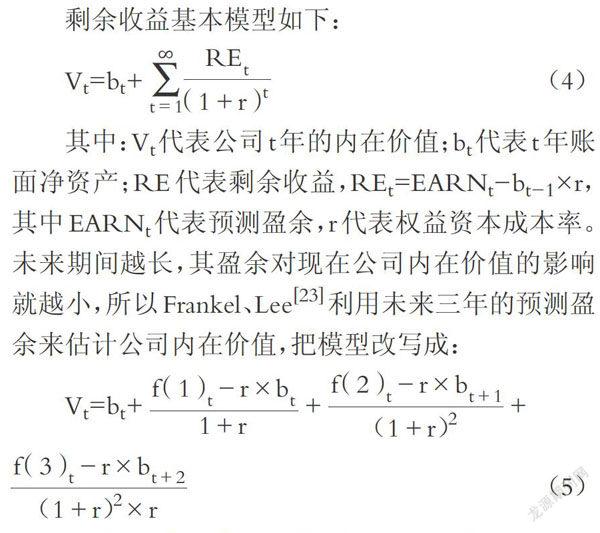

剩余收益基本模型如下:

其中:V代表公司t年的内在价值;b代表t年账面净资产;RE代表剩余收益,RE=EARN-b×r,其中EARN代表预测盈余,r代表权益资本成本率。未来期间越长,其盈余对现在公司内在价值的影响就越小,所以Frankel、Lee [23]利用未来三年的预测盈余来估计公司内在价值,把模型改写成:

其中:V为每股内在价值;f(n)其中n=1,2,3)为分析师预测的公司未来三年的盈余;b为t年每股所有者权益价值;r为资本成本。本文计算公司内在价值时采用此模型。b用资产负债表中的所有者权益除以股本计算。借鉴Francis等[24]的思路,用CAPM估计行业资本成本,用行业资本成本作为折现率,即r。f(n)在原模型中为分析师预测的公司盈余。在我国,由于个人能力及投机动机,分析师预测盈余对个人投资者来说意义不大,且分析师预测盈余可能会出现一些问题,如预测数据过于乐观使得公司内在价值被高估[25]、预测滞后于市场的整体预期[5]、预测关注大公司忽略小公司[25]等,所以本文使用的未来盈余数据不是分析师预测盈余,而是采用Hou等[5]的预测方法预测公司未来一至三年的盈余,并将其作为剩余收益模型的输入变量估计公司内在价值,其预测盈余的模型如下:

Eamings=α+αAsset+αDividend+αDD+αEamings+αNegEn+αAccrual+ε(6)

其中Earnings是估计出的未来一至三年的每股盈余;Asset是i公司t年每股总资产,即用资产总额除以股本;Dividend是每股现金股利;DD代表是否发放股利的虚拟变量,若发放股利,则DD取1,若不发放股利,则DD取0;Earnings是公司真实的每股盈余;NegEn是代表亏损与否的虚拟变量,若亏损则取1,若不亏损则取0;Accrual代表每股应计盈余,用营业利润减去当年经营活动产生的现金流量净额获得。

通过(6)式可以估计一出每个公司未来一至三年的盈余,也就是说,(5)式中的f(n)可知,r为估计出的行业资本成本,b可以在资产负债表中找到相关数据,将这些己知变量代入模型(5)可以估计公司内在價值。估计出公司内在价值后,再得到P,就可以计算出ΔVALUE,若ΔVALUE>0,则公司价值确实被高估,支持本文的结论,反之则没有被高估。

四、样本选择与实证分析

(一)样本选择

本文的财务数据和市场回报数据均来自CSMAR数据库。在用模型(6)估计未来三年盈余时,本文使用了2007~2009年的数据。因为2007年我国实施新的会计准则,所以营业利润的构成与之前存在较大差异,为了使数据口径一致,本文选择了颁布新会计准则之后的数据。本文目的是检验送转股预案公告时其公司价值是否被高估,而公司年度送转股预案公告日期在次年3、4月份居多,故在估计公司内在价值时,财务数据使用的是第一季度季报数据,估计出的公司内在价值为3月31日的公司价值。由于估计盈余使用的是2007~2009年的数据,本文在计算CAR和估计公司价值时使用了沪深两市A股上市公司2010~2015年的数据,剔除了ST、ST等非正常交易公司、数据缺失的公司样本。

(二)实证结果

1.送转股的描述性统计。表1列示了2010~2015年A股上市公司的送转股情况统计结果。从表1来看,2010~2015年公告股利分配方案的公司共7653家,其中有4367家公司发放了现金或股票股利,有3286家(7653-4367)没有发放现金股利或股票股利;在分配股利的公司中,有763家公司有送转股情况,平均占比17.47%;2010年送转股公司比率最高,达到26.88%随后逐年下降,至2013年降到最低,只有10.61%,以后年度又逐年上升。综上所述,虽然各年有所变化,但总体来说送转股是股利分配中经常采用的一种分配方式。

表2为样本公司送转股情况的描述性统计结果。从表2可以看出,2010~2015年每年的送转股公司数量基本稳定,2013和2014年数量稍有缩减。另外,送转股比例较高,除2010年外,送转股均值均超过了0.5,最大值为2.5,最小值为0.05。总的来说,各年送转股数量基本稳定,公司送转股比例较高。

2.送转股公告期的长短期CAR。本部分主要验证信号传递假说在我国是否有解释力。首先计算事件期短期CAR:采用事件研究法,把送转股预案公告日作为事件日,公告期前后三天作为事件窗,用市场修正模型计算其事件窗的CAR。为了排除公司基本面特征对公司超额收益的影响,本文把公司进行分组并进行截面比较,将公司分为有送转股公司和无送转股公司,比较其AR及CAR。由于有送转股又分为只送转股和送转股加现金股利分配,无送转股又分为只分配现金股利和既无现金股利又无送转股,为了排除现金股利对公司超额收益的影响,本文进一步将样本公司分为送转股加现金股利和只分配现金股利公司组及只送转股和既无送转股又无现金股利组,并在组内比较其AR及CAR。若有送转股的公司CAR都高于无送转股的公司,说明在事件期有超额收益。

接下来计算长期CAR,本文把长期界定为事件日后12个月,计算有送转股公司每月平均CAR,将每月平均CAR力口总计算未来12个月的CAR.与计算短期CAR一样,为了排除公司基本面特征及现金股利对超额收益的影响,把样本分为三组进行比较。根据信号传递假说,有送转股公司的长期CAR也应该高于无送转股公司,否则信号传递假说不能解释送转股行为。

图1为有送转股公司和无送转股公司[-3,3]事件期每日的AR,横轴代表天数,纵轴代表AR,aar1代表送转股公司AR,aar2代表无送转股公司AR,图3,图5同。从图1可以直观地看出aar1高于aar2,即有送转股公司公告期前后三天,其超额收益为正,且高于无送转股公司。图3为送转股加现金股利公司和只分配现金股利公司[-3,3]事件期每日的AR,aar1代表送转股加现金股利公司AR,aar2代表只分配现金股利的公司AR。从图3可以直观地看出aar1高于aar2,特别是在公告日,aar1大幅上升,aar2却大幅下降,说明投资者并不十分喜欢现金股利。图5为只送转股公司和既无送转股又无现金股利公司[-3,3]事件期每日的AR,aar1代表只送转股公司AR,aar2代表既无送转股又无现金股利公司AR。从图5可以看出,在公告日前后,aar1高于aar2,但在公告日,aar2大幅上升且超过aar1,说明投资者对股利分配并无偏好,不分配股利的公司在公告日的AR高于只送转股公司。

图2为全样本下有送转股和无送转股公司公告期未来12个月每月平均CAR横轴代表月份,纵轴代表每月平均CAR,aar1代表有送转股公司CAR,aar2代表无送转股公司CAR,图4,图6同。从图2可知,未来12个月aar1并不总是大于0且高于aar2,不能直观得出有送转股公司未来业绩优于无送转股公司的结论,不支持信号传递假说。图4、图6为两个子样本的长期CAR,与图2结论类似,不支持信号传递假说。

综上所述,短期有送转股公司AR高于无送转股公司,特别是送转股同时分配现金股利的公司有显著较高的AR,验证了之前的假设,即送转股公告期有正向超额收益。但是,在长期不能得出送转股公司业绩优于无送转股公司的结论,并无显著正向超额收益,不符合信号传递假说。

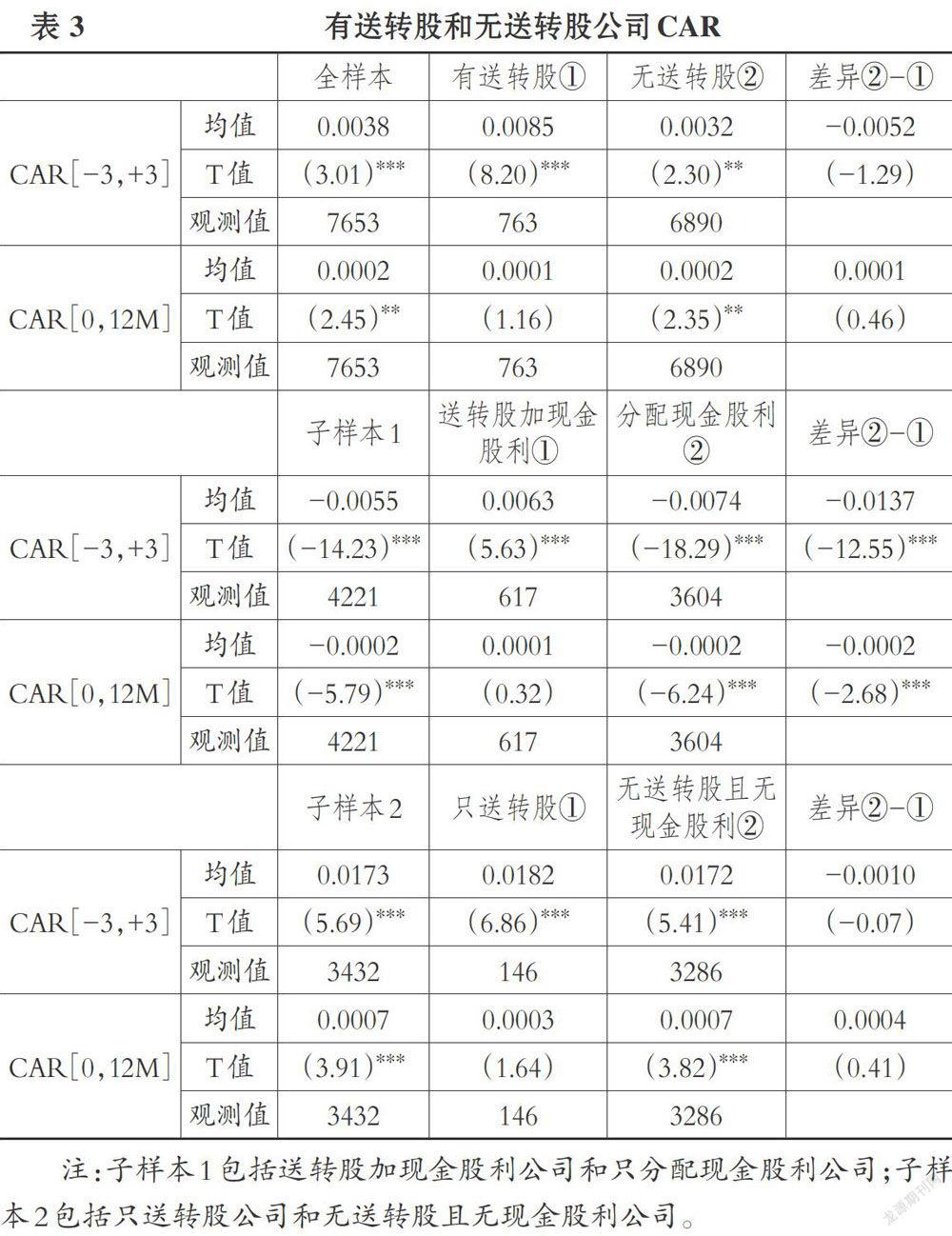

表3列示了三组样本长短期累计超额收益(CAR)。如表3所示,在全样本下,有送转股公司短期CAR显著为正(0.0085)且高于无送转股公司(0.0032),但差异不显著(t=-1.29);有送转股公司长期CAR为正(0.0001)但低于无送转股公司(0.0002),差异也不显著(t=0.46)。这说明在全样本下,有送转股公司在短期内确实有正向CAR,且其CAR高于无送转股公司,但其业绩在长期并不显著为正,也并不显著高于无送转股公司,从而不支持信号传递假说。

在子样本1下,送转股加现金股利公司的短期CAR显著为正(0.0063)并高于只分配现金股利公司(-0.0074),且差异非常显著(t=-12.55);送转股加现金股利公司的长期CAR为正(0.0001)且高于只分配現金股利公司(-0.0002),差异显著(t=-2.68)。这说明在子样本1下,送转股加现金股利公司的长短期CAR都显著为正且比只分配现金股利公司高,此样本结果符合信号传递假说。子样本2结果与全样本结果类似,不支持信号传递假说。

通过前文图表中的数据分析,本文验证了送转股公告后短期有超额收益,即CAR显著为正,且有送转股公司CAR高于无送转股公司,同时也验证了长期(公告日后12个月)没有超额收益,即CAR下降且低于无送转股公司,即信号传递假说不成立,送转股并未传递公司未来业绩良好的信号。但是,送转股加现金股利公司比只发放现金股利公司长期业绩好,也更能被投资者所接受;只送转股公司并不比无送转股且无现金股利公司长期业绩好,人们对股利并无偏好。

3.公司内在价值的估计。

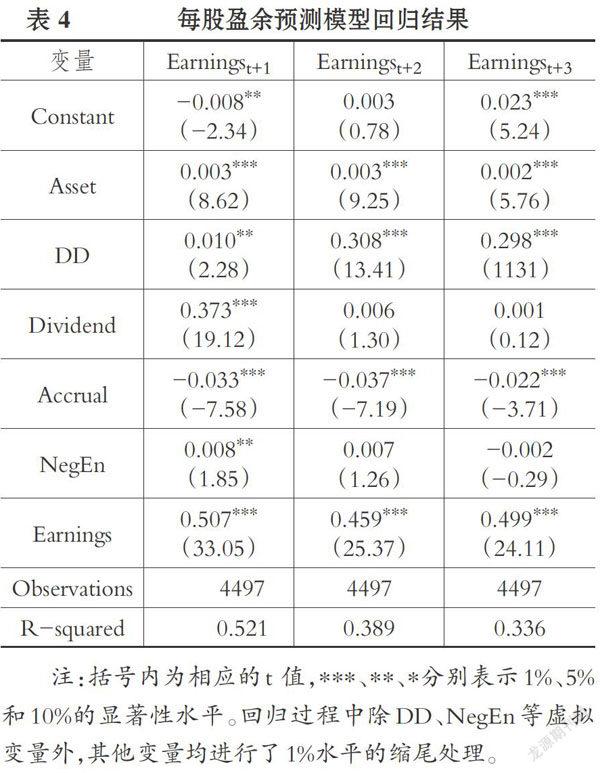

(1)预测未来盈余。使用剩余收益模型估计公司内在价值首先要取得模型中各个变量的值。本文借鉴Hou等[5]的预测方法,使用新准则颁布后2007~2009年的数据预测公司未来一至三年的盈余,结果如表4所示。

根据表4中的回归结果可知,未来三年的盈余与公司Asset成正比,也就是说,公司规模越大,其未来盈余也越多,资产对盈余有一定的预测作用.DD与未来盈余显著正相关,说明是否发放股利包含着未来盈余信息,但Dividend只与未来一年的盈余显著正相关,和未来两年的盈余不显著相关,说明虽然是否发放股利包含着盈余相关信息,但现金股利与未来两三年的盈余并没有显著相关关系,并不是只有在高盈余的情况下才会发放现金股利,这可能与我国证监会2008年发布的强制性现金分红政策有关,分红不再是公司行为而成为政府监管手段。NegEn与未来第一年盈余显著正相关,饶品贵、岳衡[26]认为这可能与我国资本市场的ST制度有关,亏损上市公司存在迎合证监会监管要求的利润操纵行为。Accrual与未来盈余显著负相关,说明当期应计项目越低的公司未来盈余越多。Earnings与未来盈余显著正相关,说明公司盈余有一定的持续性,此结论与实际相符,也与Hou等[5]的研究结论基本一致。

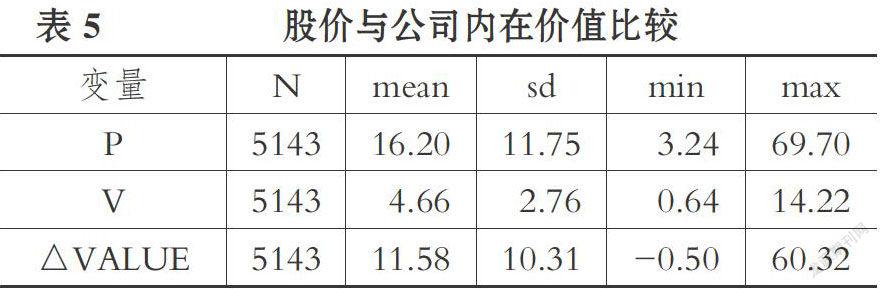

(2)估计公司内在价值。根据前文回归结果,将系数代入模型(5)中估计公司内在价值,使用2010~20t5年季报数据,对公司3月31日的价值进行估计,并与送转股公告日股票收盘价进行比较,计算公司内在价值与股价的差额ΔVALUE,具体结果见表5。

如表5所示,使用2010~2015年A股公司数据,剔除ST和数据缺失公司样本后,共得到5143个观测值,其中AVALUE>0的观测值共5052个,意味着98.23%的公司价值都被高估。P代表公司送转股公告日收盘价,V代表公司用模型(6)估计出的内在价值,ΔVALUE代表股票收盘价与公司内在价值的差额。从表5可以看出,P的均值为16.20,V的均值为4.66,股价确实普遍比公司内在价值高,ΔVALUE均值为11.58,说明公司价值确实被高估,与本文假设一致。

五、研究结论及政策建议

本文从信号传递假说出发,验证信号传递假说在我国的解释力。首先用事件研究法研究了送转股公告期的累计超额收益,结果显示送转股预案公告期有送转股公司累计超额收益显著为正且高于无送转股公司,但长期累计超额收益下降且低于无送转股公司,说明我国的送转股行为不符合信号传递假说;然后借鉴Hou等[5]的模型预测公司未来三年的盈余信息,并应用剩余收益模型估计公司在送转股公告时点的内在价值。估计结果显示,上市公司的价值普遍被高估,在长期其股票价格会向其真实的内在价值回归,因而股票价格会下降,长期没有累计超额收益,这从公司价值角度解释了信号传递假说无效的原因。

根据本文的研究结果,送转股并不能反映公司真实的盈余状况,高管可能出于对未来发展、股权结构、现金流等的综合考虑,未采用现金股利政策而采用高送转的股利政策。为了维护资本市场的正常运行、保护投资者利益,本文提出如下建议:①政策制定者应该制定相应法律法规,规范公司股利政策。长期来看,股利应该与盈余挂钩。政策制定者应该制定相应的法律法规,规范公司股利分配行为,各种股利分配形式相结合,避免高盈余不分配和亏损但分配股利的行为,既保护投资者利益又不影响公司长期发展。②证券监管部门应加强对高送转公司信息披露的监管。加强对股利分配行为异常公司的监管,并对公司股利分配信息披露进行监督,防止内幕消息泄露,保证资本市场健康运行。③投资者应该综合考虑公司价值及财务状况,理性投资。高送转股预案公告后会有短期的股价上升,长期来看股价会向公司真实的内在价值回归。投资者应该根据公司内在价值结合自身投资策略进行理性投资,对内在价值被低估的公司进行长期投资,对内在价值被高估的公司进行短期投资,以期获得最大收益。

主要参考文献:

[1]Miller,Modighani.Dividend policy,growth andthe valuation of shares[J].Journal of Business,1961(34):411~433.

[2]张水泉,韩德宗.上海股票市场股利与配股效应的实证研究[J].预测,1997(3):28~33.

[3]魏刚.中国上市公司股票股利的实证分析[J].证券市场导报,2000(11):23~27.

[4]陈浪南,姚正春.我国股利政策信号传递作用的实证分析[J].金融研究,2000(10):69~77.

[5]Hou K.,M.Van Dijk,Y.Zhang.The impliedcost of capital:A new approach[J].Journal ofAccounting and Economics,2012(3):504~526.

[6]Grinblatt M.,R.Masulis,S.Titman.The valua-tion effects of stock splits and stock dividend[J].Journal of Financial Economics,1985(13):461~490.

[7]Copland T.E..Liquidity changes following stocksplits[J].Journal of Finance,1979(34):115~141.

[8]Baker M.,J.Wurgler.A catering theory of divi-dends[J].Journal of Finance,2004a(59):1125~1165.

[9]Baker M.,J.Wurgler.Appearing and disappearingdividends: The link to catering incentives[J].Journalof Financial Economics,2004b(73):271~288.

[10]Brennan M.J.,T.E.Copeland.Stock splits,stock prices and transaction costs[J].Journal ofFinancial Economics,1988(22):83~101.

[11]McNichols M.,A.Dravid.Stock dividends,stock splits and signaling[J].The Journal of Finance,1990(45):857~879.

[12]Baker H.K.,G.E.Powell.Further evidence onmanagerial motives for stock splits[J].QuarterlyJournal of Business and Economics,1993(32):20~31.

[13]Ravi Anshuman,Avner Kalay.Can splits createmarket liquidity? Theory and evidence[J].Journalof Financial Markets,2002(5):83~125.

[14]Li W.,E.Lie.Dividend changes and dateringincentives[J].Journal of Financial Economics,2006(80):293~308.

[15]何涛,陈小悦.中国上市公司送股、转增行为动机初探[J].金融研究,2003(9):44~56.

[16]孔小伟.股本转增与投资者基础:来自中国股市的证据[J].投资研究,2011(12):133~146.

[17]肖淑芳,彭云华.股票股利与公积金转增的长期超额收益研究[J].北京工商大学学报,2014(9):96~104.

[18]薛祖云,刘万丽.中国上市公司送转股行为动因的实证研究[J].厦门大学学报,2009(5):114~121.

[19]Miller E..Risk,uncertainty and divergence ofopinion[J].Journal of Finance,1977(4):1151~1168.

[20]徐寿福,徐龙炳.信息披露质量与资本市场估值偏误[J].会计研究,2015(1):40~47.

[21]Ohlson J.A..Earnings,book values and divi-dends in security valuation[J].Contemporary Ac-counting Research,1995(11):661~687.

[22]Dechow P.,A.Hutton,R.Sloan.An empiricalassessment of the residual income valuation model[J].Journal of Accounting Economics,1999(26):1~34.

[23]Frankel R.,C.M.C.Lee.Accounting valuation,market expectation and cross-sectional stock returns[J].Journal of Accounting and Economics,1998(25):283~319.

[24]Francis J.,P.Olsson,D.Oswald.Comparingthe accuracy and explainability of dividend,freecash flow and abnormal earnings equity valuationmodels[J].Journal of Accounting Research,2000(38):45~70.

[25]Richardson S.1.,Tuna P.Wysocki.Accountinganomalies and fundamental analysis:A review ofrecent research advances[J].Journal of Accountingand Economics,2010(50):410~454.

[26]饒品贵,岳衡.剩余收益模型与股票未来回报[J].会计研究,2012(9):52~58.