高新技术企业融资约束与企业绩效关系研究

2019-09-05梁晓琳江春霞王媛马琳

梁晓琳 江春霞 王媛 马琳

【摘 要】 以2011—2016年375家高新技术企业为样本,将技术创新引入为中介变量,企业成长性为调节变量,实证分析融资约束和企业绩效的关系,研究结果表明:高新技术企业融资约束对企业绩效产生显著负向影响;企业成长性调节效应显著,对企业绩效起到正向促进作用,但在融资约束下,对企业绩效起负向调节作用;技术创新受企业成长性调节作用影响,在融资约束下,对企业绩效与融资约束起到显著负向调节中介作用。将企业绩效滞后1期,回归结果依旧稳健。

【关键词】 融资约束; 企业绩效; 企业成长性; 技术创新

【中图分类号】 F270.3 【文献标识码】 A 【文章编号】 1004-5937(2019)18-0079-07

企業是利益的追逐者,企业的财务活动都是为了获取更多利润,取得更好的绩效。企业的融资来源包括内部融资和外部融资,不同的融资渠道具有不同的融资成本。Myers和Stewart[ 1 ]认为由于信息不对称问题,股东为了降低投资风险,要求提升风险溢价,而债权人为了减少信贷风险,会对投资资金的使用增加更多限制,导致外部融资成本不断增加,内部融资成本相对较低。Kaplan和Zingales[ 2 ]提出由于市场的不完备,当存在信息不对称和代理成本时,导致企业内部、外部融资成本之间的差异,使企业不能以满意的资本成本融入资金,融资约束便会产生。

高新技术企业是依赖技术研发与技术成果转化,以技术创新形成自主知识产权,并以此实现经营、收益活动的行业。技术创新对于高新技术企业来说,是决定企业生存的关键所在,是保障企业长久发展的内在动力。要重视技术创新带来的核心竞争能力,帮助企业具备优良的企业成长性,给企业带来最大的绩效。资本是高新技术企业非常重要的资源,没有资本的支持,研发活动便不可展开。技术创新活动具有投资大、风险高、投资回收期长的特点,单纯依靠内部融资难以满足企业从事创新投入的资金需求,因此,外部融资是技术创新资金的重要来源。但融资约束是制约高新技术企业长久发展的除了企业自身技术因素外的重要因素。本文结合高新技术企业融资约束现状和财务数据,从技术创新和企业成长性角度,探究融资约束与企业绩效的关系,以期对我国高新技术企业的可持续发展提出参考建议。

一、理论分析与研究假设

(一)融资约束与企业绩效的关系

基于自由现金流量假说,当企业拥有较多现金流但不具有良好投资机会时,企业应对股东分派股利。由于两权分离的存在,管理者为了提升自己的业绩,或为了防范股东对净利润的支配,会利用充足的现金流进行投资。若投资适当,会给企业带来正向收益;若无效投资,则产生非效率投资问题。而当企业受融资约束时,现金流便不可被自由任意支配,由于外部融资成本不理想,不能获取足够投资资金,管理者为避免对合理投资机会造成影响,会对经营活动产生的现金流加以留存,并且会对投资项目仔细筛选,把有限的资金投入到更高效的项目中,避免了非效率投资,提高了资金使用效率,最终提升企业绩效[ 3 ]。翟淑萍和顾群[ 4 ]采用DEA分析法测量了高新技术企业投资效率,研究发现融资约束高的控制组比融资约束低的控制组投资效率高,说明可以有效利用有限的资金,促使管理者投资更有效的项目。李春霞[ 5 ]利用10年经济数据,研究发现金融发展有助于缓解企业的融资约束,对依赖外部融资的企业起到带动作用,促进企业经济增长,提高投资效率。

基于融资优序理论,企业的内源性留用利润是企业融资资金的首要来源,如果内源资金不能满足投资需求,则要利用外部融资。当企业面临融资约束时,公司很难获得足够的外部资金支持。当企业面临良好的投资机会时,内部资金不足以投资,加之外部资金的缺乏,企业便会丧失投资机会,产生投资不足,对企业绩效产生不利影响。Sandra[ 6 ]指出如果受到融资约束限制,容易因资金不足而影响研发及技术创新的投资,出现投资效率不足。岑维和童娜琼[ 7 ],邱静和刘芳梅[ 8 ]认为由于外部融资成本高,面对资金缺口时,受融资约束,不能利用外部融资手段发挥财务杠杆作用,对企业发展产生阻碍,抑制企业绩效。David[ 9 ]认为融资约束从阻碍企业成长、减少企业投资、抑制企业参与外部经济活动等方面对企业绩效产生影响。单春霞等[ 10 ]研究认为内部留用利润数量有限,外部融资便成为企业融资的主要来源,但是企业若受到融资约束,就不能很好地发挥财务杠杆,会对企业绩效产生抑制。

高新技术企业对研发活动的投资金额巨大,内部融资必定满足不了技术创新活动的需要,而高新技术企业所研发产品时效性很强,技术更新换代速度快,若因融资不及时影响产品研发或最佳研发时机,很容易被竞争对手超越或取代,影响企业绩效。故本文提出假设1:

H1:融资约束与企业绩效负相关,融资约束会对高新技术企业绩效产生抑制影响。

(二)企业成长性与企业绩效的关系

基于核心竞争理论,企业若想能够可持续发展,关键要有核心竞争力,而核心竞争力的关键就是企业自主技术创新,一旦企业拥有核心竞争力,便在技术与知识体系方面具有竞争优势,使得竞争对手不易模仿与超越,从而在竞争中占有一席之位,企业便会长久发展。企业长久发展即为企业成长性,指企业在发展过程中利用内部和外部资源,促使企业收益增长的结果。企业成长性是动态变化的,随企业规模、获利能力、市场周期的变化而变化,因此在讨论企业成长性时,要侧重企业长久未来的发展潜力与能力,这也是核心竞争力的体现。鲁盛潭和方旻[ 11 ]认为具有高成长性的企业可以降低生产成本,提高生产效率,形成规模经济,利用自身成长优势,研发新工艺,促进综合实力的提升。Brown et al.[ 12 ]认为企业投资受内部融资和外部融资的约束,但通过外部融资可以增加投资,可以通过有效率的投资实现企业成长性的提升。梁帆[ 13 ]运用DID分析了融资约束对企业成长性的影响,研究显示银行业发展成熟的地区,企业越依赖外部融资,企业的成长性越差,而在风险投资成熟地区,企业成长性较好。李军奕[ 14 ]认为企业的成长性影响债务融资和投资效率,低成长性企业所处的行业较成熟,创新投资机会少,现金流量充足,促进企业发展。叶海景[ 15 ]选择31家温州新三板企业,通过回归分析发现企业的技术人员、技术投入等都有利于企业成长性的提升,技术创新水平的发展对成长性的影响具有短期效应,必须后期持续增加创新投入。本文提出假设2:

H2:企业的成长性在融资约束与企业绩效的关系中发挥着调节作用。

(三)技术创新、融资约束、企业绩效的关系

企业的技术创新可以促进企业绩效的提高,企业进行技术创新的最终目标是提升企业绩效,企业通过对技术研发,可以获得包括专利、实用新型在内的创新产出,企业将创新产出投入生产经营过程中,可以实现新产品的研发、新工艺与新环节的创造,实现变动成本的降低,在激烈的竞争中迅速并较大份额地占领市场,提升企业的获利水平,从而提高企业绩效。王玉冬和李俊龙[ 16 ]利用沪深两市数据研究创新投入与企业绩效的关系,结果表明创新投入与企业绩效存在明显正相关关系。汪涵玉和朱和平[ 17 ]认为研发投入由于被会计处理费用化,对当期企业绩效产生负向影响,但是滞后1期、滞后2期的研发投入对企业绩效具有正向促进作用。

资本对企业研发至关重要,对高新技术企业而言,研发资本的投入更是必要,若缺乏研发资金投入,则等于没有资金开发并生产新产品,面对激烈的市场竞争,会增加企业资不抵债乃至破产的概率,影响企业成长性及企业绩效。孙晓华等[ 18 ]认为金融发展是缓解融资约束的有效途径,进而缓解R&D对内部融资的依赖,对研发投入形成正向激励。朱永明等[ 19 ]以高新技术企业为样本,结合企业属性,研究发现,随着市场化进程的加快,非国有上市公司融资约束对技术创新的抑制作用明显高于国有上市公司。曾景伟[ 20 ]认为企业外部融资约束越小,企业便可获得充足资金,从而增加技术创新投入,提高创新产出效率,加之技术创新对绩效的促进作用,企业绩效得以提升。综合以上研究,本文提出假设3:

H3:技术创新受企业成长性的影响,在融资约束与企业绩效之间发挥着调节中介作用。

综合以上理论分析,本文认为融资约束、企业绩效、技术创新、企业成长性之间的关系如图1所示。

二、研究设计

(一)样本数据与来源

本文采用《中国高新技术产业统计年鉴》中国家重点支持的高新技术领域进行界定,选择计算机、通信和其他电子设备制造业,铁路、船舶、航空航天和其他运输设备制造业,通用设备制造业,医药制造业,仪器仪表制造业,专业技术服务业及专用设备制造业7个重点高新技术行业作为研究样本,并通过巨潮资讯网、国泰安数据库筛选出2012—2016年375家企业数据。剔除ST企业和财务数据不完整的样本,样本数据处理及分析软件为Excel2007和Stata14.0统计软件。

(二)主要研究变量定义

1.解释变量

融资约束。高新技术企业从事研发活动前期需要投入大量资金,后期开发也要具有资金持续供应力。企业内部融资是企业融资的主要来源及首要来源,但企业内部融资数量有限,银行信贷成为企业外部融资的主要来源。国内外研究学者常用利息保障倍数、股东支付率、企业上市年限、资产总额等来表示融资约束。本文选择利息保障倍数(Interest coverage ratio,ICR)作为融资约束的替代变量。利息保障倍数既可以衡量企業的偿债能力,又可以反映企业的盈利能力。利息保障倍数越大,说明企业偿债能力越强,获利水平越高,说明企业有足够的自由现金流,有能力支付借款利息,从而面临较小的融资约束,反之,企业面临较大的融资约束。而且利息保障倍数与企业融资成本负相关,所以利息保障倍数可以成为融资约束较合理的衡量指标。

2.被解释变量

企业绩效。国外学者通常选择总资产收益率(ROA)、净资产收益率(ROE)、托宾Q值作为评价企业绩效的有效指标。我国证券市场发展不充分,因此研究企业绩效可以参考国外指标。另外,我国学者在研究中也大多采用ROA作为企业绩效的衡量指标。本文选择总资产收益率作为衡量企业绩效的指标。

3.调节变量及调节中介变量

(1)企业成长性。企业成长性(Growth)是对企业绩效有可持续发展性影响的变量。通过文献研读,可以将主营业务增长率作为衡量企业成长性的指标。主营业务增长率越大,说明企业占领市场的能力和销售能力越强,企业成长性越好。

(2)技术创新。技术创新是专利申请数和技术创新投入与创新产出的效率指标。对于技术创新的产出变量,较多使用专利申请量(Patents)(主要指发明和实用新型)作为衡量技术创新的一个指标;另外,考虑到专利产出指标可比性不高,高新技术企业通过技术创新投入,最终目的就是利用创新技术与方案,实现创新成果,研究创新产品,并将新产品投放市场获利,因此将技术创新投入与创新产出的比值作为衡量技术创新的另一个指标,表示为创新效率(Innovation)。本文选择研发投入/营业收入作为衡量技术创新的第二指标。

4.控制变量

为了有效控制可能影响企业绩效的各个因素,本文借鉴已有或相关研究,选择资产负债率(LEV)、公司规模(SIZE)、股利支付率(DDR)、现金持有量(FCF)、财务杠杆(DFL)等作为控制变量。所有变量定义与说明见表1。

三、实证分析

(一)描述性分析

从表2看出,样本企业的绩效指标(ROA)均值为0.049,标准差为0.068,说明各企业的绩效有一定的差异;样本企业的融资约束指标(ICR)标准差为1.53,说明各个高新企业受到的融资约束程度不同;另外样本企业的股利支付率(DDR)均值为34.88,标准差为14.31,说明各样本企业股利政策不同,导致股利分配方案不同,留用利润差异较大,因此受外部融资需求影响不同,从而融资约束条件不同。

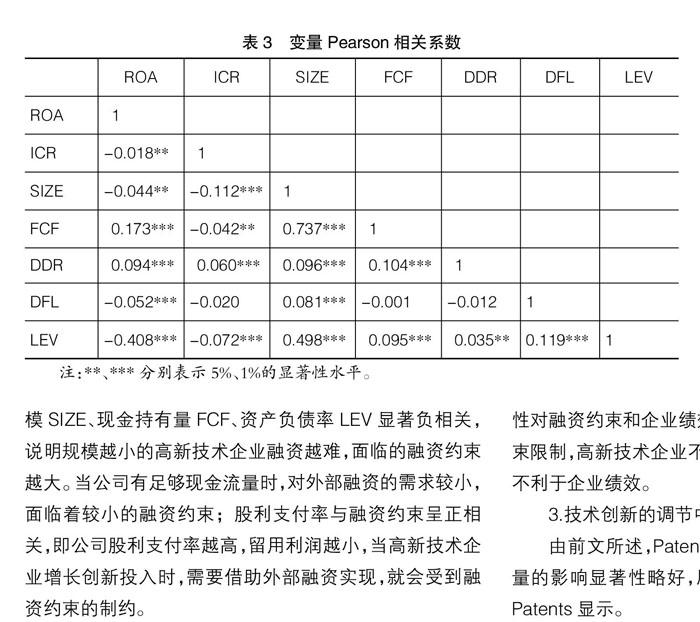

(二)变量间的Pearson相关系数

从表3可以看出,被解释变量ROA与解释变量ICR之间呈负相关性,也就是融资约束抑制企业绩效。企业绩效与企业的现金持有量、股利支付率呈显著正相关,即向外界传达一种企业盈利能力强的讯号,促进企业绩效增长。企业绩效与公司规模SIZE、资产负债率LEV、财务杠杆DFL显著负相关。而解释变量融资约束ICR与企业规模SIZE、现金持有量FCF、资产负债率LEV显著负相关,说明规模越小的高新技术企业融资越难,面临的融资约束越大。当公司有足够现金流量时,对外部融资的需求较小,面临着较小的融资约束;股利支付率与融资约束呈正相关,即公司股利支付率越高,留用利润越小,当高新技术企业增长创新投入时,需要借助外部融资实现,就会受到融资约束的制约。

(三)回归分析

1.融资约束对企业绩效的影响

本文采用逐步回归对模型一进行回归(如表4所示)。模型一(1)回归结果显示融资约束与企业绩效在1%水平上显著负相关,即产生1个单位的融资约束,对企业绩效产生0.214个负向单位的影响。模型一(2a)增加技术创新变量,且用Patents指标表示。加入技术创新变量后,模型一(1)中各个控制变量对企业绩效的影响显著性不变,融资约束对企业绩效的系数在1%水平上显著为负,说明受到银行等金融机构融资约束的影响,企业借贷资本的压力越大,外部资金来源越不充分,企业创新资金投入受抑制,并影响创新产出,从而影响技术创新效果,最终影响企业绩效。与本文假设相符。同时,调整后的R2有了一定的提高,拟合优度有所增加。模型一(2b)是将技术创新用innovation代替时的影响效应,加入了技术创新变量后,融资约束系数在5%水平上显著负相关,表明融资约束越高,越抑制企业绩效提升。将Patents作为技术创新的替代变量后,各变量对企业绩效影响的显著性水平高于将innovation作为替代变量的显著性。经过VIF检验后,模型一各个方程中变量的VIF均值为1.67,且各变量VIF值显著小于5,表明各变量间不存在多重共线性。

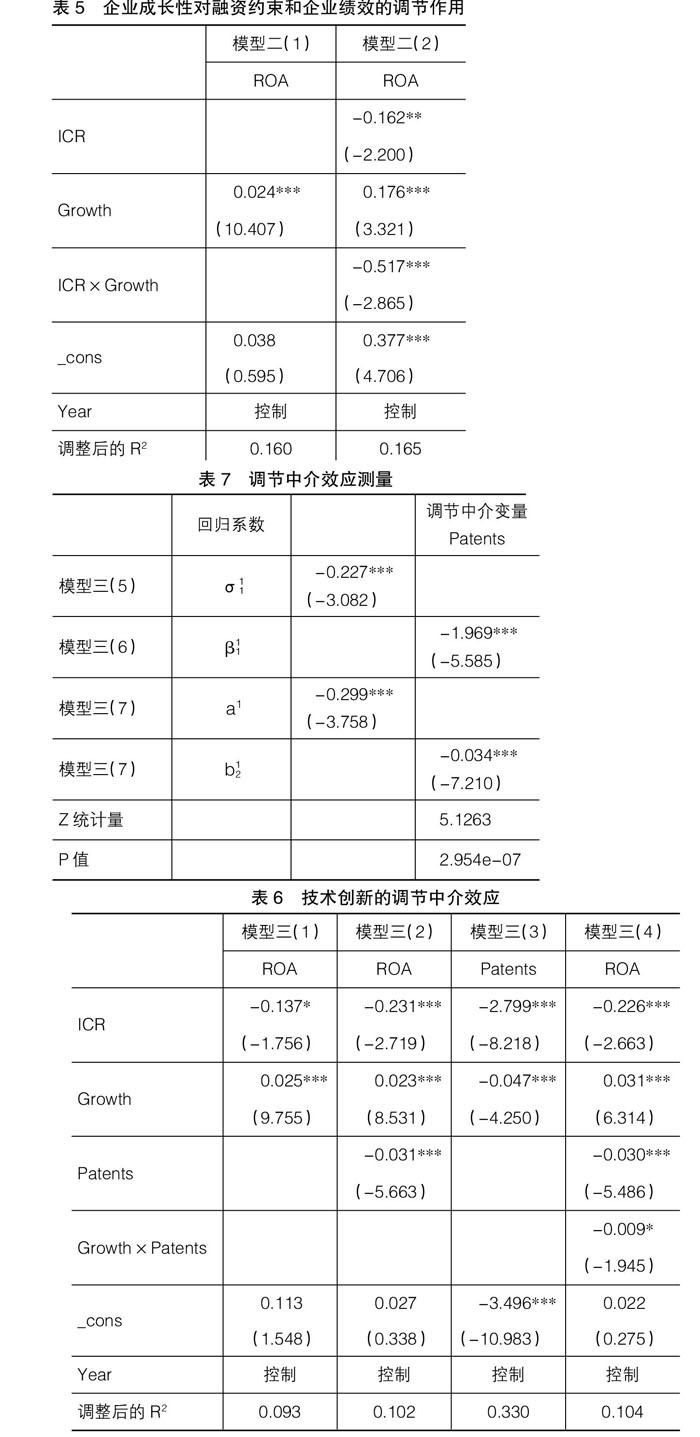

2.企业成长性对融资约束和企业绩效的调节作用(表5)

企业成长性作为本文的调节变量,与企业绩效在1%水平上显著正相关,相关系数为0.024,说明企业的成长性越好,取得的营业收入越高,企业的绩效水平越高。但是将企业成长性与融资约束的交乘项进行回归分析后,融资约束与企业成长性的交乘项系数为-0.517,且在1%水平上显著,说明企业成长性对融资约束和企业绩效存在负向的调节作用。受融资约束限制,高新技术企业不易获得资金支持,影响产品销售,不利于企业绩效。

3.技术创新的调节中介效应

由前文所述,Patents作为技术创新衡量指标对各变量的影响显著性略好,所以表6中模型三的估计结果以Patents显示。

模型三(1)中,融资约束对技术创新的影响加入调节变量企业成长性,可以看出企业成长性与企业绩效在1%水平上显著正相关,说明越具备发展前途、盈利水平越好的企业,绩效才会越显著。在模型三(2)中将技术创新引入,在模型三(3)中检验企业成长性对中介变量技术创新的影响,可以看出,在融资约束影响下,成长性越好的企业,技术创新水平反而是负相关。在模型三(4)中,可以看出,在融资约束对企业绩效产生负向影响时,技术创新发挥了调节中介效应。技术创新是中介变量,企业成长性是技术创新和企业绩效的调节变量,也就是说,融资约束对企业绩效的影响要经过技术创新的中介效应并受到企业成长性的影响。模型三(3)中技术创新对企业成长性的中介效应在1%水平上显著负相关,模型三(4)中技术创新与企业成长性的交乘项在10%水平上负相关,说明技术创新受到融资约束的限制,企业资金有限,不利于研发资金的投入,从而研发产出也受限。高新技术企业一旦技术受限,不能开发新产品占领市场,便会导致营业收入水平下降,对企业绩效形成负向影响。

4.调节中介效应程度测量

根据表7中数据,Z统计量=5.1263,其P值<0.01,则技术创新所起的中介效应非常显著,根据回归系数可以得出融资约束对企业绩效的总效应为-0.227,以及技术创新所起到的中介效应为0.0665,因此中介效应比例Degree=■=-0.2925,说明技术创新Patents所起到的部分中介效应对总效应的贡献达到29.25%,部分中介效应显著。

5.稳健性检验

由于技术创新会给企业绩效带来滞后影响,为解决同时性带来的内生性问题,本文将企业绩效滞后1期代入各回归模型。回归结果与前文回归结果类似,企业融资约束对企业绩效的负向影响更为明显,影响系数值较企业绩效当期变大。成长性起到的调节作用依旧为负向调节作用,调节作用更为明显,技术创新起到的中介效应依旧显著。

四、研究结论与建议

本文以高新技术企业上市公司为研究对象,从实证角度分析了融资约束与企业绩效的关系,深入剖析了融资约束对企业绩效的影响机理。引入企业成长性作为调节变量,引入技术创新作为调节中介变量,结果表明融资约束与企业绩效显著负相关,企业成长性有利于提升企业绩效,但在融资约束限制下,对企业绩效产生负向调节作用;而技术创新变量对融资约束和企业绩效的关系起到负向调节中介作用,即融资约束是通过影响高新技术企业的技术创新水平进而抑制公司成长性,再对企业绩效产生负向影响作用。通过四者关系的梳理,对高新技术企业绩效的提升提出以下建议:

(一)企业角度

首先,为了避免受制于外部融资,高新技术企业需要制定资金战略规划,增加内部资金的积累,保证资金资本的储备,以准确把握投资机会,实现技术资金投入,提升创新效率。其次,高新技术企业自身也要建立与资本市場相匹配的信用制度,诚信借款,提高资金使用效率。再次,高新技术企业具有广阔的市场前景和很高的成长性,实证结果显示,公司成长性在提升企业绩效方面具有正向促进作用,所以各高新技术企业应该注重自身成长性,增强自身的发展能力,从技术、管理等方面综合提升自身核心竞争力,以使企业在竞争中立于不败之地。最后,高新技术企业要重视研发资金管理,提高忧患意识,提升研发资金的使用效率,利用研发资金加强学习,努力学习新技术,在企业内部消化、吸收、转化、升华、再创造,增加技术创新产出,提升技术创新能力。

(二)政府角度

第一,政府应该帮助企业建立多种融资方式相结合的多元化的融资市场,拓宽融资渠道,考虑企业性质与发展周期,结合企业性质、规模、发展周期等提供相匹配的完善的融资担保机制。第二,政府要完善信息披露机制,改善信息不对称,监督高新技术企业对资金的使用,促进融资、投资双方合作。

【参考文献】

[1] MYERS,STEWART C. The capital structure puzzle[J].Journal of Finance,1984,39(3):575-592.

[2] KAPLAN S,ZINGALES L.Do investment cashflow sensitivities provide useful measures of financial constraints?[J].Quarterly Journal of Economics,1997,112(1):169-215.

[3] JENSEN M C,MECKLING W H. Theory of the firm:managerial behavior,agency cost and ownership structure[J].Journal of Financial Economics,1996,3(4):305-360.

[4] 翟淑萍,顾群.金融发展与企业投资效率:基于融资约束与预算软约束视角的分析[J].贵州财经大学学报,2014(3):24-31.

[5] 李春霞.金融发展、投资效率与公司业绩[J].经济科学,2014(4):80-92.

[6] LEITNER S M. Financing constraints and firm growth in emerging Europe[J].South East European Journal of Economics and Business,2016,11(1):18-40.

[7] 岑维,童娜琼.融资约束、多元化经营与公司业绩[J].商业研究,2015(2):96-103.

[8] 邱静,刘芳梅.货币政策、外部融资依赖与企业业绩[J].财经理论与实践,2016,37(5):31-37.

[9] DAVID D W,ZENG P.Copatent,financing constraints, and innovation in SMEs:an empirical analysis using market value panel data of listed firms[J]. Journal of Engineering and Technology Management,2018(2):15-27.

[10] 单春霞,仲伟周,张林鑫.中小板上市公司技术创新对企业绩效影响的实证研究:以企业成长性、员工受教育程度为调节变量[J].经济问题,2017(10):66-73.

[11] 鲁盛潭,方旻.高科技、高成长性企业R&D投入与企业绩效的相关性分析[J].财会月刊,2011(36):12-15.

[12] BROWN J R,MARTINSON G,PETERSEN B C.Do financing constraints matter for R&D?[J].European Economic Review,2012,56(8):1512-1529.

[13] 梁帆.融資约束、风险投资与中小企业成长:基于中国A股上市公司的实证[J].河北经贸大学学报,2015,36(2):72-79.

[14] 李军奕.企业成长性、负债融资与创新投资[J].绿色财会,2016(3):10-17.

[15] 叶海景.企业技术创新与成长性的实证研究:基于温州上市公司及新三板企业的数据分析[J].温州大学学报(社会科学版),2018,31(2):80-87.

[16] 王玉冬,李俊龙.创新投入、内部控制与高新技术企业绩效[J].财会月刊,2015(24):34-37.

[17] 汪涵玉,朱和平.R&D投入与制造类企业绩效的关系研究:基于高管激励的调节效应[J].财会通讯,2018(17):28-33,129.

[18] 孙晓华,王昀,徐冉.金融发展、融资约束缓解与企业研发投资[J].科研管理,2015,36(5):47-54.

[19] 朱永明,赵程程,赵健,等.政府补助对企业自主创新的影响研究:基于企业生命周期视角[J].工业技术经济,2018(11):27-34.

[20] 曾景伟.高新技术企业创新投资的融资约束与社会资本管理变革策略[J].改革与战略,2018,34(1):125-128.