我国金融集聚促进了科技创新吗?

2019-08-30王凯庞震

王凯 庞震

[摘 要] 利用空间计量经济学Moran's I指数、Moran散点图和空间杜宾模型,基于2000—2016年省级面板数据实证检验了我国金融集聚对本地区和邻近地区科技创新的影响。结果表明,我国金融集聚与科技创新存在着地理空间分布上的正相关性和异质性,呈现“高-高”和“低-低”分化的“中心-外围”的发展模式;金融集聚对科技创新的影响具有显著的行业异质性,其中银行业和证券业对科技创新具有正向空间溢出效应,保险业对科技创新具有逆向空间溢出效应。

[关键词] 金融集聚;科技创新;空间溢出效应;空间杜宾模型

[中图分类号] F832;F124.3 [文献标识码]A

[文章编号]1673-0461(2019)09-0092-06

科学技术是第一生产力,金融是经济发展的核心,从美国、日本等“创新型国家”的成功经验看,金融发展与科技创新可以称之为社会财富创新的两翼。从我国来看,“创新是引领发展的第一动力,是建设现代化经济体系的战略支撑”,提高自主创新能力,提高经济增长质量,是当前我国发展战略的核心。科技创新需要金融资本的支持,现代金融作为资源配置的有效手段,不仅有利于缓解科技经费投入短缺的问题,还利于引导企业自主创新的效益和效率。

一、文献述评

早在20世纪初,熊彼特就提出金融发展对技术进步和经济增长具有重要作用,到了20世纪90年代,硅谷的崛起以及其崛起背后国家金融体系支持,使得经济增长越来越依赖于科学技术的进步与创新,国内外学者开始更多的关注金融发展与科技创新的关系。主要分为两大类:一类认为金融发展促进了科技创新,如国外学者Chowdhury&Maung (2012)[1]研究发现良好金融系统能够甄别那些具有新产品研发能力的企业,并提供资金资助,有利于提高研发投资效率,促进了技术创新。柏玲,姜磊(2013)[2]研究表明我国金融发展规模、金融发展效率和金融发展结构都与技术创新产出能力呈正相关关系。张玉喜、赵丽丽(2015)[3]研究发现虽然长期内我国科技金融的投入对技术创新的作用效果并不明显,但是短期内显著正相关。李标、宋长旭(2016)[4]认为我国金融集聚对经济增长有明显的驱动作用,然而金融集聚对R&D活动的支持却具有“延迟效应”。曹霞、张路蓬(2017)[5]研究发现我国金融业发展的主要表现形式仍然依赖于银行业,银行业发展规模与效率对技术创新水平促进作用。

另一类研究认为金融发展对科技创新的促进作用不明显,甚至具有负效应。如Tee&Low(2014)[6]利用1998—2009年7个东亚国家的面板数据研究发现,银行业发展促进了科技创新,但是股票市场的发展对科技创新的影响不显著。Hsu & Tian (2014)[7]利用32个发达国家和发展国家的面板数据结果表明,在更依赖外部融资的行业,以及更高技术密集型行业中,高度发达的股票市场的发展促进了技术创新;然而,银行信贷市场却阻碍这些行业的技术创新。Guan&Yam (2015)[8]通过对1 000多家中国制造业企业的研究发现,特殊贷款和税收抵免对企业的创新绩效有积极影响,然而直接专项拨款不仅没有提高创新绩效,反而对企业创新产生了消极影响。黎杰生、胡颖(2017)[9]研究发现我国金融集聚对技术创新具有抑制作用,银行业和保险业集聚会促进技术创新,而证券业集聚则会挤出技术创新。张林(2016)[10]認为我国科技金融对实体经济增长影响总效应大小和方向取决于金融发展与科技创新的融合深度和融合质量。

综上所述,国内外已有研究为本文奠定了良好的理论基础,然而,对金融业发展的量化大多数文献是基于总量的测算,忽视了我国金融业分业经营的格局,因此还需要进一步加强和深化研究,为了准确识别变量之间的空间关联机制,本文利用空间计量模型分别测算了银行业、证券业和保险业对科技创新的空间溢出效应。

二、计量模型及变量说明

(一)变量的选取

被解释变量:科技创新,使用专利申请受理数(TI)近似代表科技创新。

核心解释变量:金融业发展水平。鉴于我国金融业分业经营的格局,本文将金融业分为银行业、证券业和保险业3部分,使用金融机构存贷款总额(fd)代表银行业发展,股票总市值(stock)代表证券业发展,保险业保费收入(insure)代表保险业发展。

控制变量:科技创新经费投入量(rdk),使用研究与试验发展经费内部支出衡量R&D经费的投入变量。科技创新人力资源投入量(rdh),使用R&D人员全时当量衡量研发人力资本的投入。地区经济增长水平(pgdp),使用各地区的人均国内生产总值来衡量地区经济发展水平。外商直接投资(fdi),使用实际利用外商直接投资额表示,主要为了体现引进国外先进技术对国内科技创新的影响。

(二)空间计量模型的构建

空间面板数据模型将面板数据模型与空间计量经济学结合起来,利用地理位置相邻性将传统计量经济学长期忽视的空间维度纳入模型,打破了变量相关独立的基本假设,可以更好识别空间依赖性和异质性,这使得其对很多现实问题的解释能力优于传统的计量模型,主要分为3种:空间滞后模型、空间误差模型和空间杜宾模型,由于空间误差模型并没有考虑被解释变量的空间溢出效应,而空间滞后模型则忽略了误差项中的空间自相关性,空间杜宾模型(Spatial Durbin Model, SDM)模型来是空间滞后模型与空间误差模型的一般形式,弥补了SLM模型和SEM模型的局限性(见下式)。

上式中,i表示各省、市和自治区,t表示年份,W为空间权重矩阵,ρ为空间自回归系数,如果ρ>0,表示正外部性;如果ρ<0,表示负外部性。μi为地区效应,t为时间效应。ε为随机误差项向量,服从期望均值为0,方差为σ2的标准正态分布。根据宏观经济数据的可得性,本文选取2000—2016年我国31个省市自治区(不包括港澳台)的面板数据,主要来源于《中国统计年鉴》《中国科技统计年鉴》《中国金融年鉴》和《中国证券期货统计年鉴》,为了消除异方差的影响,对各个变量取对数,表1给出了各变量经过预处理之后的描述性统计。

三、我国金融发展与科技创新的时空异质性分析

(一)基于Moran's I指数的全局空间自相关性分析

Moran's I指数主要用于评测变量的全局自相关特征。表2为2000—2016年科技创新(TI)与金融集聚(fd)的Moran's I指数,由于我国金融市场主要以银行一家独大,所以在对金融集聚进行空间自相关分析时,选取了金融机构存贷款总额(fd)作为代表变量,可以看出科技创新和金融集聚Moran's I指数均为大于零,呈现比较强的空间正相关。科技创新Moran's I指数主要在0.237—0.324之间波动,最低值在2006年为0.237,最高值出现在2016年为0.324。金融集聚Moran's I指数主要在0.187—0.246之间波动,最低值在2001年为0.187,最高值出现在2010年为0.246,2016年为0.240。总体上来看,Moran's I指数随着时间呈现出逐渐增大的趋势,表明我国31个省份之间科技创新和金融集聚在空间上并非表现出随机状态,地理分布的空间依赖性越来越大。

(二)基于Moran 散点图的局域空间自相关性分析

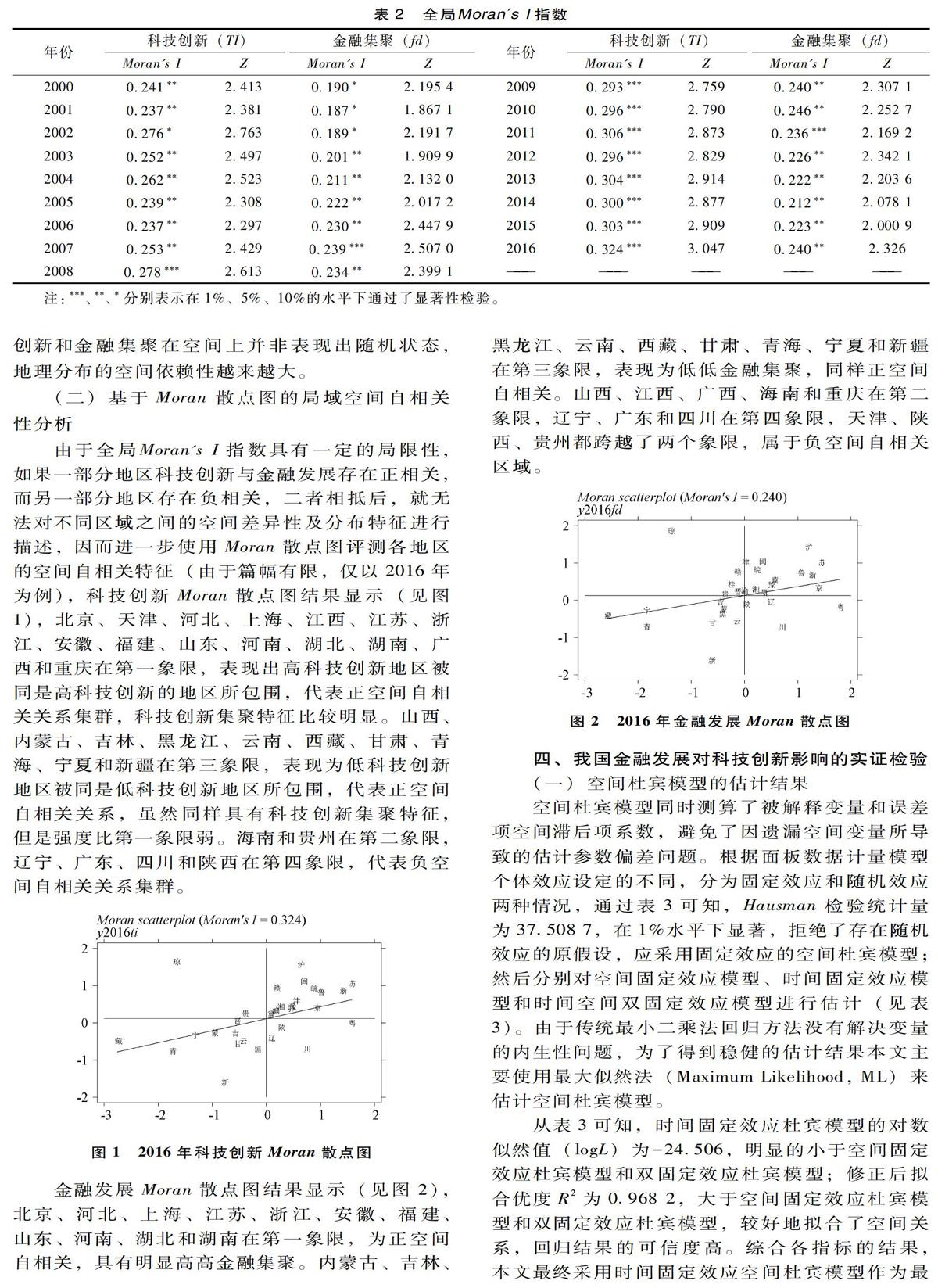

由于全局Moran's I指数具有一定的局限性,如果一部分地区科技创新与金融发展存在正相關,而另一部分地区存在负相关,二者相抵后,就无法对不同区域之间的空间差异性及分布特征进行描述,因而进一步使用Moran散点图评测各地区的空间自相关特征(由于篇幅有限,仅以2016年为例),科技创新Moran散点图结果显示(见图1),北京、天津、河北、上海、江西、江苏、浙江、安徽、福建、山东、河南、湖北、湖南、广西和重庆在第一象限,表现出高科技创新地区被同是高科技创新的地区所包围,代表正空间自相关关系集群,科技创新集聚特征比较明显。山西、内蒙古、吉林、黑龙江、云南、西藏、甘肃、青海、宁夏和新疆在第三象限,表现为低科技创新地区被同是低科技创新地区所包围,代表正空间自相关关系,虽然同样具有科技创新集聚特征,但是强度比第一象限弱。海南和贵州在第二象限,辽宁、广东、四川和陕西在第四象限,代表负空间自相关关系集群。

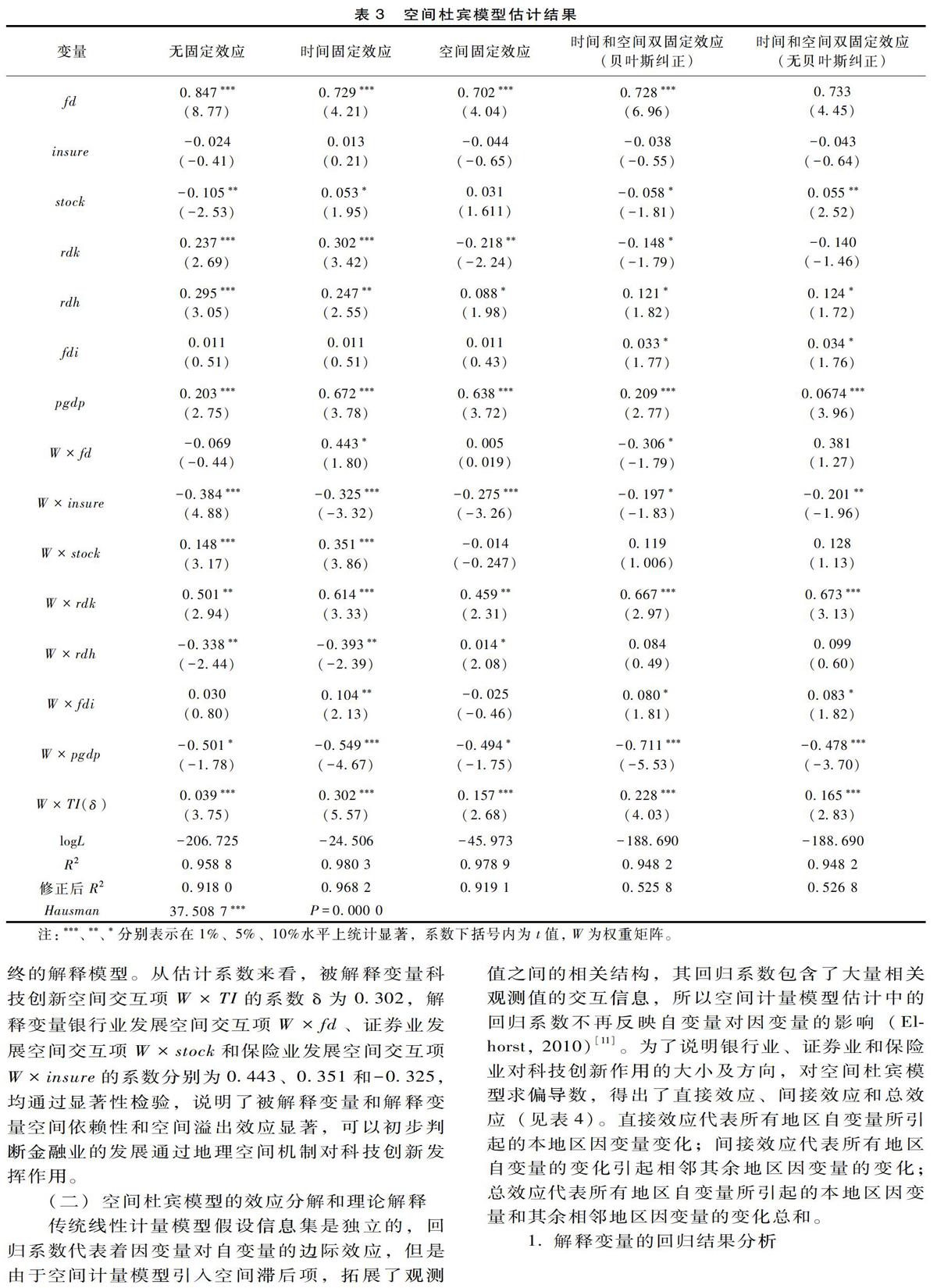

金融发展Moran散点图结果显示(见图2),北京、河北、上海、江苏、浙江、安徽、福建、山东、河南、湖北和湖南在第一象限,为正空间自相关,具有明显高高金融集聚。内蒙古、吉林、黑龙江、云南、西藏、甘肃、青海、宁夏和新疆在第三象限,表现为低低金融集聚,同样正空间自相关。山西、江西、广西、海南和重庆在第二象限,辽宁、广东和四川在第四象限,天津、陕西、贵州都跨越了两个象限,属于负空间自相关区域。

四、我国金融发展对科技创新影响的实证检验

(一)空间杜宾模型的估计结果

空间杜宾模型同时测算了被解释变量和误差项空间滞后项系数,避免了因遗漏空间变量所导致的估计参数偏差问题。根据面板数据计量模型个体效应设定的不同,分为固定效应和随机效应两种情况,通过表3可知,Hausman检验统计量为37.508 7,在1%水平下显著,拒绝了存在随机效应的原假设,应采用固定效应的空间杜宾模型;然后分别对空间固定效应模型、时间固定效应模型和时间空间双固定效应模型进行估计(见表3)。由于传统最小二乘法回归方法没有解决变量的内生性问题,为了得到稳健的估计结果本文主要使用最大似然法(Maximum Likelihood, ML)来估计空间杜宾模型。

从表3可知,时间固定效应杜宾模型的对数似然值(logL)为-24.506,明显的小于空间固定效应杜宾模型和双固定效应杜宾模型;修正后拟合优度R2为0.968 2,大于空间固定效应杜宾模型和双固定效应杜宾模型,较好地拟合了空间关系,回归结果的可信度高。综合各指标的结果,本文最终采用时间固定效应空间杜宾模型作为最终的解释模型。从估计系数来看,被解释变量科技创新空间交互项W×TI的系数δ为0.302,解释变量银行业发展空间交互项W×fd、证券业发展空间交互项W×stock和保险业发展空间交互项W×insure的系数分别为0.443、0.351和-0.325,均通过显著性检验,说明了被解释变量和解释变量空间依赖性和空间溢出效应显著,可以初步判断金融业的发展通过地理空间机制对科技创新发挥作用。

(二)空间杜宾模型的效应分解和理论解释

传统线性计量模型假设信息集是独立的,回归系数代表着因变量对自变量的边际效应,但是由于空间计量模型引入空间滞后项,拓展了观测值之间的相关结构,其回归系数包含了大量相关观测值的交互信息,所以空间计量模型估计中的回归系数不再反映自变量对因变量的影响(Elhorst, 2010)[11]。为了说明银行业、证券业和保险业对科技创新作用的大小及方向,对空间杜宾模型求偏导数,得出了直接效应、间接效应和总效应(见表4)。直接效应代表所有地区自变量所引起的本地区因变量变化;间接效应代表所有地区自变量的变化引起相邻其余地区因变量的变化;总效应代表所有地区自变量所引起的本地区因变量和其余相邻地区因变量的变化总和。

1.解释变量的回归结果分析

从直接效应来看,银行业的直接效应系数为0.752,保险业的直接效应系数为0.012,证券业的直接效应系数为-0.053,均在1%的水平下显著。说明银行业对本地区科技创新的促进作用最明显,其次为保险业,而证券业对本地区的科技创新存在逆向的挤出效应,原因可能在于与西方发达国家相比,我国证券业的发展还处在初级阶段,有很多的不足,特别是证券市场的高风险带来了很大的不确定性,一旦股价出现大幅波动或股市崩盘,企业的资金链就面临断裂的风险,公司资本会大幅度的缩水,进而对企业科技创新产生了抑制作用(黎杰生、胡颖,2017)[9]。

从间接效应来看,银行业发展的间接效应系数为0.658,并在5%的水平下显著,说明银行业在支持本地区科技技术创新的同时,对相邻地区科技创新也存在正向空间溢出效应,银行业发展增加1%,则相邻地区增加0.658%。证券业间接效应系数为0.361,并且在1%水平通过显著性检验,即证券业增加1%,相邻地区科技创新增加0.361%。原因在于金融资源的趋利性,地理位置的邻近为金融资源流动提供了客观地理条件,有利于相邻地区的银行业和证券业实现金融资源的充分共享和有效互补,提升了金融交易和科技创新能力。保险业发展间接效应指数为负值并在1%的水平下显著,即保险业增加1%,相邻地区科技创新减少0.328%,为逆向空间溢出效应。原因可能在于为了盈利,各地区保险机构竞相推出各种保险产品,使得市场中的供大于求,形成恶性竞争,进而对邻近地区的科技创新产生了挤出效应。

从总效应来看,银行业的总效应系数为1.410且在1%水平上显著,即对于全部省域来说,银行业发展每增加1%将使科技创新增加1.410%。证券业的总效应系数为0.308,在1%的水平下通过显著性检验,对于全部地区来说,证券业发展水平增加1%,科技创新增加0.308%。保险业总效应系数为-0.316且在5%水平上显著,即对于全部地区来说,保险业每增加1%将使科技创新减少0.316%。说明了我国金融资源对科技创新的作用机制主要还是通过银行来实现,以2016年为例,我国银行业总资产规模达到了232.25万亿元,证券业总资产规模为5.79万亿元,保险业总资产规模为15.12万亿元,银行业资产规模是证券业资产规模的40.11倍,是保险业的15.36倍,银行业占金融机构的主体地位。

2.控制变量的回归结果分析

R&D经费投入(rdk)的直接效应、间接效应和总效应系数分别为0.309、0.649、0.958,均通过了1%水平显著性检验。说明R&D经费支出增加1%,则本地区科技创新增加0.309%,邻近地区增加0.649%,全部地区科技創新增加了0.958%。说明了地区R&D经费越多,则该地区用于科技研发的资源就越多,越有利于知识的传播和科技创新水平的提升。

R&D人力资源投入(rdh)直接效应、间接效应和总效应系数分别为0.242、-0.398、-0.156,其中直接效应和间接效应系数在5%的显著性水平下通过了显著性检验;总效应系数没有通过显著性检验。说明R&D人力资本的投入对本地区科技创新具有正向的促进作用,然而,由于区域间科技人才的竞争效应,本地区科技人才的增多,必须使得其他地区科技人才的减少,所以使其对邻近地区具有负向的空间溢出效应。原因在于我国缺乏科技人才流动的良好机制,呈现“孔雀东南飞”的趋势,东南沿海地区集聚了大量优秀人才,而西部地区的人才较为缺乏,地区科技人才的流动主要表现为挤出效应。

外商直接投资(fdi)直接效应、间接效应和总效应系数分别为0.012、0.107、0.119,除了直接效应系数没有通过显著性检验,间接效应系数和总效应系数通过了5%显著性水平检验,说明外商直接投资对邻近地区有着显著的正向空间溢出效应,但是对本地区科技创新的促进效应不明显,原因在于:一方面,FDI引进了国外先进科学技术及管理经验,刺激了国内企业的科技创新;另一方面,FDI对当地民间资本产生了竞争压力,阻碍民间资本发展,反而抑制了当地企业的自主创新能力。

地区经济增长(pgdp)直接效应、间接效应和总效应系数分别为0.674、-0.427、0.247,均通过1%显著性水平检验。说明地区经济增长增加1%,则本地区科技创新增加0.674%,邻近地区科技创新减少0.427%,全部地区科技创新增加0.247%。说明了经济发展程度与科技创新有密切联系,地区经济越繁荣,为科技创新提供了良好的物质基础,创新能力就会越强。然而地区经济发展也产生了虹吸效应,抑制了相邻地区的科技创新。

五、结论及政策启示

(一)研究结论

(1)我国金融集聚与科技创新存在着地理空间分布上的正相关性和异质性,各省份之间形成了较强空间依赖作用,呈现“高-高”和“低-低”分化的“中心-外围”的发展模式,“高-高”金融集聚和科技创新的省份经济发展水平高,经济环境发展优越并且互相吸引;“低-低”金融集聚和科技创新的省份经济发展水平较低,经济资源流失比较严重,导致其科技创新和金融集聚程度较低。

(2)我国银行业、证券业对科技创新具有正向的空间溢出效应,且银行业空间溢出效应大于证券业空间溢出效应,银行业和证券业的发展通过金融服务网络的延伸,发挥了辐射效应,促进了科技信息溢出和专业化分工,刺激了邻近地区科技创新效率。但是保险业发展的空间溢出效应为负值,原因在于保险行业竞争程度比较高,呈现过度竞争的态势,挤出了邻近地区科技创新的发展。

(二)政策启示

(1)发挥区域金融集聚辐射效应,引导金融资源逐步扩散。考虑到金融集聚地理空间上的关联性和异质性,应构建“多点带面”的多层次金融体系,加强相邻省份间的区域金融合作。金融集聚态势良好的东部沿海地区,可以通过金融合作让其优质金融资源逐步渗透到中西部地区,尽可能避免或缓解“金融排斥”现象,促进金融资源在区域间的自由流动,进而实现帕累托最优。

(2)优化金融发展结构,推动“大众创业,万众创新”。由于我国金融结构并不十分完善,不能有效支持科技创新的发展,甚至会逆向挤出科技创新,特别是以传统银行业为主导的投资和融资结构偏好于低风险的项目,在一定程度上抑制了高投入、高风险的战略性新兴产业和民营企业的科技创新,应完善证券业和保险业的发展,搭建多层次区域资本市场,为科技创新提供更完善的多渠道资本市场支持。

[参考文献]

[1]CHOWDHURY R H, MIN M. Financial market development and the effectiveness of R&D investment: evidence from developed and emerging countries[J]. Research in international business & finance, 2012, 26(2):258-272.

[2]柏玲, 姜磊. 金融支持区域创新的竞争和溢出效应——基于空间面板杜宾模型的研究[J].上海经济研究, 2013 (7): 13-23.

[3]张玉喜, 赵丽丽. 中国科技金融投入对科技创新的作用效果——基于静态和动态面板数据模型的实证研究[J].科学学研究, 2015, 33(2):177-184.

[4]李標, 宋长旭, 吴贾. 创新驱动下金融集聚与区域经济增长[J].财经科学, 2016(1):88-99.

[5]曹霞, 张路蓬. 金融支持对技术创新的直接影响及空间溢出效应——基于中国 2003-2013 年省际空间面板杜宾模型[J].管理评论, 2017, 29(7): 36-45.

[6]TEE L T, LOW S W, KEW S R. Financial development and innovation activity: evidence from selected east Asian countries[J]. Prague economic papers, 2014, 23(2): 162-180.

[7]HSU P H, TIAN X, XU Y. Financial development and innovation: crosscountry evidence[J]. Journal of financial economics, 2014, 112(1): 116-135.

[8]GUAN J C, YAM R C M. Effects of government financial incentives on firms' innovation performance in China: evidences from Beijing in the 1990s[J]. Research policy, 2015, 44(1): 273-282.

[9]黎杰生, 胡颖. 金融集聚对技术创新的影响——来自中国省级层面的证据[J].金融论坛, 2017(7):39-52.

[10]张林. 金融发展、科技创新与实体经济增长——基于空间计量的实证研究[J].金融经济学研究, 2016(1):14-25.

[11]ELHORST J P. Spatial panel data models[M].Springer Berlin Heidelberg:Spatial Econometrics, 2010:37-93.

Abstract: We examine how financial agglomeration affects technological innovation. To address this question, we apply spatial autocorrelation statistics method including Moran's I statistic and spatial Durbin model based on provincial panel data from 2000 to 2016. We find that there is a positive correlation and heterogeneity in the geographical spatial distribution of China's financial agglomeration and technological innovation, and the financial agglomeration significantly contributes to the effectiveness of technological innovation. The banking market and the stock market have positive spillover effect on the technological innovation. However, the development of insurance markets appears to discourage technological innovation.

Key words: financial agglomeration; technological innovation; spatial spillover effect; spatial Durbin model

(责任编辑:蔡晓芹)