全美最大学生公寓公司

2019-08-19杜丽虹

ACC的业务模式:校外学生公寓+校内PPP项目+第三方开发管理服务

在ACC的物业组合中,70%都是校外的专业化学生公寓,它们贡献了公司自有物业毛利润(NOI)的74%,2017年的毛利润贡献达到3亿多个美元——通过收购或新建校外的学生公寓,ACC赚取了丰厚的租金收益和资产升值收益。

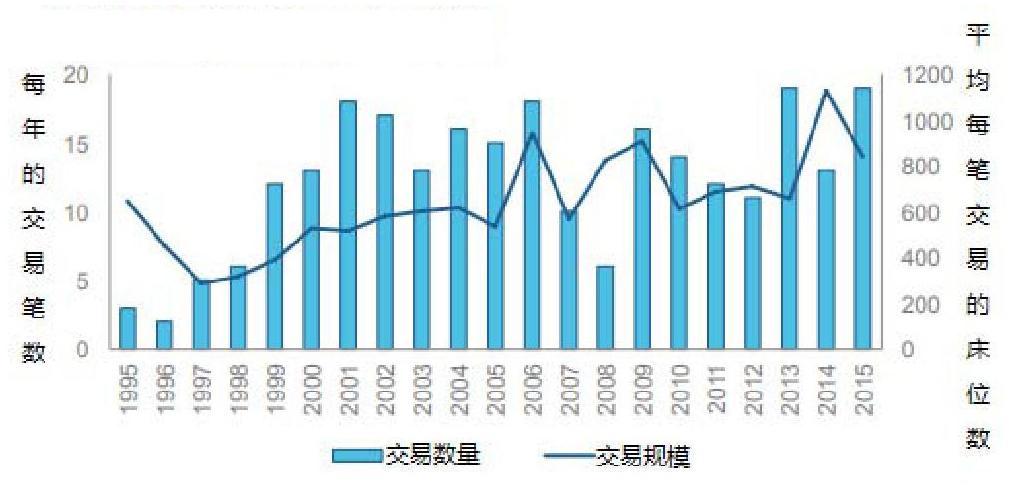

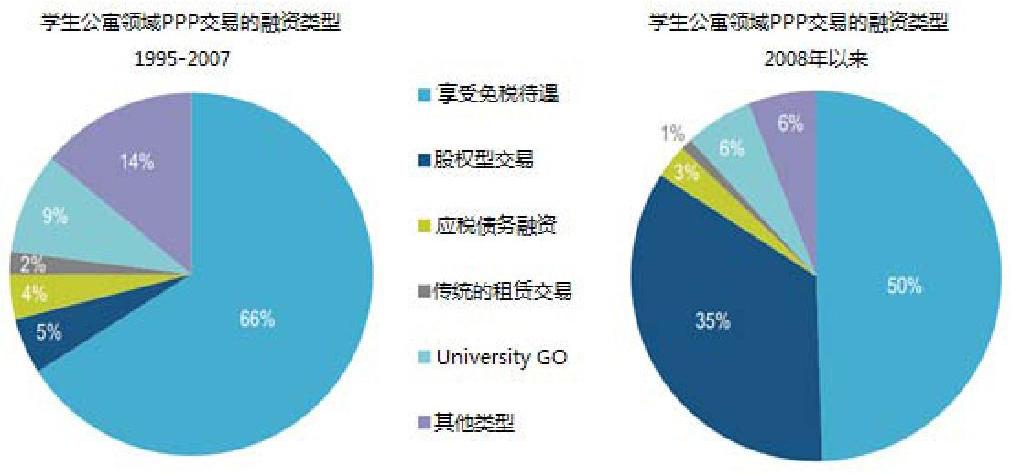

但校外的学生公寓市场竞争日益激烈,且越来越多的高校为了加强学生管理,开始要求低年级学生必须住在校园内;不过,由于美国政府给予高校的拨款越来越少,高校没有足够的财力来满足学生的入住需求,于是基于PPP架构的校园内学生公寓项目成为新的发展趋势。过去几年,每年都有近20笔基于PPP架构的学生公寓项目,单笔交易的规模也都达到800-1000张床位,而且这些PPP交易架构中,以高校为融资主体、享受免税待遇的项目比例已从2008年以前的66%下降到目前的50%左右,与之相对,由私人机构投入股权资本并全资持有的PPP交易结构的占比从2008年以前的5%左右上升到现在的35%左右。

在此背景下,ACC也推出了基于PPP架构的ACE项目,即,位于校园内、在PPP架构下,由ACC全资拥有的学生公寓项目。这类项目一般由高校将土地长租给ACC,然后由ACC投入全部的股权资本,并负责全部的对外融资事项及项目的开发和后续运营管理,项目建成后将定向服务于高校的学生住宿需求(但高校不必为此付费),并得到高校方面在市场推广和运营方面的直接支持。当然,由于是定向服务于高校的,所以,从最初的项目设计到后续的运营服务都要满足高校的特定要求,属于公私合营的PPP项目。

图1:学生公寓领域每年的PPP交易情况

圖2:学生公寓领域PPP交易的融资类型变化

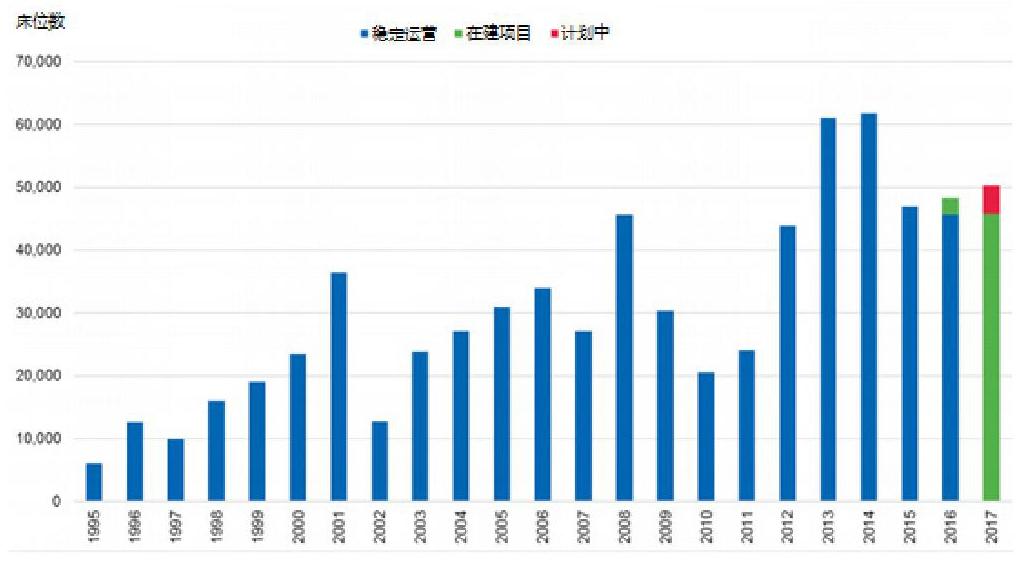

图3:年度校外学生公寓的新增供应量(截至2016年10月)

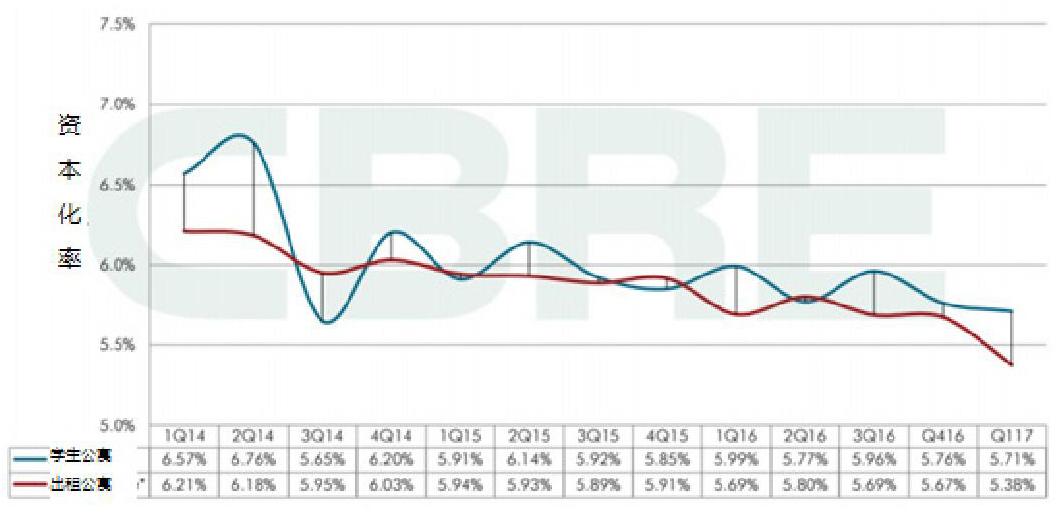

图4:学生公寓市场和出租公寓市场的资本化率比较

这类项目的优势在于,对于高校来说不仅不需要投入自有资金,项目还可以全部表外化处理,从而可以把更多的资金和信用用于科研教学;而对于ACC来说,这类项目位于校区内、有高校的直接支持,项目风险低,融资成本也比较低,并能充分发挥其作为REITS公司的优势——与私募基金相比,REITS的信息更为透明,信用评级较高,长期中的财务安全度较高,不太可能出现烂尾项目,适合PPP运作模式。

更重要的是,私募基金通常以项目的增值出售为目的,而REITS公司则可以长期持有这些项目,从而可以保持校内学生公寓的稳定运营。结果,凭借REITS优势,自2007年以来,ACC已累计斥资20亿美元开发了32个ACE项目,其中,25个项目已投入运营,7个项目在建,预计全部建成后总计可提供床位25000多张,2017年贡献了1亿多美元的毛利润,相当于公司自有物业毛利润的26%。

其实,早在ACE之前,ACC就同一些高校开展了校园内合作开发的学生公寓项目On Campus Participating Properties,目前共包含与3所高校系统合作的5个校园内学生公寓项目。根据合约,ACC从高校处长租土地或物业进行运营,每年ACC可获得这些物业经营过程中所产生的净现金流的50%,并作为管理方根据收入规模收取一定比例的管理费。与ACE项目的区别在于,这类项目中,ACC并不拥有100%的权益,只能分享50%的净现金流,但可以收取一定比例的管理费。目前,ACC共有5个合作项目,可提供床位5000多张,每年可贡献租金收入约3400万美元,贡献毛利润近2000万美元。

此外,ACC也通过旗下一家纳税子公司为第三方(主要是高校)提供学生公寓的开发管理服务,包括短期的顾问咨询服务和长期的全面开发服务。

ACC还通过旗下另一家纳税子公司为第三方提供学生公寓的物业管理服务,包括市场营销、租赁管理、设施维护、财务管理等,管理合约通常为1-5年期。

上述第三方管理服务每年可贡献2000多万美元的管理收入,利润贡献则较少,其意义主要在于通过第三方服务树立高校品牌,拓展高校合作资源,为后续业务的拓展奠定基础。

综上所述,围绕高校的学生住宿需求,ACC经过二十多年的努力,发展出多种形式的服务合作模式。根据高校需求,在项目的财务结构和所有权安排上既可以设计成基于PPP框架的ACE模式;也可以设计成以高校为融资主体和所有权主体的财务结构,并协助高校发行免税债、申请免税贷款等;还可以设计为项目层面的债务融资结构,发行项目层面的抵押债务;总之,ACC可以为高校提供从开发服务到管理服务,再到融资安排的各类型服务。而对于其他开发商来说,ACC也可以为其提供夹层融资服务,即,提供附带购买权的债务融资支持,从而扩大新建项目源。

ACC的投资策略:校外收购+校内新建+低品质项目的资金回笼

学生公寓市场作为一个细分市场,以往并没有受到主流投资机构的关注,所以,市场相对分散,ACC作为全美最大的学生公寓所有者,也只拥有目标市场1.7%的份额,前二十六大学生公寓公司的市场份额加起来也只有7.8%,每年的新增供应只相当于高校注册入学人数的1.3%,相对于大量需要现代化更新的校内宿舍和校外普通公寓,投资空间仍较大;但新建学生公寓的消化和对老旧公寓的替代需要时间。

而随着ACC的上市,陆续又有多家学生公寓公司上市;在私募市场上,以利基市场投资著称的地产基金Harrison Street Real Estate Capital(HSRE)通过发行多只私募地产基金也已经持有了86000张学生公寓的床位;而由加拿大养老金计划CPPIB和新加坡主权财富基金GIC支持的学生公寓投资平台Scion Student Communities也用了不到两年时间就持有了32000张学生公寓床位。2016年全美学生公寓市场的交易总额首次突破100亿美元,其中34%都是新进入市场的投资人,包括各类主权基金、养老基金和其他大的机构投资者。

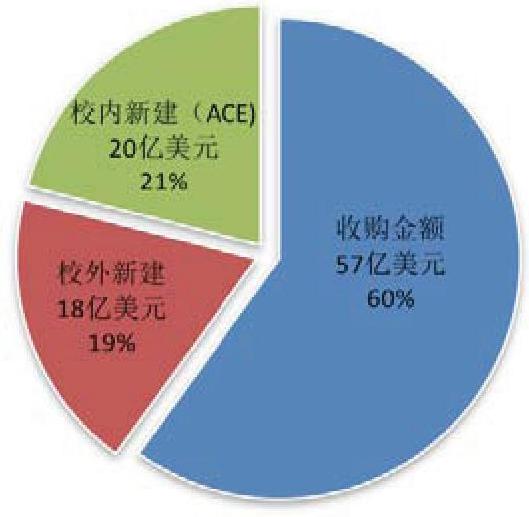

图5:ACC自上市以来的投资金额分布

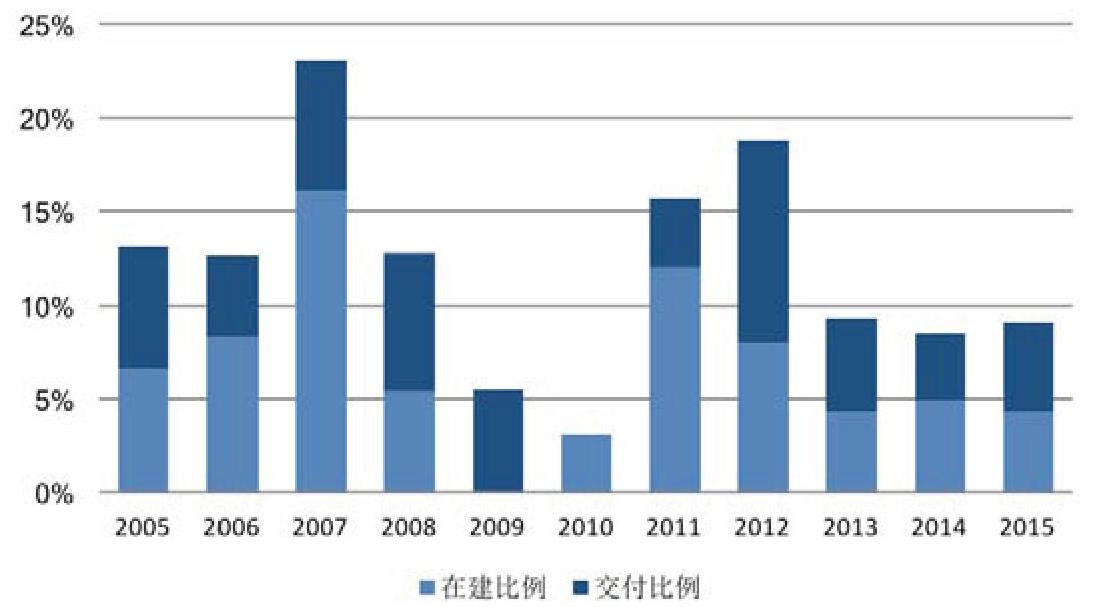

图6:ACC历年在建及交付物业价值与总资产价值之比

表:ACC能够根据高校需要充当各种角色,为其提供多种形式的服务

随着大量资本的涌入,学生公寓市场的投资成本在上升,投资回报则在降低。新建物业方面,金融危机前,每年目标市场的校外学生公寓新增供应一般不到30000张床位,但这几年,每年的新增供应量都稳定在50000张床位水平,结果,每张床位的投資成本从金融危机期间的5万-6万美元上升到目前的8万-10万美元水平,较金融危机前的峰值水平(7万美元/床位)还高。与新建成本相比,收购成本的上升则更为明显,2011年以来,可步行至校区的优质物业的收购成本已达到7万-10万美元/床位的水平,2017年更是猛升到10万美元以上,而2011年以前的收购成本则只有4万美元/床位。相应的,学生公寓并购市场的资本化率已从金融危机期间的9%左右下降到目前的5%-6%水平,其与出租公寓市场之间的利差也从最高时的3.5个百分点缩小到目前的不到0.5个百分点。

与学生公寓市场大量的后来者相比,ACC由于进入市场较早,并在金融危机期间以4万美元/床位的低价收购了一批优质物业,再加上自建物业的回报率通常较收购物业高出1.5-2.0个百分点,从而使当前物业组合的净租金回报率仍可以维持在6.5%左右,不过,近年来也受到新项目资本化率不断下降的困扰。

公司自上市以来已累计收购57亿美元资产,收购物业均为校外资产,收购项目贡献了公司毛利润的44%。当前,ACC步行可达校区的物业资产的收购标准已降至“资本化率在4.25%-5.25%之间”。由于收购项目的资本化率已降至较低水平,所以,近年来公司更看重自建项目,尤其是校园内基于PPP架构的ACE项目,每年的在建项目及交付项目的价值分别占到当年总资产价值的5%-6%,高峰时达到10%-15%的水平。

自上市以来,公司已累计斥资38亿美元用于新建物业,其中,18亿美元为校区外的物业,20亿美元为校区内的ACE项目,这些自建项目稳定运营后的首年回报率均在6.25%-7.00%之间。此外,公司还通过向第三方开发商提供夹层融资支持,获取了一些项目的预订权,这些预订项目稳定运营后的首年回报率一般在5.75%-6.25%之间,也要优于收购项目。上述新建及预订项目合计贡献了公司毛利润的56%。

在收购和新建的同时,公司也在不断出售一些早期持有的距离校区较远的项目,使物业组合进一步优化,到校区的平均距离已从上市之初的1英里左右缩短到0.1英里水平。自上市以来ACC已累计出售了22亿美元的资产,不过,由于出售项目的质地较差,所以,售价一直稳定在3万-4万美元/床位水平,从出售中的直接获益较小,主要是回笼资金用于新项目投资。

但随着投资成本的升高,近年来收购开发的规模都有所缩小,对内生增长的要求越来越高。

作者微信公众号为:杜丽虹另类金融说