中国新能源汽车产业锂资源需求预测及建议

2019-08-16袁小晶李建武

袁小晶,马 哲,李建武

(1.中国地质大学(北京)地球科学与资源学院,北京 100083; 2.中国地质科学院矿产资源研究所,北京 100037; 3.中国地质科学院矿产资源研究所自然资源部成矿作用与资源评价重点实验室,北京 100037)

0 引 言

锂是《全国矿产资源规划(2016~2020年)》确立的24种战略性矿产之一,是新能源汽车产业发展不可或缺的关键原料。2015年以来新能源汽车产业呈现的爆发式增长,带动国内锂消费的快速增加,消费量由2015年的7.87万t(折合碳酸锂当量,下同)增长到2018年的14.34万t,年均增速22.1%,占2018年全球总消费量的51.5%,其中69%用于电池领域[1]。结合电池技术未来发展趋势,锂资源在新能源汽车动力电池中被替代的可能性较低,因此需求量将持续增加。尽管我国锂资源储量丰富,但开发难度大、成本高,本土供应能力较差,对外依存度高达80%[2]。因此,对我国新能源产业锂资源需求做出合理预测,将为锂资源供应安全政策制定提供参考和依据。目前,国内外相关学者对新能源汽车产业锂资源需求进行了分析和预测[3-6],主要方法是将汽车总产量和单车消耗量简单相乘,未充分考虑电池技术的动态发展对锂资源需求的影响,本文将在前人研究的基础上结合电池技术发展趋势对我国2030年前新能源汽车产业锂资源的需求进行预测。

1 预测方法

锂在新能源汽车中主要用于动力电池正极材料的制备。不同类型的新能源汽车装配的动力电池容量差异较大,且不同类型动力电池的单位容量对锂资源的消耗不尽相同。动力电池的产量由新能源汽车的产量、不同动力电池的装车比例及各类电池的容量决定,各类电池的容量由动力电池技术的发展路径决定,因此本文以新能源汽车发展规划为准则预测出各类车型的年产量,以电池发展技术为依托预测出不同种类电池的容量及装车比例,结合上述三者得出动力电池的产量,并将电池产量与单位容量对锂的需求量相乘,得到动力电池对锂的总需求量(图1)。

图1 新能源汽车对锂需求预测方法Fig.1 Lithium demand prediction method fornew energy vehicles

动力电池类型多样,需要合理分析其技术发展路径和趋势。考虑到未来新能源汽车产业政策的变化以及电池技术发展的不确定性,本研究将预测时间限定为2019~2030年的中短期。

综合上述信息,本文采用下式计算。

(i=2019,2020……2030)

式中:Di为第i年新能源汽车动力电池对锂的需求量,t;Pij为第i年第j类车的产量,万辆;Rijk为第i年第j类车中k型电池的装配比例;Cijk为第i年第j类车中k型电池的容量,kW·h/辆;Mjk为第j类车中k型电池单位容量对锂的需求量,kg/kW·h。

2 需求指标分析

2.1 各类新能源汽车年产量预测

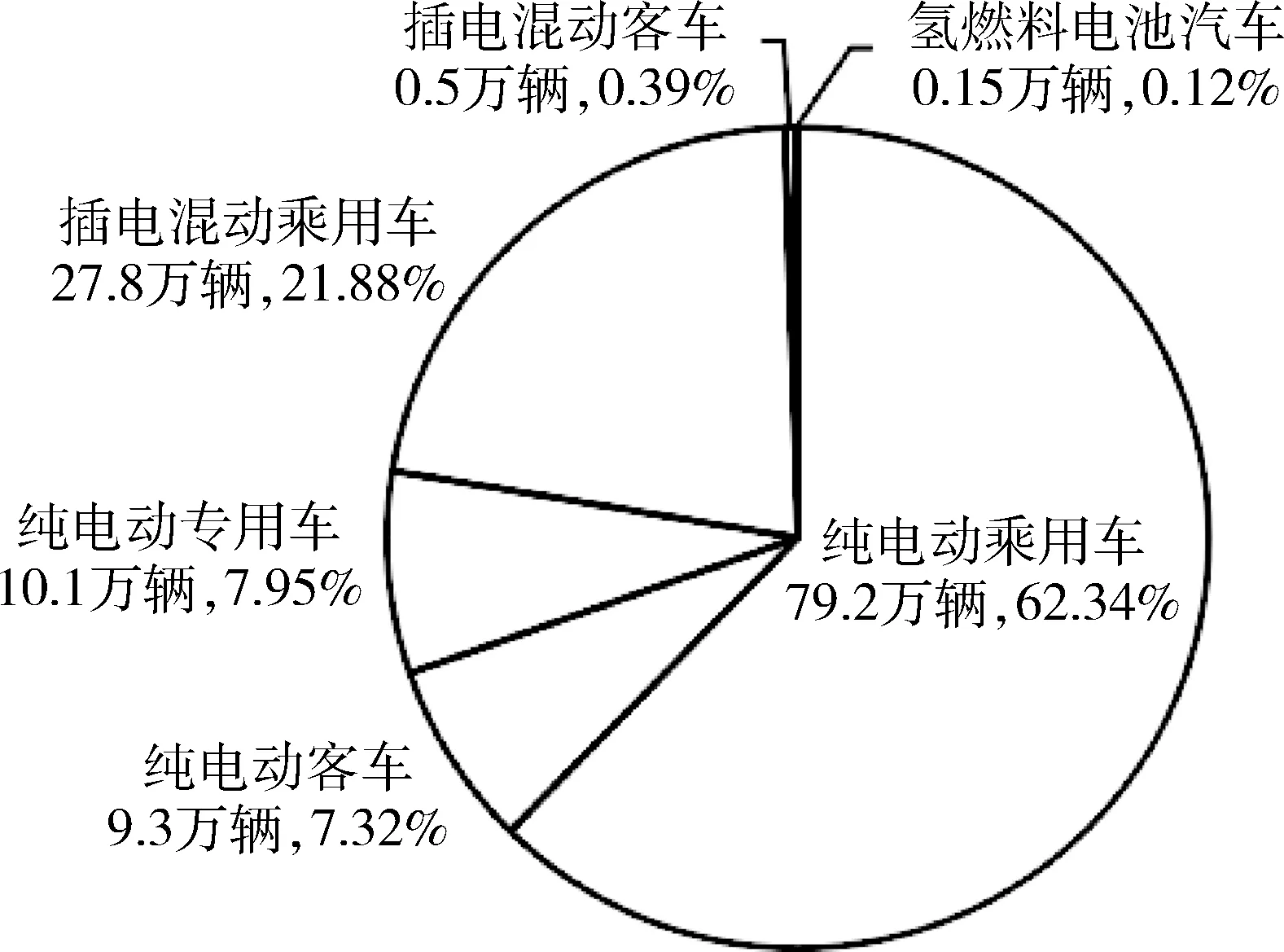

根据动力来源的不同,可将新能源汽车分为纯电动汽车、插电混动汽车、燃料电池汽车等三个Ⅰ级类型。根据Ⅰ级车型质量、车长及功能的不同,又可细分为纯电动乘用车、纯电动客车、纯电动专用车、插电混动乘用车、插电混动客车等五个Ⅱ级类型。2018年国内新能源汽车总产量127万辆[7-8],各车型的产量占比如图2所示。纯电动乘用车作为我国新能源汽车产业发展主体,占比达62.34%,纯电动客车、纯电动专用车、插电混动乘用车、插电混动客车、氢燃料电池汽车分别占比7.32%、7.95%、21.88%、0.39%、0.12%。

图2 2018年各类新能源汽车产量占比Fig.2 The proportion of new energy vehicles in 2018

图3 2019~2030年各类新能源汽车产量预测Fig.3 Production forecast of new energy vehiclesin 2019-2030

根据《中国汽车产业中长期发展规划》,2020年、2025年、2030年国内新能源汽车产量目标分别达到200万辆、700万辆、1 500万辆,本文以此作为汽车年产总量的预测依据,但该规划未涉及各类车型的产量占比,需进一步结合产业发展路线进行预测。目前,美国、德国、日本等汽车工业强国针对新能源汽车的发展侧重非插电混动汽车,并以纯电动和插电混动汽车为辅助,因此为实现我国在汽车领域的“弯道超车”,未来Ⅰ级车型将以纯电动汽车为主[9],插电混动汽车为补充,燃料电池汽车为长远目标。2018年纯电动汽车、插电混动汽车及燃料电池汽车的产量分别占比总产量的77.61%、22.27%、0.12%,根据国家制造强国建设战略咨询委员会发布的相关报告[9]及《节能与新能源汽车技术路线图》[10],本文预测到2030年,上述三者的产量将分别达到1 350万辆、50万辆、100万辆,分别占总产量的90%、3.3%、6.7%。

Ⅱ级车型中以乘用车为主[9],2018年纯电动乘用车及插电混动乘用车的产量分别占其所在Ⅰ级车型产量的80%、98%。随着国内物流市场的扩大,以物流车为代表的纯电动专用车市场发展潜力巨大[11]。相比之下新能源客车的发展已趋于饱和,近几年的年产量均维持在10万辆的水平[12-14]。综合以上分析,预测到2030年纯电动乘用车、纯电动专用车、插电混动乘用车的产量分别占其所属Ⅰ级车型产量的90%、9%、98%,新能源客车稳定在年产量10万辆的当前水平(图3)。

2.2 各类动力电池相关参数预测

动力电池可依据正极材料划分为三元锂电池、磷酸铁锂电池两类主流电池以及锰酸锂电池等其他电池。三元锂电池还可划分为镍钴锰酸锂(NCM)和镍钴铝酸锂(NCA),其中NCM电池又进一步分为NCM523、NCM622、NCM811,三者的能量密度随镍含量的升高而依次增高。电池技术的演变依赖于补贴政策,且新能源汽车在发展过程中对电池的性能需求也会影响电池技术的趋势变化,因此本文将二者作为预测电池容量及装配比例的重要依据。

新能源乘用车主要装配三元锂电池,客车主要装配磷酸铁锂电池,两者的装配比例逐渐升高[15-17],预计到2030年两者的装配率均将达到95%。新能源物流车主要装配三元锂电池,因此以物流车为主的新能源专用车装配的三元锂电池还将随着物流车的产量增长而提升[18]。本文推测2030年专用车中三元锂电池的装配比例将达到80%。由于当前乘用车和专用车中的锰酸锂电池装配比例较小,且锰酸锂电池无法满足新能源汽车产业的长远发展,因此假定二者在2030年无装配。

根据2018年国补标准中最高补贴系数所对应的能量密度区间,目前国内三元锂电池的能量密度水平在160~170 Wh/kg,随着三元材料由NCM523逐渐向NCM622以及NCM811过渡[19-20],能量密度将大幅提升。由于动力电池市场整体发展的不均匀性以及无法获得每类电池的具体数据,假定当前以应用NCM523类电池为主,2020~2025年、2025~2030年则分别以NCM622、NCM811为主。结合国外同类电池的发展水平及国内电池制备技术[21],推测2030年三元锂电池的能量密度将达280~300 Wh/kg。当前磷酸铁锂电池的行业平均值为120 Wh/kg,锰酸锂电池已突破140 Wh/kg,预计2030年两者的能量密度均可达到其理论最大值,分别为180 Wh/kg和210 Wh/kg。

提升电池容量还可通过增加电池数量实现,但同时会加大电池负载,降低电池效能,因此本文假设电池质量维持现有水平不变。根据上述能量密度预测值及电池质量[22],预测出各类电池在不同车型中的容量,见表1。由于目前氢燃料汽车尚未规模发展,考虑到其与插电混动汽车均为混合驱动[23],本文假设氢燃料电池汽车的电池容量与插电混动汽车相同。

表1 2030年动力电池相关参数预测结果Table 1 Power battery related parameters prediction results in 2030

2.3 单位电池容量对锂资源的需求量

本文所讨论的锂资源具体指碳酸锂。不同电池材料的单位容量对碳酸锂的消耗量均不相同[6]。由于本文为中短期预测,因此假定单位容量对锂资源的需求量在预测期内不发生改变(表2)。

3 预测结果与讨论

3.1 预测结果

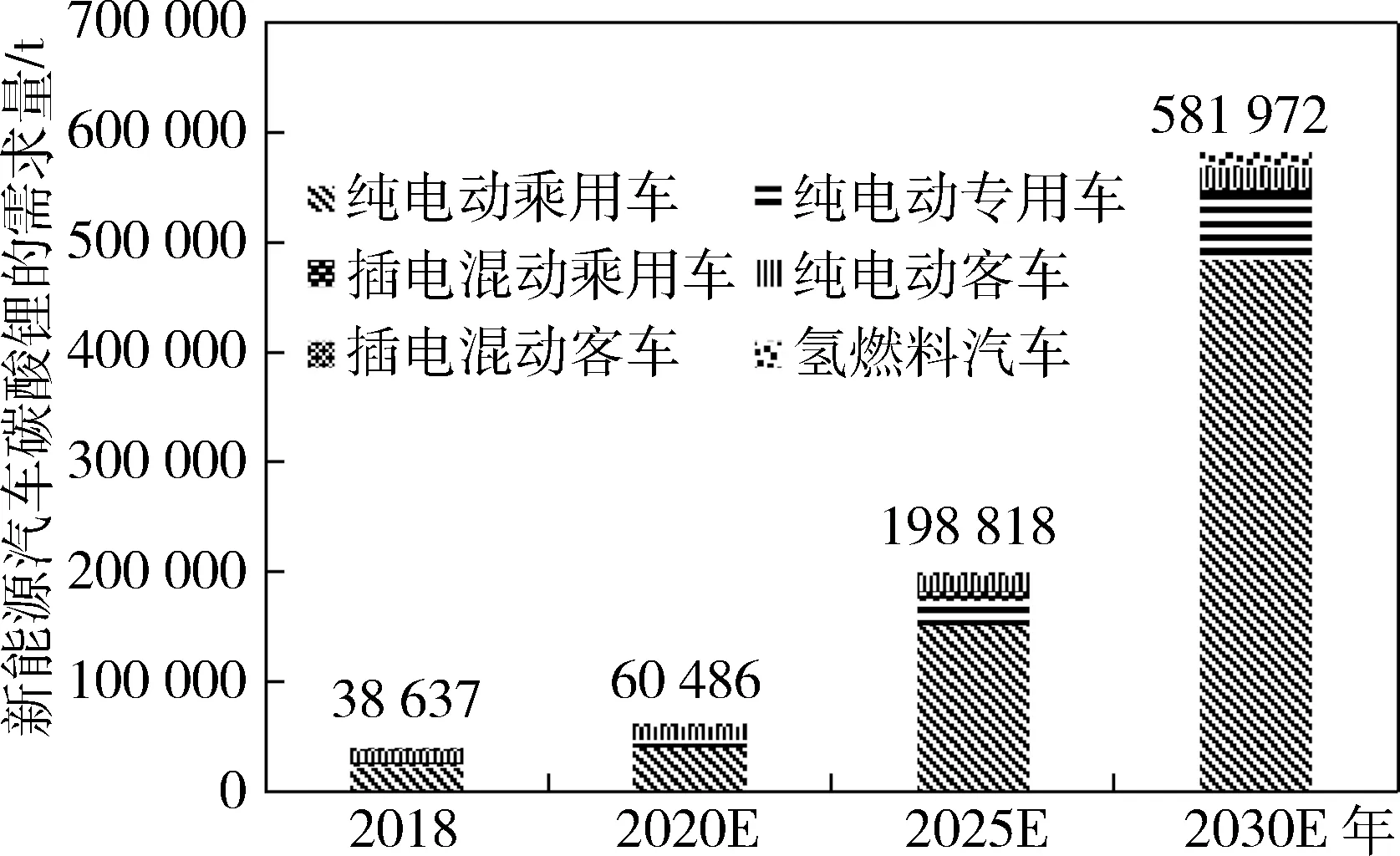

结合各类新能源车年产量、各类电池装配比例、电池容量的预测值,以及各类电池单位容量对碳酸锂的需求量,最终预测出2030年之前动力电池对碳酸锂的需求量(图4)。

表2 电池单位容量对碳酸锂的消耗量Table 2 Lithium carbonate consumption inthe per capacity of battery

图4 2019~2030年新能源汽车对碳酸锂需求量预测Fig.4 Forecast of demand for lithium carbonate innew energy vehicles from 2019 to 2030

预测到2030年,新能源汽车动力电池对碳酸锂的需求量为58.2万t,是2018年需求量的15倍,2018~2020年、2020~2025年、2025~2030年碳酸锂需求量的平均增速分别为25.12%、26.87%、23.96%。纯电动乘用车作为发展主体,2030年对碳酸锂的需求量占总量的83%,成为碳酸锂需求量大幅增长的主要动力。此外,2025年之后氢燃料汽车产量的大幅上升,也将带动碳酸锂的需求,预测2030年氢燃料汽车对碳酸锂的需求量为1.4万t,是2018年需求量的1 131倍。

从报废的动力电池中可回收一定量的碳酸锂,作为二次资源在动力电池中循环利用,从而减少一次资源的开采,降低供应压力。我国动力电池回收产业目前处于起步阶段,预计2025年动力电池的报废量将达到111.7 GW·h,与2018年相比增长了近10倍[24]。结合历年国家出台的电池回收政策[25],回收体系将逐步完善,从而促进回收率的提高,带动二次资源量的增长。因此,对未来动力电池锂资源的需求预测还应考虑二次资源回收量,但由于当前动力电池涉及的梯次利用产业也处于起步阶段,致使动力电池的回收技术存在不确定性,因此本文在预测过程中未给出具体的二次资源回收量。

3.2 国内锂资源供应现状

我国境内锂资源较为丰富,但由于开采条件及分离技术相对落后,导致本土供应能力较弱,2017年国内锂矿产量3.15万t[2](折合碳酸锂,下同),而锂资源的消费量伴随动力电池等新兴产业的发展直线上升,由2012年的5.5万t上升至2017年的12.47万t[26],年均增长18%,因此供需形成较大缺口,需从国外进口锂资源,致使对外依存度达到80%[2]。进口来源国主要集中在澳大利亚、智利、阿根廷,其中,盐湖锂主要来源于智利、阿根廷,锂辉石则全部来源于澳大利亚。

4 建 议

1) 提升本土锂资源开发技术,提高本土供应能力,降低对外依存度。中国的锂资源储量在全球始终保持前列,但由于诸多因素限制了本土开发。因此应当进一步加强锂资源的勘查开采工作,通过相应政策鼓励合作开采,提升开采效率。我国盐湖锂资源储量占比较多,且现当前盐湖锂资源的开发已成为国际总体趋势,因此应当深入镁锂分离技术的研究,攻克镁锂分离的难题,利用好这一优势。

2) 加快建立完善的回收体系,减小供应风险。加强电池生产与回收企业的合作,形成较为成熟的回收利用体系;通过着力改善高温冶金、湿法冶金、物理拆解等[27]几种回收技术的弊端,推行应用联合回收工艺,提升回收效率,减小回收成本。

3) 提高电池中材料的利用率,缓解供给压力。从政策、资金、市场上对技术上具有竞争优势、创新能力较高的企业进行重点扶持,协助其研发利用前沿技术,提高材料利用效率,减少单位容量的碳酸锂需求,缩小供应缺口,降低电池的制造成本,提升国内电池产业的市场竞争力。