中国肉类进口国际市场依赖程度研究

2019-08-12张懿

张 懿

(1.浙江工业大学经济学院,浙江杭州 310023;2.台州职业技术学院经贸学院,浙江台州 318000)

中国是肉类生产大国,近年来肉类产量持续稳定增长,根据联合国粮食及农业组织(FAO)数据,2007 年中国肉类产量为6 872.76 万t,2017 年上涨至8 595.34 万t,年均增长率为2.05%。其中,2017年猪肉产量为5 544.95万t,占世界猪肉总产量的84.96%;牛肉产量为691.17 万t,占世界牛肉总产量的10.43%;羊肉总产量为467.7 万t,占世界羊肉总产量的7.18%;禽肉产量为1 891.52 万t,占世界禽肉总产量的28.8%。同时,中国肉类进口贸易快速发展,2007 年中国肉类进口量为93.99 万t,2017 年增加到261.27 万t,年均增长率为9.7%。随着中国经济的快速发展,居民生活水平不断提高,中国已经成为肉类消费大国,但国内肉类市场供给总体偏紧,因此适当开放国内市场,充分利用国际市场资源,可以有效缓解国内肉类供给不足的情况。

近年来,中国先后与牛羊肉生产大国新西兰、澳大利亚签订自由贸易协定,这意味着中国进口新西兰、澳大利亚两国肉类产品关税大幅降低;2012 年中国加入区域全面经济伙伴关系(RCEP),与东盟十国、韩国、日本、澳大利亚、新西兰、印度签署自由贸易协定;2013 年,“一带一路”倡议的实施加快开放了中国内陆肉类进口口岸……这一系列举措使得中国肉类进口市场开放程度不断提高。那么,中国对不同肉类产品的进口需求偏好如何?国际市场上进口来源地之间存在怎样的竞争关系?中国肉类进口对不同来源地的依赖程度如何?本文基于联合国贸易数据(UNComtrade)和FAO数据进行了分析。

1 中国肉类进口贸易结构

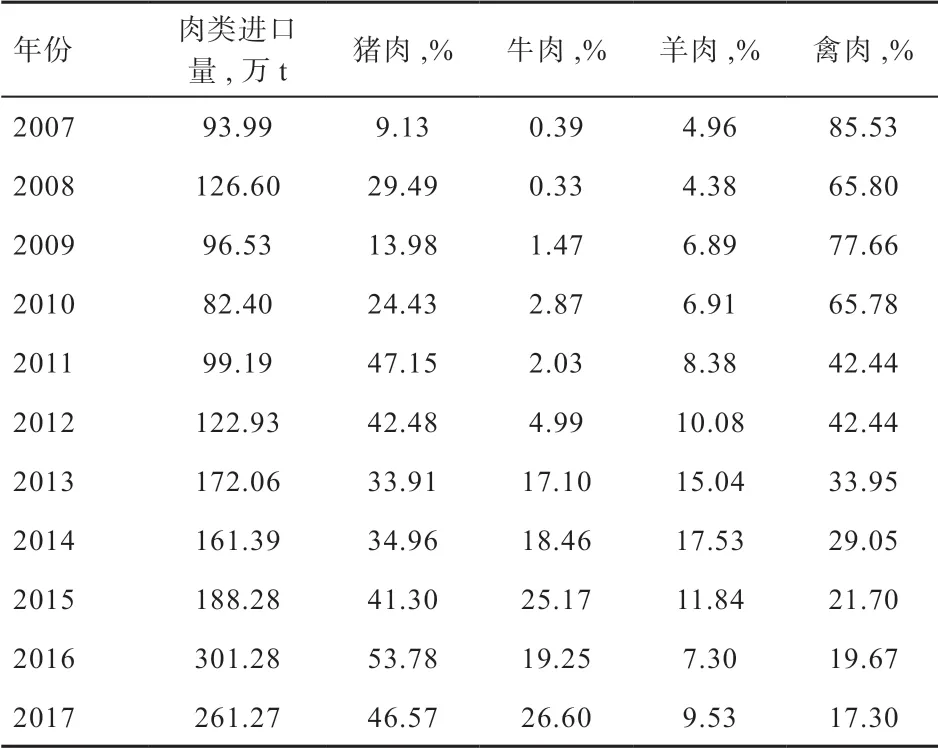

2007—2017 年,中国肉类进口规模呈现增长趋势,到2017 年肉类产品进口额达71.96 亿美元,较2007 年增长了5.2 倍,此期间年均增长率为18%;肉类产品进口量从2007 年的93.99 万t 增加到2017 年的261.27 万t,增长了1.77 倍。进口规模扩张的同时肉类进口产品结构也发生了较大变化。2007 年中国猪肉、牛肉、羊肉、禽肉进口量分别为8.57、0.36、4.66、80.39 万t,分别占肉类进口总量的9.13%、0.39%、4.96%、85.53%,禽肉进口占比最大。然而,2017 年猪肉进口占肉类进口量的比重最大,为34.96%,进口量为121.68 万t;禽肉进口比重降至第三,进口量为45.19 万t,占肉类进口总量的17.3%(表1)。从发展趋势上看,猪肉和牛肉的进口份额在不断增加;禽肉的进口份额呈现下降趋势;羊肉的进口份额在2007—2014 年呈现上涨趋势,近3 年来则不断下降。

表1 2007—2017 年中国肉类进口量及各种肉类产品所占比重

2 中国肉类进口主要来源地分析

2.1 猪肉进口来源地 2007年中国猪肉进口总量为8.58万t,主要来自于美国、加拿大、法国和丹麦,分别占44.4%、25.3%、18.35%、11.4%的市场份额。2011 年中国从美国进口25.25 万t 猪肉,占猪肉进口总量的53.98%,是近十年来自美国进口猪肉所占市场份额的最高值;此外,自丹麦、加拿大、西班牙、法国、德国进口猪肉分别为6.01、4.95、4.53、2.6、2.46 万t。2014 年中国从德国进口10.67 万t 猪肉,市场份额上涨至18.92%,而自美国进口猪肉11.71 万t,市场份额降至20.76%,自西班牙、丹麦、加拿大的进口量及份额也发生了一定变化,其中加拿大的市场份额不断减少,2015 年为近十年的最低值,仅为7.89%。

2017 年西班牙超越美国成为中国进口猪肉的第一大来源地,中国自西班牙进口猪肉23.75 万t,市场份额为19.52%;德国位列第二,猪肉进口量为21.18 万t;加拿大位列第三,猪肉进口量为16.67 万t,市场份额为13.7%;美国市场份额自2011 年起持续下滑,2017年仅为13.62%;丹麦市场份额近年来也在不断减少,2017 年下跌至7.29%;中国自2011 年开始从荷兰进口猪肉,近年来荷兰市场份额不断增加,2017 年达到7.1%。

如表2 所示,中国猪肉进口市场的集中度在不断降低,2007 年、2008 年、2011 年美国在中国猪肉进口市场的份额高达44.4%、47.28%、53.98%,占据重要位置,但近年来市场份额有所下降,西班牙、德国和荷兰的市场份额不断攀升。

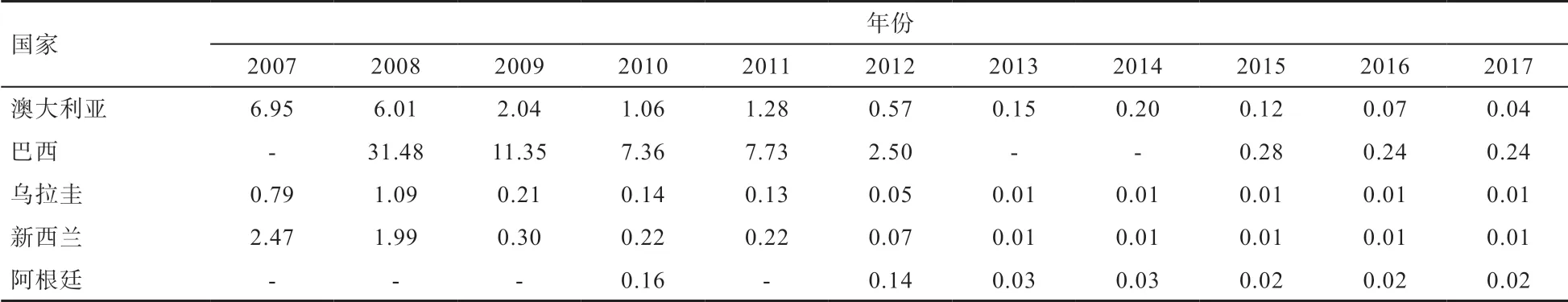

2.2 牛肉进口来源地 由表3 可知,中国牛肉进口的主要来源地是澳大利亚、巴西、乌拉圭、新西兰、阿根廷等国家。2007 年中国牛肉进口总量为363.96 t,其中,自澳大利亚、乌拉圭、巴西、新西兰进口牛肉分别为217.28、92.04、32.9、21.72 t,4 国牛肉进口量占中国牛肉进口总量的99.99%。受“疯牛病”影响,2013 年和2014 年中国未进口巴西牛肉,直到2015 年才解除了巴西牛肉进口禁令,当年从巴西牛肉进口量为5.64 万t,2016年激增至17.11 万t,占中国牛肉总进口量的29.52%,2017 年为19.76 万t,占牛肉进口总量的28.42%,巴西成为中国牛肉进口的第一来源地。乌拉圭是中国牛肉进口的第二大来源地,近10 年来市场份额始终保持在30%左右,2017 年中国从乌拉圭进口牛肉19.59 万t,与2007 年相比增长了211.8 倍。中国自澳大利亚进口的牛肉数量近2 年来有所减少,2015 年中国从澳大利亚进口牛肉15.6 万t,2016 年降为11.08 万t,2017 年为11.58 万t。中国自2010 年开始从阿根廷进口牛肉,近年来进口规模不断扩大,2014 年从阿根廷进口牛肉1.7 万t,2015 年快速增长至4.27 万t,2017 年进口量上升至8.63 万t,市场份额达到12.42%,位列第四。新西兰的市场份额近10 年来始终保持在10%~15%,牛肉进口量也不断增加,2017 年中国从新西兰进口牛肉7.95 万t,市场份额为11.43%。

表2 中国猪肉进口来源地及市场份额变化

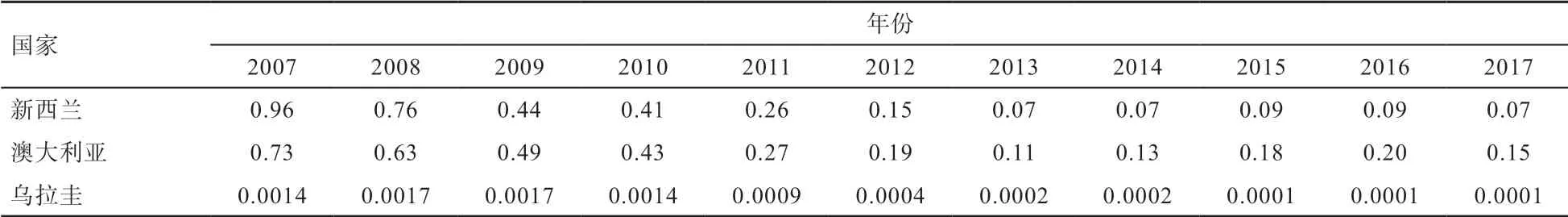

2.3 羊肉进口来源地 新西兰和澳大利亚是世界羊肉主要出口国。中国自新西兰进口羊肉量2007 年为2.8 万t,到2014 年增长到15.9 万t,近3 年来进口量又平稳回落,2017 年进口量为14.22 万t(表4)。新西兰是中国羊肉进口的第一大来源地,其次为澳大利亚。2007—2012 年中国从澳大利亚进口量增速较慢,仅从1.8 万t 增加到5.1 万t;2013 年进口量则激增到11.18 万t,同比增长119.2%,占羊肉进口总量的43.2%;2015 年中国与澳大利亚签订自由贸易协定,羊肉进口关税不断下降,但由于国内羊肉供需矛盾缓解,羊肉进口数量减少,从澳大利亚的羊肉进口量反而从2015 年的11.44 万t 下降至2017 年的10.23 万t。

此外,2009 年中国分别从新加坡和丹麦进口羊肉24 t 和23 t;2015—2017 年从智利进口羊肉3 193.63 t;2016 年从蒙古国进口羊肉175.52 t。目前,中国开放羊肉进口的国家是新西兰、澳大利亚、乌拉圭、智利、蒙古国。

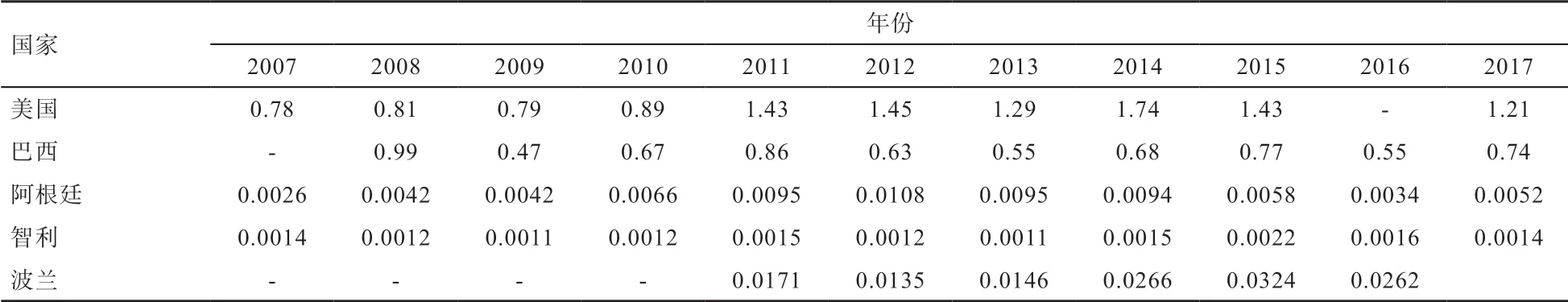

2.4 禽肉进口来源地 中国禽肉进口主要来自于美国、巴西、阿根廷和智利。由表5 可知,2007—2009 年中国禽肉进口主要来自于美国,市场份额分别高达66.46%、73.43% 和85.24%;2010—2017 年中国禽肉进口主要来自于巴西,进口量从2010 年的28.57 万t增加至2017 年的38.21 万t。由于2016 年中国没有从美国进口禽肉, 进口自巴西的市场份额高达82.19%;2017 年中国从美国进口禽肉仅为3.6t,巴西市场份额持续上涨,高达84.53%,目前巴西已经成为中国禽肉进口的第一大来源地。2008 年中国从阿根廷进口禽肉19.23 万t,是近10 年来中国从阿根廷进口禽肉数量最多的年份,市场份额高达23%,近10 年来阿根廷的市场份额不断波动,2017 年自阿根廷禽肉进口量为5.29 万t,市场份额为11.7%。阿根廷成为中国禽肉进口的第二大来源地。中国每年从智利进口一定数量的禽肉,智利的市场份额从2008 年的2.22%增加至2016 年的6.35%,2017 年成为中国禽肉进口的第三大来源地。2011 年中国开始从波兰进口禽肉,虽然市场份额不大,但呈现增长趋势,2017 年波兰位列第四,市场份额为0.36%。

表3 中国牛肉进口来源地及市场份额变化

表4 中国羊肉进口来源地及市场份额变化

表5 中国禽肉进口来源地及市场份额变化

3 中国主要进口来源地肉类生产情况分析

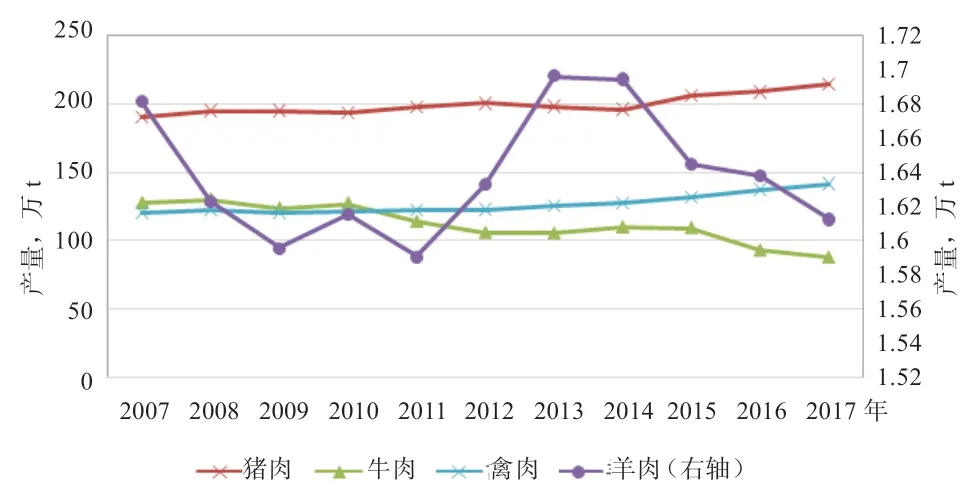

3.1 美国 美国是肉类生产大国,尤其是牛肉和禽肉,2007 年美国牛肉、禽肉、猪肉产量分别占世界总产量的19.1%、21.9%和10%。由图1 可知,近十年来美国猪肉、牛肉和禽肉产量稳步增长,羊肉产量趋于下降。其中,猪肉产量从2007 年的996.19 万t 增加到2017年的1 161.12 万t;牛肉生产方面,2007—2014 年牛肉产量保持稳定,2007 年的牛肉产量为1 190.96 万t,2014 年的牛肉产量为1 169.81 万t,到2015 年牛肉产量下降至1 077.76 万t,同比减少了7.9%;2015—2017 年牛肉产量有所增长,2017 年牛肉产量为1 190.27 万t,与2007 年产量持平;禽肉产量从2007 年的1 938.64 万t 上升到2008 年的1 988.05 万t,2009 年同比下降4.7%,自2009 年开始禽肉产量平稳增加,从2009 年1 895.29 万t增加到2017 年的2 191.44 万t。羊肉生产呈现下降趋势,2007—2011 年下降速度较快,从9.47 万t 下降至8.09 万t;2012—2017 年缓慢下降,2017 年羊肉产量减少到7.69 万t。

图1 2007—2017 年美国肉类产量变化

3.2 加拿大 由图2 可以看出,加拿大肉类生产主要表现为猪肉和禽肉生产平稳增长,牛肉生产呈现下降趋势,羊肉生产波动剧烈。具体来看,加拿大的猪肉生产从2007 年190.67 万t 增加到2017 年的214.18 万t,年均增长率为1.06%;禽肉产量从2007 年的120.86 万t 增加到2017 年的141.7 万t,年均增长率为1.46%;牛肉产量从2007 年的214.18 万t 减少到2017 年的88 万t,平均每年下降8.42% ;羊肉生产则经历了“下降-波动-上升-下降”的过程,由于羊肉产量较少,波动较为明显,羊肉产量较高的年份为2007 年、2013 年和2014年,产量为1.7 万t 左右,产量较低的年份为2009 年和2011 年,产量为1.59 万t。

图2 2007—2017 年加拿大肉类产量变化

3.3 阿根廷 由图3 可知,阿根廷的禽肉生产增速较快,猪肉产量平稳增长,牛肉产量出现波动后小幅增加,羊肉产量自2010 年起呈现下降趋势。具体而言,阿根廷的禽肉产量从2007 年128.79 万t 快速增加至2017 年的216.11 万t,年均增长率为4.8%;猪肉产量从2007年的24 万t 平稳增加到2017 年的56.63 万t,增加了1.36倍;牛肉产量在2009 年激增到337.85 万t,2010 年迅速下跌至263 万t,近年来产量小幅上涨,2017 年达到284.2 万t;羊肉产量2010 年达到8.4 万t 的最高产量,近年来持续下滑,2017 年下降至6.18 万t。

图3 2007—2017 年阿根廷肉类产量变化

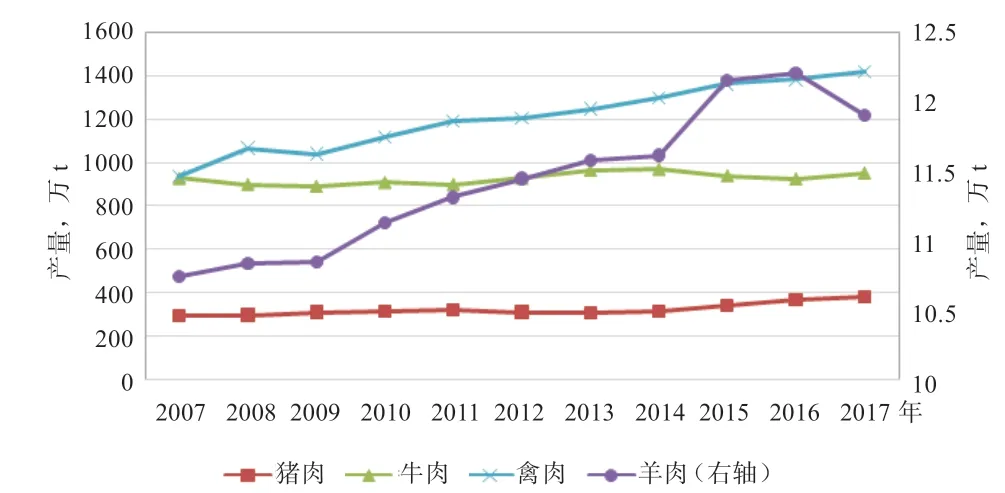

3.4 巴西 巴西是牛肉生产大国,牛肉产量占世界牛肉总产量的15%左右,2007 年巴西牛肉产量为930.3 万t,2017 年增加到955 万t。巴西的禽肉产量占世界禽肉总产量的11% 左右。由图4 可知,巴西各种肉类产量总体呈现增长趋势,尤其是羊肉产量自2009 年起直线上升,禽肉产量增长速度较快,猪肉和牛肉小幅增产。具体而言,禽肉产量从2007 年的939.1 万t 增加到2017年的1 420.1 万t,年均增长率为3.83%;羊肉产量2007 年为10.7 万t,2016 年增加到12.2 万t;猪肉产量从2007 年的299 万t 稳步增长到2017 年的382.5 万t,年均增长率为2.26%。

图4 2007—2017 年巴西肉类产量变化

3.5 澳大利亚 由图5 可知,澳大利亚的肉类生产主要表现为猪肉和禽肉产量稳步增加,牛肉产量经历了“小幅增加- 大幅增加- 大幅减少”的过程。具体而言,2007—2012 年澳大利亚牛肉产量水平基本在210 万~216 万t 波动,2007 年牛肉产量为216.9 万t,2012 年为215.2 万t;2012—2015 年牛肉产量大幅上涨,2015年增加到266.2 万t;2015—2017 年大幅下跌,2017 年牛肉产量下降至204.9 万t。近10 年来,澳大利亚羊肉产量在2011 年跌至54.5 万t 的低谷,到2014 年上涨至75.4 万t 的最高值,近3 年来澳大利亚的羊肉产量有所下降,2017 年为70.3 万t。

图5 2007—2017 年澳大利亚肉类产量变化

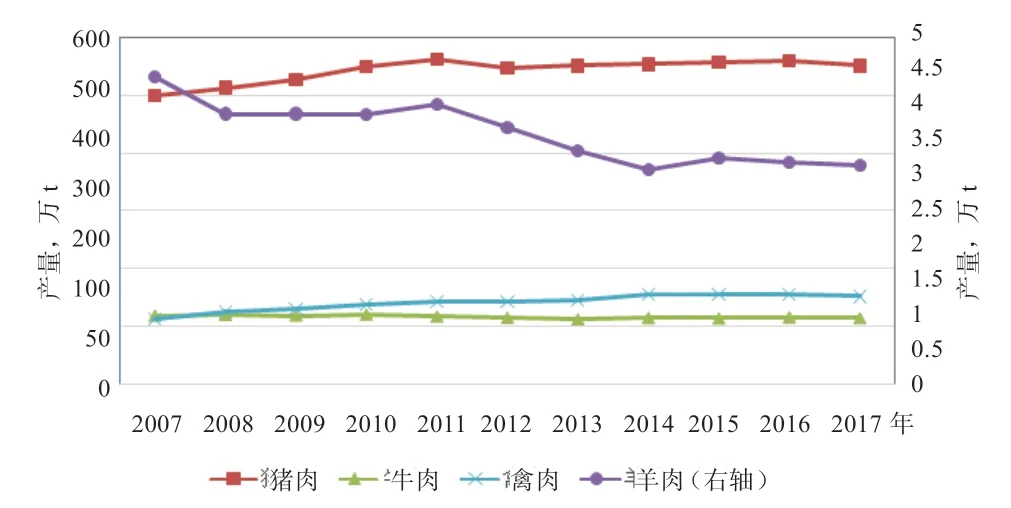

3.6 德国 由图6 可知,德国肉类生产始终保持平稳增长态势,猪肉生产从2007 年的498.5 万t 增加到2017 年的550.7 万t,年均增长率为0.91%;牛肉的产量近10 年来略有下降,2007 年为118.6 万t,2017 年为113.7 万t;相比牛肉,德国禽肉产量略有上涨,从2007 年的112.04 万t 增加到2017 年的151.41 万t,年均增长率为2.8%;德国羊肉的生产可以划分为3 个阶段:2007—2011 年羊肉产量略微下滑,从2007 年的4.4 万t下降到2011 年的4.04 万t;2011—2014 年羊肉产量逐年下降,2014 年羊肉产量为3.1 万t,为近10 年最低水平;2014—2017 年羊肉产量趋于平稳,2017 年产量为3.2 万t。

图6 2007—2017 年德国肉类产量变化

4 中国肉类进口国际市场依赖程度分析

4.1 国际肉类市场依赖程度的衡量方法 衡量国际市场依赖程度的方法是由乔治 · 弗里德曼和梅雷迪思 · 勒巴德提出,该方法也被国内学者采用,比如傅龙波等[1]采用此方法衡量粮食进口依赖程度,具体步骤为:

第一步,中国从一个国家进口的某种肉类的重量除以中国从全世界进口的该种肉类产品的总重量,这个指标越高说明中国对该国某种肉类产品的依赖程度越高。

第二步,中国进口该国这种肉类产品的贸易额除以该国出口这种肉类产品的出口贸易额,这个指标越高说明该国对中国市场的依赖程度越高。

第三步,第一步求得的指标除以第二步求得的指标,该指标越大,既说明中国依赖该国肉类产品进口,又说明该国不依赖中国市场,因此中国对该国进口依赖程度更大。

第四步,出口国产量除以世界产量,再与第三步求得的指标相乘。其结果综合评估了中国肉类进口对该国的依赖程度。

4.2 中国肉类进口国际市场依赖程度的指标分析 由表6 可知,2007 年中国猪肉进口主要依赖美国,其次是丹麦;2009 年中国猪肉进口对西班牙市场的依赖程度超过丹麦;2010 年开始中国猪肉进口依赖德国市场的程度要高于西班牙、丹麦和加拿大。从发展趋势上看,中国猪肉进口对美国、加拿大、丹麦、西班牙和德国的依赖程度在不断降低,2017 年中国猪肉进口对国际市场的依赖程度远远小于2008 年。

表7 显示,中国牛肉进口2007 年主要依赖澳大利亚和新西兰,2008 年主要依赖巴西和澳大利亚,2009—2012 年中国牛肉进口主要依赖巴西市场。因为“疯牛病”的原因,中国自2012 年12 月开始对巴西牛肉实施禁令,2015 年禁令解除,这期间中国牛肉进口主要依赖澳大利亚。巴西牛肉禁令解除后中国对巴西牛肉市场的依赖程度有所降低,与此同时近年来中国对巴西、澳大利亚、乌拉圭、新西兰和阿根廷的牛肉进口依赖程度也在不断下降。

表8 说明中国羊肉进口主要依赖新西兰和澳大利亚,2007—2008 年中国羊肉进口对新西兰的依赖程度要大于澳大利亚,而2009—2017 年中国羊肉进口对澳大利亚的依赖程度大于新西兰,虽然新西兰是中国羊肉进口的第一来源地,进口量远高于澳大利亚,但从依赖程度上看,中国羊肉进口更依赖澳大利亚。中国羊肉进口对乌拉圭市场的依赖程度自2009 年开始不断减弱。

由表9 可知,中国禽肉进口主要依赖美国和巴西,总体上看中国对美国禽肉市场的依赖程度不断增加,对巴西禽肉市场的依赖程度要小于美国。在对阿根廷禽肉市场的依赖程度方面,2007—2012 年进口依赖程度逐年增加,2012—2016 年进口依赖程度逐年减弱。2011年中国开始从波兰进口禽肉,对波兰禽肉市场的依赖程度不断提高,且依赖程度高于智利。

5 结论与启示

分析发现,中国猪肉进口主要来源地是西班牙、德国、加拿大和美国。从进口依赖程度上看,中国对美国猪肉的出口依赖程度最高,其次依赖于德国猪肉的出口,对西班牙猪肉出口市场的依赖度要小于美国和德国。中国禽肉进口的主要来源地是巴西、阿根廷、智利和波兰。但从禽肉进口市场依赖程度上看,中国对美国禽肉出口市场的依赖程度要高于巴西、阿根廷和智利,且近年来对美国禽肉市场的依赖程度在不断提高。因此,可以考虑进一步扩大猪肉和禽肉进口来源地,有意识的增加加拿大、德国、西班牙、丹麦、荷兰等国家的猪肉进口份额,进一步提高巴西、阿根廷、智利、波兰等国家的禽肉进口份额,逐步减少中国猪肉和禽肉进口对美国市场的依赖程度。

表6 中国猪肉进口国际市场依赖程度

表7 中国牛肉进口国际市场依赖程度

表8 中国羊肉进口国际市场依赖程度

表9 中国禽肉进口国际市场依赖程度

中国羊肉进口主要来源于新西兰和澳大利亚,中国对澳大利亚羊肉出口的依赖程度要高于新西兰。中国牛肉进口的主要来源地是巴西、乌拉圭、澳大利亚、阿根廷、新西兰。从进口依赖程度上看,中国对巴西牛肉出口依赖程度最高,其次是澳大利亚和阿根廷,且近年来中国牛肉进口对国际市场的依赖程度在不断减弱,这与进口市场集中度的下降密切相关。因此,中国牛肉和羊肉的进口不能仅仅依靠少数发达国家,中国应该与更多发展中国家建立贸易伙伴关系。中国已经加入RCEP,与多个国家签订自由贸易协定,应该利用协定中在贸易方面达成的互惠互利条件,充分利用国际市场,增加肉类进口来源地,为消费者提供更有竞争力的肉类产品。此外,中国肉类贸易量的增长并未带来市场话语权的提升,主要原因是中国肉类进口市场存在无序竞争,无法形成贸易谈判的有效合力,因此国家应该进一步规范肉类进口市场,增强中国肉类贸易企业的国际竞争力。