如何解读全球船企TOP 50榜单

2019-07-24王亮

王 亮中国船舶工业经济与市场研究中心产业研究员管理学博士

据克拉克森今年4月发布的一份报告,目前全球造船订单50强榜单中,中国共有25家船厂上榜,占据半壁江山。来自日本的船厂10家、韩国的船厂6家。就订单CGT而言,TOP 50造船厂约占全球订单量的75%。其中,中国造船厂订单总量为2161.9万CGT,约占全球总量的26.6%,位居榜首。韩国、日本造船厂订单总量分别为2087.4万CGT和860.7万CGT,各占全球总量的25.7%和10.6%,分列第二、三位。仔细分析这份榜单,我们会发现一些信息反映出中日韩三个主要造船大国之间的竞争已经出现新的特征。

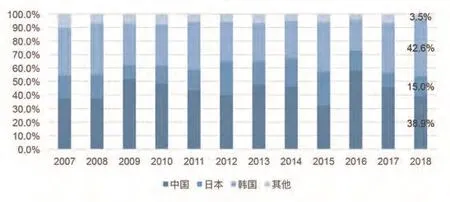

从中日韩船舶市场国际份额来看,近十年来,以DWT计,中国与韩国新接订单市场份额多次交替占据世界第一,在这一中韩两国竞争过程中,日本新接订单份额由2012年25.1%逐渐被挤压至2018年的15%。而2019年1~4月,中韩日新接订单量分别占全球57.1%、28.1%和10.3%,日本的市场份额进一步降低。考虑到韩国现代重工收购大宇造船海洋之后,对市场的控制力与垄断能力将大幅提升,加之绿色、智能、高端产品逐步成为市场主流,韩国现代重工的优势将更加凸显。长期来看,目前中日韩“三足鼎立”的竞争态势逐步向中韩“两强争霸”的竞争格局发展。

中日韩在不同船型中具备各自独特优势。以2018年为例,韩国船企承接了72.8%的油船订单(DWT),VLCC和阿芙拉型油船是主力产品,此外还承接了97.9%的LNG船订单,垄断全部大型LNG船订单;中日船企承接了94.7%的散货船订单,其中中国船企承接199艘、2305万载重吨(72.6%),日本船企承接87艘、701万载重吨(22.1%),中国船企优势明显;日韩船企承接了80.9%的集装箱船订单,韩国包揽全部35艘超大型集装箱船(14000TEU及以上),全球124艘支线型箱船中国船企承接61艘。

中国在人力成本和原材料成本刚性上涨的背景下,由于技术能力与竞争对手还存在差距,在高端船型上尚不足以在与日韩船企竞争中占据优势。粗略统计,2018年大型LNG船、超大型集装箱船、阿芙拉原油船、VLCC、万箱集装箱船等高端船型总订单金额约为230亿美元,中国接单金额约为13亿美元。韩国通过产能结构调整,成功处置了部分低效产能,将现有产能集中于高端产品领域,尤其在现代重工与大宇造船海洋合并后,其高端产能必将进一步集聚,承接高技术、高附加值船舶的能力更强。日本则通过灵活调整接单策略,不断拓展船型种类,新接订单量有所回升,例如今治造船以往采取多样化产品策略,2018年则将VLCC作为主力产品大力推广,并得到市场初步认可。

中国船企面临激烈国际竞争的同时,内部竞争也在不断增强。截至2018年底,中国活跃船厂数量由145家减少至127家。活跃船厂数量减少的同时“多极化”竞争格局更加明显,龙头企业的实力差距逐渐缩小,大型民营企业的影响力明显提升。从造船完工量来看,前五大造船集团市场份额从2013年的60.3%提高到2018年的76.5%,竞争优势进一步向骨干船企倾斜,产业集中度也将持续提升。目前来看,中国船企在散货船和支线集装箱船市场上将继续保持领先优势,且产品结构得到持续优化。

从近期船舶市场情况来看,有一个信号值得关注。2019年以来,全球经济疲软态势更趋明显,世界主要经济体增长速度放缓,贸易保护主义抬头,国际贸易指数和单位贸易价格指数将进一步回落。国际航运市场下行盘整,克拉克松海运指数由2019年年初的15603美元/天持续下跌至2月的9767美元/天,此后虽然略有回升,但仍维持在11000美元/天左右。

图1 2007~2018年各国新接订单份额(以DWT计算)

图2 克拉克松海运指数

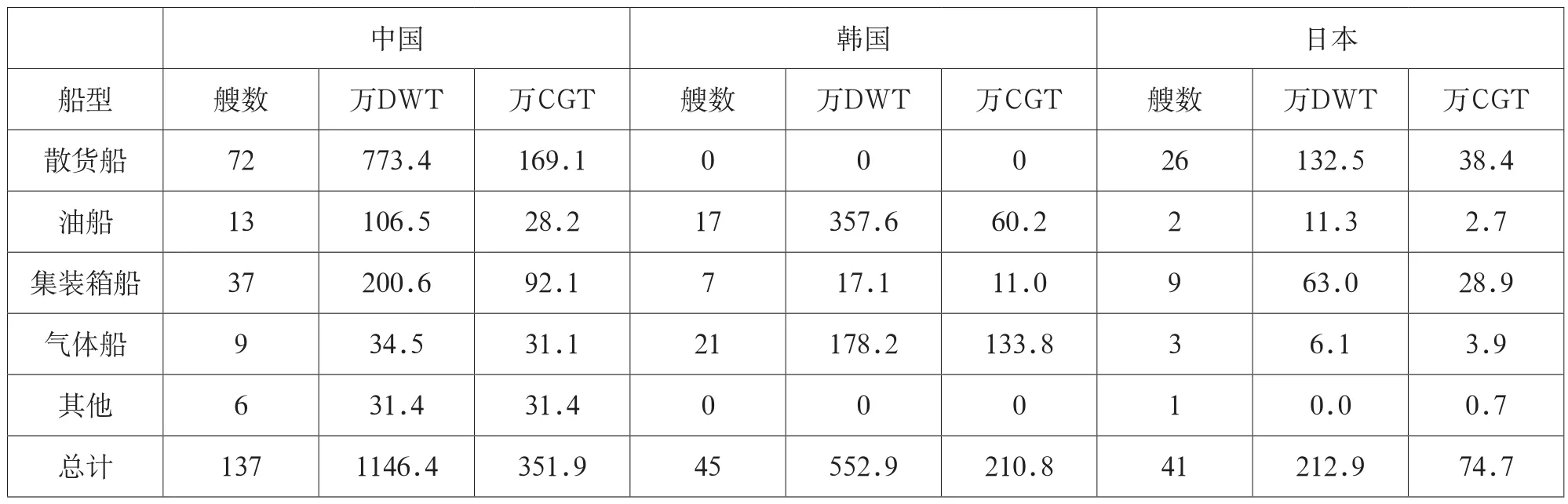

全球经济疲软和国际贸易不确定性增加,船东、金融机构等买方新船投资意愿减弱,导致新船订单成交不足。2019年1~4月份,全球新船订单270艘、1933.7万载重吨,尽管环比回升44.5%,但同比减少48.2%。分国别来看,中日共同垄断散货船市场,中韩在油船市场占据优势,中国在集装箱船占据优势,韩国则在气体船方面占据优势。

与2018年相比,2019年1~4月份中国在集装箱船市场获得了工银租赁、招商租赁和Atlantic Geneva订单,气体船方面在小型LNG和LPG方面实现接单。而韩国依旧在气体船方面保持优势,尽管在艘数上仅是中国2倍,但以CGT计算则是中国5倍,且订单多来自全球市场。1~4月份中国新接订单排名第一,但考虑到17.4万立方米LNG船的市场价格(1.85亿美元)是18万载重吨散货船(0.51亿美元)的3倍多,因此从实际订单金额上来看,中国与韩国尚存在差距,而这种差距主要体现在中国在高技术、高附加值船型国际市场竞争力较弱。

表1 2019年1~4月份中韩日新接订单情况

从目前来看,韩国现代重工和大宇造船海洋合并后在散货船领域并没有和中国、日本展开激烈竞争,这与以往年份的情况较为一致。但1~4月份韩国船企散货船一单未接的主要原因是延续将产能放在高附加值船舶的战略,此外据国际船舶网披露,2019年卡塔尔将订造60艘LNG船,韩国船企将是其首选,而韩国船企也将合理安排产能,为此次卡塔尔LNG订单争夺做好准备。

但可以预料的是,为抵御能源市场的周期性风险,韩国船企未来将会凭借大型LNG和VLCC等领域的优势,重拾常规船型竞争力,在散货船和中型油船领域再次同中国进行市场争夺。

而中国自改革开放以来,从早期建造小吨位船舶到建造大吨位船舶,从只能建造个别船型到能够建造全部船型,只经历了短短的几十年时间。目前来看,韩国在超大型LNG等船舶设计、建造技术上确实占据优势,但这些优势并不是牢不可破,技术的转移和渗透需要一定时间。中国政府推出的智能制造、智能船舶、智能航运等推进计划就是希望能够实现弯道超车。

此外,中日韩在竞争中也有合作,而这种竞合关系也会保持一段时间,但站在历史的角度来看,全球造船业转移的趋势不会改变。参与船舶制造转移路径的国家或船企,也会在产业链中找到自己的生态位。

短期来看,全球船舶工业低迷现状仍将延续,原材料、汇率、造船效率和相关技术将是决定船企能否接单的关键。中国作为现代船舶行业的后来者,仍要关注日韩的优秀做法,继续向其学习。

一是向日韩学习,调整产业结构。日韩船企在行业低迷期快速反应,进行了深度结构调整和战略重组。中国船企同样需要通过整合规避不必要的内部竞争,在内部形成一定的错位竞争,集中力量提升高端产品的市场有效占有率。

二是集中力量搞好科研。在整合国内船企的同时,也要整合国内的研究力量,尤其是在国家层面将目前分散的科研机构进行整合,完善技术共享机制,减少船企之间、研究机构之间、船企和研究机构之间的重复投入。

三是发力智能制造,提高制造效率。通过投入最新技术、集中整合资源、发动全员创新等方式持续降本提效,特别是解决巨型总段建造工艺、船体结构优化等共性短板。