普惠金融对经济增长的影响

2019-07-17李梦雨李奕

李梦雨 李奕

摘要:本文选取了2011、2014和2017年“一带一路”沿线国家的跨国面板数据,计算了各国的普惠金融指数,并通过构建面板模型和空间计量模型,考察了普惠金融对经济增长的影响。研究结果表明:普惠金融在一定程度上会抑制经济的增长,特别是金融服务地理渗透性维度的普惠金融与经济增长之间呈现显著的负相关。此外,根据空间杜宾模型,“一带一路”国家的普惠金融发展有正的空间溢出效应,即一国普惠金融的发展有助于推动邻国的经济增长。本文对“一带一路”国家普惠金融的推进与区域经济的增长有一定的政策启示。

Abstract: This paper selects the transnational panel data of "the Belt and Road" countries in 2011, 2014 and 2017, then calculates the inclusive finance index, and finally examines the influence of inclusive finance on economic growth by constructing panel model and spatial econometric model. The results show that inclusive finance can restrain economic growth to some extent, especially the development of inclusive finance in the dimension of geographical penetration of financial services. In addition, the inclusive finance of "the Belt and Road" countries has a positive spatial spillover effect on economic growth, that is, the development of inclusive finance in one country can promote the economic growth of neighboring countries. This paper has some policy inspiration for both the inclusive finance and regional economic growth of these countries.

关键词:“一带一路”;普惠金融;经济增长;空间溢出效应

Key words: "the Belt and Road";inclusive finance;economic growth;the spatial spillover effect

中图分类号:F014.35 文献标识码:A 文章编号:1006-4311(2019)12-0007-05

1 引言及文献综述

普惠金融这一概念2006年被首次引入我国,在中小企业“融资难,融资贵”的国内背景下,普惠金融引起了强烈的反响。普惠金融强调各个群体都有平等的权利享受金融业的各项服务,发展普惠金融能够推进传统金融业对弱势群体的扶持,实现全社会资金的优化配置。2017年5月,国家主席习近平在“一带一路”高峰论坛开幕式的主旨演讲中提到“发展普惠金融”,由此可见普惠金融对“一带一路”沿线国家的经济发展意义重大。

现有的关于普惠金融的研究主要是从影响普惠金融的因素和分析普惠金融对经济增长的影响这些角度展开的。就普惠金融的影响因素而言,Anderlon(2008)在对欧盟金融排斥问题的研究中发现,金融自由化程度、人口数量、政策扶持等7个因素是主要的影响因素。王婧和胡国晖(2013)则结合2002~2011年中国银行业的数据进行实证分析,将影响普惠金融的因素划分为宏观经济、收入差距、接触便利、金融调控四大类。

在普惠金融这一概念被提出之前,学术界更多地是站在金融深度这一视角来研究其与经济增长之间的关系,而普惠金融则立足于金融广度。至今为止,绝大多数的学者认为,普惠金融的发展有助于实现资金的优化配置,最终促进一国经济的增长。Beck(2009)的研究指出,普惠金融不仅有助于推动经济的增长和收入的公平,还有利于实现一国金融体系的稳定。徐敏和张小林(2014)的研究指出,普惠制金融发展有助于缩小我国城乡居民收入差距。

但是还有一些学者持有相反的观点,李涛(2016)采用跨国截面数据对普惠金融与经济增长之间的关系进行实证分析,总体而言,普惠金融各项指标中,仅有投资资金来自银行的企业比率这一指标对世界各经济体的经济增长有着显著的负面影响。杜强和潘怡(2016)运用我国31个省市的面板模型,也证明了普惠金融与地区经济发展呈现“倒U型”关系。

2 研究假设

既有的研究表明,普惠金融的发展对经济的增长有着深远的影响,但影响的方向并没有一致的结论。根据李涛(2016)的观点,与资本市场相比,在普惠金融体系中,金融中介的作用更加值得关注,它们是各种金融产品和服务的直接提供者,因此,普惠金融对经济增长的影响主要落脚在金融中介的发展广度对经济增长的影响上。然而,由于发展中国家的金融中介为了减少信用风险往往倾向于服务资质优良的大客户,资金的使用并不能惠及到各个群体,因此,以发展中国家为主的“一带一路”沿线各国的金融中介发展广度越大,则对经济的增長反而会产生不利影响。

此外,“一带一路”沿线国家在地理上相隔较近,贸易往来频繁,因此,各国经济的发展存在着密切的关联。这也就是说,一国普惠金融的发展不仅会对本国的经济产生重要的影响,同时,也会对邻国产生溢出效应。一方面,普惠金融的快速发展会降低本国企业融得资金的成本,这将有利于企业的技术革新和规模扩张,这样一来,本国企业会在邻国投资建厂,带动相邻经济体的企业成长和经济复苏。另一方面,普惠金融的推进还能使本国居民更便利地获得金融服务,其跨国消费的热情也会相对高涨,如跨境旅游或是跨境教育,这样一来也会使周边地区的经济出现新的在增长点。

基于上述分析,我们提出以下假设1和假设2:

假设1:“一带一路”沿线国家的普惠金融与经济增长呈现负相关。

假设2:“一带一路”沿线国家普惠金融的发展具有正的空间溢出效应。

3 普惠金融指数的构建与分析

3.1 构建普惠金融指标体系

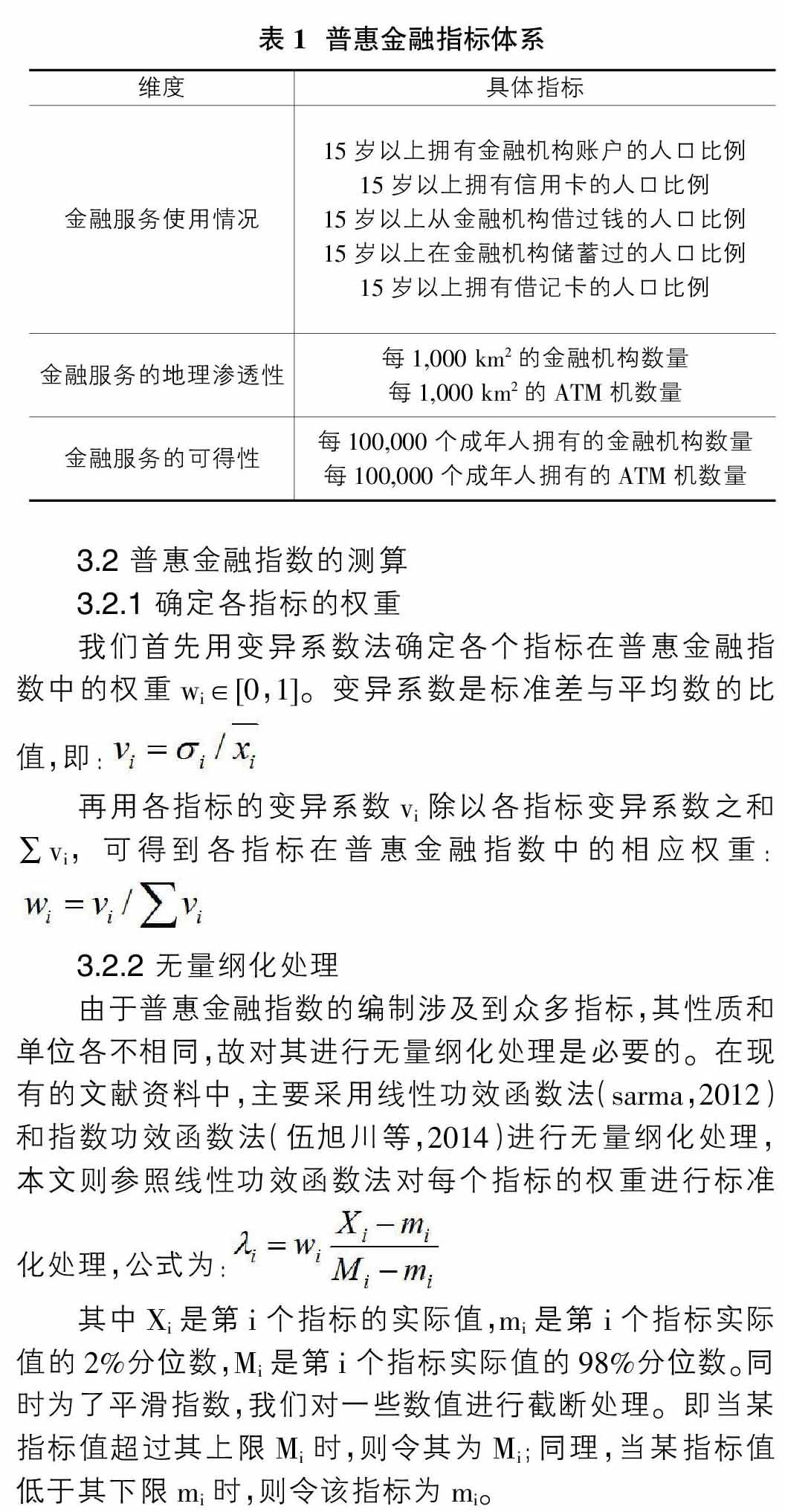

2004年国际货币基金组织(IMF)使用了金融可获得性和使用情况这2个维度对世界各经济体的普惠金融发展水平进行评价;印度经济学家Sarma则从金融机构渗透度、金融服务的可利用性以及使用情况三个维度构造普惠金融指标体系。近年来随着互联网金融的崛起,北京大学数字金融研究中心还编制了中国数字普惠金融指数,其涵盖了数字普惠金融的覆盖广度、使用深度和数字支持服务程度这三大维度共计24个指标。

参考现有的普惠金融评价指标,并考虑相关数据的可得性,我们剔除了不丹、马尔代夫等13个国家,选取了“一带一路”沿线的其中52个国家,从以下三大维度共9个指标(见表1)来刻画各国普惠金融水平。

3.2 普惠金融指数的测算

3.2.1 确定各指标的权重

3.3 普惠金融指数的特征

根据上文的测算方法,我们编制了“一带一路”沿线52个国家在2011、2014、2017年的总体普惠金融指数和金融服务的使用情况、地理渗透性以及可获得性维度分别的指数。详见表2-表4。

通過分析这三年总体的普惠金融指数可知,“一带一路”沿线各国的普惠金融水平并不均衡。其中,阿富汗、伊拉克等国由于历经多年战乱,经济破坏殆尽;柬埔寨、吉尔吉斯斯坦等国则由于工业基础薄弱,金融服务的开展相对欠缺,普惠金融的发展因此滞后。

反观普惠金融最为发达的“一带一路”国家,新加坡、以色列和黎巴嫩表现出众。近年来,斯洛文尼亚、塞浦路斯、泰国和科威特发展势头也很强劲,普惠金融水平相对较高。特别地,在这三年中,中国总体和三大维度的指数排名都在稳步上升,可见在国家政策的扶持下,中国普惠金融水平有了显著的提升。

4 数据变量与统计分析

4.1 数据描述及变量构造

就描述经济增长的指标而言,詹韵秋(2018)选用了各年度的人均地区生产总值来衡量,本文则选取了2011、2014和2017年这52个经济体平均的人均实际GDP增长率(gdp)作为测度指标。

就影响经济增长的核心解释变量而言,我们选取了这52个国家在2011、2014、2017年总体的普惠金融指数(IFI)以及三大维度分别的普惠金融指数(IFI1、IFI2、IFI3)作为测度指标。

就经济增长的其他解释变量而言,陈雅琳(2017)选取了进出口总额、城镇化率、CPI、就业人员文化水平、劳动生产率和固定资产投资额这六大指标,我们则参照Barro(1997)和李涛(2016)构造了以下八个变量:反映人口增长率的期间平均总生育率(fertility),反映初始经济发展水平的期初实际人均GDP(gdpinitial),反映政府直接干预程度的期间平均的政府一般最终消费占GDP的比重(govconsumption),反映通货膨胀水平的期间平均CPI(inflation),反映贸易开放程度的期间平均的进出口总额占GDP的比重(openness),反映民主程度的期间平均的个人享有的政治权利(politicalright),反映人力资本水平的期间平均接受高等教育的人口占总人口的比重(schoolenrollment)以及反映期间平均的法治水平(law)。

其中,为了剔除异常值对回归结果的影响,我们对各变量进行了5%的winsorize处理。

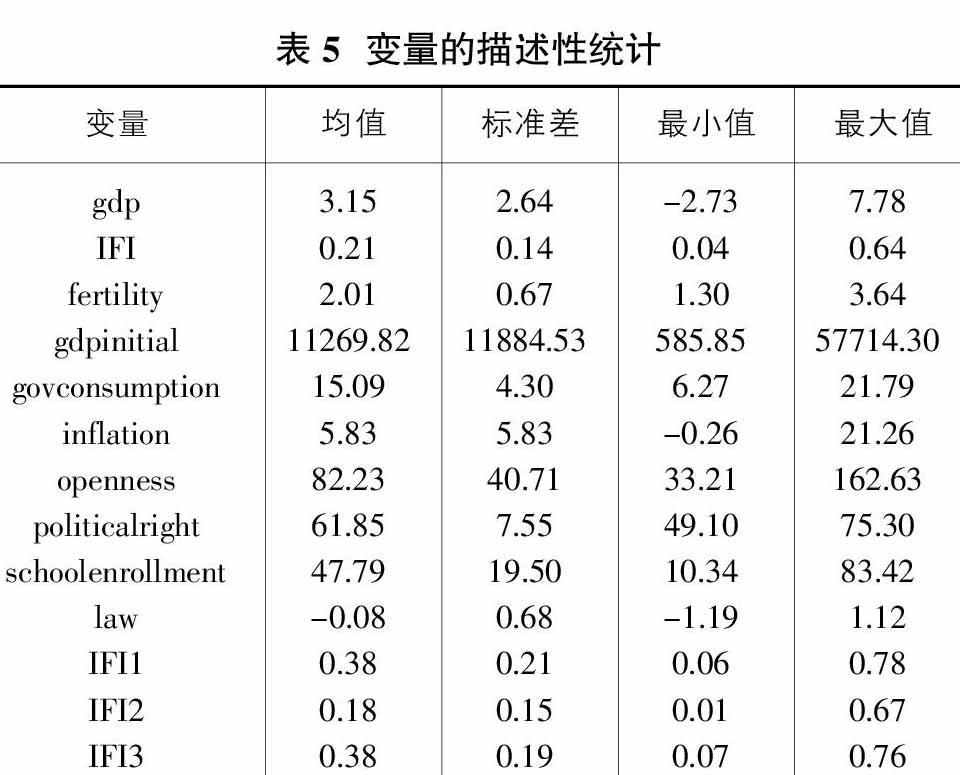

4.2 统计分析

表5给出了各变量的描述性统计结果, “一带一路”各国人均实际GDP增长率的均值为3.148%,高于世界银行公布的全球人均GDP增长率1.86%;人均GDP的均值为11269.818美元,低于高收入国家12 000美元的标准。由此可见,本文所选取的沿线52个国家绝大多数不是发达国家,但经济增速较快。

5 计量结果及分析

5.2 实证结果

5.2.1 面板模型的回归结果

本文分别使用了混合回归模型和随机效应模型考察各国总体的普惠金融发展状况对其经济增长的影响,实证结果均表明:这52个国家总体的普惠金融指数对经济的增长呈现负相关,且在1%的水平下显著。该回归结果印证了假设1中的结论,普惠金融显著地抑制了“一带一路”沿线各国经济的增长。这一回归结果与现有文献所普遍认为的普惠金融能够促进经济增长的结论相违背,我们分析:

①“一带一路”沿线以发展中国家为主,根据麦金农和肖有关“金融压抑”的观点,发展中国家融资渠道相对单一,基本依靠银行来满足流动性。然而银行为了盈利通常会向企业索取超额收益,进而增加企业融资成本、打击企业投资积极性;此外,在经济下行时,银行还会通过紧缩流动性来控制信用风险,这将压缩企业的生产经营资金,不利于其技术的革新和收入的增长。综上,发展中国家在大力推行普惠金融的过程中,主要是在普及和深化以银行为主的间接融资体系,经济的增长也会因此受到阻碍。

②由逆向思维也可推知,一国经济增长越迅猛,从金融服务的供给角度来看,该经济体中资本市场越完善,企业融资的渠道也会更为多元;从需求角度来看,企业的利润较丰厚,对融资的需求也会大大降低。这样一来,普惠金融的发展对该国经济增长的推动作用也就更小,甚至是抑制作用。

③发展普惠金融,势必要推行移动支付、数字技术等一系列能改善金融服务的新技术,然而对于“一带一路”沿线的一些经济基础薄弱的发展中国家来说,掌握这些新技术的前期投入大,因此,在相当长的一段时期内,学习成本要大于边际收益,发展普惠金融并不能推动经济增长。

其次,其它8个解释变量的回归结果也基本符合预期。对经济增长呈现显著的正向影响的有inflation和law;对经济增长呈现显著的负向影响的有fertility、gdpinitial和govconsumption;其他的解释变量对经济增长的影响并不显著。

最后,我们考察了各个维度的普惠金融指数对经济增长的影响,除了金融服务地理渗透性维度的普惠金融指数对“一带一路”国家的经济增长呈现显著的负相关,其余两个维度的普惠金融指数对经济增长的影响都不显著。其中,地理渗透性维度的普惠金融越发达,则意味着每1,000 km2的金融機构数量和ATM机数量越多,以银行为主的传统金融业也就越为发达,根据曹啸等(2002)的研究表明,我国金融发展对经济增长的促进作用主要是通过商业银行资产数量的扩张实现的,而并非资产的使用效率。经过近二十年的发展,以中国为首的发展中国家的商业银行扩张迅猛,其对经济增长的贡献也趋近饱和,传统金融业粗放式发展的红利逐渐减少,取而代之的是资产运用的低质量对经济的增长起到显著的抑制作用。

5.2.2 空间计量模型的回归结果

在使用空间计量模型之前,首先通过Moran指数来检验空间自相关性。

由表6可知,这三年中被解释变量gdp和核心解释变量IFI的MoranI指数均大于0.1,且均通过了1%或5%显著性检验(除2011年gdp外),这说明使用空间计量模型是完全有必要的。

由表7的第(1)列显示,?籽(0.2860)显著为正,这说明被解释变量具有空间溢出效应,即周边国家的经济增长对本国的经济增长有明显的促进作用。另外,?啄(8.9492)也显著为正,这说明普惠金融的发展同样有正的外部效应。周边国家的普惠金融发展之所以对本国的经济增长有明显的促进作用,我们认为一国的普惠金融发展越快,则该国的居民和企业可以得到更便捷优质的金融服务、融得更多的资金,其对外投资和对外消费的积极性也会相应提高,这样一来势必会拉动邻国的经济增长,推动邻国的经济复苏。以上回归结果也印证了假设2中的结论。

由表7的(2)、(3)列可知,核心解释变量普惠金融指数IFI的直接效应显著为负,这说明一国普惠金融指数对本国经济增长有明显的抑制作用,这也与普通的面板回归结果相吻合,此处不再赘述。

5.3 稳健性检验

考虑到内生性问题,我们使用过去的普惠金融水平对滞后年份的经济增长进行回归。也就是说,在所有解释变量仍采用2011、2014、2017年的面板数据的基础上,被解释变量替换为2012年和2015年的人均实际GDP增长率(gdp1)的面板数据,以及2011-2013年和2014-2016年人均实际GDP增长率的均值(gdp2)的面板数据。其中,回归方法仍采用随机效应模型。

表8给出了相应稳健性检验的回归结果,不论是使用gdp1,还是gdp2进行回归,核心解释变量IFI的回归系数在1%的水平下都显著为负,这说明普惠金融确实在一定程度上抑制了“一带一路”沿线各国经济的增长。

6 结论和政策建议

本文选用 “一带一路”沿线国家的跨国面板数据,运用面板模型和空间杜宾模型对普惠金融与各国经济增长之间的关系进行了实证分析,得出的结论如下:

其一,根据本文计算的普惠金融指数显示,“一带一路”沿线各国的普惠金融发展水平并不均衡。其中,我国总体的普惠金融水平和各个维度的水平都在稳步提升。

其二,普惠金融的发展会在一定程度上制约一国经济的增长,特别是金融服务地理渗透性维度的普惠金融指数与“一带一路”国家的经济增长呈现显著的负相关。

其三,“一带一路”沿线国家的普惠金融对经济增长呈现正的空间溢出效应。

由此,文章给出的政策建议是:“一带一路”沿线各国在持续推进普惠金融发展、增进人民福祉的过程中,需要时刻关注金融服务的地理渗透性维度的过度扩张,尽量降低普惠金融对经济增长的消极影响;此外,由于“一带一路”沿线国家的经济增长会受到周边国家经济增长与普惠金融发展的共同促进作用,因此,各经济体应更加重视普惠金融的推进,加强区域间的经济合作,打造经济融合的命运共同体,共享“一带一路”合作倡议的经济发展成果。

参考文献:

[1]李涛,徐翔,孙硕.普惠金融与经济增长[J].金融研究,2016(4).

[2]杜强,潘怡.普惠金融对我国地区经济发展的影响研究——基于省际面板数据的实证分析[J].经济问题探索,2016(3).

[3]粟勤,孟娜娜.法制环境、银行业市场结构与普惠金融[J]. 首都经济贸易大学学报,2018(5).

[4]王建康,谷国锋,姚丽.城市化进程、空间溢出效应与城乡收入差距———基于2002-2012年省级面板数据[J].财经研究,2015(5).

[5]范兆斌,张柳青.中国普惠金融发展对贸易边际及结构的影响[J].数量经济技术经济研究,2017(9).

[6]伍旭川,肖翔.基于全球视角的普惠金融指数研究[J].南方金融,2014(6).

[7]郭峰,孔涛,王婧一,等.互联网金融发展指数的编制与分析[J].新金融评论,2016(1).

[8]曹啸,吴军.我国金融发展与经济增长关系的格兰杰检验和特征分析[J].财贸经济,2002(5).

[9]李梦雨.普惠金融对“一带一路”沿线国家经济增长的影响——基于空间计量模型的实证研究[J/OL].当代经济管理.

[10]肖艳,王中昭.后发地区金融集聚、空间溢出与区域经济增长——基于广西14个城市空间面板杜宾模型研究[J].福建商学院学报,2018(4).

[11]刘亦文,丁李平,李毅,等.中国普惠金融发展水平测度与经济增长效应[J].中国软科学,2018(3).